Взаимодействие рассмотренных элементов

Трансформации финансовых инструментов

Обсудив сложные новые финансовые продукты, мы можем теперь попробовать провести параллели между несколькими из них, а точнее, попытаться найти для них некий общий знаменатель с точки зрения экономического смысла, как мы уже начали делать в заключении к главе 12.

Основные факты о сделке РЕПО

Начнем с РЕПО (Repurchasing Agreement — REPO). Это стандартная на рынках капитала операция. Она призвана предоставить дешевое финансирование под существующий актив, иными словами, увеличить левередж инвестиции в актив. Как и любое РЕПО, это операция финансирования, состоящая из двух сделок, заключаемых одновременно: продажи кредита финансирующему банку и обязательства по обратному выкупу кредита через определенный срок по определенной цене.

С финансовой точки зрения, как правило, доходность финансируемого актива (кредита) должна быть выше ставки, которую платит банку заемщик по РЕПО. Благодаря РЕПО размер собственного финансирования, требуемого для позиции, сокращается, а благодаря разнице в доходности актива и платы за РЕПО доходность средств, оставшихся отвлеченными на финансирование актива, значительно возрастает.

Сделка РЕПО по своей экономической сути похожа на кредитование под залог активов, где активом является сам кредит. На первой стадии он продается с дисконтом (20–40%), который, по сути, усиливает кредитную безопасность организации, финансирующей по РЕПО (рис. 14.1). Чем выше дисконт, тем лучше обеспечение и тем, возможно, ниже будет процентная ставка по РЕПО или дольше его срок.

Пример РЕПО на кредит

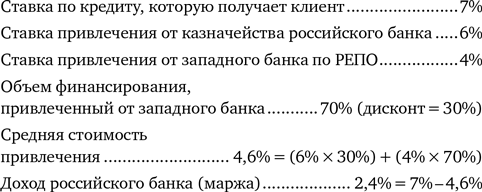

Клиент хочет взять кредит $100 млн на три года по ставке не более 7% годовых. При такой низкой ставке по кредиту высокая стоимость привлечения средств в российском банке (6%) не позволяет ему получить на сделке желаемую процентную маржу. Решить проблему можно, если западный банк даст финансирование под этот кредит в формате РЕПО по низкой процентной ставке.

При отсутствии западного финансирования посредством РЕПО маржа банка составила бы 1%.

Таким образом, основные цели операции РЕПО — получить дополнительное финансирование и снизить его стоимость. Кроме того, в некоторых ситуациях РЕПО позволяет уменьшать размер резервирования капитала; этот вопрос мы обсудим позже.

Обратите внимание, что с точки зрения кредитного риска банк, предоставляющий первоначальный кредит, продолжает нести по нему весь кредитный риск.

Риски операций РЕПО

Описанное выше следует дополнить анализом рисков по операциям РЕПО. Во-первых, на практике всегда существует вероятность, что новая информация повлечет за собой резкую переоценку кредитного качества заемщика или обеспечения. Ценность последнего тоже может резко снизиться, если упадет рынок. Иногда изменения происходят настолько быстро, что обеспечение нельзя реализовать по изначально предполагаемой оценочной минимальной цене. В этом случае падение цены обеспечения, возможно, превысит размер дисконта. Если к тому же заемщик оказывается несостоятельным, банк, предоставивший финансирование под РЕПО, понесет потери.

Как правило, чтобы защититься от подобных потерь, банки оговаривают право требовать у клиентов дополнительного обеспечения (право предъявить «маржин-коллы»), чтобы обезопасить себя от потерь, связанных с утратой стоимости первоначального обеспечения. Однако остается маловероятный риск, что клиент не сможет довнести обеспечение из-за рыночного коллапса. Такая ситуация была повсеместной осенью 2008 г., когда цены активов упали на 70–90%, а у клиентов не оказалось средств для внесения дополнительного обеспечения. Второй тип кредитного риска состоит в том, что стандартные процедуры его снижения не сработают. Он особенно значим в ситуациях, когда обеспечением являются акции или другие высоковолатильные активы.

Хотя выше мы разбили структуру сделки РЕПО на кредит и дисконт, фактически оценочный размер этих непредсказуемых потерь составляет третий, незримый, элемент любой сделки — РЕПО.

Этот риск можно оценить с помощью CDS или опционов пут с ценой исполнения на уровне примерно 70% ниже уровня дисконтированного первоначального обеспечения. На практике его иногда удается хеджировать с помощью кредитных свопов.

Третий, тоже маловероятный, тип риска возникает у банка, который собирается рефинансировать обеспечение. Его контрагент может уйти в дефолт, как это произошло с Refco, Lehman Brothers и MF Global. Особенно проблемным в этих ситуациях является договор по хранению залога. Если он оформлен недостаточно скрупулезно, появляется риск, что банк не сможет получить его на протяжении нескольких лет, пока происходит судебный процесс по банкротству.

Вариации схем финансирования на основе логики операции РЕПО

Вернемся к структуре РЕПО. Предположим, что банк, выдавший кредит, сделал попытку перефинансировать его посредством РЕПО у других банков, но она оказалась безуспешной. Тогда он прибег к схеме транширования, описанной в главе 13. С ее помощью банк смог продать CLN старшего транша инвесторам, которые согласились на доходность ниже, чем доходность кредита. Фактически он привлек такой же объем финансирования, как если бы перефинансировал кредит посредством РЕПО.

Даже если банку не удастся продать старший транш, перефинансировать его посредством РЕПО все же возможно, и не в последнюю очередь потому, что РЕПО на CLN во многих странах сделать проще, чем РЕПО на кредит. При этом, поскольку он фактически эквивалентен предоставлению РЕПО с 70%-ным дисконтом от всей суммы изначального кредита, рефинансирование будет стоить дешевле.

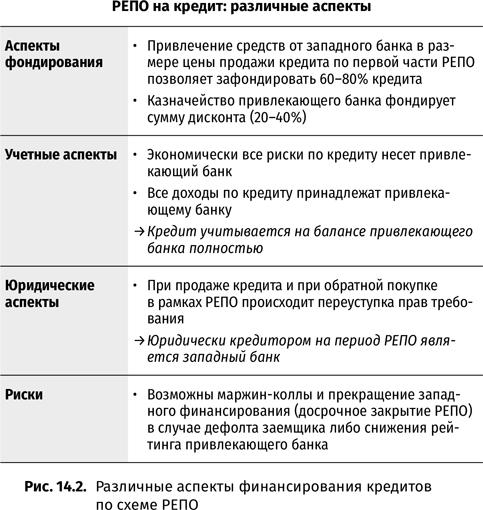

При этом возникают дополнительные моменты, которые следует учитывать (рис. 14.2).

Такого же экономического результата, как и при использовании РЕПО, можно достичь, применив третью схему, в рамках которой продается весь кредит, но на некоторую его часть банк, осуществляющий продажу кредита, выписывает кредитные дефолтные свопы (CDS). В этом случае покупатель финансирует весь кредит, но в случае дефолта часть убытка по нему покрывается за счет страховки изначально продавшего его банка. Как правило, взамен выплаты страховки этот банк получает обратно часть кредита. Такая структура, в отличие от РЕПО, предлагает банку полный возврат финансирования и равные с покупателем права в случае банкротства заемщика.

Использование принципа РЕПО для финансирования портфеля кредитов

Принцип РЕПО можно использовать для финансирования не только отдельного кредита или облигации, но и их портфелей. Аналогично можно применить принцип транширования кредитного портфеля.

В этом случае специально созданная компания — SPV продает целый портфель. Она выпускает два CLN — старший и субординированный транши, источником процентных выплат и погашения которых служит только проданный портфель.

Такая структура может быть статической или динамической. При статической финансируется определенный портфель, и финансирование погашается по мере погашения входящих в него кредитов. Поскольку создание такого инструмента занимает длительный срок и стоит дорого, как правило, предпочитают динамическую модель, которая дает возможность заменять кредиты в случае их погашения. Тем самым портфель может быть увеличен за счет краткосрочных кредитов при сохранении длительности периода, на который привлекается финансирование. Кроме того, такая структура может быть создана путем продажи старшего транша или заключения на него сделки РЕПО.

Ценность этой операции возрастает, если кредиты выдаются с офшоров, которые обычно финансируются головным банком из России. Уже по инструкциям ЦБ РФ, вступившим в силу в 2012 г., под финансирование офшоров банк должен резервировать повышенный размер капитала. В дальнейшем требования ужесточались. Очевидно, что чем больше резервов, тем меньше банк может кредитовать. Поэтому на тот момент любое финансирование от третьей стороны, привлекаемое на офшор, позволяло не только увеличить доходность операций, но и повысить их объем.

По такому же принципу работают CDO, структура которых более сложна и может включать гораздо больше траншей, чем старший и субординированный. В числе прочих различий — присутствие в CDO дополнительного транша, который называют «капитальным» (equity tranche), — самой опасной, нижней, и, как правило, очень тонкой прослойки, которая уничтожается при первых же дефолтах.

Продать его на рынке практически невозможно, и банки оставляют дополнительный транш у себя на балансе. В некоторых юрисдикциях такой транш может быть меньше размера резервирования под первоначальный портфель. При этом, если случатся дефолты в портфеле, потери капитала банка в конечном итоге без CDO будут такими же, как с ним. Таким образом, если процессы структуризации и секьюритизации помогают экономить драгоценный капитал банка, почему бы их не использовать?

* * *

Как видите, структуры с очень похожими экономическими параметрами имеют разные юридические и учетные эффекты, а также разных инвесторов. Мы можем привести еще с десяток аналогичных комбинаций инструментов. Почти все они могут показаться похожими на РЕПО, но только с экономической точки зрения. Современный банк должен быть готов использовать все эти инструменты, для того чтобы обеспечить гибкость финансирования клиентов и собственное рефинансирование, а также найти способ экономить капитал и оптимизировать диверсификацию кредитных рисков.