Секьюритизация

Секьюритизацией называется несколько типов финансовых процессов, посредством которых банки продают свои активы, т.е. кредиты. Она возникла в 1980-е гг. в США. Также термином «секьюритизация» называют долговые инструменты, которые возникают в результате секьюритизационных процессов. В настоящее время эти технологически сложные инструменты, которые применяются в основном для розничных банковских кредитов и в меньшей степени — для коммерческих кредитов, не используются столь же широко, как в прошлом десятилетии. Однако методология и обязательные процессы, которые лежат в основе этой группы продуктов, позволяют лучше понимать кредитные и операционные риски банка, которые иначе не прослеживаются в банковской отчетности.

Базовые аспекты секьюритизации как финансового инструмента

Напомним основные характеристики очень старого и хорошо известного долгового инструмента — обычных облигаций. Сотни облигаций котируются на МОЕХ, и вы, возможно, тоже вкладываете в паевые фонды, которые инвестируют в такие облигации.

Этот привычный инструмент, по сути, представляет собой безусловное обязательство по выплате долга. Иначе говоря, эмитент (должник) обязуется вернуть предоставленное ему финансирование, когда наступит срок его погашения. При этом облигации, как правило, являются необеспеченными, т.e. должник не предоставляет обеспечение инвесторам, которое будет ими передано в случае, если он все же не сможет оплатить свой долг. Стандартный процесс секьюритизации тоже предполагает выпуск облигаций. Обратите внимание, что процесс создания инструмента и сам инструмент часто называют одним термином — «секьюритизация», сокращенное от «секьюритизированная облигация». В то же время в качестве долгового инструмента секьюритизация по форме является облигацией, и поэтому ее часто тоже называют облигацией. Из-за путаницы в терминах многие считают, что простые облигации и секьюритизации — это принципиально разные инструменты. Тем не менее с точки зрения торговли и те и другие имеют примерно одинаковые характеристики. Существует разница в кредитном качестве и юридической документации: в отличие от необеспеченных (обычных) облигаций, секьюритизированные облигации — это облигации, обеспеченные пулом (портфелем) кредитов, например ипотечных. Обычно проценты по таким облигациям выплачиваются только из средств, полученных от выплаты кредитов, которыми они обеспечиваются, т.е. конкретный должник за ними не стоит. Следует повторить эту мысль, так как она лежит в основе разницы между необеспеченными (обычными) и обеспеченными (секьюритизированными) облигациями. Первые зависят от выплаты долга конкретным заемщиком, в то время как заемщик вторых является как бы формальным и несет ответственность не за выплату долга, а за доставку инвесторам средств от погашения обеспечения.

В этом качестве выступает конкретный портфель (пул) кредитов. Именно за счет средств, полученных за выплату кредитов, и погашают обеспеченные облигации, а также выплачивают проценты по ним.

Есть и другие различия между обычными и обеспеченными (секьюритизированными) облигациями. Последние предполагают одновременный выпуск нескольких подвыпусков облигаций, которые обеспечены одним портфелем (автокредитов, ипотечных и т.д.). Напомним, что каждый отдельный подвыпуск совокупного финансирования называется «транш». Можно сказать, что у обычных облигаций траншей нет: все они выходят одним выпуском.

Когда в предыдущей главе мы обсуждали финансирование приобретения предприятий с помощью долговых траншей, то упоминали, что цель транширования — привлечь к процессу финансирования инвесторов разных категорий. Каждый транш несет разный кредитный риск, а потому и предлагает инвесторам разную доходность. Благодаря разным уровням доходности расширяется инвестиционный спрос, и в сделки втягиваются новые участники, в том числе те, которые готовы принимать повышенный риск в обмен на повышенный процентный доход.

В случае обеспеченных облигаций суммарный риск всех одновременно выпущенных траншей и их суммарная доходность та же, что и у обеспечивающего их портфеля в целом. При этом каждый транш имеет разный риск невыплаты и, соответственно, разный кредитный рейтинг.

Размер траншей тоже неодинаков. Чтобы понять, как его определяют, напомним, что обычные облигации зависят от риска дефолта (кредитного риска) отдельного должника, а обеспеченные такой риск не рассматривают. Вместо этого секьюритизированные облигации оценивают вероятность дефолта разных частей портфеля.

Например, если вы ожидаете, что 10% портфеля уйдет в дефолт с вероятностью 20%, 25% портфеля — с вероятностью 15%, а вероятность дефолта 65% портфеля не превысит 2%, то на этом основании вы и разобьете портфель на три транша. Каждый из них будет разного размера (10%, 25% и 65%). Из них первые 10% облигаций будут нести максимальный риск, так как в случае убытков во всем кредитном портфеле именно инвесторы в этот транш не только не получат проценты, но и не вернут свои вложения. Из-за такого высокого риска этот транш будет иметь худший рейтинг, чем другие, зато по нему будет выплачиваться самый высокий купон (процентная ставка).

Вероятности дефолта разных частей портфеля определяются с помощью анализа внутрипортфельных и общеэкономических корреляций, что мы уже обсуждали в главе 3, посвященной корреляции.

Механизм транширования в действии

После размещения облигаций механизм транширования работает следующим образом: если в кредитном портфеле появляются дефолты, то в первую очередь не выплачиваются вложения инвесторам в нижние транши (с низким рейтингом). Иначе говоря, их инвестиции могут быть полностью уничтожены первой волной дефолтов. Если размер потерь (дефолтов) превышает размер траншей с самым низким рейтингом, то инвесторам, вложившим в них свои средства, деньги не возвращаются. Все, что остается после дефолтов, выплачивается инвесторам в следующие по старшинству транши. Таким образом, инвесторы в транши с более низким кредитным статусом предохраняют от дефолтов инвесторов в транши с более высоким кредитным качеством. За то, что младшие транши несут больший риск невыплаты, те, кто в них инвестирует, как уже было сказано, получают гораздо более высокий процент, чем инвестирующие в более защищенные старшие транши.

Эта концепция в равной степени относится и к концепции субординированных траншей, о которых говорилось в главе 11, в разделе, касающемся CLN, и к концепции секьюритизации как потребительских, так и корпоративных кредитов.

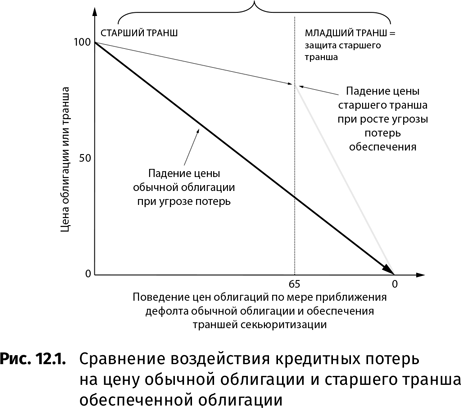

Сравним поведение цен на обычные и секьюритизированные облигации. Если вы посмотрите на обычную облигацию (рис. 12.1), то увидите: ее цена уменьшается по мере снижения уверенности, что должник вернет долг полностью (диагональная линия). Вероятно, что в случае возникновения дефолта и последующей реструктуризации инвесторы получат обратно только часть своих средств. В старшем транше обеспеченной облигации (которую на рынке также называют как отдельный финансовый инструмент «секьюритизацией») инвестор начинает терять только после того, как перестали поступать платежи по младшему траншу — траншу с более низким кредитным рейтингом. Инвесторы и в обеспеченные, и в не обеспеченные облигации теоретически могут полностью потерять свои вложения. То есть до того, как младший транш секьюритизации полностью сгорел, цена старшего транша ведет себя менее нервно, чем цена обыкновенной облигации (рис. 12.1), но, если младшие транши составляют, например, 35% от суммы трех траншей, то упреждающе, т.е. еще до полного их сгорания, инвесторы в старший транш секьюритизации начинают опасаться за полный возврат своих инвестиций и его цена начинает стремительно падать.

Таким образом, предполагается, что бо́льшая часть кредитов (в нашем примере — 65%) не уйдет в дефолт, и благодаря наслоению траншей те, кто инвестирует деньги в старший транш, не понесет потери из-за дефолтов, а поэтому этот транш получает самый высокий кредитный рейтинг из всех траншей.

До создания этой технологии в приобретении всего портфеля с неким средним уровнем риска был заинтересован сравнительно небольшой круг инвесторов. Транширование позволило привлечь к продаже портфеля инвесторов многих типов, каждый из которых выбирал интересный ему уровень риска и получал за это соответствующую плату. Например, покупатель транша с кредитным рейтингом выше среднего по портфелю получал доход ниже среднего по портфелю, и наоборот.

Методология секьюритизации и управление рисками банка

Почему понимание того, как создаются секьюритизированные облигации, позволяет лучше разбираться в банковских рисках? Потому что это поможет рассматривать собственный кредитный портфель как актив для секьюритизации, а не как однородную массу кредитов. В этом случае величина низкорейтингованных траншей отражает возможные убытки лучше, чем зачастую надуманные размеры резервов, требуемых регуляторами. Благодаря более точному отражению рисков методика секьюритизации позволяет отладить ценообразование, поскольку показывает, сколько практически или теоретически стоит рефинансировать транши портфеля соответствующего рейтинга на рынке. Иными словами, этот подход дает независимую оценку качества вложений, размера потенциальных потерь и эффективности вложения средств.

Процесс создания рыночной секьюритизации

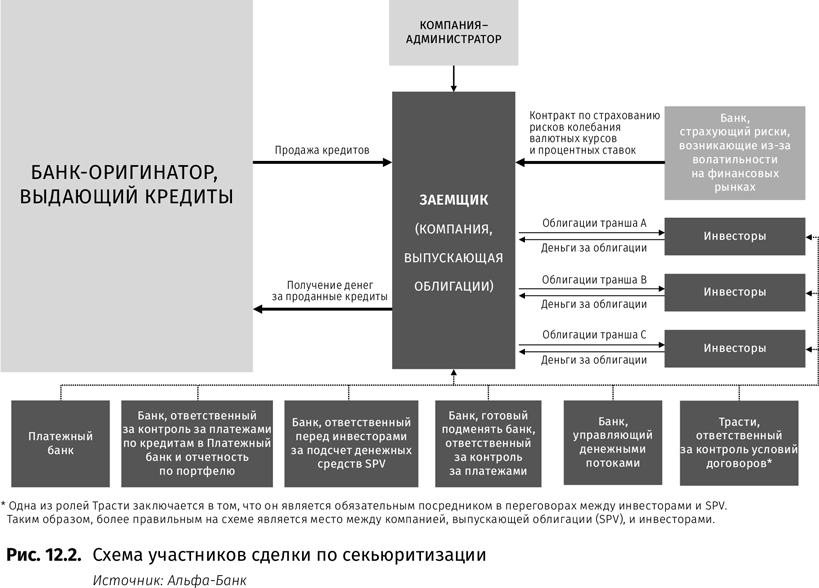

В предыдущем параграфе мы обсуждали анализ собственных портфелей с помощью построения внутренней модели секьюритизации. Если же прибегнуть к рыночной секьюритизации, то придется пройти сложный процесс синхронизации работы многих внутренних подразделений. Для рыночной секьюритизации необходимо получать ежемесячную информацию о секьюритизированном портфеле. В типичной ситуации, когда большинство банков с трудом предоставляют аудируемую информацию в конце полугодий, одно только это требование заставляет их перестроить информационные технологии, а также управленческий и бухгалтерский учет. Жесткие требования к мониторингу качества хранения кредитной информации вынуждают банки пересматривать процедуры, используемые операционным подразделением, риск-менеджментом, юридическим отделом и т.д. Кроме того, такой инструмент требует несколько уровней контроля за всеми аспектами кредитного портфеля и всеми типами выплат инвесторам. В результате за сделками секьюритизации наблюдает много агентов, которые контролируют все эти факторы (рис. 12.2).

Обратим внимание, что, как и в любом процессе, важно не только прописать все процедуры секьюритизации, но и качественно их внедрить. Последнее рейтинговые агентства и сами банки не всегда могли проконтролировать. Как показал кризис 2007–2009 гг., значительное число банков, которые до него активно занимались секьюритизацией ипотеки, не смогли правильно наладить процесс переуступки ипотечных свидетельств. В результате после кризиса им пришлось нанимать десятки тысяч сотрудников, в обязанности которых входило детальное рассмотрение ранее проданных кредитов. Только в американском банке Merrill Lynch над исправлением ошибок работали 45 000 человек. После кризиса из-за неправильного оформления кредитов банки не могли подавать в суд иски об отчуждении заложенных домов. Иначе говоря, процессы, недостаточно тщательно организованные в периоды роста рынка, во времена кризиса привели к дополнительным расходам и потерям в связи с задержкой распродажи имущества.

Проблемы, с которыми сталкиваются рейтинговые агентства при рейтинговании секьюритизированных облигаций

Когда рейтинговые агентства проводят анализ портфелей, предоставляемых в обеспечение, их основная задача — рассчитать уровни дефолтов и потерь по ним. В чем сложности такой методологии?

Во-первых, в том, что многие сегменты рынка, в том числе и те, которые оказались проблемными, могут стать новыми для агентств, и поэтому их оценки будут неточными. Как, например, можно ли было предсказать в 2008 г. поведение дефолтов в портфеле автокредитов российского банка применительно к разным частям экономического цикла, если этот бизнес начался в России только в 2005 г.? Иными словами, какую историческую информацию по дефолтам использовать во время кризисов, если за известный период их не было? В таких случаях агентства используют некие предположения или берут за основу показатели других сегментов рынка, а также аналогичных рынков в других странах. Этот момент агентства компенсируют, закладывая очень консервативные предположения о дефолтах. Но во время кризиса субпрайма и эти предположения оказались оптимистичными.

Второй проблемный момент состоит в том, что историческая информация циклична. Так, в неблагоприятный экономический период дефолтов много, и приносимые ими потери выше, чем в хорошие времена. Однако, как правило, в такие времена процентные ставки понижаются, и те, кто не в состоянии выплатить кредиты, могут их рефинансировать по более низкой ставке, что снижает количество дефолтов. Следует учитывать, что цикл процентных ставок часто идет в противофазе с экономическим циклом. Например, во время роста экономики процентные ставки растут одновременно с улучшающейся занятостью населения и ростом его доходов. Когда же начинается спад, доходы уменьшаются, т.е. размеры и динамика ВВП, доходов и безработицы коррелируют. Причем исторически эти взаимосвязи проявлялись по-разному в разные периоды, поэтому рассчитать одновременное влияние этих трех показателей на дефолты и потери в розничных портфелях не так-то просто.

Даже внутри экономических циклов сами рейтинговые агентства выбирают период, за который они рассматривают информацию. Так, поскольку в США этап экономического роста начался в середине 1990-х гг. и продолжался с небольшой задержкой больше десяти лет, то в конце этого периода у агентств появилась склонность принимать во внимание более позднюю статистику, которая была, конечно, наиболее благоприятной.

Роли рейтинговых агентств в структурированных сделках

В процессе создания структурных продуктов, в том числе заключения сделок по секьюритизации, агентства выполняют много функций. Рассмотрим их на примере процесса секьюритизации. Во-первых, агентства отслеживают, чтобы продаваемый портфель соответствовал его заявленным параметрам. Это значит: если сказано, что бо́льшая часть кредитов выдана людям из данного региона или что они относятся к заемщикам категории А, то так оно и должно быть. Во-вторых, агентства моделируют всю информацию по портфелю, например вероятность кредитных невозвратов (дефолтов) и процент остаточной стоимости (сколько можно получить за квартиру, купленную на кредит, после отказа заемщика от его оплаты) по ним в случае дефолтов.

Для этого, как говорилось выше, агентства используют исторические показатели по конкретному портфелю и свои базы исторических данных по рынку в целом, в том числе по зарубежным странам. Благодаря этой информации агентства определяют наиболее вероятное поведение заемщиков в данном сегменте рынка в зависимости от разных экономических факторов. Иными словами, они анализируют корреляцию конкретных показателей, чтобы получить правдивое представление о рискованности портфеля.

В зависимости от своих заключений рейтинговые агентства рекомендуют структуру займа: каков должен быть объем самого рискового транша, чтобы максимально защитить последующие, и как нужно сделать разбивку всех остальных траншей.

Комбинация траншей в рамках секьюритизации называется структурой секьюритизации. Для каждого кредитного пула можно подобрать несколько структур, чтобы удовлетворить потребности потенциальных инвесторов. Например, банк-организатор нашел инвестора, который хочет купить транш с рейтингом ВВ+. При начальном анализе рейтингов данный транш не предполагался. Теперь агентство пересчитывает, каково должно быть соотношение между другими траншами, чтобы удовлетворить потребности других инвесторов.

После утверждения структуры рейтинговые агентства переходят к рассмотрению юридической документации. На этой стадии они анализируют факторы риска, которые могут возникнуть, например, в случае банкротства банка-оригинатора, т.е. организатора секъюритизации. Рассмотрев все факторы, перечень которых им предоставляют юристы, агентства могут вводить дополнительные ограничения, которые называют триггерами (что означает «спусковые крючки»). Они призваны защитить инвесторов. К таким условиям (триггерам) относятся срывы ковенантов, например, дефолт банка-оригинатора или пополнение пула кредитами заемщиков с низким кредитным скорингом.

Если банк-оригинатор с ними не соглашается, сделка может не получить желанный рейтинг. Более того, если эти ограничения не выполняются во время существования сделки, рейтинг может быть пересмотрен. Наличие разноплановых триггеров осложнило проблемы с оценкой рисков как для банков-оригинаторов, так и для инвесторов (особенно тех, кто не уделял должного внимания юридической документации). Когда начался кризис 2007–2009 гг., «оказалось», что введенные агентствами ограничения не совпадали в разных выпусках одного оригинатора. В результате условия триггеров не всегда учитывались риск-менеджерами инвесторов, поэтому во время лихорадки кризиса оказалось, что реальный инвестиционный риск имеет иной профиль, чем следовало из портфеля, поскольку ограничители (триггеры) были разными в похожих сделках.

Таким образом, рейтинговые агентства выступают независимыми контролерами всей работы, проведенной и банками-организаторами, и юристами. Именно поэтому они взимают большую плату за свои услуги. Следует отметить, что столь же тщательному анализу рейтинговые агентства подвергают любую сделку по структурированному финансированию, включая CDO, о котором мы расскажем в следующей главе.

* * *

Секьюритизация — полезный процесс и финансовый инструмент. Кризис 2007–2009 гг. произошел из-за того, что секьюритизированные облигации маскировали возникающие на рынке пузыри. Но точно так же, как, невзирая на пузыри, люди продолжают приобретать жилье, облигации и другие финансовые инструменты, они будут покупать те или иные типы секьюритизированных бумаг, а эмитенты — использовать их для рефинансирования. Ввиду того, что к этому процессу предъявляется очень много требований, любое внедрение инноваций в этой сфере улучшает оперативную работу и учет банков. Применение принципов секьюритизации к анализу кредитного портфеля увеличивает его транспарентность и указывает на слабые места. Ввиду ценности этих принципов им обеспечена долгая жизнь. И Базельские директивы будут этому способствовать.