Дорожная карта к Банку 4.0

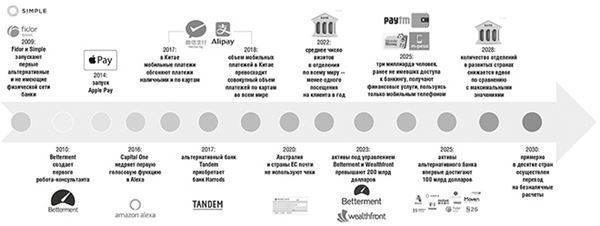

На приведенном рисунке показаны основные вехи на пути к Банку 4.0, которые мы уже наблюдаем и которые, возможно, будем наблюдать в течение следующих десяти лет по мере приближения к модели повсеместного встроенного банковского обслуживания.

Мир Банка 4.0 основан на одном простом, но кардинальном изменении: людей, которые для получения основных банковских услуг, в том числе по хранению средств, пользуются мобильным телефоном, станет больше, чем тех, кто для этих целей обращается в банковское отделение. К 2025 году большинство людей будут связывать понятие банковского счета с привязанным к мобильному устройству способом хранения средств, а не с выдаваемым банком материальным объектом (чековой книжкой или пластиковой дебетовой картой).

Рисунок 5. Дорожная карта к Банку 4.0

Более того, основополагающие элементы мира Банка 1.0 начнут быстро терять свои позиции. Отделения, агенты и брокеры, деятельность которых основана на информационной асимметрии, уступят место предложениям, учитывающим контекст и особенности поведения пользователя и адаптированным к его индивидуальным обстоятельствам в такой степени, какую никогда не смогли бы обеспечить традиционные финансовые институты, полагающиеся на личное взаимодействие с клиентом в отделении. Многие будут игнорировать происходящие изменения – пока не станет слишком поздно.

Заключение

Истории падения компаний Blockbuster, Borders, Kodak и им подобных наглядно демонстрируют масштаб разрушительных изменений, в настоящее время происходящих в сфере финансовых услуг, и учат вот чему: ни одна отрасль не застрахована от подобных изменений; при этом никто не признаёт факта упадка бизнеса, пока не придет пора объявить о банкротстве.

То же самое будет происходить в мире Банков 4.0. Многие топ-менеджеры надеются, что успеют отойти от дел до того, как радикальные перемены коснутся их организации. Однако откладывание решительных мер лишь приведет к еще более болезненному падению во время кризиса.

Суть Банка 4.0 состоит в пересмотре места финансовых услуг в жизни людей, деловых предприятий и организаций. Это неизбежно по мере развития технологий, которые не только сводят на нет помехи при пользовании услугами, но и меняют наше представление о финансовых услугах вообще.

Если посмотреть на технологические прорывы, изменившие принципы функционирования целых отраслей, экономики и даже общества, мы увидим, что самые значимые инновации были созданы на основе первых принципов. Изобретение печатного станка повлекло за собой переход от рукописного копирования текстов к массовому производству книг; лошади, после которых нужно было очищать городские улицы от продуктов жизнедеятельности, и паровозы, способные ехать только по заранее проложенному пути, уступили место автомобилям; появление фабрик привело к переходу от ручного штучного изготовления вещей к ежедневному производству тысяч единиц продукции на конвейерных линиях.

Компания SpaceX всего за 14 лет снизила стоимость вывода груза на низкую околоземную орбиту на 95 % по сравнению с другими производителями ракет для коммерческих запусков, далеко превзойдя НАСА, в течение более чем 50 лет занимавшееся совершенствованием старой технологии. iPhone развалил бизнес по производству мобильных телефонов компаний Nokia и Motorola и задал стандарт для всех будущих смартфонов: он изменил наше поведение и полностью обновил отрасль, где компания Apple оставалась лидером еще почти десять лет после выхода первого iPhone.

Мышление на основе первых принципов не только создает быстро распространяющиеся инновации, но и в корне меняет экономику отраслей и динамику рынков. Общество начинает совершенно по-новому смотреть на базовый функционал, затрагиваемый инновацией. Прямо сейчас мы ясно видим, как игроки типа Alipay, Tencent WeChat и M-Pesa, альтернативные банки и другие аналогичные организации так или иначе опираются в своем подходе на первые принципы, начиная с чистого листа и предлагая более удобные и дешевые банковские услуги.

Позвольте задать простой вопрос: принимая во внимание всё вышесказанное, учитывая появление искусственного интеллекта, голосовых помощников, возможностей привлечения клиентов онлайн, роботизированных процессов и инвестиций, дизайна на основе пользовательского опыта и т. п., если бы сегодня вам предстояло создать банк с нуля, неужели вы правда требовали бы от клиента прийти в некое здание, поставить подпись на листе бумаги и провести время в ожидании выдачи дебетовой карты или чековой книжки, чтобы получить доступ к банковскому счету? Или вы пошли бы другим путем?

Ответ мы уже знаем. Ни один альтернативный банк в мире не строит сеть отделений. Ни один технологический гигант не требует от клиента традиционной подписи на форме заявки, чтобы выдать кредит или помочь накопить сбережения. Ответ очевиден: вы бы определенно организовали новый банк по-другому. Так почему же вы продолжаете работать по модели Банка 1.0 даже в случае простого открытия банковского счета?

Сегодня на первое место выходит обеспечение доступа к базовому банковскому функционалу в реальном времени, а не предложение продуктов через новые каналы продаж. В течение следующих десяти лет успех банковской платформы станет зависеть от способности задействовать инновационные технологии, проектировать пользовательский опыт, использовать эффект сетевой выгоды и креативно подходить к знаниям о поведении потребителя.

Банк 4.0 означает фундаментальную смену парадигмы предоставления банковских услуг: доступные в любом месте в любое время, они становятся неотъемлемой частью жизни клиента. Банк 4.0 – это повсеместный банкинг, основанный на новых технологиях; возможность предложить множеству клиентов консультационные сервисы на базе искусственного интеллекта; прибыль и выстраивание отношений с клиентами на основе мгновенного предоставления услуг; банковские счета, способствующие сбережению средств клиентов, а не мотивирующие постоянно увеличивать траты; банкинг для поколения миллениалов, отвергающих кредитование и желающих лишь найти решение финансовой проблемы или вопроса.

Отныне деньги – это не только банкноты. Прибыль – это не только строки в отчетности. Отношения – это не только взаимодействие между людьми. Банковские услуги теперь доступны где угодно, но только не в банке.

К концу следующего десятилетия крупнейший «банк» мира покажет небывалый прорыв в технологиях, связанных с оказанием услуг потребителю. Бизнес будет выстроен вокруг предоставления сервисов, а не продуктов; подразделения перестанут быть «продуктовыми» и станут «функциональными». Крупнейшие банки и финансовые институты будут поражать воображение охватом и масштабом деятельности, внедряя услуги либо в ежедневно используемые клиентами технологии, либо в платформы, обеспечивающие эффект сетевой выгоды.

К концу следующего десятилетия у крупнейшего «банка» мира будет почти три миллиарда клиентов в ста странах, а его капитализация приблизится к триллиону долларов. Ставлю на то, что этим «банком» окажется компания Ant Financial и что к 2025 году она превзойдет крупнейший банк нашего времени ICBC по числу клиентов, объему активов, сумме средств на счетах клиентов и рыночной капитализации. К 2025 году вы уже не будете конкурировать с другими банками – вы будете конкурировать с технологическими компаниями типа Ant Financial и Amazon. И если продолжать действовать как традиционный банк, то сражаться придется вслепую.

Проблема реальна: если не начать двигаться достаточно быстро и не заняться полной трансформацией бизнеса, следующие несколько лет будут, мягко говоря, непростыми.

Для меня именно это делает банковскую сферу такой захватывающей, особенной, динамичной и интересной. Если вы банкир, не приемлете риск и видите в описанных изменениях угрозу бизнесу вам стоит сменить работу. Например, пойти в Kodak или Blockbuster…

Спасибо за интерес к этой книге и участие в обсуждениях. Надеюсь, вы готовы к тому, что ждет нас в будущем: ведь оно наступит в любом случае.

Добро пожаловать в будущее – добро пожаловать в Банк 4.0.