Клиентский опыт вместо продуктов

Во что обойдется выживание? Вопрос на миллиард долларов, но первый пункт ответа очевиден: чтобы конкурировать с лидерами технологий, нужно поставить развитие технологий на первое место. Но цель не в развитии технологий как таковом, а в предложении клиенту привлекательного, органично встроенного в жизнь опыта банкинга. Банк должен стать интегрированной в жизнь клиента платформой, доступной в нужном месте в нужное время, – вот на что работают технологии. Благодаря им клиенту больше никогда не придется «ходить в банк».

Банки Capital One, BBVA, DBS, USAA и другие заявляют, что стремятся стать технологическими компаниями или ведущими цифровыми банками; но, принимая во внимание их нынешнее состояние, им придется провести существенные организационные преобразования, чтобы поставить во главу угла пользовательский опыт и новые технологии. Ресурсы, необходимые для достижения успеха в этой области, не имеют почти ничего общего с ресурсами, востребованными в работе традиционных банков.

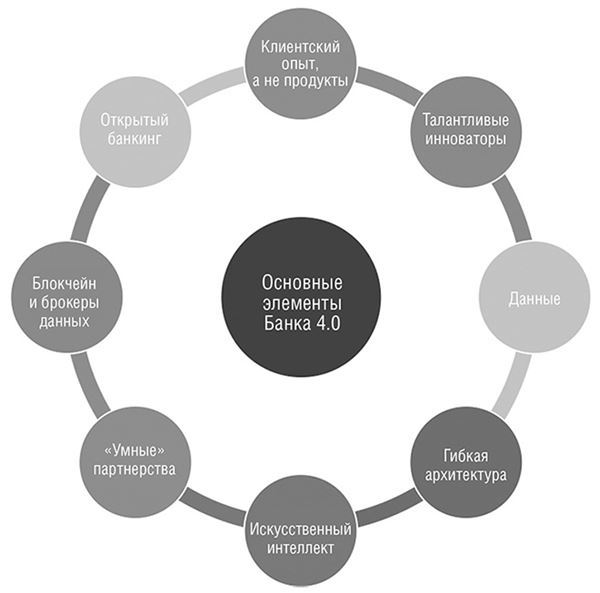

В предыдущих главах мы разобрали многие аспекты революции Банков 4.0. Ниже кратко представлены основные условия успеха.

● Клиентский опыт, а не продукты. Единственный способ выжить в мире Банков 4.0 – полностью пересмотреть продуктовую парадигму и сосредоточиться на полезности банковской платформы, встроенной в повседневную жизнь клиента. Принцип прост: такие технологии, как мобильная связь, голосовое управление и дополненная реальность, ориентированы на устранение помех и препятствий, то есть в конечном итоге предполагают не мобильное уведомление о возможности открыть сберегательный счет, а беспрепятственное предоставление соответствующей услуги. То же относится ко всем прочим аспектам банкинга. Если вы ставите целью побудить клиента использовать голосового помощника Alexa для погашения задолженности по кредитной карте, вы упускаете суть.

Рисунок 3. Принципы работы организации, готовой к выходу на уровень Банка 4.0

● Банковские работники – не основа банкинга. Я говорил это раньше и скажу снова: нужно привлекать талантливых инноваторов, которые разбираются в продвинутых технологиях, таких как голосовое управление, машинное обучение, блокчейн, облачная интеграция, биометрия и проектирование клиентского опыта. Концепция традиционного банкинга – наследие прошлого, которое незачем сохранять, когда вы заново создаете повседневные финансовые сервисы на основе первых принципов.

● Данные – новая нефть. В будущем банк станет работать на данных, но это будут не используемые сегодня данные о транзакциях и кредитных рейтингах, а информация, задающая контекст для реализации банковского функционала в реальном времени. Где, когда, почему, как? Данные – топливо для систем искусственного интеллекта, автоматизированного финансового консультирования и бесшовного предоставления услуг в разных каналах. Если у вас нет комплексной стратегии работы с информацией, в вашем распоряжении будут лишь изолированные массивы данных, которые не помогут узнать клиента.

● Наследие прошлого – не оправдание. Наличие унаследованной из прошлого системной архитектуры ни в коем случае не оправдывает неспособность создать привлекательный опыт взаимодействия клиента с банком. Если ваши системы не позволяют обойти процесс, сложившийся во времена обслуживания в отделениях и постепенно приспособленный к цифровым каналам, вам не стать Банком 4.0. Вам нужна команда специалистов, которые будут активно внедрять программные решения промежуточного уровня, облачные сервисы и разработки финтех-компаний, способные заполнить существующие пробелы. Со временем вы выстроите новую систему, в которой ядро будет отвечать за основные операции бухгалтерского учета, а сервисная составляющая будет преимущественно реализована в программном обеспечении промежуточного уровня и архитектуре взаимодействия с клиентом. Гибкость – ключевой аспект архитектуры Банка 4.0.

● Разумеется, искусственный интеллект. Важнейшие изменения в будущей роли банков будут связаны с трансформацией консалтинговых услуг. Сегодня финансовые консультации – это в основном личное взаимодействие сотрудника с клиентом, но в будущем консультации в реальном времени станут преимущественно автоматизированными на основе искусственного интеллекта. Изучая поведение клиента, оценивая риски и определяя оптимальные средства для решения задач, система научится быстро реагировать на смену контекста. Искусственный интеллект ляжет в основу новой парадигмы банковского консультирования, осуществляемого при помощи технологических средств с учетом ситуации клиента.

● Отказ от попыток «проделать это дома». Ключ к гибкости – осознание, что попытка самостоятельно повторить то, что уже сделала финтех-компания, означает потерю пары лет и расходы в десятикратном размере по сравнению с лицензированием технологии, уже имеющейся у внешнего разработчика. По мере расширения сотрудничества банки и финтех будут всё быстрее разрабатывать и предлагать новые функции посредством API и облачных технологий. Однако важно помнить: главная причина не в том, что подобное сотрудничество решает проблему быстрее и дешевле, чем внутренняя разработка, а в том, что финтех-компании чаще практикуют проектирование на основе первых принципов и предлагают оригинальные решения, неочевидные для банков, которые мыслят в категориях традиционной модели обслуживания в отделениях.

● Доступность информации и блокчейн. Несмотря на негодование по поводу вольного обращения Facebook с данными пользователей или утечек информации из кредитного бюро Equifax, реальное положение дел таково: миром движут данные. Целью должно быть не прекращение обмена данными, а создание системы, которая обеспечит возможность аудита и контроля эффективности и безопасности такого обмена. В ближайшие годы решающую роль в этой области сыграют распространение открытого банкинга, внедрение норм в части конфиденциальности данных, развитие технологии блокчейн и деятельность брокеров данных. Если вы хотите спрашивать у Siri или Alexa, можете ли вы себе позволить поужинать в ресторане или по карману ли вам покупка гигантского телевизора, которому позавидовал бы сам Марти Макфлай, вам придется предоставить доступ к данным, которые сделают такое обусловленное контекстом консультирование возможным, и вы захотите более надежных гарантий их безопасности, чем доверие к Apple или Amazon. В мире, где отношения с клиентом на 80 % определяются работой с информацией, отказ участвовать в обмене данными и налаживать безопасное сотрудничество выключит вас из взаимодействия с остальными участниками рынка. Сегодня банки – именно такие изолированные игроки. Будущий Банк 4.0 даже не станет хранить информацию для идентификации клиента, как это делается сегодня, – он будет просто сверять его личность с профилем, получаемым из системы блокчейн. В противном случае банки окажутся в невыгодном положении.

Еще раз посмотрите на этот список ключевых компетенций – в нем нет почти ничего из собственно банковского функционала. Я исхожу из предположения, что, если банк работает не первый год, он уже умеет быть «банком», но изрядно отстает в навыках, которые позволят конкурировать с Amazon, Alipay и ведущими альтернативными банками, такими как N26, Monzo, Tandem, WeBank, Simple, Moven и другие. Эти организации не тратят ресурсы на то, чтобы стать Банком 1.0, 2.0 или 3.0, – они инвестируют в технологии, которые превращают привычный банкинг в нечто совершенно новое. Нет причин полагать, что поток инноваций в ближайшие несколько лет иссякнет; скорее наоборот, их количество будет только расти.

Помните, что в секторе финансовых услуг есть только два пути обновления: создавать нечто вторичное на основе традиционной модели банка с физической сетью отделений или предлагать что-то радикально новое на основе метода первых принципов. Коренной переворот в банкинге – это не новый интерьер сети отделений и не подогнанные под реализацию через современные каналы (типа голосовых помощников) традиционные продукты; это радикально новый подход к вовлечению клиентов, дистрибуции и обеспечению релевантности предложения. Amazon и Alibaba располагают гигантским объемом данных, что позволяет им понимать стиль обращения клиентов с деньгами; стоимость привлечения клиентов в их случае близка к нулю, что почти недостижимо для банков; и, невзирая на привычку ведущих банков апеллировать к государственной лицензии как документу, подтверждающему их значимость, в 2025 году способность привлекать клиентов будет определяться не наличием лицензии, а доступом к данным.

Последствия для структуры организации

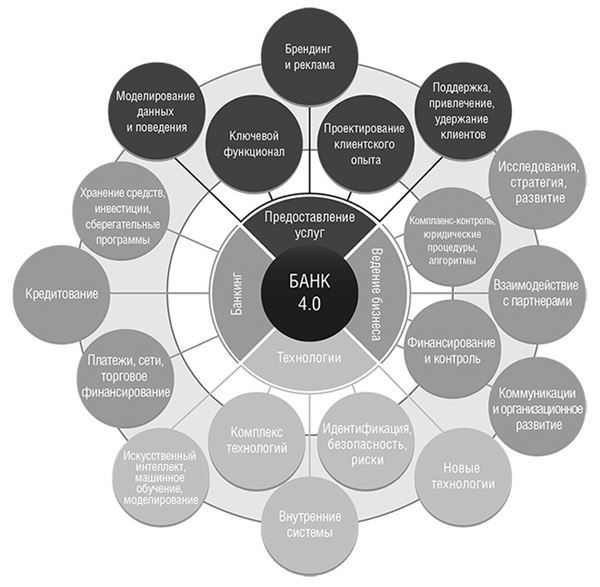

Организационная структура банка тоже изменится. В ее основу лягут четыре ключевые компетенции.

1. Клиентский опыт, или предоставление услуг.

2. Ведение бизнеса.

3. Технологии.

4. Банкинг.

Рисунок 4. Организационная структура Банка 4.0 призвана обеспечить лишенное помех и гибкое предоставление услуг с целью получения прибыли и поддержания отношений с клиентами

Как ни странно, в Банке 4.0 собственно банковский функционал не является основой организационной структуры. Единственный способ предложить клиенту ключевой функционал банка – обеспечить качественный сервис. Прибыль и отношения с клиентами зависят от умения упаковать этот функционал в формат максимально простого и беспрепятственного взаимодействия клиента с банком. На смену подписям на бумажных документах, комплаенс-контролю и банковским продуктам приходит программный код. Процедуры оценки кредитного риска уступают место данным о поведении клиента. Вместо каналов продаж мы имеем дело с ситуационными факторами, контекстом и – снова – данными о поведении клиента.

Самое заметное изменение в структуре организации обусловлено тем, чего в ней больше нет. А нет в ней продуктовых департаментов, которые традиционно задавали формат предлагаемых продуктов и конкурировали за бюджет. Больше нет структур, отвечающих за ипотечные кредиты, кредитные карты, расчетные и сберегательные счета; продукты, которыми занимались эти департаменты, превратились в опыт взаимодействия клиента с банком – намного более привлекательный и доступный, совершенно точно не подразумевающий простого перевода в электронную форму заявок, которые раньше заполнялись в отделении. Если структура организации определяется продуктовыми командами, соперничающими за бюджет, как поставить во главу угла клиентский опыт? Никак. Вспомните основные примеры из главы 4. Предложение использования кредитной карты может быть намного более эффективным на базе технологического решения, в реальном времени и без пластика: например, в формате предложения получить средства на оплату покупки, если вы уже пришли в магазин и вдруг поняли, что зарплата еще не поступила на счет, или на приобретение нового iPhone, о котором вы мечтаете, но который можете себе позволить только в кредит. Чтобы решить проблему, вам нужна не карта, а кредит – это новый опыт, который в корне переопределит структуру банковского бизнеса.

Вместо департамента кредитных карт появятся команды, которые найдут способ предложить клиенту кредит в нужный момент с учетом контекста. Клиенту требуется доступ к кредитным средствам, а не пластиковая карта, получение которой сопряжено с необходимостью подачи заявки за несколько месяцев или недель до планируемой покупки; он просто хочет воспользоваться базовой банковской функцией – кредитом, оформленным как технологическое решение.

Повторюсь: готовность к сотрудничеству с внешними разработчиками обеспечит гибкость, которой сегодня не хватает большинству банков, где новые IT-проекты появляются раз в несколько лет, а не дней; где специалисты по закупкам заставляют поставщиков продираться через такие правовые дебри, что юристы Трампа нервно курят в сторонке; где унаследованные из прошлого системы, процессы и комплаенс-процедуры способны свести с ума или поколебать решимость даже самых пылких инноваторов. Гибкий банк должен развить скорость, намного превышающую возможности организационной структуры Банков 1.0, 2.0 и 3.0.

Самое главное: речь идет о конкуренции с техфин- и финтех-игроками за прибыль и клиентов. Ни лояльность, ни доверие клиентов не обусловливаются продуктами. Лояльность и доверие формирует способность обеспечить клиенту нужный результат.

Клиенты привыкли к хлопотам при получении банковских услуг. Но сейчас, когда Ant Financial, Tencent, Amazon и Apple предлагают более удобные решения, фокус сместился. Фундаментальным образом изменилась и экономическая основа банковского бизнеса: например, Amazon и Alibaba тратят на привлечение клиента менее доллара, тогда как открытие обычного расчетного счета в США обходится банкам в 200–350 долларов на клиента. Китайские и американские технологические гиганты имеют доступ к сотням миллионов клиентов, и банкинг – лишь один из сервисов, которые они могут предложить своей уже расположенной к сотрудничеству аудитории. В этом отношении банки находятся в очевидном проигрыше.

Регуляторные технологии и новый взгляд на макроконкуренцию

В том, что касается регуляторных и надзорных технологий, требований к местам хранения данных, противодействия отмыванию преступных доходов, борьбы с финансовыми преступлениями и просто соблюдения законов, государственное регулирование финансовых услуг будет претерпевать кардинальные изменения по мере эволюции потребительского поведения. Чтобы не устареть, регуляторам придется меняться даже быстрее, чем банкам. Уже сейчас идут нешуточные споры по поводу хартий для финтех-компаний, «песочниц», технологий типа блокчейна, криптовалют и т. п. Если рынок противится этим явлениям, как в США, следует ожидать двух вещей: во-первых, резиденты Кремниевой долины и Кремниевой аллеи будут и дальше искать обходные пути для реализации проектов и инициатив, а регуляторы – вставлять им палки в колеса; во-вторых, мировые финансовые центры начнут всё больше напоминать универсал 1970-х годов, за рулем которого путешествовал персонаж Чеви Чейза в фильме «Каникулы».

Давайте я расскажу, что будет через десять лет: найдется страна, в которой грамотный регулятор решит, что нет оснований требовать от будущего клиента банка постоянного проживания на определенной территории – достаточно того, что его личность может быть точно установлена. Как только это произойдет, юрисдикции и финансовые центры не просто станут конкурировать за привлечение венчурного капитала и талантливых специалистов, а будут стремиться стать по-настоящему глобальными центрами банковских услуг, и доступ клиента к сервису хранения средств утратит привязку к месту жительства. Как следствие, все прогрессивные юрисдикции осознают неизбежность конкуренции за открытый доступ к услугам хранения средств, платежей и кредитования. Эстония уже встала на этот путь, запустив программу электронного резидентства; еще более эффективным может быть проведение процедуры «знай своего клиента» в цифровом формате вне парадигмы государственных границ. Первые изменения произойдут в сферах инвестиций и хранения данных: когда ситуация с привлечением венчурных инвестиций в финтех-отрасль стабилизируется, следующим вопросом на повестке дня станут требования к местам хранения данных.

Главной особенностью перехода к развитию на основе первых принципов станет то, что правила функционирования регулируемых рынков будут зафиксированы не только в законах, но и в компьютерном коде. Для этого потребуется полностью перестроить работу государственных регулирующих органов. Кроме того, для обеспечения функционирования чрезвычайно гибких финтех-платформ и игроков придется отказаться от использования жестко запрограммированных процессов и процедур, так как они снижают конкурентоспособность. Отсюда следует, что надзорные органы начнут постепенный переход от негибкого нормативного регулирования к широкому применению надзорных технологий.

Чтобы отрасль могла стать маневренной и адаптивной, ей нужен гибкий регулятор.

Направление капитала на реализацию изменений

При текущих темпах изменений всё яснее становится одно: конкурентоспособность будет зависеть от эффективности использования ресурсов. Традиционным банкам приходится лавировать между необходимостью обслуживать давно привлеченных клиентов, которым чужды новые технологии, держать на плаву устаревшие системы, от которых не получается отказаться, и одновременно показывать финансовые результаты, которые не обвалят котировки акций.

Финтех-компаниям нет нужды беспокоиться о подобных вещах. Они привлекают разбирающихся в цифровых технологиях клиентов, у них нет устаревших процессов и систем, а их инвесторов интересует не прибыльность, а масштабируемость бизнеса. Посмотрите на компанию Amazon: она начала получать существенную прибыль только через десять лет после запуска. Традиционные банки не могут позволить себе десять лет демонстрировать убытки, осуществляя трансформацию бизнеса. Финтех-компаниям же нужно думать лишь об успешном проведении очередного раунда по привлечению финансирования, а для этого работа должна строиться вокруг целей по масштабированию бизнеса и развитию, а не по прибыли.

При этом в плане инноваций у финтех-компаний есть явные экономические преимущества. Работая небольшими командами, не имея наследия прошлого, оперируя новейшими технологиями и горя желанием выйти за рамки привычных норм, они могут намного эффективнее использовать капитал для создания инновационного потребительского опыта. Крупные традиционные банки никогда не смогут так грамотно распоряжаться деньгами, как это получается у небольших, гибких, использующих метод первых принципов команд.

В конечном итоге это приведет к партнерству финтех-компаний и технологических игроков с традиционными банками. Банки, не желающие устанавливать партнерские отношения с более эффективными участниками рынка, столкнутся с быстрым ухудшением показателей и утратой конкурентоспособности – под пристальным взглядом биржевых аналитиков. По той же причине акции банков, делающих ставку на сеть отделений как способ привлечения клиентов, со временем начнут торговаться с дисконтом – просто потому, что альтернативные банки будут постоянно показывать более низкую стоимость привлечения клиентов и, как следствие, такую способность масштабировать бизнес и наращивать долю рынка, какая недоступна для банков с сетью отделений.

Посмотрите на картину в целом, и вы поймете, что нас ждет невероятно увлекательное будущее, которое, однако, окажется разрушительным для тех, кто избегает быстрых преобразований.