Бизнес-модель компании Amazon как ориентир для банков

Никто не станет оспаривать взрывной рост бизнеса Amazon и влияние этой компании на конкурентную среду в отрасли розничной торговли. Основой успеха организации стал запуск сервиса Amazon Prime. По недавним оценкам Consumer Intelligence Research Partners (CIRP), в США к программе Amazon Prime подключены 80 миллионов клиентов против 58 миллионов по данным на конец первого квартала 2016 года. Это значит, что сегодня 64 % американских домохозяйств имеют подписку на Amazon Prime.

Хотя простые наблюдатели обычно полагают, что Amazon Prime укрепляет лояльность за счет бесплатной доставки, на самом деле причина в изменении потребительского поведения благодаря устранению излишних помех.

Оформление заказа в один клик, экономная доставка (поощряет клиентов набирать больше товаров в корзину) и возможность использовать устройства Alexa (упрощает процесс покупки за счет голосового управления) имеют одну цель – устранить помехи и тем самым радикально изменить поведение потребителя. Устранение помех и улучшение потребительского опыта также стояли за недавним решением компании приобрести ретейлера Whole Foods.

В основе стратегии Amazon – пресловутая концепция маховика (flywheel, см. рисунок ниже). Маховик, также называемый кругом успеха (virtuous cycle), был создан до того, как к основному розничному бизнесу добавились другие направления, например Amazon Web Services.

Рисунок 1. Маховик Amazon. Источник: The Financial Brand

Нетрудно заметить, что изначально всё вращается вокруг непрерывного улучшения клиентского опыта. Качественный клиентский опыт обеспечивает рост числа покупателей, что, в свою очередь, вызывает рост числа продавцов. Чем больше продавцов, тем выше конкуренция и тем ниже издержки и цены и больше выбор для потребителей. Снижение цен и рост ассортимента привлекают еще больше покупателей, и цикл повторяется.

По мере раскручивания маховика накапливается и анализируется значительный объем информации о клиентах, на основе которой совершенствуется механизм рекомендаций и становится проще управлять поведением покупателя. Вместо использования данных для составления впечатляющих внутренних отчетов, Amazon применяет все свои знания в реальном времени для улучшения клиентского опыта и укрепления лояльности.

Благодаря масштабному воздействию маховика на бизнес в целом, компания получает дополнительную выгоду в виде возможности проводить множество небольших экспериментов на «периферии» колеса. А основной бизнес тем временем процветает.

В общем, причина успеха подписки Amazon Prime в том, что она упрощает жизнь пользователей. Предоставление широкого ассортимента продуктов по конкурентным ценам и возможности совершить покупку в несколько кликов и нажатий обеспечивает укрепление отношений потребителя с брендом. Похожие тенденции можно увидеть и в банковской отрасли. Крупнейшие банки (Chase, Bank of America, Wells Fargo) увеличивают долю рынка, устраняя помехи во взаимодействии с клиентом через цифровые каналы.

Когда банк предлагает открыть счет, пройдя всю процедуру онлайн на ноутбуке, планшете или телефоне, он устраняет помехи, ранее считавшиеся неизбежными. Возможности голосового доступа к балансу счета, простейшим транзакциям и клиентской поддержке успешно выделяют такие финансовые институты, как Capital One, USAA и другие, на фоне конкурентов. Использование искусственного интеллекта и информации о привычках и финансовой активности клиента для предсказания его действий и потребностей станет основой отношений банка с клиентом в будущем.

Действия Amazon влияют на уровень потребительских ожиданий далеко за пределами сектора розничной торговли. Банковская отрасль может многому научиться на примере Amazon Prime. Или позволить Amazon и другим крупным технологическим компаниям использовать умение обеспечивать непревзойденный клиентский опыт для предоставления банковских услуг, которые сегодня предлагают традиционные финансовые организации.

Открытый банкинг: «идеальный шторм» для цифровых инноваций

Наличие развитых технологий и высокоскоростного интернета, активное пользование смартфонами, рост популярности и функциональности API создают условия для «идеального шторма» в сфере инноваций на уровне выше разработки приложений – и «шторм» будет тем сильнее, чем доступнее становятся «компоненты».

В докладе компании Deloitte «Система информационно прозрачного банковского обслуживания – open banking. Как добиться успеха в условиях неопределенности?» говорится: «Инфраструктура как услуга, платформа как услуга, программное обеспечение как услуга (software-as-a-service, SaaS) и аналогичные технологии позволили новым продвинутым игрокам выйти на рынок розничного банкинга с более низкими IT-затратами и более гибко реагировать на изменения в потребностях рынка».

Эксперты в банковской отрасли всё чаще сходятся во мнении, что, хотя первоначальные сдвиги в секторе могут быть связаны с экспансией традиционных и нетрадиционных игроков, предлагающих новые альтернативы существующим банковским сервисам, в конечном счете трансформация может оказаться намного значительнее. В будущем банковская экосистема выйдет далеко за пределы собственно финансовых сервисов, или же финансовые сервисы станут не более чем элементом более масштабной небанковской экосистемы.

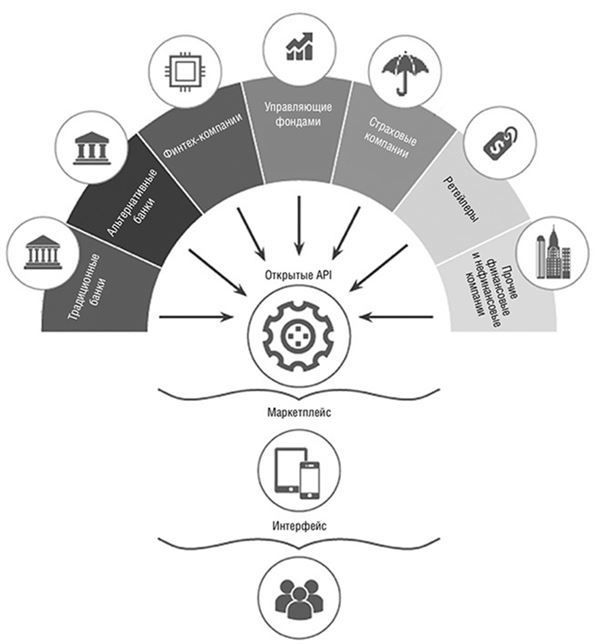

В будущем банковский бизнес будет представлять собой некий маркетплейс. «В условиях маркетплейса традиционная модель банковского бизнеса трансформируется в интенсивно применяющую знания о клиенте платформу, где несколько поставщиков финансовых сервисов непрерывно конкурируют за право предложить клиенту адаптированный под его нужды продукт высокого качества, – утверждает компания Deloitte в своем докладе. – В результате традиционные банковские сервисы дополняются целым рядом предложений от различных поставщиков в пределах одной экосистемы».

Экосистема банковского маркетплейса даст потребителям доступ к высокоперсонализированным услугам, которые будут опираться на данные о клиенте, полученные в рамках «открытого банкинга» и через API. В отличие от современных инструментов бюджетирования с ограниченным доступом, новая экосистема позволит потребителям оптимизировать отношения с банками, снижая издержки и увеличивая выгоду.

При этом банки смогут не только оказывать традиционные финансовые услуги, но и предлагать дополнительные нефинансовые сервисы других банков или организаций из других отраслей. При таком сценарии банковские API станут средоточием целого набора сервисов, востребованных на разных стадиях жизненного цикла клиента, что сократит помехи и повысит качество клиентского опыта.

Будет ли речь идти о покупке дома или автомобиля, запуске своего дела, рождении детей – всех вовлеченных в процесс игроков (включая банки, страховые компании, предприятия розничной торговли, государственные организации, агентов и т. д.) станет возможным собрать вместе в рамках одного маркетплейса.

Рисунок 2. Будущее маркетплейса банковских услуг. Источник: The Financial Brand

Лучшая защита – нападение

Лучший способ подготовиться к ужесточению конкуренции, неизбежному из-за роста количества предложений банковских услуг от Amazon, Google, PayPal и Facebook, а также из-за роста численности банковских стартапов, – проактивно заняться разработкой персонализированных цифровых решений. Начать можно с партнерских отношений внутри и вне традиционных банковских организаций и нового взгляда на составляющие банковской экосистемы.

Если банки не переориентируются и не ускорят темпы развития, лояльность клиентов снизится, а небольшие финтех-компании и крупные технологические организации будут захватывать всё большую долю бизнеса. Тем временем поток рутинных, но дорогих в обслуживании операций, совершаемых в отделениях и колл-центрах, пошатнет финансовую устойчивость традиционных игроков.

Цифровые технологии и углубленная аналитика открывают финансовым институтам удивительные возможности, однако по-настоящему подготовиться к будущим вызовам смогут только крупнейшие организации. За несколькими исключениями, большинство финансовых институтов, пожалуй, слишком малы для успешной работы в высококонкурентной цифровой банковской экосистеме, где победитель будет определяться по умению использовать данные и аналитику для предоставления уникального пользовательского опыта.

Главные вопросы для небольшой финансовой организации, стремящейся стать цифровым банком: как приобрести знания и навыки и где набрать компетентных специалистов для практической реализации цифровых технологий и продвинутых методов использования данных? Еще одной проблемой будет структура данных, на основе которых предстоит создавать цифровые решения.

Преодолеть эти трудности можно, но сложно. Как правило, у небольших финансовых организаций нет необходимых внутренних ресурсов, особенно принимая во внимание альтернативные приоритеты в условиях маркетплейса. Небольшим банкам и кредитным союзам, скорее всего, придется выбирать между собственными разработками, приобретением внешней компании и заключением партнерских отношений.

С учетом недостатка профильных специалистов у основной части небольших и многих крупных организаций, намеренных развивать цифровой банкинг, остаются варианты приобретения поставщика специализированных решений или партнерства с ним. Но еще важнее для небольших организаций будет готовность руководства вкладывать значительные ресурсы в поддержание способности удовлетворять растущие требования пользователей маркетплейса.

Все финансовые институты, независимо от размера, могут извлечь значительную пользу из имеющихся у них знаний о клиентах. Ключом к успеху является способность применить эти знания так, чтобы улучшить качество цифровых сервисов – как уже сегодня делают крупные технологические компании, повышающие качество клиентского опыта в процессе совершения покупок, общения, поиска и осуществления платежей.