Новые брокеры и посредники

На протяжении всей книги мы говорим о новых технологиях и компетенциях, которые банкам предстоит развить, и о том, что параметры пользовательского доступа, данных и опыта будут во всё большей степени определяться мышлением в духе первых принципов и возможностями новых технологий. Ниже приведены примеры брокеров и посредников, которые через несколько лет станут неотъемлемой частью повседневного взаимодействия между банком, его клиентами и партнерами. В ряде случаев это организации, созданные существующими участниками рынка, например поставщики коммерческих облачных сервисов (Amazon Web Services), операторы связи и магазины мобильных приложений; в других случаях это игроки, предлагающие банкам получить доступ к новым возможностям быстрее, чем при самостоятельной разработке.

Во многих сферах, в том числе в области голосового управления, в какой-то момент может сложиться впечатление, что стоит встроить в приложение или веб-интерфейс функционал AI-операциониста – и вы снова на коне. Однако в будущем технологические решения для смарт-помощников будут встраиваться в смарт-устройства, дома, машины на уровне операционных систем, и в плане обработки команд на естественном языке и функционала они уйдут далеко вперед по сравнению с вашим чат-ботом. Если вы не начнете сотрудничать с соответствующими внешними платформами, велика вероятность, что функционал вашей собственной разработки окажется вовсе не востребованным у клиентов. Впрочем, сами по себе попытки самостоятельной разработки функционала голосового управления внутри компании не помешают, так как помогут адаптировать структуру данных и подготовиться к использованию API таких игроков, как Amazon, Apple и другие.

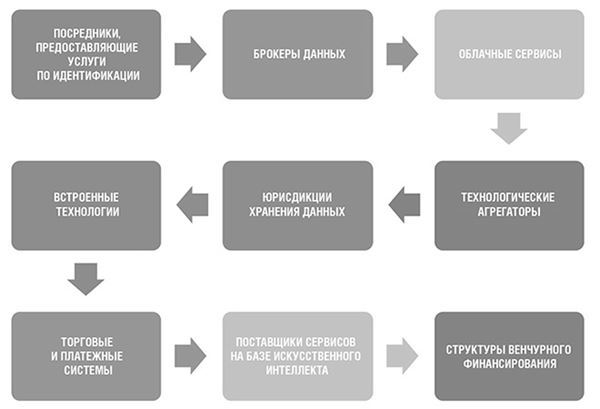

Рассмотрим некоторые примеры функциональных возможностей, разработанных за пределами финансовых институтов.

Рисунок 2. Направления разработки функциональных возможностей

Посредники, предоставляющие услуги по идентификации

Как уже говорилось, в мировой индустрии мобильных платежей, в отличие от платежей посредством пластиковых карт, преобладают игроки, работающие исключительно онлайн и не являющиеся частью банковской или созданной банками платежной сети. Сервисы Facebook, Apple, Google, Alibaba, WeChat и другие сегодня превосходят банки в умении устанавливать личность клиента. Некоторые страны (например, Канада) тестируют системы цифровой идентификации авиапассажиров на базе блокчейна, которые когда-нибудь заменят паспорта. Как указывалось в предыдущих главах, в перспективе банки не будут с нуля накапливать информацию о клиенте: они просто начнут сопоставлять биометрические или поведенческие маркеры с соответствующими базами данных для установления личности клиента. Как ранее отметил Дэвид Бёрч, банки могут стать ключевым звеном системы хранения проверенных идентификационных данных, но и в этом случае клиенту не придется заново предоставлять всю необходимую информацию при открытии очередного счета.

Брокеры данных

Вы, наверное, думаете, что больше всего сведений о вас есть у Google, Facebook и Apple? Если вы живете в США или Европе, то эти организации не входят даже в первую десятку компаний, хранящих данные о вас или данные, позволяющие понять, кто вы и чем занимаетесь. В докладе Федеральной торговой комиссии США за 2014 год приводится описание целой отрасли по сбору данных из различных источников без уведомления потребителя. Организации, работающие в этом направлении, многочисленны и тесно связаны между собой. В совокупности отрасль может хранить миллиарды единиц данных почти по каждому потребителю в Соединенных Штатах. В ЕС действует Общий регламент по защите данных, устанавливающий правила обработки, защиты и использования персональных данных граждан ЕС, но он не дает банкам преимущества перед прочими организациями. Более того, с внедрением норм открытого банкинга именно небанковские технологические провайдеры получат самый широкий доступ к банковским данным пользователей.

Брокеры данных знают, что для использующих технологии компаний доступ к профилям клиентов будет становиться всё более существенным фактором успеха. Это означает, что в конечном итоге все организации, работающие над совершенствованием опыта взаимодействия клиента с банком, будут вынуждены обращаться к брокерам данных, чтобы понимать, где и когда клиенту понадобятся те или иные услуги. Данных, которыми располагает сам банк, для этих целей не хватит; кроме того, имеющиеся у банка данные формально принадлежат клиенту, и он будет использовать их, чтобы получать услуги и в других организациях.

Облачные сервисы

Сегодня значительная часть архитектуры альтернативного банка (связанная с кибербезопасностью, идентификацией, управлением сессиями, интеграцией в магазин приложений и мобильную операционную систему) – это подключаемые модули на базе Google, Amazon Web Services или Microsoft Azure. Для многих банков частное облако – не более чем усовершенствованное хранилище данных. Для альтернативных банков облако – коллекция сервисов, которые можно использовать без необходимости разрабатывать их самостоятельно. Кроме того, в вопросах обеспечения интернет-безопасности облачные сервисы типа AWS сегодня в 5-10 раз превосходят собственные системы банков. Платформа Amazon каждый день фиксирует десятки тысяч DDoS-атак, атак хакеров, атак с использованием чужих IP-адресов и иные виды угроз. Нарушения работы приложений на базе AWS случаются всё реже по мере совершенствования системы защиты.

В кругу специалистов по кибербезопасности это явление часто сравнивают с реакцией иммунной системы. С увеличением числа отраженных атак архитектура становится более устойчивой. Системы AWS атакуют чаще, чем системы любого банка мира, поэтому компании приходится постоянно укреплять и совершенствовать защиту. Ставлю десять биткойнов, что, если выставить систему кибербезопасности вашего банка на бой против системы AWS, последняя побьет вас, как Скала (Дуэйн Джонсон) на матче федерации WWE по рестлингу.

Суть в том, что для альтернативного банка обращение к услугам облачного сервиса – очевидное решение. Вы получаете целый набор сервисов, которые можно быстро внедрить, систему кибербезопасности военного уровня и возможность почти мгновенно подключать новые процессоры и увеличивать место для хранения данных, когда возникает потребность в масштабировании. Вам больше не нужно постоянно закупать новое оборудование.

Технологические агрегаторы

Технологические агрегаторы (как в области финансов, так и в других сферах) будут играть важную роль в качестве посредников нового поколения. Китайские системы Alipay и WeChat по сути уже стали агрегаторами платежей, составив серьезную конкуренцию банкам в Китае, а в последнее время и в других странах. Операционные системы смартфонов, магазины приложений, голосовые платформы типа Alexa сегодня являются самыми настоящими технологическими агрегаторами. В 2015 году банки JPMorgan Chase, Bank of America и Wells Fargo спровоцировали начало борьбы между крупными финансовыми институтами и популярными сервисами управления личными финансами и агрегаторами, такими как Intuit/Mint, Geezeo, MX/Money Desktop, Yodlee и другие. Банки заявили, что замедление предоставления данных в ответ на запросы с этих сайтов было связано с проблемами безопасности. Впрочем, впоследствии спрос клиентов на услуги этих сервисов только увеличивался, что стимулировало заключение всё новых соглашений об обмене данными между банками и агрегаторами.

В данном случае работает преимущество первого хода: банки, заключившие преференциальные соглашения об обмене данными, получат больше возможностей от сотрудничества с платформами-агрегаторами.

Юрисдикции хранения данных

Предположим, вы открываете альтернативный банк во Вьетнаме или Панаме и намерены работать, используя облачные сервисы. Вы обращаетесь к платежным системам MasterCard и Visa и получаете банковский идентификационный номер (Bank Identification Number, BIN), что позволяет вам выпускать карты. Вы обращаетесь к регулятору получаете лицензию финтех-банка, и можно приниматься за дело. Осталась только одна проблема: у компании Amazon нет местного представительства (в терминах Amazon – «зоны доступности») в выбранной вами стране. Поэтому вам придется воспользоваться серверами AWS в Сингапуре или Google Cloud в Бразилии. Технически это просто. Запаздывание сигнала незначительно: время задержки между совершением POS-транзакции во Вьетнаме и размещением информации о ней на облачном сервере в Сингапуре настолько мало, что учет ведется практически в реальном времени.

Проблема в том, что личные данные клиентов хранятся не во Вьетнаме. Сегодня Amazon открывает всё больше «зон доступности» по всему миру, и острота проблемы снижается, но Amazon относится к облачным сервисам так же, как к своему розничному бизнесу: они используют региональные центры и локальную дистрибуцию. Крайне маловероятно, что у них когда-нибудь появится представительство во Вьетнаме. Следовательно, данные вьетнамских клиентов будут храниться за пределами страны, в Сингапуре. Центральный банк Вьетнама наверняка будет не в восторге от подобной перспективы.

Клиентский доступ

В 1990 году все каналы доступа клиентов к банковским услугам принадлежали банкам; сегодня большая часть повседневных банковских операций проводится в каналах, которыми банки не владеют и которые не контролируют. Это значит, что вам как банку необходима долгосрочная стратегия взаимодействия со множеством технологических платформ, обладающих более полным, чем вы, доступом к повседневным операциям ваших клиентов.

Рисунок 3. Доступ к банковским услугам через каналы, которыми банки не владеют и которые не контролируют

Поставщики сервисов на базе искусственного интеллекта

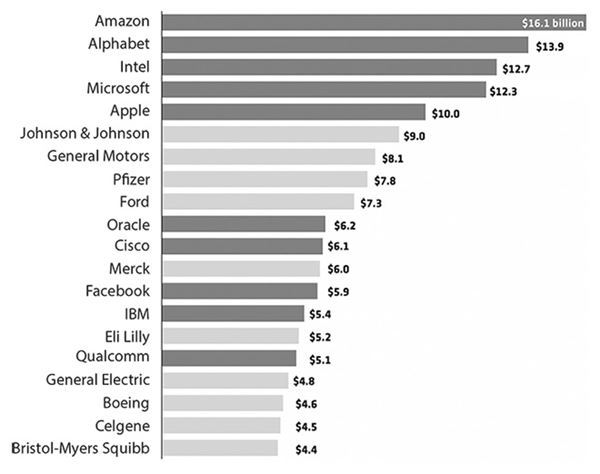

Компании Facebook, Apple, Google, IBM и Microsoft уделяют много внимания исследованиям и разработкам в области искусственного интеллекта, и в целом сегодня именно технологические компании являются мировыми лидерами по объему соответствующих инвестиций. После того как Сундар Пичаи в 2015 году возглавил Google, компания Alphabet потратила 30 млрд долларов на развитие искусственного интеллекта и сопутствующей инфраструктуры, включая создание датацентров с вычислительными мощностями, необходимыми для работы Google Assistant, а также подразделения облачных вычислений и линейки потребительского оборудования с элементами искусственного интеллекта. Разумеется, банки тратят на развитие искусственного интеллекта гораздо меньше, но даже в случае сопоставимости расходов охват аудитории услугами не будет таким же широким, как, например, у Google. Итак, если в своем банке вы намерены развивать AI-сервисы, которыми клиенты будут пользоваться каждый день, это не будет ваша собственная технология. Сегодня банковский сектор США тратит на исследования и разработки в области искусственного интеллекта примерно 1–2 % от тех сумм, которые на ту же цель расходуют технологические компании. Математика тут нехитрая.

Рисунок 4. Технологические компании лидируют по объему расходов на исследования и разработки. Источник: FactSet

Структуры венчурного финансирования

Если вы планируете инвестировать в финтех, вы можете создать собственное подразделение венчурного финансирования, последовав примеру банков BBVA, Citi и Santander, но для этого придется серьезно потратиться: если всё делать основательно, понадобится более 100 млн долларов. Банкам не мирового уровня такое вряд ли будет по силам, но возможны варианты. Всё чаще небольшие банки становятся партнерами с ограниченной ответственностью либо стратегическими инвесторами в специализирующихся на финтехе венчурных фондах, таких как фонды, созданные SBI Group (ранее – Softbank Investments) или Anthemis Group. Это позволяет им работать в сообществе близких по духу инвесторов и дает приоритетный доступ к финтех-решениям, финансируемым фондом.