Глава 5

Технология распределенных реестров, блокчейн, альтернативные валюты и распределенные системы

Дубай является лидером в использовании новейших технологий и поставил перед собой цель к 2020 году первым в мире полностью перейти на проведение всех операции по технологии блокчейн. Правительственные инициативы в этом направлении предоставляют колоссальные возможности для частного бизнеса в ОАЭ.

Ахмад аль-Мулла, председатель правления ClOMajlis, 24 июля 2017 года

Для начала приведу одну очевидную истину. К моменту выхода этой книги всё написанное здесь про блокчейн и криптовалюты устареет. Новости о биткойн-биржах Китая, реакции регуляторов на первичные размещения монет, беспокойстве банкиров о пузырях и финансовых пирамидах на рынке криптовалют становятся привычным явлением. Но всё же написанное здесь будет полезным. Также считаю нужным уточнить, что в этой книге вы не найдете подробного описания работы блокчейна, сравнения консенсусной, частной и публичной моделей и т. п. Здесь мы разберем, какой вектор развития задаст банкам распространение технологий типа блокчейна и каким образом криптовалюты и ICO могут изменить наше представление о рынках капитала и товаров и о финансовых потоках как таковых, – иначе говоря, представим футуристическую картину работы всей экосистемы.

До 2008 года мы ничего не слышали о биткойне, блокчейне или распределенных реестрах. Периодически упоминались цифровые валюты, такие как первые QQ-монеты и линденские доллары на платформе Second Life™, но информация о технологии распределенных реестров нигде не всплывала.

Сегодня общая капитализация криптовалют измеряется сотнями миллиардов долларов; масштабы ICO превосходят объемы венчурных инвестиций в стартапы на начальных этапах их существования; крупные банки, правительства и компании применяют технологию блокчейн. Блокчейн, биткойн, альткойны и ICO сейчас на пике популярности.

Всё это – не новость и не неожиданность. В рейтинге акций по рыночной капитализации в США пять из первых шести наименований – акции технологических компаний (Apple, Alphabet, Microsoft, Amazon и Facebook). Еще недавно IPO Facebook некоторые называли полным провалом. До этого многие воспринимали интернет как очередное модное поветрие. Сегодня под влиянием технологий меняются все сектора экономики, от электромобилей и солнечных батарей, изрядно омрачающих будущее ископаемого топлива, до экосистемы приложений Apple, благодаря которой возникло несколько самых быстро растущих компаний в мире (в их числе – Uber и Airbnb). Нам даже пришлось изобрести новые понятия для описания происходящих изменений, такие как «шеринговая экономика» (sharing economy), «гиг-экономика», «единороги», «социальные медиа» (social media) и другие.

Если отвлечься от зарегулированной банковской отрасли и проанализировать происходящие вокруг изменения, станет ясно, что на смену существующей инфраструктуре и привычным цепочкам создания стоимости приходят концепции, полностью основанные на новых технологиях. В будущем старые регулируемые системы, работающие по старым процедурам, не выживут даже в условиях протекционизма просто потому, что они недостаточно быстрые, гибкие и масштабируемые для мира, в котором каждый час продается по 200 000 смартфонов с доступом в интернет. Если выглянуть за пределы насиженной ветки, мы увидим целый лес изменений, однозначно указывающий на необходимость переосмыслить подход к решению задач: как мы пересылаем деньги из точки А в точку Б, как развиваем бизнес, как создаем бренды, как происходит обмен ценностями и т. п.

Новые цифровые валюты

Биткойн и технология блокчейн в его основе – неизбежное следствие попытки приспособить деньги, способы хранения средств и платежные системы к транзакциям в реальном времени на базе сетевых технологий с прямым, а не опосредованным доступом для пользователей. Такое решение – результат осознания, что никакая отдельно взятая автоматизированная банковская система, основанная на единственном центре хранения данных, в принципе не способна справляться с «депозитами» и обрабатывать операции, происходящие одновременно везде, где у людей есть доступ к мобильному кошельку. Осознания, что ни одна база данных, к которой параллельно обращаются миллионы компьютеров, не может соответствовать требованиям безопасности, предъявляемым к надежному хранилищу цифровых денег. Осознания, что процедура «знай своего клиента», обеспечивающая доступ к платежной системе, не подходит для случаев, когда транзакцию совершает устройство под управлением искусственного интеллекта или автономное транспортное средство, умеющее самостоятельно оплачивать дорожные пошлины и услуги зарядных станций. Осознания, что данные по проводимым операциям (геолокационные, биометрические, поведенческие, эвристические) приобретают для развития бизнеса такое же важное значение, как и сами операции.

Многие специалисты по криптовалютам типа биткойна и технологиям распределенных реестров считают, что эти новшества изменят мир, – не потому, что свято верят в их превосходство, а потому, что видят возможности, которые дает свобода от регулирования, созданного для банков XIX века и основанного на системах, возникших за десятилетия до появления интернета.

Как указывалось в предыдущих главах, первая волна изменений в банкинге была связана с изменениями в каналах обслуживания. Мы познакомились с онлайн-каналами, мобильными каналами и омниканальным банкингом. Когда пользователи начали выражать недовольство опытом взаимодействия с банком и банковскими интерфейсами, мы заговорили об удобстве использования, предполагая, что сможем создать более привлекательный клиентский опыт, упростить чтение информации с экрана и оптимизировать работу с приложениями. Потом стало понятно, что появление новых технологий может означать коренной сдвиг в формате доступа к банкингу. Оказалось, что успех самых быстро растущих финансовых институтов мира основан на технологических интерфейсах и дизайне пользовательского опыта. Устоявшийся порядок доступа к финансовым услугам революционным образом изменился, когда появилась возможность хранить средства с помощью обычного мобильного телефона. Затем, когда финтех-пространство вроде бы сосредоточилось на разработке оптимального пользовательского опыта, грянула вторая стадия инноваций: финтех-компании и технологические стартапы занялись перестройкой инфраструктуры банковского ядра и программно-аппаратной части сервисов (back end). Началось обновление технологической основы бизнеса. Наконец, мы стали осознавать, что можно вообще отказаться от интерфейсов в традиционном понимании.

В июле 2017 года крупнейшее на тот момент ICO проекта Tezos привлекло невероятную сумму в 232 млн долларов. Средства привлекались в биткойнах (ХВТ/ВТС) и эфирах (ЕТН). Сообщалось, что цели в 232 млн долларов не было: предполагалось выйти на 30–50 млн долларов, однако всего за несколько дней было привлечено 65 693 биткойна и 361 122 эфира. В момент написания этой главы наблюдается один из самых впечатляющих периодов колебания курса биткойна: во второй декаде декабря 2017 года курс приблизился к 20 000 долларов, а в конце января 2018 года опустился примерно до 6000 долларов. Но даже при таких показателях сумма, привлеченная Tezos в биткойнах, превышает 400 млн долларов.

Сказать по правде, ICO Tezos оказалось настолько успешным, что создатели платформы не знали, как распорядиться всей привлеченной криптовалютой. Поэтому они учредили собственный фонд венчурного капитала. Впоследствии ажиотаж вокруг Tezos поутих – предполагаю, такое возможно, когда на голову внезапно сваливается 230 млн долларов.

Сейчас история Tezos – вчерашний день. Их ICO больше не является рекордсменом по скорости привлечения 200 млн долларов инвестиций. В начале августа 2017 года ICO проекта Filecoin всего за 60 минут собрало более 250 млн долларов, а в декабре 2017 года этот рекорд побило успешное ICO системы EOS, которая привлекла 700 млн долларов. Я совершенно отчетливо понимаю, что буду обновлять показатели в этой главе вплоть до момента выхода книги – а после они всё равно быстро устареют. Мы живем в очень динамичном мире, где многое так или иначе имеет отношение к криптовалютам и ICO.

По сообщению CNBC, в первой половине 2017 года с помощью ICO стартапы привлекли средств более чем на 1,2 млрд долларов, что превышает суммарный объем венчурного финансирования стартапов на ранней стадии за тот же период. Это невероятные показатели. Почему? Потому что, для сравнения, в 2016 году в рамках ICO было привлечено инвестиций всего на 78 млн долларов (без учета ICO неудачного проекта DAO на 150 млн долларов), а в США, как говорилось выше, из-за политики Комиссии по ценным бумагам и биржам привлечение финансирования через ICO для многих стартапов вскоре может быть признано незаконным. Почему? Потому что, как в случае любых технологических новшеств, создающих возможность быстрого заработка, появляется множество мошенников, действия которых неизбежно бросают тень на честных игроков, стремящихся использовать инновационный способ привлечения финансирования для запуска своего дела.

Представьте, что ваш друг открывает казино и просит вас профинансировать его. Взамен вы получите фишки, которые можно будет поставить в казино, когда оно начнет работать. А теперь представьте, что номинал фишек не фиксирован и будет меняться в зависимости от популярности казино, количества игроков и нормативного регулирования работы казино. Да, и на месте друга представьте лучше незнакомца из интернета, который может действовать под чужим именем, вообще не знать, как открыть казино, и на которого вы, скорее всего, не сможете подать в суд за мошенничество, если он украдет ваши деньги и купит на них «порше». Вот что такое ICO.

Статья «Is there a cryptocurrency bubble? Just ask Doge» в издании The New York Times, 15 сентября 2017 года

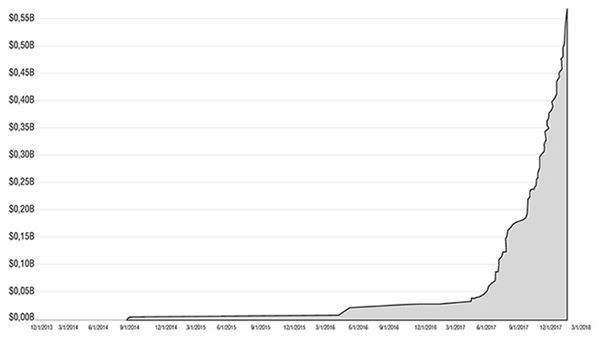

Сумма средств, привлеченных за всё время проведения ICO, к декабрю 2017 года достигла 5 млрд долларов, с выраженным пиком в четвертом квартале 2017 года. Если посмотреть шире, то из этой суммы 4 млрд долларов были привлечены в 2017 году. Несмотря на предупреждения Комиссии США по ценным бумагам и биржам в публикации Investor Bulletin от июля 2017 года и неоднократные выступления против ICO правительств разных стран, процесс и не думает замедляться. Напротив, темпы привлечения средств через ICO только растут.

Рисунок 1. Инвестиции посредством ICO показали взрывной рост в 2017 году. Источник: CoinDesk ICO Tracker

Невзирая на бурную активность и значительный рост объемов финансирования через ICO, далеко не все размещения можно назвать успешными.

В 2017 году в исследовании издания Bitcoin Market Journal было показано, что примерно из 600 рассмотренных ICO только 394 завершили процедуру привлечения средств. Около 35 % из них сообщили либо опубликовали подробности касательно привлеченного финансирования. Таким образом, исходя из этих данных можно допустить, что в 2017 году почти две трети ICO не собрали необходимых сумм. Это не значит, что попытки были полной неудачей, – просто не было собрано столько, на сколько рассчитывали. Таково одно из объяснений. Другое объяснение состоит в том, что на нерегулируемом рынке аудит финансовых результатов просто необязателен.

Впрочем, было и несколько впечатляющих провалов. Будь то из-за неработающей технологии, неэффективной реализации или откровенного мошенничества, ICO как класс активов в целом имеет довольно плохую репутацию – прежде всего потому, что в основе лежит принцип самоуправления, а нечестных игроков достаточно много, чтобы неудачи перестали быть единичными. Давайте посмотрим на самые известные провалы 2017 года.

1. OneCoin – классическая афера на основе принципов финансовой пирамиды и многоуровневого маркетинга. Потери составили 350 млн долларов, а 18 основателей попали за решетку по решению индийских властей.

2. Enigma – криптографический и защитный сервис, пострадавший от неэффективной реализации концепции. Хакерская атака привела к потере 500 000 долларов и утрате доверия к способности компании эффективно защищать данные.

3. Droplex – мошенническое ICO, где текст «белой книги» (white paper) был слово в слово, с заменой только названия системы, скопирован из аналогичного документа компании QRL. Тем не менее основатели привлекли средств инвесторов на сумму 25 000 долларов.

4. Coindash – израильский стартап, ограбленный неким хакером на 10 млн долларов с помощью фишингового сайта. Слухи о том, что ограбление было организовано не без участия членов команды, до сих пор омрачают работу компании.

5. Veritaseum – проект, ставший известным благодаря рекламе на YouTube. После ICO было украдено и переведено в эфир монет на 5,4 млн долларов. Поговаривают, что взлом организовали сами члены команды Veritaseum, чтобы присвоить привлеченные средства.

6. Parity – электронный кошелек с цифровой подписью на несколько лиц, взломанный из-за ошибки в коде и особенностей процесса двойной верификации. Команда этичных хакеров сумела вернуть большую часть украденных эфиров.

Урок, который можно вынести из всего вышесказанного: несмотря на перспективность ICO как механизма привлечения финансирования для стартапов, пока к данному инструменту стоит относиться с осторожностью.