Пока, продукты; привет, клиентский опыт

Платформы WeChat (от Tencent), Alipay, GCash, Kakao Pay, Paytm, Venmo и M-Pesa предлагают проведение повседневных платежей, для которых не нужна пластиковая карта, и тем самым обеспечивают отличный от других клиентский опыт. Alibaba и Amazon предлагают на своих платформах услуги кредитования малого бизнеса, a Uber – лизинга автомобилей; для пользования этими сервисами не требуется заполнять заявку, ждать одобрения кредита и проходить скоринговую процедуру. Приложения типа Digit, Acorns, Qapital, Moven и Stash поощряют сберегательное поведение, но без традиционных сберегательных и инвестиционных счетов – вам даже не нужно открывать сберегательный счет, чтобы начать копить деньги, вы просто подаете заявку на доступ к сервису или приложению.

Банкиры могут сказать, что это вопрос формулировок, ведь в итоге деньги всё равно хранятся в банке. Если вы тоже так подумали, вы упускаете из виду более масштабную тенденцию.

Приведу пример. Задумайтесь об эволюции платежей и о будущем на горизонте 10–20 лет, которое готовят нам технологии типа голосового управления и очков дополненной реальности. В начале XX века большинство людей в США и Великобритании получали зарплату наличными и наличными же совершали все платежи. Через 50 лет основной формой расчета за крупные покупки стали чеки, а некоторые использовали их даже для оплаты покупок в продуктовых магазинах. В 1980-х годах получили широкое распространение банковские карты, которые с приходом онлайн-торговли были приспособлены для оплаты покупок в интернете.

Оплата наличными происходила мгновенно, но вам нужно было ходить в банк, чтобы снимать деньги, а потом носить их с собой.

Обработка платежа по чеку занимала в лучшем случае от трех до пяти дней, ее проводили банковские клиринговые палаты, а вам требовалось носить с собой чековую книжку и регулярно подводить баланс. Кроме случаев, когда чеки выписывались на сумму, которой владелец счета на самом деле не располагал, это был довольно удобный способ платежа.

Карты оказались очень простыми в использовании, а с отказом от импринтеров и переходом на электронные POS-терминалы платежи по ним стали, по сути, мгновенными.

Сегодня в Китае, Индии и странах Африки работают сервисы Alipay, M-Pesa, «мобильные деньги» MTN, Paytm и WeChat Pay, в которых оплата происходит мгновенно и не требуются ни пластиковая карта, ни POS-терминал, ни посещение банка. В США тоже есть аналогичные сервисы (Venmo, PayPal, Zelle). Хотя большинство из них позволяют привязать к электронному кошельку дебетовую карту или банковский счет для совершения покупок, операции в этих сетях не обязательно проходят через банковский счет.

Если посмотреть на изменения в отрасли за последние 50 лет, станет понятно, что развитие идет в сторону устранения барьеров, ускорения платежей и постоянного упрощения операций. Очевидно, что будущее – за платежами из одного «кошелька» в другой, осуществляемыми без помех, в реальном времени, без привязки к физическому средству платежа (будь то чек или карта) и с максимальным сетевым эффектом.

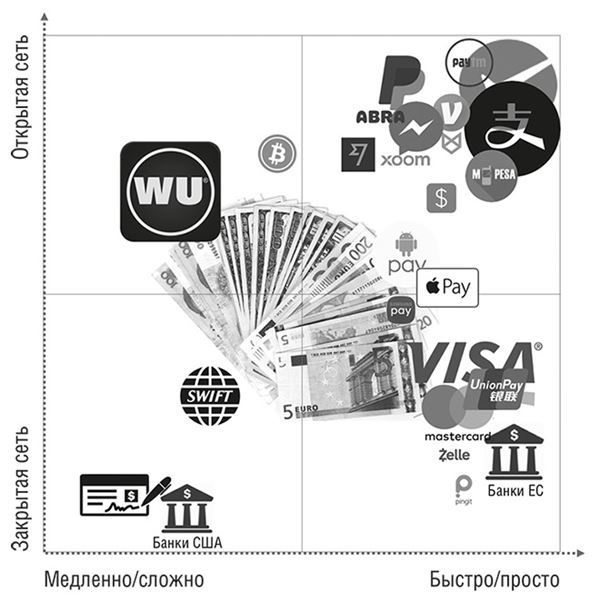

Рисунок 1. Со временем платежные системы становятся доступнее и проще в использовании

История развития платежных систем – это движение от сложной и медленной обработки платежей в обособленных, закрытых от внешнего мира банковских сетях к мгновенным или почти мгновенным платежам на базе открытых сетей, потому что сетевой эффект обеспечивает большую полезность.

Платеж наличными происходит быстро, но за деньгами нужно периодически ходить в банк, расчет наличными в другой стране занимает гораздо больше времени, а попытка оплатить наличными онлайн-покупку сопряжена с бесчисленными затруднениями. Межбанковские сети в ЕС и карточные платежные сети работают быстро, но не отличаются высокой доступностью. Чеки могут казаться удобными тем, кто выписывает их уже лет сорок, но попросите выписать чек молодого квалифицированного специалиста или попробуйте использовать выпущенный американским банком чек за пределами США или для оплаты покупки онлайн – и над вами просто посмеются.

Действительность такова: сегодня платежные сети типа PayPal, WeChat Pay и Alipay более функциональны, чем межбанковские транзакции или расчеты наличными, просто ввиду своего масштаба. Конечно, в некотором смысле их можно назвать закрытыми (из них трудно вывести средства), но в их пределах, как в социальных сетях, взаимодействуют сотни, миллионы, миллиарды пользователей, так что по сути они оказываются вполне открытыми. У банка JPMorgan Chase – 80 миллионов клиентов, у Alipay – 650 миллионов, у WeChat – 1 миллиард, у Facebook – 2 миллиарда.

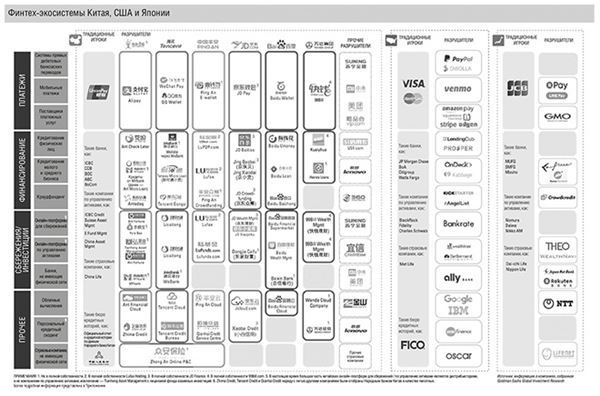

Рисунок 2. Сравнение финтех-экосистем Китая, США и Японии (изображение предоставлено Life.SREDA)

На развивающихся рынках сложилась система электронных кошельков, которая обеспечивает высокую доступность сервисов и взаимодействие в реальном времени, потому что все транзакции происходят онлайн. Всё явно идет к тому, что в будущем платежи станут еще проще, еще доступнее, будут органично встроены в цифровые экосистемы и оптимизированы с точки зрения клиентского опыта. Идеальная покупка будущего – пришел, взял нужный товар, ушел. Идеальная онлайн-покупка будущего – при помощи голосового помощника или технологии дополненной реальности: система будет знать, кто вы и какой способ оплаты предпочитаете, никаких хлопот с платежом как таковым. Самым быстрым способом перевести определенную сумму другу будет просто жестом «перетащить» деньги с вашего мобильного кошелька на его кошелек или сказать: «Сири, переведи Марку 50 долларов».

Будущее платежей – это ориентация на пользовательский опыт, устранение помех и отказ от физических носителей.

Если посмотреть на тенденции в сфере сбережений, кредитования и других аспектов финансовой деятельности, мы увидим ту же картину. Мобильный и онлайн-опыт получения услуг ведет ко всё более оперативной реализации необходимого функционала и удовлетворению потребностей. Самый быстрый и удобный способ получения кредита не предполагает подачу заявки по телефону или в отделении банка, а представляет собой возможность использования заемных средств на нужной платформе. Продуктовая структура (кредитные карты, овердрафт, потребительские кредиты, кредитные линии и т. п.) исчезает: человек просто получает возможность использовать дополнительные средства тогда, когда это для него актуально. Вам не нужна карта, вам нужны деньги. Подача заявки на выпуск карты – не более чем ненужное препятствие.

Обращение к первым принципам заставляет посмотреть на новые технологии, например голосовых помощников и смарт-очки дополненной реальности, как на шанс обогатить клиентский опыт новыми способами получить базовые финансовые услуги. Понимание инноваций в банках зачастую очень стереотипно и ограничено необходимостью соблюдения нормативно-правовых требований, юридических процедур и унаследованных из прошлого процессов. Попытки усовершенствовать существующую систему не дадут на выходе ничего, что могло бы сравниться по инновационности с достижениями организации, которая лишена подобных ограничений или может начать проектирование с нуля, на базе абсолютно других предпосылок.

По большому счету достоинство данных технологий состоит в том, что с их помощью можно предложить контекстуально обусловленные банковские услуги и функционал. Поэтому, вместо того чтобы предлагать погашение задолженности по кредитной карте через голосового помощника Alexa или направлять клиента в банк для подачи заявки на выпуск кредитной карты, мы можем прибегнуть к методу первых принципов и по-новому взглянуть на услугу кредитования как таковую. Использовать метод первых принципов – значит поставить вопрос так: каким должен быть процесс получения кредита во время совершения покупки, если учитывать возможности смарт-помощника и принимать во внимание имеющуюся информацию о клиенте и о том, что он сейчас делает?

Обратимся к первым принципам, рассматривая покупку продуктов в магазине. Вы входите в магазин. Предвидя, что вам понадобится кредит (баланс вашего «кошелька» меньше суммы, которую вы обычно тратите в продуктовом магазине), я предлагаю дополнительные средства, которые нужны для оплаты покупки, с простой и прозрачной системой комиссий. Помните, что в продуктовом магазине будущего не будет кассира – вы просто возьмете товар и уйдете, а платеж спишется автоматически.

Рисунок 3. Процессы кредитования и оплаты лучше адаптированы к контексту, предельно просты и избавлены от помех

Проектирование услуги по аналогии с привычной работой отделения предполагает, что клиент заранее должен подать заявку на кредитную карту (пусть и с помощью мобильного телефона или помощника типа Alexa) на тот случай, если ему когда-нибудь понадобятся деньги. Метод первых принципов подсказывает, что финансовая организация не должна рассчитывать кредитный рейтинг и наказывать клиента за пропуск платежа по кредитной карте. Компании, опирающиеся на первые принципы, создадут системы, которые будут предугадывать ваши действия и предлагать кредит лишь тогда, когда он действительно необходим, а также помогать пользоваться кредитными средствами и способствовать принятию правильных потребительских решений, чтобы вы не утратили способность вносить платежи по кредиту.

Следование методу первых принципов в кредитовании означает, что связь клиента с поставщиком услуги будет намного крепче, а лояльность – намного выше, чем сегодня (когда ничто не мешает расплатиться на кассе картой другого банка), поскольку услуга будет органично встроена в жизнь клиента. Способность банка понимать клиента и предлагать ему самое подходящее решение укрепит бренд. Благодаря проектированию по аналогии можно найти способ предложить кредитную карту через «умного» помощника (Alexa/Siri/Cortana) и упростить процесс ее оформления. Дизайн по методу первых принципов исходит из того, что пластиковая карта вообще не нужна и излишни все шаги по ее получению.

Контекст – вот новое поле битвы, ведь именно он определяет, будет ли предложение получено клиентом в нужное время в нужном месте. В противном случае останется надеяться, что клиент сам обратится за услугой. Это принципиально важное изменение в правилах игры: опыт, который обеспечит потребителям Банк 4.0, потребует полностью отказаться от сегодняшних процессов работы с новыми клиентами и подачи заявок на продукты.

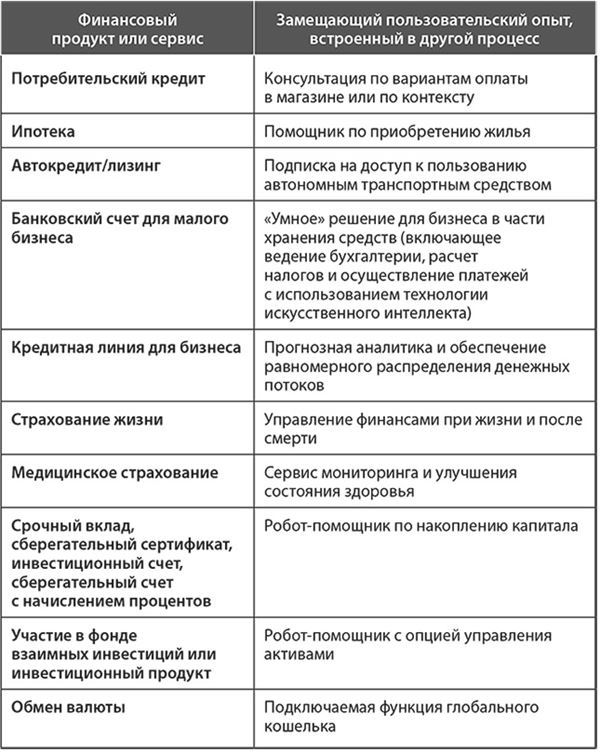

Ниже приведен перечень стандартных банковских продуктов, которые могут исчезнуть через 15–20 лет, так как после устранения помех и отказа от устаревших каналов взаимодействия появятся процессы, обеспечивающие клиенту получение соответствующей базовой услуги в реальном времени.

Таблица 1. Перечень стандартных банковских продуктов, которые могут исчезнуть

Давайте рассмотрим некоторые новые технологии, способные сильно повлиять на доступность банковских услуг (как уже повлияли мобильные устройства и интернет), и подумаем о примерах проектирования по аналогии в сравнении с подходом на основе первых принципов.

Таблица 2. Сравнение проектирования по аналогии с подходом на основе первых принципов

Разработка сценариев пользовательского опыта для эпохи Банка 4.0 означает почти полный отказ от существующих продуктов и каналов. Более того, они могут помешать развитию сервиса, обусловливая дальнейшее присутствие имеющихся препятствий, и ограничить возможности масштабирования.

Суть метода первых принципов состоит в том, чтобы начать с чистого листа. Попробуйте найти оптимальное решение задачи с учетом возможностей новых технологий: как купить жилье; как купить продукты, если прямо в магазине выяснилось, что денег не хватает; как быть с оплатой медицинских счетов во время нахождения в больнице; где взять денег на новое платье, чтобы пойти на свадьбу друзей. Не начинайте с попытки приспособить существующий банковский продукт к новому каналу. Это будет разработка по аналогии (с отделением банка), которая снизит вашу конкурентоспособность по критерию качества клиентского опыта.

При таком раскладе владельцы платформ типа Alibaba, Amazon, Apple, Google, WeChat и Facebook получают весомые преимущества. Подавляющее большинство патентов на технологии мобильных платежей и платежей с использованием дополненной реальности принадлежит технологическим игрокам, а не банкам. Задумайтесь: если количество патентов является мерой инновационности, то почему в области платежных технологий по этому параметру не лидируют финансовые организации?

Возникает вопрос: если на смену банковским продуктам придут контекстуально обусловленные услуги, что станет с организационной структурой банка? Куда денутся подразделения, отвечающие за продукты и каналы?

Банк BBVA в будущем станет компанией – разработчиком программного обеспечения.

Франсиско Гонсалес, председатель совета директоров и генеральный директор BBVA, выступление на выставке Mobile World Congress в 2015 году