Ценообразование нового продукта (методы Габора–Грейнджера и ван Вестендорпа)

Как определить цену новых продуктов

Что представляет собой модель и как она работает

Хорошо продуманная ценовая стратегия критически важна для оптимизации как объема продаж, так и прибыли. Тем не менее по данным Общества специалистов в области ценообразования (крупнейшая международная организация в сфере ценообразования) менее 5% компаний из списка Fortune 500 имеют полнофункциональную службу, занимающуюся вопросами ценообразования. Каждая компания должна задаваться вопросом «Действительно ли мы назначаем оптимальные цены, которые гарантируют максимальную прибыль от продаж?».

Консалтинговая группа McKinsey выполнила известный расчет, показавший, что увеличение цены на 1% для средней компании из индекса S&P 1500 (который охватывает небольшие, средние и крупные компании) приводит к 8%-ному росту операционной прибыли при неизменном объеме продаж. При повышении цен всего на 1% продажи вряд ли сильно упадут, и дополнительная прибыль напрямую отразится на финансовом результате. Влияние цены на него очень значительно. Все накладные расходы уже покрыты, поэтому дополнительная валовая прибыль (которая на 40–60% зависит от продукта или услуги) полностью идет на увеличение чистой прибыли. Конечно, может возникнуть вопрос «А почему бы тогда не повысить цену на 5, 10 или даже 15%?».

При запуске нового продукта правильная цена критически важна. Слишком высокая цена убивает продажи, а слишком низкая — прибыль. Многие компании устанавливают цену на новые продукты с оглядкой на цены конкурирующих продуктов, уже продающихся на рынке, и на их основании судят о месте новых продуктов в ценовом ряду. Отделы продаж активно участвуют в обсуждении и обычно настаивают на относительно низкой цене на том основании, что это облегчит их работу. Гарантировать выбор оптимальной цены помогает проведение независимого исследования и использование проверенных инструментов ценообразования.

Единственный надежный способ получения точного и реалистичного представления о том, как цена влияет на новый продукт, — осуществление пробной поставки на рынок, т.е. создание ситуации, в которой клиенты видят реальные цены и реальный спрос. Вместе с тем цену пробной поставки все равно придется определять, к тому же подобные эксперименты стоят недешево и сложны в организации. По этим причинам мы обращаемся к ценовым моделям, которые имитируют ситуацию продажи.

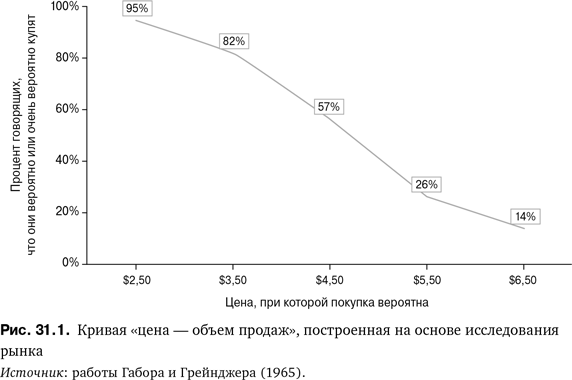

Метод Габора–Грейнджера

Этот метод нередко используется для определения ценового восприятия нового продукта. Он был разработан в 1960-х гг. двумя экономистами — Андре Габором и Клайвом Грейнджером. Новый продукт показывают или описывают целевым клиентам и задают им вопрос, купили бы они его по определенной цене. Цену, которую представляют клиентам, меняют, и каждый раз респонденты говорят, купили бы они продукт или нет. Теоретически клиентам нужно называть произвольные цены, однако на практике начинают с высокой цены, а потом ее понижают. Для каждой цены рассчитывается уровень спроса (кривая спроса приведена на рис. 31.1). Используя расчетную оценку спроса, можно определить эластичность цены (или ожидаемую выручку) и таким образом найти оптимальную цену. На рис. 31.1 видно, что для запуска продукта подходит цена на уровне $3,50, поскольку она привлекает почти 80% целевых клиентов. Конечно, необходимо еще удостовериться, что при этой цене поставщик получит приемлемую прибыль.

Метод ван Вестендорпа

Более сложным вариантом метода Габора–Грейнджера является подход, разработанный Петером ван Вестендорпом. Респондентам показывают продукт или услугу или рассказывают об их свойствах и выгодах. Метод ван Вестендорпа (или метод измерения ценовой чувствительности) позволяет определять варианты цены на основе четырех вопросов:

- При какой цене вы сочли бы этот продукт или услугу дешевыми?

- При какой цене вы сочли бы этот продукт или услугу слишком дорогими?

- При какой цене вы сочли бы этот продукт или услугу настолько дешевыми, что у вас возникли бы сомнения в их качестве?

- При какой цене вы сочли бы этот продукт или услугу чересчур дорогими, чтобы приобретать их?

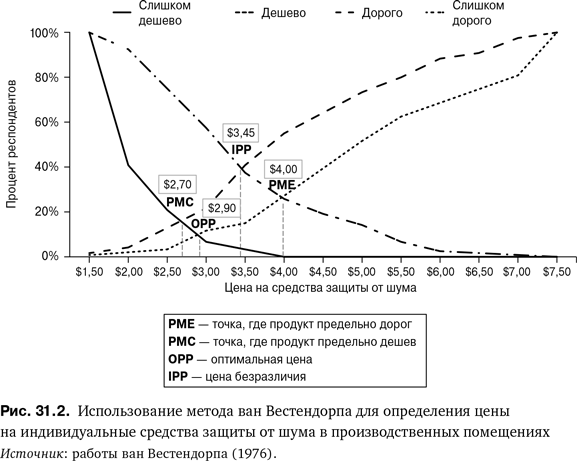

Как и метод Габора–Грейнджера, инструмент ван Вестендорпа нередко используют для определения цены нового продукта или услуги. Он также пригоден для ценового тестирования существующих продуктов. На основе анализа данных строят четыре кривые спроса, как показано на рис. 31.2. Места пересечения кривых показывают следующие варианты цены.

Цена безразличия (IPP)

В этой точке число респондентов, которые считают продукт дешевым, равно числу респондентов, считающих продукт дорогим (см. рис. 31.2). По ван Вестендорпу, эта точка обычно соответствует либо медианной цене, фактически уплачиваемой клиентами, либо цене продукта рыночного лидера. Цена безразличия связана с удовлетворенностью клиентов уровнем цен на рынке и меняется с изменением рыночных условий.

Оптимальная цена (OPP)

Это цена, при которой число клиентов, считающих продукт слишком дешевым, равно числу клиентов, считающих его слишком дорогим. Именно такую цену обычно рекомендуют назначать.

Интервал между точкой, где продукт считается предельно дешевым (PMC), и точкой, где он считается предельно дорогим (PME), является диапазоном приемлемых цен. По мнению ван Вестендорпа, на устоявшихся рынках несколько конкурирующих продуктов имеют цены за пределами этого диапазона.

Происхождение модели

Клайв Грейнджер и Андре Габор, профессора экономики в Ноттингемском университете, Великобритания, разработали свою модель ценообразования новых продуктов и услуг в 1960-х гг.

Петер ван Вестендорп, нидерландский экономист, создал свой инструмент измерения ценовой чувствительности в 1976 г.

Развитие модели

Хотя инструменты ценообразования Габора–Грейнджера и ван Вестендорпа известны уже более 50 и 40 лет соответственно, их используют не очень часто. Это связано с целым рядом причин.

- Маркетологи в значительно большей мере предпочитают совместный анализ (см. главу 11), который считают более научно обоснованным. Он позволяет рассчитать оптимальную цену и полезность различных атрибутов продукта, не прибегая к опросам людей о том, что они считают слишком дешевым или дорогим.

- Есть что-то сомнительное в выспрашивании у людей, не слишком ли дешев продукт, или в понижении цены до тех пор, пока кто-то не скажет: «Да, я куплю это». Людей, похоже, не слишком настораживает то, что им предлагают купить билет на самолет всего за $25.

- Интерпретация результатов опросов по Габору–Грейнджеру и ван Вестендорпу не всегда является простым делом. Ван Вестендорп предлагает нам ряд вариантов, соответствующих точкам, где пересекаются кривые спроса. Какой из них лучше выбрать? Эффективность инструмента Габора–Грейнджера может вызывать подозрение, когда создается впечатление, что респонденты цепляются за постоянное снижение цены и все время выбирают самое низкое значение.

Такие сомнения вполне способны отодвинуть эти два инструмента на второй план. Вместе с тем когда эти инструменты используются наряду с совместным анализом, они дают на удивление похожие результаты. Кроме того, при небольшом размере выборки, что нередко случается на B2B-рынках, методы Габора–Грейнджера и ван Вестендорпа демонстрируют внушающие доверие результаты. Совместный анализ становится ненадежным при размерах выборки 100 респондентов и меньше.

Модель в действии

Производитель индивидуальных средств защиты, используемых в шумных помещениях, решил сравнить новый продукт с конкурирующими. К исследованию были привлечены 120 компаний. Их работники ежедневно пользовались средствами защиты от шума. Со всех сравниваемых продуктов удалили названия брендов и обозначили их буквами от A до С. Каждый продукт использовался на рабочем месте в течение недели. Компаниям-участницам дали инструкции, которые требовали проводить тестирование под контролем с тем, чтобы устранить исключения, искажающие результаты.

В конце тестирования проводился опрос ответственных за закупки в каждой из компаний, в ходе которого выясняли их мнение о средствах защиты от шума, а также задавали четыре вопроса ван Вестендорпа:

- При какой цене вы сочли бы, что это средство защиты от шума стоит купить?

- При какой цене вы сочли бы это средство защиты от шума настолько дешевым, что у вас возникли бы сомнения в его качестве?

- При какой цене вы сочли бы это средство защиты от шума дорогим, но все же заслуживающим покупки?

- При какой цене вы сочли бы это средство защиты от шума настолько дорогим (т.е. слишком дорогим), что никогда не стали бы покупать его?

Результаты были обработаны и представлены графически (см. рис. 31.2). Новый продукт был хорошо принят, и инструмент ван Вестендорпа позволил определить три возможные цены. Цена $2,90 была идентифицирована как оптимальная. Она, кроме всего прочего, соответствовала представлениям отдела продаж компании.

Так или иначе, было решено выпустить новое средство защиты от шума на рынок по цене $4 за пару с учетом того, что многие компании, участвовавшие в тестировании, были крупными потребителями продукта и ожидали существенных скидок. При цене $2,90 за пару не оставалось возможностей для маневра в переговорах о цене. Помимо прочего, средства защиты от шума тестировались без раскрытия брендов. Новое средство защиты от шума выпускалось под сильным брендом, и это должно было повышать его ценность в представлении многих покупателей.

Такая ценовая стратегия оказалась успешной. Новые средства защиты от шума выпустили по $4 за пару, а фактическая цена среди покупателей составила около $3,50 за пару. Производитель был доволен продуктом и ценовым тестом. Он мог бы назначить стартовую цену, опираясь на свое суждение, однако в этом случае цена была бы ниже, чем идентифицированная в исследовании.

Что следует иметь в виду

- Определение цены нового продукта имеет критическую важность, поскольку от нее зависит успешность запуска и прибыльность продаж. Метод Габора–Грейнджера можно использовать для тестирования концепций до появления прототипов. После разработки прототипа, который можно представить респондентам, оптимальную цену следует определять с помощью метода ван Вестендорпа.

- Оба метода доказали свою способность давать реалистичный ценовой уровень для новых продуктов. Если рынок ожидает предоставления скидок, имеет смысл подумать о запуске продукта по чуть более высокой цене, чем та, что была определена с помощью этих методов.

Примечания

. Mitchell, K. (2011) The current state of pricing practice in US firms, opening speech at Professional Pricing Society Annual Spring Conference, Chicago, 3–6 May.

. Marn, M., Roegner, E. and Zawada, C. (2003) The power of pricing, McKinsey Quarterly, February.

. Gabor, A. and Granger, C. W. J. (1965) The pricing of new products, Scientific Business, 3, August, pp. 3–12.

. Van Westendorp, P. (1976) NSS price sensitivity meter (PSM): a new approach to study consumer perception of price, Proceedings of the ESOMAR Congress.