Книга: Путь Caterpillar. Уроки лидерства, роста и борьбы за стоимость

Назад: Глава 12 Расставляем декорации: прогностическая модель Бушара – Коха для Caterpillar

Дальше: Исследование компании, которое заслуживает внимания

Хорошее управление в итоге приносит инвесторам хорошие доходы

Если не брать во внимание слухи, краткосрочные явления и незаконные действия, то есть только два обстоятельства, которые обеспечивают устойчивый рост рыночной стоимости компании:

• Высокие доходы компании. Если прибыль оказывается выше средней, полученные средства можно вложить в дальнейший рост или направить на выплату дивидендов инвесторам; и то, и другое повышает стоимость компании.

• Повышенные коэффициенты, применяемые к доходам компании. Ценность каждого доллара из суммы доходов компании, вероятно, вырастет в глазах инвесторов, если они посчитают, что будущее компании более радужно, или им покажется, что связанный с ее деятельностью риск снизился.

В центре нашей модели, как в фокусе лазера, расположены доходы, поскольку именно здесь у успешных инвесторов коса находит на камень. Некоторые компании получают крайне низкую прибыль или даже заявляют об убытках. Вероятно, будет бессмысленным говорить о том, что если компания не может генерировать доходы, она должна получать средства от инвесторов или занимать деньги, чтобы работать дальше.

Когда доходы компании растут, ее стоимость увеличивается. Поэтому мы сосредоточиваемся на компаниях и инвестиционных возможностях, которые таят в себе значительный потенциал роста. Мы всегда пытаемся определить, в чем могут заключаться предпосылки для роста доходов компании.

Пути увеличения доходов настолько очевидны, что некоторые инвесторы их просто не замечают. Вот они:

• Повышать выручку. Созданы ли условия, которые позволят компании быстрее (или медленнее) повышать выручку в будущем?

• Повышать коэффициент прибыли. Сколько центов дохода собственникам компании приносит один доллар, полученный ею в виде выручки? Существуют ли способы превратить бóльшую долю выручки в доходы? (Один из таких способов – снижение издержек.)

• Умело управлять капиталом. Иногда компании выкупают обратно свои акции, подчас заимствуя средства для этой цели. Если сделать это в подходящий момент, можно повысить стоимость акций фирмы, а также обеспечить более высокий доход на акцию.

Давайте теперь обратимся к компаниям, которые увеличивают свой коэффициент прибыли, поскольку это один их тех аспектов, в которых преуспела Caterpillar. В течение многих лет мы наблюдали, как управленческие команды увеличивали коэффициент доходности своей выручки по отношению к издержкам посредством ряда различных стратегий:

• Осуществление поглощений. Некоторые компании предпочитают приобретать фирмы, которые обеспечивают новую продукцию, новые рынки и каналы снабжения, позволяющие им увеличить выручку и/или снизить издержки.

• Увеличение разнообразия продукции компании. Повышенная рентабельность может быть достигнута за счет довольно прозаических причин, например распределения постоянных издержек на большее количество единиц производимого товара.

• Расширение масштаба компании. Рентабельность может повыситься благодаря тому, что компания увеличит свои размеры (расширит масштаб своей деятельности), если это не будет сопряжено с высокими маржинальными издержками.

Согласно нашим наблюдениям, такое возможно, когда компаниям нет необходимости увеличивать штат продавцов или административного персонала или строить и приобретать новые площадки, чтобы обеспечить дополнительные продажи или расширить свои производственные линии. (Взгляните на самый простой пример: продавец Mary Kay добавляет одно дополнительное косметическое средство в свой торговый ассортимент, что не требует существенных дополнительных затрат.) В этом случае новые продажи (маржинальные продажи), вероятно, будут весьма прибыльными. Имеет смысл взглянуть на маржинальную рентабельность дополнительных продаж, чтобы оценить, может ли компания выиграть от увеличения своих размеров. Многие считают, что компаниям вроде Amazon расширять свой масштаб с минимальными затратами позволяет широкое распространение Интернета, поскольку бóльшая часть «работы» осуществляется электронным образом.

• Участие в процессах оздоровления, реорганизации или реструктуризации. Большие и маленькие фирмы часто объявляют об уменьшении размеров, «оптимизации» и сокращении численности персонала. Иногда они провозглашают внедрение новых процессов, таких как бережливое производство. Либо, как Caterpillar, они создают бизнес-подразделения и стимулы, поощряющие эффективное поведение.

ПРЕИМУЩЕСТВО ИНСАЙДЕРА Появление Интернета позволило компаниям вроде Amazon увеличить свои масштабы без существенного роста затрат. Считается, что многие фирмы, работающие в Интернете, пользуются преимуществом так называемого длинного хвоста, поскольку цифровой формат делает возможной продажу товаров, которые не слишком популярны у массового потребителя. Электронные технологии также позволяют фирмам, в том числе Caterpillar, формировать новые индивидуальные комплекты товаров и услуг всего одним щелчком компьютерной мыши.

Caterpillar использовала каждую из этих стратегий в тот или иной момент за тот 30-летний период, который находится в центре нашего внимания. Например, в 2011 г. компания приобрела Bucyrus, которая обеспечила ей доминирующее положение в мировой горнодобывающей отрасли. Хотя большинство финансовых аналитиков считают, что CAT заплатила слишком высокую цену за Bucyrus (и мы с ними согласны), это поглощение действительно дало компании значительный потенциал для увеличения своего масштаба. Оно позволило CAT позиционировать себя в гигантской мировой отрасли, где она до того была незаметным игроком; одновременно с этим оно превратило компанию в одного из мировых лидеров в области горнодобывающего оборудования и техники. Но и это еще не все. Приобретение Bucyrus позволило CAT списать свои коммерческие, общие и административные издержки (SG&A) и общекорпоративные накладные расходы на увеличившуюся производственную базу. Это хрестоматийный пример того, как надо распределять постоянные издержки на большее количество товарных единиц, чтобы при этом распределялись и другие затраты.

Как мы знаем, Caterpillar не ограничилась реализацией описанных выше стратегий. Она прошла через несколько реорганизаций, ввела фундаментально новый порядок фиксирования и оценки эффективности своих подразделений и менеджеров, изменила свои операционные сегменты, закрыла заводы, создала альтернативные источники поставок, повысила качество и надежность продукции, усовершенствовала процедуры управления запасами, укрепила и без того хорошие отношения с дилерами, добилась более благоприятных условий трудовых контрактов, создала великолепную систему использования информационных технологий, планировала действия на периоды падения и существенно повысила свою гибкость в принятии решений. Каждая из этих инициатив либо сокращала издержки, либо увеличивала потенциальную выручку; конечным результатом при этом всегда было повышение прибыльности Caterpillar.

ПРЕИМУЩЕСТВО ИНСАЙДЕРА Приобретение Bucyrus было встречено критическими замечаниями в адрес Caterpillar со стороны аналитиков и инвесторов из-за момента, когда оно было сделано, и цены, которую заплатила CAT. Однако мы считаем, что еще через десять лет оно будет считаться мудрым стратегическим шагом, который и расширил разнообразие ассортимента CAT, и повысил ее прибыльность.

Конечно, Caterpillar была не единственной компанией, которая разворачивала подобные инициативы. Но что отличает Caterpillar, так это то, как долго и неуклонно она идет по направлению к большим масштабам и мировому лидерству. Для Caterpillar это непрерывное, бесконечное путешествие, история которого насчитывает уже 30 лет и которое мало кто осмеливался повторить. Хотя многие корпорации переживают молниеносные взлеты, когда они устремляются вверх и будоражат умы аналитиков и инвесторов, со временем все это развеивается в прах. Такие взлеты обычно обусловлены появлением динамичных, решительных, харизматических генеральных директоров (Стива Джобса в Apple или Дэвида Паккарда в Hewlett-Packard), чье стратегическое мышление ставит корпорацию на доселе невиданный уровень эффективности. Легендарные директора вроде Джобса и Паккарда сумели серьезно увеличить масштабы своих компаний, обеспечить завидные потоки прибыли и щедро вознаградить акционеров. Однако последующие руководители не смогли повторить их безоговорочный успех.

30-летний прогресс Caterpillar – редкое явление, которое выделяет компанию на фоне остальных. Почему CAT смогла достичь лидерства в обстоятельствах, в которые другие компании, когда-то находившиеся с ней на одном уровне, потерпели неудачу или даже крах? На наш взгляд, компания должна благодарить за достигнутые успехи своих руководителей, которые были готовы принимать жесткие решения – и стратегические, и операционные – когда это было необходимо, но всегда при условии, что акционеры получат свою долю прибыли. Недавний пример: когда в конце осени 2008 г. Великая рецессия коснулась Caterpillar, компания нашла способ сохранить выплаты дивидендов своим акционерам, несмотря на предстоящее в следующем году падение операционной прибыли на 86,3 %. Она претворила в жизнь свой план на случай падения, уволив персонал, снизив зарплаты руководства и сократив запасы, но от выплаты дивидендов не отказалась.

Руководство Caterpillar постоянно принимало решения, направленные на максимизацию прибыли, которую компания приносит своим акционерам. Это может показаться банальным, но такое поведение является ингредиентом того секретного соуса, на который мы как инвесторы обращаем внимание. Говоря иначе, мы ищем управленческие команды, которые заботятся о нас и которые готовы пожертвовать своим личным благосостоянием, лишь бы выполнить принятые на себя обязательства. Обратите внимание, что руководители CAT больше всех урезали себе вознаграждения в период Великой рецессии 2008–2009 гг. Это нас впечатлило; это также впечатлило и других инвесторов и стало одним из обстоятельств, способствовавших положительной динамике курса акций.

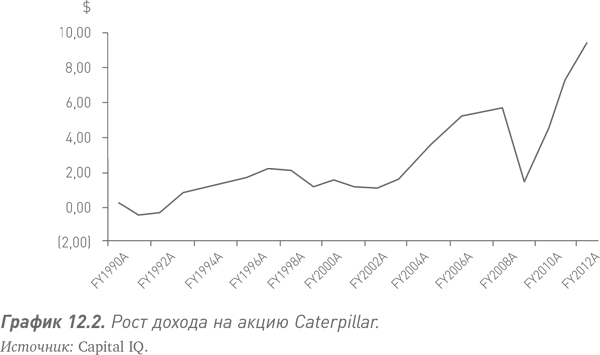

Как показано на графике 12.2, Caterpillar значительно увеличила свою прибыль из расчета на акцию в период с 1990 по 2012 гг.

Принцип, лежащий в основе модели Бушара – Коха и эффективных рыночных моделей в целом, заключается в том, что рынок является механизмом дисконтирования. Это значит, что у рынка есть «видение» того, какое будущее уготовано компании. Эти ожидания отражены в курсе акций каждой компании. Курс акций приходит в движение, когда изменяются ожидания рынка в отношении будущих продаж и доходов.

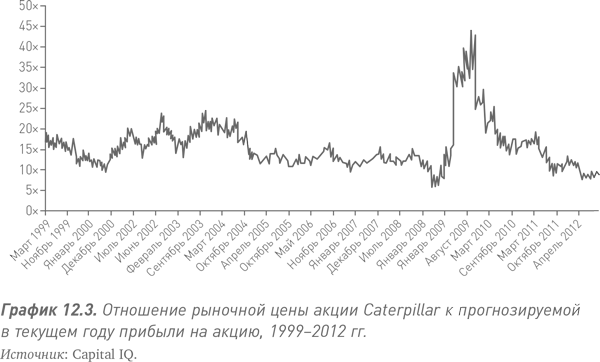

Иногда фондовые рынки могут вести себя нерационально, если ожидания инвесторов резко меняются. Это четко видно на графике 12.3, на котором показано отношение рыночной цены акции к прогнозируемой в текущем году прибыли в расчете на одну акцию Caterpillar между 1999 и 2012 гг. Этот график демонстрирует стоимость акций Caterpillar, разделенную на ее прогнозируемую доходность (сумма, которую, по прогнозам аналитиков, заработает Caterpillar в виде прибыли в течение последующих 12 месяцев). Коэффициент стоимость/прибыль CAT прыгнул с низкого – около 7X – до высокого – около 43X. Однако этот график также заставляет усомниться в исследованиях и выводах инвесторов, поскольку на протяжении длительного времени этот коэффициент обычно колебался между 10X и 20X. Если бы инвесторы знали о том, что Caterpillar умеет планировать падение, их инвестиционное поведение, возможно, было бы иным.

Это дает нам ключ к анализу Caterpillar на основе предпосылок к достижению положительных результатов в будущем. Может ли компания непрерывно генерировать повышенную прибыль, необходимую для того, чтобы приносить доход акционерам следующего поколения?

Назад: Глава 12 Расставляем декорации: прогностическая модель Бушара – Коха для Caterpillar

Дальше: Исследование компании, которое заслуживает внимания