Книга: Путь Caterpillar. Уроки лидерства, роста и борьбы за стоимость

Назад: Планирование спада заранее – показатель мудрости компании

Дальше: Хорошее управление в итоге приносит инвесторам хорошие доходы

Глава 12

Расставляем декорации: прогностическая модель Бушара – Коха для Caterpillar

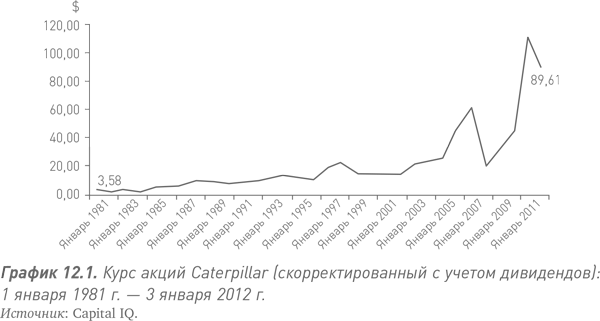

В этой главе и двух последующих мы представляем наш собственный анализ финансовой эффективности Caterpillar и ее акций. В предыдущих главах мы рассказали много хорошего о Caterpillar, и прежде всего потому, что акции компании представляли собой удивительный объект для инвестиций в течение последних 30-ти лет. Подробности приведены на графике 12.1. Между 1 января 1981 г. и 31 декабря 2011 г. курс акций Caterpillar вырос с $3,58 за акцию до $89,61, то есть в 25 раз. Годовая норма прибыли на акцию с учетом реинвестирования составил 10,9 %. Для сравнения: два наиболее известных крупных фондовых индекса – Промышленный индекс Доу – Джонса (Dow Jones Industrial Average) и S&P 500 – имели годовой среднегеометрический темп роста в 8,26 и 7,87 % соответственно. Примерно в тот же период американская экономика имела совокупный годовой среднегеометрический темп роста всего в 2,69 %.

Проще говоря, акции Caterpillar оказались одними из наиболее надежных объектов долгосрочных инвестиций. Вот почему так важно не только объяснить успешность Caterpillar, но и спрогнозировать ее будущее.

Владельцы акций Caterpillar были вознаграждены не только стабильным ростом их курса. Между 1996 и 2012 г. Caterpillar также выплачивала своим акционерам дивиденды в сумме $18,12 за акцию с учетом дробления, а в последние пять лет увеличила средний показатель дивидендов до уровня 2,5 %. Для сравнения: средний размер дивидендов, выплачивавшихся фирмами из списка S&P 500 в течение последних пяти лет, составил 2,1 %, а для фирм из Промышленного индекса Доу – Джонса – всего 1,3 %. Акционеры, вложившие деньги в CAT в 1996 г. и сохранившие свои акции до 2012 г. включительно, получали среднюю годовую норму прибыли в 8,2 % (и в 10,7 %, если они реинвестировали свои дивиденды).

Надеемся, что члены советов директоров, руководители и сотрудники корпораций любых размеров извлекут уроки из решений совета директоров и руководителей Caterpillar, принятых за последние 30 лет. Нашим читателям следует восхищаться тем, что сделала CAT; и что еще важнее – они должны научиться выявлять лучшие управленческие команды – такие как в CAT – и выбирать компании, которые с большой долей вероятности будут преуспевать. Важно, чтобы инвесторы научились избегать управленческих команд, не готовых к трудностям, связанным с расширением масштабов и деятельности. Наша задача в этой и в двух других главах – на основе уроков, извлеченных из истории успеха Caterpillar, определить компании, чьи показатели на фондовом рынке будут выше средних в течение следующих нескольких десятилетий.

Любой инвестор имеет тысячи возможных вариантов для вложения средств. Только в Соединенных Штатах существует более 15 000 акционерных компаний открытого типа. Учитывая столь широкий выбор, инвестору не так легко решить, куда вложить деньги. Анализ компаний, подобных Caterpillar, – это действенный способ отделить финансовые зерна от плевел. Очень немногие из присутствующих сегодня на рынке открытых акционерных обществ были так успешны в течение столь длительного периода времени. Таким образом, мы убеждены, что не зря потратили время на анализ принципов Caterpillar, на основе которых она достигла своих нынешних размеров и глобального масштаба.

В этой главе мы будем рассуждать о том, почему в предыдущие 30 лет из 15 000 вариантов имело смысл выбрать для вложения денег именно акции Caterpillar. Мы встанем на место наших инвесторов и поговорим о том, что нам нравится и что не нравится в Caterpillar как в объекте капиталовложений. Параллельно с этим мы подробнее объясним наш метод оценки компаний. Вы увидите, что наши подходы имеют мало общего с теми яркими рекламами, которые обещают инвесторам, польстившимся на предлагаемые в них методики, возможность удвоить свои сбережения за полгода. Мы концентрируемся на методах, которые помогут вам существенно снизить риск ошибки. Наша первостепенная задача – «отрезать» левую часть (ниже среднего уровня) вероятностного распределения, чтобы исключить инвестиционные потери.

Мы расскажем вам о своих прогнозах относительно будущей стоимости акций Caterpillar – это будет еще одним «преимуществом инсайдера». При этом принципы, которые мы используем в оценке Caterpillar, могут также применяться и при определении будущей стоимости любой другой компании, если данные о ее деятельности доступны для всеобщего ознакомления.

Назад: Планирование спада заранее – показатель мудрости компании

Дальше: Хорошее управление в итоге приносит инвесторам хорошие доходы