Книга: Опционы. Полный курс для профессионалов

Назад: Часть VII Управление рыночными рисками

Дальше: 32. Рекомендуемый подход к установлению лимитов риска[122]

31. Типичные ошибки контроля риска опционов

1. Установление лимитов на основании израсходованной премии при ведении дельта-нейтрального портфеля

Это опасное заблуждение стимулирует продажу опционов. Лозунг таких менеджеров – «премия равняется прибыли»! К сожалению, неумелая продажа опционов до добра не доводит.

Второй явный недостаток идеи – игнорирование паритета пут/колл, т. е. самой что ни на есть базовой концепции опционов. Профиль риска захеджированных пута и колла с одной ценой и датой исполнения одинаков. В дельта-нейтральном портфеле (где опционы хеджируются активом) разница между коллами и путами стирается.

Сравним два портфеля. Первый состоит из купленного 1,2850 колл и проданного на хедже дельта-эквивалента спота. Второй – из купленного 1,2850 пут и купленного на хедже дельта-эквивалента спота. Т. е. опционы в портфелях с одним страйком и датой истечения, но c разными «названиями».

Проследим поведение портфелей в течение жизни. Если спот идет вверх, то:

• дельта колла увеличивается, и чтобы портфель оставался безрисковым, вам нужно допродать спот;

• дельта пута падает, и чтобы портфель оставался безрисковым, вам… тоже нужно допродать спот.

Т.е. до истечения оба портфеля ведут себя одинаково.

В момент исполнения ваши действия отличаются: будет исполнен колл или пут в зависимости от того, какой из них «при деньгах».

Таким образом, в моменты введения/выведения опциона в/из захеджированного портфеля, его «название» имеет значение. Но во время жизни опциона оно исчезает. Поэтому 80-дельтовый колл и 20-дельтовый пут (например, 1,2200 колл и 1,2200 пут) с одной ценой исполнения и датой истечения будут продаваться по одной ожидаемой волатильности.

В данном примере стоимость 1,2200 колл может в несколько раз превышать стоимость в денежном выражении 1,2200 пут, поскольку один из них может оказаться «далеко в деньгах», а другой – «без денег» при одинаковом риске.

Этот пример демонстрирует, что профиль риска захеджированной позиции не зависит от стоимости опционов.

Установление разных лимитов на покупку и продажу опционов

Кажущееся тривиальным утверждение, что риск продажи опционов бесконечен, а риск приобретения ограничен, должно учитываться при определении лимитов с большой осторожностью.

Во-первых, данную концепцию сложно контролировать: продажа опциона одинакового номинала несет разные последствия в зависимости от цены и даты исполнения. Например, возможные потери при продаже 1 млн 100 колл в интервале между 100 и 120 больше, чем при продаже 2 млн 110 колл!

Во-вторых, неудачные покупки опционов могут так же уничтожить весь капитал, как и неудачные продажи. На низковолатильных рынках при использовании кредитного плеча (позиции клиентов контролируются моделями брокера, предоставившего кредитное плечо) риск коротких и длинных позиций практически одинаков.

Объем заимствования, предоставляемый на низковолатильных инструментах, больше, чем на волатильных. Используя большее плечо или увеличивая позиции за счет собственных средств, трейдеры на низковолатильных инструментах принимают такой же риск (в абсолютном измерении), как и трейдеры на высоковолатильных рынках.

2. Установление жестких лимитов веги по коротким периодам

Вега измеряет влияние изменения волатильности на цену опционов (опционного портфеля). Вега долгосрочных опционов больше, чем вега краткосрочных опционов с примерно одинаковой дельтой. Например, вега 3-месячного опциона «при деньгах» примерно в два раза больше, чем вега месячного опциона «при деньгах». Это значит, что, продав 2 миллиона месячного опциона «при деньгах» и купив 1 млн 3-месячного опциона «при деньгах», вы получите вега-нейтральную позицию.

Но вега-нейтральная позиция не означает, что изменение волатильности не влечет за собой изменения стоимости портфеля. Продолжая наш пример, предположим, что волатильность одномесячных опционов упала, а трехмесячных осталась неизменной. В этой ситуации позиция заработала, т. к. были проданы именно месячные опционы.

Только одновременное и пропорциональное движение кривой волатильности не вызывает изменение стоимости вега-нейтральной позиции. Поскольку волатильность опционов разной срочности редко движется одинаково, постоянно возникают финансовые результаты.

Поэтому риск-менеджеры определяют лимиты как в целом по позиции, так и по периодам. Например, со срочностью до трех месяцев, от трех до шести, от шести до года и в целом по портфелю. Т. е. происходит «баскетирование» срочностей по группам.

Но бывают и казусы. Например, риск-менеджеры предпочитают не «баскетировать», а устанавливать лимиты ежемесячно. Это влечет за собой неуправляемость книги ввиду, по крайней мере, двух факторов: а) программное обеспечение интерполирует веги опционов и б) движения спота (и форвардов).

Интерполяция системой вег опционов

Предположим, вы купили опцион со сроком истечения десять недель. В какую срочность должен попасть этот опцион: в двухили трехмесячную? Как правило, система «разбросает» ее между двумя периодами: часть окажется в двухмесячных и часть – в трехмесячных. Таким образом, ограничение веги портфеля по сравнительно коротким периодам практически невозможно отследить ввиду специфики программного обеспечения.

Движение спота (и форвардов)

При каждом существенном движении спота происходит значительная переоценка веги опционов. Это влечет за собой изменение соотношения вег опционов с разной срочностью. Т. е. одна и та же позиция утром может быть внутри лимита, а вечером вне его. Если лимиты разбиты помесячно, трейдер должен постоянно балансировать позицию, что дорого и неэффективно.

Поэтому, исходя из системных и практических соображений, вега должна «баскетироваться» по более длительным отрезкам времени.

3. Установление общих лимитов для малокоррелирующих активов

Предположим ситуацию, когда трейдер торгует опционами на несколько активов с похожими названиями USD/CHF, EUR/CHF и USD/CAD. Средняя волатильность кривой USD/CHF – 9 %, EUR/CHF – 4 % и USD/CAD – 4 %. Неопытные менеджеры подчас объединяют лимиты на USD/CHF и EUR/CHF по принципу общей валюты. Как альтернатива может быть установлен общий лимит на EUR/CHF и USD/CAD по принципу одинаковой волатильности. Такой лимит может ограничить суммарную вегу общей позиции USD/CHF и EUR/CHF до трех месяцев в пределах 1 млн долл.

Можно ли хеджировать вегу USD/CHF вегой EUR/CHF, например продать миллион веги EUR/CHF и купить два миллиона USD/CHF? Можно, только это не даст экономического эффекта, т. к. уровень корреляции низок. Представим себе, что единовременное движение EUR/CHF достигло 1,5 % за ночь. Для актива, волатильность которого находится в районе 4 %, это очень большое движение. Можно ожидать, что вега позиции изменится очень резко, что повлечет необходимость ребалансирования позиции в USD/CHF. Аналогично EUR/CHF и USD/CAD не хеджируют друг друга.

Общий лимит, который логически позволителен, – это лимит, объединяющий USD/CHF и EUR/USD, так как их динамика очень близка, хотя уровень ликвидности отличается существенно.

4. Лимитирование потерь из-за истечения опционов (тета)

Предположим, за два часа до закрытия дня спот делает резкое движение и останавливается на цене исполнения (страйке) опциона, истекающего завтра. Внезапно владелец опциона оказывается в перелимите, т. к. именно при этой цене спот тета максимальная. Единственный выход – продать опцион. Но часто рынка на однодневные опционы вечером уже не существует. Другими словами, чтобы избегать таких ситуаций, трейдеры должны продавать все краткосрочные опционы заранее!

Поскольку это резко ограничивает мобильность позиции (не говоря уже о значительных потенциальных потерях), требовать от трейдеров закрытия краткосрочных позиций вряд ли разумно. Соответственно, требуется процедура, позволяющая трейдерам гибко реагировать в случае таких ситуаций.

5. Лимитирование потерь при внезапном движении спота

Проблема возникает при определении допустимых потерь от движения спота путем установления стандартных отклонений (или%) движения спота. Например, при единовременном движении спота на 5 % потери не могут достигать 1 млн долл. США.

Такие лимиты необходимы, но следует помнить, что столь значительные потери возможны, только если позиция не будет хеджироваться по мере движения. Т. е. трейдер потеряет эти деньги только в случае шагового открытия на 5 % ниже. Реально же трейдер имеет возможность продавать спот (дельта-хеджировать позицию) по мере его падения, чтобы предохранить позицию от потерь.

Также интересна логика некоторых риск-менеджеров, которые при определении лимита пытаются предохранить организацию от возможных, но никогда не происходивших событий. Такие менеджеры задаются вопросами типа «Что произойдет с рынком, если убьют Президента США?». Поскольку за последние 40 лет такого не случалось, трудно предугадать реакцию рынка. Возможно, она будет ужасной, но ограничивать каждодневную деятельность, базируясь на гипотетических рисках по меньшей мере неразумно.

Также следует помнить про «булавочный риск» – риск отдельно взятого истечения опциона. Предположим, лимит ограничивает потери от единовременного движения спот на 5 %. У вас короткая позиция в опционе с огромным номиналом на расстоянии 5,2 % от текущей цены. За два часа до закрытия рынка цена приближается к опциону на 0,5 %, и упомянутый опцион оказывается в интервале, охваченном лимитом. Внезапно у вас возникает риск потерь больше допустимых! Что делать? Вы можете захеджировать его спотом немедленно или выкупить опцион.

В первом случае при возврате спота назад вы потеряете реальные деньги на хеджировании значительного, но маловероятного риска. Во втором случае вы также теряете деньги, т. к., несмотря на чрезвычайно низкую вероятность использования опциона, маркетмейкеры не продают опционы за цену ниже 3 тиков (3 тыс. долларов США за миллион номинала).

Итак, опять необходима гибкая процедура временного пересмотра риска.

6. Использование «смайлов»

Смайл – это премия, выраженная в волатильностях за otm над atm для опционов с одной датой истечения. Как правило, такую премию платят за опционы в направлении цен, в котором ожидается большая волатильность. Например, на рынке S&P рост волатильности происходит, когда рынок падает. Поэтому цены в волатильностях на otm S&P путы (например, 20-дельтовый пут – 24,0 волатильности) выше, чем atm путы (например, 19,0 волатильностей). Для 1880 пут, истекающего в октябре, эквивалент 12 % в центах будет 6 центов, а не 5 центов, соответствующих 19 %. Т. е. трейдер «заработает» 1 цент. Заработает в кавычках, т. к. прибыль превратится из теоретической в реальную только по истечении опциона.

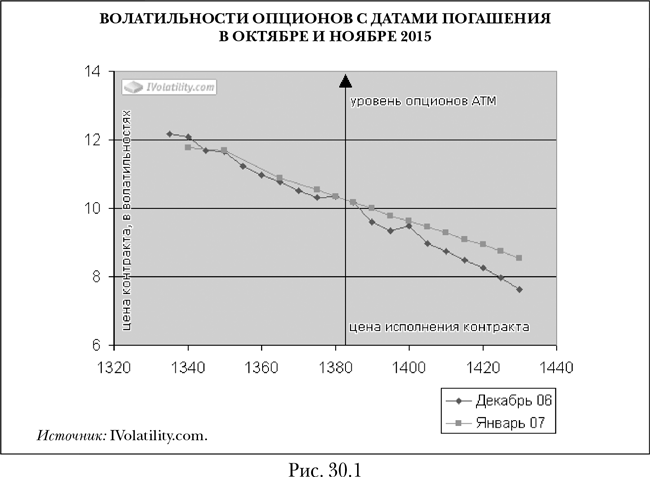

При этом величина премии в волатильностях над ценой (в волатильностях) atm отлична для опционов с разной дельтой. Так, премия 20-дельтового пута – 4 % над ценой atm, а премия 30-дельтового пута – 0,2 % над ценой atm. Размер корректировки премии опционов каждой дельты как раз и определяется термином «смайл» – см. график на рис. 30.1. В большинстве ситуаций смайл определяется рынком «на глазок».

Применение смайлов исключительно интересно, т. к. большинство маркетмейкеров используют их в управлении позиционными рисками. Сама концепция возникла не в последнюю очередь из-за злоупотреблений трейдеров. Суть в следующем: поскольку волатильность опционов «при своих» (atm) часто отличается от волатильности опционов «без денег» (otm), трейдеры злоупотребляют продажами опционов «без денег». Это происходит, если переоценка портфеля (позиции) базируется на ценах на опционы «при своих» (atm). Продав по более высокой волатильности опционы «без денег», трейдеры получают «теоретическую» прибыль в размере разницы волатильности опциона «при деньгах» и опциона «вне денег».

Чтобы с этим бороться, введена более сложная система, оценивающая волатильность каждой дельты отдельно, а не по волатильности опционов с 50 %-ной дельтой (atm). Например, если волатильность опциона с дельтой 20 выше волатильности опционов с 50 %-ной дельтой, он будет оценен по собственной волатильности.

Хотя такая система избавляет от неправильной переоценки, она создает ряд проблем. Во-первых, меняется дельта (дельта опциона, оцененная по разной волатильности – разная). Во-вторых, появляется некая непредсказуемость дельты – при единообразной волатильности можно говорить о предсказуемой гамме: на единицу движения спота дельта меняется в определенной пропорции. В случае с разными степенями волатильности, соответствующими разным дельтам, появляется некоторый элемент «кривой», т. к. на гамму действует дополнительный фактор – изменение волатильности в дополнение к изменению спота. Эти факторы влекут за собой разные потребности хеджирования для двух методов переоценки.

Одно из основных подразумеваемых достоинств смайла в том, что он отражает рыночное предсказание уровня волатильности, если спот дойдет до конкретного ценового уровня. В этой связи возникает проблема изменений результатов из-за несоответствия реальной волатильности и предсказанной смайлом.

Предположим, при курсе USD/JРY 115,00 волатильность трехмесячного 50-дельтового опциона 14 %, а волатильность 20-дельтового с ценой исполнения 106,00–15 %. Другими словами, 20-дельтовый опцион торгуется с премией в 1 % к 50-дельтовому. Это означает, что рынок опционов ожидает роста волатильности при движении спота вниз. Предположим, через месяц рынок опустился до уровня 106,00 и волатильность двухмесячных опционов – 13 %. Получается, что, если бы маркетмейкер первоначально оценил этот опцион по 14 %, то колебания переоценки книги были бы меньше, а теперь придется снижать ее с 15 до 13 %.

Таким образом, принимая решение по внедрению смайл, риск-менеджер должен отдавать себе отчет в том, что, получая более справедливую оценку результата в момент проведения сделки, он увеличивает размеры неточностей в хеджировании и предсказуемости результатов. И опять встает вопрос: не заставит ли данный метод платить реальными деньгами за теоретические/виртуальные риски?

Вопросы

Подробное объяснение форматов, принятых для управления позицией трейдерами, см. в части IV.

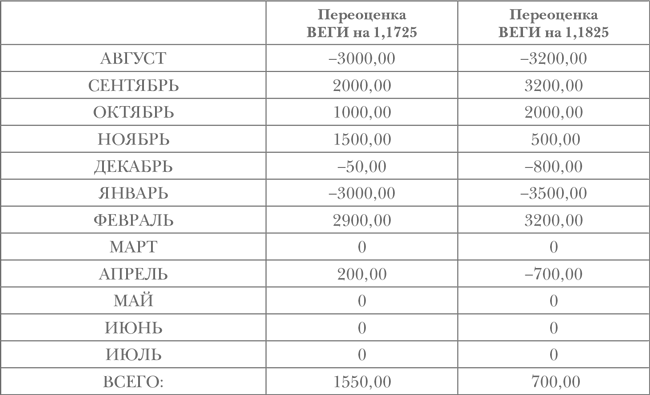

1) Таблица ниже показывает, как движение спота от 1,1725 до 1,1825 влияет на позицию веги.

Что должен сделать трейдер, если спот достигнет 1,1825 в случаях, когда:

a) максимальный лимит на месячный баскет ±3000,00 долл.,

б) максимальный лимит на двухмесячный баскет ±3000,00 долл.,

в) максимальный лимит на трехмесячный баскет ±3000,00 долл.,

г) что должен сделать трейдер, если спот вернется к 1,1725?

д) насколько вероятно значительное падение цен одного периода без значительного падения цен последующего периода?

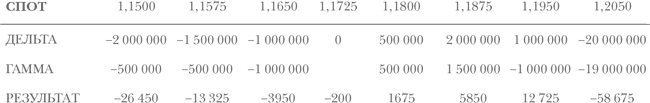

2) Рассмотрим прилагаемую ниже таблицу.

а) если лимит на потери за день не больше 45 тыс. долл., как относиться к потерям на уровне 1,1925?

б) сохранится ли возможность нарушения лимита, если спот закроется сегодня на 75 пипсов ниже?

в) что демонстрирует этот пример?

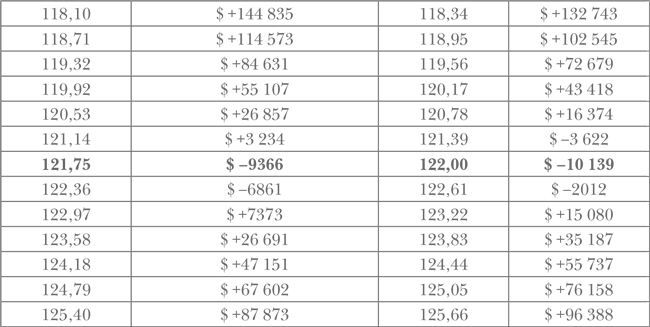

3) Приведенная ниже таблица демонстрирует поведение захеджированного однодневного 122,00 USD колла. Предположим:

а) установлен лимит на потери от амортизации не более 10 тыс. долл.;

б) в настоящий момент спот находится на уровне 111,75;

в) он оказался здесь за полчаса до закрытия торговой сессии после резкого взлета доллара;

г) если трейдер продаст опцион, он понесет значительные потери на его переоценке;

д) минимальный торговый лот – 10 млн долл.

Что делать трейдеру с позицией?

Ответы

1) а) При споте 1,1825 трейдер будет вынужден докупать опционы со сроком погашения в августе и январе и продавать опционы со сроком погашения в сентябре и феврале, т. е. совершить 4 сделки.

б) Трейдер будет вынужден докупать опционы, истекающие в декабре – январе и продавать истекающие в феврале – марте, т. е. совершить 2 сделки.

в) Трейдер будет вынужден докупать в период ноябрь – декабрь – январь, т. е. сделать 1 сделку.

г) В зависимости от принятого лимита трейдер должен развернуть 4 сделки, или 2, или 1. Поскольку при развороте позиции каждый раз приходится платить полный спред, чем больше сделок, тем более убыточными они будут для компании.

д) Как правило, корреляция между уровнями цен ближайших периодов очень высокая.

2) а) Очевидно, что в интервале от 1,1950 до 1,2050 существует значительный «булавочный» риск (примерно 20 000 000). Это видно по изменению гаммы между 1,1950 и 1,2050. Как правило, на следующий день опцион истекает, и лишний «булавочный» риск из позиции исчезает. Что делать сегодня вечером? Разрешить временное превышение лимита, заставить выкупить опцион или скорректировать потенциальный убыток сделкой спот.

В первом случае принимается риск внезапного ценового разрыва с 1,1725 до 1,2050, во время которого не будет возможности дельта-хеджирования, т. е. «булавочный» риск нельзя будет захеджировать. Такое бывает, хотя и не очень часто – один-два раза в год, поэтому решение разрешить разовое исключение из лимитов риска обоснованно.

При втором решении трейдер заплатит за выкуп маловероятного риска. Поскольку такие ситуации будут часто повторяться, этот способ контроля будет вести к необоснованным потерям и деморализовывать трейдера.

Третий подход потребует покупки трейдером некоторого количества спота на текущем уровне. Тогда потери на обоих экстремальных значениях – 1,1500 и 1,2050 – будут равны, или хотя бы на уровне 1,2050 потери сверх лимита не будут возможны. Такое решение приведет к тому, что на текущем уровне спота позиция не будет дельта-нейтральной и появится вероятность потерь в максимально вероятном интервале цен – непосредственно около текущей цены.

б) Нет. Этот пример демонстрирует, что при буквальном прочтении лимитов упускаются реалии рынка: относительно небольшие движения в центре широкого ценового диапазона могут приводить к очень значительному росту (маловероятных) максимальных потерь на границах интервала.

3) Пример демонстрирует необходимость гибкого подхода к лимитам. Очевидно, что колебания в диапазоне 50 пипсов не должны приводить к резким изменениям в управлении позицией. В настоящий момент трейдер находится в пределах лимита. Возможно, он может продать часть опциона без значительного убытка, но вероятность этого перед закрытием рынка невелика. Минимальный лот (минимальный объем сделки) равен номиналу опциона, а потому маловероятно, что трейдер может продать часть опциона.

Если риск-менеджмент требует формального исполнения лимитов, трейдер может выйти из ситуации, продав другой краткосрочный опцион. Он может подкорректировать ситуацию переоценкой, поставив спот на 10 пипсов ниже или снизив переоценку волатильности. Оба способа приведут к переносу части завтрашних потерь на сегодня, т. е. суммарный риск будет тем же.

Мы считаем, что все методы контроля, которые корректируются поверхностными мерами, в долгосрочной перспективе опасны, т. к. отвлекают внимание трейдеров и контролеров. В систему риск-менеджмента должно быть заложено право менеджеров трактовать подобные ситуации.

Назад: Часть VII Управление рыночными рисками

Дальше: 32. Рекомендуемый подход к установлению лимитов риска[122]