Книга: Опционы. Полный курс для профессионалов

Назад: 31. Типичные ошибки контроля риска опционов

Дальше: Часть VIII Психология торговли

32. Рекомендуемый подход к установлению лимитов риска

Основная цель риск-менеджмента – предупреждение проблем. Чем более комфортно чувствует себя риск-менеджер на конкретном рынке, тем чаще он будет использовать упрощенные лимиты, базирующиеся на опыте и не акцентирующие роль вторых производных. Но и в этом случае от него потребуются понимание и использование VaR – метода, учитывающего смешанные производные.

1. Упрощенный подход к построению лимитов

Сегодня VaR – это стандартный инструмент контроля риска. Но прежде чем мы перейдем к его рассмотрению, остановимся на старом, испытанном методе контроля рисков, предполагающем установление лимитов по следующим параметрам:

• максимальные потери за день;

• максимальные потери за месяц;

• лимиты веги по позиции;

• лимиты веги по группе периодов;

• лимит форвардной позиции;

• лимиты потерь при движении спот в одном направлении.

Идея лимита по максимальным потерям за день и максимальным потерям за месяц понятна. Это ориентир, которого должен придерживаться трейдер, используя прогнозы, базирующиеся на всех «греках».

Лимит по веге предусматривает абсолютный размер веги по позиции. Лимиты веги по группе периодов предусматривают ограничение по опционам со сроком истечения до трех месяцев, до шести месяцев и до года. Лимиты по потерям при движении спот в одном направлении ограничивают потери при шаговом (мгновенном) движении спот на три-четыре стандартных отклонения.

Лимит форвардной позиции необходим, поскольку хеджирование позиций совершается с помощью спота. При этом позиция может состоять из долгосрочных и краткосрочных опционов, а также проданных и купленных опционов. Суммарный спотовый хедж не отражает реальных форвардных рисков по разным периодам. Например, спотовый хедж может быть равен 10 млн долл. Чтобы захеджировать 3-месячную позицию, следовало бы купить форвард номиналом 20 млн долл. и продать годовой форвард номиналом 10 млн долл. Соответственно, спотовый хедж не избавляет позицию от риска движения процентных ставок между валютами. Во избежание этого риска следует заменить покупку 10 млн долл. на споте покупкой трехмесячного валютного свопа номиналом 20 млн долл. и продажей годового валютного свопа номиналом 10 млн долл.

Чрезвычайно полезный лимит – это лимит по количеству открытых опционов. Чем меньше открытых страйков (особенно краткосрочных), тем проще управление позицией! Хотя автору неизвестно, чтобы такой лимит существовал в каком-то банке, он достоин внимания. Как ориентир: активный маркетмейкер с позицией среднего размера не должен иметь в книге более трехсот открытых страйков номиналом больше 10 млн долл. При этом количество опционов может исчисляться тысячами, но «не закрытых» другими опционами – максимум три-четыре сотни.

Приведенные выше лимиты просты в использовании и не требуют сложных систем. Тем не менее их хорошо дополняет метод VaR, обсуждению которого посвящена следующая часть.

2. Установление лимитов риска с использованием VaR

Понимание концепции VaR поможет вам не только в управлении собственной позицией, но и в переговорах с брокерскими домами, которые устанавливают лимиты исходя из этого показателя. VaR позволяет рассмотреть эффект влияния одновременного изменения всех ценовых параметров на рыночный портфель. К ценовым параметрам относятся непосредственно цена актива и стоимость фондирования – в случае торговли базовым активом. К этим параметрам добавляются волатильность и несколько других, если портфель состоит из базовых активов или производных или же из набора производных и базового актива. Короче говоря, VaR отражает эффект рыночных колебаний на портфели и устанавливается в стандартных отклонениях. Например, каков будет результат позиции, если базовый актив и волатильность одновременно вырастут на три стандартных отклонения?

VaR представляет собой максимальную сумму потерь по данной позиции на определенный период и в рамках заданного количества стандартных отклонений (уровня доверия). Построим VaR для случая изменения стоимости базового актива. Его текущая цена –100,0, а волатильность = 19,1 %.

Волатильность 19,1 % предполагает, что в течение одного дня отклонение рыночной цены актива составит примерно +/−1 %. Предполагая нормальное распределение базового актива, он будет колебаться в пределах +/−1 % в течение 2/3 рассматриваемого периода. Другими словами, однодневное стандартное отклонение стоимости базового актива составит 1 %.

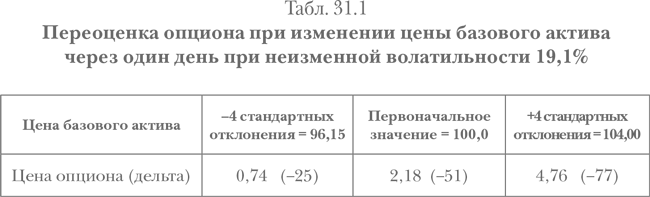

Сколько стандартных отклонений необходимо для подсчета VaR? Рынки не подчиняются закону нормального распределения, и поэтому именно четыре отклонения более надежно описывают наиболее вероятное максимальный диапазон цен на один день. Поэтому необходимо изменять стоимость базового актива на четыре стандартных отклонения вверх/вниз и определять изменение финансовых результатов нашего опциона (VaR может применяться не только к инвестициям в отдельно стоящие опционы, но и в опционные стратегии, а также любые другие активы) и его дельты при значениях внутри диапазона 96,5–104.

Рассмотрим пример расчета VaR для опциона колл со страйком 100, исполнением через 30 дней, процентная ставка 5 %. Его текущая дельта = –0,5109 (~0,50).

Изменим стоимость базового актива на четыре стандартных отклонения вверх/вниз и определим стоимость опционной позиции и размер дельты в этих пределах {96,5, 104}.

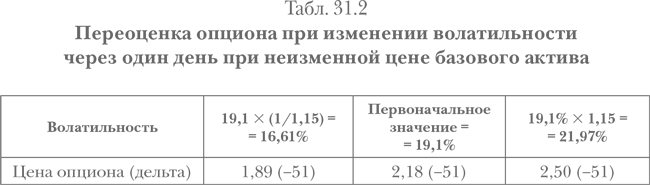

Цена базового актива не является единственной переменной в случае опционов. Ожидаемая волатильность опциона (implied volatility) может расти или падать. Добавим в нашу модель изменение результатов позиции для разных уровней ожидаемой волатильности. На практике изменения волатильности обычно ограничиваются 15 %. Это означает, что если на данный момент ожидаемая волатильность составляет 19,1 %, то на следующий день она будет в пределах {16,61 %, 21,97 %}. Переоценим наш портфель, учитывая новые ограничения.

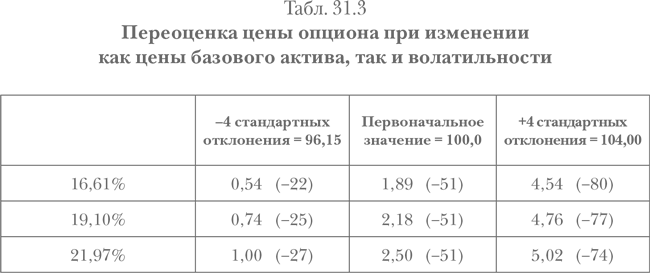

Исходя из той же логики, мы можем осуществить расчет стоимости опциона или портфеля опционах при одновременном изменении цены базового актива и ожидаемой волатильности через один день.

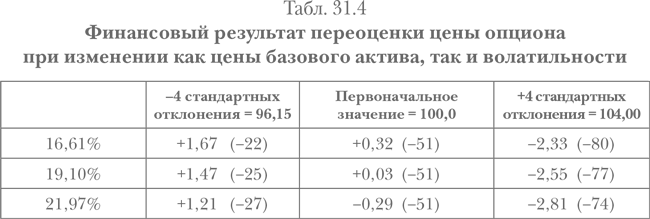

Вычитая нынешнюю стоимость портфеля из полученных результатов, мы получаем ряд переоценок для всех вариаций за рассматриваемый период.

Среди этих данных худшей переоценкой (максимальными потерями) является показатель –2,81 при цене базового актива = 104 и 21,97 % волатильности.

Этот метод переоценки называется параметрической VaR. Он не требует большого объема исторических показателей и элегантных, но дорогих симуляций Монте-Карло. Такой подход, базирующийся на здравом смысле, позволяет просчитать многочисленные вариации и определить максимальные потери на основе имеющихся данных.

Рассмотрим предложенный метод. Многие продукты имеют не только цену спот, но и форвардные кривые, которые колеблются даже при устойчивом споте. На валютном рынке, например, форвардные кривые являются результатом соотношения процентных ставок двух валют. В случае с товарными фьючерсами форвардные кривые – результат прогноза будущей конъюнктуры рынка. Например, форвардная кривая видоизменяется при изменении ожиданий о дефиците предложения товара на дату истечения контракта (backwardation).

Кроме форвардных кривых базового актива (структуры срочных цен) существуют форвардные кривые волатильности (структура волатильности). Большинство компьютерных программ переоценивает кривые, исходя из параллельных сдвигов цен всех периодов. Такой подход приемлем для измерения риска спота, но он игнорирует производный риск форвардных кривых. Для начала этого достаточно, но риск изменений кривой должен быть учтен при совершенствовании методологии.

Для более правильного расчета параметрического VaR мы рекомендуем видоизменить форвардную цену каждого периода при помощи соответствующего параметрического стандартного отклонения (волатильность опциона по сроку погашения опциона).

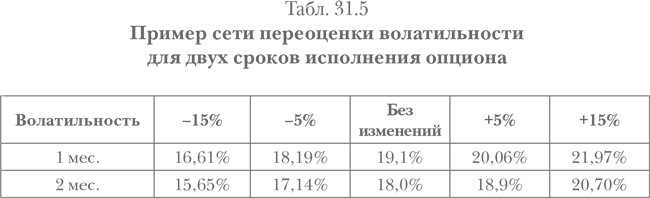

По аналогии мы рекомендуем варьировать волатильность вдоль всей форвардной кривой в форме отношения. Так, например, если волатильность одного месяца составляет 19,1 % и волатильность двух месяцев – 18 %, простая матрица переоценки волатильности будет выглядеть следующим образом.

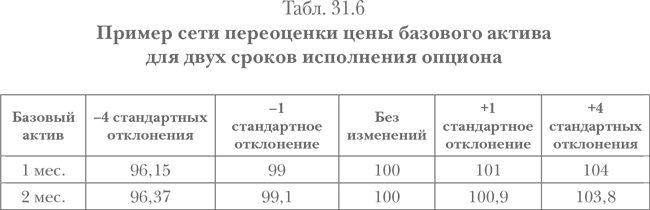

Для товарных рынков мы оценили границы цены колебаний базового актива в пределах 1 % в рамках одного дня, в соответствии со сроком (табл. 31.6).

Комбинируя кривые базового актива и волатильности, мы получим поисковую матрицу для базового актива, его волатильности и форвардных кривых.

3. Стресс-тесты

Стресс-тест – не просто способ измерения, отвечающий на вопрос «Как плохо было недавно?» или «Как плохо может быть на основе расчетов?». В наибольшей степени стресс-тест дает представление о сценарии кошмара. Во время собеседований со многими риск-менеджерами, работавшими в российских банках, на вопрос о стресс-тестах, проведенных до кризиса 1998 г., они постоянно давали один и тот же ответ, свидетельствующий о занижении ими степени риска. После дефолта это стало очевидным. Для целей стресс-тестов лучше ошибаться в сторону консервативности оценок и завышать риск сценариев.

Следует напомнить, что VaR – способ вероятностного измерения того, как плохо могут идти дела в заданный отрезок времени (временнóй горизонт), если предположить неизменность позиции на данном рынке с определенным уровнем доверия. В стресс-тестах мы не рассматриваем наихудшее колебание нынешней динамики рынка, а создаем сценарии стрессовых ситуаций, соответствующих наихудшим динамикам данного рынка в прошлом. Более того, при изучении нормального VaR мы предполагаем наблюдаемый эмпирически уровень корреляции между различными позициями в портфеле, а в условиях сценария стресс-теста можем отказаться от наблюдаемых корреляций, что приводит к возрастанию возможных потерь.

Подобным же образом при использовании обычного VaR мы берем уровень доверия, равный 99 %. Такой интервал предполагает, что для однодневного временного горизонта мы ожидаем увидеть потери по рассматриваемой позиции, превышающие VaR, не чаще двух раз в год. Стресс-тест, проведенный как в рамках базисного сценария, так и в рамках предположений об экстремальности событий (например, 10 стандартных отклонений + 100 % корреляции), покажет результат, который кажется невозможным и который никогда не хотелось бы видеть. Тест на стресс, в отличие от VaR, дает ответ на вопрос «Как плохо может быть?».

4. Практические аспекты построения стресс-тестов

Стресс-тесты основываются на сценариях «ночного кошмара». Поскольку такие сновидения вызывают индивидуальные ощущения, каждый риск-менеджер строит такие сценарии по-своему. Процесс их построения начинается с анализа рынка в поиске худшего поведения цен данного актива или подобных активов за долгий период. Например, худшее поведение цен крупнейших акций развивающихся стран может стать базой для стресс-теста поведения акций «Газпрома». Период может также быть выбран за 5, 10, 20 лет или даже больше. Так, в результате можно принять как базовый стресс-сценарий максимальный дневной рост, достигающий 50 %, который единожды продемонстрировали некоторые крупные бразильские акции 20 лет назад. При этом для иллюстрации случая падения можно избрать акции «ЛУКОЙЛа», которые в определенный период 1998 г. упали на 30 % за день. Таким образом, построение стресс-сценариев оказывается достаточно субъективным занятием.

В тех случаях, когда особенно велика роль субъективности, всегда следует искать ошибки в логике и технике, на которых построен подобный подход. Например, следует проверять качество данных, использованных для построения методики. Что, если те самые бразильские акции выросли только на 45 %, а остальное «дорисовал» компьютер, ведь качество данных в те годы было не таким высоким, как сейчас?

Для тестирования опционов могут приниматься разные сценарии поведения как волатильностей, так и процентных ставок. А что, если при росте месячной волатильности до 100 полугодовая волатильтность упадет до 20? Такой вопрос могут задать себе неопытные риск-менеджеры. Качественную информацию по ожидаемым волатильностям найти сложно, и проверить такой сценарий вряд ли возможно, например, тут нужно помнить базовый принцип: временная стоимость месячного atm-опциона не может быть больше, чем временная стоимость шестимесячного atm-опциона, как получается в этом сценарии! Иными словами, волатильности не должны быть арбитражируемыми хотя бы для atm-опционов разных периодов.

Стресс-сценарий для процентных ставок также требует прагматизма. Если при его построении для опционов на USD/RUB принять рублевые ставки, существовавшие во время кризиса 1998 г., вряд ли будет возможно торговать опционами, поскольку стрессовый риск будет невероятно высок.

Теперь предположим, что вы пытаетесь провести стресс-тест портфеля опционов на разные базовые активы. Представляете себе, какое количество вариаций поведения цен, процентных ставок и волатильностей следует рассчитывать каждый раз, чтобы найти худшие варианты при росте и падении рынка?

Однако даже не эта сложность представляет собой основную практическую опасность. Основная сложность заключается в том, что лимиты, построенные на основе такого набора всевозможных сценариев, перестают быть прогнозируемыми, т. к. сложно абстрактно представить, какой из сценариев (или какой набор сценариев) будет выбран системой. Конечно же, управлять портфелем в такой ситуации становится очень сложно. Поэтому и в этом случае риск-менеджер должен задавать себе вопрос: не заставит ли данный метод платить реальные деньги за теоретические риски?

Дополнительная информация к главе 32

Качественные аспекты риск-менеджмента

Основной вопрос риск-менеджмента: не заставит ли избранный риск-менеджером метод контроля платить реальные деньги за теоретические риски?

Важность критического и осмысленного подбора информации

В последние 10 лет во всем мире область риск-менеджмента стала одной из приоритетных в развитии не только финансовых, но и промышленных компаний. Поскольку 1990-е гг. прошли в условиях глобализации финансовых рынков и крупных финансовых потрясений, в области риск-менеджмента непрерывно идет процесс расширения и уточнения его функций и методов. При этом многие основополагающие концепции претерпевают серьезные изменения. Так, концепция VaR, ставшая модной в середине 1990-х, не выдержала испытаний кризисом 1998 г. Изменялись и требования к подбору кадров риск-менеджмента: если раньше акцент делался на сотрудников со знанием финансового моделирования и пониманием рынков, теперь предпочитают специалистов со знанием рынков и пониманием финансового моделирования. Таким образом, стало ясно, что риск-менеджмент – это наука и искусство одновременно.

Первая составляющая этой управленческой функции – определение приоритетов в сфере информации, чтобы рассчитать риски и найти их неисследованные аномалии. Однако, чтобы извлечь уроки из прошлого, необходимо не только «прогнать» исторические данные через статистические фильтры, но и понять реальные события, стоящие за цифрами. Именно это понимание обеспечивает гибкость политики лимитов, а также позволяет заблаговременно предупреждать о ситуациях с потенциальным увеличением риска.

Однако найти точное описание событий, ведущих к данной аномалии, в большинстве случаев невозможно; память рынка очень коротка и неточна. Фактически это скорее эмоции рынка, чем поэтапный аналитический разбор ситуации с выводами на будущее. Например, в начале 1990-х гг., когда (в очередной раз!) ожидался кризис американской финансовой системы, мой знакомый, управлявший фондом в одном из крупнейших инвестиционных банков в Нью-Йорке, попытался воссоздать события, сопутствовавшие падению рынка акций в октябре 1987 г. К его удивлению, в банке не оказалось ни информации, ни людей, способных восполнить данную информацию. Найти историю движения цен и объемы рынка было несложно, но восстановить сопутствующую информацию (слухи, сообщения) оказалось невозможно.

Частично это можно объяснить значительной текучестью персонала, которая следует за каждым кризисом. Кроме того, редко существует «единственно верная» трактовка того, что явилось отправной точкой кризиса. Например, не существует описания российского дефолта 1998 г., признанного рынком как единственно точное.

Типичная проблема сложностей с информацией для анализа риска опционов – недоступность информации о движении цен опционов «без денег». При попытке же моделировать поведение портфеля опционов в критические моменты риск-менеджер должен иметь такую информацию, как отклонение ожидаемой волатильности (единицы измерения цены) опционов с низкой дельтой от опционов «при своих».

Модели, учитывающие эти отклонения, будут значительно более жестко контролировать риск. Одним из основных источников дохода опционных трейдеров служит «теоретический арбитраж», о котором говорилось ранее: продажа «дорогих» опционов «без денег» и хеджирование их опционами «при своих». Такая позиция зарабатывает за счет более высоких уровней волатильности опционов «без денег», но в моменты кризиса они дорожают непропорционально и в большей степени, чем опционы «при своих»!

Таким образом, даже при попытке найти исходную информацию для анализа истории «экстремального» поведения рынка аналитик сталкивается с большими сложностями.

Макроэкономические и психологические аспекты риск-менеджмента

Для создания системы защиты от кризисных ситуаций представим некоторые макроэкономические и психологические аспекты риск-менеджмента, полезные для подготовки к будущим «сюрпризам» рынка.

Традиционно риск-менеджер начинает работу с анализа корреляций и взаимозависимостей разных инструментов, но, используя чисто статистические методы, он упускает важнейшие качественные зависимости. Например, известно, что применительно к России фактором, определяющим платежеспособность и стабильность рубля, является динамика цен на сырье. Выручка от этой статьи экспорта исторически составляет до 60 % экспортных поступлений. Хотя зависимость российских финансовых рынков от мировых цен на нефть кажется очевидной, корреляционный анализ значимости их уровня для состояния рынка ценных бумаг этого не подтверждает. Более того, неочевидна и зависимость российских финансовых рынков от состояния торгового баланса (валютных поступлений). Возможно, это можно объяснить тем, что нефтяные цены оказывают воздействие на состояние экономики и рынков опосредованно – через величину уплачиваемых налогов или ввоза капитала. Важно только, что очевидной корреляционной связи между ними не существует, т. е. с помощью стандартного статистического анализа сложно установить основную составляющую экономики.

При анализе рисков вложений невозможно проигнорировать и стандартные экономические индикаторы. Такие факторы, как принятие консервативного государственного бюджета, усиление способности правительства собирать налоги, утверждение пенсионной реформы, будут способствовать росту рынка любой страны. Но хотя эта динамика отслеживается экономистами, ее осмысление остается сложной задачей, т. к. необходимо учесть приоритеты данной экономики в понимании рынка. Рынок же реагирует по-разному на одни и те же показатели экономики в разных странах и в разное время. Следовательно, использовать стандартизированные экономические составляющие моделей риска, применимые для большинства рынков, по меньшей мере сложно.

Для того чтобы учесть макроэкономические факторы хотя бы в минимальной степени, риск-менеджеры часто прибегают к устоявшимся на рынках «проверенным» взаимосвязям. К ним можно отнести не только упомянутую выше взаимосвязь нефть – Россия, но и золото – австралийский доллар или соотношение процентных ставок США/Германия – валютный курс доллар/марка (сейчас это курс процентных ставок США/ЕЦБ – валютный курс евро/доллар). Анализ подтверждает многие «проверенные» взаимосвязи, но только для краткосрочного (внутридневного, недельного) или очень долгосрочного анализа (свыше года), однако они непригодны для целей риск-менеджмента в целом, который в основном ориентируется на среднесрочные взаимосвязи.

С учетом опыта кризисных ситуаций 1994–1995 и 1997–1998 гг. одним из ключевых моментов является проблема наиболее эффективного использования экономической и политической информации в управлении рисками.Одним из путей ее решения может стать организация междисциплинарных команд управления рисками, а другим – создание собственных индексов стабильности страны, которые включают в расчет среди прочих факторов текущей ситуации данной страны/рынка.

Пример междисциплинарного подхода

В конце июля 1998 г. рынок фокусировался на возможности получения Россией второго транша ссуды МВФ. Доходность рынка гособлигаций взлетела выше 100 % годовых, т. к. рынок ожидал девальвации рубля, если бы транш не был выделен до октября. Даже при условии его получения вероятность девальвации считалась высокой. О дефолте тогда говорили полушутя!

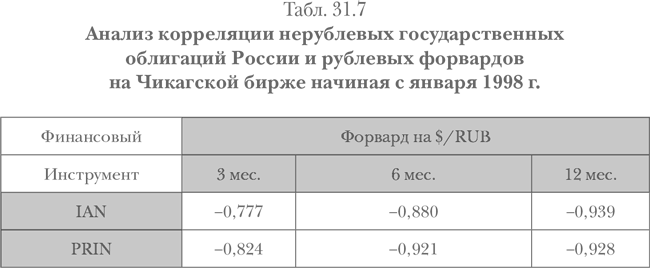

Проведенный в этой ситуации простой корреляционный анализ зависимости цен разных активов от обесценения рубля дал неожиданный результат.

Из корреляции цен свыше 90 % вытекало, что в случае девальвации реакция рынка нерублевых ценных бумаг была бы эквивалентна объявлению дефолта. Такой вывод влек за собой необходимость выхода из инвестиций, и оставалось «только» понять, когда это сделать. Решение было принято на основании технического анализа. После того как 5–6 августа 1998 г. цена PRIN закрылась ниже предыдущей нижней точки, портфель был закрыт.

Данный пример до некоторой степени демонстрирует возможности междисциплинарного анализа при принятии решений риск-менеджерами. Они сфокусировались на выделении ключевого фактора риска для данного рынка, базируясь на котором и построили для него концепцию лимитов.

Если бы анализ основывался на секторном подходе, иными словами, если бы анализ отдельных рынков строился на базе риска, специфического для конкретного сектора, эта связь была бы неуловима. Кстати, в большинстве банков в мире такой анализ «не поддерживается организационной структурой», т. к. работа с валютными облигациями и облигациями, номинированными в местной валюте, проводится разными подразделениями.

Поведение рынков дискретно. Способность различать переломные моменты и подбирать новые алгоритмы контроля – критический навык риск-менеджеров.

Например, очень важно приспособить стандартные для развитых рынков методы риск-менеджмента к специфике развивающихся рынков. Дело в том, что «характер» динамики их цен больше напоминает фьючерсные, чем развитые рынки. Цены на фьючерсных рынках зачастую значительно отклоняются от прогнозов, получаемых с помощью фундаментального анализа. Другими словами, фьючерсные рынки игнорируют экономико-политическую реальность. Их основной движущий фактор – ликвидность. Это наблюдение особенно ценно в момент кризисов, когда реакция рынка становится непредсказуемой.

Концепция ликвидности – трудноуловимая в расчетах категория. Ликвидность – это фундаментальный фактор или технический? Или для каких рынков она является фундаментальным фактором? Может ли использоваться VaR без учета фактора ликвидности?Ответы на эти вопросы могут быть очень полезными в создании методологии управления рисками. Тем не менее будет довольно сложно построить жизнеспособную модель ликвидности, т. к. трудно получить информацию об объеме торговли на межбанковском рынке.

Кроме того, трейдеры развитых рынков реагируют на новую информацию очень быстро и в относительно сдержанной манере (относительно низкая волатильность), а развивающиеся рынки – с задержкой. Они не могут быстро изменить позицию ввиду низкой ликвидности или вынуждены тратить больше времени на трактовку информации.

В результате даже те, кто переосмысливают методы развитых рынков при использовании их на развивающихся рынках, должны делать существенные допущения. При этом риск оказаться незащищенными в критические моменты будет оставаться выше, чем на развитых рынках, за счет дискретности событий и ликвидности. Как сказал один из выживших после российского кризиса инвесторов, «те, кто считал себя "фундаменталистами", потеряли в августе 1998-го все деньги»: «фундаменталисты» не были готовы к резкому изменению ситуации.

В опционах сигналом к существенному изменению динамики цен часто является «прорыв» технических уровней на рынке базового актива. Такие изменения происходят нечасто, примерно раз в год, и, как правило, сигналы технического анализа во многом упреждают переоценку рынка экономистами. Т. е. анализ графиков может своевременно проинформировать риск-менеджера о скором изменении динамики цен.

Риск-менеджмент как часть организационной структуры компании

Один из сложно контролируемых факторов – это управление действиями организации. Предположим, риск-менеджер, усмотрев риск в поведении конкретного рынка, отменил на нем лимиты на операции. Однако, несмотря на очевидный дисбаланс, рынок начинает расти. Через некоторое время трейдеры, апеллируя к упущенным возможностям, через руководство воздействуют на риск-менеджера и возвращаются на рынок, а потом тот рушится. Другими словами, риск-менеджерам на развивающихся рынках требуется чрезвычайная политическая гибкость, чтобы не оказаться между «кризисом и бонусом».

Россия – хороший пример альтернатив, которые могут встать перед риск-менеджерами. Во многих западных банках риск-менеджеры пытались закрыть лимиты на инвестиции в Россию. Однако, прикрываясь принципом «эта страна слишком большая, чтобы обанкротиться», трейдеры продолжали инвестировать. В результате работу потеряли и трейдеры, и предвещавшие беду риск-менеджеры. Кстати, в 1990-е гг. было по крайней мере две ситуации, аналогичные российской девальвации. Первая возникла в Италии в 1992 г., вторая – в Мексике в 1994–95 гг. Проблемы Италии были «предсказуемы» за три года до кризиса, а Мексики – за два. Тем не менее оба кризиса нанесли огромный ущерб инвесторам. Однако эти ситуации никоим образом не подготовили менеджмент к «правильной политике» внутри организации в преддверии российского дефолта.

Риск-менеджеры, в свою очередь, в значительной мере формируют поведение трейдеров на рынке. Последние вынуждены жить в границах, обозначенных лимитами. Любое, даже, казалось бы, незначительное их изменение влечет за собой необходимость изменения стиля торговли. Крупные же трансформации способны превратить прибыльного трейдера в теряющего.

Именно эти противоречивые динамики и лежат в основе конфликта между трейдером и риск-менеджером: непродуманные действия как трейдера, так и риск-менеджера могут обернуться крупными потерями для бизнеса.

Эффект левериджа (финансового плеча)

Здесь интересно рассмотреть бытующее мнение, что потери от ошибок риск-менеджера – это недозаработанная прибыль, а потери трейдеров – это потери капитала. Такое утверждение не совсем верно. Исходя из того что акционеры требуют конкурентоспособный возврат на капитал банка, операции с разным уровнем риска должны зарабатывать примерно одинаковый возврат на капитал. Одни это делают, используя более рисковые стратегии, другие – дополняя собственный капитал заемными средствами под низкорисковые операции (leverage). Иными словами, банк со стоимостью фондирования, равной ЛИБОРу, еще недавно мог вложить 1 млн долл. в еврооблигации России, зарабатывающие ставку 3,5 ЛИБОРа, или 6 млн в облигации 30-летнего займа США с аналогичной общей доходностью. Можно с уверенностью сказать, что реальные рыночные риски двух операций при таком займе капитала отличаются несущественно. Для примера можно взять повышение ставок в США в 1994 г. – тогда инвесторы потеряли несоизмеримо больше, чем при кризисе в России или Мексике.

Таким образом, с точки зрения конечного результата для акционеров и неумелые трейдеры, и неумелые риск-менеджеры опасны для бизнеса в относительно равной мере!

Вопросы

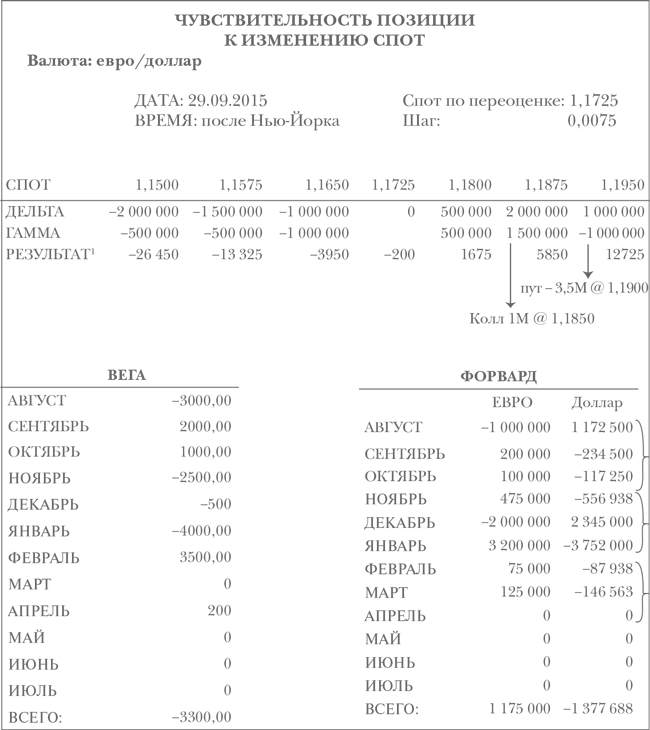

1. Предположим, форвардный лимит на группировки по три месяца не больше 1 млн. долларов. Есть ли периоды, в которых трейдер должен изменить позицию?

2. При каком споте вы будете ожидать максимальную тету (амортизацию премии)?

3. Предположим, в соответствии с лимитами потери на день не должны превышать 15 тыс. долл. В конце рабочего дня риск-менеджер обнаруживает, что преполагаемый убыток от амортизации премии за ночь составит 23 тыс. долл. Является ли это сигналом о возможном нарушении лимитов?

4. Предположим, за рамками переоценки остался проданный 1,1480 пут номиналом в 10 млн. евро. Что произойдет с лимитом на максимальный риск (максимум 50 тыс. потерь при движении на полтора процента), если спот на закрытии упадет на 50 пипсов? (Чтобы ответить на этот вопрос, нужно предсказать действия трейдера по хеджированию на уровне закрытия.)

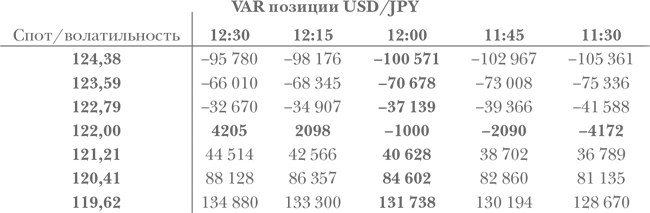

5. Ниже приводится пример простого VAR. По горизонтали показано изменение спота, а по вертикали – волатильностей.

а) при каком сценарии убытки будут максимальными?

б) если VAR показывает увеличение риска при росте волатильности, следует ли корректировать размер веги посредством продажи/покупки длинных или коротких опционов?

в) если VAR показывает увеличение риска при изменении спота, следует ли корректировать размер гаммы посредство продажи/покупки длинных или коротких опционов?

г) что можно сказать о чувствительности позиции к движению спот?

д) что можно сказать о чувствительности позиции к движению волатильности?

Ответы

1. Трейдеру следует изменить позицию в триместре ноябрь – январь. Проще всего сделать своп: купить 2 млн. евро со сроком поставки в декабре и продать 2 млн. евро со сроком поставки в январе. В случае если на каждый период приходится по одной сделке (например, стандартная дата погашения опционов на бирже), даты свопа должны соответствовать датам платежа по опционам. Если же в портфеле опционы с разными датами истечения, своп делают на любую дату месяца.

2. Максимальная негативная тета (убыток) будет, скорее всего, на споте, где находится цена исполнения самого большого длинного опциона на завтра. В данном случае – на уровне 1,1850, где погашается 1 млн. евро длинного колла. Самая большая прибыль будет на споте, где стоит погашение самого большого короткого опциона, в данном случае на споте 1,1900 (погашение 3,5 млн. евро короткого пута).

3. Несомненно, большая амортизация может предвещать потери сверх установленного лимита. Однако следует помнить, что:

– концепции амортизации и теты отличны, хотя их обычно используют как синонимы. Амортизация равна тете±амортизации форвардов. Многие программные обеспечения их не выделяют в отдельную строку. Если этого не происходит, следует помнить, что часто амортизация форвардов очень значительна, особенно в дни перехода на новую неделю. Напомним, при двухдневном сроке поставок по сделкам (в случае валют) в четверг начисляется фондирование за четыре дня (пятница – понедельник). Часто это очень значительные суммы, балансирующие большую тету;

– как показывалось в примере 3 предыдущей главы и примере 2 этой главы, высокая амортизация может быть следствием близости к цене исполнения;

– в любом случае, спот редко остается на одном месте целые сутки, и шансы, что позиция отработает хотя бы часть возможного убытка, очень высоки.

Поэтому следует подождать времени истечения опционов, чтобы удостовериться в результате. Конечно, если амортизация значительно превышает лимит, следует получить устные разъяснения трейдеров.

4. Окажется, что лимит значительно нарушен. Этот вопрос демонстрирует «условность» лимитов, особенно если берется интервал, далеко выходящий за «возможное» дневное движение цен. Получается, что лимит может быть значительно нарушен ввиду маловероятных событий. Если же трейдер будет вынужден придерживаться лимита, у него останется два пути: выкупить опцион, заплатив за маловероятный риск реальными деньгами, или продать спот, локально сделав позицию незахеджированной, т. е. локально увеличив риск, чтобы захеджироваться от маловероятного исхода.

5. Текущая волатильность – 12 %, текущий спот – 122,00.

а) при падении волатильности до 11,30 % и росте спота до 124,38;

б) в главе «Вега» обсуждалось, что риски, связанные с волатильностью, следует корректировать долгосрочными опционами, т. к. их цены реагируют на изменение волатильности больше, чем цены краткосрочных опционов;

в) как обсуждалось в главе «Гамма», чтобы изменить гамму позиции, следует использовать краткосрочные опционы (до месяца), т. к. их цены реагируют на изменение спота больше, чем цены долгосрочных опционов;

г) очевидно, что поскольку при движении вниз результат положительный, то вверх – отрицательный. Такое происходит, когда в позиция не дельта-нейтральна: спот продали в короткую. Если текущая позиция дельта-нейтральна, отчет показывает, что проданы коллы на доллар и куплены путы на доллар.

д) при 12,30 % (росте волатильности) результат

– при споте 119,62 лучше, чем при текущей волатильности, следовательно, куплены долгосрочные опционы со страйками ниже текущего уровня спота;

– при споте 124,38 тоже лучше, чем при текущей волатильности, следовательно, куплены долгосрочные опционы со страйками выше текущего уровня спота.

Но мы только что в вопросе г) говорили, что, по-видимому, проданы коллы (точнее, коллы и путы со страйками выше текущих (см. пут-Колл паритет); не противоречит ли это последнему заявлению?

Нет, в вопросах б) и в) мы говорили, что краткосрочные опционы более чувствительны к движению спота из-за высокой гаммы, а долгосрочные – к волатильности (веге). Получается, что в позиции много проданных краткосрочных опционов со страйками выше, но также присутствуют купленные долгосрочные опционы. В результате оказывается, что суммарная гамма краткосрочных и долгосрочных опционов негативная, и это вызывает риск потерь на споте при движении вверх. А суммарная вега – положительная.

Изложенные ответы демонстрируют, как с помощью одной таблицы получить достаточно полную картину позиции и сопутствующих рисков.