Книга: Бухгалтерия для небухгалтеров. Перевод с бухгалтерского на человеческий

Назад: 7.3 Ликвидность и платежеспособность: чем и когда платить по счетам

Дальше: 7.5 Финансовая устойчивость: переживет ли ваш бизнес серьезные потрясения

7.4 Деловая активность: как быстро вы делаете деньги

Показатели деловой активности считают, чтобы понять насколько шустро компания превращает активы в выручку. С их помощью можно спрогнозировать срок возврата инвестиций и понять, когда планировать отпуск на Бали, который будет профинансирован за счет этих денег.

Оборачиваемость активов

Экспресс-способ оценки деловой активности компании – расчет оборачиваемости активов (Asset Turnover Ratio, ATR). Его можно использовать для того, чтобы быстро оценить скорость превращения инвестиций в выручку, поэтому второе название этого коэффициента – ресурсоотдача.

ATR = Выручка / ((Активы на начало года + Активы на конец года) / 2).

Стоимость активов берется из бухгалтерского баланса: это строка 1600 «Баланс». Выручка – из отчета о финансовых результатах: это строка 2110 «Выручка». Вместо года можно брать более короткий период, например, квартал или полугодие, если анализируется промежуточная финансовая отчетность.

Расчет ATR позволяет в первом приближении оценить эффективность использования активов. Возможны три ситуации:

1. Активов столько, сколько нужно для получения текущей выручки. Это значит, что в целом менеджмент эффективно использует ресурсы, либо отдельные виды активов используются очень грамотно и балансируют неэффективное использование других видов. Например, компания жестко работает с дебиторами, но избыточно затоваривает склады.

2. Активов меньше, чем нужно для получения текущей выручки. Это значит, что менеджмент каким-то чудом исхитрился использовать активы эффективнее конкурентов. Здесь лучше не верить в чудеса, а проанализировать другие показатели отдачи на вложенный капитал: рентабельность активов и рентабельность собственного капитала. Вполне может оказаться, что инвестиции быстро превращаются в выручку, но при этом цена продукции ниже себестоимости, и они генерируют не прибыль, а убыток.

3. Активов больше, чем нужно для получения текущей выручки. Это значит, что ресурсы используются недостаточно эффективно – капитал омертвляется в активах. Нужно переходить к анализу оборачиваемости отдельных групп активов: возможно, не каждому топ-менеджеру нужен корпоративный самолет или пора перестать давать покупателям отсрочки платежа.

ATR показывает, сколько раз за год активы компании полностью обернулись для получения годовой выручки. При ATR = 2 каждый рубль, вложенный в активы, принес два рубля выручки, то есть обернулся дважды. Чем выше ATR, тем больше выручки приносит рубль инвестиций. Главное – помнить, что цель инвестора – получить не выручку, а прибыль. Поэтому ATR подходит только для первого знакомства с компанией.

Нормативных значений ATR нет, этот показатель стоит сравнивать с сопоставимыми компаниями.

Пример:

Возьмем для разнообразия не ООО «Рога и копыта», а пару публичных компаний из одной отрасли. В отчетности за 6 месяцев 2021 года ПАО «Лукойл» стоимость активов на начало года – 1 728 327 562 000 рублей, на конец полугодия – 2 052 626 398 000 рублей. Выручка за полгода – 910 364 256 000 рублей. В такой же отчетности ПАО «Роснефть» стоимость активов на начало года 13 674 743 130 000 рублей, на конец полугодия – 13 599 394 565 000 рублей. Выручка за полгода – 3 276 258 170 000 рублей.

«Лукойл»: ATR = 0,48.

«Роснефть»: ATR = 0,24.

То есть менеджмент «Лукойла» превращал инвестиции в выручку вдвое быстрее. Повод копнуть поглубже и посмотреть на прибыльность таких инвестиций. Чистая прибыль «Лукойла» за полугодие составила 145 564 651 000 рублей, чистая прибыль «Роснефти» – 196 020 911 000 рублей. Считаем рентабельность активов.

«Лукойл»: ROA = 7,70 %.

«Роснефть»: ROA = 1,44 %.

Здесь разрыв и вовсе пятикратный. Частный бизнес эффективнее государственного? Никогда такого не было, и вот опять!

Оборачиваемость оборотных активов

Оборачиваемость оборотных активов (Current Assets Turnover Ratio, CATR) звучит странно – на первый взгляд кажется, что масло масла маслянее. Но нет, именно для оборотных активов анализ оборачиваемости дает управленцу важные инсайты.

CATR = Выручка / ((Оборотные активы на начало года + Оборотные активы на конец года) / 2).

Стоимость оборотных активов берется из бухгалтерского баланса: это строка 1200 «Итого по разделу II». Выручка – из отчета о финансовых результатах: это строка 2110 «Выручка». Как и для других коэффициентов оборачиваемости, вместо года можно брать более короткий период. Например, квартал или полугодие, если анализируется промежуточная финансовая отчетность.

CATR считают, чтобы оценить операционный цикл – время, за которое оборотные активы успевают провернуться из денег в запасы и снова в деньги. Это выглядит так: компания закупает материалы, производит из них продукцию, отгружает ее покупателю и получает оплату. Для торговых организаций операционный цикл проще: купили товары, отгрузили покупателю, получили оплату. Каждый операционный цикл заканчивается формированием финансового результата, поэтому, чем выше CATR и короче операционный цикл – тем быстрее компания зарабатывает прибыль. Или множит убытки. Так что, как обычно, оценивать компанию по одному показателю – идея так себе.

CATR показывает, сколько раз оборотные активы компании полностью обернулись для получения годовой выручки. При CATR = 2 каждый рубль, вложенный в покупку материалов или товаров, принес два рубля выручки, то есть обернулся дважды. Чем выше CATR, тем больше выручки принесет рубль инвестиций в производство или торговлю. Нормативных значений CATR нет, этот показатель стоит сравнивать с сопоставимыми компаниями.

Можно считать оборачиваемость оборотных активов в днях – это нагляднее поможет понять длительность операционного цикла. Нужно просто поделить 365 на CATR.

Пример:

В финансовой отчетности за 6 месяцев 2021 года ПАО «Лукойл» стоимость оборотных активов на начало года 342 368 565 000 рублей, на конец полугодия – 616 286 504 000 рублей. Выручка за полгода – 910 364 256 000 рублей. В такой же отчетности ПАО «Роснефть» стоимость оборотных активов на начало года – 6 077 539 986 000 рублей, на конец полугодия – 5 799 204 371 000 рублей. Выручка за полгода – 3 276 258 170 000 рублей.

«Лукойл»: CATR = 1,90.

«Роснефть»: CATR = 0,55.

То есть менеджмент «Лукойла» не только превращал инвестиции в выручку вдвое быстрее, но и почти вчетверо быстрее делал прибыль из закупок: за 192 дня против 663. Не является индивидуальной инвестиционной рекомендацией, но наводит на мысли об эффективности госкорпораций. Вагит Юсуфович, с вас печенька за бесплатный пиар.

Оборачиваемость запасов

Оборачиваемость запасов (Inventory Turnover Ratio, ITR) показывает, сколько раз за период компания полностью использовала свои запасы, то есть сколько раз эти запасы «обернулись».

ITR = Себестоимость продаж / ((Остаток запасов на начало периода + Остаток запасов на конец периода) / 2).

Для расчета себестоимости продаж и среднего остатка запасов за период вам потребуются отчет о финансовых результатах и бухгалтерский баланс соответственно. Себестоимость продаж берется из строки 2120 «Себестоимость», остаток запасов – из строки 1210 «Запасы».

Контроль динамики ITR позволяет не создавать избыточных запасов, а значит, не омертвлять в них капитал, который можно использовать альтернативно. Например, вложить в модернизацию производства или инвестировать в другой бизнес. При помощи анализа ITR по отдельным номенклатурным группам или видам продукции легко определить залежавшиеся виды материалов, товаров и готовой продукции. Исследование причин изменения ITR поможет скорректировать ценообразование и продать лишний товар со скидкой или повысить цены на дефицитный товар.

В учебниках по финанализу встречается альтернативный вариант расчета ITR, при котором в числителе себестоимость заменяется на выручку. Обосновывают такой подход тем, что в себестоимость в зависимости от учетной политики могут включаться общехозяйственные расходы, которые слабо связаны с использованием запасов. С 2021 года применяется федеральный стандарт бухгалтерского учета ФСБУ 5/2019 «Запасы». Он прямо запрещает включать общехозяйственные расходы в стоимость запасов, а значит и до себестоимости продаж они не добираются, и раскрываются в отчете о финансовых результатах отдельной статьей «Управленческие расходы». Поэтому этот аргумент утратил силу. А вот в выручку как раз заложена норма прибыли, которая по разным товарным позициям может сильно отличаться, из-за чего оборачиваемость искажается. Так что я за оригинальный вариант формулы.

Нормативных значений ITR не существует – оборачиваемость запасов зависит от отрасли и бизнес-модели компании. Анализировать нужно динамику и причину изменения показателя. Чем выше ITR, тем быстрее запасы превращаются в проданную продукцию, а значит, компания меньше тратит на хранение. Но высокая оборачиваемость может свидетельствовать и о недостатке запасов на складах. Например, при их дефиците.

Пример 1:

В финансовой отчетности за 6 месяцев 2021 года ПАО «Лукойл» стоимость запасов на начало года 54 773 000 рублей, на конец полугодия – 49 925 595 000 рублей. Себестоимость продаж за полгода – 668 813 729 000 рублей. В такой же отчетности ПАО «Роснефть» стоимость запасов на начало года – 113 901 023 000 рублей, на конец полугодия – 156 549 395 000 рублей. Себестоимость продаж за полгода – 2 480 617 394 000 рублей.

«Лукойл»: ITR = 26,76.

«Роснефть»: ITR = 18,34.

Кажется, «Лукойл» снова побеждает. Но давайте посмотрим на динамику показателя. Стоимость запасов «Лукойла» на начало года 39 260 000 рублей, на конец года – 61 452 000 рублей (видимо, менялась учетная политика, из-за этого оценка в этом балансе отличается от оценки в следующем). Себестоимость продаж за год – 15 898 779 000 рублей. Стоимость запасов «Роснефти» на начало года – 138 889 747 000 рублей, на конец года – 113 901 023 000 рублей. Себестоимость продаж за год – 3 641 355 413 000 рублей.

«Лукойл»: ITR = 315,72.

«Роснефть»: ITR = 28,81.

У обеих компаний оборачиваемость запасов снизилась. Но у «Роснефти» в 1,6 раза, а у «Лукойла» – аж в 8,1 раза. Произошло это из-за резкого увеличения запасов в 2021 году. Причем в консолидированной финансовой отчетности по МСФО стоимость запасов выросла на 17 %, а в российской – в 912 раз. Поэтому, скорее всего, запасы просто перераспределили в пользу материнской компании группы, поэтому корректно сравнить динамику изменения ITR не получится.

Пример 2:

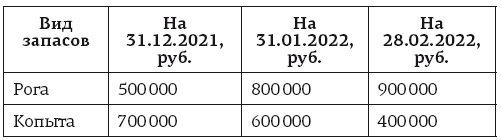

Раз с нефтяниками не получилось, вернемся к старому доброму ООО «Рога и копыта». Вот стоимость его запасов в динамике.

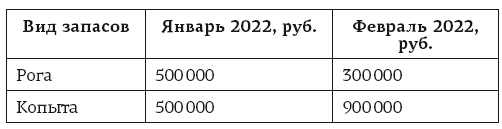

А вот себестоимость продаж каждого месяца.

Считаем ITR.

Январь:

• рога – 0,77 (500 000 рублей / 650 000 рублей);

• копыта – 0,77 (500 000 рублей / 650 000 рублей);

Февраль:

• рога – 0,35 (300 000 рублей / 850 000 рублей);

• копыта – 1,80 (900 000 рублей / 500 000 рублей).

То есть за январь продалось 77 % от средних складских остатков рогов и копыт, а в феврале только 35 % рогов и аж 180 % копыт.

Осталось интерпретировать эти цифры. Можно предположить, что рога стали хуже покупать (снизилась выручка) из-за расследования BBC о вреде добываемого из них пантокрина. А копыта под новые правила техосмотра массово стали закупать изготовители огнетушителей, которым понадобился креатин для пены. Тогда есть смысл снизить производство рогов и дать на них скидки, а освободившиеся ресурсы пустить на расширение производства копыт. Но без понимания причин изменения ITR такие решения принимать нельзя.

Оборачиваемость дебиторской и кредиторской задолженностей

Кассовый разрыв описывается крылатой фразой Б.А. Березовского: «Деньги были, деньги будут, сейчас денег нет». В него попадают, когда срок оплаты кредиторской задолженности уже наступил, а срок оплаты дебиторской задолженности – еще нет. Для закрытия кассового разрыва можно взять кредит, но это приведет к тому, что часть прибыли придется отдать банку в виде процентов. Лучше заранее прогнозировать кассовые разрывы и избегать их. Для этого используются два показателя:

1. Период погашения дебиторской задолженности (Debtor Days Ratio, DDR).

2. Период погашения кредиторской задолженности (Creditor Days Ratio, CDR).

DDR = 365 × ((Дебиторская задолженность на начало года + Дебиторская задолженность на конец года) / 2) / Выручка за год;

CDR = 365 × ((Кредиторская задолженность на начало года +Кредиторская задолженность на конец года) / 2) / Себестоимость продаж за год.

Дебиторская и кредиторская задолженности берутся из бухгалтерского баланса (строки 1230 «Дебиторская задолженность» и 1520 «Кредиторская задолженность»). Выручка и себестоимость продаж – из отчета о финансовых результатах (строки 2110 «Выручка» и 2120 «Себестоимость»). Вместо года можно брать квартал или месяц, тогда данные для расчета берутся за этот период, а 365 заменяется на количество дней в периоде. Обратные к DDR и CDR величины показывают количество оборотов дебиторки и кредиторки за период. Часто считают именно так, но по мне, в днях нагляднее.

Знание этих показателей помогает собственнику компании ответить на два вопроса:

1. Существует ли риск наступления кассового разрыва?

2. Стоит ли предоставлять покупателям отсрочку оплаты за отгруженную продукцию?

DDR – это среднее количество дней, за которое покупатели оплачивают отгруженную продукцию. CDR – среднее количество дней, за которое компания оплачивает свои долги перед кредиторами. Приемлемые величины DDR и CDR сильно отличаются для разных отраслей: в торговле эти показатели могут составлять 1–2 месяца, а в строительстве – порядка полугода. Общее правило: если DDR больше CDR, то покупатели оплачивают долги перед вами дольше, чем вы оплачиваете свои. Это значит, что однажды вам срочно потребуется оплатить счет поставщика, а денег на расчетном счете еще не будет. Нужно стараться, чтобы DDR был меньше CDR: кредиторская задолженность – это бесплатные деньги, а закрытие кассового разрыва потребует платных заемных средств.

Пример 1:

Нефтяников не заботят такие мелочи как кассовые разрывы, поэтому на арене снова ООО «Рога и копыта». DDR компании составляет 30 дней, CDR – 20 дней. Это потенциальный кассовый разрыв. Возможны два выхода из такой ситуации:

1. Предоставлять меньшие отсрочки покупателям.

2. Договариваться о больших отсрочках с кредиторами.

Какое именно направление выбрать, зависит от конкретного бизнеса. Например, если ваши основные покупатели – крупные торговые сети, то реальнее работать с кредиторами. А если ваш главный кредитор – налоговая, то договориться шансов больше с покупателями.

Чтобы понять, можно ли предоставлять покупателю отсрочку платежа, нужно сравнить ее срок с CDR. Если предполагаемая отсрочка короче, чем CDR, то покупатель вернет деньги раньше, чем вам понадобится платить по своим долгам. Значит, такая отсрочка допустима. В противном случае есть шанс попасть в кассовый разрыв.

Пример 2:

Покупатель просит предоставить ему отсрочку оплаты отгруженной продукции на 30 дней. CDR компании составляет 20 дней. Предоставлять такую длинную отсрочку не стоит, иначе через 20 дней вам придется объяснять кредиторам, что такое кассовый разрыв.

Фондоотдача и фондоемкость

Деловую активность компании характеризуют не только оборотные, но и внеоборотные активы. В первую очередь, основные средства. Для оценки эффективности их использования вместо оборачиваемости считают показатель, который называется фондоотдачей (Fixed Assets Turnover Ratio, FATR).

FATR = Выручка / ((Основные средства на начало года + Основные средства на конец года) / 2).

Стоимость основных средств берется из бухгалтерского баланса: это строка 1150 «Основные средства». Выручка – из отчета о финансовых результатах: это строка 2110 «Выручка». Вместо года можно брать более короткий период. Например, квартал или полугодие, если анализируется промежуточная финансовая отчетность. Для технологических компаний в числитель стоит добавить стоимость нематериальных активов.

FATR считают, чтобы понять эффективность использования основных средств. Этот коэффициент показывает, сколько выручки приходится на рубль балансовой стоимости основных средств. Интерпретировать просто: каков вклад зданий, сооружений и оборудования в доходы, а, следовательно, что будет с последними, если нарастить или, наоборот, снизить вложения в новые основные средства.

Стоимость основных средств берется из бухгалтерского баланса, то есть это остаточная стоимость для отчетности большинства компаний до 2021 года включительно. С 2022 года в обязательном порядке применяется федеральный стандарт бухгалтерского учета ФСБУ 6/2020 «Основные средства», который предписывает учитывать в балансовой стоимости основных средств не только начисленную амортизацию, но и обесценение. Если бухгалтеры будут правильно применять этот стандарт – FATR для российских компаний станет считаться корректнее.

Нормативных значений FATR нет, этот показатель стоит сравнивать с показателями сопоставимых компаний. В одних отраслях производство фондоемкое – удельный вес основных средств в структуре баланса высокий. Например, любой автозавод с роботизированными линиями. В других, например, материалоемкое. Соответственно, выше удельный вес запасов. В первом случае нормальным будет более низкое значение фондоемкости.

Для отдельно взятой компании важно смотреть на динамику FATR. Если показатель увеличивается, то основные средства используются интенсивнее. Обычно это хорошо, если не забывать их вовремя обновлять.

Иногда удобно анализировать не фондоотдачу, а фондоемкость – обратную к ней величину. Она показывает сколько балансовой стоимости основных средств сидит в рубле выручки. Чем выше фондоемкость, тем менее эффективно используются основные средства. Но, как обычно, не стоит делать поспешных выводов из значений одного коэффициента. Важно смотреть на картину в целом.

Пример:

Вернемся к нефтяникам. В отчетности за 6 месяцев 2021 года ПАО «Лукойл» стоимость основных средств на начало года – 15 440 798 000 рублей, на конец полугодия – 15 504 557 000 рублей. Выручка за полгода – 910 364 256 000 рублей. В такой же отчетности ПАО «Роснефть» стоимость основных средств на начало года – 1 402 928 888 000 рублей, на конец полугодия – 1 459 505 943 000 рублей. Выручка за полгода – 3 276 258 170 000 рублей.

«Лукойл»: FATR = 58,83.

«Роснефть»: FATR = 1,14.

Оказывается, и основные средства частная компания использовала эффективнее государственной – почти в 52 раза. Подрыв устоев!

Но не будем делать поспешных выводов. Сравним с данными «Лукойла» и «Роснефти» за 2020 год. Стоимость основных средств «Лукойла» на начало года 14 591 821 000 рублей, на конец года – 15 440 798 000 рублей. Выручка за год – 322 811 966 000 рублей. Стоимость основных средств «Роснефти» на начало года 1 325 676 684 000 рублей, на конец года – 1 402 928 888 000 рублей. Выручка за год – 4 835 091 105 000 рублей.

«Лукойл»: FATR = 21,50.

«Роснефть»: FATR = 3,54.

Блин, не получилось! «Лукойл» снова эффективнее. И в статике, и в динамике. Игорь Иванович, я старался! Вагит Юсуфович, напоминаю про печеньку.

Назад: 7.3 Ликвидность и платежеспособность: чем и когда платить по счетам

Дальше: 7.5 Финансовая устойчивость: переживет ли ваш бизнес серьезные потрясения