Книга: Десять уравнений, которые правят миром. И как их можете использовать вы

Назад: Глава 5. Уравнение влияния

Дальше: Глава 7. Уравнение рекламы

Глава 6. Уравнение рынка

dX = hdt + f(X)dt + σ ∙ εt

Разделение мира на модели, данные и бессмыслицу дало участникам «Десятки» чувство уверенности. Им больше незачем было беспокоиться о последствиях; достаточно применять свои умения на практике. Они превращали любую задачу в числа и данные, четко формулировали предположения, рационально рассуждали и отвечали на поставленные вопросы.

Первоначально участники трудились на государственной службе и в государственных исследовательских организациях. В 1940-е и 1950-е они продолжали работу Ричарда Прайса, создавая системы национального страхования и обеспечивая услуги здравоохранения. Именно в это время Дэвид Кокс стал работать в текстильной промышленности, используя математику для промышленного роста. В 1960-е и 1970-е участники «Десятки» заняли должности в таких исследовательских учреждениях, как Bell Labs в Нью-Джерси, NASA, в министерствах обороны в странах – участницах холодной войны, а также в элитных университетах и стратегических аналитических центрах вроде корпорации RAND. Внутри групп происходила консолидация знаний. В 1980-е и 1990-е результатами заинтересовалась финансовая индустрия, которая нанимала участников «Десятки» для управления своими фондами.

Освободившись от бессмыслицы, общество полагало, что его участники сами способны решить мировые проблемы. Богатые и влиятельные соглашались, платя им огромные деньги за управление инвестиционными фондами. Правительства полагались на них, планируя экономическое и социальное будущее своих стран. Межправительственные организации отдавали им центральную роль в прогнозировании изменений климата и определении целей развития.

Но кое о чем математики «Десятки» забыли. Алфред Айер писал об этом в книге «Язык, истина и логика», однако это не было понято так же хорошо, как другие идеи логического позитивизма, которые двигали общество вперед. Когда Айер использовал принцип проверяемости, чтобы отделить математику и науку от бессмыслицы, он обнаружил, что категория бессмыслицы гораздо шире, чем признают большинство ученых. Он продемонстрировал, что мораль и этика также относятся к категории бессмыслицы.

Айер доказывал это поэтапно. Он начал с классификации религиозных истин. Он показал, что вера в Бога непроверяема: нет эксперимента, который мог бы подтвердить или опровергнуть существование Господа. Он писал, что верующий может заявлять, будто Бог – загадка, выходящая за рамки человеческого понимания, или мы имеем дело с актом веры, или Бог – объект мистической интуиции. Айер принимал все эти объяснения, пока верующему было понятно, что они – «бес-смыслица». Верующие не должны и не могут подразумевать, что Бог или любое иное сверхъестественное существо играет какую-то роль в наблюдаемом мире. Религиозные убеждения любого человека или учение пророка нельзя подтвердить данными, поэтому они непроверяемые. Если же какой-то верующий утверждает, что его убеждения поддаются верификации, то их можно проверить данными и (с большой вероятностью) доказать их ложность. Религиозные убеждения были бессмыслицей.

До этого момента большинство участников «Десятки» принимали и понимали рассуждения Айера. Они соответствовали их взглядам и убеждениям. Они уже отвергли чудеса и больше не нуждались в Боге. Но Айер пошел дальше. С атеистами, выступавшими против религий, он обращался с таким же холодным пренебрежением, как и с верующими. Атеисты обсуждали бессмыслицу, поэтому и сами участвовали в ее создании. Эмпирически обоснованными утверждениями о религии могли быть только те, что касались анализа психологических аспектов отдельного адепта и/или роли веры в обществе. Оспаривание же убеждений было таким же бессмысленным, как и их отстаивание.

Этим дело тоже не закончилось. Далее Айер отверг практический аргумент, выдвинутый кем-то из других участников «Венского кружка», что нам следует стремиться к величайшему счастью для всех. Он утверждал, что невозможно использовать одну только науку, чтобы решить, что такое «благо» или «добродетель», либо чтобы оправдать наши действия в балансе между счастьем сейчас и состоянием в будущем. Мы можем моделировать скорость, с которой онлайн-казино забирают деньги у клиентов, слишком бедных для азартных игр, но неспособны использовать нашу модель, чтобы сказать: нехорошо, что игроки тратят деньги так, как хотят. Специалист по моделированию климата может сказать: «Если мы не сократим выбросы CO2, будущим поколениям грозят неустойчивый климат и нехватка продовольствия»; но это не скажет нам ничего о том, стоит ли оптимизировать свою жизнь сейчас или лучше подумать о благополучии наших внуков. Для Айера все стимулирование к моральному поведению, все заявления вроде «Мы должны помогать другим», «Нам нужно действовать ради общего блага», «Мы несем моральную ответственность за сохранение мира для будущих поколений» и «Вам не следует патентовать математические результаты» были эмоциональными всплесками, относящимися к сфере психологии, которые не содержали никакого значимого смысла.

Точно так же рассуждение Айера не допускает эмпирической проверяемости таких индивидуалистических эмоциональных заявлений, как «жадность – это хорошо» или «позаботьтесь в первую очередь о себе». И снова это бессмыслица, хотя и глубоко укоренившаяся в нашей психике. Нет способа проверить такие утверждения на основе нашего опыта, кроме как обсудить относительный финансовый и социальный успех людей, следующих таким максимам. Мы можем смоделировать факторы, которые привели какого-то человека к богатству и славе. Или измерить личностные характеристики тех, кто добился успеха. Либо говорить о том, как эти черты развились в результате естественного отбора. Но мы не можем использовать математику, чтобы доказать: те или иные ценности по сути – благо или добродетель. Принцип верификации, так здорово помогающий участникам «Десятки» моделировать мир, оказался бесполезным при определении морального пути.

Если «Десятка» не может найти мораль изнутри, откуда у нее чувство уверенности? И чьим интересам она на деле служит, если нет моральной ориентации? Может, все не так добродетельно и правильно, как воображал Ричард Прайс?

* * *

Я сидел за столиком в одном из первоклассных ресторанов Гонконга, глядя на порт. Один из крупнейших инвестиционных банков мира пригласил меня пообедать с его лучшими аналитиками рынка. Первоклассным было все – от перелета с моей женой до пятизвездочной гостиницы и еды, которую мы сейчас поглощали.

Обсуждение дошло до одного из самых серьезных противоречий в их мире – разницы между долгосрочными и краткосрочными инвестициями. Эти мужчины (и одна женщина) работали в основном над долгосрочными вопросами, управляя ростом пенсионных фондов. Их решение инвестировать в какую-то компанию определялось ее базовыми принципами, структурой управления, планами и положением на рынке. Это был мир, который они понимали и в котором были уверены. Если бы они не знали, что делают, мы бы не сидели в ресторане с такой великолепной панорамой.

А вот в краткосрочных перспективах аналитики были не так уверены. Торговля стала алгоритмической, и они не понимали, что делают алгоритмы. Участники обеда спрашивали меня: какие языки программирования должны изучать их новые сотрудники? Какими математическими навыками обладать? Какие университеты дают лучшие магистерские степени в области науки о данных?

Я пытался ответить на эти вопросы как можно лучше, но понял, что упускаю очевидное. Я считал само собой разумеющимся то, чего у этих людей не было. Я предполагал – из-за красивой панорамы и ресторана с мишленовскими звездами, – что эти парни походят на меня, смотрят на мир через призму математики и именно поэтому так богаты. Когда вначале рассказал им о том, как использую марковское предположение для анализа последовательностей владения в футбольных матчах, аналитики кивали и выглядели весьма осведомленными. Они бросали модные словечки: «машинное обучение» и «большие данные». Я, конечно, понимал, что они не знали всех деталей того, над чем я работал, но верил, что они улавливали ключевые идеи.

Аналитики не хотели подпортить впечатление. И я внезапно понял это в тот момент, когда они спросили о навыках, которые необходимы их новым работникам. Они понятия не имели, о чем я говорю, и очень мало знали об уравнениях. Аналитики не умели программировать и считали статистику не наукой, а списком чисел в приложении к годовому бухгалтерскому отчету. Один из них спросил меня, можно ли считать математический анализ важным навыком для выпускника математического факультета.

Как я мог быть таким наивным? Почему я не заметил этого раньше? В тот день мы слушали одного парня, который написал книгу о том, почему нам следует «думать медленно». Это было очень «вдохновляюще». Он повторял слово «ме-е-е-е-е-е-едленно» очень неторопливо, чтобы мы понимали, что перед принятием решения нам следует притормозить. И рассказывал истории о том, как до-о-о-олго держал акции и они выросли в цене или как устанавливал большо-о-о-о-ой интервал времени для оценки своих активов. И он вещал нам о спорах с каким-то другим парнем, который считал, что нужно действовать быстро. Один из примеров, который он приводил в доказательство своей точки зрения, касался калифорнийской компании, занимающейся автоматической торговлей. В этой сфере даже время пересылки данных о цене с западного побережья в торговый зал в Чикаго слишком велико. По этой причине компания переехала, передвинув свои основные структуры к фондовой бирже. Однако производительность используемого алгоритма упала. Он работал лучше, когда расстояние было больше.

Вывод выступавшего был таков: данный случай подтверждает, что медленнее – значит лучше. Это было явно неверно. История, по сути, повествовала о том, как алгоритм, настроенный на одно время, может не работать при других параметрах. Банальное наблюдение. В лучшем случае это можно считать историей о том, что если ваш алгоритм настроен не на такую шкалу времени, как другие, то у вас может быть какое-то преимущество. Все алгоритмы торговли поблизости от фондовой биржи были настроены на использование неэффективностей для коротких промежутков времени, а трейдеры западного побережья могли эксплуатировать неэффективности на несколько более продолжительной шкале. Так было, пока они не перенесли сервер. Но в более медленных временных масштабах нет ничего уникального.

Безусловно, в сфере принятия решений – как в экономике, так и в психологии – существуют высококачественные исследования, но докладчик не соблюдал базовые научные стандарты. Он давал полупродуманные рекомендации по инвестициям, используя ложную дихотомию времени, – и казалось, что у него есть какая-то теория. Но моя цель не разбить его аргументы, меня беспокоило то, как его рассказы и истории других докладчиков на конференции воспринимались присутствующими. Аналитики рынка, которые почти ничего не знали об алгоритмах в основе бизнеса, рассказывали друг другу случаи, чтобы другие чувствовали себя умнее.

Я позволил себе стать частью этого. Казалось, моя роль здесь – предложить такие же истории: о ставках в Премьер-лиге, скаутах из футбольных клубов и алгоритмах Google. Они подтвердили бы убеждения хозяев, что они понимают, как работает высокочастотная торговля или спортивная аналитика. Но еще больше, чем незнание ими технических деталей высокочастотной торговли, меня тревожило то, что из алгоритмов, которые использовали эти трейдеры, можно было извлечь полезные уроки. Они могли бы помочь найти более сбалансированный подход к их работе. Однако эти люди рассматривали алгоритмы как черный ящик, методы небольшой горстки специалистов по количественному анализу, которым они платят зарплату, чтобы эти «кванты» приносили им прибыль; и они, похоже, даже не пытались понять то, что знают эти специалисты и чего до сих пор не могли ухватить они сами.

Более того, они опасались задавать вопросы, когда могли не понять ответов. Я ощущал за столом этот страх и, к своему стыду, потворствовал ему. Вместо того чтобы рассказать им то, что им нужно было знать, я продолжал пичкать их историями, которые они ожидали услышать: рассказывал о своем визите в Барселону, о Яне и Мариусе и о том, как футбольные скауты находят новых игроков. Они выглядели заинтересованными, и вечер прошел приятно. У них тоже было что рассказать и хватало действительно интересных историй. Один из них недавно встречался с Нассимом Талебом, которого я очень уважаю. У другого дочь занималась математикой в Гарварде. Я пил вино и пропитывался этой атмосферой. Я радовался, когда подходила моя очередь рассказывать разные случаи, и старался излагать как можно лучше.

Не судите меня. Нет причин, по которым я не могу наслаждаться компанией людей, которые не разбираются в математических деталях торговли. Иногда они могут быть даже забавнее, чем те, кто в этом разбирается.

* * *

А вот что я мог бы рассказать, если бы не был таким лицемером.

Нельзя раскрыть секреты финансовых рынков, не начав с этого фундаментального уравнения:

dX = hdt + f(X)dt + σ ∙ εt (Уравнение 6).

Уравнения упрощают мир, концентрируя много знаний в небольшом количестве символов, и уравнение рынка – блестящий пример. Если мы хотим распаковать знание, заключенное в этом уравнении, нам нужно шаг за шагом разобраться с ним.

Это уравнение описывает, как меняется величина X, которая представляет «ощущение» инвесторов в отношении текущей стоимости какой-то акции. Это ощущение может быть положительным или отрицательным, так что X = –100 означает реально плохое ощущение о будущем, а X = 25 – довольно хорошее. Экономисты говорят о «быках» и «медведях» на рынке. В нашей модели бычий рынок в будущем положителен (X > 0), а медвежий отрицателен (X < 0). Если мы хотим большей конкретики, то можем представлять себе нашу величину X как количество «медведей» (людей, играющих на повышение) минус количество «быков» (играющих на понижение). Но на этом этапе мы не хотим связываться с конкретной единицей для измерения X. Вместо этого думайте об X примерно как об улавливании эмоций. Это могут быть не инвесторы, а чувства на собрании, когда объявляют о сокращении рабочих мест, или ощущение после того, как ваша компания получила большой заказ.

В математике принято ставить слева в уравнениях то, что мы желаем объяснить, а справа – то, что, по нашему мнению, дает объяснение. Именно это мы делаем в нашем случае. Слева стоит величина dX. Буква d обозначает изменение. Соответственно, dX – «изменение в ощущении». Обратите внимание, как атмосфера в помещении мрачнеет, когда вы обнаруживаете, что ваша работа под угрозой. Такая угроза сокращения может быть dX = –12. Если новый заказ поможет вашей компании работать еще несколько лет, то dX = 6. А если он еще и большой, то может оказаться, что dX = 15.

Не надо фокусироваться на единицах, которые я использую для этих величин. Когда мы решаем школьные задачки, то обычно складываем и вычитаем реальные предметы – яблоки, апельсины или деньги; сейчас же мы можем позволить себе большую свободу. Я понимаю, что не существует такой вещи, как изменение эмоций ваших коллег dX = –12, но это не означает, что мы не можем написать уравнение, которое пытается уловить изменения в ощущениях группы людей. Именно это и есть цена какой-нибудь акции: это то, как инвесторы ощущают будущую стоимость компании. Мы хотим объяснить изменения в наших коллективных ощущениях по поводу инвестиций в конкретные активы или в отношении к какому-то политику либо потребительскому бренду.

В правой части уравнения три слагаемых – hdt, f(X)dt и σ∙εt. Самая важная часть здесь – сигнал h, далее обратная связь f(X) и стандартное отклонение σ (или шум). Коэффициенты, на которые умножены эти величины, указывают, что мы интересуемся изменениями (d) во времени (t). Шум умножается на εt (или небольшие случайные отклонения во времени). Эти слагаемые моделируют наши ощущения в виде комбинации сигнала, социальной обратной связи и шума. Сейчас мы уже способны понять нечто фундаментальное, но сначала рассмотрим конкретный пример.

* * *

Возможно, вас интересует, можно ли применить уравнение рынка для выбора пенсионной программы. Боюсь, здесь ответа придется подождать. Есть более насущные вопросы – например, стоит ли вам отправиться смотреть новый фильм из вселенной Marvel. Или какой тип наушников лучше купить. Или куда поехать в отпуск в следующем году.

Рассмотрим решение о покупке новых наушников. У вас припасено 200 фунтов, и вы просматриваете сайты в поисках оптимального варианта. Вы идете на страницу компании Sony и читаете технические характеристики; вы смотрите отзывы о японском бренде Audio-Technica; вы видите, что все знаменитости и спортивные звезды пользуются Beats. Что выбрать?

Я не могу посоветовать вам, какие наушники купить, но могу рассказать, как нужно подходить к этой задаче. Проблемы такого рода относятся к разделению сигнала h, обратной связи f(X) и шума σ. Начнем с Sony и будем использовать переменную XSony, чтобы измерить, насколько потребители любят этот бренд. Мой первый качественный кассетный плеер и пара наушников, купленные в 1989 году у Ричарда Блейка уже подержанными, были выпущены как раз Sony. Они классические и надежные. Для уравнения 6 продукты Sony имеют фиксированное значение h = 2, а в качестве промежутка времени возьмем dt = 1 год. Поскольку единицы «ощущения» произвольны, сама по себе величина 2 не важна. Значима величина сигнала относительно социальной обратной связи и шума. Для Sony мы выберем f(X) = 0 и σ = 0. Иными словами, есть только сигнал.

Если мы начинаем с XSony = 0 в 2015 году, то для 2016-го в силу равенства dXSony = h ∙ dt = 2 получаем XSony = 2. В 2017-м у нас XSony = 4 и так далее – до 2020-го, в котором XSony = 10. Позитивное ощущение от Sony растет, потому что сигнал положителен.

О другом бренде, Audio-Technica, вы знаете намного меньше. На паре каналов в YouTube у него хорошие отзывы. Один фанат в вашем местном магазине аппаратуры утверждает, что именно этот бренд самый популярный у японских диджеев, но информации у вас немного. Если пользоваться советами только из одного-двух источников, возникает риск, и именно он создает шум. Поскольку рекомендации об этих наушниках японских диджеев поступили от небольшого числа лиц, мы дадим им σ = 4, итого шум будет вдвое больше сигнала.

Уравнение рынка для бренда Audio-Technica получилось таким: dXAT = 2dt + 4εt. Мы можем считать, что компонент εt дает нам каждый год какое-то случайное число. Иногда оно положительное, иногда отрицательное, но в среднем εt = 0, а его дисперсия равна 1.

Выбирая случайные значения для εt, мы можем моделировать случайную природу информации о бренде Audio-Technica. Именно это, как правило, делают специалисты по количественному анализу, когда моделируют изменения в цене акций. В любой конкретной задаче они запускают миллионы имитаций и смотрят на распределение результатов.

Сейчас, чтобы посмотреть, как работает такое моделирование, я «запущу» имитацию с выбранными ранее случайными значениями. Предположим, в 2015 году случайная величина εt = –0,25. Тогда dXAT = 2–4 ∙ 0,25 = 1. Если в следующем году εt = 0,75, то dXAT = 2 + 4 ∙ 0,75 = 5, а если в 2017 году εt = –1,25, то dXAT = 2–4 ∙ 1,25 = –3. Ваше доверие к бренду Audio-Technica со временем растет (в 2016, 2017 и 2018 годах величина XAT составляет 1, 6 и 3 соответственно), однако более хаотично, чем в случае Sony.

Наконец, у нас есть продукт с социальной обратной связью: Dr Dre’s Beats. Эти наушники предназначены для того, чтобы вы выкладывали свои фото в социальных сетях и создавали у других ощущение, что нужно последовать вашему примеру. Beats заставляют вас верить в рекламную шумиху. По мере того как такое ощущение возникает у знаменитостей и сетевых авторитетов, оно привлекает все больше людей и становится сильнее. В нашей модели мы могли бы установить, например, f(X) = X: ощущение для наушников Beats растет пропорционально своей величине. Чем больше любят Beats, тем больше любви к ним производится. Это дает нам уравнение рынка dXB = 2dt + XBdt + 4εt: изменение отношения для Beats составляют 2 единицы роста, XB для социальной обратной связи и 4 единицы для шума.

Вообразим, что бренд Beats начался с плохого года в 2015-м, случайный фактор εt = –1. Предположим, что изначально у нас XB = 0. После применения уравнения рынка получаем dXB = 2 + 0–4 ∙ 1 = –2. К началу 2016-го наше доверие к XB отрицательно, XB = –2. В следующем году дела с шумом обстоят лучше, εt = 0,25, но обратная связь ограничивает улучшение ситуации: dXB = 2–2 + 4 ∙ 0,25 = 1. Поэтому в 2017-м XB = –1. В течение 2018 года εt = 1, и отношение к Beats начинает улучшаться: dXB = 2–1 + 4 = 5. Теперь XB = 4, и социальная связь определяет взлет: несмотря на плохонький 2019-й с εt = 0, мы имеем dXB = 2 + 4 + 0 = 6, и ощущение от Beats сохраняется: XB = 10. Слагаемое социальной обратной связи усиливает и хорошее, и плохое: сначала это может мешать популярности товара, но когда какое-то отношение установилось, то оно усиливается все быстрее.

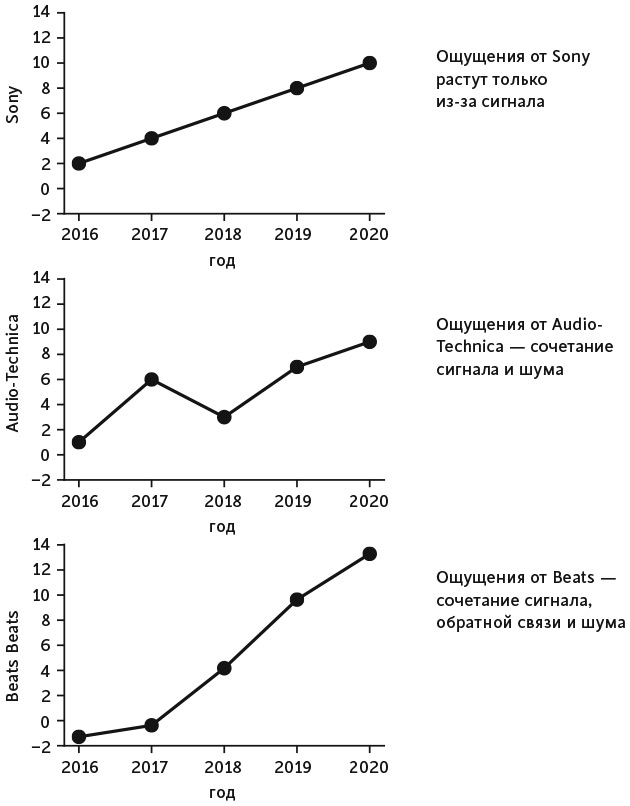

Я, конечно, создаю карикатурное изображение Sony, Beats и бренда японских диджеев. И прежде чем кто-то из них подаст на меня в суд, покажу вам реальную трудность для вас как потребителя. Просматривая сайты и расспрашивая друзей, вы измеряете ощущения людей от тех или иных наушников. Для нашей модели они сведены воедино на рис. 6.

Рис. 6. Как меняется со временем отношение к трем продуктам

В различные периоды верхнюю строчку в соответствии с ощущениями потребителей занимают разные товары. В 2016 и 2018 годах лучшей считалась Sony. В 2017-м – наушники Audio-Technica. А в 2019 и 2020-м лучшим товаром выглядит Beats.

У вас может возникнуть соблазн сделать из вышенаписанного вывод, что следует отдать предпочтение Sony, у которой самый надежный сигнал. Но помните, что у всех остальных товаров тоже есть реальный сигнал, и в нашем примере он одинаков для всех: h = 2. Правая сторона уравнения рынка говорит вам, что нужно копать глубже. Для любого бренда в уравнение будут входить все три компонента. Ваша задача как слушателя – обнаружить сигнал в обратной связи и шуме. То же рассуждение можно применять ко всем потребительским продуктам – от последнего блокбастера или онлайн-игры до кроссовок и дамских сумочек. Чаще всего вы руководствуетесь ощущением о продуктах, но в реальности хотели бы знать об их качествах.

Задача для фондовых рынков ровно та же. Мы часто знаем только рост цены акции dX, но нам хочется узнать и силу сигнала. Может быть, здесь важная составляющая – социальная обратная связь, создающая ажиотаж? Каковы источники смущающего шума?

* * *

Веками участники «Десятки» видели только сигнал. Вдохновленный неизбежной силой ньютоновского тяготения, шотландский экономист XVIII века Адам Смит описал невидимую руку, которая приводит рынок к равновесию. Обмен продуктами уравновешивает спрос и предложение. Итальянский инженер Вильфредо Парето формализовал взгляды Смита с помощью математики, описав наше постоянное экономическое развитие в сторону оптимальности. Сигнал прибыли неизбежно ведет нас к стабильному процветанию. Во всяком случае так они считали.

Первые редкие признаки нестабильности – тюльпанная лихорадка в Голландии или крах Компании Южных морей – давали мало реальных оснований для беспокойства. Только после распространения капитализма по всему миру для взлетов и падений потребовались объяснения. От Великой депрессии 1929 года до биржевого краха 1987-го повторяющиеся кризисы демонстрировали обществу, что рынки несовершенны – они могут быть беспорядочными, со значительными колебаниями. Шум стал таким же сильным, как сигнал.

Как физика в начале XX века из ньютоновской превратилась в эйнштейновскую, так эволюционировала и математика рынков.

В 1900 году французский математик Луи Башелье опубликовал свою диссертацию «Теория спекуляций», в которой описывались два компонента уравнения 6. Эйнштейн в 1905 году, еще до публикации своей теории относительности, объяснил, как движение пыльцы в воде вызывается случайными ударами молекул воды. Казалось, эта новая математика случайностей способна идеально описать удары, которые внешние события наносят экономическому процветанию, и участники «Десятки» начали создавать новую теорию. На протяжении большей части XX века новым источником прибыли стал шум. Для разработки и определения цены деривативов, фьючерсов и опционов используются дальнейшие развития базовой теории – например, модель Блэка – Шоулза. Участников общества привлекали как для создания, так и для управления этими новыми моделями. По сути, им поручили управлять денежной массой мира.

Точно так, как ньютоновский детерминистический анализ был неправильной моделью финансовых рынков, во взгляде на бомбардировку рынка шумами отсутствовал один крайне важный элемент: мы участники рынка. Мы не частицы, на которые воздействуют какие-то события; мы активные агенты, одновременно и рациональные, и эмоциональные. Мы ищем сигнал в шуме и в процессе влияем на других людей, учимся у них, манипулируем ими. Математическая теория не имеет права пренебрегать человеческой сложностью.

Вдохновленные таким открытием, некоторые участники «Десятки» выбрали новое направление исследований. Институт Санта-Фе в Нью-Мексико собрал математиков, физиков и других ученых со всего мира. Они начали набрасывать новую теорию сложности, которая пыталась учесть наши социальные взаимодействия. Она прогнозировала большие непредсказуемые колебания цен на акции, вызванные стадными действиями трейдеров. Модели утверждали, что по мере увеличения волатильности следует ожидать еще более серьезных всплесков и спадов, чем те, что мы видели в прошлом. Исследователи публиковали одно предупреждение за другим в профильных научных журналах. Секреты «Десятки», как всегда, были открыты, их могли прочитать все. К сожалению, очень немногие удосужились это сделать.

Один из исследователей в Санта-Фе, Дж. Дойн Фармер, покинул институт, чтобы претворять эти идеи на практике. Позже он рассказывал мне, что работа была очень тяжелой, гораздо сложнее, чем он мог себе представить, но она окупилась. Во время азиатского кризиса 1997–1998 годов, пузыря доткомов в 2000-м и финансового кризиса 2007 года инвестиции Фармера оказались в безопасности: они были защищены от потрясений, обрушивших финансовые учреждения и правительства и посеявших семена политического недовольства по всей Европе и в США.

Математики могли бы с определенным основанием сказать, что они с самого начала знали о будущих катастрофах. В отличие от других, они были к ним готовы. Пока многие теряли, участники «Десятки» по-прежнему получали прибыль.

* * *

Я забежал вперед. Рассказ о том, как математика перешла от понимания рынков в терминах простого сигнала к оценке шума и в итоге к учету социальной обратной связи, – это хорошо, но здесь упускается важный момент. Звучит слишком похоже на сказку о том, как на каком-то этапе человеческое безумие было исправлено с помощью новых методов мышления.

Да, математики извлекли уроки из своих ошибок за последнее столетие и по-прежнему опережают всех, но есть еще одно необходимое важное замечание: они на самом деле понятия не имеют, как найти истинный сигнал в шуме финансовых рынков.

С моей стороны это довольно смелое заявление, придется его объяснить шаг за шагом. Секрет первоначального успеха уравнения рынка можно найти в . Математики, работавшие в сфере финансов в 1980-е, смогли разделить сигнал и шум, собрав достаточно наблюдений. В первой версии уравнения рынка, созданной Луи Башелье, не было f(X): оно просто описывало рост уверенности в компании (и, соответственно, в цене ее акций) как комбинацию сигнала и шума. Такое математическое знание уже позволяло трейдерам снижать воздействие случайностей, которым подвергались их клиенты. Это давало им преимущество над теми, кто не понимал случайности, смешивал сигнал и шум.

Более чем за десять лет до кризиса 2007 года одна группа физиков-теоретиков заявила, что уравнение рынка, основанное только на сигнале и шуме, опасно. Они показали, что такая модель не дает достаточных колебаний цены акций, которые объяснили бы значительные всплески и спады, наблюдавшиеся в предыдущее столетие. И пузырь интернет-компаний, и азиатский кризис 1998 года привели к обвалу цен до значений, которые не могла предсказать простая модель сигнала и шума.

Чтобы понять масштаб таких больших отклонений, вспомните де Муавра и его опыт с подбрасыванием монеты. Он обнаружил, что количество орлов после n бросков обычно лежит в интервале размера, пропорционального √n–. Центральная предельная теорема расширила результат де Муавра и говорит, что то же правило с √n– приложимо ко всем играм и даже ко многим жизненным ситуациям, например опросам общественного мнения. Ключевое предположение, необходимое для применения центральной предельной теоремы, – независимость событий. Мы складываем результаты независимых вращений рулетки или спрашиваем независимые мнения множества разных людей.

Простая рыночная модель сигнала и шума также предполагает независимость при ценообразовании. Согласно ей, будущая стоимость акций должна следовать правилу σ√n– и нормальному распределению. В реальности дела обстоят не так. Физики-теоретики из Санта-Фе и других научных центров мира показали, что колебания будущих цен на акции могут оказаться пропорциональными более высоким степеням n, например n2/3 или даже самой величине n. Это делает рынок крайне волатильным, а прогнозы почти невозможными: акция за день способна потерять всю стоимость. Это эквивалентно тому, что де Муавр подкинул монету 1800 раз и получил 1800 решек.

Причина этих колоссальных колебаний в том, что трейдеры не действуют независимо друг от друга. В рулетке одно вращение колеса не зависит от другого, и можно применять центральную предельную теорему. Однако на фондовом рынке один продающий трейдер заставляет другого потерять уверенность и тоже продавать. Это делает недействительными предположения теоремы де Муавра, поэтому она неверна; и колебания в цене акций уже нельзя считать небольшими и предсказуемыми. Участники фондового рынка – стадные животные, которые следуют друг за другом и в подъемах, и в спадах.

Не все специалисты по финансовой математике понимали, что центральную предельную теорему нельзя применять к рынкам. Когда я встретился с Фармером в 2009 году, он рассказал мне об одном коллеге из брокерской компании, которая (в отличие от собственной компании Фармера) потеряла много денег по время кризиса 2007–2008 годов. Тот специалист назвал банкротство инвестиционного банка Lehman Brothers «событием двенадцати сигм». Как мы видели в , отклонение более чем на 1σ бывает примерно один раз из трех; на 2σ – один раз из двадцати, а на 5σ – один раз на 3,5 миллиона случаев. Отклонение на 12σ случается один раз из… не могу даже назвать уверенно это число, потому что мой калькулятор дает сбой, если я пытаюсь найти что-то больше 9σ. В любом случае это крайне маловероятное событие, и оно никак не могло произойти – если только модель была правильной.

Эти физики-теоретики, возможно, обнаружили математику, стоящую за большими уклонениями, но явно были не единственными, кто описывал стадный менталитет трейдеров. Две книги Нассима Талеба – «Одураченные случайностью» и «Черный лебедь» – содержат занятно высокомерный, но исключительно прозорливый анализ финансового мира до 2007 года. Книга американского экономиста Роберта Шиллера «Иррациональный оптимизм», написанная примерно в то же время, дает более академичное и тщательное изложение близких идей. Когда физики-теоретики, прагматичные инвесторы с количественным подходом и экономисты из Йельского университета говорят о недостатках модели одно и то же – вероятно, прислушаться к их словам вполне разумная идея.

На рубеже тысячелетий многие физики-теоретики, пришедшие на работу в финансовую сферу, нашли на рынке определенное преимущество. Они сохраняли это преимущество в течение всего финансового кризиса и выиграли, когда рынки рухнули. Добавив слагаемое с f(X) в свои уравнения рынка, они оказались готовыми к таким событиям, как крах Lehman Brothers, когда трейдеры занимали друг за другом экстремальные и рискованные позиции.

Сейчас все специалисты по финансовой математике знают, что рынки – комбинация сигнала, шума и стадности: их модели показывают, что крахи будут происходить, и позволяют им хорошо представлять, насколько масштабными они будут в долгосрочной перспективе. Однако математики не знают, почему или когда происходят такие крахи; по крайней мере не более того, что это имеет какое-то отношение к стадной ментальности. Они не понимают фундаментальных причин подъемов и падений. Когда я сидел в онлайн-казино в , я знал, что игра несправедлива и у казино есть преимущество. Я знал, что сигнал составляет 1/37 – это средние потери игрока при одном запуске рулетки. Я мог узнать это, просто посмотрев, как устроено колесо. В Люк Борнн рассматривал вклады всех баскетболистов в общую игру команды, чтобы измерять умения игроков. Он нашел сигнал умений, сочетая свои знания игры и хорошо выбранные предположения. В , когда Лина и Микаэла занимались обратной разработкой алгоритма Instagram, они могли начать с понимания, как социальные сети искажают их взгляд на мир. Во всех этих примерах модель давала представление, как действуют рулетка, баскетбол и социальные сети соответственно. Уравнение рынка само по себе понимания не дает.

В разное время исследователи пытались понять, смогут ли они сделать еще один шаг и найти на рынках истинный сигнал. В 1988 году, после Черного понедельника 1987-го, Дэвид Катлер, Джеймс Потерба и Ларри Саммерс из Национального бюро экономических исследований написали статью под названием «Что двигает биржевыми ценами?» Они установили, что такие факторы, как промышленное производство, процентные ставки и дивиденды, которые влияют на доходность фондового рынка, могут объяснить только примерно треть колебаний на рынке акций. Затем проверили, не играли ли какую-то роль важные новости – например, войны или смена президента. В дни таких серьезных новостей значительные колебания стоимости акций действительно происходили, но имелось изрядное количество дней, когда никаких новостей не было, а рынок активно двигался. Подавляющее большинство движений на фондовой бирже нельзя объяснить внешними факторами.

В 2007 году Пол Тетлок, профессор экономики Колумбийского университета, предложил «коэффициент пессимизма СМИ» для колонки «В ногу с рынком» газеты Wall Street Journal, которая составляется ежедневно непосредственно после закрытия торгов. Этот коэффициент учитывает, сколько раз в колонке использовались разные слова, и тем самым измерялось общее настроение в отчете автора о дневных торгах. Тетлок обнаружил, что существовала связь между пессимистическими словами и падением акций на следующий день, но позже на неделе эти падения обращались вспять. Он заключил, что колонка «В ногу с рынком» вряд ли содержит полезную информацию о долговременных трендах. Другие исследования показали, что сплетни в чатах интернета и даже то, что люди говорят друг другу в биржевых залах, могут предсказать объемы торговли, но не направление движения рынка. Надежных правил для прогнозирования будущей цены акций просто не существует.

Хочу сразу прояснить два момента. Во-первых, эти результаты не означают, что новости о компании не влияют на стоимость ее акций. Акции Facebook упали после скандала с Cambridge Analytica. Акции BP – после катастрофы с разливом нефти на буровой платформе Deepwater Horizon. Однако в этих случаях события, вызвавшие изменения в цене акций, были еще менее предсказуемы, чем сама их стоимость, что делало их более-менее бесполезными для инвестора, стремящегося к прибыли. Когда вы слышите новости, их слышат все. Возможность получения преимущества пропадает.

Во-вторых, еще раз подчеркну, что модели, основанные на уравнении рынка, обеспечивают полезное долгосрочное планирование рисков. Мой друг, математик Майя, работает в крупном банке. Она использует уравнение 6, чтобы оценивать различные риски, которым подвержен банк, затем покупает страховку, чтобы защитить его от неизбежных подъемов и спадов. Майя видит, что нематематики редко понимают ограничения той модели, которую она использует. Когда мы в последний раз обедали с ней и ее коллегой Пейманом, она сказала:

– Самая большая проблема, с которой сталкиваюсь у нематематиков, – они воспринимают результаты моделей буквально.

Пейман согласился:

– Вы показываете какой-нибудь доверительный интервал для промежутка времени в будущем, а они считают его истиной. Очень немногие понимают, что наша модель основана на весьма слабых предположениях.

Майя и Пейман борются с восприятием, что раз это математика, то это должно быть истиной. Уравнение рынка не таково. Его основной посыл в том, что нам нужно быть осторожным, поскольку в будущем может произойти почти что угодно.

Многие трейдеры разделяют такой взгляд на финансовые рынки: мы можем застраховаться от колебаний, но неспособны понять, почему они случились. Когда в начале 2018 года рынки временно упали, а потом подскочили опять, Манодж Наранг, генеральный директор компании MANA Partners, занимающейся алгоритмической торговлей, рассказал деловому изданию Quartz: «Понять, почему на рынке что-то произошло, лишь немногим проще, чем понять смысл жизни. Обоснованные предположения есть у многих, но знаний нет».

Если трейдеры, банкиры, математики и экономисты не понимают причин движения рынка, почему вы думаете, что вы понимаете? Что заставляет вас считать, будто акции Amazon достигли своего пика, а бумаги Facebook продолжат падать? Что придает вам уверенность, когда вы говорите о выходе на рынок в нужное время?

Летом 2018 года меня пригласили на Power Lunch на канале CNBC – одну из крупнейших программ деловых новостей в США. Я и раньше бывал в новостных студиях, но сейчас был совершенно другой размах: огромный зал размером с хоккейный стадион, заполненный журналистами, которые бегали во все стороны между столами. Повсюду располагались экраны с изображениями сияющих офисов в Сиэтле, подземных залов с мощными компьютерами в Скандинавии, крупных заводских комплексов в Китае и деловой встречи в одной из африканских столиц. Ведущие передачи взяли меня в монтажную комнату, чтобы посмотреть, как вся эта информация объединяется для эфира. Видеоролики со всего мира перекрывались бегущими цифрами цен на акции и заголовками последних новостей.

Уравнение рынка научило меня тому, что почти всё на этих экранах – бессмысленный шум или социальная обратная связь. Это бессмыслица. Нельзя получить ничего полезного, наблюдая за ежедневными изменениями цены акций или за экспертами, объясняющими, почему вам нужно или не нужно покупать золото. Есть много инвесторов (в том числе кое-кто из тех, с кем я встретился тогда в Гонконге), умеющих определить удачные инвестиции путем тщательного изучения принципов бизнеса, в который они инвестируют. Однако если исключить систематическое исследование того, как работает компания, то все советы по инвестициям – случайный шум. Они включают мотивационные раздумья гуру, которые иногда зарабатывали деньги в прошлом.

Эта неспособность предсказать будущее на основании прошлого относится и к нашим личным финансам. Покупая дом, не беспокойтесь о том, как менялись цены в этом районе в последние несколько лет. Вы не можете использовать этот тренд для прогнозирования будущего. Вы должны четко осознавать, что цены на жилье подвержены колоссальным колебаниям – в соответствии с настроениями рынка. Убедитесь, что вы морально и финансово готовы к обоим случаям. И тогда купите тот дом, который вам нравится больше всего и который вы можете себе позволить. Найдите район, который вам по душе. Решите, сколько времени можете вложить в ремонт. Обратите внимание на время на дорогу до работы и до школы. Важны общие принципы рынка, а не то, находится ли ваш дом в «перспективном районе».

Когда дело доходит до покупки акций, не мудрствуйте слишком много. Найдите компании, которым доверяете, вложите деньги и смотрите, что происходит. Кроме того, вложите некоторую сумму в какой-нибудь индексный инвестиционный фонд, распределяющий ваши средства по акциям большого числа разных компаний. Убедитесь, что у вас хорошая пенсия. Вы не можете сделать больше. Не зацикливайтесь на этом.

Проверить настоящее качество трех видов наушников очень просто. Составьте плейлист из любимых десяти песен и прослушайте их в каждой паре наушников по очереди. Порядок песен для каждой пары сделайте случайным. Оцените звук. Не спрашивайте друзей и не смотрите на мнения в интернете. Слушайте сигнал.

* * *

Математики – люди хитрые и коварные. Как только мы говорим вам, что все случайно, то обнаруживаем какое-нибудь новое преимущество. Когда мы устанавливаем, что с помощью математики невозможно предсказать долговременные тенденции для стоимости акций, то двигаемся в противоположном направлении. Мы рассматриваем всё более короткие промежутки времени. Мы находим преимущество там, где люди неспособны производить расчеты.

15 апреля 2015 года на биржу вышла компания Virtu Financial. Она была основана семью годами ранее трейдерами Винсентом Виолой и Дугласом Сифу и разработала новаторские методы для высокочастотной торговли – покупки и продажи акций в течение миллисекунд после совершения сделки на фондовой бирже на другом конце страны. Вплоть до момента предложения своих акций Virtu была крайне скрытна в отношении своих методов и заработанных сумм. Но для выхода на биржу через IPO (первичное публичное размещение акций) ей требовалось раскрыть для проверки свои финансовые дела и детали бизнеса.

Секрет вышел наружу. В течение пяти лет торговли Virtu понесла убытки всего в один день. Этот результат был поразителен по любым меркам. Финансовые трейдеры обычно имели дело со случайностью; они привыкли, что неотъемлемой частью получения прибыли оказываются недели или месяцы убытков. Virtu убрала из трейдинга спады, оставив только подъемы.

Первоначальная оценка Virtu на фондовой бирже составляла 3 миллиарда долларов.

Заинтригованный гарантированными ежедневными прибылями, профессор астрономии Йельского университета Грег Лафлин захотел узнать, почему деятельность Virtu была такой надежной. Дуглас Сифу говорил в интервью Bloomberg, что только 51–52 % сделок Virtu прибыльные. Сначала это заявление озадачило Лафлина: если 48–49 % сделок убыточны, то для того, чтобы гарантированно ежедневно оставаться в плюсе, требуется очень большое их количество.

Лафлин подробно изучил тип сделок, которыми занималась Virtu. Компания получала прибыль, зная об изменении цен раньше конкурентов. Ее документы для IPO раскрыли, что компания контролировала корпорацию Blueline Communications LLC, разработавшую технологию высокочастотной связи, благодаря которой информация о ценах проходила между фондовыми биржами Иллинойса и Нью-Джерси примерно за 4,7 миллисекунды. В своей книге 2014 года о высокочастотном трейдинге Flash Boys Майкл Льюис указывал, что при использовании волоконной оптики для связи между биржами задержка составляет примерно 6,65 миллисекунды. В результате Virtu имела преимущество примерно в 2 миллисекунды над волоконной оптикой.

В масштабе 1–2 миллисекунд маржа прибыли составляет около 0,01 доллара на акцию. Это означает, что часто сделки совершаются без прибыли или без убытка, то есть оказываются «нулевыми». Предположив, что 24 % сделок убыточные, а 25 % – «нулевые», Грег Лафлин вычислил среднюю прибыль от одной сделки: 0,51 ∙ 0,01 – 0,24 = 0,0027 доллара на одну акцию. Предоставленная компанией Virtu отчетность говорила о доходе в 440 000 долларов в день, откуда следовало, что Virtu ежедневно совершала 160 миллионов сделок с акциями. Это составляло 3–5 % всех сделок на фондовом рынке США. Они получали крохотный процент от вполне заметной части всех сделок. Мельчайшее преимущество на максимально возможной скорости приносило большую гарантированную прибыль.

Я связался с Винсентом Виолой и Дугласом Сифу и попросил о беседе. Ни тот ни другой не ответили. Тогда я позвонил своему другу Марку, который работает на другого крупного алгоритмического трейдера, и спросил, не может ли он рассказать мне секрет компаний, подобных Virtu. Он выделил пять способов получения преимуществ трейдерами, занимающимися высокочастотной торговлей.

Первый – скорость. Благодаря обладанию высокоскоростными каналами коммуникации, такими как технология микроволновой связи, разработанная Blueline, трейдеры узнавали направление сделок раньше конкурентов.

Второй – вычислительная мощность. Загрузка расчетов по трейдингу в центральный процесс компьютера требует времени, поэтому группы из сотен разработчиков используют видеокарты в своих машинах для обработки сделок по мере поступления.

Третий – тот, что наиболее часто используют Марк и его команда, – основан на уравнении 6. В последние годы популярной формой инвестиций были биржевые инвестиционные фонды (exchange-traded funds, ETF), которые представляют собой «корзины» инвестиций в различные компании на более крупном рынке, например S&P 500 (индекс, который отражает капитализацию 500 крупнейших компаний США). Марк объяснял мне: «Мы ищем арбитражные сделки для разницы между стоимостью отдельных акций в ETF и самим ETF». Арбитражная сделка – это возможность заработать деньги без риска, используя разницу в цене на один товар. Если в течение достаточного количества миллисекунд индивидуальная стоимость всех акций в ETF не отражает стоимости самого ETF, то алгоритмы Марка могут определить последовательность покупок и продаж, которые обеспечат прибыль из такой разницы в ценах. Команда Марка определяет арбитражные сделки не только для текущей стоимости акций, но и для будущих цен. Чтобы оценить опционы на покупку или продажу какой-то акции для срока в неделю, месяц или год в будущем, используется некий вариант уравнения рынка. Если Марк и его команда способны вычислить будущую стоимость ETF и всех отдельных акций раньше других, то они могут получить прибыль без риска.

Четвертый способ получения преимущества состоит в том, что такая компания – крупный игрок. «Чем больше вы торгуете, тем дешевле обходятся транзакции, – объясняет Марк. – Еще одна польза состоит в наличных кредитах или кредитах ценными бумагами, которые можно использовать для покрытия инвестиций, для выплат по которым уходит три или четыре месяца». По сути, богатые становятся богаче, потому что их капитал больше, а расходы ниже.

Пятый способ – тот, который сам Марк за пятнадцать лет трейдинга на самом высоком уровне с капиталами в миллионы долларов никогда не использовал: он заключается в попытке спрогнозировать истинную стоимость продаваемых акций и товаров. Существуют трейдеры, которые для принятия решений по инвестициям смотрят на принципы различного бизнеса, используя опыт и здравый смысл. Марк не из них. «Я придерживаюсь мнения, что рынок умнее меня в отношении цен, когда я смотрю, верно ли установлены цены на фьючерсы или опционы, если предполагать, что рынок правильный».

Марк вернулся к тому, что, на мой взгляд, является самым важным уроком из уравнения рынка – тем, который применим не только к нашим экономическим инвестициям, но и к вкладам в дружбу, взаимоотношения, работу и свободное время. Не верьте, будто вы сможете надежно предсказать, что произойдет в жизни. Принимайте решения, которые кажутся вам разумными, в которые вы действительно верите (здесь вам, конечно, следует применить уравнение суждений). Затем используйте три слагаемых уравнения рынка, чтобы морально подготовиться к неопределенному будущему. Помните о слагаемом для шума: будет множество подъемов и спадов вне вашего контроля. Помните о социальном слагаемом: не дайте ажиотажу поймать себя и не огорчайтесь, если толпа не разделяет ваших убеждений. И помните слагаемое для сигнала: истинная стоимость ваших инвестиций существует, даже если вы не всегда можете увидеть ее.

* * *

«Десятка» контролирует случайности с растущей в течение последних 300 лет уверенностью, забирая деньги у инвесторов, которые не владеют таким кодом. Те, кто не знает математических секретов, видя рост курса, считают, что это сигнал, и вкладывают деньги. Видя падение курса, продают. Либо поступают наоборот, пытаясь оспорить рынок. В обоих случаях они не учитывают возможность, а в основном руководствуются шумом и обратной связью.

Посторонние начинают всё лучше понимать особенности финансовой игры. Члены «Десятки» терпеливо слушают, когда полупрофессиональные игроки или инвесторы-любители рассуждают о сигнале и шуме. Широко используются фразы вроде «одураченные случайностью», «обнаружение сигнала», «отношение сигнала к шуму» и «две сигмы» – они вылетают легко и с явной уверенностью. Пока идет такой разговор, «Десятка» продолжает находить новые преимущества на все более коротких временных промежутках – причем даже без поиска сигнала. Их алгоритмы используют возможность арбитража почти при любой сделке. Грег Лафлин внимательнее изучил сделки Virtu после прочтения книги Flash Boys Майкла Льюиса и статьи по этой теме в The New York Times, написанной американским экономистом Полом Кругманом. В электронном письме Грег сообщил мне: «Идея [статьи Кругмана] заключается в том, что при высокочастотной торговле трейдеры используют более изощренные и морально сомнительные методы для нечестного получения денег на рынке». Однако данные от Virtu не соответствуют такой точке зрения: компания забирала менее 1 % от сделки для улучшения общей эффективности рынка. «Если у кого-то есть законное основание для покупки каких-то активов, а именно для долгосрочной выгоды и на основании здравых экономических принципов, расходы на транзакцию крайне низки, – говорил мне Грег. – Если кто-то пытается обыграть рынок в ежедневной торговле или паникует и желает разгрузить портфель в момент высокой волатильности, высокочастотная торговля получит выгоду от такого поведения».

Пока трейдеры играли на фондовом рынке подобно любителям, делающим спортивные ставки, математики старались использовать то, что эти трейдеры не понимали случайности. Как всегда, «Десятка» зарабатывала свои деньги благодаря крохотным преимуществам, анонимно, незаметно и без суеты.

* * *

Последний вопрос, который я задал Марку, касался моральной стороны: что он ощущал, получая быстрые прибыли от операций других людей? Я пояснил ему, что, когда его команда находит возможность арбитражной сделки, ее прибыль исходит от пенсионных фондов и инвесторов, которые торгуют не так быстро и точно, как он. Я спросил, как он относится к тому, что получает деньги от инвестирования моих пенсионных средств и средств других людей.

Мы разговаривали по телефону, Марк стоял в своем саду в зеленом пригороде крупного европейского города. Я слышал пение птиц, пока он тщательно обдумывал свой ответ. И мне было очень неудобно задавать ему вопрос, который, как я знал, лежал за пределами технических аспектов работы Марка: о его вкладе в общество. Такие люди, как Марк, – которые зарабатывают свои деньги анонимно, без суеты, раз за разом применяя уравнения, – глубоко честны по своей природе. Он вынужден анализировать свой вклад с той же строгостью, с которой анализирует фондовый рынок, так же тщательно, как вообще всё. Я знал, что сказанное им было верным с точки зрения фактов.

– Я бы спрашивал себя не о моральности отдельной сделки, а о том, становятся ли рынки более или менее эффективными из-за моей торговли. Несет ли ваш пенсионный фонд больше или меньше издержек, – сказал он. – До начала высокоскоростной торговли, если бы вы позвонили своему брокеру и спросили его о цене продажи и покупки, разница между ними была бы больше, чем сейчас.

Марк описал сомнительную практику, когда брокеры получали довольно высокий процент при совершении сделок. «Сейчас гораздо меньше более изощренных компаний, которые получают крохотную долю от каждой сделки». Брокеры старой школы, не умевшие правильно рассчитывать и бравшие большую долю, исчезли из бизнеса. И в целом складывается впечатление, что рынки эффективнее, чем были когда-то, но уверенности нет, поскольку объемы торговли тоже увеличились. Марк признал, что у него нет всех цифр и он не может сказать больше, однако его ответ соответствовал тому, что мне говорил Грег Лафлин.

Ответ Марка о роли высокочастотной торговли был неоднозначным, но честным. Он не прибегал к самооправданию, извинениям, идеологии или содержательным аргументам. Он превратил моральный вопрос в финансовый. Это был ответ, который бы одобрил Алфред Айер. Это был ответ участника «Десятки»: нейтральный и без бессмыслицы.

Назад: Глава 5. Уравнение влияния

Дальше: Глава 7. Уравнение рекламы