Книга: Стоимостное инвестирование в лицах и принципах

Назад: 2 На какие географические рынки стоит идти инвесторам

Дальше: 4 Выдающиеся стоимостные инвесторы: старая гвардия

3

Критерии привлекательности странового рынка

Стоимостные инвесторы не оставили развернутой теории выбора географического рынка. Пожалуй, потому что почти все, кроме Темплтона, в основном инвестировали в США. Баффет, например, купил одну израильскую компанию, держал акции PetroChina, в кризис 2020 года сделал ставки на крупнейшие японские торговые дома, а также покупал корейские бумаги для своего личного портфеля. В целом это немного. Обычно Баффет публично нахваливает американский рынок и американскую экономику, утверждая, что элемент случайности в том, что он много заработал, есть: ему повезло родиться в США. И он весьма недалек от истины. Чуть ниже скажу почему.

В портфелях других ныне действующих стоимостных инвесторов (в следующей главе они будут названы) неамериканские компании встречаются крайне редко. И, как правило, это ИТ-сектор.

Расскажу, на что стоит обращать внимание, приглядываясь к тому или иному рынку акций. Самое главное – держать в голове, что если рынок выглядит дешевым, то он необязательно пойдет вверх: некоторые рынки хронически дешевые. Наглядный пример – российский рынок. Если оценивать его по показателю P/E, то скидка с P/E индекса S&P 500 всегда была велика, а последнее время растет. После кризиса 2014 года мы увидели скидку в 65 %, а на октябрь 2020 года она только увеличилась и достигла 80 %. К хронически дешевым относятся чешский и польский рынки. И даже корейский рынок зачастую дешев.

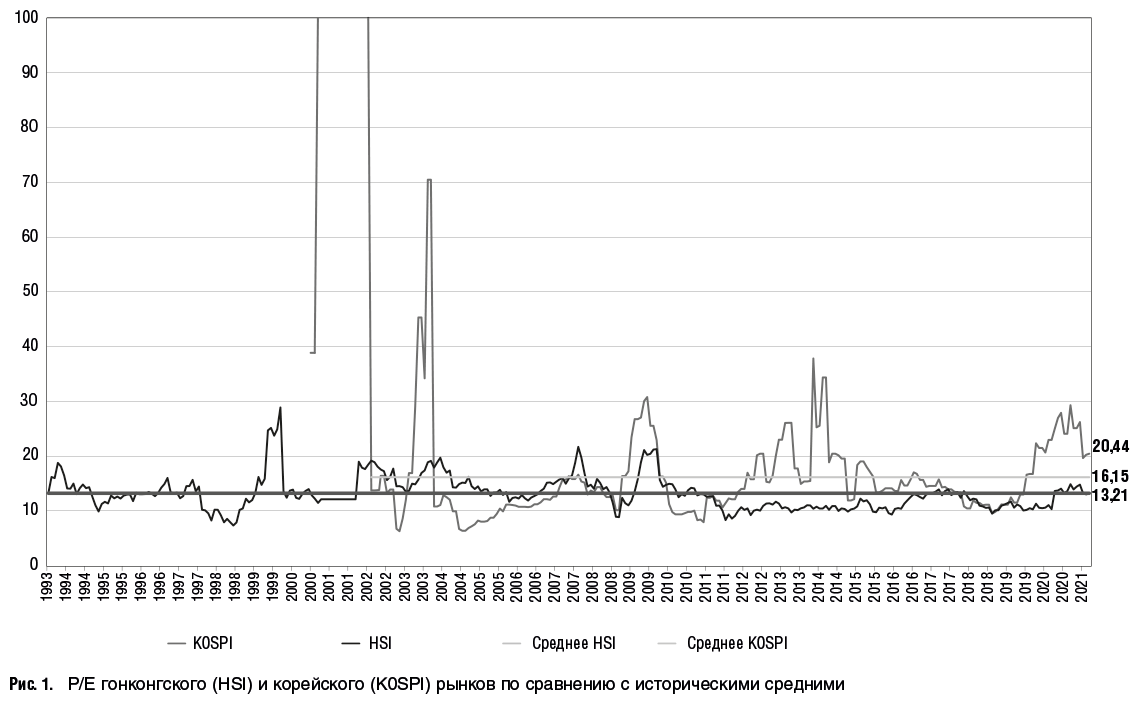

В этой связи крайне важно смотреть, где находится рынок по сравнению со своими историческими средними уровнями. На рис. 1 представлены фактические и средние P/E гонконгского и корейского рынков. График приведен по начало июня 2021 года. Оба страновых индекса были одними из самых дешевых в мире. При этом, как видно, гонконгский рынок был сильно ниже своих исторических средних, а корейский – наоборот. Констатацией этого факта мы пока ограничимся, а в главе 8 вернемся к вопросу и разберем подробнее, что такое дорого и что такое дешево, если речь идет о фондовом рынке в целом, а не об отдельной бумаге.

Для того чтобы понять, почему дешевый рынок и должен быть дешевым, стоит посмотреть на факторы, которые определяют стоимость акций. Стоимость акций – это стоимость дисконтированных чистых потоков денежных средств, доступных для распределения акционерам. На числитель в этой формуле влияет темп роста денежных потоков (или чистой прибыли, потому что, как правило, они сильно коррелируют). На знаменатель влияет требуемая доходность инвесторов при вложении в конкретную страну, которая в свою очередь зависит от рисков.

Сначала разберемся с числителем. В стране с диверсифицированной экономикой рост прибыли публичных компаний коррелирует с ростом ВВП. Чем хуже растет страна, тем печальнее дела на фондовом рынке. Фактором, влияющим на экстенсивный рост, является рост населения. И в этом плане Индия – перспективная страна.

Источник: Bloomberg, расчеты автора.

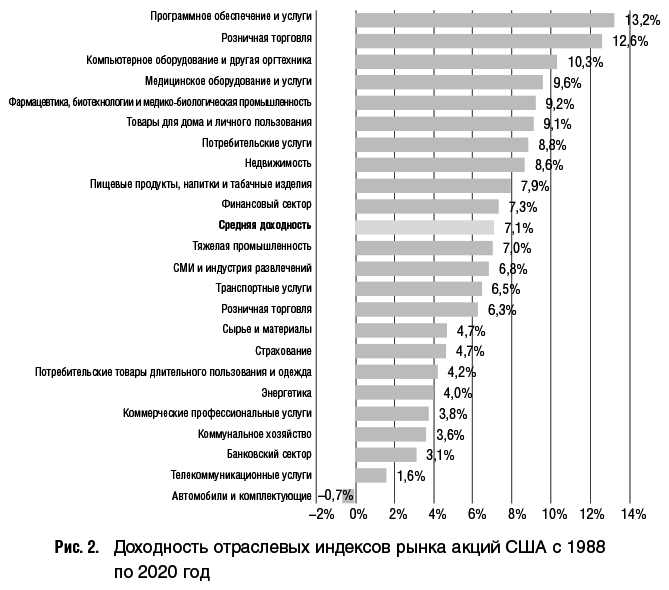

Чтобы прикинуть, какой из фондовых индексов будет расти быстрее, желательно также посмотреть на их отраслевую структуру и ответить на вопрос, как велика доля перспективных отраслей. В первую очередь это технологии, здравоохранение и фармацевтика. К отраслям со скромными результатами можно отнести нефтегазовую отрасль, транспорт, автомобилестроение (включая компоненты), банковскую сферу, телекоммуникации и коммунальное хозяйство (рис. 2).

Источник: Bloomberg.

С этой точки зрения индекс Швеции имеет структуру немного хуже, чем американский. В первой десятке самых крупных компаний только две технологические – это Ericsson и Hexagon. В США почти все они технологические, и доля технологий в индексе очень велика: приближается к 30 % на октябрь 2020 года (в какой-то мере это признак перегрева на рынке технологических акций, так что с этим показателем надо быть осторожнее). Рекомендованный Фабером рынок Камбоджи выглядит плачевно: четыре из семи компаний – порты.

Неплохой заменой анализу структуры экономики является индекс инновационности, рассчитываемый бизнес-школой INSEAD с 2007 года. Согласно последним данным, на первом месте идет Швейцария, на втором – Швеция, США – на третьем. Далее Великобритания, Нидерланды, Дания и Финляндия. Индия, которой должен помогать рост населения, на 47-м месте, после России и Румынии. Неожиданно низко находится Чили – 53-е место, хотя это лучшая экономика Латинской Америки.

Также очень сильно на рост влияет налог на прибыль: чем больше отбирает государство в свой карман, тем меньше остается для инвестиций и дивидендов. А чем ниже инвестиции, тем меньше рост. В этом отношении США выгодно отличаются от развитых европейских стран, где налоги на прибыль гораздо выше. И очень хорош Гонконг, который и по инновационности на 11-м месте в мире.

На экономический рост помимо налогов влияет и норма сбережений в экономике – ведь именно из них финансируются инвестиции. Правда, можно еще и занимать. Аналогом нормы сбережений для компаний является доля реинвестированной чистой прибыли. Она и доля прибыли, выплаченной в виде дивидендов, вместе составляют 100 %. Чем выше доля дивидендов в чистой прибыли при прочих равных, тем ниже будет рост. В то же время дивиденды напрямую влияют на доходность инвестора: полная доходность складывается из дивидендной доходности и роста курсовой стоимости, который на длинных интервалах коррелирует с ростом чистой прибыли компании.

А теперь перейдем к числителю модели дисконтированных денежных потоков, на которую влияет доходность, требуемая инвесторами: чем она выше, тем акции будут стоить дешевле. Обычно «пляшут» от требуемой доходности инвесторов в облигации: считается, что она отражает страновые риски. А затем на нее «навешивают» риски, специфические для фондового рынка и отдельных компаний. Требуемая доходность инвесторов в облигации аппроксимируется спредом доходности между государственными облигациями США и облигациями данной страны, номинированными в долларах, либо облигациями группы стран с тем же рейтингом, что и у оцениваемой страны.

К основным классическим факторам, специфичным для фондового рынка в целом, я бы отнесла три: относительную волатильность и относительную ликвидность данного фондового рынка по сравнению с рынком США, а также средний размер компаний на исследуемом рынке, ведь небольшие компании более рисковые. Волатильность на второстепенных рынках может быть в разы выше, чем на американском. Ликвидность тоже, ведь даже на такой крупной бирже, как гонконгская, она не сравнима с ликвидностью на NASDAQ или NYSE. Пример России очень нагляден: волатильность в период с 1995 по 2020 год составила 57,8 % против 15,7 % в США, а средний дневной объем торгов, который напрямую влияет на ликвидность, в 2020 году составил 0,7 % от капитализации всего рынка против 8,3 % в США.

Средние размеры компаний на неамериканских рынках существенно меньше, чем в США, по ряду причин: средний размер неамериканских публичных компаний в принципе ниже, многие наиболее крупные из них (Alibaba, Taiwan Semiconductor, Toyota, Novartis, SAP и др.) котируются на NASDAQ или NYSE (на NYSE таковых более 500). Если говорить о России, то крупнейшие наши компании имеют капитализацию по состоянию на декабрь 2020 года до $100 млрд: около $80 млрд – Сбербанк, $60 млрд – «Газпром», $47 млрд – «Лукойл», тогда как капитализация Apple превысила $2 трлн, а Microsoft и Аmazon – $1,5 трлн.

Плюс к вышесказанному классические модели оценки справедливости рынка не учитывают такие факторы, как степень защиты инвесторов, защиты миноритарных акционеров, уровень коррупции, требования бирж к эмитентам для листинга. Тестирование их связи с оценкой акций показало довольно жесткую зависимость.

Индекс восприятия коррупции публикуется международным агентством Transparency International. По последним данным, самый высокий рейтинг (в порядке убывания) в Дании, Новой Зеландии, Финляндии, Сингапуре и Швеции. США на 22-м месте.

Уровень защиты прав миноритарных инвесторов рассчитывает Всемирный банк как подындекс своего индекса Doing Business. К сожалению, к нему больше вопросов, чем к индексу инновационности экономики или рейтингу уровня восприятия коррупции, которые в целом похожи на правду. В этом же рейтинге года три назад я видела на первом месте Казахстан и была очень удивлена. Сейчас он откатился на седьмое место, которое делит с рядом стран. На первое – второе место вышли Кения и Малайзия, на третьем – Саудовская Аравия вместе с Гонконгом, Сингапуром и Новой Зеландией. США на 36-м месте, и их позиция в рейтинге по сравнению с Кенией, Малайзией и Саудовской Аравией, конечно, нонсенс.

Проделав работу по учету всех факторов, инвестор, скорее всего, придет к выводу, что рынок США – лучший в мире.

Что касается российского рынка, то он кажется дешевым, только если цены на акции моделировать на основании самых примитивных моделей, в которых риск вложений аппроксимируется через доходность государственных облигаций в твердой валюте. У российских она низкая из-за того, что у страны более-менее в порядке дела на всех трех фронтах, от которых зависит ее платежеспособность: размер внешнего долга в процентах от ВВП; состояние платежного баланса (дефицит или профицит и его размер) и размер дефицита государственного бюджета. Однако такой подход не учитывает вышеперечисленные факторы: коррупцию, уровень защиты миноритарных акционеров, волатильность и ликвидность акций, средний размер компаний на бирже. И самое главное – отраслевую структуру странового индекса, в котором преобладают самые неперспективные сектора с точки зрения роста курсовой стоимости акций: нефть и газ, металлы, энергетика, химия, транспорт, телекоммуникации и финансовый сектор. У страны, не имеющей перспектив стать следующей Японией в глобальном разделении труда и довести защиту акционеров до лучших мировых практик, мало шансов получить достойную оценку акций ее публичных компаний со стороны мирового финансового сообщества. Если учесть и эти факторы, то российский рынок не будет выглядеть дешевым. Так что сверхдоходности от игры на нем ждать не приходится.

Еще один важный аспект, вытекающий из предыдущей логики: рынок может казаться дешевым, будучи при этом дорогим относительно самого себя в прошлом, поэтому проверить, находится ли он выше или ниже своих исторических уровней, тоже не вредно.

Назад: 2 На какие географические рынки стоит идти инвесторам

Дальше: 4 Выдающиеся стоимостные инвесторы: старая гвардия