11. Всё про налоговые вычеты

Налоговые вычеты бывают двух типов: для индивидуального инвестиционного счета, и на брокерском счете налоговые вычеты тоже есть, но их на начале нельзя получить – об этом потом.

Что происходит на налоговом вычете типа «А», или первого типа взноса?

В данном случае можно вернуть 13%, после 31 декабря подаем на вычет с той суммы, которую вы вносили включительно, то вычет с внесенных на счет средств. Но не более 52 000 рублей в год вы получите с вычетом – это 13% с суммы 400 000 рублей. По типу «Б» налоговый вычет совершается на доход. Можно не платить НДФЛ 13% от той суммы, которую вы заработали благодаря увеличению стоимости активов, то есть вам не нужно платить НДФЛ с доходов.

Индивидуальный инвестиционный счет можно пополнить только со своей дебетовой карты. По-другому нельзя! Сделано для безопасности. Максимальная сумма пополнения индивидуального инвестиционного счета (ИИС) за один календарный год – 1 000 000 рублей, возможно зачислить только рубли. Автоконвертация валюты в рубли при пополнении с валютной карты пойдет по курсу. По брокерскому счету таких ограничений нет. ИИС подходит для долгосрочных инвесторов, который собирается инвестировать от трех лет и более.

Если вы будете снимать деньги раньше трехлетнего срока, то вам придется вернуть налоговый вычет вместе с пенями.

Для ИИС есть особенности, кроме пополнения и налоговых вычетов:

1. Инвестор может иметь только один открытый ИИС, в том числе у разных брокеров.

2. Пополнение ИИС возможно только в рублях, потом можно покупать с него иностранную валюту.

3. Чтобы не потерять налоговые льготы, с ИИС нельзя выводить деньги в течение первых трех лет жизни счета.

4. Как следствие, заявка на вывод денег инициирует расторжение договора.

5. Срок жизни и дата открытия счета ИИС с даты подписания заявления анкеты.

6. ИИС не застрахован в системе страхования вкладов.

Чтобы каждый год получать по 52 000 рублей необходимо вносить до 400 000 рублей ежегодно, то есть только с такой вложенной суммы идет вычет по типу «А». Если вы внесете больше, то все равно вычет делается с суммы 400 000 рублей.

В российском законодательстве действует норма: если налоговый резидент России покупает ценные бумаги больше, чем на три года, он освобождается от уплаты НДФЛ в размере до трех миллионов рублей в год. Это означает, что, если ежегодный доход не превышает 23 миллионов рублей, вы освобождаетесь от уплаты НДФЛ. Если вы рантье и планируете работать долгосрочно с большими суммами, то кладите их на брокерский счет, если вы положите на ИИС типа «А», то будет отсутствовать освобождение от уплаты НДФЛ. Это предусмотрено в пп.1 п.1 ст. 219.1 Налогового кодекса РФ.

Как подать документы на вычет типа «А»?

Первый вариант: лично в инспекции. Подать документы можете только лично в налоговой инспекции, которая вас обслуживает по вашему адресу регистрации. Другой за вас может оформить документы только по доверенности, нотариально заверенной.

К документам прикладываем подписанное от руки свое заявление на возврат излишне уплаченного НДФЛ.

Сразу хочу сказать, что налоговый вычет по типу «А» могут получить только те граждане, которые уплачивают НДФЛ, то есть если вы работаете официально на работодателя и за вас уплачивают этот налог, то именно его можно вернуть себе в карман, а далее распоряжаться им по своему усмотрению, и напоминаю, что нельзя закрывать счет раньше трех лет.

Второй вариант: онлайн. Это можно сделать, когда вы будете заполнять на сайте ФНС 3-НДФЛ. В декларации указываете сумму, вложенную на ИИС в году, за который вы оформляете вычет. После онлайн-форма рассчитает вам вычет до 13% – это та сумма, которую вы можете вернуть с вложенных денег.

К декларации нужно приложить пакет документов от брокера, справку 2-НДФЛ и отсканированную копию подписанного от руки заявления на возврат излишне уплаченного НДФЛ.

Если у вас есть неуплаченный НДФЛ, пени за его просрочку или штрафы – налоговая может удержать эти суммы из налогового вычета.

У ФНС есть четыре календарных месяца, чтобы проверить декларацию и заявление на вычет и перечислить деньги на счет, который вы указали в заявлении на возврат излишне уплаченного НДФЛ.

Ссылка на скачивания формы: (либо можно скачать с любого другого источника).

Далее еще раз резюмирую.

Срок действия индивидуального инвестиционного счета (ИИС) – три года, для того чтобы получить налоговый вычет, нужно положить деньги на все это время, то есть выводить нельзя, если вы выйдете раньше – то вам придется налоговый вычет, который вы уже получили ранее, вернуть вместе с пеней. Вы не можете открыть ИИС, если вы не гражданин РФ. Можно вносить на счет только рубли. Нет страховки вклада, как, допустим, на вклады в банках, где страховка идет в пределах 1 400 000 рублей. Государство не страхует вклады в ИИС. Налоговый вычет типа «А» подходит для тех, кто официально работает, а тип «Б» подойдет для неофициально работающих, безработных, предпринимателей, пенсионеров, студентов, не оплачивающих НДФЛ. И хочу еще дополнить по поводу жизни ИИС. После трех лет вы можете и дальше пользоваться счетом, если мы говорим про тип вычета «А», если разговор про тип «Б», то счет будет закрыт.

Открытие счета. Вы открываете ИИС, вычет типа «А» можно оформлять ежегодно. Подавать на вычет можно после окончания каждого календарного года – с января. При этом ИИС все равно нужно держать три года, если не желаете, то придется все вернуть плюс пени. По вычету типа «Б» только после трех лет ИИС. Возврат разовый, если вы хотите сделать налоговый вычет с вложенных вами денег до 400 000 рублей включительно, если вы хотите получать 52 000 на второй и третий год, то вам нужно дальше докладывать каждый год деньги. То есть нельзя получать каждый год налоговые вычеты, не докладывая деньги ежегодно. Человек имеет только один ИИС, зато на одного человека можно завести много брокерских счетов в разных банках, а ИИС только один и с одним брокером, но он может ходить от одного брокера к другому, то есть переноситься.

Миллион рублей в год это максимальная сумма, которую можно внести на счет ИИС. В брокерском счете это ограничение отсутствует. Но даже если вы внесете больше 400 000 рублей в год на счет, то вы все равно получите налоговый вычет с суммы до 400 000 рублей в размере 13%, то есть 52 000 год – это максимально. Какая-то информация повторялась, но это сделано, чтобы убрать максимальное количество вопросов с разных сторон.

Вывод простой – ИИС гораздо лучше, чем вклады, потому что получите гарантированную доходность 13% в год, и притом вы можете распоряжаться своими деньгами, то есть инвестировать в акции, облигации и тому подобное, чтобы получить еще больший доход.

Где мне открыть индивидуальный инвестиционный счет?

Есть несколько самых крупных компаний, которым можно доверять: Сбербанк, ВТБ, БКС, «Финам», «Альфа-капитал», «Тинькофф» и так далее.

Так, Василий, я немного все равно не понял, так как мне получить эти 52 000 рублей?

Итак, чтобы получить вычет налоговый, очень важно, чтобы вы работали официально и зарабатывать могли не меньше 33 500 рублей в месяц, в этом случае вы можете получить гарантированно налоговый вычет в размере 52 260 рублей. К вычету в размере уплаченных за вас НДФЛ. Если ваша зарплата меньше, то вы тоже имеете право получить деньги от налоговой, но в соразмерном количестве. Если у вас зарплата 16 750 рублей, то и получите назад в два раза меньше – 26 130 рублей.

Для того чтобы получить данный налоговый вычет нужно собрать документы плюс передать в налоговую. Какие вам документы понадобятся:

– заявление о возврате налога. Если вы хотите получить налоговый вычет, то рекомендую записывать отдельно на листе бумаги или запоминать;

– далее нужен договор на открытие индивидуального лицевого счета. Возьмите копию договора брокерского обслуживания;

– документ, подтверждающий зачисление денег на индивидуальный пенсионный счет. Распечатайте платежное поручение, если оплатили наличными через кассу, то возьмите приходно-кассовый ордер, который выдавал кассир.

– 2-НДФЛ. Справка о доходах;

– форма 3-НДФЛ. Налоговая декларация по НДФЛ. Вам нужно будет заполнить 13 страниц формы. Проще всего это сделать в личном кабинете налогоплательщика РФ.

Как передать документы в налоговую? Можно лично, почтой, онлайн, через сайт ФНС РФ. Это все.

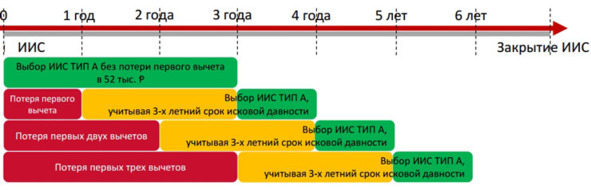

Выбирать ли сразу тип вычета или можно потом? Да, можно потом, не обязательно выбирать сразу… Можно получить вычет сразу за три года по вычету типа «А», поэтому можно подождать три года и за месяц-два до декабря провести анализ и решить, какой тип вычета для вас выгоднее.

И не в коем случаем не закрываем ИИС раньше, чем три года сроком.

Когда и как я получу свои деньги по налоговому вычету?

Деньги придут на ваш банковский счет, то есть на вашу карту после проверки, а проверка может идти в течение трех месяцев после заявки. Если положительное решение, то еще ждать около месяца пока деньги отправят на ваш счет.

И еще хочу добавить, чтобы понизить налог с американских дивидендов с 30% до 13%, если вы не резидент США, то нужно заполнить форму, называется W-8BEN. Уточняйте у брокера. Он вам даст ссылку и инструкцию, как все заполнить. Обычно дается ссылка на скачивание файла, где вы просто распечатываете документ и расписываетесь на нем, и после присылаете скриншот или фотографию документа, где он разборчиво виден будет для проверяющих. Через пару дней после вам придет sms с удовлетворением заявки на понижение налога. Ниже приведен пример, как он выглядит.