Автомобилестроительная отрасль

Общая характеристика

Автомобильная промышленность — крупная отрасль российского машиностроения, основной продукцией которой являются легковые и грузовые автомобили. Автомобильная промышленность считается ведущей отраслью отечественного машиностроения, определяющей экономический и социальный уровень развития страны. В настоящий момент российский автопром создает порядка 1% ВВП. Кроме того, отрасль создает около 1 млн рабочих мест в зависимых и дилерских компаниях. Производство автомобильной техники осуществляется в тесной кооперации с предприятиями электротехнической, металлургической, химической, электронной, легкой и других отраслей промышленности. Благодаря мультипликативному эффекту автомобилестроение обеспечивает в смежных отраслях дополнительную занятость около 4,5 млн человек.

В 2000-е гг. в России был открыт ряд автомобильных заводов, выпускающих автомобили под марками известных производителей, среди которых Volkswagen, Skoda, BMW, Ford, Renault, Toyota, Chevrolet, Автомобильный альянс Peugeot-Citroen-Mitsubishi, Nissan, Opel, Kia, Volvo Truck и некоторые другие. При этом, по данным Минпромторга, при наличии мощностей для выпуска 3,44 млн автомобилей в год в 2015 г. их загрузка составила 40%.

В 2012 г. был поставлен рекорд производства автомобилей в истории России. По итогам года в России в общей сложности было произведено 2,938 млн легковых и легких коммерческих автомобилей. По общему объему производства автомобильной техники Россия заняла 11-е место среди стран мира. Однако с 2012 г. продажи в России стали сокращаться. В 2013 г. объемы продаж составили 2,777 млн штук, в 2014 г. — 2,491 млн штук, в 2015 г. — 1,603 млн штук. Как видно, в 2015 г. продажи существенно уменьшились, по сравнению с 2014 годом рынок упал на 36%. (В 2017 г. спад на авторынке перешел в рост. — Прим. ред.).

Субъекты корпоративного лоббизма

ОАО «АвтоВАЗ» — российская автомобилестроительная компания, крупнейший производитель легковых автомобилей в России и Восточной Европе. Акционеры (на 31 декабря 2015 г., доля в уставном капитале): Alliance Rostec Auto B. V. — 74,51%, из которых 50% минус одна акция — у Renault s.a.s., 32,87% — у госкорпорации «Ростех», 17,13% — у Nissan International Holding B. V.. Капитализация — 18,6 млрд руб. Финансовые показатели (МСФО, 2015 год): выручка — 176,5 млрд руб., чистый убыток — 73,9 млрд руб. Продажи (2015 год, данные AEB) — 269 096 автомобилей Lada. Производит автомобили Lada, занимается контрактной сборкой автомобилей Renault, Nissan и Datsun. Деятельностью по связям с органами государственной власти в компании занимаются: Эдуард Вайно, вице-президент по внешним связям и взаимодействию с акционерами; Алексей Изотов, директор по взаимодействию с госорганами и отраслевыми организациями.

ПАО «КАМАЗ» — российская компания, производитель дизельных грузовых автомобилей и дизелей, действующий с 1976 г. Акционеры (данные компании на 1 мая 2016 г.): госкорпорация «Ростех» (49,9%), Avtoinvest Limited (23,54%), Daimler AG (15%). Капитализация — 25,1 млрд руб. Финансовые показатели (МСФО, 2015 год): выручка — 97,5 млрд руб., чистый убыток — 2,4 млрд руб. Продажи (2015 г., данные компании): 29 704 автомобиля. Производит грузовые автомобили в двух сегментах: полной массой от 14 до 40 т (51% российского рынка по итогам 2015 г.) и от 8 до 14 т. Деятельностью по связям с органами государственной власти в компании занимается Михаил Матасов, заместитель генерального директора ПАО «КАМАЗ» по взаимодействию с органами государственной власти.

Группа «ГАЗ» создана в 2005 г. в результате реструктуризации производственных активов ОАО «Руспромавто». Объединяет 13 предприятий в восьми регионах России. Производит легкие коммерческие, среднетоннажные и большегрузные автомобили, автобусы, силовые агрегаты и автокомпоненты. Основные акционеры (доля голосующих акций, данные компании на 11 мая 2014 г.): ООО «Русские машины» (65,56%, конечный бенефициар — Олег Дерипаска) и кипрская Kazington Limited (17,46%, конечный бенефициар не раскрывается). Капитализация (22 апреля 2015 г.) — 8,5 млрд руб. Финансовые показатели (МСФО, первое полугодие 2014 г.): выручка — 55 млрд руб., чистый убыток — 1,3 млрд руб. Продажи легких коммерческих автомобилей (2014 г., данные AEB) — 69 388 штук. Производство (2014 г., данные «АСМ-холдинг»): 75 241 автомобиль, 19 340 автобусов. Деятельностью по связям с органами государственной власти в компании занимаются: Елена Матвеева, вице-президент по коммуникациям; Александр Жарков, директор по связям с государственными органами.

ПАО «Соллерс» создано в 2002 г. как ОАО «Северсталь-авто» для управления пакетами акций ОАО «УАЗ» и ОАО «ЗМЗ» (ОАО «Северсталь» приобрело эти пакеты в 2000 г. и передало в уставный капитал ОАО «Северсталь-авто»). В начале 2007 г. перешла под контроль Вадима Швецова, в 2008 г. переименована в ОАО «Соллерс». Производит внедорожники УАЗ и SsangYoung, двигатели ЗМЗ, владеет 50%-ми долями в совместных предприятиях по производству автомобилей Isuzu, Ford, Mazda, Toyota. Акционеры (данные компании на 30 июня 2015 г.): ООО «Эрфикс» (55,78%, принадлежит Вадиму Швецову), остальные акции — в свободном обращении. Капитализация (30 сентября 2015 г.) — 15 млрд руб. Финансовые показатели (МСФО, первое полугодие 2015 г.): выручка — 15,7 млрд руб., чистая прибыль — 938 млн руб. Продажи (январь-август 2015 года, данные AEB) — 33 184 автомобиля (доля на российском рынке — 3,2%). Деятельностью по связям с органами государственной власти в компании занимается Зоя Каика, заместитель Генерального директора.

Ford Sollers — совместное предприятие создано в 2011 г. на паритетных началах. Занимается производством, импортом и продажей всей продукции Ford на российском рынке. Владеет тремя производственными площадками: во Всеволожске (ЗАО «Форд мотор компани»), Елабуге (ООО «Форд Соллерс Елабуга») и Набережных Челнах (ОАО «Соллерс — Набережные Челны», завод запущен в 2014 г. после модернизации). В конце марта 2015 г. акционеры компании договорились об изменении структуры совместного предприятия и внесении соответствующих изменений в акционерное соглашение. В начале апреля Ford Motor Company получила контроль в СП, выкупив допэмиссию привилегированных акций (при сохранении равных долей обыкновенных акций). У «Соллерса» есть опцион на продажу всей своей доли партнеру не менее чем за 135 млн долл. Совладельцы (данные на 30 июня 2015 г.): Ford Motor Company (50,1%), ОАО «Соллерс» (49,9%). Финансовые показатели (2014 г., данные «Соллерс»): выручка — 52,2 млрд руб., чистый убыток — 10,9 млрд руб. Продажи (январь–октябрь 2015 года, данные AEB): 30 508 автомобилей (доля на российском рынке — 2,3%). Деятельностью по связям с органами государственной власти в компании занимается Андрей Котов, вице-президент по связям с органами государственной власти.

«ФОЛЬКСВАГЕН Груп Рус» объединяет на российском рынке работу шести марок концерна: Volkswagen — легковые автомобили, Skoda, Audi, Volkswagen — коммерческие автомобили, Bentley и Lamborghini. В 2015 г. объем продаж компании на российском рынке составил около 165 000 автомобилей, из которых 135 000 были произведены в России. Доля рынка группы Volkswagen в России по итогам 2015 г. достигла 10,3%. Российская компания принадлежит концерну Volkswagen AG. Акционеры (данные компании на 31 декабря 2015 г., голосующая доля): Porsche Automobil Holding SE (52,2%, контролируется семьями Порше и Пиех), Земля Нижняя Саксония (20%), Quatar Holding (17%). Капитализация — 69,6 млрд евро. Финансовые показатели (2015 г.): выручка — 213,3 млрд евро, чистый убыток — 1,4 млрд евро. Продажи автомобилей (2015 г.) — 10 млн единиц. Деятельностью по связям с органами государственной власти в компании занимается Артем Курсаков — руководитель направления по взаимодействию с государственными структурами.

General Motors — одна из крупнейших американских автомобильных корпораций. Интересы GM в России представляет уполномоченная организация ООО «Дженерал Моторз Дэу Авто энд Технолоджи СНГ». General Motors принадлежит автосборочный завод в Санкт-Петербурге, открытый в ноябре 2008 г. Кроме того, General Motors является партнером (владеет 50% обыкновенных акций предприятия) ОАО «АвтоВАЗ» по совместному предприятию — СП «GM-АвтоВАЗ», выпускающему внедорожники Chevrolet Niva. Корпорация General Motors сотрудничает с калининградским ЗАО «Автотор», где выпускаются автомобили компании под брендами Chevrolet и Cadillac. 18 марта 2015 г. General Motors решила в середине года закрыть производство автомобилей в Санкт-Петербурге, а также начиная с декабря 2015 г., полностью отказалась от продаж автомобилей Opel в России. Деятельностью по связям с органами государственной власти в компании занимается Денис Гуринович, директор по работе с государственными органами.

Профессиональные организации

Профессиональные организации в автомобилестроительной отрасли, как и их соответствующие комитеты и комиссии в РСПП и ТПП, в России не развиты. Соответственно, их влияние на органы государственной власти через эти каналы воздействия минимально. На наш взгляд, это можно объяснить тем, что государство в лице Минпрома России и так делает максимально возможное для поддержки отрасли, своевременно и в достаточном объеме реагируя на проблемы локальных производителей. А уже в рамках общей отраслевой поддержки осуществляется корпоративный лоббизм, которым, как правило, занимаются акционеры, руководство компаний и GR-менеджеры. Особняком здесь стоит Комитет автопроизводителей при Ассоциации европейского бизнеса России, который ведет достаточно активную внешнюю деятельность, регулярно публикуя статистические данные по рынку продаж автомобилей и пр. Рассмотрим подробнее наиболее заметных представителей отраслевого лобби.

Объединение автопроизводителей России (ОАР) — некоммерческое партнерство, целями которого являются представление и защита интересов автопроизводителей в государственных законодательных и исполнительных органах власти и международных организациях, разработка конкретных предложений и мер по реализации стратегии развития автомобильной промышленности России, а также координация деятельности членов Объединения. В состав партнерства входят около десяти российских автопроизводителей. В настоящее время активную деятельность, не говоря уже о лоббистской, ассоциация не ведет. Руководитель ассоциации: Игорь Коровкин — исполнительный директор.

Комитет по автомобильной промышленности при общероссийской общественной организации «Союз машиностроителей России». Организация создана 28 апреля 2007 г. для представления интересов российских машиностроительных предприятий. Инициативную группу по созданию новой общественной организации возглавил Генеральный директор ФГУП «Рособоронэкспорт» Сергей Викторович Чемезов. Основной целью деятельности Комитета является содействие обеспечению совершенствования механизмов нормативного, правового, административного и рыночного регулирования деятельности отраслей машиностроительного комплекса, обеспечивающих развитие отечественного автомобилестроения. В Комитет входит около двух десятков компаний, представляющих интересы российских автопроизводителей. Председатель Комитета — Сергей Когогин, генеральный директор ОАО «КАМАЗ».

Комиссия по автомобильному и сельскохозяйственному машиностроению при РСПП — постоянно действующий орган РСПП. Комиссия создана в соответствии с решением Бюро Правления РСПП в декабре 2015 г. Комиссия осуществляет свою деятельность в целях содействия развитию предприятий отечественного автопрома и сельхозмашиностроения. Комиссия состоит из представителей как российских, так и зарубежных автопроизводств. Председатель Комиссии — Сергей Когогин, генеральный директор ОАО «КАМАЗ».

Комитет автопроизводителей при Ассоциации европейского бизнеса России (АЕБ) объединяет 16 компаний (импортеров и производителей), представляющих 33 мировые автомобильные марки, официально продаваемые на российском рынке. Комитет ведет активную внешнюю деятельность. В частности, в 2016 г. лоббировал отмену уплаты НДС при осуществлении торговых операций с подержанными автомобилями юридическими лицами. Председатель Комитета автопроизводителей АЕБ — Йорг Шрайбер.

Краткая карта политических стейкхолдеров

На уровне Администрации Президента Российской Федерации:

на руководящем уровне:

- помощник Президента, курирующий Экспертное управление Президента РФ (Андрей Белоусов);

- помощник Президента, курирующий Государственно-правовое управление Президента (Лариса Брычёва);

на функциональном уровне:

- Государственно-правовое управление Президента (руководитель — Лариса Брычёва);

- Экспертное управление Президента (руководитель — Владимир Симоненко).

На уровне Правительства Российской Федерации:

на межведомственном уровне:

- Федеральный проектный офис (Президиум Совета при Президенте Российской Федерации по стратегическому развитию и приоритетным проектам) (руководитель — Дмитрий Медведев). Задача Федерального проектного офиса — помочь федеральным и региональным органам государственной власти организовать их проектную деятельность так, чтобы внедрение проектных подходов не нарушало исполнение текущих обязательств. В рамках офиса утвержден паспорт приоритетного проекта «Международная кооперация и экспорт в промышленности». Ключевая цель проекта — создать условия для устойчивого роста российского промышленного экспорта, в первую очередь продукции отраслей с высоким экспортным потенциалом, включая автомобилестроение.

- Правительственная комиссия по импортозамещению (руководитель — Дмитрий Медведев);

- Правительственная комиссия по экономическому развитию и интеграции в части защиты внутреннего рынка, в том числе путем применения инструментов таможенно-тарифного и нетарифного регулирования;

на руководящем уровне:

- Дмитрий Козак, вице-премьер, отвечающий за реализацию государственной политики в области промышленности, в том числе в области автомобилестроения. Курирует: производство легковых, грузовых автомобилей, автобусов и другого колесного транспорта, специальных и специализированных автомобилей, в том числе дорожно-коммунальной техники. Координирует и дает поручения в этой части: Министерству промышленности и торговли Российской Федерации (Денису Мантурову).

- вице-премьер, курирующий тарифное и нетарифное регулирование внешней торговли, а также защитные меры во внешней торговле (Антон Силуанов).

На уровне Аппарата Правительства Российской Федерации:

на руководящем уровне:

- заместитель Руководителя Аппарата Правительства РФ, курирующий Департамент промышленности и инфраструктуры Правительства Российской Федерации;

на функциональном уровне:

- департамент промышленности и инфраструктуры Правительства РФ;

- полномочные представители Правительства РФ в Совете Федерации и Государственной Думе Федерального Собрания РФ (Андрей Яцкин, Александр Синенко).

На уровне Федеральных органов исполнительной власти (ФОИВ):

- Министерство промышленности и торговли РФ в части подготовки предложений по формированию государственной политики и нормативно-правовому регулированию в автомобильной промышленности (руководитель — Денис Мантуров);

- Министерство экономического развития РФ в части выработки государственной политики и нормативно-правового регулирования в сфере анализа и прогнозирования социально-экономического развития, развития предпринимательской деятельности, инвестиционной деятельности, а также в части защиты внутреннего рынка, в том числе путем применения инструментов таможенно-тарифного и нетарифного регулирования (руководитель — Максим Орешкин).

На уровне Федерального Собрания Российской Федерации:

- Государственная Дума:

- Комитет Государственной Думы по промышленности;

- Совет Федерации:

- Комитет Совета Федерации по экономической политике.

Краткая характеристика отраслевого лоббирования

Если постараться одной фразой определить особенности лоббизма в автопроме, то это будет сформулировано так — «государственные субсидии» и борьба групп влияния за их «правильное» распределение. С определенными оговорками можно сказать, что государство — единственный источник развития российского автопрома, особенно в условиях, когда спрос на автомобили падает, производство сокращается, а ставки по кредитам растут. В такой ситуации значение коммуникаций с профильными органами государственной власти огромно, и сложно найти другую отрасль в России, где зависимость от государства сопоставима по своей значимости.

В этом смысле отраслевой лоббизм здесь отчасти напоминает ситуацию в фармацевтической отрасли, где государство вынуждает иностранных производителей осуществлять все более и более глубокую локализацию, являясь при этом и главным потребителем продукции фармацевтики. С другой стороны, по степени и характеру претензий автопроизводителей, лоббистский рынок здесь также похож на аграрный лоббизм 1990-х гг., когда аграрии фактически шантажировали Правительство РФ и Президента РФ, требуя все больше и больше субсидий, преференций и льгот. Степень социальный остроты в автопроме сопоставима, особенно учитывая, что ряд автомобильных производств находится в моногородах, обстановка в которых напрямую зависит от экономического положения градообразующего предприятия.

Ключевые предметы лоббизма в органах публичной власти

К ключевым предметам лоббизма автомобилестроительной отрасли относятся: промышленная сборка, утилизационный сбор на автомобили, субсидии локальным автопроизводителям, стимулирование внутреннего спроса на автомобили, поддержка автопрома через специальные инвестиционные контракты (СПИК), прямые государственные (федеральные и региональные) закупки автомобильной техники, параллельный импорт, платежи за пользование автомобилем. Рассмотрим выделенные темы подробнее.

Промышленная сборка

Режим «промышленной сборки» действует в России с 2005 г., в результате чего автоконцернам начали предоставляться таможенные льготы по импорту компонентов в обмен на локализацию производства. Кроме того, компании, имеющие соглашения о промышленной сборке, могут претендовать на промышленные субсидии, выплаты по котором в 2017 г. составили до 82 млрд руб. Первые соглашения для получения льгот обязывали создавать мощности по выпуску 25 000 машин в г. с локализацией в 30%. Второй, более сложный, этап ознаменовался созданием автомобильных конгломератов для строительства научно-технических центров, заводов по выпуску моторов и трансмиссий, а также созданием мощностей для производства 300–350 000 машин в год, уровень локализации у таких заводов — не менее 60%. Такое соглашение подписали Volkswagen, Ford, альянс Renault-Nissan, создавшие своеобразные союзы с российскими партнерами (ГАЗ, «Соллерс» и «АвтоВАЗ» соответственно). Соглашения подписывались на определенный период: в 2018 г. истекает срок у соглашений «первой волны», а через два года — и у остальных. Причина заключается в том, что к 2020 г. Россия как член Всемерной торговой организации (ВТО) должна понизить таможенные тарифы и перестать искусственно поддерживать свой автопром.

В 2016 г. в Правительстве РФ начали разрабатывать новый механизм привлечения иностранных инвесторов в российский автопром, который получил название «третьей промсборки». Новая концепция предполагает строгую привязку расчета локализации к количеству компонентов российского производства, выраженных в рублевом эквиваленте, причем будет предусмотрен отдельный коэффициент для сглаживания колебаний курса рубля. Это касается стоимости как готового автомобиля, так и отдельных автокомпонентов российского производства, поставляющихся на заводы. Задача лоббистов в данной области — найти баланс между интересами государства, которое заинтересовано в углублении локализации, встраивании России в международные производственные цепочки и собственными коммерческими интересами.

Утилизационный сбор на автомобили

Утилизационный сбор на автомобили был введен в России одновременно со вступлением страны в ВТО в 2012 г. и снижением размеров ввозных пошлин на машины. Базовая ставка для легковых автомобилей — 20 000 руб., для грузовиков и автобусов — 150 000 руб. Первоначально сбор платили лишь импортеры, а местные заводы могли взять обязательства по утилизации. Иностранные производители автомобилей начали оказывать давление на Россию через Еврокомиссию, которая в 2013 г. через механизмы Всемирной торговой организации (ВТО) инициировала создание экспертной группы по урегулированию спора с Россией по поводу утилизационного сбора на импортные автомобили. В итоге с 2014 г. утилизационный сбор платят все, но локальные производители получают промышленные субсидии (смотри ниже), размеры которых сопоставимы со сборами. Так, в 2016 г. размер государственной поддержки отечественного автопрома превысил 50 млрд руб. Введение утилизационного сбора лоббировали ГАЗ, «Соллерс» и АвтоВАЗ, которые получили наибольшие выгоды от его введения. Для АвтоВАЗа введение сбора обеспечивает резкое снижение размеров импорта подержанных иномарок возрастом от пяти лет, которые находятся примерно в том же ценовом диапазоне, что и продукция завода.

Столкновения КАМАЗа и МАЗа

В 2013 г. Минпромторг России инициировал разработку и внесение Правительством РФ в Госдуму ФС РФ законопроекта о внесении изменений в закон «Об отходах производства и потребления». Согласно законопроекту, вводится утилизационный сбор в том числе и с автомобилей, ввозимых из Белоруссии и Казахстана. В 2014 г. Госдума РФ приняла данный закон.

Закон направлен прежде всего против основного автопроизводителя Белоруссии — МАЗа. В 2012 г. он выпустил около 22 854 грузовых автомобилей и более 2000 автобусов. До принятия закона МАЗ продавал 80% своей продукции на российском рынке, где успешно конкурировал с КАМАЗом. Белорусские грузовики занимали бюджетную нишу; конкурировать с КАМАЗом на его родном рынке МАЗ мог в том числе благодаря дешевизне рабочей силы в Белоруссии. Однако после введения сбора белорусские грузовики моментально стали неконкурентоспособны на российском рынке по соотношению «цена — качество — эффективность». В результате, по данным российского агентства «Автостат», в 2014 г. на российском рынке МАЗ продал всего 2238 грузовиков. Главным бенефициаром решения является российский КАМАЗ.

Индексация утилизационного сбора

В 2015 г. Минпромторг России инициировал повышение размера утилизационного сбора, мотивируя свою инициативу ослаблением курса рубля, в результате чего сильно изменилась сумма взимаемого сбора. За индексацию выступили российские автопроизводители. Против индексации — компании, в продажах которых велика доля импорта, а также те, кто собирает в России машины, но не имеет соглашений о промсборке автомобилей, не получает промышленные субсидии. Это: российские заводы Volvo Group, Scania, MAN и др. В ноябре 2015 г. данные компании инициировали письмо Ассоциации европейского бизнеса (АЕБ), в котором выступили против такой индексации. В итоге Правительство РФ повысило размер утилизационного сбора для автомобилей на 65% с 1 января 2016 г. Теперь производители легковых автомобилей будут платить 33 000 руб. с каждой машины, а с грузовых — 247 500 руб. Вслед за ростом утилизационного сбора на ту же величину Правительство РФ увеличило и суммы предельных субсидий для автозаводов.

Субсидии локальным автопроизводителям

Субсидии автопроизводителям готовятся Минпромом России и включаются в расходную часть федерального бюджета на следующий год. Кроме того, по практике 2014–2016 гг. председатель Правительства РФ в течение года в зависимости от состояния отрасли на отраслевых совещаниях выделял дополнительное государственное финансирование. Данные предложения готовились и реализовывались впоследствии по линии Минпрома России. В приоритете финансирования — локальные производители автомобилей, лоббизм которых заключается в максимизации собственных программ, включенных в бюджетное финансирование. Несмотря на то что программы постоянно меняются в зависимости от текущей конъюнктуры стоящих перед Правительство РФ приоритетов, а также от успехов лоббистов тех или иных компаний, выделим для лучшего понимания наиболее заметные из них, обозначив ключевых интересантов.

Промышленные субсидии для автопрома. Российским производителям автомобилей из федерального бюджета выделяются субсидии на компенсацию части затрат. Государство ввело промсубсидии в 2014 г. Субсидии компенсируют локальным автозаводам затраты на содержание рабочих мест, выпуск экологичных автомобилей и пр., но по сути — расходы по утилизационному сбору на автомобили. В 2016 г. максимальный размер субсидий увеличен на 65%. Например, для автозавода, выпускающего 50 000–100 000 легковых автомобилей в квартал, размер субсидий на использование энергоресурсов увеличился со 125 млн до 206,2 млн руб. Для производителей грузовиков, выпускающих менее 12 500 машин за квартал, предельная сумма аналогичной субсидии выросла с 18 млн до 165 млн руб. Официально увеличение субсидий в правительстве объясняют необходимостью дальнейшей поддержки российского авторынка, но де-факто через промсубсидии государство компенсирует затраты российских автопроизводителей на уплату утилизационного сбора. Например, утилизационный сбор в России в 2016 г. был проиндексирован на 65%. Вслед за ним на ту же величину выросли и суммы предельных субсидий для автозаводов.

Промышленные субсидии для автопрома в 2016 г. составили: на содержание рабочих мест в отрасли — 46,2 млрд руб. (в 2015 г. — 39,3 млрд руб.), на использование энергоресурсов — 3,8 млрд руб. (в 2015 г. было 4,6 млрд руб.).

Критерии получения промышленных субсидий — отдельная лоббистская задача в автопроме. Например, в 2015 г. компания Sollers для своего завода на Дальнем Востоке пролоббировала еще одну льготу. Согласно Постановлению Правительства РФ от 30 декабря 2015 г., для расчета субсидируемых затрат, понесенных в 2015 г. автозаводами Дальневосточного федерального округа, введены дополнительные повышающие коэффициенты — от 2,5 до 10,1 в зависимости от программы. То есть Sollers (единственный автоконцерн на Дальнем Востоке) получит по разным статьям промсубсидий больше, чем остальные участники рынка. Любопытно, что весной 2015 г. Правительство РФ, напротив, отменило льготные группы, в которые входили автозаводы Дальнего Востока, уравняв предельные размеры субсидий для «недопущения существенного искажения конкурентной среды между производителями». Формулировка возврата к льготам следующая: «Повышенные коэффициенты связаны с помощью предприятию в связи с убытками по прошлому году». Как видно, возможности для лоббизма в этой области значительные.

Субсидирование автопроизводителям части затрат на уплату процентов по кредитам. Программа действовала с 2011 по 2016 г. и ежегодно продлевается. Например, в декабре 2015 г. Правительство РФ утвердило новую редакцию правил предоставления из федерального бюджета субсидий автомобилестроителям на частичное возмещение затрат на уплату процентов по кредитам, полученным на реализацию инвестиционных и инновационных проектов. В новой редакции правил, в частности, предусмотрена компенсация части затрат на уплату процентов по кредитам объемом свыше 30 млрд руб., привлеченным в 2015 г. на рефинансирование ранее привлеченных кредитов и займов. Субсидирование части затрат по инвестиционным кредитам и займам позволит продолжить реализацию инвестиционных проектов в автопроме и производстве автокомпонентов, связанных с модернизацией продукции и импортозамещением. По итогам 2015 г. господдержку в виде субсидирования части затрат на обслуживание инвестиционных кредитов получили 48 организаций автомобилестроения, из них 19 автопроизводителей и 29 производителей автокомпонентов. В 2016 г. на программу выделено более 7 млрд руб.

Субсидии на создание и организацию производства транспортных средств с дистанционным и автономным управлением. В 2016 г. в федеральном бюджете появилась отдельная строка «на компенсацию части затрат, связанных с созданием и организацией производства транспортных средств с дистанционным и автономным управлением». В 2016 г. на создание беспилотного управления заложено 2,2 млрд руб., в 2017 г. — еще 6,61 млрд руб. Эту программу, по всей видимости, пролоббировали КАМАЗ и группа ГАЗ, у которых есть проекты создания беспилотных автомобилей.

Субсидирование железнодорожных тарифов для перевозки автомобилей, выпущенных на Дальнем Востоке. Компания Sollers запустила завод по производству автомобилей во Владивостоке в конце 2009 г. и сразу начала лоббировать программу компенсации стоимости перевозки новых автомобилей в центральную Россию. Правительство РФ пошло навстречу компании, поручив РЖД бесплатно перевозить производимые на Дальнем Востоке машины. В 2009–2010 гг. на субсидии РЖД на ввоз и вывоз автомобилей с Дальнего Востока было потрачено 739 млн руб. государственных средств. С выходом завода Sollers на проектную мощность увеличились и ассигнования, превысив в 2011 г. 2,5 млрд руб. В 2012 г. было выделено из бюджета 2,775 млрд руб. На 2014–2015 гг. субсидии составили 3,18 и 3,37 млрд руб. соответственно. В 2016 г. расходы в бюджете на эту статью составили 3,2 млрд руб. Стоит отметить, что все эти деньги косвенно предназначаются компании Sollers для минимизации затрат компании.

Субсидирование экспорта автомобилей и их компонентов. В сентябре 2016 г. Правительство РФ утвердило условия получения субсидий по программе поддержки экспорта автомобилей и их компонентов. На эти цели будет направлено 3,3 млрд руб. Государство компенсирует до 80% затрат на транспортировку до пограничных регионов сухопутным путем и 50% — морским, до 100% расходов по сертификации и омологации. В 2015 г. Россия экспортировала 97 700 автомобилей. С января по июль 2016 г. на экспорт ушло 37 780 автомобилей — на 35,5% меньше, чем годом ранее. Крупнейшие экспортеры автомобилей в России: АвтоВАЗ, Фольксваген групп рус, Хендэ мотор мануфактуринг рус. Основной экспортный рынок России — Казахстан.

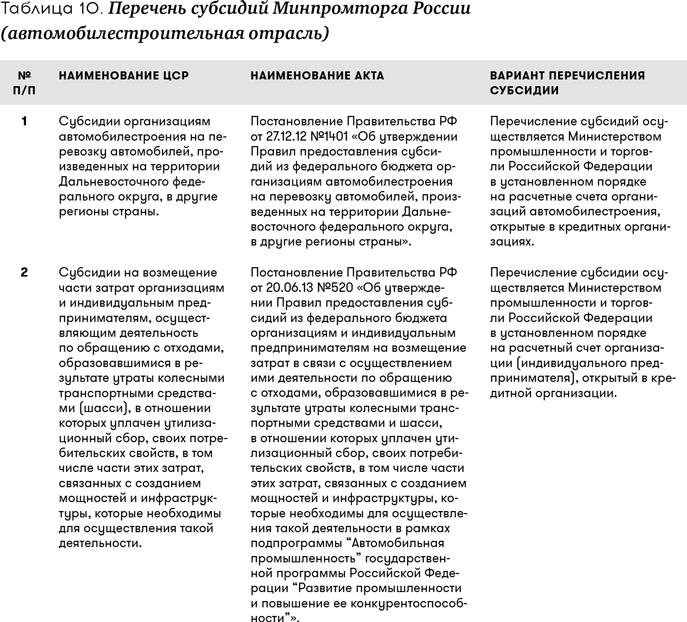

Обобщим далее субсидии, которые выделяются на автомобилестроительную отрасль в виде специальной таблицы (табл. 10).