Показатели уровня доходов от подписок по секторам промышленности

В каких отраслях экономика подписки показывает наилучшие результаты? Zuora – софтверная компания, наш офис расположен в Кремниевой долине, и мы предоставляем наши услуги по модели SaaS, поэтому среди наших клиентов много таких же местных ИТ-компаний и представителей зарубежных разработчиков облачных технологий, работающих по подписной модели.

Субиндексы SEI для корпоративных услуг, телекоммуникаций, SaaS и средств массовой информации. Каждый субиндекс стартует со значения основного SEI, когда все двадцать пять показателей доступны. Обратите внимание, что не каждый показатель SEI попадает в одну из этих категорий. SaaS был первым субиндексом; он уступал основному индексу в 2013 и 2014 годах, но недавно догнал и превысил основной индекс. В последнее время появилось больше субиндексов, и большинство из них близки к показателям основного индекса.

Поэтому неудивительно, что первым субиндексом стал именно SaaS. Его показатели отставали от показателей основного индекса в 2013—2014-м годах, но недавно догнали и даже обошли основной индекс. Во время спада ВВП США и индекса SEI в конце 2016-го субиндекс SaaS сохранил положительную динамику – даже на фоне стагнации в медиаиндустрии, телекомах и секторе корпоративных услуг. В последние полгода ситуация в указанных отраслях улучшилась – кроме корпоративных услуг, где пока дела обстоят не лучшим образом, а субиндекс вырос всего на 4,4 % в годовом исчислении.

По мере расширения и диверсификации клиентской базы в индексе от Zuora появлялись новые субиндексы – динамика большинства из них совпадает с основным индексом. Более ранние данные свидетельствуют о том, что сектор корпоративных услуг всегда отличался более низкими показателями. Большинство этих новых субиндексов работают близко к производительности основного индекса. Ранние данные позволяли только предполагать, что ситуация в отрасли корпоративных услуг хуже, чем в среднем по рынку, но более поздние цифры это точно подтвердят.

Темпы роста (последние двенадцать месяцев):

• Рост SaaS: 23%

• Рост телекоммуникаций: 14%

• Рост СМИ: 9%

• Рост корпоративных услуг: 4,4%

Показатели уровня доходов от подписок по классам доходов

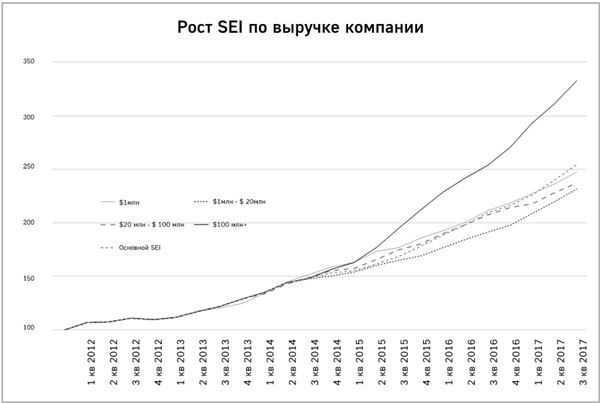

В экономике подписки размер имеет значение. Субиндекс компаний с оборотом свыше $100 миллионов, например, показывал наилучшие результаты с момента его ответвления в 2014 году. В отличие от стартапов, крупные компании располагают бóльшим количеством ресурсов, у них шире сети сбыта, больше возможностей для поглощения других участников рынка и больше направлений роста. В результате, как показывают наши исследования, такие компании получают и бóльшую выгоду.

Что касается стартапов, то основные проблемы для них начинаются с завершением так называемого «медового месяца», в течение которого они зарабатывают свой первый миллион. Как видно на рисунке ниже, самый сложный период развития для таких компаний находится на временнóм промежутке между достижением прибыли в $1 миллион и ростом прибыли до $20 миллионов. После выхода на рынок первого продукта и первого раунда привлечения инвестиций наступает время, когда большинство компаний получает фактические знания о своем положении на рынке, и это положение может сильно отличаться от компании к компании. Согласно исследованиям McKinsey, только 28 % интернет-компаний достигают уровня доходов в $100 миллионов.

В последние шесть месяцев крупнейшие компании показывали ускоренные темпы роста в сравнении с предыдущим полугодием, в то время как динамика в секторе небольших компаний выглядела несколько хуже.

Субиндексы SEI, рассчитываемые в зависимости от размера компании (определяются по уровню дохода). Каждый субиндекс стартует со значения основного SEI, когда все двадцать пять показателей доступны. Обратите внимание, что диапазон доходов относится к общему доходу компании-учредителя, а не к конкретным продуктам, размещенным на платформе Zuora. Субиндекс для компаний с доходом выше $100 млн показывает самые высокие результаты с момента его создания в 2014 году.

Среднегодовые темпы роста (последние двенадцать месяцев):

• < $ 1 млн: 17%

• $1 млн – $20 млн: 21%

• $20 млн – $ 100 млн: 15%

• $100 млн+: 31%

Показатели оттока по бизнес-моделям, отраслям, размерам компаний и местоположению

В основном своем значении термин «показатель оттока» затрагивает всех пользователей, которые отказываются от подписки в течение определенного периода. Отказ от сервиса может быть вызван самыми разными причинами: низким качеством продукта или работы службы техподдержки, редким выпуском обновлений, более выгодным предложением от конкурирующей компании, ошибками в ведении бизнеса и так далее.

Для того чтобы доход стал регулярным, скорость привлечения новых подписчиков должна превысить скорость оттока, что также эффективно влияет на численность персонала и размер самой компании. Поэтому главными инструментами пресечения оттока пользователей становятся инвестиции в повышение качества сервиса, обновление опций и постоянная работа с клиентами – это основополагающие правила формирования любой бизнес-стратегии компании, работающей по подписной модели.

Кроме того, снижение показателя оттока – обязательное условие не только из-за опасности снижения дохода уже на персональной стадии работы, но и из-за вероятных долгосрочных потерь, так как лояльные пользователи склонны со временем переходить на более дорогие тарифные планы. Неудивительно, что показатели оттока выше в секторе B2C и ниже – в B2B. Цифровые B2C-компании (включая медиа) работают с большим количеством пользователей – физических лиц, которые часто отказываются от пользования сервисом из-за сложностей с оплатой, проблем с кредитными картами, утраты интереса к сервису или появления более выгодного предложения у конкурентов. В2В-компании (в индекс SEI входят по большей части разработчики программного обеспечения) получают больше выгод по мере того, как их услуги становятся все более значимой частью корпоративной структуры их клиентов.

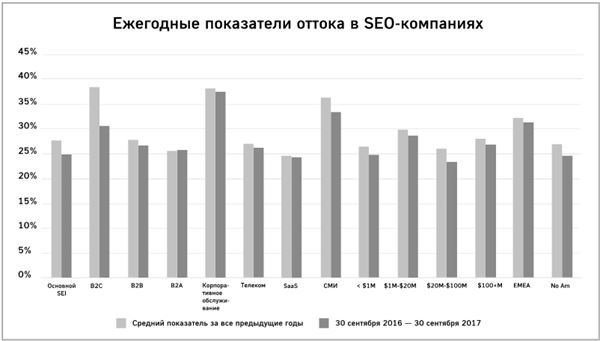

Сравнение средних годовых темпов оттока от субиндексов SEI за последний год (30 сентября 2016 г. – 30 сентября 2017 г.) и долгосрочных средних показателей за предыдущие годы. В целом, отток снизился в 2016 году, особенно для потребительских подписных продуктов (B2C) и медиакомпаний (оба из которых показывали более высокие средние темпы оттока в долгосрочной перспективе). Среди показателей оттока в каждой категории самый высокий наблюдается в секторе B2C и секторе корпоративных услуг (медиа – на втором месте), в секторе компаний с доходом от $1 млн до $ 20 млн и в секторе EMEA.

Среднегодовые показатели оттока в компаниях, входящих в индекс SEI, составляют, как правило, от 20 до 30 %. Если смотреть по типам бизнес-моделей, то самый высокий отток показывает сектор B2C, самый низкий – B2B. По отраслям: самый высокий отток – в секторе СМИ, самый низкий – в SaaS. В целом за последний год показатели оттока снизились, особенно в секторе B2C и медиа.

Показатели оттока (последние двенадцать месяцев):

• B2B: 27%

• B2C: 30%

• B2A: 26%

• Корпоративные услуги: 37%

• Телекоммуникации: 26%

• SaaS: 24%

• СМИ: 33%