Разворот PTC

По следам Adobe пошла вся индустрия разработки программного обеспечения. Например, в феврале 2015 года о переходе с бессрочной лицензии на модель оплаты «по мере использования» объявил Autodesk. И уже к августу 2016-го цена на акции Autodesk подскочила до рекордных значений за всю историю компании – именно на фоне того, что «клиенты и партнеры компании оценили удобство нового интерфейса и гибкость в подходе к ценообразованию» (цитата из выступления генерального директора Autodesk Карла Басса). А почему цена на акции Microsoft достигла наивысших значений только в июле 2017-го, хотя они торговались на бирже с 1986 года? Потому что корпорация успешно внедрила коммерческий облачный сервис и ввела новый порядок оплаты своего офисного пакета Office 365, что позволило корпорации закрыть 2018-й финансовый год с почти $20 миллиардами годовой прибыли.

Я могу привести еще несколько примеров удачного отказа от традиционной модели лицензирования в пользу перехода на подписки с последующим ростом финансовых показателей и стоимости биржевых бумаг: IBM, Symantec, Sage, HP Enterprise, Qlik…

Еще одна важная причина заключается в том, что в ИТ-индустрии традиционно предпочитали операционные расходы капитальным вложениям. Исторически софтверные компании капитально инвестировали только в технологии, поскольку это давало возможность в течение некоторого времени извлекать пользу из амортизации и снижения стоимости вложений. Но по мере того как технологии постепенно уходили в облако, происходило очевидное смещение пропорций с капитальных вложений в сторону операционных затрат. При пользовании облачными сервисами выгодная сторона операционных расходов заключается в том, что компания оплачивает лишь тот объем услуг, который реально использовала. Причем либо при сравнительно малых первоначальных затратах, либо вообще без них.

В таком подходе кроется сразу два плюса: во-первых, оптимизация расходов, во-вторых – возможность вложить высвобождаемые средства в инструменты роста и диверсифицировать эти инструменты вместо того, чтобы привязывать их к дорогой информационной инфраструктуре, которой часто недостает гибкости и которая порой оказывается настоящим «бутылочным горлышком» в процессе цифровой трансформации.

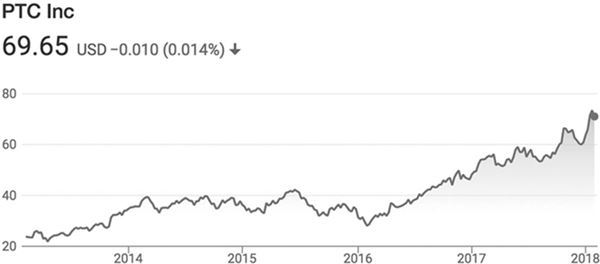

Как я уже рассказывал, некоторым компаниям удалось показать поразительные результаты при переходе с одной бизнес-модели на другую. Но были и такие, результаты которых можно назвать убийственно прекрасными. Ярким примером тут служит PTC (Parametric Technology Corporation) – компания входит в топ-50 крупнейших разработчиков программного обеспечения в мире. Среди ее клиентов – авиастроительные корпорации, крупные девелоперы, производители промышленного оборудования и инструментов, медицинские стартапы, обувные фабрики и много кто еще. Несколько лет назад их доходы «нырнули» (звучит знакомо, не правда ли?): во втором квартале 2015 года PTC отчиталась об обороте в размере $303 миллиона, а менее чем через год цифра составляла уже $288 миллионов. Чистая прибыль в $17,4 миллиона сменилась чистым убытком в размере $28,5 миллиона. Вместе с тем акции PTC прибавили в цене 135 %: в феврале 2016 года одна акция стоила $28, а капитализация спустя два года выросла на $4 миллиарда.

Всего несколько лет назад PTC находилась в том же положении, что Adobe в 2011-м: вместе с остальным рынком традиционного программного обеспечения она медленно набирала обороты, показывая достаточно низкие темпы роста. Каждый финансовый год компания начинала с пустым банковским счетом – оборот формировался за счет однократных поступлений от каждой крупной сделки, и деньги постепенно таяли в течение следующих двенадцати месяцев. Увеличение выручки выглядело неплохой идеей, но не за счет квартальной прибыли. Волей или неволей PTC продолжала придерживаться старой строгой модели оценки бизнеса, привязанной к стандартам GAAP. В результате многие аналитики задавались вопросом, стоит ли РТС устраивать погоню за рынком или продолжать вести себя как классическая устойчивая компания: получать прибыль и платить дивиденды инвесторам. Замечу кстати, что на тот момент некоторые биржевые аналитики оценивали компанию втрое дороже ее текущей стоимости.

В то же время опросы PTC показывали, что примерно девять их клиентов из десяти хотели бы перейти на оплату программного обеспечения по подписке – возможно, то был «эффект Adobe» в действии, а быть может, этим творческим профессионалам нравилась перспектива быстро получить от бухгалтерии одобрение на небольшие операционные расходы в виде ежемесячных платежей и не мучиться ночными кошмарами, оценивая капитальные затраты на очередное обновление программного обеспечения. Небольшие расходы проще оправдать перед инвесторами («Мы платим только за то, что реально используем»), нежели трюк с очередным платежом суммой в миллион. Модель доступа по подписке предполагала куда меньше бюрократии и утомительных упражнений с серверным оборудованием. В итоге PTC объявила о широкомасштабном и последовательном переходе от практики продаж бессрочных лицензий к практике использования облачных технологий. И уверенно предсказала, что подобный сдвиг приведет к расширению клиентской базы, увеличению маржи и росту котировок бумаг компании на бирже. Три из трех, бинго!

В самом начале этого пути, в октябре 2015 года, менеджмент PTC пообещал инвесторам и аналитикам, что в течение пяти лет (то есть до окончания 2021 финансового года) компания нарастит объемы выручки до $1,6 миллиарда – при темпах роста в 10 % в год, при марже в 20–30 % и при 70 % пользователей, перешедших на модель оплаты сервиса по подписке. В отличие от Adobe, заявление PTC аналитики восприняли с энтузиазмом, и бумаги компании подорожали с $32 за акцию (по состоянию на сентябрь 2015 года) до $37 на начало ноября того же года. То есть рост составил 15 %. Спустя всего год новости были еще лучше. В обновленном отчете о ходе цифровой трансформации компания заявила, что планирует достичь поставленных целей на год раньше, а прогноз по количеству подписчиков вырос с 70 до 85 % пользователей. Основой для оптимистичных прогнозов служили результаты 2016-го финансового года, которые явно демонстрировали, что цифровая трансформация в РТС идет опережающими темпами.

Еще раз, по пунктам: в 2015 году PTC обещала довести обороты до $1,6 миллиарда при стабильном приросте на уровне 10 % в год, переходе 70 % своих пользователей на модель оплаты доступа по подписке, росте маржи (оценка не по стандартам GAAP) с 10–20 % до 20–30 % и появлении свободных денежных средств на счетах в объемах до $450 миллионов. В 2016-м компания пересмотрела прогноз в сторону повышения: планируемые обороты – до $1,8 миллиарда, годовые показатели роста – более 10 % в год, переход 85 % пользователей на подписную модель, 95 % выручки в виде поступлений от оплаты подписок, операционная маржа (не по стандартам GAAP) – 20–30 %, свободные средства не менее $525 млн. Вау!

Все выглядело так, словно PTC заглотила рыбу – вслед за Adobe. Будто она достигла точки, когда размер регулярных поступлений начинает превышать размер постоянных расходов, а кривая прибыли делает резкий разворот вверх. На начало 2016 финансового года прогноз по объему выручки от годовых подписок на сервисы PTC составлял $43 миллиона. В итоге подписки принесли компании $114 миллионов – почти втрое больше запланированного.

В PTC видели и понимали динамику смещения в сторону подписной модели и реагировали решительно и мудро. Менеджмент компании понимал, что переход на модель по подписке создает короткий разрыв в финансовых показателях и уводит часть дохода в отложенную прибыль, а значит, в краткосрочной перспективе портит квартальные показатели по GAAP. И если других подобная ситуация заставила бы растеряться, менеджеры РТС держались на уровне, постоянно и публично отчитываясь о своих действиях и планах перед инвесторами и пользователями. В результате компания показывала постоянный уверенный рост: росла маржа, росли продажи, росли котировки и открывались новые рынки.

Здесь я хотел бы напомнить о двух ключевых моментах, на которые обратил внимание HBR в статье «Как инвесторы реагируют на желание компании уйти в облака». Во-первых, стоит следовать примеру Adobe – не идти ва-банк, не делать все и сразу: исследования журнала показали, что в среднем акции компании-разработчика прибавляют в цене 2,2 %, если инвесторы знают, что компания продолжает в течение некоторого времени продавать бессрочные лицензии наравне с подписками. Во-вторых, не нужно пытаться заново изобретать велосипед – готовность запускать собственный сервис в сотрудничестве с провайдерами облачных технологий и владельцами программных платформ прибавляет к оценке компании 2,9 %.