Почему не все инвестиционные идеи приносят деньги? Психология привлечения внимания. Уроки великих. Учимся избегать ошибок

5.1. Как заработать на..? Почему громкие event driven идеи так нравятся публике и так часто ни к чему не приводят? В чем их опасность для частного инвестора?

То, о чем мы будем говорить в этом разделе, в широком смысле относится к вещам, которые можно назвать «ошибками инвесторов». Кое-что я об этом писал в своей книге «Не потеряй». Если у вас будет желание, вы можете взять эту книгу и сразу обратиться к восьмой главе, где я попытался рассказать о типичных ошибках начинающих инвесторов и о том, как их избежать.

В этой главе я хочу сосредоточиться на очень важной, но малоизученной области инвестиционных идей, которые, в принципе, возникают словно на пустом месте — их можно представить в виде некоего облака, которое постоянно кружит вокруг нас и, не побоюсь сказать, очень часто приводит к тому, что мы неосознанно, с одной стороны, и под сильным влиянием медиа — с другой, вкладываем деньги туда, куда их вовсе не нужно было вкладывать.

О чем идет речь? О так называемых event driven идеях (дословно с английского — «движимых событиями»). К сожалению, хорошего перевода на русский язык нет, и event driven стало уже неким профессиональным понятием, которое сложно заменить. Давайте начнем с самого начала и разберемся с его значением. Если мы посмотрим, что пишет Investopedia, то найдем такое определение: «Стратегия, основанная на событиях, — это тип инвестиционной стратегии, которая пытается использовать временную неправильную оценку акций, возможную до или после корпоративного события».

Что здесь имеется в виду? Это может быть реструктуризация, слияние, поглощение, банкротство, выделение в отдельную компанию и т.д. — все, что связано с событиями в той или иной корпорации. Мы предполагаем, что такое событие может либо повысить цену на акции этой компании, либо, наоборот, снизить ее. И тогда в работу включаются инвесторы.

Вообще, event driven стратегии подразумевают, что ими будет заниматься команда профессионалов, которые делают все очень быстро. Решение о том, стоит ли инвестировать в конкретном случае под то или иное событие, принимается на основании скрупулезного анализа. Нужно сказать, что и в эту область порой заходят начинающие инвесторы, но их не очень много. Массово игроки этой категории идут туда, где происходят большие события, будь то вооруженный конфликт, резкое падение курса валюты, торговые войны, обострение геополитической ситуации, резкое повышение цен на нефть и другие энергоресурсы или, наоборот, их снижение.

Все это очень живо освещается на телевидении, радио, в газетах и интернет-изданиях, где обсуждаются различные варианты исхода событий. На этом фоне худо-бедно начинают появляться различные инвестиционные идеи и возникает вопрос: как здесь заработать?

Информационный натиск бывает настолько интенсивным, что большинство начинающих частных инвесторов в попытке не пропустить, как им кажется, возможность большого заработка решают рискнуть своими деньгами. В результате они нередко теряют эти деньги.

Сейчас, например, когда я пишу эту книгу, — пятница, 23 августа 2019 г. Сегодня идут переговоры о заключении торгового соглашения между США и Китаем. В процессе возникает очередная проблема, и она настолько большая, что президент США Дональд Трамп призывает всех американских бизнесменов покинуть Китай и искать новые возможности за пределами этой страны.

На фоне этого сообщения резко падают фондовые индексы — почти на 3% за одну сессию. Китайские партнеры выступают с ответными жесткими предложениями и комментариями. Все это активно обсуждается в медиа, появляются мнения различных инвестиционных экспертов о том, что понедельник будет «черным» и повлечет за собой длительный спад на фондовом рынке. Это событие, которое происходит у нас на глазах, может вызвать у многих инвесторов желание сыграть на понижение, заработать на нем, тем более что для этого есть масса возможностей. И я не сомневаюсь, что самые прыткие не преминули этими возможностями воспользоваться.

Однако уже к вечеру воскресенья мы слышим заявление Трампа о том, что Китай искренне хочет договориться с Америкой и переговоры будут продолжены. Черный понедельник откладывается, а значит, люди потеряли свои деньги — ведь инвестиционная идея в этом случае так и не реализовалась. Впрочем, она вряд ли могла реализоваться и в других случаях, потому что носит во многом эмоциональный характер, и инвесторы хватаются за нее в спешке, не имея достаточного профессионального опыта.

Для этого раздела я специально подобрал несколько громких кейсов, основанных на event driven стратегиях, когда многим казалось, что у них есть возможность для быстрого заработка. Это три совершенно разных примера, но мы, возможно, найдем у них общие черты и постараемся понять, кому следует избегать подобных инвестиционных идей.

Как заработать на эпидемии Эбола?

Западные фармацевтические компании бросились создавать лекарство от лихорадки, вспыхнувшей в Африке и распространяющейся на другие страны мира. О том, кто участвует в этой борьбе и стоит ли присмотреться к их акциям, рассказывает этот кейс.

Либерия, Сьерра-Леоне, Гвинея — эти страны Западной Африки больше всего пострадали от самой крупной за всю историю вспышки геморрагической лихорадки, вызванной вирусом Эбола. До этого вирус, открытый еще в 1976 г., не приводил к серьезным эпидемиям. Максимальное число погибших от лихорадки не превышало в каждом из случаев 300 человек. На этот раз масштабы куда серьезнее.

По данным Всемирной организации здравоохранения, на 15 октября число погибших от вируса составляло 4484 человека, или 50% заболевших. Лекарства от этой лихорадки до сих пор не разработано — слишком узок был круг его потенциальных потребителей. Теперь же фармацевтические фирмы активно взялись за его создание в стремлении заработать.

Среди потенциальных бенефициаров борьбы с вирусом Эбола в настоящее время на слуху крошечная американская биотехнологическая компания Chimerix с выручкой в 2013 г. около $4,4 млн, чистыми убытками (затраты на исследования) $36 млн и штатом 60 человек. Зато она предложила для лечения от вируса Эбола препарат, который носит название Brincidofovir. Этот препарат, созданный изначально для лечения ДНК-содержащих вирусов (аденовирус и цитомегаловирус), проходит клинические испытания в США. Его пытаются применять и для лечения лихорадки Эбола.

На днях Управление контроля качества продуктов и лекарственных средств США (FDA) приняло решение о его использовании в экстренных ситуациях и об ускоренной процедуре его утверждения, что дало акциям компании возможность вырасти: на этой новости их стоимость увеличилась на 6%. Акции Chimerix котируются на бирже NASDAQ (тикер — CMRX). Капитализация компании составляет $1,1 млрд, а с начала года ее акции выросли на 105,6% (здесь и далее приведены данные на 13 октября 2014 г.).

Конечно, частных инвесторов больше всего интересует вопрос, есть ли у этой компании дальнейший потенциал роста. Большинство аналитиков, которые отслеживают Chimerix, рекомендовали покупать ее акции. С одной стороны, основные дивиденды компании, вероятнее всего, еще впереди, если ее лекарство окажется действенным и будет утверждено FDA. С другой — в медицинском сообществе пока нет уверенности в том, что препарат Brincidofovir — именно то лекарство, которое решит все проблемы с лечением лихорадки Эбола. Например, новость о смерти в США больного, которого лечили от этого вируса этим препаратом, уронила акции компании на 10%.

Не стоит забывать и о существующих конкурентах в этой области. В их числе чаще всего называют две биотехнологические компании: Tekmira Pharmaceuticals (TKMR, выручка в 2013 г. — $15,5 млн, убытки — $14 млн) и BioCryst Pharmaceuticals (BCRX, выручка в 2013 г. — $17,3 млн, убытки — $30,7 млн).

Tekmira занимается разработкой лекарства от вируса Эбола с 2010 г. по контракту с Министерством обороны США (максимальная сумма финансирования — $140 млн). А BioCryst занимается тем же самым по договору с Национальным институтом аллергии и инфекционных заболеваний США (сумма финансирования — $22 млн). В марте 2014 г. компания объявила о результатах исследований на животных препарата BCX4430, созданного специально для лечения лихорадки Эбола. Введение препарата на 100% защищало зараженных вирусом обезьян. Компания готовится к клиническим испытаниям.

Об интересе инвесторов к этим компаниям говорит рост стоимости их акций за последнее время. Так, с начала года бумаги Tekmira Pharmaceuticals выросли на 197,3%, а BioCryst Pharmaceuticals — на 49,9%. Кстати, когда 8 октября появилась новость об упомянутой выше неудаче Chimerix в борьбе с вирусом Эбола, акции этих компаний резко пошли вверх. Так что ситуация здесь пока весьма шаткая и открыта для исключительно агрессивных инвесторов, которые понимают всю степень риска, на который они идут.

Работа над противоядием от опасного вируса ведется не только в США. Например, определенные надежды подает и лекарство JK-05 китайской компании Sihuan Pharmaceutical (0460.HK). По оценке аналитиков Deutsche Bank, оно имеет все шансы быть одобренным для использования в чрезвычайной ситуации в случае появления вируса Эбола в Китае.

В отличие от своих американских конкурентов, компания Sihuan Pharmaceutical — довольно крупная, в ней работают более 2700 человек. Она способна не только предложить новое лекарство, но и организовать его производство, что делает ее акции, которые котируются на Гонконгской бирже, еще более привлекательными.

Все перечисленные выше компании работают над терапевтическими средствами лечения от вируса Эбола, но есть и такие, которые исследуют возможности разработки специальной вакцины, которая поможет здоровым людям не заразиться опасной болезнью. Компания NewLink Genetics Corporation (NLNK) — одна из них. Она известна своими изысканиями в области использования иммунотерапии для борьбы с онкологическими заболеваниями.

Пока фирма не может похвастаться ростом своих акций — с начала года они даже опустились на 5,8%. Но мне кажется, что эта бумага весьма перспективна и в настоящее время сильно недооценена. В конце концов, именно эффективная вакцина должна сыграть важную роль в борьбе с вирусом Эбола.

Следует иметь в виду, что история с поиском новых лекарственных средств находится только в самом начале своего пути. Ни один из имеющихся претендентов еще не прошел полный курс клинических испытаний и не был одобрен «надзирающими» органами для массового применения.

Это делает участие в такой «идее» денег частных инвесторов очень рискованным, но в то же время заманчивым и сулящим большие доходы. На этом пути их могут ждать большие неожиданности, например связанные с появлением нового лидера в гонке за лучшее лекарство или поглощением компании-победителя крупным фармацевтическим гигантом.

Например, осельтамивир, действующее вещество препарата Tamiflu (один из двух препаратов, рекомендованных Всемирной организацией здравоохранения для лечения птичьего гриппа), был разработан американской биофармацевтической компанией Gilead Sciences, которая в 1996 г. передала права на это лекарство Roche Holding A.G., одной из крупнейших в мире фармацевтических компаний.

Вполне возможно, что и в случае утверждения для массового использования в США и Европе лекарства (вакцины), предложенного небольшой биотехнологической компанией, например такой, как Chimerix, развернется нешуточная борьба и по вопросу о том, кто будет производить его. Так что серьезному инвестору я бы рекомендовал не только внимательно отнестись к новым возможностям, но и тщательно отслеживать этот процесс.

Итак, прошло около пяти лет после публикации этого кейса, и сейчас мы можем посмотреть, как сложилась судьба наших героев, что случилось с их акциями, насколько они преуспели в той задаче, которую ставили перед собой. Самое главное, мы увидим, насколько была хороша та или иная идея и можно ли начинающим инвесторам браться за подобные инвестиционные стратегии.

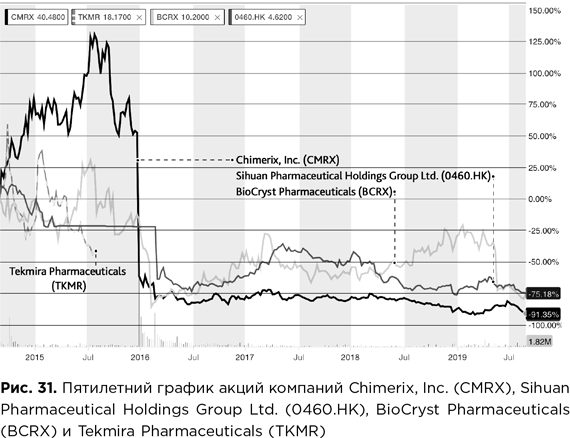

На рис. 31 мы видим пятилетний график движения котировок акций компаний, о которых шла речь выше. На сегодняшний день ни один из эмитентов не достиг больших успехов.

Кандидатом номер один на звание победителя в гонке за крупным кушем в борьбе с вирусом Эбола была компания Chimerix (CMRX). Ее акции росли в цене до конца декабря 2015 г., поэтому инвесторы, которые поставили на эту «лошадь», в течение некоторого времени после публикации инвестиционной идеи еще могли хорошо заработать. Но в декабре 2015 г. были объявлены результаты третьей стадии исследования препарата Brincidovir, которые настолько разочаровали рынок, что акции Chimerix обвалились на этой новости на 81,4%. Компания не может оправиться до сих пор.

Не улыбнулась судьба и китайской Sihuan Pharmaceutical Holdings Group Ltd. (0460.HK) вкупе с BioCryst Pharmaceuticals (BCRX). За прошедшие пять лет их акции упали более чем на 75%, и особых успехов в борьбе с вирусом Эбола эти компании не достигли.

Что касается нашего последнего «героя» — Tekmira Pharmaceuticals (TKMR), то в июле 2015 г. компания вообще закрыла свою программу по разработке «противоядия» от вируса Эбола, сменила название на Arbutus Biopharma Corporation (ABUS) и сосредоточилась на проблеме гепатита B. Поэтому, как мы видим на рис. 31, график акций Tekmira обрывается в июле 2015 г. Вот так сложилась судьба наших компаний, о которых мы говорили в первом кейсе.

Думаю, прежде чем делать выводы, читателю будет интересно узнать, кто же оказался реальным победителем в этом соревновании на поиск лекарства или вакцины от лихорадки Эбола. По данным Всемирной организации здравоохранения (ВОЗ), сейчас в мире используется вакцина под названием rVSV-ZEBOV. Она показала высокий профилактический эффект по итогам масштабного исследования, которое было проведено в 2015 г. в Гвинее и охватило почти 12 000 человек.

Среди 5837 человек, которые получили вакцину, не было зарегистрировано ни одного случая заболевания лихорадкой Эбола спустя 10 или более дней после вакцинации. В то же время среди лиц, не получавших вакцину, через этот же временной интервал было зарегистрировано 23 случая заболевания. Эта вакцина применялась и во время последней вспышки вируса Эбола в 2018–2019 гг. ВОЗ осталась довольна результатами ее использования.

Это, конечно, здорово, что появилась эффективная вакцина, но мы-то хотим знать, кто стал бенефициаром открытия и внедрения нового лекарства. Вакцина была разработана Национальной микробиологической лабораторией в Виннипеге, Канада. Эта лаборатория входит в состав Public Health Agency of Canada (PHAC).

Лицензию на вакцину получила небольшая компания NewLink Genetics, которая на основе открытия канадских ученых создала препарат для практического использования. Однако на этом цепочка не завершилась: NewLink Genetics передала лицензию известной фармацевтической компании Merck, которая сейчас и зарабатывает деньги на продаже вакцины.

Таким образом, становится очевидно, что простому частному инвестору довольно сложно предугадать, какая компания станет победителем в фармацевтической гонке и хорошо заработает на этом, повысив тем самым стоимость своих акций. Кстати, первоначальный владелец лицензии на вакцину от вируса Эбола, NewLink Genetics, даже не был публичной компанией — его акции не котировались на бирже.

Что касается компании Merck, то даже если бы кто-нибудь чудом предугадал ее лидерство в гонке — на этом вряд ли получилось бы заработать. Этот фармацевтический гигант продает лекарства в таких объемах, что еще одна вакцина просто потерялась бы на фоне других лекарственных «блокбастеров» и практически не сказалась бы на его акциях.

Какие выводы можно сделать из этого? Вывод номер один — он же самый главный — возможно, кого-то разочарует, но это правда, на которую стоит ориентироваться: простому, «среднестатистическому» инвестору нечего делать на поприще event driven идей, которые связаны с борьбой против той или иной напасти на человечество. Шансов на победу здесь практически нет. Так что пусть этот кейс станет для вас своего рода предостережением: да, это интересно, можно за этим следить, но рисковать своими деньгами в таких авантюрах не стоит.

Следующий кейс, который я хотел бы разобрать на станицах этой книги, — о том, как следует реагировать на победу того или иного кандидата в президенты США (и, наверное, других крупных развитых стран). Поскольку Штаты занимают особое место в глобальной экономике, такие политические события, как правило, влияют на инвестиционные стратегии, которые выбирают участники рынка по всему миру.

В ноябре 2012 г., сразу после избрания Барака Обамы на второй срок, я написал колонку, которая была опубликована на сайте журнала Forbes. Моя задача заключалась в том, чтобы рассмотреть ситуацию в США и дать советы частному инвестору, на что ему следует обратить внимание в новых условиях. Давайте прочитаем эту колонку, а затем обсудим.

Какие акции стоит покупать после победы Обамы

В ближайшее время хорошими объектами для инвестиций будут компании, занимающиеся золотом, недвижимостью и оказанием медицинских услуг.

Выборы президента США — не только крупное политическое событие, но и фактор, который во многом определит ситуацию на фондовых рынках в ближайшие годы. Прогнозы — дело неблагодарное. Однако, на мой взгляд, есть все основания говорить о ряде активов, получивших шанс вырасти в цене благодаря победе Барака Обамы. К ним в первую очередь относятся те, для которых экономическая политика нынешней администрации была благоприятна последние четыре года. На что следует обратить внимание в первую очередь?

Лечатся все

Реформа медицинского страхования — одно из любимых детищ президента Обамы. Ее основная цель в том, чтобы обеспечить достойное медицинское обслуживание всем гражданам страны, независимо от достатка. Каждый американец должен иметь личную страховку. Планируется, что в 2014 г. принятая программа заработает на полную мощность.

На мой взгляд, это одно из наиболее перспективных направлений для инвестиций, которое в ближайшее время может дать неплохие результаты. Если у вас нет возможности уделить этому вопросу достаточно времени, чтобы искать и отслеживать компании, которые могут стать основными бенефициарами проводимой реформы, то лучший вариант для вас — это биржевые фонды.

Например, в качества кандидата для вложения своих средств можно использовать те биржевые фонды ETF (Exchange Traded Fund), которые отражают сводную динамику акций компаний, оказывающих медицинские услуги, производителей медицинского оборудования, лекарств и т.д. Например, Health Care SPDR (XLV) или Vanguard Health Care (VHT). За последние 12 месяцев они показали рост соответственно на 17,6 и 18,9% (здесь и далее приведены данные на 8.11.2012).

Недвижимость снова в цене

Ситуация на американском рынке недвижимости выглядит достаточно обнадеживающе. Благодаря усилиям администрации Обамы по расчистке финансовых «завалов», образовавшихся после кризиса 2008 г., картина начинает меняться к лучшему. Так, в этом году мы наблюдаем рост цен на жилье. За третий квартал 2012 г. household formation — показатель, отражающий спрос на новое жилье, — превысил 1,1 млн, это наилучшее значение с 2006 г.

Тем, кто захочет использовать недвижимость для инвестиций, я бы предложил обратить внимание на биржевой фонд, который отражает совокупную динамику акций компаний, занятых в строительстве жилых домов, — SPDR S&P Homebuilders (XHB). За последние 12 месяцев он показал рост на 60,53%. Причем не нужно опасаться такого стремительного роста. Мне кажется, что инвестиции в этот сектор недвижимости имеют еще очень большой потенциал. Посудите сами: нынешний уровень фонда SPDR S&P Homebuilders в 1,5 раза ниже своего значения на пике 2006 г.

Золото, золото...

В последние четыре года цены на золото выросли на 131,6%, в то время как фондовый рынок США опустился более чем на 10% по S&P 500. По мнению большинства экспертов, тенденция роста цен на золото сохранится и в будущем.

Одна из причин — политика количественного смягчения (QE), которую проводят ФРС и центральные банки развитых стран Европы и Азии. Последнее по счету QE3 предполагает регулярные вливания денег в экономику США: $40 млрд ежемесячно. Причем планируется, что сроки окончания этой программы будут определяться в зависимости от состояния экономики. Думаю, что при президенте Обаме эта программа если и будет пересматриваться, то только в сторону расширения стимулирующих мер.

При выборе инструментов для инвестирования я бы предложил обратить внимание не только на само золото, но и на те компании, которые занимаются его добычей. Например, заслуживает внимания фонд Market Vectors Gold Miners ETF (GDX), который отражает динамику NYSE Arca Gold Miners Index. По мнению многих аналитиков, золотодобывающие компании сейчас недооценены (за год стоимость фонда GDX опустилась на 16,5%) и можно ожидать от них хорошего роста.

Туда не нужно...

Не стоит забывать, что в ближайшее время экономическая политика Обамы может стать гораздо жестче. Надо решать проблему госдолга, ради чего придется урезать государственные расходы, повышать налоги и принимать другие непопулярные меры. И это естественным образом должно отразиться на выборе частного инвестора.

Например, я бы рекомендовал быть осмотрительным, вкладывая свои деньги в компании оборонного комплекса США. Вероятно, оборонный заказ будет урезан. Нужно быть также крайне осторожным, инвестируя деньги в банки и другие финансовые институты, так как им грозит введение более жесткого регулирования.

Описанные выше предложения перспективных инвестиций далеко не исчерпывают список возможностей, которые открываются (или в нашем случае остаются) вместе с избранием нового президента США. Например, это могут быть технологические компании или те фирмы, которые работают в рамках программы энергетической безопасности США.

Но мне кажется, что для непрофессионального инвестора наш «инерционный» пакет является самым простым и понятным способом поучаствовать в заокеанских прибылях. Кроме этого, он позволит диверсифицировать личный портфель и получить поддержку своих инвестиций в лице такого могущественного человека, как президент США Барак Обама. Но риски только ваши. Помните, пожалуйста, об этом.

Друзья, чтобы проанализировать, насколько полезными были мои советы в этой статье и какие уроки можно извлечь из этого кейса, давайте посмотрим на рис. 32.

Для этого графика я выбрал временной интервал с ноября 2012 г. (время написания статьи) по ноябрь 2016 г., имея в виду четырехлетний шаг до новых американских выборов. Итак, что у нас получилось: как я и предполагал, отлично показал себя биржевой фонд Health Care SPDR. Этот ETF не просто оправдал надежды — за четыре года он вырос более чем на 81%, опередив даже индекс общего рынка США S&P 500, который показал рост немногим более 65% за тот же период.

Довольно успешно сработал и биржевой фонд SPDR S&P Homebuilders — правда, не так удачно, как фонд здравоохранения, но тоже весьма и весьма прилично. Этот ETF вырос в цене на 36,12%.

В чем мы ошиблись, причем довольно существенно, так это в ставке на золото через биржевой фонд Market Vectors Gold Miners ETF, который отражает котировки компаний-золотодобытчиков. За четыре года этот ETF упал более чем на 61%. Трудно выделить одну или несколько причин такой динамики. Думаю, просто до этого золото очень хорошо росло, а затем начало потихоньку тормозить в преддверии окончания эпохи количественного смягчения, на фоне относительно неплохой ситуации на фондовом рынке и роста аппетита к рискованным активам.

Какие выводы можно сделать из этого кейса? Прежде всего, о том, что при всех своих возможностях человеку крайне сложно предугадать дальнейшее развитие событий. Поэтому, когда приходит новый президент, никогда не делайте ставку на какое-то одно направление. Обязательно должна быть диверсификация инвестиционных идей.

Если вы правильно представляете себе дальнейший ход событий, то все у вас будет нормально. Если же вы поставите все на один актив и ошибетесь, то это может закончиться большими убытками — точно так, как это случилось с нашим биржевым фондом, который отражает движение цен на акции золотодобывающих компаний.

Я хотел бы признаться, что немножко схитрил, когда работал над этим кейсом. В чем же заключается моя хитрость? В том, что я не вышел с подобной статьей в 2016 г., когда хозяином Белого дома в США стал Дональд Трамп, потому что власть получил совершенно новый человек с кардинально новыми идеями, которые отличались от политики, проводимой президентом Обамой. На основании заявлений Трампа и тех целей, которые он поставил перед собой в начале президентства, было бы трудно сделать правильные выводы и прийти к заключению о возможности тех или иных инвестиционных идей.

Например, в своей предвыборной кампании Трамп очень много внимания уделял вопросам инфраструктуры — на ее улучшение предполагалось направить десятки миллиардов долларов. Однако те люди, которые увидели в этом возможность для заработка и стали искать соответствующие ценные бумаги, в итоге ошиблись.

Сейчас, когда я пишу эту книгу, заканчивается первый срок президента Трампа. Он уже начал предвыборную кампанию в борьбе за новый срок в Белом доме, а до программы, связанной с инфраструктурой, президентские руки так и не дошли. Так что люди, которые сформулировали инвестиционные идеи в этом направлении и вложились в них, по всей видимости, не достигли желаемых результатов.

Говоря о том, что я немножко схитрил, взявшись за рассмотрение инвестиционных идей, связанных со вторым сроком Обамы, я имел в виду, что в этом случае я использовал инерционный подход: президент уже был у власти четыре года, и мы уже видели, каким отраслям он уделял больше внимания, видели развитие экономической ситуации в США, особенно после 2008 г., когда кризис застал Обаму буквально в самом начале его президентского срока. Поэтому, используя этот подход, название которого можно перефразировать как «хорошо сегодня — хорошо будет и завтра», мы подошли к анализу ситуации и различных возможностей инвестирования на фондовом рынке США.

Вот почему в число кандидатов на инвестирование у нас вошли биржевые фонды по здравоохранению. Вот почему мы рассчитывали на хорошую отдачу от тех, кто занят строительством жилья, подразумевая, что после кризиса 2008 г. идет постепенное улучшение в этой сфере и, как говорится, там еще есть возможности для роста. Так оно и оказалось на самом деле.

Поэтому, когда у вас в запасе нет маленькой хитрости и вы начинаете с чистого листа делать предположения, исходя из предвыборных лозунгов нового президента, нужно честно признать: здесь можно серьезно ошибиться. И если у вас по итогам анализа ситуации нет достаточных аргументов, на которые можно опереться, я бы не рекомендовал заниматься разработкой новых инвестиционных идей.

Лучше немножко подождать — может быть, полгода, может быть, год, но увидеть конкретные шаги новой администрации. Тогда шансы на успех возрастают многократно. Вот такая история о новых американских президентах с точки зрения event driven инвестиций.

Среди event driven идей, о которых мы говорим в этом разделе, инвестиционные стратегии, связанные с золотом, имеют очень большое значение. Почему? Просто при каждом негативном событии в мире, будь то резкое падение той или иной валюты, война, террористические акты и т.д., у инвестора возникает желание полностью или частично спрятать свои деньги в убежище с помощью покупки золота либо желание сыграть на негативе и поставить на золото в надежде, что оно сейчас будет расти в цене.

Вот почему наш следующий кейс посвящен инвестициям в этот драгоценный металл. События на Украине стали поводом для более серьезного разговора о том, как ведет себя этот актив в том или ином случае. Давайте почитаем.

Золото в кризисе: почему события на Украине не толкают вверх цену на благородный металл?

Во время кризисов цена на золото, как правило, стремится вверх. Деньги ищут «тихую гавань», а во все времена именно золото являлось убежищем для большинства частных инвесторов. Но события, связанные с протестами на Украине в конце 2013 г., практически не повлияли на котировки золота.

Драгоценный металл продолжал свое драматическое, для многих неожиданное и странное, снижение. Оно началось в сентябре 2011 г. после 10 лет непрерывного роста и к декабрю 2013 г. составило более 36%.

В 2014 г. инвесторам в золото повезло больше: с начала года оно начало дорожать, и к середине марта стоимость унции золота выросла на 14,5%, до $1388. Главными драйверами роста стали усиление протестов на Майдане, подписание 21 февраля соглашения между Януковичем и оппозицией, принятие 2 марта Советом Федерации РФ решения о вводе войск на Украину.

Когда были подведены итоги референдума в Крыму, 17 марта, цена достигла пика — $1393 за тройскую унцию. Затем золото устремилось вниз, несмотря на усиление конфронтации на востоке Украины. Сейчас цена находится ниже отметки $1300 — это уровень начала февраля. Что это означает? И почему события на Украине перестали оказывать влияние на цену?

Как правило, золото не дорожает постоянно на протяжении всего кризиса. Оно ведет себя по-разному на разных его стадиях, отражая уровень страха за будущее. Во многих ситуациях можно наблюдать резкий взлет цен на золото в самом начале, когда кризис только начинает развиваться и высок уровень неопределенности — неизвестно, чем грозит происходящее и как долго продлятся эти события.

Например, так было в начале кризиса 2008 г., когда за первые два с половиной месяца цена на золото выросла почти на 20%. Однако дальше было резкое падение, затем опять взлет, опять падение и т.д. Тогда цена так и не достигла пика марта 2008 г. и за весь год выросла на 6,03%. И это в условиях тяжелейшего экономического кризиса, когда мировой фондовый рынок лихорадило.

Похожую картину можно было наблюдать в 1990–1991 гг. во время кризиса вокруг Кувейта. 18 июля 1990 г. Саддам Хусейн обвинил эту страну в незаконной добыче иракской нефти из приграничного месторождения. В качестве компенсации Кувейт, по мысли Хусейна, должен был простить иракский долг и заплатить $2,5 млрд. Ультиматум был отвергнут, и в начале августа страну оккупировали иракские войска. За две недели с начала конфликта (после 18 июля) цена на золото выросла почти на 17%.

После принятия решения о формировании западной коалиции для освобождения Кувейта начался период сильной волатильности, но рекордное значение цены на золото, которое было достигнуто в начале августа, так ни разу и не было превышено. После освобождения Кувейта в январе 1991 г. цена вернулась к докризисному уровню.

Конечно, не стоит проводить прямые аналогии с Украиной, но, опираясь на поведение цен в этих кризисах, можно сделать некоторые выводы и применительно к текущей ситуации.

Если предположить, что в случае с Украиной присоединение Крыма являлось основной целью России и на этом ее активное участие в конфликте будет ограничено, то велика вероятность того, что влияние кризиса на формирование цены на золото понемногу снизится. При прочих равных условиях цена на золото до конца года не превысит уже достигнутого максимум — $1393.

Превышение этого уровня возможно, но только в случае серьезной эскалации конфликта, например прямого военного вмешательства третьей стороны. Или если начнутся сбои в энергетическом снабжении Европы. Тогда мы сможем наблюдать новое ралли на рынке золота и, возможно, новые рекорды.

Итак, о чем говорит этот пример из колонки, которая была написана мной в самый разгар кризиса вокруг Украины? При всей кажущейся простоте работы с золотом, надежности этого актива и его «отзывчивости» на негативные события, мы должны понимать, что и здесь не все так просто.

Цена на золото, как правило, зависит не от одного, а от множества факторов. Есть здесь и крупные игроки, например центральные банки, которые ведут свою политику в области покупки и продажи золота. И добиться успеха на этом рынке, опираясь исключительно на event driven стратегию, достаточно сложно. На мой взгляд, частному инвестору скорее подойдет инвестиционная идея, связанная с явным положительным трендом (бычьим рынком) в ценах на золото.

С 2011 по 2018 г. на рынке золота наблюдался медвежий рынок, и это неудивительно. Когда фондовые индексы растут, мало желающих уходить в золото, и здесь вряд ли можно ожидать больших заработков. Тем не менее с конца 2018 г. мы видим, что ситуация коренным образом меняется. Я хотел бы рассмотреть этот момент подробнее в дополнение к нашему кейсу. Думаю, читателям повезло, что я могу включить в книгу и этот эпизод.

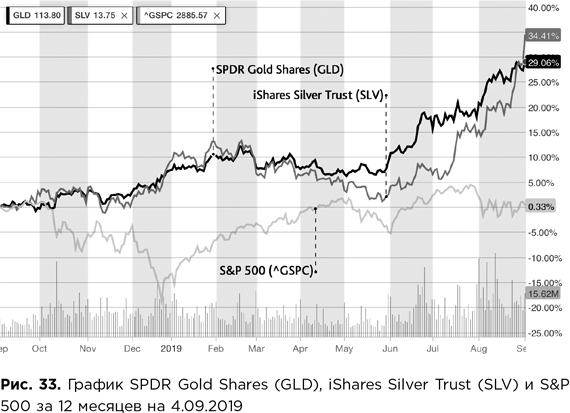

На рис. 33 видно, что за последние 12 месяцев (по 4 сентября 2019 г.) золото подорожало больше чем на 29%. В этом графике цен на золото и серебро я использовал котировки соответствующих биржевых фондов, которые весьма популярны среди частных инвесторов.

Многие участники рынка, когда хотят уйти в эти драгоценные металлы, инвестируют именно в эти фонды. На графике мы видим, что особенно сильно за последний год выросли цены на серебро — почти 34,5%, тогда как индекс S&P 500 за то же время практически не изменился.

По всей видимости, на рынке начался новый цикл роста цен на драгоценные металлы. Это очень важная тенденция, но объяснить ее одним или двумя факторами — сложно. Здесь речь может идти о некоем комплексе драйверов бурного роста.

Назову лишь несколько из них. Это, безусловно, негативные процентные ставки в Европе и колоссальный долг государств, выраженный в объемах облигаций. Это торговая война, которая разразилась между США и Китаем. Вероятно, на очереди есть и другие государства, с которыми Штаты могут начать подобный конфликт. Конечно, нужно иметь в виду и начало снижения процентных ставок в самих США. Таким образом, эта совокупность факторов стала основным локомотивом для роста цен на золото и привела именно к той картине, которую можем наблюдать на рис. 33.

В завершение нашего кейса хочу подчеркнуть, что использование золота в рамках инвестиционной стратегии, основанной на том или ином негативном событии, — это достаточно сложная задача. Обычному частному инвестору трудно найти здесь достойную инвестиционную идею, которая принесет ему в конце концов не убыток, а хороший доход.

5.2. Это нормально! Большие ошибки знаменитых инвесторов. Почему полезно знать о них и чему они учат?

Почему я решил включить в главу о том, что не все инвестиционные идеи приносят деньги, описание некоторых ошибок знаменитых инвесторов? Вопрос не праздный, и мой ответ будет таков: очень важно, чтобы частный инвестор-непрофессионал, который ищет новые идеи на фондовом рынке, четко понимал, что ошибки — это нормально, от них не застрахован даже самый знаменитый, самый уважаемый и самый богатый инвестор.

Человек, который работает на фондовом рынке, должен также осознавать, что самый крутой и талантливый инвестор будет доволен, если у него соотношение удачных и неудачных инвестиций окажется в районе 55 на 45%. Это подтвердит любой менеджер в крупном хедж-фонде, где, как правило, работают люди очень высокой квалификации и с большим опытом. Вот основные причины, почему этот раздел посвящен именно ошибкам великих инвесторов.

Здесь нужно добавить, что при его написании я во многом опирался на недавно вышедшую книгу Майкла Бэтника, которая называется «Большие ошибки: лучшие инвесторы и худшие инвестиции». Книгу написал человек, который имеет репутацию настоящего профессионала в инвестировании и отличного аналитика, поэтому получилось целое исследование на заданную тему.

Конечно, у «Больших ошибок» есть своя специфика, и ее содержание не всегда соответствует названию. Например, в нее включен опыт Марка Твена, которого, при всем уважении к нему как к писателю, никак нельзя отнести к известным и уважаемым инвесторам. Майкл Бэтник не постеснялся посвятить одну из глав и своим личным достижениям и промахам, что немножко смазывает впечатление от книги.

Кроме того, хотя книга написана хорошим литературным языком и содержит множеством ссылок на источники, она уделяет больше внимания общедоступной информации о том, кто такой, например, Уоррен Баффетт или Бенджамин Грэм, Джон Богл или Билл Экман. Истории этих знаменитых финансистов занимают большую часть книги, а промахи инвесторов, как мне кажется, описаны несколько обобщенно. Как раз там, где были нужны глубокая аналитика и профессиональные выводы, в «Больших ошибках» этого нет.

Тем не менее работа Майкла Бэтника очень полезна для частного инвестора, который делает если не первые, то еще не самые уверенные шаги в своей практике. Я бы настоятельно рекомендовал ее прочитать — с учетом тех замечаний, о которых речь шла выше.

Конечно, некоторые из промахов известных инвесторов мы уже весьма подробно разобрали. Например, знаменитые инвестиции Билла Экмана в компанию Herbalife и то, что из этого получилось, в чем была его ошибка и какие выводы можно сделать из этой истории. Здесь важно то, что, несмотря на крупные ошибки, Билл Экман остается состоятельным и очень успешным инвестором. Как говорится в русской народной пословице, не все коту масленица — неудачи случаются, но профессиональный инвестор, думающий и работающий над собой, всегда может добиться успеха.

Роковые ошибки в кризис

Мы много говорили об изобретателе value investment (стоимостного инвестирования) Бенджамине Грэме и о том влиянии, которое он оказал на инвестирование в XX–XXI вв. Даже этот человек совершал ошибки в своей деятельности, и ничего зазорного в этом нет, потому что в целом это был настоящий первопроходец в инвестировании и очень удачливый инвестор. Однако промахи были, и вот один из них.

Я предлагаю читателям вернуться к разделу 4.1 и еще раз посмотреть на рис. 24, на котором показано, как проходил кризис 1929 г. Если вы внимательно посмотрите на график, то увидите такую особенность: после резкого падения рынка в 1929 г. имело место довольно сильное медвежье ралли.

Бенджамин Грэм принял это движение рынка за сигнал завершения кризиса, и уже в 1930 г. он не просто инвестировал существенные деньги на рынке, но и сделал это с плечом, рассчитывая на очень хороший доход. Однако медвежье ралли завершилось, рынок резко пошел вниз, и тогда все увидели, что на самом деле кризис только разворачивается и самые большие потери впереди.

За период с 1929 по 1932 г. Бенджамин Грэм потерял 70% своих вложений. О чем говорит этот факт? О том, что ошибаться могут все, даже такой признанный гений. Это нужно понимать и конструировать любое свое решение таким образом, чтобы в случае провала оно не стало тем событием, которое «похоронит» вас как инвестора.

Было бы неправильно, рассуждая об ошибках знаменитых инвесторов, не упомянуть еще одного финансиста, которого мы чествовали в четвертой главе, где говорилось о его феноменальном заработке, когда он, один из немногих, предугадал кризис 1929 г. и сделал на этом огромные деньги. Речь идет, конечно же, о Джесси Ливерморе.

У этого человека есть множество красивых, умных и очень полезных высказываний на тему ошибок, которые совершают инвесторы на фондовом рынке. Вот одно из таких высказываний, которое пользуется особой популярностью: «Человек, который не делает ошибок, завладел бы миром за один месяц. Но человек, который не учится на своих ошибках, не владеет ничем. Конечно, если человек одновременно и умен, и удачлив, он не повторит одну и ту же ошибку дважды. Но он может совершить одну из десятков тысяч ошибок, родственных ей. Семья ошибок так велика, что недостатка в глупостях, которые можно совершить, не ощущается никогда. Ошибку извиняет только возможность нажиться на ней».

Впрочем, судьба распорядилась так, что один из величайших инвесторов за всю историю фондового рынка, который заработал неимоверные по тем временам деньги на крахе 1929 г., как раз и совершил роковую ошибку в эти кризисные годы, практически похоронив свою карьеру.

Фондовый рынок наконец-то достиг своего дна в июле 1932 г. Крах не обошел стороной ни один сектор — стоимость фондового рынка составляла всего 11% от того, что было три года назад. Когда индексы коснулись дна, «тетива лука» была натянутой настолько, что котировки акций показали наибольший отскок за всю историю рынка.

В течение следующих 42 дней индекс Dow Jones прибавил 93%, но на этот раз Ливермор оказался не на той стороне. Он был раздавлен. И, закрыв короткие позиции, он совершил свою последнюю ошибку, делая инвестиции вдолгую в момент, когда рынок достиг вершины. Этот отскок оказался разновидностью «прыжка дохлой кошки», и фондовый рынок снова рухнул, потеряв с сентября 1932 г. по февраль 1933 г. почти 40%. Все, что Ливермор заработал во время катастрофы на бирже, исчезло.

Мне кажется символичным, что большие деньги в кризис 1929 г. потерял Бенджамин Грэм — великий аналитик и мыслитель, всех знаний которого не хватило для того, чтобы избежать крупных ошибок. Джесси Ливермор, напротив, сумел предвидеть крах 1929 г., но затем он допустил несколько промахов и во время кризиса потерял все, что заработал. Это говорит о том, что, каким бы умным и опытным ни был инвестор, он должен понимать: впереди его может ждать ситуация, которая не укладывается в его представление о рынке и в которой он может сделать неправильный «ход».

Единственное, что способно уберечь его, — это принцип, который содержится в одной из цитат Джесси Ливермора. Без его соблюдения инвестор всегда находится в очень рискованной ситуации. К сожалению, сам Джесси Ливермор однажды не последовал собственному кредо и потерял практически все. Вот эта цитата: «Всю свою жизнь я совершал ошибки, но, теряя деньги, я приобрел опыт и накопил много ценных “не делай”. Я несколько раз терпел неудачу, но ни одна из моих потерь никогда не была фатальной. Иначе меня бы сейчас не было. Я всегда знал, что у меня будет еще один шанс и что я не совершу ту же ошибку во второй раз. Я верил в себя».

Рассматривая идеи класса «сегодня хорошо — завтра плохо», кроме прочих великих инвесторов, которые показали себя с лучшей стороны в этих стратегиях, мы говорили о Джоне Полсоне — герое кризиса 2008 г. Этот человек сумел предугадать крах ипотечных облигаций и заработать почти $4 млрд.

Казалось бы, у столь прозорливого инвестора не может быть больших ошибок, но это совершенно не так. После своего ипотечного триумфа Полсон начал искать новую звезду, на которой можно было бы заработать. Он остановился на идее инвестиций в золото в расчете на то, что кризис будут гасить деньгами.

В США начались разговоры о программе количественного смягчения, и Полсон решил, что это должно повлиять на рост инфляции. Как известно, одним из лучших средств против разгона инфляции является золото, и финансист сделал ставку на этот драгоценный металл. К лету 2010 г. Полсон вложил в активы, связанные с золотом, около $5 млрд, и стал, по сути, самым крупным в мире инвестором в этот благородный металл.

Сначала дела шли хорошо, но в 2011 г. цены на золото достигли своих пиковых значений — за унцию золота тогда давали $1900. Акции золотодобывающей компании AngloGold Ashanti и другие активы в портфеле Полсона выросли очень хорошо, но затем последовало крайне сильное падение и золото потеряло 30% от своего пикового значения. Конечно, все это сказалось на фондах, которыми владеет Джон Полсон.

Чтобы понять масштабы этой катастрофы для финансиста, достаточно сказать, что на начало 2013 г. у него под управлением было $20 млрд, тогда как в 2011 г. его хедж-фонды входили в число самых крупных — с общим объемом капитала под управлением в размере $38 млрд. Больше всего пострадал специальный золотой фонд, который потерял почти половину своей стоимости.

Конечно, Джон Полсон — это великий инвестор, и, как у каждого инвестора, у него есть свои достижения и провалы. Я привел этот пример исключительно для того, чтобы показать: даже у таких опытных и, не побоюсь этого слова, гениальных инвесторов нет никаких гарантий, что они не допустят ошибки в будущем.

Балансируя на краю

Джеймс Чанос — еще один знаменитый финансист, о котором уже упоминалось в этой книге. Его звездный час связан с разоблачениями деятельности компании Enron. Именно они принесли ему мировую славу: деньги инвесторов, желающих работать с Чаносом, буквально потекли в его компанию Kynikos Associates. По сути, это было самое удачное с точки зрения инвестиций время в его карьере.

После этого у финансиста были и удачи, и разочарования, но, начиная с кризиса 2008 г., дела Джеймса Чаноса шли не так здорово, поскольку на бычьем рынке гораздо сложнее заниматься короткими продажами, а наш герой специализируется именно на шорте. Конечно, это сказалось и на потоке денег инвесторов. Компания Kynikos Associates потеряла почти три четверти своих активов под управлением по сравнению с тем объемом, которые она имела в конце 2008 г.

В интервью журналу Institutional Investor Чанос признается, что у него были тонны ошибок в шортах: «Наш средний уровень удачных “попаданий” составляет от 65 до 70%. Поэтому в трети случаев мы ошибаемся». Чанос поясняет, что речь идет о сотнях и сотнях акций, в которых он ошибся.

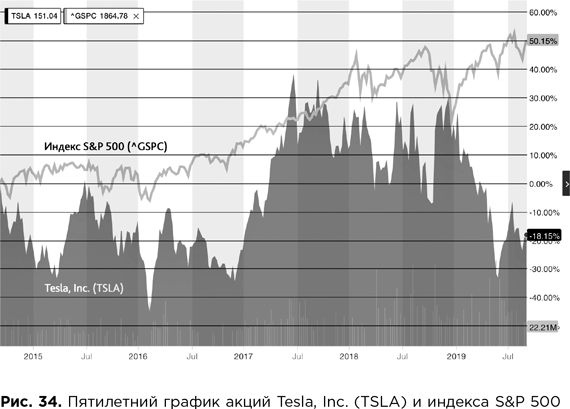

Нужно отметить, что в последние годы имя Джеймса Чаноса все чаще появляется на страницах различных изданий в связи с компанией Tesla. Его внимание к этому производителю электромобилей носит, мягко говоря, навязчивый характер. В то же время, если посмотреть на «пилу», которую представляет собой график акций Tesla (рис. 34), то можно понять то рвение, с которым Джеймс Чанос, король коротких продаж, наблюдает за этой компанией.

У Чаноса есть как удачные для него сделки с акциями Tesla, так и не совсем удачные. Однако финансист продолжает считать, что бумаги этой компании переоценены, поскольку она убыточна и непонятны ее перспективы в будущем.

Как оно будет на самом деле и станет ли Tesla для Джеймса Чаноса второй Enron, выяснится только с течением времени. А пока можно сделать вывод, что и у такого талантливого инвестора, как Джеймс Чанос, бывают ошибки, и это, по его же словам, неотъемлемая часть его работы. Главное, чтобы ошибок было меньше, чем правильных решений.

Есть еще один знаменитый и, безусловно, очень талантливый человек в мире инвестиций, о котором я хотел бы упомянуть в этом разделе, — Стэнли Дракенмиллер. Мы еще ни разу не говорили о нем в этой книге. Конечно, всех гуру не охватишь. Но об этом человеке, его достижениях и ошибках, обязательно стоит поговорить. Российскому читателю наверняка будет интересно узнать, кто и как потерял более $2 млрд.

Но давайте обо всем по порядку. Господин Дракенмиллер — один из самых известных и уважаемых инвесторов в мире. Его имя связано со знаменитым Джорджем Соросом, чьим фондом Quantum Fund он управлял 10 лет. Стэнли Дракенмиллер считается одним из лучших макроинвесторов. Нужно признать, что таких людей в мире совсем немного. Как правило, большая часть инвесторов ограничивают свои исследования конкретными акциями, а наш герой сперва смотрит на то, как ведут себя целые страны и их экономики, а уже потом переходит к конкретным активам.

У Стэнли Дракенмиллера блестящие результаты в инвестировании: за 30 лет его показатель доходности составлял в среднем 30% в год. Так что мы имеем дело с очень профессиональным и результативным инвестором. Поскольку этот раздел посвящен ошибкам гуру, давайте рассмотрим хотя бы несколько промахов, которые допустил наш герой.

В публикациях о Стэнли Дракенмиллере часто приводят такой эпизод. В 1987 г., перед началом кризиса, он прочувствовал приближение беды и закрыл все свои длинные позиции в акциях, открыв при этом короткие. Однако, когда первая волна кризиса прошла, ему показалось, что уже пора начинать работу вдолгую, что он и сделал, причем с определенным плечом.

Дракенмиллер был в шаге от очень большого провала, который мог бы полностью перевернуть его жизнь как инвестора. Но, как говорит молва, состоялась встреча с Джорджем Соросом, который посвятил финансиста в результаты анализа рынка, проведенного выдающимся трейдером Полом Тьюдором Джонсоном. Когда Стэнли увидел, что падение рынка еще далеко от завершения, он быстро переориентировал свои инвестиции и таким образом ушел от крупных потерь.

Конечно, это нельзя считать ошибкой в чистом виде. Скорее, это была возможность совершить роковую ошибку для молодого инвестора. Тем не менее она говорит о том, что в фазе кризиса очень сложно понять, достиг ли рынок своего настоящего дна или он все еще находится где-то посередине. В погоне за прибылью, конечно, лучше не торопиться.

Как мы уже увидели в предыдущих разборах ошибок, наш герой — не единственный, кто не заметил подвоха. Полагаю, этот урок должны взять на вооружение и те, кто читает эту книгу и у кого впереди как новые победы, так и потери. Кризисы неизбежны — без них фондовый рынок обойтись не может. Надо внимательно следить за поведением акций и не торопиться с судьбоносными решениями в кризисные моменты — это очень важный совет.

Здесь мы наконец подходим к ошибке, которая обошлась фонду Сороса под управлением Дракенмиллера в $2 млрд. Случилось это в августе 1998 г., во время знаменитого кризиса в России. Для того чтобы получить более четкое представление о ситуации и о реакции рынка на нее, я посмотрел, о чем писала газета The New York Times 28 августа 1998 г. Вот выдержка из статьи:

«Господин Дракенмиллер известен своими большими ставками в валюте, в облигациях, в акциях и commodities по всему миру. Его фонд инвестировал в различные активы в России, большинство из них составляли акции, часть была в ГКО, часть — в долларовых облигациях. И конечно, все это привело к большим потерям, потому что к концу августа 1998 г. российский фондовый рынок упал более чем на 80%».

Не только Дракенмиллер попал в эту ловушку. Я думаю, многие из тех, кто сейчас читает эту книгу, наверняка сами обожглись или их родители попали в эту беду. Фактическое объявление страны о своем банкротстве и в самом деле было большой неожиданностью для многих инвесторов. Однако, как мне кажется, всегда есть определенные сигналы, которые предупреждают о том, что происходит нечто неладное.

В России этот кризис разразился не на пустом месте: были публикации, были предупреждения, звучали голоса профессионалов о том, что пирамида ГКО становится все выше и в один прекрасный день она может не выдержать и рухнуть. Но, наверное, тяга к большим деньгам, которые зарубежные инвесторы получали от своих инвестиций в России, взяла верх над разумным аналитическим подходом, указывавшим на приближение беды.

Сложно сказать, кто был на самом деле виноват и кем принимались эти решения — самим Дракенмиллером или в них участвовал господин Сорос. Не исключаю, что у Сороса в то время были достаточно хорошие связи в российском руководстве и его заверили в отсутствии рисков. Мне трудно об этом судить.

Первое, что из этой истории должен вынести частный инвестор, — никто не застрахован от ошибок. Мы повторяем эту фразу уже не в первый раз, но она должна звучать постоянно, чтобы каждый инвестор четко осознавал этот посыл. Любая сделка — это все равно определенный риск, даже если вам кажется, что вы уверены в удачном исходе. Второе — нужна осторожность, необходимо по мере возможностей управлять своими рисками в инвестициях и понимать, что на рынке мы всегда достаточно сильно рискуем.

Конечно, все это ни в коей мере не принижает достоинства Стэнли Дракенмиллера как гениального финансиста — просто говорит о том, что в карьере любого инвестора случается всякое.

Завершить свой рассказ я хочу тем, что в начале мая 2019 г. Дракенмиллер продал все имеющиеся у него акции и купил огромный объем облигаций, ожидая, что в ближайшие полтора года ФРС снизит ставки до нуля. Возможно, человек, которому удалось предвидеть четыре мировых кризиса на фондовом рынке, делает правильную ставку и на пятый.

И боги ошибаются

Нельзя обойти вниманием и самого знаменитого и авторитетного инвестора в мире — Уоррена Баффетта. Честно говоря, писать о его ошибках — довольно сложная задача, ведь Баффетт давно стал своеобразной иконой для частных инвесторов во всем мире. Для такого рассказа нужен особенный тон, так как Баффетт считается величайшим инвестором XX и XXI в., на примере его жизни и деятельности училось не одно поколение финансистов.

Тем не менее об этом необходимо писать — не для того, чтобы отыскать в чужом глазу соринку, а чтобы наглядно показать: все ошибаются, даже самые великие инвесторы. В любом случае, главное — это итоговый результат, к которому приходит человек. И здесь сразу нужно подчеркнуть, что с Баффеттом вряд ли кто-то может сравниться в наши дни.

Так или иначе, Уоррен Баффетт совершал ошибки. Надо признать, что финансист (и нам всем стоит у него поучиться) никогда не замалчивал свои неудачи. Он всегда говорит о них открыто и правдиво, особенно в своих ежегодных посланиях к акционерам Berkshire Hathaway.

С чего начать? Во-первых, я хочу посоветовать читателю этой книги, который хотел бы за 15–20 минут получить представление об основных ошибках миллиардера, статью замечательного колумниста Лауры Вудс «15 ошибок Уоррена Баффетта и чему можно научиться на них». Материал впервые вышел в 2017 г., но он постоянно дополняется — последнее обновление, которое я читал, приходилось на июль 2019 г.

Нужно отметить, что некоторые статьи — и этот материал не исключение — ставят в вину Баффетту, что он не купил акции компании Amazon на старте ее деятельности и дальше упустил выгоду от роста этого замечательного онлайн-бизнеса. То же самое говорится об акциях Google, что также отражено в статье Лауры Вудс. Но если идти по этому пути, то в вину Баффетту можно поставить отсутствие позиций в целом ряде современных технологических компаний, акций которых вы не найдете в портфеле Berkshire Hathaway. Не думаю, что такой подход нам нужен. Так что я предлагаю остановиться на основных просчетах Баффетта, о которых он сам заявлял.

В интервью CNBC в 2010 г. миллиардер сказал, что самое глупое его приобретение — это (вы удивитесь!) Berkshire Hathaway. Не знаю, в курсе ли читатель, но изначально Berkshire Hathaway была текстильной компанией, и Баффетт пытался каким-то образом сохранить этот бизнес на протяжении 20 лет. Закончилось все тем, что он потерял на этом большие деньги. Но будем считать, что эти средства были потрачены на приобретение бренда, которым в итоге стала Berkshire Hathaway.

Среди настоящих ошибок, которые допустил Уоррен Баффетт (а под таковыми мы понимаем инвестиции, которые привели к потерям), — вложения в английскую компанию Tesco, специализирующуюся на торговле продовольственными товарами. Сюда же можно отнести покупку компании General Reinsurance и инвестиции в ConocoPhillips. Однако самой громкой из всех неудач считается приобретение в 1994 г. компании Dexter Shoe Co. — одного из лидеров по производству обуви в США.

Дело в том, что перед покупкой Dexter команда Баффетта успела получить определенный опыт и экспертизу в этой области. Они уже владели компанией H. H. Brown, которая также работала на этом поле, — там была прекрасная команда, возглавляемая Фрэнком Руни. Финансисты хотели добавить к имеющимся активам еще одну хорошую компанию и, таким образом, усилить инвестиции в эту отрасль.

Как известно, и Баффетт, и его партнер Чарли Мангер — приверженцы подобных инвестиций, поэтому вначале все выглядело вполне логичным и разумным. Вот что писал Уоррен Баффетт в своем письме акционерам Berkshire в 1993 г. по поводу компании Dexter:

«То, что мы сделали в прошлом году, было основано на нашей покупке в 1991 г. компании H. H. Brown — великолепного производителя рабочей обуви, ботинок и другой обуви. H. H. Brown была настоящим победителем: хотя у нас имелись большие надежды с самого начала, ожидания были значительно превзойдены благодаря Фрэнку Руни... Из-за нашего доверия к команде Фрэнка в конце 1992 г. мы также приобрели Lowell Shoe, которая является производителем обуви для женщин и медсестер, но ее бизнес нуждался в улучшении. Однако результаты превзошли все наши ожидания. Вот почему мы быстро воспользовались возможностью и в прошлом году приобрели еще и фирму Dexter Shoe из Декстера, штат Мэн, которая производит обувь по доступной цене для мужчин и женщин. Я могу заверить вас, что Dexter не нуждается в “ремонте”: это одна из лучших компаний, которую мы с Чарли видели в нашей жизни».

Вот так жизнерадостно и оптимистично начиналась история с обувной компанией Dexter. К сожалению, со временем Уоррен Баффетт увидел, что восторги от покупки Dexter были преждевременными. В течение последующих пяти лет предпринимались все усилия, чтобы поправить дела компании и улучшить ее работу, однако больших успехов не было. Даже наоборот: за пять лет операционная прибыль компании сократилась на 57%.

В своем ежегодном письме к акционерам по итогам работы Berkshire за 1999 г. Уоррен Баффетт писал следующее: «Мы производим обувь в основном в США, и сейчас экстремально тяжелое время для отечественных производителей из-за глобальной конкуренции. В 1999 г. из 1,3 млрд пар обуви, которая была куплена в стране, приблизительно 93% было привезено из-за границы, где стоимость рабочей силы является чрезвычайно низкой».

Наверное, можно было предвидеть, что производство потребительских товаров, которое требовало значительного участия рабочих рук, потихоньку уйдет в страны Юго-Восточной Азии, такие как Китай, Вьетнам и Камбоджа. Через год в своем послании Баффетт признал, что совершил большую ошибку. Более того, это была худшая покупка, которую он когда-либо делал.

«На сегодняшний день Dexter — это худшая сделка, которую я заключил. Но я буду делать еще больше ошибок в перспективе — можете в этом не сомневаться», — писал Баффетт в 2007 г. Тогда финансист оценивал убытки от покупки компании Dexter в $3,5 млрд. Пытливый читатель может спросить, как это получилось, если за компанию было заплачено всего $433 млн. Дело в том, что за эту фабрику Баффетт расплатился акциями Berkshire Hathaway. Это весьма красноречиво говорит о том, насколько он был уверен в правильности такой покупки.

Важный момент: когда считаются убытки, всегда используются текущие цены акций компании Баффетта. То есть мы вычисляем, сколько бы стоил этот пакет, который был заплачен за компанию Dexter, если бы никакой сделки не состоялось. Сейчас эта сумма уже выросла до $7 млрд. Вполне вероятно, что она будет расти и дальше, оставаясь своего рода незаживающей раной.

Причина этой ошибки Баффетта, возможно, кроется в его безграничном доверии к Фрэнку Руни. Во время приобретения Dexter этот человек был управляющим в компании H. H. Brown. У него были очень хорошие отношения с Баффеттом, именно он «привел» свою компанию в холдинг Berkshire. Руни часто играл с Баффеттом в гольф, и миллиардер очень ценил его мнение как специалиста в обувном бизнесе.

Вообще у Баффетта была склонность к инвестиционным историям, связанным с потребительскими товарами. Мы уже говорили, что до приобретения компании Dexter у него в «загашнике» было несколько обувных фирм. Рекомендация Фрэнка Руни купить Dexter и его непосредственное участие в этой сделке говорят о многом. Мнение, что это была «ошибка на доверии», высказывает и автор книги «Большие ошибки» Майкл Бэтник.

Еще одна мысль, которая возникает при разборе этого кейса, заключается в том, что имя Фрэнка Руни часто упоминается в ряду ведущих менеджеров компании Berkshire Hathaway. А ведь Berkshire — это не только акции, но и множество реальных бизнесов, которыми нужно управлять. Видимо, в этой плеяде талантливых людей, о которых рядовой инвестор мало что знает, Фрэнк был «обувщиком», и Уоррен Баффетт полностью полагался на его мнение.

В то же время, если смотреть на этот кейс как на источник полезных знаний для частного инвестора, то, честно говоря, я не вижу здесь большого поля для работы, потому что просто так легла карта, это был тренд на использование дешевой рабочей силы за пределами США. По этому пути пошли не только обувщики, но и текстильщики, металлурги и все производства, которые были связаны с конвейером. Эта тенденция стала массовой, поэтому ничего уникального в компании Dexter не было, как и вообще в производстве обуви.

Единственное, что нужно было учесть (с определенной натяжкой), — это вопрос доверия и целесообразности принятия решения на основе чужого мнения, пусть даже это мнение принадлежит человеку с хорошей репутацией, крупному эксперту в той или иной отрасли. В инвестициях понятие доверия очень размыто, и, наверное, ни одну сделку не следует проводить, исходя только из этого фактора. Но в случае с Dexter все же сложились несколько параметров: у Баффетта уже были обувные компании, которые работали весьма успешно, а Руни был одним из лучших его менеджеров. Вот, пожалуй, и все, что я бы хотел сказать об этом кейсе.

И вообще в эпоху бурного роста интернета, ИТ и биотехнологических компаний история с обувной фирмой из 1990-х гг. не выглядит такой уж актуальной. Возможно, уже сейчас в портфеле Баффетта есть бомба замедленного действия, которая может привести к намного большим потерям, чем те, которые миллиардер понес на инвестициях в Dexter. Об этом и пойдет речь в следующем примере.

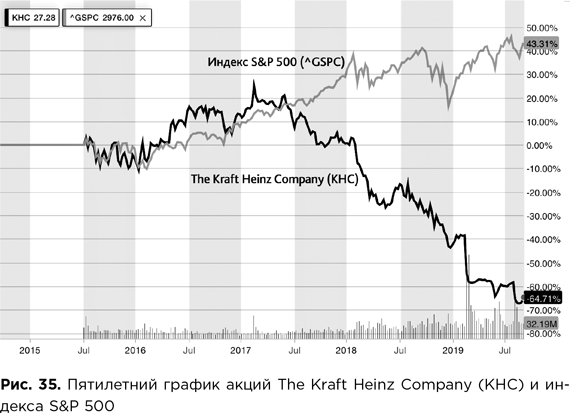

В конце февраля 2019 г. Уоррен Баффетт заявил о своей очередной ошибке. В интервью каналу CNBC он признал, что в свое время существенно переплатил за акции The Kraft Heinz Company. Если мы посмотрим на рис. 35, то может сложиться впечатление, что это было довольно запоздалое признание.

За последние пять лет акции компании упали почти на 65%. Особого внимания заслуживает кривая цен, которая идет вниз начиная с 2017 г. — это как раз то, что мы назвали в этой книге инвестиционными идеями класса «сегодня хорошо — завтра плохо». Полагаю, любители коротких продаж хорошо «порезвились» с этими акциями.

Этот кейс уже упоминался в разделе 2.3, поэтому прошу прощения у читателя за неизбежные, но необходимые повторы. Слияние компаний Kraft Foods Group и Heinz произошло в 2015 г., и в июле акции продовольственного гиганта уже появились на бирже. Сделка состоялась благодаря усилиям Berkshire Hathaway и бразильской компании 3G Capital. Баффетт стал крупнейшим акционером The Kraft Heinz Company: в настоящее время доля Berkshire Hathaway составляет 26,7%.

Никто не ожидал, что слияние двух признанных лидеров в производстве потребительских товаров приведет к таким результатам. Сами посудите: сейчас в компании трудятся порядка 38 000 человек. The Kraft Heinz Company производит и продает продукты питания и напитки в США, Канаде, на Ближнем Востоке и в Африке. Во всем мире известны такие ее бренды, как Kraft, Oscar Mayer, Heinz, Philadelphia, Lunchables, Velveeta, Planters и Maxwell House.

Эта ошибка вполне может превзойти ту, что привела к убыткам из-за покупки обувной компании Dexter. За один только торговый день 22 февраля 2019 г., когда акции The Kraft Heinz Company упали на 27,5%, Berkshire потеряла $4,4 млрд. Безусловно, это не может не сказаться на общих результатах Berkshire Hathaway, поскольку бумаги The Kraft Heinz Company занимают шестое место в числе ее самых крупных инвестиций. На рис. 36 вы можете увидеть, что акции компании Баффетта последние 12 месяцев существенно отстают от индекса S&P 500. Разница составляет более 8%, что довольно необычно для столь успешного инвестора.

В чем состоит ошибка Баффетта? Только в том, что за акции The Kraft Heinz Company он заплатил слишком много? Или просто время, когда основная ставка в портфеле гуру на компании потребительского сектора типа Coca-Cola приносила успех, подходит к концу? Возможно, что так.

А возможно, просто идея слияния двух продовольственных гигантов была ошибочной. Они бы работали эффективнее по отдельности, такое бывает. Возможно также, что меняются требования потребителей к продуктам подобных компаний. Конкуренты сейчас делают сильный акцент на здоровый образ жизни, выпуская продукты с натуральными ингредиентами, меньшим количеством сахара, более полезные для человека. Вероятно, The Kraft Heinz Company не смогла вовремя перестроиться.

На мой взгляд, большой ошибкой является столь масштабное участие Berkshire Hathaway в этой сделке и ее уверенность, что на таком рынке проиграть нельзя. Оказывается, можно. Что может быть дальше? Как будут развиваться события, связанные с The Kraft Heinz Company? Сказать наверняка, конечно, нельзя, но мы можем рассмотреть несколько вероятностей.

Первая — это продажа акций. У Berkshire Hathaway слишком большой пакет в The Kraft Heinz Company, продать его сразу невозможно. Можно продавать небольшими порциями, но это долго и, в любом случае, послужит сигналом для рынка, что с компанией не все в порядке. Таким способом вряд ли удастся исправить положение.

Второй путь — найти стратегического инвестора, который купил бы пакет Berkshire Hathaway. Наверное, это возможно, особенно по нынешним ценам, но тем самым Баффетт зафиксирует свои колоссальные убытки на этом рынке.

Третий вариант — просто ждать, когда все образуется. Быстро такие вещи не приходят в норму, так что речь идет о годах. И Баффетту придется смириться с тем, что акции этой компании будут тянуть вниз и доходность инвестиций в Berkshire Hathaway.

Четвертый вариант, который почему-то кажется мне более предпочтительным — это развод компании, возвращение на старые позиции, когда Heinz и Kraft Foods работали самостоятельно. В этом сценарии есть определенные плюсы: такими относительно небольшими компаниями будет легче управлять и, возможно, будет проще проводить в них необходимую реорганизацию, направленную на повышение эффективности. Такой вариант выглядит более рациональным еще и потому, что тогда Баффетту удалось бы зафиксировать не все убытки и он бы получил шанс отыграть значительную часть потерь.

В любом случае сделка с The Kraft Heinz Company — это большой «ляп» в истории инвестиций Уоррена Баффетта, за который придется платить инвесторам Berkshire Hathaway. Остается надеяться, что гений Баффетта решит и эту задачу столь же успешно, как он это делал многие годы своей карьеры.