Надежды на светлое будущее. Когда больше риска, но и отдача гораздо выше. Это ваш вариант?

3.1. Сегодня плохо — завтра будет хорошо. Кризисы как помощники. Обратный выкуп и другие маленькие хитрости для больших заработков

Однажды ко мне пришел клиент, с которым мы недавно начали работать. Мы должны были подвести итоги года, я отчитался о результатах и в конце спросил, есть ли вопросы. Оказалось, что у него были не только вопросы, но и свои заготовки. Он достал графики нескольких акций и стал показывать: здесь котировка пошла вверх, а здесь — опустилась вниз, и вот когда она упала, надо было прикупить еще. Вот здесь она вновь пошла вверх, и там можно было ее продать и подождать, пока она еще раз не опустится, и опять прикупить. И тогда мы бы за год заработали не 12%, а минимум 20%, а может даже 25%.

Я был обескуражен таким подходом: клиенту было за 60 лет, а его цель — не игра на рынке, а достаточно осторожное инвестирование, чтобы без особого риска сохранить накопления и, по возможности, приумножить их. Поэтому его предложение с намеком на мою недоработку было немного не в тему. Не говоря уже о том, что «задним умом» мы все мудрецы.

Тем не менее то, что было противопоказано в этом случае, имеет большой смысл и прямо относится к теме текущего раздела. Здесь мы начинаем рассматривать класс инвестиционных идей, который называется «сегодня плохо — завтра будет хорошо». На этом можно зачастую очень хорошо зарабатывать, правда, нужно сразу оговориться, что такие заработки достаточно рискованны, они по силам далеко не всем и предполагают хорошую профессиональную и аналитическую подготовку.

Этот класс идей можно условно разделить на две части. Первая — это то, о чем я разговаривал со своим клиентом: акция упала и хорошо бы в нее вложиться. Мы считаем причины падения не очень серьезными или конъюнктурными и потому решаемся на риск, полагая, что это того стоит: цена пойдет вверх. Конечно, имея на руках годовой график и зная ретроспективное поведение бумаги, легко фантазировать, как и сколько можно было заработать. Но в тот момент, когда акция падает на 15, 30 или даже 50%, сложно решиться вложить в нее еще деньги, ведь на этом падение может и не остановиться. Глядя не назад, а вперед, непросто решиться инвестировать в такую бумагу.

Вторая часть касается ситуаций, когда «сегодня», по большому счету, ничего нет, нечто только создается, но «завтра» оно появится и это будет «хорошо». Например, зарождается идея нового продукта, появляется компания, которая предлагает интересный сервис, и вы рискуете в нее вложиться в расчете на то, что продукт будет востребован, бизнес пойдет и бумаги компании вырастут. Мы будем говорить об этом ниже.

Где искать тех, кому «сегодня плохо», но «завтра» может быть «хорошо»? Один из самым распространенных источников информации — данные о 52-недельных значениях акций компаний: какие бумаги достигли своего годового минимума. Сильное падение привлекает инвесторов возможностью дешево купить акции хорошей компании. Еще Бенджамин Грэм в книге «Разумный инвестор» писал, что низкие цены зачастую являются признаком выгодных вложений. Он приводит пример General Motors, чьи акции в 1941 г. торговались выше отметки $30, а через 30 лет стоили всего $5, при этом прибыль на акцию превышала $4, и $3,5 выплачивались в качестве дивидендов.

Ближайшие перспективы могут быть мрачными, пишет Грэм, но хладнокровная оценка долгосрочного потенциала способна указать на недооцененность этой акции рынком. Конечно, критерием принятия решения о том, стоит ли покупать ту или иную бумагу, является не только цена, но еще и масса других факторов — динамика бизнеса, его перспективы, финансовые показатели.

Есть целый ряд онлайн-ресурсов со списками акций, чьи цены пребывают на 52-недельных минимумах. Некоторые из них бесплатны, такие как сайты биржи NASDAQ и . За какие-то ресурсы, где больше возможностей для анализа, придется заплатить. Например, на портале GuruFocus такие компании удобно сгруппированы по отраслям, хорошая подборка падающих американских акций есть на сайте MSN, интересная информация собрана на .

Эти данные о минимальных ценах — всего лишь наводка, начало анализа. На многих сайтах — к примеру, на том же GuruFocus — есть уже готовые рекомендации, стоит ли покупать те или иные подешевевшие акции. Приведу пример из статьи Barron’s за май 2019 г., в которой отобраны 14 компаний из S&P 500, чьи акции были на 50% ниже их максимумов за 52 недели.

Аналитики изучили эти компании и выбрали шесть, в которые большинство экспертов и советуют инвестировать. Вот они:

1. Nektar Therapeutics (NKTR).

2. Halliburton Co. (HAL).

3. Mylan N.V. (MYL).

4. Nvidia Corp. (NVDA).

5. Activision Blizzard Inc. (ATVI).

6. IPG Photonics Corp. (IPGP).

Это очень разные эмитенты. Среди них есть и биотехнологическая компания Nektar Therapeutics, и Halliburton, которая занимается обслуживанием и поставками оборудования для нефтяной промышленности, и крупный производитель электроники Nvidia. Nektar Therapeutics опустилась со своего 52-недельного пика на 63%, Halliburton — на 56%, Mylan — на 55% и т.д. Аналитики ожидали солидного дохода от вложений в эти компании: 106% — от Nektar Therapeutics, 66% — от Halliburton, 56% — от Mylan.

Здесь я хочу обратиться к читателям этой книги, считайте это домашним заданием. Каждый из вас может посмотреть, как сработали рекомендации аналитиков, что было с акциями этих шести компаний. И не важно, будет это через год, два или три. Это покажет вам, насколько хорошо работает такой подход.

Следующий кейс на первый взгляд не имеет отношения к этому классу инвестиционных идей, но это не так. Статья по нему была написана для «Ведомостей» в начале 2012 г., во время неопределенности на рынке: после кризиса 2008 г. прошло четыре года, но рынок еще до конца не оправился от потерь. В этой публикации можно услышать эхо больших потрясений, через которые прошли частные инвесторы, и я в том числе.

Лекарство от потерь

Десятилетиями массовый инвестор нес деньги на фондовый рынок, во многом полагаясь на простую и понятную стратегию buy and hold («купи и держи»). Она же лежала в основе большинства розничных продуктов банков и инвестиционных компаний. Но в последнее время эта стратегия перестала работать. Инвесторы терпят убытки и, разочарованные, выводят капиталы с инвестиционных счетов.

Золотыми годами стратегии buy and hold были 80-е и 90-е гг. прошлого столетия. Чтобы прослыть удачным инвестором, как правило, было достаточно купить мало-мальски достойную акцию или определенный их набор и подержать их 3–5 лет. На растущем рынке успех был практически гарантирован: за 10 лет с 1980 по 1989 г. американский рынок, к примеру, вырос на 333%. Следующее десятилетие было еще более удачным: за 1990–1999 гг. рост составил 441%.

Однако кризис интернет-компаний 2000 г. стал своеобразной черной меткой нового десятилетия. За 2000–2009 гг. рынок не только не вырос, но даже потерял почти 22%.

Невезение продолжается и по сей день. Фондовые рынки большинства стран (за исключением некоторых развивающихся) стали очень волатильными, перестав расти на длинных отрезках времени. Чудесные деньки стратегии buy and hold в ближайшие годы, похоже, не вернутся. Более сложные методы инвестирования и профессиональные фонды также не блещут стабильностью результатов.

Инвестору в такой ситуации можно просто забыть об акциях и облигациях и держать деньги на банковских счетах или, например, в недвижимости. Но это тоже не выход, во всяком случае для всех сбережений.

На мой взгляд, сегодня лучше вспомнить старый добрый прием, который, по сути, является модификацией стратегии buy and hold. Смысл его в том, чтобы инвестировать в хорошие активы регулярно и долго. Именно эта стратегия может уберечь от больших потерь даже тогда, когда классическая формула «купи и держи» не работает. Например, если бы в конце января 2007 г., на пике американского рынка, мы инвестировали все средства на пять лет в биржевой фонд SPDR S&P 500 (отражает динамику индекса S&P 500), то сегодня наши убытки составили бы 9,6% без учета дивидендов фонда (в среднем около 2% в год).

Но если бы все это время мы ежемесячно вкладывали в этот фонд равные суммы, то завершили бы пятилетку в небольшом плюсе: 12,3% за пять лет. Этот результат получен на многолетнем падающем рынке.

Для повышения доходности вложений я бы рекомендовал следующее: когда рынок существенно снижается, необходимо увеличивать ежемесячные «взносы». Так, если бы в нашем примере с августа 2007 по апрель 2010 г. (когда S&P 500 опускался более чем на 15%) мы удвоили инвестируемые каждый месяц суммы, то за пять лет заработали бы 17,6% прибыли.

Вот таким образом можно в значительной мере уберечься от потерь на долгосрочном падающем рынке и, возможно, даже заработать. Это чрезвычайно важно для тех, кто копит деньги на покупку дома, обучение детей, на старость и т.д. У этих людей нет права на потери. Правда, подобный подход требует времени, регулярности инвестиций и большого терпения. Иначе нужно искать что-то другое.

Давайте обсудим этот кейс и, как обычно, постараемся сделать выводы, которые могут быть полезными при выборе и оценке инвестиционных идей.

Во-первых, я глубоко заблуждался, когда писал, что в ближайшее время нас вряд ли ждет ренессанс стратегии buy and hold. Последние 10 лет с 2009 по 2019 г. были прекрасным временем для фондового рынка и тех, кто инвестировал в него, причем не обязательно в 2009 г., на «дне», но и потом — возможно, после прочтения этой статьи в 2012 г. Те, у кого хватило терпения спокойно ждать результатов, их получили.

Это показывает, что кризисы, особенно серьезные, каким и был кризис 2008 г., оказывают большое психологическое влияние на инвестора. Не так просто отвлечься от этого, посмотреть на общую картину и понять, что это очередное проявление цикличности на фондовом рынке и за кризисом, как правило, следует новый цикл роста.

Во-вторых, дополнительные инвестиции во время падения рынка, и вообще регулярные инвестиции, улучшают результаты и, как правило, позволяют добиться большего. Проблема в психологии: инвестору сложно заставить себя инвестировать, когда цены идут вниз — в переводе на терминологию этой книги, когда «сегодня плохо», — в надежде на то, что «завтра будет хорошо». Знаю это по себе. Тем не менее те, кто это делает, получают дополнительные выгоды.

Если представить себе, что в феврале 2012 г. мы вложились в индекс S&P 500, то за семь лет, по май 2019 г., наш доход составил бы 106,2%. С учетом реинвестирования дивидендов, которые выплачивают компании, входящие в индекс, результат был бы еще лучше — 136,4%. Уверен, что если бы мы не только реинвестировали дивиденды, но и добавляли вложения в моменты просадки рынка за эти годы, то могли бы достичь еще большего.

Следующий кейс — про обратный выкуп (buyback), который связан с классом инвестиций «сегодня плохо — завтра будет хорошо». Он применяется в разных ситуациях, но для нас главным является то, что компания выкупает часть своих акций, как правило, когда считает, что они недооценены. Никто лучше самой компании об этом не знает. И именно в те моменты, когда кажется, что дела плохи, многие компании прибегают к выкупу своих бумаг. На этом зарабатывают они сами и их акционеры. Об этой идее я написал в марте 2014 г. для журнала Private Banking & Wealth Management.

Сколько живет инвестиционная идея

Существуют инвестиционные идеи, которые живут долго. Стратегия buyback с использованием биржевого фонда PowerShare Buyback Achievers Fund — одна из них. В долгосрочной перспективе она может принести хороший доход.

Арифметика стратегии buyback проста и понятна. Как правило, когда компания выкупает на рынке часть своих акций, их стоимость растет. Это происходит потому, что выкупленные бумаги гасятся, т.е. на рынке их становится меньше, а на оставшиеся приходится больше активов и будущих доходов компании.

Однако в жизни все гораздо сложнее: не все акции и не всегда ведут себя таким образом. Поэтому для реализации стратегии buyback можно использовать специальный биржевой фонд PowerShare Buyback Achievers Fund (PKW). В его состав входят только американские компании, котирующиеся на местных биржах и выкупившие 5% или более своих акций за последние 12 месяцев. Раз в год (в январе) состав акций фонда меняется, и ежеквартально происходит его ребалансировка (уточнение веса той или иной акции).

Результаты фонда впечатляют. Если за последние 12 месяцев индекс широкого рынка S&P 500 вырос на 18,5% (здесь и далее приведены данные на 17 марта 2014 г.), то PowerShare Buyback Achievers Fund прибавил 27,6%. За пять лет он и вовсе вырос на 219,5% (S&P 500 — на 142,6%). Одновременно увеличивалась популярность биржевого фонда среди инвесторов. В мае 2013 г. капитализация ETF была $471,2 млн, а сегодня выросла более чем в шесть раз — до $2,91 млрд.

Здесь роль сыграли несколько факторов. Прежде всего, растущий рынок и большие средства, которые компании направляли на выкуп своих бумаг. В 2013 г. эта сумма превысила $400 млрд для компаний, входящих в индекс S&P 500. Основным трендом стали крупные программы buyback, как, например, у Apple, Microsoft и IBM. В то же время наметилась тенденция роста компаний, использующих более сбалансированный подход в стимулировании своих акционеров. В S&P 500 число тех, кто направляет средства и на дивиденды, и на обратный выкуп, достигло пика с 2005 г. (353 компании, или 71%).

Не стоит забывать и о финансовой инженерии, которая позволяет компании лучше «выглядеть». Так, в прошлом году 70% структур, входящих в индекс Dow Jones Industrial Average, улучшили свои показатели дохода на акцию благодаря buyback.

Хорошие перспективы

Портфель акций (сейчас — 209 компаний), его конструкция (диверсификация по отраслям и величине компаний) и постоянное обновление позволяют PowerShare Buyback Achievers Fund не просто быть пассивным участником инвестиционного процесса, а отражать реальную картину изменений в области обратного выкупа в США. Сейчас «родители» PKW — Invesco PowerShares Capital Management LLC работают над тем, чтобы дать жизнь еще одному похожему фонду, который отразит стратегию buyback во всем мире.

На мой взгляд, при сохранении роста фондового рынка США в 2014 г. у стратегии обратного выкупа остаются хорошие перспективы, а у PowerShare Buyback Achievers Fund — шанс значительно переиграть рынок. По оценке Goldman Sachs, на конец 2013 г. у компаний, входящих в S&P 500 (за исключением финансового сектора), были в кэше рекордные $1,3 трлн (11,1% от их активов). Это может привести к тому, что совокупные затраты на buyback в 2014 г. вырастут на 35%.

Однако при планировании вложений следует учитывать особенности использования этого фонда. Инвестору, который ищет новые возможности для своих денег, нужно помнить, что PowerShare Buyback Achievers Fund лучше всего работает на растущем рынке. Когда же рынок падает, фонд, как правило, падает вместе с ним и приблизительно на ту же величину. Так, в 2008 г. вслед за фондовым рынком США этот ETF провалился более чем на 50%. Однако восстановился он гораздо быстрее рынка.

С тех пор прошло достаточно много времени, фонд сменил название на Invesco International BuyBack Achievers ETF (IPKW). Давайте оценим, насколько удачной была инвестиционная идея использовать ETF обратного выкупа.

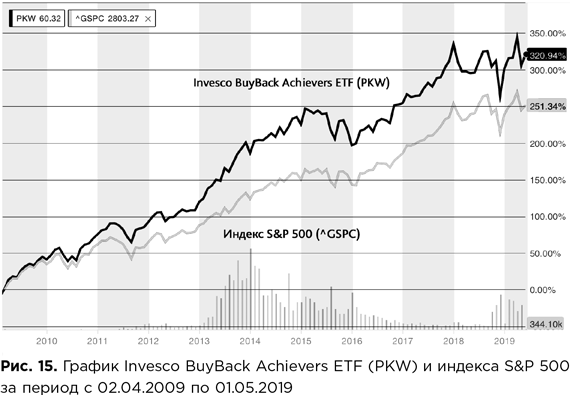

На рис. 15 видно, что со дна кризиса 2008 г. по май 2019 г. ETF обратного выкупа заметно опережает индекс S&P 500. Если первый вырос почти на 321%, то второй — немногим более чем на 251%. Причем если вначале, в 2009–2011 гг., разница между ними была небольшой, то потом она все время возрастала и в конце 10-летнего периода оказалась достаточно существенной — почти 70%.

Такой разрыв объясняется тем, что многие компании активно выкупали свои акции с рынка на «дне» и в первые годы восстановления индекса. Рост этих относительно дешевых акций сказался на результате. Между тем однозначно говорить о том, что этот биржевой фонд «бьет» S&P 500, нельзя, история здесь не такая простая.

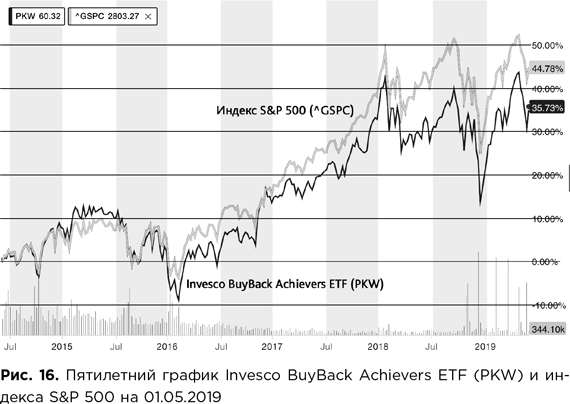

На рис. 16 — те же герои, но уже на пятилетнем отрезке, и результаты совсем другие: фонд отстает от индекса примерно на 9%. Базируясь на этих данных, я бы сделал такой вывод: преимущества фонда обратного выкупа лучше всего проявляются на выходе из кризиса, после большого падения рынка. В такой ситуации велика вероятность, что инвестиции в него окажутся удачными и даже могут опередить индекс S&P 500.

Замечу, когда я описывал этот кейс, фонд был на пике и, как отмечалось выше, его рыночная стоимость доходила до $3 млрд. Сейчас все гораздо скромнее: капитализация фонда составляет $1,11 млрд. Если отсчитывать от июня 2019 г., то бычий рынок длится уже 10 лет, и вполне вероятно, что вскоре мы войдем в другой цикл — снижения цен. Тогда и скажутся врожденные преимущества этого фонда. Так что не стоит забывать эту идею: когда будет очень плохо, у вас есть в запасе хороший инструмент, который позволит достойно пережить кризис. Здесь четко срабатывает принцип «сегодня плохо, а завтра будет хорошо».

Invesco BuyBack Achievers — не единственный биржевой фонд, который ориентирован на buyback. Есть и другие игроки, правда, менее крупные и более молодые — например, у той же Invesco есть фонд Invesco International BuyBack Achievers (IPKW). Он работает на глобальном рынке, вне США. Другой международный фонд, SPDR S&P 500 Buyback ETF (SPYB), специализируется на крупных американских компаниях, но, как и предыдущий ETF, у которого под управлением около $170 млн, он невелик — меньше $19 млн. Я бы не советовал инвестировать в такие маленькие фонды.

Еще одно замечание. Использовать buyback в поисках инвестиционных идей класса «сегодня плохо, а завтра будет хорошо» можно не только с помощью биржевых фондов. Опытный инвестор в силах выбрать и отдельные компании, у которых есть большие программы обратного выкупа акций. Зачастую ставка на них приносит хорошие плоды, но, конечно, такая стратегия намного сложнее и требует от инвестора больших знаний и анализа тех акций, которые он собирается покупать.

Следующий кейс можно было бы пропустить, если бы эта книга не предназначалась в основном для россиян. Дело в том, что для наших людей чрезвычайно важен вопрос валюты, в которой хранятся сбережения. Так было на протяжении десятилетий и, наверное, будет в ближайшем будущем. Статья по этому кейсу была написана в 2007 г., я приводил его в книге «Не потеряй!», но не предполагал, что он сохранит актуальность и 10 лет спустя.

Как заработать на слабом долларе?

Неожиданно резкое падение доллара в конце прошлого года заставило многих моих клиентов содрогнуться и в очередной раз задуматься о судьбе валютных сбережений. И хотя в последние две недели ситуация немного улучшилась, нет серьезных оснований полагать, что в ближайшие год-два доллар будет укрепляться. Но, как известно, нет худа без добра, и слабость доллара можно обратить себе во благо.

Покупайте американское

Сначала о расходах. При слабом долларе очень выгодно покупать американские товары. Один мой лондонский коллега недавно поведал мне о своем рождественском шопинге в Нью-Йорке. «Это просто фантастика! Цены намного ниже, чем в Лондоне, разница доходит до 25–30%», — восторгался он. При нынешнем курсе, когда за английский фунт дают почти два доллара, это не удивительно. «В Америке я наконец почувствовал, что доллар — это доллар. Очень выгодные покупки, в Европе таких не сделаешь», — поделился впечатлениями другой мой знакомый, недавно вернувшийся из США. Так что тратить доллары на покупки сейчас выгодно.

Золото помогает

Опытный инвестор знает: когда доллар дешевеет, золото, как правило, растет. На этом можно и нужно зарабатывать. В прошлом году, когда доллар подешевел к евро на 10,3%, цена на золото в долларах выросла на 23%.

Инвестировать в золото несложно. Многие российские и зарубежные банки предлагают своим клиентам открыть металлические счета. Но вкладывать в драгметаллы нужно осторожно, поскольку конъюнктура этого рынка переменчива. В том же 2006 г. можно было потерять деньги, инвестируя в золото. Например, если бы вы открыли золотой металлический счет в середине мая при цене $720 за тройскую унцию, то к концу года ваши потери могли составить около 14%.

Вот самые общие рекомендации, которые помогут вам избежать грубых ошибок при инвестировании в золото. Во-первых, не стоит делать разовых крупных покупок. Лучше покупать золото небольшими порциями на протяжении достаточно длительного времени. Во-вторых, не стоит вкладывать в золото больше 10–15% сбережений. В-третьих, постарайтесь занять долговременную «золотую» позицию, а не заниматься краткосрочными спекуляциями.

Инвестируем в Америку

Как уже отмечалось выше, слабый доллар делает американские товары более привлекательными и конкурентоспособными. В выигрыше оказываются не только иностранные потребители, но и производители этих товаров. Особенно это касается американских компаний с большой долей экспорта. К ним можно отнести такие известные бренды, как McDonald’s, Coca-Cola, Procter & Gamble, Merck & Co., Pfizer, Microsoft и Intel.

В 2006 г., когда доллар обесценивался очень быстро, стоимость многих из упомянутых акций выросла существенно больше, чем индекс американского фондового рынка S&P 500, который потяжелел на 13,6%. Например, бумаги Coca-Cola выросли на 19,7%. На акциях McDonald’s можно было заработать около 30% годовых. А крупная фармацевтическая компания Merck & Co. принесла годовой доход более 37%. В то же время Procter & Gamble, Pfizer и Intel и другие не показали таких же впечатляющих результатов.

Так что тем, кто решит использовать данный подход для защиты долларовых сбережений, важно понимать, что не существует жесткой связи между ростом этих акций и слабым долларом. Дешевый доллар — лишь один из факторов, способствующих успеху бизнеса американских компаний. Предпочтительно также инвестировать в ценные бумаги не одной компании, а диверсифицировать инвестиции по отраслям. Причем желательно также учитывать временной лаг между падением доллара и возможным ростом ценных бумаг. Многие аналитики отмечают, что особенно сильно эффект от снижения доллара проявился во второй половине 2006 г. во время рыночного ралли (к этому времени доллар уже успел похудеть более чем на 7%). За последние шесть месяцев года акции Microsoft выросли на 28,2%, Pfizer — на 19%, Procter & Gamble — на 15,3%, Intel — на 6,6%, McDonald’s — на 31,8%, а S&P 500 — лишь на 11,7%. Корзина из перечисленных акций потяжелела бы за этот период более чем на 20%. Неплохой заработок на слабом долларе!

Заграница нам поможет

Еще одна возможность защитить валютные сбережения от колебаний курса — долларовые вложения на фондовых рынках за пределами США. В 2006 г. они были не менее выгодными, чем вложения в местных валютах. Например, если бы в начале 2006 г. мы вложили некую сумму в евро в индекс DJ Euro Stoxx 50, который отражает динамику 50 голубых фишек Европы, то за год заработали бы порядка 14%. Для этого, например, можно было купить акции биржевого фонда iShares DJ Euro Stoxx 50, которые котируются на Франкфуртской бирже.

При вложении аналогичной суммы в долларах в тот же индекс (например, через ETF The StreetTracks Dow Jones Euro Stoxx 50 Index Fund, который котируется на Американской фондовой бирже) наш заработок составил бы 28% годовых в долларовом эквиваленте или 15% в пересчете на евро. То есть даже чуть выше, чем в первом случае. Так что такого рода инвестиции могут защитить ваш капитал от курсовых потерь.

Делать долларовые вложения на зарубежных фондовых рынках можно с помощью широкого спектра ETF, которые в прошлом году показали хорошие результаты. Например, iShares MSCI Emerging Markets — инвестиционный фонд, инвестирующий на рынках развивающихся стран, вырос в 2006 г. на 29%, а вложения в фонд стран Латинской Америки iShares S&P Latin America 40 принесли около 40% годовых. Инвестиции в фонд акций стран Юго-Восточной Азии iShares MSCI-Pacific Ex-Japan продемонстрировали рост на 27%. Для этих целей можно использовать и зарубежные паевые фонды, паи которых номинированы в долларах.

Помимо прочего

Существуют и другие пути получения дополнительного стабильного дохода на слабом долларе. К ним относится, например, работа с различными товарами, кроме золота, цены на которые также установлены в долларах. Например, нефть, газ и серебро. Это могут быть как прямые инвестиции, так и инвестиции в акции компаний. Есть возможности в сфере туризма: стало дешево путешествовать в США.

Все это может принести пользу вашим валютным сбережениям. Возможно, для кого-то вполне подойдут исключительно защитные меры в виде организации мультивалютного инвестиционного портфеля, а кому-то захочется заняться серьезными вложениями в серебро и т.д.

Но, принимая инвестиционные решения, пожалуйста, помните, что были и другие времена. С 1995 по 2002 г. доллар неуклонно рос по отношению к другим валютам. Инвесторы всего мира покупали доллары и вкладывали их в США, чтобы сохранить свои капиталы. Американцы с удовольствием ездили за границу и делали там дешевые покупки… История имеет тенденцию повторяться.

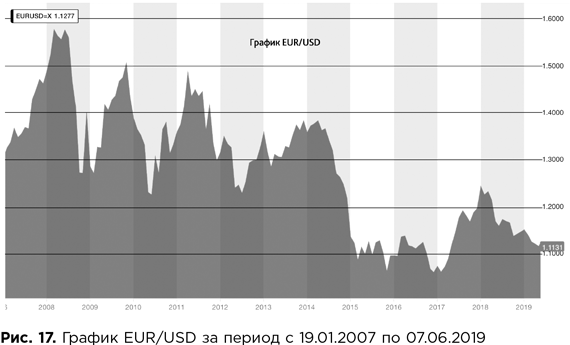

Все эти базовые приемы применимы и к другим слабеющим валютам — евро, английскому фунту, рублю и т.д. За 12 лет с написания этого кейса курс евро к доллару не раз взлетал и падал, что хорошо видно на рис. 17. Уверен, что такие перепады не раз заставляли россиян менять взгляды на свои сбережения. Для нас это очень чувствительно, особенно с учетом того, что с 2014 г. рубль сильно обесценился. Такие скачки курса говорят о том, что нужно очень внимательно относиться к тому, в какой валюте вы держите свои сбережения. Этот вопрос не столь актуален для европейцев, которые, как правило, держат деньги в евро, или для американцев, которые не задумываются о том, куда идет доллар, но для россиян это очень важно.

О чем я не написал в этой статье и как еще можно заработать на слабом долларе? Самый простой вариант: когда доллар слабый, от него не нужно избавляться — наоборот, его следует покупать точно так же, как надо покупать евро, когда он ослаб. Это, собственно, и означает «сегодня плохо, а завтра будет хорошо». Конечно, это случится не совсем завтра и не через месяц — возможно, придется ждать год или два-три, но такая стратегия весьма эффективна. За годы, прошедшие с публикации моей статьи, евро существенно подешевел по отношению к доллару, и если бы мы в начале 2007 г. держали все свои деньги в евровалюте, то сейчас оказались бы в минусе больше чем на 14%.

Со временем эта картина может начать меняться. В связи с этим россиянину лучше всего диверсифицировать свой валютный портфель, чтобы в нем были и доллары, и евро, а в случае крупных сумм — и другие валюты, включая швейцарский франк или английский фунт и, конечно, рубль как основная валюта для жизни в стране.

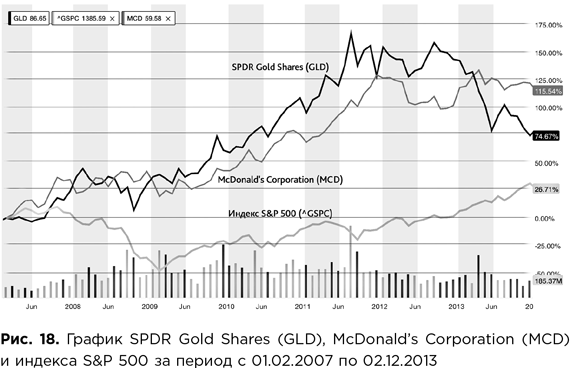

Чтобы посмотреть, как сработали мои рекомендации, я построил график с момента публикации статьи до конца 2013 г., который можно условно назвать окончанием периода слабого доллара (рис. 18). Я включил в него «золотой» ETF SPDR Gold Shares, акции McDonald’s и индекс S&P 500.

Что же получилось за эти семь лет? Первая неожиданность — золото в разы обогнало индекс S&P 500: 74,7% против 26,7%. Трудно делать однозначные выводы, поскольку на этот период пришелся кризис 2008 г., и все же можно достаточно уверенно сказать, что при слабом долларе инвестиции в золото приносят хорошие результаты.

Второй пример — это компания McDonald’s, чьи рестораны находятся по всему миру и которой выгоден слабый доллар. Она обогнала всех — 115,5% за 7 лет. В целом инвестиционные рекомендации достаточно хорошо себя показали. Так что, если ситуация повторится, ими можно воспользоваться. Единственное ограничение: не советую делать ставку на одну акцию или актив — гораздо лучше поставить на определенный набор активов, при этом диверсифицировав их соответствующим образом.

3.2. Как я инвестировал в марихуану и что из этого получилось. Стоит ли повторять?

В этом и следующем разделах мы обсудим подкласс идей «плохо — это хорошо», который я обычно называю «пионерским». Его обычно обходят стороной, о нем мало пишут. Если немного раздвинуть границы класса «плохо — это хорошо», то можно считать, что «плохо» — это когда ничего нет, кроме, возможно, идеи — коммерческой или научной: рынок только зарождается.

Эта «пионерская» стратегия, если она правильная, может принести такие доходы, которые вряд ли можно получить, работая в обычном инвестиционном поле с известными компаниями на фондовых рынках США, Европы и Азии. Традиционные способы поиска и отбора идей, описанные в первой главе, здесь не подходят: одновременно с нами ими пользуются сотни тысяч, а может, и миллионы инвесторов по всему миру.

«Пионерские» идеи по-разному приходят к инвестору, и мне сложно сказать, как это происходит. Наверное, люди смотрят, читают, следят за новостями, и в какой-то момент у них появляется мысль: здесь можно заработать. Не всегда это приводит к успеху — есть большие риски, но в случае удачи доход может быть очень большим. Для тех, кто готов рискнуть, кому будет интересен опыт работы со стратегией типа «пионер», я в этом и следующем разделах описываю два случая из своей практики.

Начну с того, как я инвестировал в марихуану. Мне удалось вовремя войти на этот только зарождавшийся рынок и хорошо заработать в 2013-м и начале 2014 г. О своем опыте я тогда написал в журнале Forbes, и это была, пожалуй, одна из первых публикаций по этой теме в российской прессе.

Косяк инвесторов: кто легально зарабатывает на марихуане

Вокруг наркотического растения разворачивается бум деловой активности. Почему инвесторы обратили внимание на рискованный сектор?

Шутка Боба Марли с призывом к легализации марихуаны на Ямайке только для лечения астмы и глаукомы спустя 40 лет превратилась в реальность в США. Разрешив употребление и хранение марихуаны в медицинских целях, США устроили революцию в этой, если можно так сказать, отрасли сельского хозяйства.

Вокруг этого наркотического растения начался настоящий бум деловой активности. Многие компании стали выращивать марихуану и использовать ее для производства полезной и востребованной массовым потребителем продукции. Это оказалось прибыльным делом, в котором есть место и для частных инвесторов.

Возьмем, например, разведение конопли. Во многих штатах ее разрешено выращивать в домашних условиях. Например, в Мичигане можно держать 12 горшков с коноплей, а в Колорадо — только шесть, и три из них должны быть зрелыми (mature), а три — еще нет (immature), т.е. «на подходе».

Все это требует семян, саженцев, средств ухода за растениями, другой необходимой продукции и услуг. Знающие люди говорят, что выращивание конопли — это настоящее искусство. Вот почему как грибы после дождя в США стали появляться компании, которые специализируются на этом.

GrowLife Inc. — одна из них. До 2011 г. это была убыточная садоводческая компания, но она вовремя свернула на дорогу выращивания конопли и продажи сопутствующих товаров. Теперь компания торгует не только традиционными товарами для выращивания растений (кстати, не только конопли), у нее также можно купить специальную литературу, лампы освещения для лучшего роста, системы гидропоники, тенты для растений и многое другое.

Акции GrowLife Inc. котируются на фондовом рынке, и за последние 12 месяцев они принесли своим владельцам доход около 170% (здесь и далее — данные на 24 июня 2014 г.). Компания небольшая — ее капитализация чуть выше $97 млн.

Кроме компаний, которые помогают выращивать коноплю, есть и такие, которые заняты исследованиями и разработкой лекарств на ее основе. Английская GW Pharmaceuticals Plc — самый крупный игрок на этой «поляне». Ее капитализация превышает $1,35 млрд, что по меркам других «конопляных» акций ($50 млн здесь считаются вполне нормальной капитализацией) просто гигантский показатель.

За год бумаги GW Pharmaceuticals показали феноменальный рост — 943%. Главным хитом компании считается Sativex — специальный спрей, который используется для облегчения симптомов рассеянного склероза, болей при онкологических заболеваниях и невропатических болей.

А вот Medbox (США) специализируется на том, как сделать доступ к марихуане и изделиям из нее простым и безопасным для всех нуждающихся. В первую очередь речь идет о больных хроническими недугами и страдающих от боли.

Для этих целей Medbox производит специальные сейфы и сейфовые ячейки (с соответствующим программным обеспечением), доступ к которым получают только авторизированные пользователи по специальным картам или с использованием биометрических данных (например, отпечатков пальцев). Такие аппараты могут стоять в клиниках, аптеках, специальных магазинах и других местах. Капитализация компании составляет $542 млн. За последние 12 месяцев ее акции вели себя не лучшим образом, упав почти на 35%. Однако, по мнению экспертов, у продукции Medbox есть хороший перспективный рынок и ее бумаги остаются привлекательными для инвесторов.

Среди компаний, работающих на ниве использования марихуаны в «мирных» целях, есть и весьма экзотические. Например, технологическая mCig предложила любителям травки некую замену, которую она считает путем к декриминализации рынка марихуаны. Это электронные сигареты, которые работают на концентрате марихуаны в виде воска или масла. При этом «сырье» не сжигается, его нагревают внутри сигареты до определенной температуры, что, как утверждают разработчики, позволяет сделать процесс курения более мягким, приятным и экономным. Стоимость одной такой сигареты составляет $10, и они пользуются все большей популярностью. За последний год акции mCig выросли на 296%.

Большинство публичных компаний, зарабатывающих на марихуане, — это так называемые penny stocks, стоимость которых не превышает $5. Сейчас на американском фондовом рынке котируется более 150 публичных компаний, связанных с выращиванием марихуаны и производством продукции на ее основе. Существует даже специальный индекс — The Marijuana Index, который отражает суммарное движение цен на их акции.

Появились и аналитики, которые ориентированы исключительно на «конопляные» акции. Большинство экспертов утверждает, что у этого рынка большое будущее. По информации Bloomberg, c сентября 2012 г. по май 2014 г. его капитализация выросла с $500 млн до $7 млрд. Не исключено, что это только начало. Через несколько лет речь может идти уже о десятках миллиардов.

Однако эта область еще очень молода, и «авторитетов» для инвестирования здесь не так много (и у каждого эксперта они свои). Вложения весьма рискованны. Например, большинство акций обвалились в апреле этого года, когда надзирающие органы в США остановили на две недели торговлю некоторыми из них, опасаясь манипуляций на рынке и обмана инвесторов. Кстати, упомянутая GrowLife Inc. была в их числе. Как повели себя бумаги этого сектора после вмешательства американских властей, хорошо видно на графике The Marijuana Index. Он упал более чем на 50%. Правда, за последние 12 месяцев рост индекса составил почти 300%.

Прежде чем обсуждать судьбу акций, описанных в статье, отмечу, что за прошедшие пять лет индустрия марихуаны — выращивание и производство лекарств из нее — развивалась поразительными темпами. Первое использование медицинской марихуаны датировано 1996 г. в Калифорнии, первая страна, которая официально разрешила ее использование, — Уругвай в 2013 г. А на начало 2019 г. марихуана частично разрешена в 30 странах, использование медицинской марихуаны — в 14, в США использование медицинской марихуаны легально в 33 штатах.

Сейчас даже обсуждается полная легализация марихуаны в стране так, как это произошло в Канаде 7 октября 2018 г. Чтобы вы представили себе масштаб этого бизнеса, приведу данные портала Statistа: в 2018 г. в США было куплено медицинской марихуаны на $4,5 млрд. Сейчас в этом бизнесе в Штатах в той или иной мере занято 28 000 компаний.

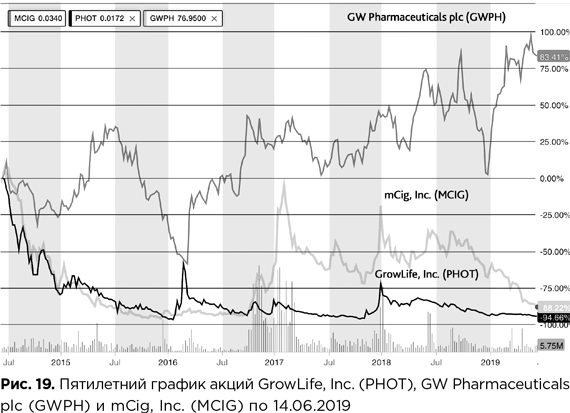

А теперь посмотрим, как развивались события в течение пяти лет после написания статьи (рис. 19).

Первым делом отмечу, что одна из компаний прекратила существование: это Medbox. Все четыре компании в 2013–2014 гг. принесли инвесторам доход в сотни процентов, но компетентные органы предъявили Medbox претензии в том, что она вводит инвесторов в заблуждение о масштабах своего бизнеса. Компания была поглощена и сейчас выступает под другим именем, так что она больше не представляет для нас интереса.

Из трех оставшихся игроков один показал очень достойные результаты. Мало того, что его акции достаточно хорошо себя вели все пять лет, он вышел на четвертое место по капитализации среди фирм, занимающихся бизнесом, связанным с марихуаной: $5,2 млрд на конец июня 2019 г. Речь идет о компании GW Pharmaceuticals, акции которой за последние 5 лет выросли на 83,4%. Конечно, это не такие темпы, как в самом начале, но тем не менее очень достойные для фармацевтической компании. А две другие фирмы — GrowLife и mCig — потеряли в стоимости примерно 90%.

Теперь, как обычно, выводы. Почему результаты оказались такими разными?

Во-первых, они иллюстрируют риски и некоторые особенности «пионерских» стратегий. Во-вторых, когда на каком-то рынке начинается бум, на него приходит множество спекулятивных игроков, которые хотят быстро и много заработать. Из-за этого на таких перспективных рынках акции зачастую сильно переоценены. Не важно, достойные ли это компании или случайные бенефициары бума. Частный инвестор покупает все, мало заботясь о финансовых результатах компаний.

На начальном этапе «пионерской» стратегии это сработало — у нас были удачные 2013 г. и начало 2014 г. Это во многом было связано с тем, что в то время первая страна — Уругвай — объявила о легализации марихуаны. Люди почувствовали, что процесс может пойти дальше, и деньги потекли сюда рекой. Бизнес только начинался, войти в него было не очень дорого. Та же GrowLife была обычной садоводческой фирмой, но почувствовала запах денег и резко переметнулась в другую сферу. Но на длинной дистанции не все выдержали испытание, потому и столь разные результаты.

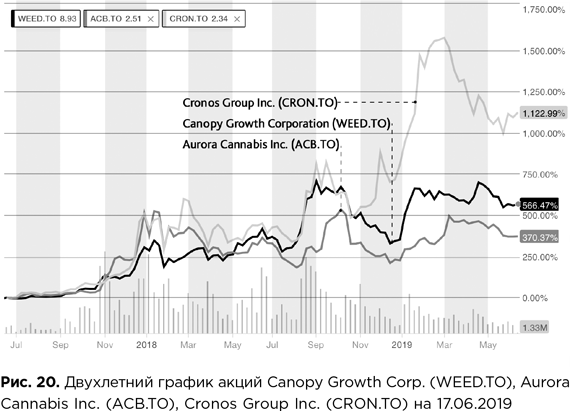

Отсюда вытекает еще одна особенность «пионерской» стратегии: она требует диверсификации. Нужно следить за рынком и ни в коем случае не держаться за тех, кто первым выбился в лидеры. За прошедшие пять лет появились новые игроки с миллиардной капитализацией. Вот несколько примеров: капитализация компании Canopy Growth Corporation — $14,4 млрд, Aurora Cannabis — $10,3 млрд, Cronos Group — $5,3 млрд.

Что общего у трех лидеров индустрии выращивания конопли и ее переработки для медицины? Прежде всего, все эти компании — канадские. Эта страна сейчас — лидер отрасли, чему способствовало обсуждение и принятие закона о легализации марихуаны в Канаде. Если посмотреть на рис. 20, то можно сделать вывод, что потенциал этой отрасли еще не исчерпан и, на мой взгляд, рост еще впереди, хотя возможны и естественные коррекции.

За последние годы лидеры отрасли прибавили от 370 до 1122%. Такие результаты — редкость, они еще раз говорят о том, что марихуана до сих пор остается «пионерской» стратегией. Но она достаточно рискованна и требует осторожных и вдумчивых вложений, иначе такие инвестиции могут завершиться как большими доходами, так и колоссальными убытками.

Основным потребителем лечебной марихуаны являются США. Но выйти на фондовый рынок Америки таким компаниям сложно: на федеральном уровне распространение марихуаны запрещено. Лишь самые крупные и крепкие представители отрасли добираются до биржи. Поэтому акции таких компаний торгуются в основном в Канаде. Легализация марихуаны на федеральном уровне в США может вызвать скачок котировок участников отрасли.

Индустрия развивается не только за счет применения конопли в медицине, но и ее добавления в традиционные продукты. Использовать каннабиноиды в своей продукции готовы производители напитков, кондитерских изделий и т.д. Всего один пример: пивоваренный гигант Heineken (HEINY) с рыночной капитализацией больше $50 млрд уже выпускает шипучку с небольшими добавками выжимки из конопли. И это только начало.

Потенциальным инвесторам стоит обратить внимание, что эта индустрия, как и другие, по мере развития создает вокруг себя новые бизнесы. Кто-то выращивает коноплю, борется за ее качество, другие компании снабжают эти фермы семенами, удобрениями, оборудованием. Появились фирмы, которые ищут места, где можно начинать производство, и торгуют земельными участками. Технологические компании делают софт для учета, движения и сбыта продукции. И конечно, важную роль играют фармацевтические компании.

В США самый растущий сегмент потребителей марихуаны — люди старше 65 лет: именно они чаще сталкиваются с болью в суставах, бессонницей и другими проблемами, где медицинские изделия из конопли дают хорошие результаты. Человечество стареет, и число потребителей лечебной марихуаны будет расти. Но, повторюсь, хотя у этого рынка большое будущее, риски здесь гораздо выше, чем в традиционных отраслях и в сложившихся крупных компаниях.

Как и в других секторах рынка, существуют биржевые фонды, ориентированные на конопляную индустрию. На американском фондовом рынке сейчас котируются только три таких фонда — на тысячи компаний по всему миру. Основная причина —– законодательные препоны. Тем не менее я уверен: когда вы будете читать эту книгу, их может быть уже не три, а пять или 10, а через год-два, возможно, существенно больше.

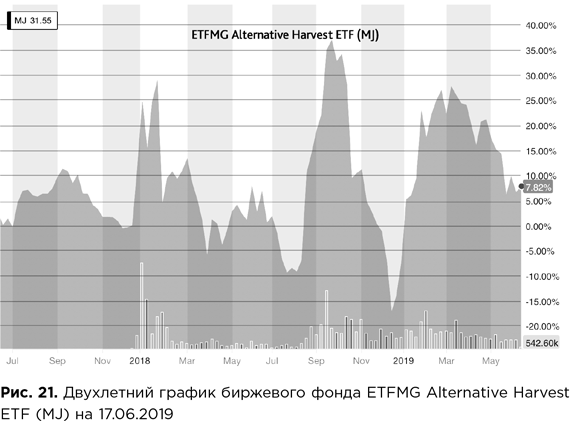

Сейчас же в распоряжении инвестора есть такие фонды, как ETFMG Alternative Harvest ETF (MJ), AdvisorShares Pure Cannabis ETF (YOLO), AdvisorShares Vice ETF (ACT). Последние два довольно молодые, у них под управлением всего несколько десятков миллионов долларов, и пока я бы не рекомендовал их к покупке. Остается ETF ETFMG Alternative Harvest, у которого под управлением примерно $1,2 млрд. Это тоже не очень много, но с таким ETF уже можно работать. К тому же приемлемой альтернативы ему пока нет.

Это глобальный фонд: в его портфеле порядка 49% — канадские компании, 32% — компании из США, есть в нем и английские фирмы (около 13%), шведские (2,1%), итальянские (1,9%), японские (1,76%) и другие. С одной стороны, это здорово, а с другой — учитывая, что в разных странах рынок развивается по-разному, это усредняет результаты фонда.

Упор сделан на компании медицинской марихуаны: фармацевтические и биотехнологические компании, которые используют каннабис в своей продукции. Конечно, инвестора интересует вопрос доходности. Здесь должен вас разочаровать: таких доходов, как в приведенных кейсах, в глобальном фонде с очень разными компаниями в портфеле мы не увидим.

График этого фонда за два года — настоящие американские горки, где крутые подъемы чередуются с резкими падениями (рис. 21). Долгосрочному инвестору это принесло бы за два года лишь 7,82%. Возможно, в более длительной перспективе фонд покажет более впечатляющий результат — это как раз тот случай, когда меньше риска, но и меньше доход.

А впереди вас ждет еще одна «пионерская» стратегия, которая также в свое время принесла большие доходы.

3.3. 160% на таблетках для похудения. Кому подходят такие идеи? Тест для сомневающихся

В этом разделе мы рассмотрим еще один кейс из класса «сегодня плохо — завтра будет хорошо». Он тоже из подкласса «пионерских» стратегий, но кардинально отличается от предыдущего. Там речь шла о зарождающейся крупной отрасли, о трендах и, соответственно, поиске возможности на перспективу. На этот раз мы говорим в первую очередь о разовом заработке. Мы не стремимся долго сидеть в той или иной бумаге: у нас есть определенная идея, и мы ждем, когда она воплотится, чтобы зафиксировать доход.

Этот кейс уникален, ничего подобного в книге нет. У меня была возможность описать этот пример гораздо подробнее, чем остальные. И я постарался не просто рассказать об инвестиционной идее, но и показать ход своих мыслей, свою логику, опасения, которые возникали, отметить психологические нюансы. Если среди читателей этой книги будет человек, имеющий отношение к кино, — режиссер, продюсер, сценарист, — то возьму на себя смелость сказать, что это не просто кейс, а идея для отличного финансового детектива. А теперь сама история.

Когда 160% — это мало

В последние годы фондовый рынок не очень радует частного инвестора. Старые правила не работают, а новые, которые приносили бы хороший доход в условиях большой волатильности и глобальной макроэкономической неопределенности, еще не выработаны. Вот почему к любой инвестиционной идее стоит отнестись со всем вниманием.

Особенно ценны те, которые не зависят от того, в какую сторону движется рынок сегодня и куда он повернет завтра. Одна из них — вложения в акции биотехнологических компаний, которые ищут средства для борьбы с бичом современной цивилизации — ожирением, доходность которых, как выясняется, может составить сотни процентов за считаные месяцы.

Миллионы людей во все мире мечтают быть стройными и здоровыми, не ограничивая себя в еде и не утруждая регулярными занятиями спортом. Любая фармацевтическая компания мечтает приступить к выпуску чудо-таблетки, которая одним махом решит эту проблему. Это очень выгодно и сулит большие барыши на долгие годы вперед.

Действительно, в одних только США насчитывается более 78 млн человек, у которых есть проблемы с лишним весом. У них значительно повышается риск сердечно-сосудистых заболеваний, диабета и других хронических «болячек». Все это обходится американским налогоплательщикам в громадную сумму — $147 млрд в год, в которую включены затраты на медицину и потери производительности.

Неутешительны и прогнозы. Ожирение с каждым годом становится все более и более распространенным явлением. По некоторым оценкам, к 2030 г. оно может затронуть 42% населения США, т.е. более 120 млн человек. Тем не менее, несмотря на все более угрожающие масштабы проблемы, с 1999 г., когда в продаже появились таблетки Xenical компании Roche, на рынок США не поступило ни одного нового лекарства от ожирения.

Напрашивался очевидный вывод: любая фармкомпания, которая сможет предложить страдающим лишним весом потребителям новую «панацею», имеет все шансы получить отличную прибыль и выплатить прекрасные дивиденды инвесторам, которые успеют вовремя вложиться в ее акции.

Идея на миллион

Я знал, что многие биотехнологические компании работают над тем, чтобы изобрести лекарство для похудения. Периодически в прессе мелькали сообщения об этом, однако реальных результатов все не было. Какое-то время я внимательно следил за небольшой фирмой VIVUS Inc. из Калифорнии (постоянно в ней работают всего 38 человек), которая занималась разработкой лекарства под названием Qnexa. Оно вселяло в меня большую надежду на успех.

Однако в 2010 г. Управление контроля качества продуктов и лекарственных средств США (FDA) отказалось зарегистрировать этот препарат, и я перестал интересоваться VIVUS. Кстати, вывод современного лекарства на рынок требует больших финансовых и временных затрат. Это очень рискованный бизнес с непредсказуемым результатом. Считается, что разработка и вывод на рынок каждого нового лекарства обходится его производителю в среднем в $1 млрд, а весь процесс занимает не менее 10 лет непрерывной работы.

Каково же было мое удивление, когда в конце февраля этого года я узнал, что консультативная группа FDA рекомендовала разрешить использование Qnexa, что привело к стремительному росту акций VIVUS. Всего за один день они подорожали на 98%. Сначала я подумал, что это уже отыгранная тема и шансов здесь нет. Однако более глубокое изучение вопроса привело меня к заключению, что это только начало и здесь еще есть хорошие перспективы на большой заработок.

Я рассуждал так. Во-первых, рекомендация консультативной группы — это еще не все, окончательное решение самого FDA по Qnexa было впереди. Существовали опасения, что прием этого препарата может давать побочные явления в области кардиологии.

Но большинство экспертов полагали, что в случае с этим лекарством терапевтическая выгода превышает связанные с ним риски, а потому у него есть хорошие шансы выйти на рынок США и Европы (впоследствии так и произошло). Это означало бы очередной «взрыв» цен на акции VIVUS. Во-вторых, можно было попытаться заработать и на других компаниях, занятых в исследованиях в этой области, если таковые существуют.

В поисках лидера

Анализ показал, что у VIVUS есть два серьезных конкурента, которые идут буквально по следам Qnexa. Первый — лекарство для похудения Contrave, которое предлагает компания Orexigen Therapeutics Inc. Второй — Arena Pharmaceuticals Inc., она также выводит на рынок средство для похудения Lorcaserin.

Оба препарата имеют свои плюсы и минусы и также ожидают от FDA разрешения на начало продаж в США. Интересно, что для Arena Pharmaceuticals Inc. так же, как и для VIVUS, это вторая попытка получить разрешение от FDA, поскольку в первый раз ей было отказано — тоже в 2010 г.

Я понимал, что той компании, которая первой получит одобрение FDA, достанется львиная доля успеха. В этом плане шансы VIVUS представлялись мне более внушительными. По оценкам аналитиков Credit Suisse, годовые продажи лекарства Qnexa в США и других странах мира могут достигнуть $1,9 млрд. С другой стороны, спрос на подобные препараты очень большой. Все три лекарства совершенно разные и в случае успеха каждое из них сможет найти свою рыночную нишу. Кроме того, только длительное и массовое использование препаратов выявит настоящего лидера.

В самом начале своих «боевых» действий я выстроил собственную очередность выхода трех лекарств на рынок. Мне казалось, что порядок будет таким: сначала VIVUS, затем — Arena, а последней разрешение FDA получит лекарство от Orexigen Therapeutics. Это и стало основой моего инвестиционного плана.

Будучи финансовым консультантом, я решил не только сам попытаться заработать на этой идее, но и использовать ее в портфелях своих клиентов, а также открыто предложить ее всем тем, кто мог заинтересоваться подобной инвестицией. При этом я предупреждал, что такие вложения очень рискованны и нужно быть готовым как к высоким доходам, так и к немалым потерям. Это была хорошая возможность только для тех, кто мог позволить себе высокий уровень риска.

Для начала предлагалась следующая модель инвестиций: VIVUS — 50%, Arena Pharmaceuticals — 30% и Orexigen Therapeutics — 20%. Я также обращал внимание потенциальных инвесторов на то, что ситуация может довольно быстро меняться. Поэтому нужно очень плотно отслеживать и анализировать все появляющиеся новости, чтобы оперативно производить необходимые изменения в портфеле. Тем, кто к этому не готов, я советовал обратиться за помощью к своему финансовому советнику.

Первые результаты

В середине апреля 2012 г., когда я решился вложиться в описываемые биофармацевтические компании, они показывали следующую доходность за последние 12 месяцев. Абсолютным лидером была VIVUS — ее акции выросли на 217,1%, за ней следовала Arena Pharmaceuticals (112,3%), а замыкала тройку Orexigen Therapeutics со «скромными» 40,7% роста. Такая доходность в принципе, соответствовала нашим «весовым» коэффициентам распределения вложений по компаниям.

Дальше, как обычно, начались неожиданности. FDA объявило 12 апреля, что откладывает на три месяца решение по VIVUS, чтобы еще раз оценить риски, которые связаны с приемом ее лекарства. Это означало, что первой к финишу могла прийти уже другая компания — Arena Pharmaceuticals. Так и случилось: 27 июня FDA дало зеленый свет на использование первого за последние 13 лет нового средства для похудения Belviq — так был переименован Lorcaserin. Акции Arena взлетели до небес, и я решил их продать, зафиксировав доход, который составил 160% менее чем за полтора месяца.

Часть прибыли я переложил в акции Orexigen. Почему? Утверждение первого лекарства FDA придало импульс росту акций и других компаний, работающих в этом сегменте. Наверное, рынок оценил это событие как реальность выпуска в свет и остальных разработок. Особенно сильное влияние это оказало на акции нашего аутсайдера — Orexigen. За последний месяц (данные на 16.07.2012) ее бумаги подорожали более чем на 85%. Предполагалось, что решение по этой компании FDA будет принимать в первом квартале 2013 г. Поэтому, на мой взгляд, здесь еще был хороший потенциал роста.

Однако не все так просто. Примерно за неделю до окончательного решения по использованию Qnexa в отношении VIVUS началась настоящая травля. Она велась целенаправленно — с целью понижения стоимости ее акций. Главным аргументом в этой кампании стала информация о продаже бумаг руководителями VIVUS. Это якобы должно было означать, что они уже знают, что их лекарство не будет рекомендовано к использованию и срочно фиксируют свою прибыль.

Эта информация оказала сильное впечатление на держателей акций VIVUS. В день заседания FDA, 17 июля, цена на эти бумаги упала более чем на 27%. И это не случайно: в подобных случаях, когда принимались отрицательные решения по другим лекарствам, акции компаний-разработчиков, как правило, снижались на 50% и более. Случалось, что они практически полностью обесценивались.

Давление было настолько сильным, что я тоже решил застраховаться: еще раз купил акции Arena. Я рассуждал, что если VIVUS получит отказ, то та останется единственной компанией с утвержденным лекарством от ожирения и ее акции пойдут вверх. Если же лекарство от VIVUS утвердят, то на вложениях в бумаги Arena я потеряю относительно немного. Во всяком случае, эти убытки будут не сравнимы с тем, что я могу потерять в случае отказа зарегистрировать препарат VIVUS.

Как все вышло на самом деле? Поздно вечером 17 июля FDA дала добро на использование Qsymia — такое название будет использовано в дальнейшем вместо Qnexa. Это означало, что на прилавках аптек вместе с Belviq скоро появится второе лекарств от ожирения. Реакция рынка по отношению к акциям VIVUS оказалась сдержанной: они выросли всего на 9,69%, столько же в этот день потеряла Arena.

Из этой истории напрашивается такой вывод: очень сложно предсказать рынок, и инвестору всегда нужно, что называется, «закладываться» на непредвиденные обстоятельства. Я имею в виду прежде всего нашего фаворита — компанию VIVUS, которая в итоге принесла мне самый низкий доход: чуть более 20% за два месяца (это была первая из трех компаний по времени, куда я вложил деньги). И если бы я не разложил свои инвестиции на три компании, то мой заработок был бы достаточно скромным — намного меньше того, что мне удалось получить за это короткое время: на круг около 80% чистого дохода за два месяца (на 19.07.2012).

Игра не окончена

Наверное, можно было бы заработать гораздо больше, если бы... Но в инвестициях ничего гладко не бывает, и вместо одних «если бы» в следующий раз рынок обязательно подбросит вам другие. Так что в целом я доволен своими результатами, которых сложно добиться в других местах. Если вы не успели поучаствовать в реализации этой идеи, то не расстраивайтесь. На мой взгляд, игра здесь далека от окончания и еще есть много возможностей для новых ходов и заработков.

По всей видимости, эти доходы уже не будут трехзначными, но они могут быть достаточно высокими, чтобы обыграть широкий фондовый рынок. В частности, существует большая вероятность того, что одна, две, а может, и все три наши компании в ближайшее время будут поглощены крупными игроками фарминдустрии. Разговоры такие уже ведутся. Если это произойдет, то владельцы соответствующих акций могут рассчитывать на хороший «подарок». Кроме того, мы стоим на пороге начала массового производства Belviq и Qsymia. Компании, которые их разработали, невелики и не имеют собственных мощностей для производства лекарств в промышленных масштабах. Это означает, что в ближайшее время будут налаживаться партнерские отношения с теми фирмами, которые могут это делать. Следовательно, появятся и новые интересные акции для инвестирования.

Многое будет зависеть и от того, как на практике покажут себя эти лекарства, насколько они будут эффективны и востребованы. На мой взгляд, появление Belviq и Qsymia — это только начало войны с ожирением. Ведь эти лекарства далеко не идеальны, у каждого есть побочные эффекты. Вот почему другие биотехнологические компании не оставят усилий в погоне за новой чудо-таблеткой, и я уверен, что очень скоро можно ожидать новых открытий в этой области. Все еще впереди. Это касается и тех, кто хочет комфортно и безопасно худеть, и тех, кто готов инвестировать деньги в это благородное дело. Разумеется, с хорошим наваром.

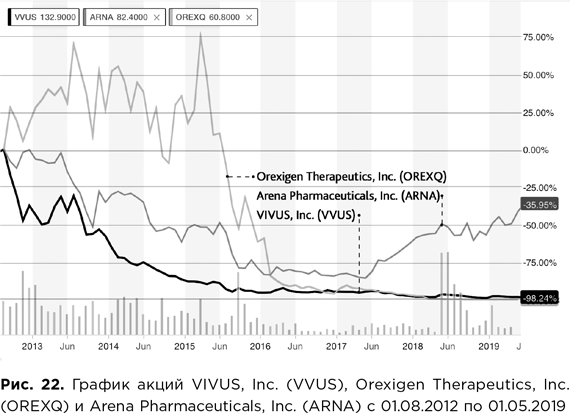

Теперь давайте посмотрим, что происходило с этими компаниями дальше. На графике (рис. 22) — динамика акций трех главных героев: VIVUS, Orexigen и Arena Pharmaceuticals с середины 2012 г. до времени, когда пишется эта книга, т.е. до июня 2019 г.

Как мы видим, судьба этих компаний сложилась не лучшим образом. Arena Pharmaceuticals некоторое время держалась, но потом ушла вниз, Orexigen Therapeutics почти два года была в плюсе — на пике ее рост превышал 75%, но потом рухнула почти до нуля, а третья компания, VIVUS, просто потихоньку угасала и в конце также практически потеряла свою стоимость.

Почему так произошло? Вспомним, о чем мы говорили в предисловии к этому кейсу. Решив инвестировать в подобные небольшие биотехнологические компании, которые ищут прорывную разработку, многие рассуждают так же, как я: для инвестора главное — достижение цели, например одобрение использования лекарства. Тогда участники торгов фиксируют прибыль и продают акции.

У двух компаний — Orexigen Therapeutics и VIVUS — разработки в области борьбы с ожирением были основным продуктом, но результаты применения их лекарств оказались не очень хорошими. Других препаратов у них не было, поэтому финал истории оказался печальным. Orexigen последней из этой тройки получила одобрение от FDA в 2014 г., к тому времени компания была очень сильно финансово вымотана, у нее накопились большие долги и ей пришлось прибегнуть к банкротству. Фирма была выставлена на торги и в 2018 г. продана за $75 млн. Ее главным активом было лекарство от ожирения.

Не лучше сложилась история и у компании VIVUS. Она тоже не смогла продавать свой продукт в больших объемах, потому что его эффективность оказалась не такой, как ожидалось. У компании много долгов, она старается выкарабкаться, разрабатывая другой препарат — для улучшения пищеварения. Единственная компания, которая держится на плаву, — это Arena Pharmaceuticals, у которой в запасе были и другие разработки.

Какие выводы можно из этого сделать? Первое: обязательно фиксироваться, когда цель достигнута. Второе: всегда смотреть не только за лидером, но и за конкурентами. Третье: такие вложения не долговременные, в их случае инвесторы чем-то похожи на снайпера, который долго ждет цель и, когда она появляется, делает свой выстрел.

Этот пример «пионерской» стратегии в биотехнологиях не уникален, там нетрудно найти другие подобные кейсы. Однако, работая с биотехнологическими компаниями, можно использовать «пионерские» стратегии не только применительно к тому или иному продукту, но и в некой узкой области, где компания или группа компаний ищет новые решения.

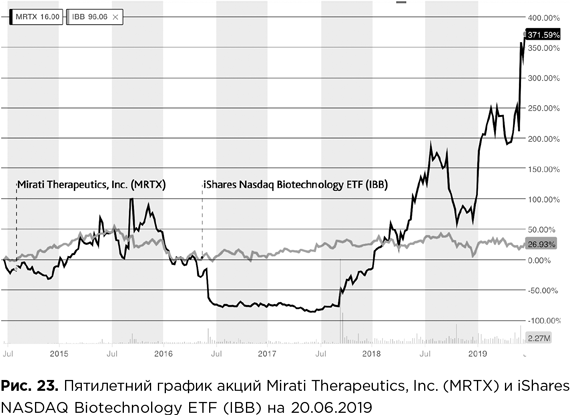

В качестве примера приведу компанию Mirati Therapeutics. Она была основана в 1995 г. и занимается разработкой и клиническими испытаниями новых средств для борьбы с онкологическими заболеваниями, специализируясь на генетических и иммунных препаратах.

У Mirati Therapeutics довольно широкий набор лекарств, что делает ее одним из пионеров биотехнологических компаний в своей сфере. Сейчас ее капитализация приближается к $4 млрд — по меркам отрасли это достаточно зрелая компания. Это прекрасная иллюстрация того, что удачный выбор объекта для инвестиций может принести хорошие результаты.

За последние пять лет биотехнологический индекс вырос не очень сильно, примерно на 27%, зато акции Mirati Therapeutics «выстрелили» больше чем на 371% (рис. 23). И я думаю, что такая компания не одна. «Пионерская» стратегия может быть применена не только к так называемым microcap компаниям (т.е. с капитализацией от $50 млн до $300 млн), у которых одно, максимум два перспективных лекарства, но и к уже зрелым биотехнологическим фирмам.

На графике хорошо заметна одна особенность: котировки биотехнологического индекса, конечно, волатильны, но по сравнению с графиком выбранной нами компании их динамика напоминает прямую. Поэтому вкладывая в такую компанию, как Mirati Therapeutics, нужно быть готовым как к всплескам, так и к падениям, поскольку многое зависит от результатов тех или иных клинических испытаний, прохождения той или иной стадии вывода препарата на рынок и т.д.

Например, прекращение испытания перспективного лекарства, как правило, ведет к сильному падению акций. Но этот пример показывает, что в длительной перспективе подобная диверсифицированная компания может принести инвестору заработки в разы больше, чем голубые фишки или индекс S&P 500, опережая даже результаты многих гуру и самых успешных хедж-фондов.

Конечно, это рискованно, далеко не каждая компания за пять лет покажет такие результаты, как Mirati Therapeutics, такими инвестициями нужно скрупулезно заниматься — в общем, они не для всех. Если у вас нет времени или желания глубоко вникать в дела той или иной компании, если вы не готовы к тому, что акции будут резко падать независимо от ситуации на рынке, то это не для вас. Каждый может пройти этот тест и решить, интересно ему это или нет.

Для тех, кому интересны «пионерские» стратегии в области биотехнологий, есть еще по крайней мере один вариант для частного инвестора. Это биржевые фонды, которые специализируются на небольших и прорывных компаниях, имеющих потенциал роста. В последние годы появились не просто биотехнологические биржевые фонды, такие как iShares NASDAQ Biotechnology ETF (IBB), но и специализированные, которые ориентированы на инновации.

Вот некоторые из них. Первый — Principal Healthcare Innovators Index ETF (BTEC). Этот фонд основан в августе 2016 г. и базируется на компаниях малой капитализации (small cap) — в его портфеле их больше 180. Провайдеры этого ETF собирают в нем компании, которые находятся на стадии создания нового лекарства и ждут его утверждения регуляторами. Впрочем, в его портфеле есть и те, чьи продукты уже разрешены и поступили в продажу.

Интересен и биржевой фонд Loncar Cancer Immunotherapy ETF (CNCR) — он специализируется на компаниях, которые разрабатывают новые виды лечения в онкологии с помощью иммунотерапии. Это тоже довольно молодой фонд, он основан в октябре 2015 г. В его портфеле 26 компаний, среди них — знакомая нам Mirati Therapeutics, она занимает 7,3% фонда.

Для тех, кому интересна эта тема, советую просто изучить список бумаг, которые входят в этот фонд. Возможно, вам будет полезно поработать и с самим ETF, и с отдельными компаниями. Очень интересная идея заложена в фонде Virtus LifeSci Biotech Products ETF (BBP). Этот ETF был основан в конце 2014 г., он состоит из 42 компаний. Главный критерий отбора в него — хотя бы одно лекарство компании должно быть одобрено FDA.

Это далеко не все доступные ETF, работающие на этом поле, но все фонды достаточно молоды и в них не очень много денег. В Principal Healthcare Innovators Index ETF сейчас чуть более $53 млн. Биржевой фонд, который занимается иммунотерапией, не дотягивает до $40 млн, а в последнем, Virtus LifeSci Biotech Products ETF, всего $34 млн.

Тем не менее я считаю эти биржевые фонды интересными и перспективными. Конечно, они достаточно рискованные, хоть и не до такой степени, как отдельные компании. Они усредняют инвестиции, снижая риск и доход. В любом случае знакомство с этими фондами и компаниями, которые в них включены, а также с другими биотехнологическими ETF полезно инвесторам. Это поможет понять, куда смотрят настоящие «пионеры» отрасли.

В заключение отмечу, что биотехнологии — вечная тема. Они во многом будут определять срок и качество жизни людей. Если вы можете себе позволить такой уровень риска, не упускайте шансы, которые дает на рынке инвестиций поиск новых способов лечения.