Книга: Фейк. Как ложь делает бедных и средний класс еще беднее

Назад: Глава 14 Почему надо уходить на пенсию молодым? Очередной большой кризис

Дальше: Глава 16 Ловля рыбы в чистой воде. фейковые новости… и прозрачность

Глава 15

Кто забрал мои деньги? Как пенсионная система и фейковые активы делают бедняков и средний класс еще беднее

Начиная с 2008 года четыре крупнейших центральных банка напечатали свыше 9 триллионов долларов в целях спасения мировой экономики.

Куда пошли все эти деньги? Кто их получил?

Досталось ли вам хоть что-то?

И почему такое бедственное положение сложилось с пенсиями?

Угрозы мировой экономике

Я пишу эти строки в конце 2018 года, и на данный момент мировой экономике серьезно угрожают четыре обстоятельства.

1. Растущие процентные ставки

После 2008 года центральные банки мира снизили процентные ставки, как никогда раньше. Центральным банкам было нужно, чтобы люди брали деньги в долг.

Дешевые кредиты превратили активы всего мира в гигантский пузырь. Акции, облигации, недвижимость, предприятия стали напоминать воздушные шары, наполненные горячим воздухом.

Растущие процентные ставки заставят эти воздушные шары приземлиться.

2. Китай

Китай в опасности. У Китая, пожалуй, наихудшее соотношение долгов и ВВП из всех крупных стран мира. Если рухнет Китай, то рухнет весь мир.

Такие страны, как Австралия и Бразилия, экспортирующие сырье в Китай, будут испытывать трудности, когда в Китае начнутся неприятности.

3. Сильный американский доллар

Когда президент Трамп решил понизить налоговые ставки, в частности для квадранта Б, Соединенные Штаты превратились в налоговую гавань. Миллиарды устремились в американскую экономику, благодаря чему доллар США сильно окреп.

Сильный доллар – это плохо для развивающихся стран, которые брали в долг доллары, поскольку в таком случае их собственная валюта слабеет. В результате малым странам и их компаниям становится труднее возвращать долги Америке.

4. Пенсии

Как уже говорилось раньше, пенсионные системы во всем мире переживают не лучшие времена.

В США программы социального и медицинского страхования находятся на последнем издыхании, и это как раз в тот момент, когда на пенсию выходят миллионы нуждающихся в них беби-бумеров.

Вот факт, с которым многие из вас, видимо, уже знакомы: самое большое число банкротств в Америке вызвано непомерными расходами на медицинское страхование.

В 2030 году, когда к беби-бумерам придет настоящая старость (больше 85 лет), глобальную пенсионную систему может ожидать коллапс. А ведь тогда у них будет самая большая нужда в деньгах.

Я повторю цитаты о нарастающем пенсионном кризисе из предыдущей главы.

МВФ предупреждает:

Самая большая опасность исходит от центрального и местных правительственных пенсионных фондов.

Саймон Блэк предупреждает:

Пенсионный фонд Испании почти полностью опустошен.

В Великобритании дефицит общественных пенсионных фондов составляет триллионы фунтов.

Даже в консервативной Швейцарии пенсионные фонды обеспечены лишь на 69 процентов, и по нынешним временам это можно считать фантастическим результатом.

Мартин Армстронг предупреждает:

Крупнейший пенсионный фонд Соединенных Штатов и Калифорнии – это CalPERS, из которого получают пенсии госслужащие. Штат Калифорния находится в очень серьезном финансовом состоянии из-за своей неплатежеспособности. Мы настоятельно рекомендуем нашим клиентам вывести свои деньги из этого фонда, пока еще не поздно.

Агентство Reuters предупреждает:

Корпорация по страхованию пенсий может обанкротиться в течение ближайших десяти лет. Это правительственное учреждение, которое должно гарантировать выполнение пенсионных программ за счет страхования пенсий миллионов американских трудящихся.

Если миллионы трудящихся вносят триллионы долларов в эти пенсионные фонды, то почему им угрожает банкротство? Кто забирает оттуда деньги?

Лучше задать вопрос иначе: «Почему богатые становятся все богаче?»

Иллюстрация заменяет тысячи слов. Из графика видно, что деньги уходят от бедных и среднего класса в направлении богатых.

Вопрос: Минуточку, вы хотите сказать, что наши пенсии перераспределяются от бедных и среднего класса к богатым?

Ответ: Совершенно верно. Не имея настоящего финансового образования, бедняки и средний класс оказываются в пустоте. Они не понимают, как богатые крадут их благосостояние, используя в качестве инструментов деньги, за которые они работают, налоги, жилье, сбережения и пенсионные счета.

Вселенский грабеж

В 1983 году я прочитал книгу Баки Фуллера «Усмешка гигантов». В том году я впервые в жизни начал по-настоящему учиться, пытаясь понять, как гиганты крадут наше богатство.

Мне удалось выяснить, что они используют в своих целях наше правительство, систему образования, деньги, религию, банки и Уолл-стрит.

Я покажу пять способов, с помощью которых гиганты крадут наше богатство посредством таких инструментов, как деньги, сберегательные программы и инвестиции.

Пять причин обнищания бедняков и среднего класса

ПРИЧИНА № 1. Контроль над казино установили игроки

В 1950-1960-е годы завсегдатаями биржи были только азартные игроки. Для финансовых консультантов считалось неэтичным рекомендовать своим клиентам покупку акций.

Страхи, оставшиеся после биржевого краха 1929 года и депрессии, продолжавшейся несколько десятков лет, были еще свежи в памяти поколения, пережившего Вторую мировую войну. В 1950-1960-е годы умные инвесторы для приумножения своих сбережений покупали государственные долговые обязательства.

В то время сбережениями занимались и мой бедный папа, и богатый. Копить деньги было надежнее, чем играть на бирже, потому что в соответствии с Бреттон-Вудским соглашением 1944 года доллар США обеспечивался золотом. Он был резервной мировой валютой – ничуть не хуже золота.

В 1971 году Никсон забил последний гвоздь в крышку гроба золотого стандарта.

Доллар, как и все правительственные деньги, превратился в долговую расписку. Власть в правительственном казино захватили игроки. Должники оказались в выигрыше, а те, кто копил деньги, проиграли.

Нигде в мире система образования не упоминает об этом кардинальном повороте событий в мировой истории.

Бедный папа продолжал копить деньги. Для него ничего не изменилось. Он рассчитывал на то, что его спасет государственная пенсия.

Богатый папа внес изменения в свою жизнь. Он должен был сделать это как предприниматель, так как не мог рассчитывать на зарплату и пенсию от правительства.

Где-то в 1973 году богатый папа окончательно сменил направление. Поняв, на что нацелилось правительство, он начал руководствоваться своим правилом № 1: «Богатые не работают за деньги».

В 1973 году богатый папа понял, что деньги – это токсичный актив, предназначенный для того, чтобы красть богатство у тех, кто работает за деньги, экономит и инвестирует их в такие спонсируемые правительством инструменты, как 401(k), IRA, акции, паи инвестиционных фондов и ETF.

В 1973 году богатый папа порекомендовал своему сыну и мне научиться использовать долги для приобретения активов. Именно поэтому я записался на курсы по недвижимости. После этого я прошел курсы по акциям и облигациям, а также стал сертифицированным финансовым консультантом.

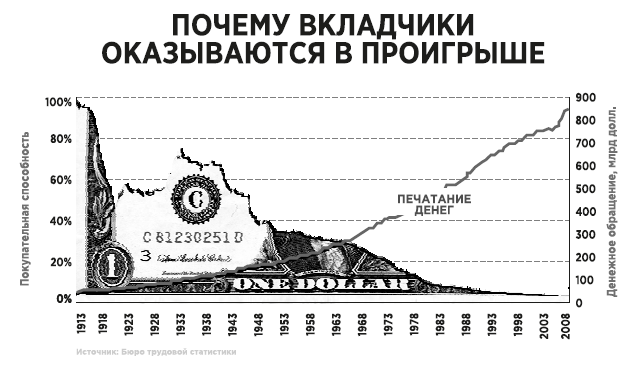

Как видно на этой диаграмме, тем, кто придерживался накопительной тактики, неплохо жилось примерно до 1990 года.

После 1990 года процентные ставки начали снижаться. Бедняки и представители среднего класса оказались в проигрыше.

После 1990 года азартные игроки, возглавляемые Федеральным резервом, крупными банками и Казначейством США, начали печатать все больше денег, чтобы спасти себя и своих богатых друзей.

Печатание денег делало бедняков и людей среднего достатка беднее, потому что фейковые деньги порождают инфляцию и жизнь от этого становится дороже.

ПОВТОРИМ ПРАВИЛО № 1 БОГАТОГО ПАПЫ: «Богатые люди не работают за деньги».ПОВТОРИМ УРОК БЕДНОГО ПАПЫ: «Хорошо учись, найди надежную работу и работай за деньги. Экономь и избегай долгов».Я не послушал своего бедного папу.

Краткая история ограбления

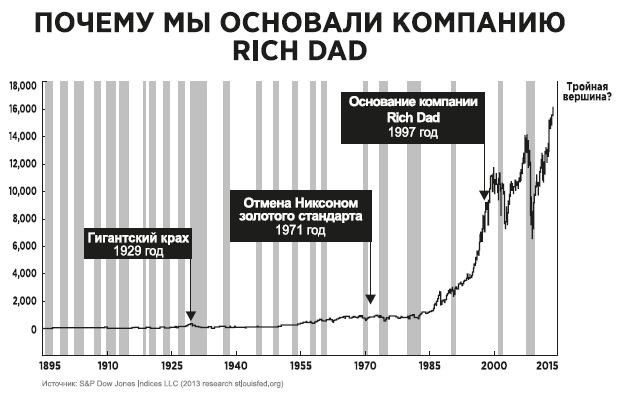

После 1971 года в выигрыше оказались азартные игроки. Заметьте, как после 1971 года ускорился рост биржевых активов на графике, отражающем 125-летнюю историю индекса Dow Jones.

В 1970-е годы бизнес-школы начали называть золото «варварским реликтом», пользуясь выражением Джона Мейнарда Кейнса. Сегодня большинству обучавшихся по программе МВА и руководителям компаний известны только фейковые деньги и фейковые активы. Они почти ничего не знают о божьих деньгах – золоте и серебре.

В 1970-е годы детей бедняков и среднего класса допустили в учебные заведения Лиги плюща, предназначенные для богачей. В своей книге «Хаос» Стивен Брилл пишет о том, как дети из необеспеченных семей вроде него самого соприкоснулись в университетах с представителями семейств Кеннеди, Бушей и Трампов, скапливавших богатства на протяжении многих поколений, владевших компаниями и недвижимостью.

Попавшие в лучшие учебные заведения студенты из бедных кругов и среднего класса вроде Барака Обамы, Билла и Хиллари Клинтон быстро поняли, что им надо подтянуться до уровня своих богатых однокашников. Заметьте, что все трое получили юридическое образование. Брилл, также окончивший юридический факультет Йельского университета, пишет, что юристы из бедных семей начали изобретать фейковые активы и сложные финансовые деривативы, которые помогали им стать богаче, но при этом отбирали деньги у бедняков и среднего класса.

В 1972 году президент Никсон открыл двери в Китай. Трудящиеся стали еще беднее, так как рост зарплат был заморожен, а количество рабочих мест уменьшилось.

В 1974 году был принят Закон о безопасности пенсионных доходов трудящихся (ERISA). Его протолкнули лоббисты: крупные банки, Федеральный резерв, Уолл-стрит и тысячи других заинтересованных групп, таких как армия, профсоюз учителей и различные некоммерческие организации («болото», как называет их президент Трамп), которым охота поучаствовать в дележе правительственных налоговых поступлений. Спустя четыре года родилась программа 401(k).

ERISA, 401(k) и IRA – это продукты, созданные «болотом».

ERISA проложила путь для 401(k), IRA и других пенсионных программ. Она открыла дверь в большое казино фондовой биржи миллионам бедняков и представителей среднего класса, не имевшим никакого финансового образования.

Пока лидеры печатали деньги, обирая большинство трудящихся, немногие выходцы из среднего класса вроде моего богатого папы сумели извлечь выгоду из тенденции и хорошо заработали, пользуясь образовавшимися пузырями на рынках акций, облигаций и недвижимости.

К 1978 году миллионы любителей удалось насильно загнать в гигантские казино банков и Уолл-стрит, которыми владели богачи.

Богатый папа называл эти гигантские казино карточными домиками.

Карточные домики стали еще неустойчивее в 1999 году, когда был аннулирован закон Гласса – Стиголла от 1933 года, отделявший коммерческую деятельность банков от инвестиционной.

Президент Билл Клинтон и его элитарная банда, возглавляемая министром финансов Робертом Рубином – бывшим сопредседателем правления Goldman Sachs и почетным председателем Совета по международным отношениям, – вбила очередной гвоздь в крышку гроба среднего класса и бедноты.

Вопрос: Почему вы сравниваете отмену закона Гласса – Стиголла с гвоздем, забитым в крышку гроба?

Ответ: Отмена этого закона позволила банкирам использовать сбережения вкладчиков для инвестирования в гигантское казино.

Когда казино проиграло семейные сбережения, Федеральный резерв и Казначейство США выкупили долги казино, спасая богатых за счет разорения вкладчиков.

Богатые играли на семейные сбережения клиентов и сели в лужу. Но они получили свои бонусы, а всем нам пришлось расплачиваться за это посредством налогов.

Коллапс карточного домика

Но даже все эти злоупотребления, связанные с пользованием чужими деньгами, были бы не столь страшны, если бы они затронули лишь несколько миллионов человек.

Но зашатался весь карточный домик.

В 1998 году фундамент глобального бумажного казино дал трещину и начался гигантский обвал.

После краха 2008 года центральные банки по всему миру и правительство США напечатали около 9 триллионов долларов, чтобы спасти себя и своих друзей.

В 2018 году, когда я пишу эти строки, мир оказался в очередном гигантском экономическом пузыре. Акции, облигации и недвижимость чрезвычайно сильно обогатили миллионы игроков.

С 1971 по 2018 год игроки оказывались в выигрыше.

В то же время бедняки и средний класс, которые упорно работали, копили фейковые деньги и инвестировали их в фейковые активы, управляемые фейковыми менеджерами фондов, обученных в наших лучших бизнес-школах, оказались самыми большими неудачниками.

Три гигантских пузыря

ГИГАНТСКИЙ ПУЗЫРЬ № 1

1998 год – обвал рынка в Таиланде.

1999 год – обвал хедж-фонда Long Term Capital Management.

2000 год – обвал интернет-компаний.

ГИГАНТСКИЙ ПУЗЫРЬ № 2

2008 год – обвал деривативов на рынке недвижимости.

ГИГАНТСКИЙ ПУЗЫРЬ № 3

2018 год – последняя стадия раздутого пузыря?

В 2018 году на фоне роста банковских процентов наблюдалось падение на рынках акций и недвижимости.

По данным CNBC, за первые шесть месяцев 2018 года сверхбогатые азиаты потеряли свыше 100 миллиардов долларов на депрессивных азиатских рынках.

Сообщалось, что в период с 1 по 14 октября 2018 года с глобальных рынков капиталов «испарилось» около 6 триллионов долларов.

Близок ли конец?

Могут ли потрясения 2018 года быть признаком того, что богачи покинули казино?

Значит ли это, что все мы опять окажемся в проигрыше спустя десять лет после 2008 года?

Три большие волны

В школьные годы я проводил больше всего времени либо на берегу с доской для серфинга, либо глядя из окна класса на океан.

Каждый серфер знает, что гигантские волны не приходят поодиночке. Обычно их бывает три. Это значит, что если вы упустили первые две, то надо развернуться и опять плыть в океан, откуда придет третья большая волна.

Я до сих пор живо помню свою самую большую волну. Дело было зимой, когда на берега Гавайев накатывают гигантские волны. Мне не стоило лезть в воду. Лучше было бы наблюдать за зрелищем с берега. Волны были выше, чем мои навыки в серфинге, но амбиции погнали меня в воду.

В тот день я услышал, как какой-то серфер издалека крикнул мне: «Выгребай!» Это значило, что я нахожусь слишком близко к берегу, где меня накроет гребень волны.

Я сразу же развернул доску в сторону моря и начал лихорадочно грести руками, пытаясь отплыть подальше.

Первая волна была высотой с гору. Я с трудом перевалил за ее гребень и в этот момент увидел, как на берег накатывает вторая волна. Когда я был на самом верху, серферы, находившиеся ближе к берегу, все еще продолжали грести. Я знал, что придет и третья гигантская волна. Чтобы она меня не накрыла, надо было оседлать вторую.

Взбираясь на вторую волну, я чуть-чуть запоздал. По моим оценкам, в ней было 4–5 метров высоты. А когда ее гребень начал нависать над водой, он поднялся чуть ли не до шести метров. В этот момент я поднялся и встал на доску. Ноги хотели соскочить с нее, но я уже несся по склону волны и слышал, как гребень обрушивается за моей спиной. Каким-то образом мне удалось сохранить равновесие, и я несся вперед с максимальной скоростью. Добравшись до берега, я соскочил с доски и помчался подальше от воды, пока меня не догнала третья волна.

Я до сих пор помню, как эта третья волна, поднявшись над пляжем, разметала оставшихся в воде серферов и подбросила их доски в воздух.

Когда меня спрашивают, каким образом я чувствую предстоящие колебания рынка, я отвечаю: «Я вырос на доске для серфинга».

Приведенный ниже график демонстрирует три самые большие финансовые волны в истории.

Здесь хорошо видны три пика. На языке биржевых трейдеров такая модель развития ситуации носит название «тройная вершина».

Первая вершина приходится на 1998 год, вторая – на 2008. Когда придет время третьей?

В историческом плане наступление третьей вершины знаменует долговременную рецессию. Нередко вслед за ней следует глубокий спад.

Вопрос: Когда наступит гигантский обвал?

Ответ: Я вырос на Большом острове Гавайев, где сегодня извергается вулкан. Перед каждым извержением отмечались предварительные слабые толчки, которые предупреждали жителей о грядущем бедствии. После извержения или сильного землетрясения мы переживали серию так называемых афтершоков.

Сегодня, когда я пишу эти строки, количество предварительных толчков нарастает. Но большинство американцев довольны тем, что уровень безработицы низок, а зарплаты растут.

Вопрос: Что можно считать предварительными толчками?

Ответ: Растущий национальный долг и рост объема пособий, отдельные обвалы на рынках облигаций и акций, крупные экологические катастрофы, влекущие за собой рост страховых компенсаций, кибератаки, бесконечная глобальная война с терроризмом, борьба между политическими лидерами, которые готовы применить друг против друга любые средства вместо того, чтобы решать наши национальные и глобальные проблемы.

…А Нерон играл на арфе

Говорят, что, когда Рим горел, Нерон развлекался игрой на арфе.

Приведенный ниже график демонстрирует горящую Америку, а наши лидеры тем временем собирают деньги на очередную избирательную кампанию.

Подходит ли к концу золотой век азартных игроков?

Говорят, что азартные игры – это самый надежный способ отдать деньги и ничего не получить взамен.

В Евангелии от Матфея (20:16) говорится: «Так будут последние первыми, и первые последними». Эта книга написана для тех, кто сегодня, возможно, в числе последних, но завтра окажется первым.

Теперь давайте рассмотрим остальные причины, по которым пенсионные программы и фейковые активы делают бедняков и людей среднего достатка еще беднее.

ПРИЧИНА № 2. Инфляция

Блаженны молодые, ибо они унаследуют национальный долг.Герберт Гувер

Если бы не было гарантированных правительством студенческих кредитов, то плата за обучение в колледжах была бы намного ниже.Гэри Джонсон

Забота о следующих поколениях

Беби-бумерам в США жилось прекрасно. Они росли в период самого большого экономического бума в мировой истории.

Их детям и внукам – поколению Х (миллениалы), родившемуся после 1982 года, и поколению Z (дети интернета), родившемуся после 1995 года, – предстоит тернистый путь. Миллениалы не просто не имеют работы или работают на условиях неполной занятости, но вдобавок ко всему значительная их часть вступает во взрослую жизнь с бременем кредитов на обучение. Кроме того, в наследство им достается колоссальный национальный долг. Эта финансовая катастрофа унаследована ими от родителей, дедов и прадедов.

История бьет по будущим поколениям

Если будущие поколения не изменят коррумпированную систему, то что смогут унаследовать их дети и внуки?

За счет продолжающегося роста инфляции правительство может втайне и незаметно конфисковать значительную часть богатства своих граждан.Джон Мейнард Кейнс

Лучший способ уничтожить буржуазию (средний класс) состоит в том, чтобы перемолоть ее в жерновах налогов и инфляции.В. И. Ленин

Инфляция уничтожает накопления, затрудняет планирование и препятствует инвестированию.Это означает снижение производительности и уровня жизни.Кевин Брэди

Вопрос: Для чего правительству нужна инфляция?

Ответ: Чтобы выплачивать национальный долг обесцененными долларами.

Вопрос: Что случится, если правительство не сможет разогнать инфляцию?

Ответ: Обратная сторона монеты носит название дефляции. При избыточной дефляции США и мировая экономика могут скатиться к очередной Великой депрессии.

Вопрос: Вы утверждаете, что правительству выгодно, чтобы мы работали за обесценивающиеся доллары, которые стоят все меньше и меньше?

Ответ: Да.

График демонстрирует, как инфляция в Соединенных Штатах уменьшает покупательную способность доллара.

Вопрос: Каким образом правительство создает инфляцию?

Ответ: Существует много способов. Один из них – печатание денег. Это их обесценивает. Пока правительство и банки продолжают печатать деньги, люди, которые их копят, оказываются в проигрыше. А те, кто делает долги, выигрывают.

Помните, что банковская система основана на печатании денег. Данный принцип известен как частичное банковское резервирование. За каждый доллар, положенный вкладчиком на банковский счет, банк имеет право выдать определенную часть в кредит. Если банковское резервирование составляет 10 процентов, то из 10 долларов, лежащих на депозите, он может выдать 9. Если заемщик отнесет их в свой банк, тот, в свою очередь, может выдать из них в кредит 8,10 доллара. Но на самом деле реальных денег всего 10 долларов. Поэтому, когда среди вкладчиков начинается паника, банки не в состоянии вернуть им их деньги.

Спасение банка за счет клиентов

Все мы слышали о том, как государство спасает обанкротившиеся банки. В будущем к этой процедуре могут привлекаться и вкладчики. Это значит, что деньги, которые они хранят в банке, могут быть конвертированы в банковские акции. Таким образом клиент становится инвестором банка.

Вот почему целесообразно иметь дома несгораемый сейф, в котором подальше от банка хранятся золото, серебро, наличные деньги и важные документы.

Фейковые сейфы

У некоторых людей есть фейковые сейфы. Если на такого человека напали грабители, он может выдать им фейковый сейф с фейковыми ценностями, например поддельными украшениями и поддельными часами Rolex. Реальный же сейф по возможности следует держать в специальном хранилище либо замаскировать в стене.

Если вам приходится хранить большие ценности, то лучше вообще вывезти их в другую страну, но только легально. Многие люди тайно хранят деньги и ценности за рубежом, но делают это с нарушением закона, в результате чего они могут быть конфискованы. Существуют юристы, которые специализируются на легальном выводе ценностей в офшоры.

Все, что я вам рекомендую, необходимо делать в рамках закона.

ОПРЕДЕЛЕНИЕ ДЕНЕГВ первой части книги я уже писал, каким критериям должны соответствовать деньги, чтобы считаться деньгами.1. Деньги должны сами обладать определенной ценностью. После 1971 года все правительственные деньги стали токсичными и больше не обладали собственной ценностью. По определению они уже не могут считаться настоящими деньгами.2. Деньги должны служить единицей измерения ценности. Доллар США в настоящее время признан во всем мире в качестве расчетной единицы.3. Деньги должны быть средством обмена. Напоминаю: в настоящее время доллар США является международно признанным средством обмена.

Вопрос: Значит, одна из причин, по которой беднота и средний класс становятся все беднее, заключается в том, что они доверяют правительственным деньгам, в частности доллару США?

Ответ: Да. После 1971 года все правительственные деньги стали токсичными. Они лишают богатства тех, кто работает за деньги и копит их.

ПРИЧИНА № 3. Реальные активы делают богатых еще богаче

Основатель компании Amazon Джефф Безос – миллиардер. Вы думаете, он стал миллиардером потому, что его зарплата исчисляется миллиардами?

Медианная зарплата сотрудников Amazon составляла в 2017 году 28 446 долларов.

Джефф Безос зарабатывает более 28 446 долларов за 12 секунд. Его годовая зарплата составляет около 1,7 миллиона.

Хотя годовой заработок Безоса в размере 1,7 миллиона долларов невысок (формально), его называют самым богатым человеком в мире. Состояние Безоса невообразимо велико, главным образом потому, что он владеет 80 миллионами акций Amazon.

Из графика внизу вы сможете понять, почему Джефф Безос так богат.

Каждый месяц какая-то часть из миллиардов долларов, находящихся на пенсионных накопительных счетах миллионов рабочих и в их зарплатных ведомостях, перетекает в акции Amazon.

Джефф становится богаче, хотя его зарплата может и не расти.

УРОК: «Денежный поток» – это два самых главных слова в мире денег.Каждый месяц деньги с пенсионных накопительных счетов американцев перетекают в карманы Джеффа Безоса и иже с ним.

ПРИЧИНА № 4. Кризисы делают богатых еще богаче

Когда рынок обваливается – а это происходит постоянно – с него вымываются бедняки и средний класс.

Когда рынок обваливается, богатые просто берут кредит и скупают акции трудящихся по бросовым ценам.

ПРИЧИНА № 5. Финансовая реклама

Когда я еще только создавал свою формулу богатства, мне случалось бывать на рекламных презентациях различных финансовых компаний. Они напоминали мне ужины, устраиваемые политиками для сбора средств. Там потенциальные клиенты (вроде меня), съев невкусный ужин, слушали затем презентацию какой-нибудь финансовой компании или консультанта.

От некоторых из этих презентаций меня едва не тошнило. Я не мог поверить, что люди способны принимать за чистую монету такое откровенное вранье.

Вопрос: Каким образом богатые могут разбогатеть еще больше в случае банкротства пенсионного фонда? Ответ: Здесь все дело в количестве активов, находящихся в управлении фонда.

Даже если ваши семейные вложения не дают прибыли, богачи умудряются наживаться на них за счет всяких сборов и комиссий.

Forbes, 27 мая 2013 года

Тяжелая процентная обуза инвестиций

Одна только мысль о том, что придется отдать до 40 процентов прибылей от инвестиций за управление портфелем и консультации, должна была бы отпугнуть большинство людей. Тем не менее многие платят эту цену, обращаясь ко взаимным инвестиционным фондам и фондам ETF.

NerdWallet, 11 мая 2016 года

Как 1 процент комиссии может обойтись миллениалам в 590 тысяч долларов недополученных пенсионных сбережений

Аналитики финансовой компании NerdWallet обнаружили, что в возрасте от 45 до 65 лет потери за счет взимания комиссионных возрастают с 12 до более чем 25 процентов.

«Все говорят о преимуществах накопительного эффекта сложных процентов, но лишь немногие упоминают об опасности этого феномена», – рассказывает Кайл Рамсей, глава инвестиционного и пенсионного отдела NerdWallet (выделено мной).

Во что обойдется рекламный ужин

Я посещал многие финансовые презентации. Там выступали эксперты, рассказывавшие о всяких магических формулах, которые могут меня обогатить.

На одной из таких презентаций я достал свой калькулятор, внимательно прочитал, что написано в глянцевой брошюре мелким шрифтом, и произвел подсчеты, чтобы определить общую сумму всяких сборов и комиссионных, которые мне придется заплатить, если я начну инвестировать в возрасте 35 лет.

Цифры меня поразили. Если бы начал вкладывать по 750 долларов в месяц в программу 401(k), то заплатил бы в общей сложности свыше 2,5 миллионов долларов в виде явных и скрытых поборов, получая при этом доход в размере 8 процентов годовых. Таким образом, бесплатные ужины на презентациях могут обойтись вам в 2,5 миллиона.

Я попросил своего бухгалтера перепроверить расчеты. Закончив работу, он сказал только одно: «Хорошо, что вы вовремя ушли».

Больше всего меня удивило количество людей, которые не ушли с презентации. Они выстроились в очередь, чтобы подписать договор на проведение личного финансового анализа.

Почему они стояли в очереди? Потому что их заворожили доходы этого финансового консультанта.

Как я уже говорил, главным показателем финансовой компании является объем активов, находящихся в управлении, а вовсе не рентабельность инвестиций для вкладчика.

Та магическая формула, которую предлагал очередной гуру из Нью-Йорка, была не такой уж и магической. Насколько я мог убедиться, доходы, получаемые с ее помощью, совсем ненамного превышали индекс S&P 500, а с инвестированием в индекс справился бы и пятиклассник.

Еще один эксперт заявлял, что его комиссия составляет всего 1 процент. Но когда я изучил договор, оказалось, что она намного выше. Но и это не остановило людей, готовых отдать не просто сотни или тысячи, а даже миллионы долларов.

Вопрос: Почему люди так себя ведут?

Ответ: Большинство рядовых инвесторов ждут, что их инвестиции принесут отдачу, что будет некий прирост капитала. Они просто хотят, чтобы их деньги росли, а не убывали.

Менее 5 процентов менеджеров фондов способны превзойти среднюю доходность рынка. Однако менеджеры всегда остаются в выигрыше, даже если вы проигрываете.

Вместо того чтобы наблюдать за движениями рынка вверх и вниз, было бы лучше присмотреться к комиссиям, которые берут с вас менеджеры фондов.

А разновидностей всяких поборов можно найти немало:

Брокерский сбор. Это может быть взимаемая один раз в год сумма за управление счетом, подписка на проведение исследований с целью поиска наиболее выгодной стратегии трейдинга либо плата за право допуска на те или иные торговые площадки.

Комиссия за операции купли-продажи. Взимается брокером при покупке или продаже определенных активов, например акций.

Трансакционная комиссия за паи взаимных фондов. Взимается брокером при совершении операций с паями инвестиционных фондов.

Коэффициент расходов. Ежегодный сбор, взимаемый всеми взаимными фондами, индекс-фондами и фондами ETF в процентном отношении к объему ваших инвестиций.

Сбор за менеджмент и консультации. Обычно выражается в определенном проценте от суммы, находящейся в управлении.

Сбор за управление программой 401(k). Нередко выплачивается работодателем вкладчика.

Сертифицированный финансовый консультант

Мой давний друг Джон Макгрегор работал сертифицированным консультантом более 25 лет. Он написал книгу «10 главных причин банкротства богачей» (The Top 10 Reasons the Rich Go Broke). Эта книга о реальных ужасных историях, случившихся с богатыми людьми, которые последовали советам финансовых консультантов и все потеряли. Ее должен прочитать каждый, кто вкладывает деньги в пенсионные программы, находящиеся под контролем фондов с активным менеджментом.

Джон рассказывает забавную историю о том, как однажды на финансовой презентации ему показалось знакомым лицо выступавшего там эксперта. Присмотревшись, он понял, что этот «эксперт» – вовсе не менеджер фонда, а голливудский актер, не раз снимавшийся до этого в телевизионной рекламе. В тот вечер он всего лишь играл распорядителя фонда.

По словам Джона, он чуть не умер со смеху, когда присутствовавшие выстроились в очередь, чтобы отдать актеру свои деньги.

Окупаемость комиссий

Я понимаю, что людям нужны деньги. Именно поэтому брокерские фирмы взимают всевозможные комиссионные и сборы за консультирование и менеджмент.

Я вовсе не завидую им и не оспариваю их право на сборы и комиссионные. Просто инвесторы должны проявлять бдительность, когда слышат слова «в среднем». За средними показателями рентабельности инвестиций и окупаемости комиссий часто скрывается ложь.

Анализируйте свои комиссионные

Если вы пользуетесь пенсионными накопительными программами 401(k) или IRA, в которых основную часть активов составляют паи взаимных фондов, ETF и инструменты денежного рынка, первым делом обращайте внимание на размер комиссионных, а не на проценты доходности. Если у вас плохо с математикой и вам трудно читать то, что написано мелким шрифтом, наймите бухгалтера или юриста, который проанализирует эти данные за вас. Такие суммы со временем могут вылиться в миллионы, а это будет значительно больше, чем расходы на бухгалтера или юриста.

Гонорар, который вы выплатите бухгалтеру или юристу за умение читать текст, напечатанный мелким шрифтом, может иметь большую ценность, чем высшее образование.

Я трачу большие суммы на подобные услуги.

Почему? Потому что отдача от них колоссальна.

Я плачу своему консультанту и партнеру в компании Rich Dad Кену Макэлрою тысячи долларов за советы в сфере инвестирования в недвижимость.

Почему? Потому что рентабельность его консультаций выражается бесконечно большой величиной. Кен не взимает комиссионные до тех пор, пока всем инвесторам не будут возвращены их деньги. После этого Кен берет свою долю, а наши с Ким доходы исчисляются миллионами. Бесконечная прибыльность – это прямая противоположность фейку.

Подробнее мы поговорим об этом в следующей главе.

Оправданность высоких комиссионных

Переехав с Ким в Финикс больше 20 лет назад, мы решили узнать, кто самый лучший брокер по недвижимости в городе.

Для этого нам не потребовалось много времени. Мы познакомились с Крейгом, и нам понравились и он сам, и его подход к инвестированию. Мы сделали ему предложение, которое делаем всем отличным брокерам. Мы предложили больше 6 процентов от суммы заключенных с его помощью сделок, то есть больше обычной ставки агентов по недвижимости. Мы согласились выплачивать ему 10 процентов комиссионных плюс 10 процентов от доходов, если он будет выступать в роли партнера.

Позвольте объяснить, почему мы с Ким решили так поступить.

Мы заметили, что многие инвесторы пытаются уговорить брокера на меньшие комиссионные. К примеру, за столом переговоров оказываются продавец и покупатель вместе со своими брокерами. Нередко бывает так, что и покупатель, и продавец, перед тем как прийти к соглашению, просят брокеров сократить размер своих комиссионных, то есть поработать за меньшую оплату, например не за 6 процентов, а за три.

Мне непонятно, почему они так поступают. Очевидно, они считают себя самыми умными.

Мы с Ким никогда не ведем себя подобным образом. Если уж наш брокер лучший в городе, то мы хотим, чтобы он был нашим партнером.

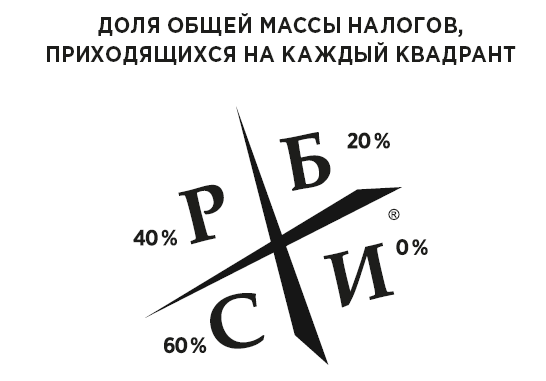

Взгляните на КВАДРАНТ ДЕНЕЖНОГО ПОТОКА.

В левой половине квадранта находятся бедняки и средний класс. В правой – богатые люди.

Большинство людей рассматривают мир с позиций стороны Р-С. Соответственно, и к брокеру по недвижимости они относятся как к представителю квадранта С.

Мы же принадлежим к стороне Б-И и, естественно, хотим, чтобы нашими партнерами тоже были представители квадрантов Б и И. Кенни – наш партнер в квадрантах Б и И. Крейг – наш партнер в квадранте И.

Однажды кто-то из моих друзей спросил, каким образом мне удается находить такие отличные объекты инвестирования. Я ответил: «Относись к агенту как к партнеру, а не просто как к брокеру».

Благодаря нашим партнерам мы не раз совершали миллионные сделки. Мы заработали большие деньги вместо того, чтобы пытаться сэкономить на брокерских расходах, как это делают многие инвесторы.

Самый худший совет

Несколько лет назад один из друзей предложил нам с Ким сменить бухгалтерскую контору. Мы всегда открыты для хороших предложений, поэтому согласились встретиться с представителем известной во всей стране бухгалтерской компании.

Для начала мы договорились, что они проанализируют наши финансовые отчеты.

Спустя несколько недель мы назначили очередную встречу.

Мы с Ким сидели в комнате переговоров, когда главный бухгалтер объявил:

– Наш эксперт по финансовому планированию прилетел из Вашингтона, чтобы обсудить ваш инвестиционный портфель.

Эксперт, одетый как типичный пижон с Восточного побережья, сел за стол, надел очки в черепаховой оправе и заявил:

– Я просмотрел ваш портфель. В нем явный избыток недвижимости. Я предлагаю всю ее продать и вложить деньги в акции, облигации и паи инвестиционных фондов.

Мы с Ким рассмеялись, решив, что он шутит. Неужели он не смог увидеть, что основную часть наших доходов приносит как раз недвижимость?

Но эксперт не смеялся. Он говорил серьезно.

Позже я спросил нашего главного финансиста Тома Уилрайта:

– Он что, не видел, что мы зарабатываем на недвижимости миллионы, не облагаемые налогом?

– Все он видел, – ответил Том.

– Тогда почему он рекомендовал продать всю недвижимость?

– Он не получает комиссионных с вашей недвижимости.

– На чем же он зарабатывает? – спросили мы с Ким.

– На объеме активов, находящихся в его управлении.

Сила слов

Есть такая пословица: «Хоть горшком назови, только в печь не сажай». Из нее следует, что слова, в отличие от дел, якобы не имеют большой силы.

Ничто не может быть дальше от истины. Слова обладают колоссальной силой. Каждый может вспомнить случаи, когда слова причиняли боль. Или доставляли большую радость. Слова могут и вдохновить, и лишить сил. И все мы были обмануты и введены в заблуждение словами.

Одна из причин, по которым я бросил учебу по программе МВА, заключалась как раз в словах. Многие из профессоров не использовали в своей речи слова, принятые в мире реального бизнеса. Их слова вытекали из теории, а не из действительности.

Последней каплей стал преподаватель бухгалтерского учета. Когда он дал неправильные определения словам «актив» и «пассив», я просто ушел.

Вот как определяются актив и пассив «по-школьному»:

Актив – ресурс, обладающий экономической ценностью и находящийся во владении или под контролем физического лица, корпорации или страны.

Не знаю, что вы думаете по этому поводу, но я считаю это определение слишком расплывчатым и двусмысленным. В нем нет ни ясности, ни пользы.

Пассив – признанная в законном порядке финансовая задолженность или обязательство, возникшее в ходе деловой активности.

Вот почему многие люди, в том числе бухгалтеры, считают активами личное жилище, машину, холодильник.

Расплывчатые определения позволяют им лгать самим себе.

Поэтому многие говорят: «Мой дом – это мой актив», хотя на самом деле его надо отнести к пассивам.

Именно поэтому я замолкаю, когда люди начинают рассуждать о чистой стоимости своих активов. Ведь это понятие основано на лжи, надеждах, мечтах и галлюцинациях. Человек может причислить к активам свой автомобиль, мебель, одежду, дом и даже произведения искусства.

УРОК БОГАТОГО ПАПЫ. Он часто говорил: «Человек, имеющий большой дом и красивую машину, нередко беднее, чем тот, у кого ничего нет. Он может казаться богатым и состоятельным, а на самом деле уже через месяц его может ждать банкротство, если потеряет работу».Вот почему богатый папа всегда говорил: «Банк потребует от вас финансовый отчет, а не школьный аттестат с оценками. Отчет отражает ваш финансовый IQ, то есть то, насколько разумно вы обращаетесь с деньгами».

Богатому папе нужны были только точные цифры. Их можно было измерить и проверить. Вот почему он учил своего сына и меня, что самые главные слова в бизнесе – это «денежный поток».

Учителя богатого папы

Как уже говорилось ранее, богатый папа учился бизнесу у настоящих учителей. Когда ему было всего 13 лет, он взял на себя управление отцовским бизнесом. Его учителями стали банкиры, бухгалтеры, юристы, делопроизводители и т. д.

Поскольку ему было только тринадцать, учителям приходилось выражать свои мысли предельно просто.

Вот почему он объяснял нам, десятилетним мальчишкам: «Чтобы понять, с чем вы имеете дело: с активом или пассивом, – необходимо выяснить, куда текут деньги.

Например, если вы сдаете дом в аренду, то деньги текут в ваш карман. Значит, это актив.

Если вы сами живете в этом доме, то вам приходится извлекать деньги из своего кармана. Значит, это пассив».

Как следствие, мы вместе с сыном богатого папы усвоили следующее:

1. Актив – это то, что кладет деньги в ваш карман.

2. Пассив – это то, что вынимает деньги из вашего кармана.

Ваш самый большой пассив

С момента рождения вашим самым большим пассивом является тот день, когда вы больше не сможете работать.

Если вам повезет прожить долгую жизнь, то со временем она будет становиться все дороже.

Именно поэтому, когда на пенсию начали выходить беби-бумеры, система социального и медицинского страхования оказалась банкротом.

Белки инстинктивно знают, что на зиму надо запасаться орехами. Люди не хотят этого понимать. Если человек не способен создать достаточные финансовые запасы, чтобы продержаться на плаву в старости, то зима его жизни может оказаться для него и его семьи такой же суровой, как для белок, у которых до срока заканчиваются запасы орехов.

Один мой друг не смог ухаживать за престарелой матерью в домашних условиях. Он нашел заведение, где ей был обеспечен круглосуточный медицинский уход. Пребывание в нем стоит 9 тысяч долларов в месяц. Мать находится там уже шесть лет и может прожить еще долго.

Этого они не ожидали. Расходы на содержание матери превышают его месячный заработок. Ему с женой приходится тратить свои пенсионные сбережения.

А кто позаботится о вас, когда вы больше не сможете зарабатывать себе на жизнь?

В чистой воде рыбу не поймаешь

В одной из предыдущих глав я уже писал, что после 1971 года деньги стали невидимыми.

Люди, не имеющие реального финансового образования, не способны их разглядеть.

Большинство людей плавают в мутных водах, ничего не видя вокруг. Не имея финансовых знаний, они не могут отличить активы от пассивов.

Поэтому сверхбогатым людям, которые держат под контролем центральные банки, правительство, Уолл-стрит, банки, которые «слишком велики, чтобы дать им обанкротиться», и элитарные учебные заведения, так легко ловить рыбу в мутной воде.

Рыбе, запутавшейся в гигантских сетях фейковых денег, богачи продают фейковые активы вроде банковских депозитов, акций, облигаций, паев инвестиционных фондов и ETF.

Для мам и пап годы на пенсии – это самый большой пассив, особенно если этот период длится долго.

И богачи это знают.

Они снабжают пенсионеров фейковыми активами, которые для них самих являются как раз таки настоящими. Надо только понаблюдать, куда направлены денежные потоки.

Идите по следу денег

Чтобы понять разницу между настоящими и фейковыми активами, взгляните на приведенные ниже графики и проследите, куда движутся деньги.

Квадрант и налоги

Если вы внесете в квадрант денежного потока данные о налогах, то мутные воды слегка прояснятся.

Тот, кто работает за деньги, платит самые большие в процентном отношении налоги.

Тот, кто инвестирует деньги, отобранные у трудящихся, зарабатывает больше всех и платит самые низкие налоги.

Худшая финансовая рекомендация

Вот почему рекомендация, которую мы часто слышим и которая сводится к тому, что надо хорошо учиться, найти надежную работу, упорно работать, экономить, купить дом, избегать долгов и вкладывать деньги в хорошо диверифицированный портфель, состоящий из акций, облигаций, паев инвестиционных фондов и ETF, – это одна из основных причин положения, отраженного на графике внизу:

Если в наших школах не будет настоящего финансового образования, то судьба бедняков и среднего класса станет совсем незавидной.

Я хочу задать вам несколько вопросов:

Что случится, если эта пропасть станет еще шире?

Движется ли мир к двухклассовому обществу – богатых и бедных?

Или нас ожидает очередная французская или большевистская революция, война между бедными и богатыми, где неимущие будут все забирать у имущих?

Можно ли сократить разрыв между богатыми и бедными?

Может ли хоть какая-то финансовая грамотность изменить будущее мира?

Да, разрыв можно сократить с помощью финансового образования. Но вы должны сами позаботиться о таком образовании для себя и своей семьи.

Наша система просвещения контролируется как раз теми людьми, которые предпочли бы, чтобы вода оставалась мутной.

Вопрос: Кто контролирует наше образование?

Ответ: В 1903 году сверхбогатые люди вроде Джона Рокфеллера приняли участие в создании Совета по всеобщему образованию. Сегодня богачи продолжают контролировать содержание обучения в наших школах. Вот почему в них до сих пор нет реального финансового образования.

В заключение

Богатый папа часто говорил: «Если в банке тебе говорят, что твой дом – это актив, это правда. Но не вся. Они умалчивают о том, что дом – это актив банка, а не твой».

То же самое можно сказать о ваших сбережениях, акциях, облигациях, паях инвестиционных фондов, ETF и пенсионных программах. Все это фейковые активы, потому что денежный поток направлен в карманы сверхбогатых людей с помощью аккумулирующего эффекта комиссионных и иных издержек.

Все, что от вас требуется, – это проследить направление движения денег, и все станет понятно.

Легендарный инвестор Джон Богл, основатель фонда Vanguard, говорил: «Инвесторы вкладывают 100 процентов денег, несут 100 процентов риска, а получают только 33 процента от доходов».

Если инвестиционный фонд разорится, то инвестор потеряет 100 процентов. Но если фонд получает прибыль, то инвестору достается лишь 20 процентов от нее, а остальные 80 забирают себе владельцы фонда.

Не забывайте, что их главная цель – это не забота о деньгах инвесторов, а приумножение денег, находящихся у них в управлении.

Надо очистить воду

Одно из любимых выражений Уоррена Баффета звучит так: «Если вы сели играть в покер и за 30 минут не поняли, кого здесь держат за болвана, то вы и есть тот самый болван».

Нам нужна чистая вода, в которой можно разглядеть:

1) из чьего кармана вытекает денежный поток;

2) в чей карман он попадает.

В этом случае вы поймете, что является реальным активом, а что – пассивом. Но самое главное, вы поймете, кто во всей этой истории болван.

Если вы хотите научиться видеть направление денежного потока, запишитесь на курсы бухгалтерского учета, где преподают настоящие бухгалтеры. Прочитайте книгу консультанта компании Rich Dad Тома Уилрайта «Богатство без налогов» (Tax-Free Wealth) и получите удовольствие, играя в CASHFLOW®.

Люди учат друг друга

Мы с Ким разработали игру CASHFLOW® в 1996 году, чтобы люди могли с ее помощью научиться определять направление денежных потоков. Сегодня в мире существуют тысячи клубов CASHFLOW®.

Как только вы разберетесь, куда текут деньги, вам будет легче распознать фейковые деньги, фейковых учителей (особенно фейковых финансовых консультантов и брокеров), а также фейковые активы.

Но самое главное, что вы уже не будете рыбой, вслепую плавающей в мутной воде.

Из следующей главы вы поймете, что видят богатые люди и как это помогает им стать еще богаче.

ВАШИ ВОПРОСЫ И ОТВЕТЫ РОБЕРТА

Вопрос: Похоже, что людей сознательно отвлекают от важной темы с помощью телевидения, спорта, фейковых новостей и т. п. Может ли очередной кризис привести к тому, что люди окончательно проснутся и поймут, что происходит в действительности?Элли Б., РумынияОтвет: Надеюсь, что да. Если выражаться финансовым языком, то на мировом рынке на протяжении примерно 70 лет правили «быки». Это значит, что рынок постоянно рос после 1944 года, когда состоялась Бреттон-Вудская конференция, доллар стал мировой резервной валютой, а США установили контроль над мировой экономикой.Я подозреваю, что 70-летний период подъема подошел к концу, потому что Америка использовала свой финансовый авторитет, чтобы сделать богатых еще богаче за счет мировой бедноты и среднего класса. Это та самая «усмешка гигантов», о которой писал Фуллер.Возможно, мы вступаем в период длительного доминирования «медведей»… а может быть, и коллапса доллара США и новой глобальной депрессии. Богатый папа говорил об экономических переменах: «Унитаз смоет все ненужное».Для большинства это плохие новости. Но они же могут оказаться замечательными для тех, кто осознанно подготовился к жизни в новом мире денег.

Вопрос: Многие люди убеждены, что надо «раздать людям рыбу», то есть ввести бесплатное образование, бесплатную еду, бесплатную медицину. Что вы думаете по этому поводу?Майкл С., ШотландияОтвет: Здесь не может быть единственно правильного ответа. Все зависит от того, кто ищет этот ответ. Но правильнее было бы поставить вопрос иначе: «Чего Бог хочет от меня?»

Вопрос: Считаете ли вы, что следующий кризис может закончиться появлением в Соединенных Штатах нового тоталитарного правительства наподобие нацистской Германии 1930-1940-х годов?Лидия И., ЛитваОтвет: Да. Фашизм – это форма правления, где главную роль играют бюрократы. Между бизнесменами и бюрократами существует большая разница. Бюрократы – это фашисты, которые устанавливают правила и заставляют всех жить по ним. Бюрократы встречаются во всех сферах жизни.Поймите меня правильно: правила важны. Мы нуждаемся в них. Например, всем будет лучше, если мы будем ездить по нужной стороне дороги и соблюдать скоростные ограничения.Проблема в том, что бюрократы хотят, чтобы все в мире подчинялись их правилам. Однако большинство бюрократов, как и большинство ученых, не живут в реальном мире денег. Они больше склоняются к социализму и коммунизму, чем к капитализму.Айн Рэнд писала в своей книге «Атлант расправил плечи» о таком мире, где экономика сломана и где ничто не функционирует из-за того, что всем правят бюрократы. Последние из оставшихся капиталистов уходят в подполье, отказываясь подчиняться ничего не производящим бюрократическим паразитам.

Назад: Глава 14 Почему надо уходить на пенсию молодым? Очередной большой кризис

Дальше: Глава 16 Ловля рыбы в чистой воде. фейковые новости… и прозрачность