Банковский счет, который становится «умнее» банка

Нетрудно представить, что технологии типа Siri, Google Home и Alexa лет через пять достигнут такого уровня развития, что смогут не только купить пару носков, но и заказать пиццу, вызвать Uber-такси, забронировать билет на самолет, зарезервировать столик в ресторане и организовать запись к врачу. Столь органичное встраивание коммерческой составляющей в технические решения позволяет предположить, что следующие на очереди – повседневные финансовые операции и финансовое консультирование.

Если такая перспектива кажется вам научной фантастикой, вы стоите на пороге грандиозного потрясения. Вспомните, как во времена бума (или пузыря) доткомов большинство не специализировавшихся на новых технологиях изданий крайне скептически оценивали перспективы онлайн-ретейла. Сегодня такой формат шопинга часто является предпочтительным: во многих категориях ретейла мобильный и онлайн-каналы обеспечивают более половины продаж. По некоторым оценкам, почти 40 % покупок в период рождественских праздников 2017 года были совершены онлайн, и большая их часть – на платформе Amazon. Этот сдвиг в поведении потребителей оказался разрушительным для розничной торговли: только в США в 2017 году закрылось 7000 магазинов (что на 300 % больше, чем в 2016 году), а оценочное значение для Великобритании – более 5000 магазинов (что, впрочем, меньше, чем в предыдущие годы).

На рынках вроде Китая мобильный формат превалирует во многих товарных сегментах повседневной розничной торговли: сегодня 75 % всех онлайн-продаж в Китае приходится на мобильный канал. По мере увеличения численности среднего класса активное использование мобильных устройств приводит к более медленному, чем можно было бы ожидать с учетом темпов экономического роста, развитию сегмента ретейл-магазинов. От экономического роста явно больше выигрывают онлайн-порталы, а не офлайн-магазины, и упадок традиционного ретейла в Китае более чем очевиден.

В скором будущем повседневные покупки будут всё чаще совершаться через голосового помощника, встроенного в систему «умного» дома или смартфон. Уже сейчас покупки с использованием голосовых помощников совершают 40 % миллениалов, а к 2020 году это значение превысит 50 %.

Так почему же тенденция делать покупки через мобильные и управляемые голосом устройства так важна для банков? Если вы живете в развитой стране или мегаполисе вроде Токио, Нью-Йорка или Лондона, вам наверняка случалось заказывать доставку еды через мобильное приложение. Если вам нужно проверить баланс счета, вы, скорее всего, тоже обратитесь к мобильному приложению. Сегодня использовать для проверки баланса банковского счета мобильный телефон – выбор более чем половины потребителей в развитых странах. Двадцать лет назад для этого нужно было идти до банкомата или звонить в банк. Через десять лет на первое место выйдут голосовые помощники и виртуальные ассистенты.

Потребитель: «Алекса, каков баланс моего счета?»

Потребитель: «Сири, моя зарплата уже поступила на счет?»

Потребитель: «Гугл, за сколько я доеду до офиса, если выйду через два часа?»

Не стоит рассматривать управляемые голосом устройства как еще один канал доступа к банковским услугам, потому что они меняют повседневное взаимодействие с технологиями в целом – не только применительно к банковскому счету. Голосовое управление может стать основой повседневного финансового консультирования и, что еще важнее, главным средством доступа к ключевым технологическим решениям. По оценкам аналитической компании Comscore, к 2020 году 50 % поисковых запросов будут голосовыми; аналогичные тенденции, безусловно, будут наблюдаться в торговле. Использование голосового поиска подразумевает интерактивную коммерцию – мы не просто задаем вопрос, мы вступаем в диалог.

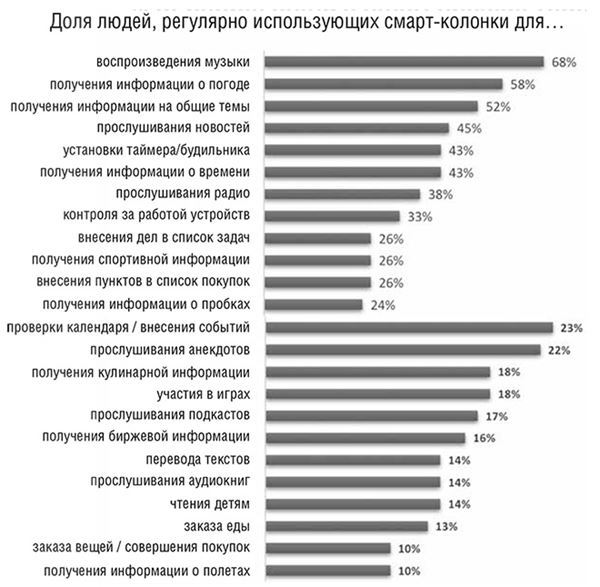

Рисунок 5. Как люди используют смарт-колонки в повседневной жизни. Источник: NPR, Edison Research

Потребитель станет спрашивать у банка (посредством систем Google, Siri или Alexa), по карману ли ему сходить в ресторан; когда, при текущей процентной ставке сберегательного счета, он сможет купить жилье или давно присмотренный автомобиль; как ему побыстрее погасить задолженность по кредитной карте (если кто-то еще будет пользоваться пластиковыми картами). Просите, и дано будет вам. Голосовые технологии, соединяющие естественный язык, функции поиска и возможности искусственного интеллекта, дадут ответ на эти вопросы гораздо быстрее, чем если бы клиент посетил отделение или зашел в интернет-банк. Прежде всего это произойдет потому, что в голосовом канале на первое место выходит польза от способности банка решить поставленную перед ним задачу, а не сообщение о возможности приобрести тот или иной продукт.

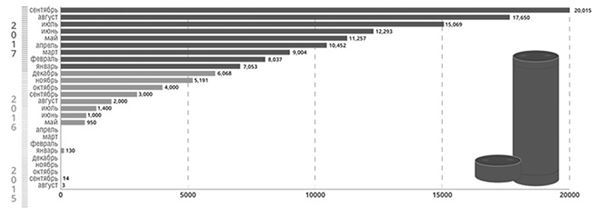

Рисунок 6. Расширение навыков смарт-помощника Alexa от Amazon (изображение предоставлено Voicebot.ai)

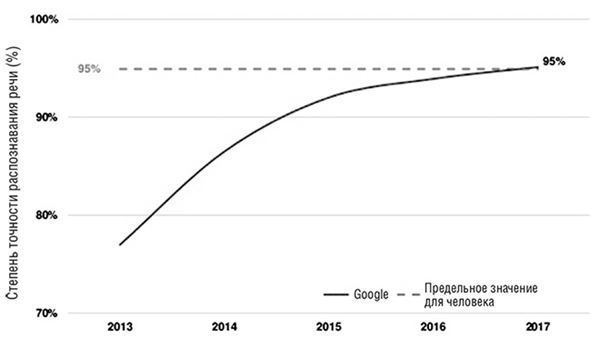

Рисунок 7. Точность распознавания речи: технология Google в сравнении с человеком (изображение предоставлено Google)

Функциональные возможности смарт-помощников типа Alexa поражают.

При сохранении существующей динамики к сентябрю 2018 года Alexa от Amazon будет обладать примерно 3 миллионами навыков, а к концу 2018 года – 10 миллионами навыков. Понятно, что в дальнейшем такие высокие темпы роста наблюдаться не будут, но также очевидно, что технология обладает гигантским потенциалом; скорость ее развития аналогична скорости увеличения количества позиций в магазинах приложений на протяжении последних десяти лет (хотя текущая динамика более агрессивна).

Понятие функционала намного шире, чем понятие навыков: оно также включает способность машин понимать нас, когда мы к ним обращаемся, и поддерживать разговор на уровне нормальной человеческой коммуникации.

Всё это иллюстрирует неоспоримую тенденцию: возможности интерактивной коммерции с использованием смарт-помощников растут так быстро, что наше взаимодействие с компьютерными технологиями меняется сильнее, чем при развитии интернета в 2000-х годах. Лишенная помех, интерактивная природа этой технологии неизбежно заставит поставщиков услуг адаптироваться под функционал голосового формата.

Рисунок 8. Спектр возможностей AI-помощников, потенциально доступный через 5-10 лет

Бесшовный характер голосового взаимодействия делает обязательным создание привлекательного, лишенного помех процесса, в котором факт предоставления консультации и ее полезность неразрывно связаны. Движение в сторону открытого банкинга предоставит Google, Apple и Amazon небывалые возможности по использованию банковских данных для расширения функционала голосовых ассистентов. Вам даже не придется устанавливать банковское приложение – через десять лет банковские услуги станут частью взаимодействия со смарт-помощником.

Alexa: «Сегодня вам не по карману покупка нового автомобиля, но если вы оформите подписку на Uber, то получите компенсацию половины лизинговых платежей за следующие два года. От вас потребуется работать водителем Uber не менее четырех часов в неделю. Вам интересно это предложение?»

Siri: «Используя для совершения покупок кредитную карту, вы переплачиваете. Я могу предложить другие варианты финансирования, которые позволят экономить 230 долларов в месяц, с привязкой к кошельку Apple Pay. Хотите узнать подробнее?»

Взаимодействие с голосовыми помощниками приучит людей доверять AI-ассистентам решение повседневных финансовых задач и не тратить на них свое время. Так мы доверяем информации в Wikipedia или результатам поиска в Google. Голосовой помощник, как и прежде, может озвучить «предложение» от банка, однако учет контекста и поведенческих факторов даст возможность по-новому взглянуть на распоряжение личными финансами, текущие отношения с банком и предлагаемые продукты. Например, если в банке не предусмотрена возможность оформления кредитного продукта через AI-ассистента, из-за влияния контекста предложение кредитной карты этого банка проиграет предложению другого банка, который дает такую возможность.

Siri: «Вопрос решен. Мы оформили вам кредитную линию на 730 долларов для оплаты счетов за обучение вашего сына в этом квартале. Платежи по кредиту будут ежемесячно списываться с вашего счета, если только вы не дадите мне указание внести платеж не в полном объеме. Также я могу предложить частичное досрочное погашение, когда у вас накопится достаточно средств. Хотите, чтобы я это сделала?»

Банки, которые не задумаются о предложении цифрового банковского счета с голосовым и мобильным доступом в качестве основного канала для проведения повседневных операций и предоставления консультаций, рискуют быть захваченными врасплох – также, как появлением интернета и первых мобильных приложений. Только в этот раз риски намного выше, потому что смещение фокуса с продуктов на клиентский опыт не позволит банкам ограничиться встраиванием голосового управления в существующую систему каналов обслуживания и архитектуру.

Для реализации функционала интерактивного голосового помощника в первую очередь нужны данные

Более серьезную проблему для банков представляет тот факт, что платформы Alibaba/Taobao, Tencent, Apple, Amazon, Baidu, Google и другие, использующие платежные шлюзы, зачастую знают о клиентах больше, чем банки. Если агент по продаже автомобилей из Пекина во время деловой поездки в Шанхай будет пользоваться дебетовой картой, банк узнает, рейсом какой авиакомпании он путешествовал, в каких отелях останавливался и в какие рестораны ходил. Если он будет пользоваться многофункциональным мобильным кошельком, таким как Alipay или WeChat от Tencent, банк ничего не узнает об этой поездке и останется без необходимых данных.

«Если клиентский "интерфейс" не является частью банковской архитектуры, банк ничего не знает о транзакциях клиента, – говорит Джеймс Ллойд, руководитель финтех-направления в Азиатско-Тихоокеанском регионе компании Ernst & Young. – Никому не хочется оказаться в такой ситуации».

Статья «The Cashless Society Has Arrived – Only It’s in China» в издании Wall Street Journal, январь 2018 года

Использование голосового управления в качестве клиентского интерфейса приведет к тому, что всё больший объем данных о финансовом поведении клиента, его операциях и местоположении будет храниться за пределами банковской экосистемы – на голосовых платформах или платформах, объединяющих различные технологии (мобильные устройства, очки дополненной реальности и т. п.). Чтобы банки могли адекватно откликаться на нужды клиента, им необходимы данные, описывающие поведение клиента в реальном времени, – но Alexa, Google и Siri могут не поделиться информацией о том, что послужило поводом для обращения к встроенному в платформу банковскому функционалу, а передать лишь факт запроса на услугу.

Сегодня набор голосовых технологий включает три основных компонента. В первую очередь это голосовая операционная система и службы, обеспечивающие обработку естественного языка, выполнение поисковых запросов, предоставление сведений о погоде, времени и т. п., а также активацию предустановленных функций. Затем идут работающие на платформе Alexa приложения. И еще есть API, обеспечивающие доступ к смарт-сенсорам, автоматизированным домашним системам и другим дополнительным возможностям платформы.

Таким образом, в первую очередь банкам предстоит научиться работать с облачными сервисами. Они могут воспользоваться частным облаком, соединенным с голосовыми сервисами, такими как Alexa и Siri, но при помощи собственной профильной архитектуры Amazon решить эту задачу можно намного быстрее. По правде говоря, облачный сервис Amazon почти во всех случаях будет быстрее и надежнее, чем внутрибанковская архитектура.

Во-вторых, банкам нужен доступ к массиву данных, необходимых для обработки голосовых запросов. Сформировать такой массив можно только путем интеграции данных из разных источников, что обеспечит наличие максимально полной информации о клиенте. Однако более важной задачей здесь является готовность обрабатывать запросы на естественном языке и предсказывать поведение клиента в ситуациях, которые могут стать причиной обращения к голосовым помощникам.

В-третьих, банкам пора подумать о заключении партнерских отношений с компаниями, специализирующимися на данных и технологиях, что обеспечит более качественную интеграцию финансовых услуг в повседневную жизнь в реальном времени и, следовательно, большую пользу от банковского обслуживания для клиента.

Наконец, банкам нужно собрать команду разработчиков – специалистов в области голосовых технологий и поведенческих моделей, разбирающихся в том, как люди используют голосовое управление в повседневных операциях и какое место технологии занимают в их жизни. Для банков это совершенно новая сфера. Это не то же самое, что использовать метод тайного покупателя для оценки инвестиционных продуктов или разрабатывать предложение кредитных карт на основе демографической или психографической сегментации рынка. Это геймификация поведения, экономика и психология, соединенные в компетенции разработчика. В мире голосового управления вы предлагаете практические решения, а не пытаетесь продать существующий банковский продукт в новом канале – иначе вас ждет поражение.

Единственный способ сделать голосовое управление рабочим инструментом банковского бизнеса – принять тот факт, что функционал Alexa даст клиенту возможность общаться с банком и что это общение должно быть интерактивным. Попробуйте предложить мне продукт, который прямо сейчас мне не нужен, – и вы лишитесь доступа к каналу, потому что я заблокирую вас быстрее, чем неудачную кандидатуру для свидания в сервисе Tinder. Важнейшая роль станет принадлежать способности предвидеть потребности клиента и откликаться на них так, чтобы обеспечить ему максимальное удобство: через голосового помощника, мобильное устройство, закрепленный на голове дисплей дополненной реальности (смарт-очки, какими они станут примерно к 2022–2025 годам) и т. п.