Особенности мирового уранового фондового рынка

Фондовый рынок урана сформирован широким спектром компаний, которые владеют либо декларируют владение урановыми активами различной степени качества и разработки. Массовое появление публичных урановых компаний пришлось на 2004–2007 гг., период взлета цен на уран, когда на мировой фондовый рынок вышли более 500 урановых «джуниоров», стремящихся привлечь средства инвесторов для развития своих проектов. Из-за высоких рисков поисковой и геологоразведочной деятельности привлечение средств посредством выпуска акций — основной инструмент финансирования для таких компаний. На фоне благосклонного отношения инвесторов к спекулятивным проектам в период «уранового бума» рост объема уранового фондового рынка происходил в том числе и за счет массового появления новых инструментов.

За последнее десятилетие подавляющее большинство таких компаний не добилось успеха в освоении своих активов, но при этом была накоплена база новых перспективных урановых проектов, позволившая значительно увеличить сырьевую базу урана. Ярким примером является открытие австралийским джуниором Extract Resources крупного месторождения урана «Россинг-Саус» в Намибии (впоследствии месторождение было объединено с другими участками в урановый проект «Хусаб»), запасы которого в настоящее время превышают 150 000 тU.

Основатель компании Paladin Resources (в настоящее время — Paladin Energy) Джон Борщофф предостерег инвесторов от излишней эйфории в отношении «волшебного очарования» урана, после того как цена на него побила очередной рекорд недельных продаж за последние 20 лет. Глава Paladin Resources также раскритиковал «абсурдные» заявления некоторых австралийских «урановых оптимистов» и их лобби, обвинив их в стремлении «разрабатывать исключительно рудник фондовой биржи». Рост цены на уран подогрел интерес к нему со стороны промышленных кругов и привел к появлению на бирже новых компаний, хотя большинство из них находятся весьма далеко от реального производства продукции.

По словам Д. Борщоффа, большинству новых игроков «повезет, если они начнут реальное дело». «Многие джуниоры утверждают, что собираются сделать то, это, пятое-десятое, но опыта у них нет, — сказал он. — Все это завораживает инвесторов, но на самом деле происходит следующее: в урановой промышленности появляются собственники месторождений, которые заявляют абсурдные вещи и им все сходит с рук. Все знания об уране они получили из “Симпсонов”».

Из интервью Д. Борщоффа агентству Bloomberg, ноябрь 2006 г.

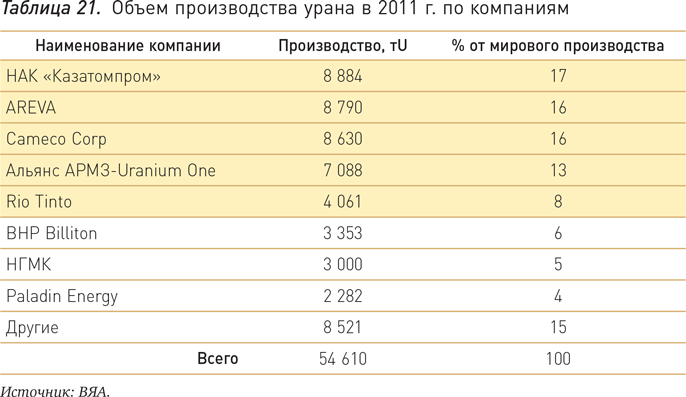

Несмотря на появление ряда новых производителей, рынок первичного предложения урана, как и в начале 2000-х гг., остается относительно консолидированным: по данным ВЯА, в 2011 г. на долю восьми производителей урана пришлось около 85% всего объема производства (см. табл. 21).

Такая консолидация отражается на фондовом рынке урана: по состоянию на ноябрь 2012 г. суммарная рыночная капитализация недиверсифицированных производителей урана оценивается на уровне $15 млрд, из которых на долю Cameco Corp, Uranium One и Paladin Energy приходится около $10 млрд. Стоит отметить, что бо́льшая часть производителей урана — непубличные добывающие компании («Казатомпром», АРМЗ, НГМК) либо крупные диверсифицированные холдинги с высокой рыночной капитализацией (Rio Tinto — около $90 млрд, BHP Billiton — около $175 млрд).

Одним из первых индексов уранового рынка в марте 2007 г. был запущен Merrill Lynch Uranium Equity Index (в настоящее время инвестбанк Merrill Lynch входит в Bank of America). Согласно правилам включения инструментов, индекс состоит из акций компаний, которые, по мнению аналитиков Merrill Lynch, предоставляют возможность участия в глобальном урановом рынке. Комитет по оценке индекса собирается два раза в год и может включать/исключать инструменты из разных отраслей, включая (но не ограничиваясь) секторы промышленных металлов, горнодобывающий, электрогенерирующий и финансовый на основании определенных критериев, таких как доля уранового сектора в прибыли компании, ежедневный объем торгов акциями компании.

Динамика уранового индекса Merrill Lynch Uranium Equity Index в сравнении с индексом атомной энергетики S&P Global Nuclear Energy (в котором до 15% портфеля приходится на долю урановых компаний) и глобальным индексом фондового рынка представлена на графике 34.

Как и в случае со спотовыми ценами на природный уран, Merrill Lynch Uranium Equity Index показывал опережающий рост в 2004–2007 гг., а впоследствии имел тенденцию к снижению. При этом во второй половине 2011 г. урановый индекс преодолел «минимум» 2008 г. — период обрушения котировок акций урановых компаний на фоне мирового финансового кризиса и резкого падения цен на уран.

В таблице 22 представлены расчеты исторической доходности, волатильности и коэффициента Шарпа для Merrill Lynch Uranium Equity, S&P Global Nuclear Energy и MSCI World, выполненные на основе ежемесячных значений.

Как видно из таблицы, на двух сопоставимых временных отрезках урановый фондовый рынок обладает меньшей исторической доходностью и значительно большей волатильностью доходов по сравнению со спотовой ценой на уран (см. разд. 3.1). При этом и индекс атомной отрасли, и общий фондовый индекс обладают существенно лучшим соотношением доходность/риск. Интересно отметить, что S&P Global Nuclear Energy обладает лучшим соотношением доходность/риск по сравнению с MSCI World на более длительном историческом отрезке времени, а на протяжении последних пяти лет «лучшим» объектом инвестиций был глобальный фондовый рынок.

Среди других урановых фондовых индексов можно отметить Solactive Global Uranium Index, который рассчитывается компанией Structured Solutions AG и является, в частности, основой для биржевого индексного фонда Solactive Global Uranium Index. Согласно определению индекса, Solactive Global Uranium отслеживает ценовую динамику акций компаний, которые ведут активную деятельность в области добычи урана. Корректировка индекса также производится два раза в год.

Обзор инструментов инвестирования в акции урановых компаний

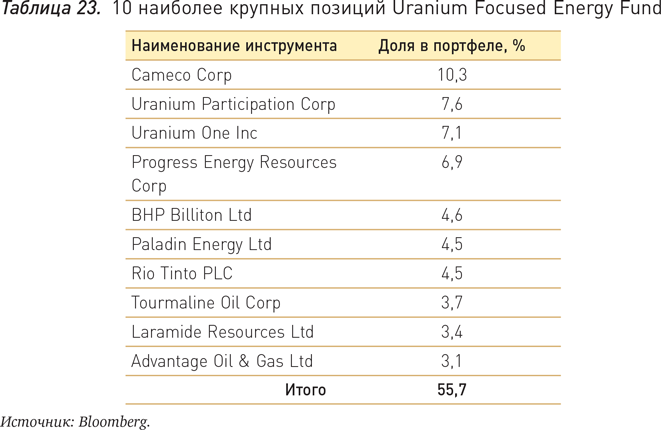

Среди инструментов инвестирования в урановый фондовый рынок наибольшее распространение получили закрытые инвестиционные фонды (close-ended funds) и появляющиеся в последние годы биржевые индексные фонды (ETF). Одним из первых закрытых урановых фондов является Uranium Focused Energy Fund, публичное предложение акций которого состоялось в начале 2007 г. Консультантом фонда выступила канадская Middlefield Capital Corporation. Фонд инвестирует в ценные бумаги компаний, «ведущих деятельность или участвующих в урановом секторе» с целью увеличения стоимости капитала и осуществления квартальных выплат акционерам фонда. Данные инвестиции «дополняются инструментами эмитентов из других секторов энергетики». По состоянию на конец сентября 2012 г. на долю уранового сектора в портфеле Uranium Focused Energy Fund приходилось около 57% активов, сектора энергетики — 32, горнодобывающего сектора — 11%. Десять наиболее крупных позиций фонда по состоянию на конец июня 2012 г. представлены в таблице 23.

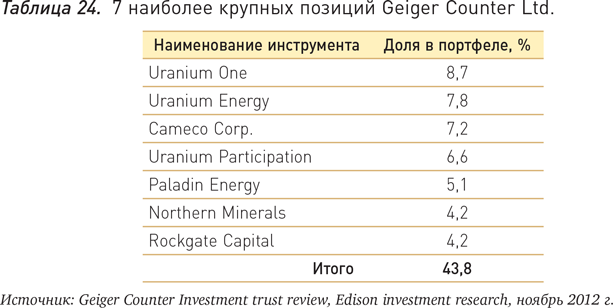

Летом 2006 г. к публичному обращению были допущены акции закрытого фонда Geiger Counter Ltd под управлением New City Investment Managers, основной целью которого является прирост стоимости капитала посредством инвестиций «преимущественно в компании, занимающиеся геологоразведкой, разработкой и производством источников энергогенерации, в основном из урановой отрасли». При этом до 30% стоимости инвестиционного портфеля может быть инвестировано в ресурсные компании других секторов.

Как отмечается в отчете фонда за ноябрь, управляющие фондом стремятся поддерживать диверсифицированный портфель из приблизительно 60 инструментов, в том числе долговых. Семь наиболее крупных позиций фонда по состоянию на конец октября 2012 г. представлены в таблице 24.

Как видно из таблицы, в портфеле Geiger Counter Ltd. с относительно высокими долями присутствуют «джуниоры» Northern Minerals и Rockgate Capital с рыночной капитализацией в размере около $40 млн и $60 млн соответственно, что делает данный инструмент более волатильным относительно других фондов.

IPO закрытого фонда Global Uranium Fund Inc. состоялось летом 2007 г., в рамках которого управляющая компания Brompton Funds Management Limited смогла привлечь около $100 млн. В 2011 г. права на управление фондом (наряду с рядом других фондов) были переданы Aston Hill Financial Inc., а фонд был переименован в Aston Hill Global Uranium Fund Inc. Стратегия фонда подразумевает создание диверсифицированного портфеля из акций 20–40 компаний, ведущих добычу, разработку или геологоразведку на уран.

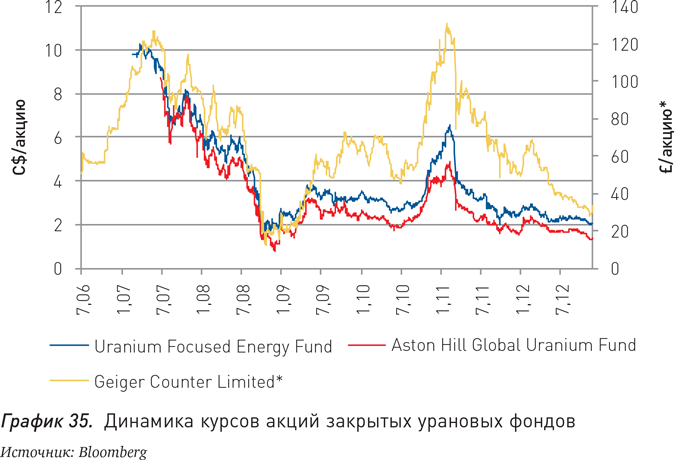

Так как дата начала работы рассмотренных закрытых инвестиционных фондов совпала с периодом максимальных цен на уран и акций большинства урановых компаний, историческая динамика курсов акций этих фондов была в основном отрицательной (см. график 35).

В ноябре 2010 г. на фоне возобновления роста цен на уран и интереса к рынку со стороны инвесторов американский провайдер биржевых индексных фондов Global X Funds объявил о запуске фонда Global X Uranium ETF, основной целью которого является следование индексу Solactive Global Uranium Index. Как и на многих других рынках капиталов, формат биржевых индексных фондов был довольно благоприятно воспринят инвесторами: на фоне снижения цены на акцию с $20 до $6,2 объем активов фонда за последние два года несколько вырос и составил около $120 млн (см. график 36).

Преимуществами фондов ETF традиционно являются низкие издержки управления, простота покупки и продажи акций для инвесторов, ликвидность и диверсификация, возможность открытия коротких позиций.

Таким образом, в настоящее время на фондовом рынке присутствует ряд инструментов, позволяющих инвестировать в диверсифицированный портфель акций урановых компаний в соответствии с различными взглядами на стратегию инвестирования, уровень риска и стоимости управления.

Ведущие компании уранового рынка

Как отмечалось в разделе 4.1, на долю восьми производителей в 2011 г. приходилось около 85% первичного производства урана в мире. Рассмотрим текущее состояние и тенденции развития наиболее крупных производителей и поставщиков урана, а также урановых «джуниоров». С начала 1990-х гг. в урановой промышленности происходил процесс консолидации основных игроков в условиях низких цен на уран и избыточного предложения из вторичных источников. В 2006 г. на долю семи компаний приходилось около 78% мирового производства урана. В 2012 г. к крупным производителям урана добавились только австралийская Paladin Energy и канадская Uranium One, что говорит о сложности и длительности разработки урановых проектов на современном этапе.

Ниже представлен обзор крупнейших компаний по объему производства уранового концентрата в 2011 г. (данные ВЯА). Кроме этого, профайлы ключевых урановых компаний, акции которых торгуются на фондовых биржах, по состоянию на декабрь 2012 г., включая основные события, прогнозы и взгляды на будущее уранового рынка, представлены в главе 6. С учетом структуры уранового рынка и его ограниченного объема одной из альтернативных стратегий инвестирования может стать самостоятельное изучение состояния и перспектив развития определенных урановых компаний и покупка их акций.

НАК «Казатомпром». На сегодняшний день доля компании в мировом производстве природного урана составляет 17% (8884 тU). Как отмечалось в разделе 1.4, за последнее десятилетие именно низкозатратные уранодобывающие проекты Казахстана обеспечили весь прирост мирового производства урана.

Единственным акционером компании является государство через фонд национального благосостояния «Самрук-Казына». НАК «Казатомпром» осуществляет добычу урана, производит, передает и реализует электроэнергию и тепловую энергию; производит и продает промышленную и питьевую воду; производит и продает продукты бериллия и тантала. Основными дочерними предприятиями «Казатомпрома» являются ТОО «Горнорудная компания» (ГРК), вовлеченная в добычу урана, и АО «Волковгеология», подразделение, специализирующееся на работах по разведке и бурению. АО «Ульбинский металлургический завод» (УМЗ) производит высокотехнологичную урановую, берилловую и танталовую продукцию на заводе в Усть-Каменогорске. ТОО «МАЭК-Казатомпром» является энерго- и водопроизводящим комплексом компании и единственным поставщиком электроэнергии, питьевой, горячей и технической воды для потребителей Мангистауской области в Западном Казахстане. Компания владеет прямо или косвенно всеми голосующими акциями ГРК, АО «Волковгеология», УМЗ и МАЭК.

НАК «Казатомпром» также создала ряд совместных предприятий по добыче урана с ведущими мировыми компаниями атомной отрасли. На долю таких совместных предприятий приходится более 50% объема производства «Казатомпрома». В большинстве случаев доля компании в производстве урана пропорциональна доле владения совместным предприятием. В настоящее время созданы СП с Uranium One, Cameco Corp., AREVA, CGNPC, Sumitomo, KEPCO, консорциумом Energy Asia. В качестве примеров можно привести СП «КАТКО» (49% принадлежат НАК «Казатомпром») совместно с AREVA; СП «Инкай» (40% принадлежат НАК «Казатомпром») совместно с Cameco Corp., три совместных предприятия с Uranium One, СП «Бетпак-Дала» (30% принадлежат НАК «Казатомпром»), ТОО «Каратау» (50%) и ТОО «Кызылкум» (30%).

Стратегическая цель НАК «Казатомпром» — стать лидирующей вертикально-интегрированной транснациональной компанией с полным спектром услуг от добычи урана до производства ядерного топлива и строительства энергоблоков АЭС. С этой целью «Казатомпром» развивает партнерства с участниками мирового рынка по ряду ключевых направлений:

- создание производства гексафторида урана;

НАК «Казатомпром» и Cameco Corp. планируют начать до 2018 г. строительство завода по аффинажу урана в г. Усть-Каменогорске. Проект реализует совместное предприятие «Ульба Конверсия», учрежденное «Казатомпромом» и Cameco Corp. в 2008 г. с целью разработки технико-экономического обоснования и строительства завода. В феврале 2012 г. председатель правления НАК «Казатомпром» Владимир Школьник сообщил, что производственная мощность будущего предприятия составит 12 000 т UF6 в год, что соответствует порядка 17% от мировых мощностей по конверсии урана.

- развитие производств по обогащению урана;

Топливная компания «ТВЭЛ» и НАК «Казатомпром» подписали 23 ноября 2012 г. ключевые юридические документы, необходимые для совершения сделки по купле-продаже доли в ОАО «Уральский электрохимический комбинат» в рамках создания Центра по обогащению урана (ЦОУ). Следующим этапом станет приобретение ЗАО «ЦОУ» пакета акций ОАО «УЭХК» (25%+1 акция), после чего совместное предприятие получит доступ к услугам по обогащению в объеме до 5 млн ЕРР в год. Стороны планируют начать поставки продукции в рамках проекта ЦОУ во втором полугодии 2013 г. Договоренности о реализации проекта ЦОУ были зафиксированы в комплексной программе сотрудничества от 7 декабря 2006 г., предусматривающей создание в Казахстане совместных предприятий по добыче урана в объеме 6000 т и создание на территории России (на базе АЭХК) мощностей по обогащению урана, достаточных для их переработки. В июле 2010 г. «Казатомпром» и ГК «Росатом» приняли решение развивать проект ЦОУ путем участия казахстанской стороны в капитале УЭХК вместо строительства новых мощностей на базе АЭХК.

- сертификация топливных таблеток;

- производство тепловыделяющих сборок;

НАК «Казатомпром» рассчитывает уже в 2014 г. пустить производство тепловыделяющих сборок по технологии AREVA на Ульбинском металлургическом заводе в Усть-Каменогорске. В октябре 2010 г. «Казатомпром» и AREVA подписали соответствующее соглашение о порядке реализации совместной деятельности в области производства тепловыделяющих сборок. Стороны создали совместное предприятие IFASTAR («Казатомпром» — 51%, AREVA — 49%) для проведения оценки целевого азиатского рынка в отношении реализации интегрированных топливных пакетов, а также технико-экономического обоснования строительства, включая проектирование, линии по производству топлива мощностью 400 т в год на УМЗ. Предполагается, что это же предприятие займется реализацией продукции новой линии, а производственный процесс будет возложен на другое СП, в котором «Казатомпрому» также будет принадлежать 51%, а AREVA — 49%. В 2010 г. УМЗ завершил процесс сертификации топливных таблеток из диоксида урана по спецификации компании AREVA и «Казатомпром» получил право производить топливо для реакторов дизайна AREVA. В ноябре 2011 г. Казахстан и Франция договорились об инвестировании по $100 млн в строительство завода по производству ядерного топлива мощностью 400 т на УМЗ.

- сооружение АЭС.

Решение о строительстве первой атомной электростанции на территории Казахстана будет принято правительством страны до конца 2013 г. Об этом сообщил в начале апреля председатель Агентства РК по атомной энергии Тимур Жантикин. По его словам, рассматриваются несколько потенциальных площадок, предложенных еще в 2008 г. Среди них Актау, Балхаш, другие площадки в Восточно-Казахстанской и Южно-Казахстанской областях. До настоящего времени Казахстан рассматривал вариант строительства в г. Актау АЭС с реакторной установкой ВБЭР-300 по российской технологии, а также изучал с помощью японской JAPCО возможность строительства более мощной АЭС в районе озера Балхаш.

Кроме этого, стоит отметить, что в конце декабря 2012 г. Toshiba Corp. сообщила о переговорах с тремя заинтересованными сторонами о продаже до 16% акций подконтрольной компании Westinghouse Electric Co. — одного из ведущих производителей реакторов и ядерного топлива. Президент Toshiba Corp. Норио Сасаки сообщил 27 декабря о том, что три потенциальных покупателя сделали «очень хорошие предложения», но корпорация «не спешит» с окончательным выбором. По его словам, компания намерена сохранить за собой как минимум 51% акций Westinghouse Electric Co., а покупатель выставленной на продажу доли в 16% станет стратегическим партнером, который сможет помочь Toshiba Corp. прочно закрепиться на целевых рынках ядерной энергетики Китая, Финляндии, Бразилии, Индии, США и Великобритании. Toshiba Corp. приобрела 77% акций Westinghouse Electric Co.; в 2007 г. 10% акций Westinghouse Electric Co. из пакета Toshiba Corp. были проданы НАК «Казатомпром».

AREVA. На долю горнорудного подразделения французской группы в 2011 г. пришлось около 16% мирового производства урана (8790 тU).

Группа AREVA является диверсифицированным глобальным игроком и охватывает все сектора атомной отрасли, за исключением генерации электроэнергии на АЭС. По данным ежегодного отчета группы, в 2011 г. выручка горнорудной бизнес-группы составила около 15% общей выручки (€8,9 млрд), выручка бизнес-группы дореакторного ЯТЦ (Front End) — 26%, бизнес-группы реакторостроения и сопутствующих услуг (Reactors & Services) — 37%, бизнес-группы по обращению с ОЯТ и РАО (Back End) — 18%, бизнес-группы возобновляемой энергетики (Renewable Energies) — 3%. В настоящее время на фондовых биржах торгуется около 7% акций группы, в том числе около 4% — на Парижской фондовой бирже. 89% акционерного капитала AREVA контролируются французскими государственными структурами, 4,8% принадлежат Инвестиционному управлению Кувейта.

Основные урановые активы группы расположены в Канаде, Нигере и Казахстане. Компания осуществляет масштабные совместные проекты с корпорацией Cameco Corp. в Канаде: является крупным акционером рудника «Макартур-Ривер» (30,2%) и разрабатываемого месторождения «Сигар-Лейк» (37,1%). AREVA также выступает эксплуатирующей компанией и владельцем 70% акций канадского проекта «МакКлин-Лейк», добыча урана на котором была прекращена в 2009 г., однако в режиме ожидания (до начала добычи на руднике «Сигар-Лейк») находится фабрика первичного обогащения, где возможна переработка урана с высоким содержанием в руде (более 15%).

AREVA Resources Canada в июне 2012 г. сообщила о начале первого этапа работ по наращиванию производственной мощности фабрики первичного обогащения урана в МакКлин-Лейк. Проект общей стоимостью C$150 млн предполагает увеличение годовой выработки «желтого кека» в два раза — с 12 млн фунтов U3O8 до 24 млн фунтов. «Наша цель — закончить работы к концу следующего года для того, чтобы успеть к началу добычи на месторождении “Сигар-Лейк”», — заявил 13 июня изданию The StarPhoenix официальный представитель AREVA Джаррет Адамс.

Соглашение о первичном обогащении всего объема руды с проекта «Сигар-Лейк» на фабрике «МакКлин-Лейк» было подписано в конце 2011 г. Это позволяет снизить себестоимость производства урана на проекте «Сигар-Лейк» с $23,14 за фунт до $18,6. Запасы месторождения «Сигар-Лейк» составляют 226,3 млн фунтов U3O8 при содержании выше 20,7%. Cameco Corp. принадлежит 50% долей в проекте «Сигар-Лейк», AREVA — 37%, Idemitsu Resources Canada — 8%, TEPCO Resources — 5%. Рудник «Сигар-Лейк» был затоплен в результате обрушения горной породы в октябре 2006 г. После завершения восстановительных работ пуск рудника намечен на вторую половину 2013 г.

В Нигере AREVA принадлежат доли в рудниках «Арлит», «Акута» и «Имурарен». Французская группа является эксплуатирующей организацией всех проектов. Компания SOMAÏR, в которой 63,4% принадлежат AREVA, а 36,6% — государственной горнорудной компании SOPAMIN, разрабатывает несколько месторождений урана в районе города Арлит. Производственная мощность проекта — около 3000 тU в год. Компания COMINAK (AREVA принадлежит 34%, SOPAMIN — 31%, Overseas Uranium Development Company of Japan — 25%, Enusa Industrias Avanzadas SA — 10%) эксплуатирует рудник «Акута» производственной мощностью 1500 тU в год. Добыча на руднике «Имурарен» должна начаться в 2015 г. Планируемая производственная мощность проекта составляет 5000 тU в год. С вводом в строй рудника «Имурарен» Нигер сможет занять второе место в мире по экспорту уранового концентрата. В проекте «Имурарен» 66,65% принадлежит консорциуму AREVA NC Expansion (85% — AREVA, 15% — KEPCO), 33,35% — SOPAMIN. AREVA ведет переговоры о вхождении в проект китайской China National Nuclear Corp. (CNNC)

В октябре 2011 года президент и главный исполнительный директор AREVA Люк Урсель и представители НАК «Казатомпром» посетили объекты совместного казахстанско-французского предприятия «КАТКО», объем производства на котором достиг 10 000 т с момента запуска проекта. СП «КАТКО» было образовано в 1996 г. группой AREVA (51%) и НАК «Казатомпром» (49%) для разработки месторождений «Мойынкум» и «Торткудук» в Южно-Казахстанской области. На сегодняшний день СП «КАТКО» является одним из крупнейших горнодобывающих урановых предприятий в мире с годовой производительностью более 3300 тU.

Cameco Corp. Доля канадской компании в мировом производстве составляет около 16% (8630 тU). Cameco Corp. является крупнейшей недиверсифицированной публичной урановой компанией: в 2011 г. продажи урана составляли около 69% от общего объема выручки (C$2,35 млрд), на сегмент «ядерное топливо» приходилось около 13% выручки, на сегмент «генерация» — около 18%.

Крупнейшим месторождением под контролем компании является «Макартур-Ривер» в Саскачеване, Канада, которое в 2011 г. обеспечило около 14% мирового производства урана. Кроме этого, Cameco Corp. является эксплуатирующей компанией проектов «Рэббит-Лейк» (объем производства, приходящийся на компанию, в 2011 г. составил 1463 тU) в Канаде, «Инкай» (961 тU) в Казахстане, «Смит-Рэнч/Хайлэнд» (538 тU) и «Кроу-Бутт» (308 тU) в США. Компании также принадлежат права на разработку одного из крупнейших в мире месторождений «Сигар-Лейк».

Корпорация Cameco Corp. является последовательным сторонником прогнозов роста спроса на мировом урановом рынке. После аварии на АЭС «Фукусима-1» долгосрочные прогнозы были скорректированы только в четвертом квартале 2012 г.: компания скорректировала прогноз наращивания производства урана к 2018 г. (программа Double-U) с 40 млн фунтов U3O8 (15 4 000 тU) до 36 млн фунтов U3O8 (13800 тU). В 2012 г. Cameco Corp. активно покупала крупные урановые активы.

Cameco Corp. готова приобретать новые активы в уранодобывающей отрасли, заявил 27 августа 2012 г. в интервью агентству Bloomberg президент и главный исполнительный директор компании Тим Гитцель. По его словам, компания рассматривает возможность инвестирования в проекты в различных регионах мира, включая ряд активов, от которых могут отказаться такие компании, как AREVA и BHP Billiton. Cameco Corp. рассчитывает на рост цен на уран в дальнейшем, отметил Т. Гитцель. По оценке аналитика Raymond James Ltd. Дэвида Садовски, потенциальными объектами поглощения со стороны Cameco Corp. могут быть такие компании, как Denison Mines Corp., Fission Energy Corp., Kivalliq Energy Corp., UEX Corp., U3O8 Corp. и Uranerz Energy Corp. 26 августа 2012 г. Cameco Corp. объявила о договоренности с BHP Billiton о покупке проекта «Йелирри» в штате Западная Австралия. В мае Cameco Corp. договорилась о приобретении уранового трейдера NUKEM Energy GmbH., в июне купила у AREVA долю в 30% в канадском проекте «Миллениум», став его контролирующим владельцем.

Альянс АРМЗ — Uranium One Inc. На долю альянса в 2011 г. приходилось около 13% мирового производства урана (7088 тU). Основные уранодобывающие активы альянса расположены в Казахстане, России, США и Австралии. В России добыча ведется шахтным способом в ОАО «Приаргунское производственное горно-химическое объединение», а также методом подземного выщелачивания в ЗАО «Далур» (Курганская область) и ОАО «Хиагда» (Бурятия); общий объем производства по итогам 2011 г. составил 2993 тU. Уранодобывающие активы Uranium One Inc. включают в себя проекты в Казахстане (АО СП «Заречное», АО СП «Акбастау», ТОО «Каратау», ТОО СП «Бетпак-Дала», ТОО «Кызылкум»), США («Уиллоу-Крик»), Австралии («Ханимун»). По данным отчета ОАО «Атомредметзолото» за 2011 г., на долю проектов в Казахстане пришлось 56,3% общего объема производства, в США — 1,2%, Австралии — 0,3%.

Формирование Uranium One Inc. как глобального игрока началось в феврале 2007 г., после объявления о слиянии с другим перспективным производителем урана — канадской UrAsia Energy, которая разрабатывала месторождения «Акдала», «Южный Инкай» и «Харасан» в Казахстане в рамках совместных предприятий с НАК «Казатомпром». В результате объединенная компания с диверсифицированным портфелем проектов стала одним из потенциальных лидеров мирового рынка с запасами урана в объеме 22 000 т с перспективой увеличения до 122 000 т.