6. ДОХОДЫ ОТ БИЗНЕСА: КАК ИХ ПОЛУЧИТЬ В СВОЙ КАРМАН?

6.1. И снова об отличиях между ИП и ЮЛ

Начинающих предпринимателей почему-то сначала не очень интересует эта тема — как прибыль от бизнеса преобразовать в деньги в собственном кармане (или на собственном банковском счете).

Читая эту книгу, вы наверняка неоднократно удивлялись обилию формальностей, сопровождающих ведение бизнеса. Но хочешь не хочешь, а разбираться в этих формальностях нужно. Впрочем, через год после начала собственного дела все это уже не будет казаться сложным.

Так вот. Мы помним, что предпринимательскую деятельность можно вести:

- Зарегистрировавшись в качестве индивидуального предпринимателя (ИП);

- Зарегистрировав юридическое лицо (ЮЛ).

1. Если вы зарегистрировались в качестве ИП, то ВСЕ деньги, полученные вами, — ваши собственные. Неважно, получили ли вы их наличными или на свой банковский счет. Вы имеете право распоряжаться ими по своему усмотрению: приобретать товар для перепродажи и платить подрядчику или покупать себе хлеб, путевку в Турцию, «Феррари» и т.д.

ИП имеет право снимать со своего расчетного счета любую сумму, не отчитываясь ни перед кем (ни перед налоговой, ни перед банком). ИП не должен учитывать деньги «в бизнесе» отдельно от денег для личных потребностей. Хотя сложно отрицать полезность такого учета «для себя любимого».

Но нужно помнить, что, несмотря на «вольности» в обращении с деньгами, у ИП есть обязанности, которые он должен соблюдать (особенно в том случае, если не хочет платить штрафы и пени).

2. Если вы — учредитель (участник, акционер) юридического лица, то для вас все гораздо сложнее.

Деньги, пришедшие в ЮЛ, не принадлежат ни учредителям (участникам, акционерам), ни генеральному директору, ни другим работникам этого ЮЛ. Эти деньги принадлежат только юридическому лицу.

Физическое лицо может получить от ЮЛ деньги следующими способами:

а) штатный работник может получить их в виде заработной платы (то есть по трудовому договору);

б) участник (акционер) — в виде распределенной прибыли (дивидендов).

Участник (акционер) одновременно может быть штатным работником организации.

То есть вы можете устроиться на работу в свое собственное ООО и получать зарплату. ООО при этом должно платить «зарплатные налоги».

Вы можете (если у вас ООО или АО) ежеквартально, раз в полгода или раз в год распределять прибыль между участниками (если участник/акционер один — распределяется одному ему). Суммы распределенной прибыли не облагаются страховыми взносами. Но НДФЛ надо удерживать и перечислять в бюджет.

Обратите внимание, что по Трудовому кодексу РФ зарплата штатному работнику является обязательной. Выплачивать ее необходимо не реже чем дважды в месяц: аванс и заработная плата. Это обязанность работодателя.

Распределение прибыли (выплата дивидендов) осуществляется на основании решения участников (акционеров). Это их право: могут выплачивать, а могут и не выплачивать. Поставить вопрос на годовом общем собрании участников о распределении прибыли все равно нужно — это обязательный вопрос повестки дня годового собрания. Поставили вопрос на голосование, приняли решение. Если решили не выплачивать, так и пишете: за такой-то период прибыль не распределять. Можете конкретизировать, куда ее направите — на хозяйственную деятельность, развитие таких-то направлений и т.п.

6.2. Имущество моей организации — оно же почти мое?

Не сто́ит думать (и слушать тех, кто так говорит), что если учредитель и генеральный директор — одно и то же лицо, то все имущество организации все равно принадлежит лично генеральному директору.

Личное имущество физического лица и имущество организации — это разные вещи.

Как участнику передать имущество организации, мы уже рассматривали в разделе 5 «Как влить деньги в бизнес?»). Часто возникает и обратный вопрос: каким образом организация может передать имущество своему участнику?

Личным имуществом физическое лицо распоряжается по своему усмотрению. Свое имущество можно завещать, оно переходит по наследству.

Если вы решите продать личное имущество, то достаточно вашей воли для заключения соответствующего договора.

В отношении юридического лица до заключения договора отчуждения или обременения имущества необходимо уделить время еще и корпоративным процедурам. Ведь это имущество не является вашим личным.

Отчуждение имущества — это сделка, направленная на прекращение прав на имущество: продажа, передача в уставный капитал иной организации и т.д. Обременение — это сделка, направленная на ограничение прав: залог, аренда и т.д.

Порядок оформления передачи имущества от организации иным лицам во многом индивидуален в каждой конкретной ситуации. Он будет зависеть от юридических и налоговых особенностей каждой сделки.

Мы рассмотрим основные моменты, на которые в любом случае необходимо обратить внимание.

Во-первых, для осуществления таких сделок надо понять, не является ли данная сделка крупной для вашей организации по смыслу ст. 46 Закона об ООО и ст. 79 Закона «Об АО» — соответственно для ООО и АО.

Во-вторых, необходимо свериться с уставом. В нем может быть установлен особый порядок совершения такой сделки (например: получение согласия участников общества, обязательная независимая оценка цены сделки, нотариальное удостоверение и т.д.). Законом тоже могут быть установлены особенности оформления. В уставе также сто́ит посмотреть порядок совершения сделок с заинтересованностью. Если мы говорим о передаче имущества от организации ее участнику, данная сделка априори является сделкой с заинтересованностью.

Таким образом, для совершения сделки понадобится оформить все документы в соответствии с законом и уставом. Согласие на совершение сделки оформляется решением участников (акционеров). Даже если вы не нашли оснований считать сделку крупной, желательно в решении участников отразить сумму сделки, порядок определения ее цены и иные особенности предполагаемого к заключению договора. Это избавит вас от возможных споров с вашими соучредителями в дальнейшем. Те же документы могут потребоваться и если сделка подлежит обязательной регистрации.

Особое внимание уделите цене сделки. Здесь будет иметь значение, по какой цене ЮЛ приобретало это имущество, а по какой — передает. Если цена продажи будет меньше покупной, то возможен контроль со стороны налогового органа на предмет соответствия цены рыночному уровню (ст. 105.3 НК РФ).

В сделках с недвижимостью следует ориентироваться на кадастровую стоимость. Не секрет, что рыночная стоимость недвижимости часто отличается от кадастровой. До 1 января 2016 года при заключении договора покупатель и продавец прибегали к хитрости и указывали рыночную стоимость. В целях борьбы с такой практикой с 2016 года в НК РФ внесены изменения, согласно которым налогооблагаемый доход напрямую зависит от кадастровой стоимости объекта.

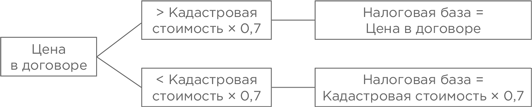

С 2017 года расчет налога с продажи имущества производится путем сравнения цены, указанной в договоре, с кадастровой стоимостью объектов, умноженной на коэффициент 0,7.

Объясним. Если цена в договоре указана выше кадастровой стоимости, умноженной на 0,7 (иными словами, больше 70% кадастровой стоимости), то налог будет считаться со всей суммы договора. Это точно нерентабельное действие с точки зрения налогообложения. Если же цена окажется ниже кадастровой стоимости, умноженной на 0,7 (то есть меньше 70% кадастровой стоимости), то налог рассчитывается от 70% кадастровой стоимости.

Ставка налога для организации, продавшей имущество, будет зависеть от применяемой ею системы налогообложения. Наиболее обременительна продажа при ОСН. Случается, что организации в целях продажи имущества, если это необходимо, сначала ждут срока перехода на УСН, переходят на него и только после этого продают имущество.

Порядок оплаты проданного имущества также устанавливается в договоре.

Передача имущества или денежных средств происходит и при выходе участника из ООО — в размере действительной стоимости его доли. То же касается и исключенного участника. В уставе ООО могут быть предусмотрены особенности таких выплат. Выплата действительной стоимости доли имуществом, а не деньгами возможна с согласия вышедшего участника. Выход единственного участника не допускается.

Действительная стоимость доли участника общества соответствует части стоимости чистых активов общества, пропорциональной размеру его доли. Порядок определения стоимости чистых активов утвержден приказом Минфина РФ от 28.08.2014 №84н.

Действительная стоимость доли, выплаченная бывшему участнику ООО, в полном объеме включается в его доход, облагаемый НДФЛ. Доходом признается экономическая выгода в денежной или натуральной форме, учитываемая в случае возможности ее оценки и в той мере, в которой такую выгоду можно оценить (ст. 41 НК РФ).

Это означает, что сумма дохода, полученного при выходе из состава участников общества, может быть уменьшена на соответствующие документально подтвержденные расходы на ее приобретение.

В соответствии с абз. 2 подп. 2 п. 2 ст. 220 НК РФ при продаже доли (ее части) в уставном капитале общества, при выходе из состава участников общества, при передаче средств (имущества) участнику общества в случае ликвидации общества, при уменьшении номинальной стоимости доли в уставном капитале общества, при уступке прав требования по договору участия в долевом строительстве (по договору инвестирования долевого строительства или по другому договору, связанному с долевым строительством) налогоплательщик вправе уменьшить сумму своих облагаемых налогом доходов на сумму фактически произведенных им и документально подтвержденных расходов, связанных с приобретением этого имущества (имущественных прав).

К фактически произведенным расходам можно отнести не только средства, потраченные на приобретение доли при учреждении ООО или при покупке доли в ООО, но и при увеличении стоимости доли. Поэтому необходимо сохранять все платежные документы, подтверждающие увеличение размера уставного капитала, а также любые взносы в уставный капитал.

То есть налоговые последствия у выбывшего участника зависят от многих факторов: продает ли он долю своему соучредителю или обществу, деньгами или имуществом оплачивал долю и т.д.

Участник может получить имущество организации и в случае ее ликвидации.

Во всех случаях необходимо учитывать налоги, которые будут уплачены организацией и самим участником.

ВОПРОСЫ И ОТВЕТЫ

Я являюсь учредителем ООО на УСН. В собственности ООО находится земельный участок, но для предпринимательства он больше не используется. Хочу его переоформить на себя договором купли-продажи. Налог с продажи составит существенную сумму для ООО. Как учредителю мне бы не хотелось, чтобы единовременная уплата налога принесла убыток ООО. Как выйти из ситуации?

Вы можете воспользоваться рассрочкой по уплате платежей.

Как мы уже указывали, при УСН доходы учитываются кассовым методом, то есть налог уплачивается с фактически поступивших сумм. А график платежей по договору купли-продажи может быть любым, его необходимо зафиксировать в договоре.

Например, можно заключить договор с рассрочкой на пять лет и отсрочкой первого платежа на шесть месяцев. Таким образом, вы получите возможность платить частями, и, следовательно, ООО будет платить не весь налог сразу, а за фактически поступившие части. При этом право собственности к вам перейдет сразу. Если, конечно, вы верно составили сам договор, акт передачи участка и зарегистрировали сделку в установленном порядке.

Важный момент: не забывайте подтверждать наличие долга в письменной форме. Дело в том, что через три года по истечении вашей обязанности по оплате всего долга к ООО истечет срок исковой давности (п. 1 ст. 196 ГК РФ). Понятно, что это ваше ООО и оно не будет в судебном порядке истребовать уплаты всей суммы. Но юридически через три года ООО теряет право истребования долга в принципе. А с налоговой точки зрения с момента невозможности обществом истребовать долг вы должны признать свой доход на сумму неуплаченных платежей (п. 1 ст. 210 НК РФ). А доход облагается налогом. Чтобы этого не произошло, нужно подтверждать долг каждые три года (причем до истечения трех лет, а не после) на оставшуюся сумму долга до полной его уплаты.

Общий срок рассрочки не может составлять более 10 лет. Ограничение обусловлено тем, что по истечении этого срока вы не сможете увеличивать срок исковой давности подтверждением долга (п. 2 ст. 196 ГК РФ).