2. УПРОЩЕННАЯ СИСТЕМА НАЛОГООБЛОЖЕНИЯ (УСН)

2.1. Чем хороша упрощенка?

Эта глава посвящена упрощенной системе налогообложения, она же УСН, она же упрощенка. Те, кто ее применяет, в просторечии называются упрощенцами.

Чем же хороша эта система?

Организации, которые ее применяют, НЕ платят НДС (исключение — экспорт), налог на прибыль (за исключением налога, уплачиваемого с доходов по дивидендам и отдельным видам долговых обязательств), налог на имущество организаций.

Если эту систему применяет ИП, то он не платит НДС (за исключением НДС, уплачиваемого при ввозе товаров на таможне, а также при выполнении договора простого товарищества или договора доверительного управления имуществом), НДФЛ (со своих доходов от предпринимательской деятельности) и налог на имущество физических лиц (с имущества, которое используется в предпринимательской деятельности).

Мы уже писали, а вы уже помните, что имущество, налоговая база по которому определяется как кадастровая стоимость, подлежит налогообложению все равно.

Вместо всех основных налогов упрощенцы платят один-единственный единый налог. Причем они могут выбрать, каким образом его платить: либо это будет 6% (ставка может быть уменьшена на региональном уровне до 1%) с полученных доходов, либо 15% (ставка может быть уменьшена на региональном уровне до 5%) с суммы, которая рассчитывается как доходы минус расходы.

Кроме этого налога, упрощенцы перечисляют в государственный бюджет «зарплатные налоги», если нанимают работников, а именно:

- Страховые взносы (в общем случае 30% от начисленной зарплаты, может быть чуть больше, но может быть и меньше, см. раздел 4 «Страховые взносы и НДФЛ: “зарплатные налоги”»);

- НДФЛ (удерживаются 13% из зарплаты работников).

Впрочем, эти отчисления делают и те, кто находится на общей системе налогообложения.

Кроме того, упрощенка не освобождает от транспортного и земельного налогов, торгового сбора, если он установлен в вашем городе, но эти налоги платятся только теми, у кого есть соответственно транспортные средства, земельные участки в собственности или кто ведет торговую деятельность.

Чтобы иметь право платить налоги по упрощенной системе, нужно:

а) при регистрации или в течение 30 дней после регистрации подать уведомление о переходе на УСН (по форме №26.2–1, утвержденной приказом ФНС РФ от 02.11.2012 №ММВ-7–3/829);

б) если при регистрации такое уведомление не подали, то начать применять УСН можно будет со следующего календарного года. Для этого нужно с 1 октября по 31 декабря текущего года подать в налоговый орган уведомление о переходе на УСН.

Некоторые налогоплательщики (список приводится в п. 3 ст. 346.12 НК РФ) не имеют права применять УСН. К ним относятся, в частности:

- Организации, имеющие филиалы;

- Банки;

- Страховщики;

- Негосударственные пенсионные фонды;

- Инвестиционные фонды;

- Профессиональные участники рынка ценных бумаг;

- Ломбарды;

- Организации и ИП, занимающиеся производством подакцизных товаров, а также добычей и реализацией полезных ископаемых, за исключением общераспространенных полезных ископаемых (если вы занимаетесь не производством, а только реализацией подакцизных товаров, то этот пункт не про вас)…

И так далее.

Кроме того, уже применяя УСН, однажды вы можете потерять право на него. Это случится, например, если произойдет любое из событий:

а) ваш доход (доход вашей организации) по итогам I квартала, полугодия, 9 месяцев или года превысит 150 млн руб.;

б) вы займетесь деятельностью, которая попадает в запретный (для УСН) список;

в) численность ваших работников превысит 100 человек;

г) остаточная стоимость ваших основных средств превысит 150 млн руб.;

д) вы откроете филиал.

Ну и еще в некоторых случаях.

Как мы уже указывали, существующие ИП и организации могут подать уведомление для перехода на УСН не ранее 1 октября текущего года. Здесь для организации важную роль играет такой критерий, как лимит перехода на УСН, — та сумма дохода, которая предельна на 1 октября для перехода на УСН со следующего года.

Почему для организаций? Потому что ИП имеет право не учитывать этот лимит при переходе на УСН.

Для перехода же организаций на упрощенку с 2018 года лимит установлен в 112 млн руб. за 9 месяцев (ст. 346.12 НК РФ). То есть, если по итогам работы с января по октябрь организация уже получила доход в 112 млн руб., то перейти на УСН с 2018 года она не сможет. И это несмотря на то, что порог для применения УСН — 150 млн руб., а год еще не закончился. Логика налоговиков проста: если за 9 месяцев заработали 112 млн руб., то с такой тенденцией недалеко и до 150 млн руб.

Законодатель вправе увеличивать лимит для перехода на УСН на следующий год. Поэтому обязательно сверяйтесь с установленным лимитом перед подачей заявления.

Для индексации лимита доходов на УСН должен применяться коэффициент-дефлятор.

В 2016 году приказом Минэкономразвития РФ от 03.11.2016 №698 утвержден коэффициент-дефлятор 1,425. Но этот факт только сбивает с толку упрощенцев, потому как с 2017 по 2020 год применение этого коэффициента приостановлено (Федеральный закон от 03.07.2016 №243-ФЗ). Поэтому до 2020 года на него умножать не надо.

Если вы начинающий предприниматель, то такими вопросами, скорее всего, не озадачитесь. Но мы не знаем, с чем вы выходите на рынок. Вдруг через год вам эта информация пригодится… Чего вам искренне желаем.

ВОПРОСЫ И ОТВЕТЫ

Как правильно определить предельную сумму дохода для организации на УСН «доходы минус расходы»? Допустим, на расчетный счет компании поступили 100 млн руб. и 90 млн ушли на расходы, какая сумма будет рассматриваться на предмет соответствия нормам? Чистая прибыль компании по итогам года или общая сумма дохода (поступивших средств на наш расчетный счет) за год?

Предельная сумма доходов для УСН при любом объекте налогообложения (хоть «доходы», хоть «доходы минус расходы») — 150 млн руб. Грубо говоря, если на расчетный счет (в кассу) вашей организации пришла сумма более 150 млн руб. (с начала календарного года) и это выручка от продаж, а не займы (кредиты), то вы теряете право на УСН с начала того квартала, в котором произошло превышение, независимо от того, какие расходы вы совершили для получения этой выручки.

Исключение 1: если это деньги не вашей организации, а деньги комитента (принципала), то есть если ваша организация — просто посредник, участвующий в расчетах. Тогда доход равен размеру вашего вознаграждения как посредника.

Исключение 2: не считаются доходом займы, кредиты, а также деньги, полученные по договору дарения от участника (акционера), который владеет более чем 50% долей (акций) в уставном капитале (см. раздел 5 «Как влить деньги в бизнес?»).

Я беру у поставщика товар стоимостью 30 000 руб. Продаю за 32 000 руб. Потом перечисляю деньги поставщику. Мой доход под налогообложение все 32 000 или только 2000 руб.?

Зависит от того, каким договором оформлены ваши отношения с поставщиком. Если это договор купли-продажи, то есть поставщик продал вам, а вы продаете дальше, то налогооблагаемый доход зависит от выбранного объекта налогообложения (см. главу 2.2 «Выбираем, сколько платить: 6 или 15%»): если объект «доходы минус расходы» и соответственно ставка 15%, то 2000 руб., если «доходы» и 6% — 32 000 руб.

Если договор агентский (или другой посреднический договор), согласно которому вы действуете как посредник между поставщиком и покупателем и ваш доход — агентское вознаграждение (оно может быть в процентах от суммы, полученной от покупателя, или от продажной стоимости товара либо фиксированной суммой), тогда ваш налогооблагаемый доход — это только сумма собственно агентского вознаграждения.

Впрочем, и тут налог зависит от выбранного объекта налогообложения. Если «доходы», то налог равен: 2000 руб. × 6% = 120 руб. Если «доходы минус расходы», то налог рассчитывается так: (2000 руб. — Расходы) × 15%.

2.2. Выбираем, сколько платить: 6 или 15%

Индивидуальные предприниматели и организации, которые решили платить налоги по упрощенной системе налогообложения, могут выбрать ставку: 6% с полученных доходов либо 15% с суммы, которая рассчитывается как доходы минус расходы.

Причем во многих регионах (иногда — для отдельных видов деятельности) введена пониженная ставка по УСН.

Законами субъектов РФ на два года может быть установлена нулевая налоговая ставка для ИП, зарегистрированных впервые и осуществляющих деятельность в производственной, социальной и (или) научной сферах, а также в сфере бытовых услуг населению (п. 4 ст. 346.20 НК РФ). Период действия этих налоговых каникул — до конца 2020 г.

Например, Законом г. Москвы от 18.03.2015 №10 такие налоговые каникулы установлены для ИП со средней численностью работников не более 15 человек по следующим видам деятельности:

- Обрабатывающие производства;

- Управление эксплуатацией жилого и (или) нежилого фонда;

- Научные исследования и разработки;

- Предоставление социальных услуг;

- Деятельность в области спорта;

- Растениеводство;

- Животноводство;

- Растениеводство в сочетании с животноводством (смешанное сельское хозяйство);

- Предоставление услуг в области растениеводства, декоративного садоводства и животноводства, кроме ветеринарных услуг.

По Закону Республики Крым от 26.10.2016 №293-ЗРК/2016 налоговые ставки по УСН в отношении 2017–2021 годов составляют: 4% при объекте налогообложения «доходы» и 10% при объекте «доходы минус расходы».

Поэтому сто́ит уточнить, что думают ваши местные органы управления про налоговые ставки при упрощенке.

Выбор объекта налогообложения нужно зафиксировать в уведомлении о переходе на УСН. Выбрав объект, упрощенец не имеет права сменить его до конца календарного года.

Доходы и расходы при расчете налога учитываются «по факту». То есть получили деньги — это доход, потратили — расход (исключение составляют выданные авансы: они становятся расходом после «закрытия» аванса).

Кроме разницы налоговых ставок, у каждого объекта налогообложения есть свои особенности.

1. Те, кто выбрал «доходы минус расходы», при получении убытков по итогам года (когда расходов больше, чем доходов) должны заплатить так называемый минимальный налог.

Он рассчитывается как 1% от суммы выручки.

Минимальный налог платится также, если сумма налога, рассчитанная в общем порядке ((Доходы — Расходы) × 15%), будет меньше чем 1% от суммы выручки.

Если налогоплательщик (организация или ИП — неважно) за календарный год получил, например, доход в сумме 15 млн руб., а расходов за это же время произвел на 16 млн руб. (то есть убыток составил 1 млн руб.), то он обязан заплатить в бюджет 150 000 руб. (15 млн руб. × 1%).

Повторимся. Минимальный налог (1% от выручки) придется заплатить и если расходов меньше, чем доходов, но ненамного. А именно: если сумма налога, рассчитанная в общем порядке, выйдет меньшей, чем сумма минимального налога.

Например, налогоплательщик получил доход в размере 15 млн руб., а расходов совершил на 14,5 млн руб. В этом случае налог, рассчитанный в общем порядке, равен:

(15 млн — 14,5 млн) × 15% = 75 000 руб.

А сумма минимального налога равна:

15 млн × 1% = 150 000 руб.

Таким образом, налогоплательщик должен государству не 75 000, а 150 000 руб.

Если доходов будет значительно больше, чем расходов, то платится 15% от разницы.

То есть, например, доходов — 18 млн, а расходов — 13 млн руб. Прибыль составила 5 млн руб. Рассчитаем налог:

5 млн руб. × 15% = 750 000 руб.

2. Список расходов, которые могут уменьшить доходы при расчете налога, закрытый (ст. 346.16 НК РФ). То есть учесть при налогообложении можно не любые расходы, а лишь перечисленные в этом списке.

При этом требования к расходам такие же, как и к расходам при расчете налога на прибыль, — документальная подтвержденность и экономическая обоснованность.

Приятная новость: приобретая основные средства, упрощенцы могут уменьшить налоговую базу на стоимость этого имущества гораздо быстрее, чем те, кто применяет общую систему налогообложения (см. главу 8.3 «Учет основных средств при УСН»).

С 2017 года можно учесть расходы на независимую оценку. К примеру, если вы учредили ООО и внесли в уставный капитал имущество, а оно всегда подлежит независимой оценке, то в случае применения УСН с объектом «доходы минус расходы» сумма услуг оценщика вам не страшна. Хотя условие об экономической обоснованности никуда не делось (имущество должно быть вам необходимо для бизнеса), да и документальное подтверждение оценки и легитимности оценщика тоже потребуется. Тут вам пригодится наш экскурс в мир СРО в разделе 1 «Начинающему предпринимателю. Делайте правильный выбор». Ведь независимая оценка — саморегулируемый вид деятельности. А значит, заключение оценщика должно быть подтверждено СРО, в котором он состоит.

3. Те, кто выбирает объектом налогообложения «доходы», платит 6% от всей суммы полученной выручки.

Но при этом налог можно уменьшить:

- на сумму уплаченных страховых взносов;

- сумму выплаченных работникам пособий по временной нетрудоспособности.

Правда, уменьшить налог таким образом можно не более чем в два раза. ИП и организации с работниками вправе уменьшить до 50% налога на сумму уплаченных страховых взносов; ИП без работников — до 100% на сумму уплаченных за себя страховых взносов. Поэтому при выборе налоговой базы наличие или отсутствие сотрудников тоже имеет значение.

Отметим, что до 2017 года правило об уменьшении на сумму взносов за себя звучало иначе, а именно: можно было уменьшить УСН на уплаченные за себя страховые взносы в фиксированном размере. Вот из-за этого-то «фиксированного размера» при уменьшении УСН для ИП возникали споры. Ведь взносы за себя у ИП складываются из двух величин:

- Фиксированная сумма взносов (рассчитывается из дохода, не превышающего 300 000 руб. в год);

- Сумма взносов, которая рассчитывается в размере 1% с доходов, превышающих 300 000 руб. в год.

Очевидно, что вторая величина вовсе не фиксированная, а переменная.

Законодатель устранил разногласия по этому поводу. В норме, позволяющей уменьшить УСН, формулировка «фиксированный размер» исчезла (п. 3.1 ст. 346.21 НК РФ). Указано, что можно уменьшить на медицинские и пенсионные взносы. А статья 430 НК РФ устанавливает, что вся сумма, уплаченная ИП за себя, является фиксированной. То есть, бесспорно, ИП может уменьшить налог по УСН на всю сумму взносов, которые перечислил за себя.

В 2017 году появилось еще одно нововведение, которым упрощенцы захотят воспользоваться. Страховые взносы, налоги, сборы за ИП или организацию теперь могут заплатить третьи лица (ст. 45 НК РФ). Это очень удобно, но упрощенцам необходимо учитывать, что в таком случае зачесть расходы сразу нельзя. Их можно признать только после погашения задолженности перед третьими лицами, которые за вас понесли расходы (подп. 3 п. 2 ст. 346.17 НК РФ).

У бухгалтеров существует правило, которым многие пользуются: если ваши расходы составляют более 60% доходов, то выгоднее выбрать объект «доходы минус расходы» со ставкой 15%; если же менее, то — «доходы» и уплачивать 6%, не учитывая расходы вообще.

4. Ряд факторов не зависит от объекта налогообложения.

Налоговый период при применении упрощенки — календарный год, отчетные периоды — первый квартал, полугодие, девять месяцев.

Сроки уплаты согласно ст. 346.21 НК РФ следующие:

- не позднее 25 апреля за первый квартал;

- не позднее 25 июля за полугодие;

- не позднее 25 октября за девять месяцев.

Сведения о суммах по итогам отчетных периодов указываются в годовой декларации.

Рассмотрим пример, который позволит оценить, что более выгодно с точки зрения налогоплательщика: 6 или 15%?

ПРИМЕР

За первый квартал своей деятельности мы получили доход (деньги от реализованных товаров, работ, услуг и полученные авансы) в размере 100 000 руб. При этом у нас возникли расходы:

- арендная плата — 45 000 руб.;

- приобретение компьютера — 18 000 руб.;

- канцтовары — 2000 руб.;

- зарплата — 36 000 руб.;

- страховые взносы — 10 872 руб.;

- услуги связи (интернет, телефон) — 12 000 руб.;

- представительские расходы (беседовали с заказчиками в ресторане) — 14 000 руб.

Итого: расходов на сумму 137 872 руб.

Да, такое бывает: доходов меньше, чем расходов. (Откуда берутся деньги на покрытие расходов — можно прочитать в разделе 5 «Как влить деньги в бизнес?».)

Если мы выбрали объект налогообложения «доходы», то налог рассчитывается как 6% от суммы дохода. И уменьшается налог на сумму страховых взносов, уплаченных за тот же отчетный квартал (но налог можно уменьшить не более чем на 50%).

Итак, если мы выбрали 6%, то налог равен:

100 000 руб. × 6% = 6000 руб.

50% от 6000 руб. — это 3000 руб., а наши страховые взносы равны 10 872 руб.

Значит, сумма налога:

6000 руб. – 3000 руб. = 3000 руб.

Если мы выбрали объект налогообложения «доходы минус расходы», то налог рассчитывается как 15% от налоговой базы «доходы минус расходы». Причем не все расходы «одинаково полезны». Мы уже говорили о том, что Налоговый кодекс содержит закрытый перечень расходов, которые уменьшают налоговую базу при упрощенке. Представительские расходы в этот список не входят.

Поэтому налоговая база будет «доходы минус почти все расходы»:

100 000 – 45 000 – 18 000 – 2000 – 36 000 – 10 872 – 12 000 = –23 872 руб.

То есть вместо налоговой базы у нас получился убыток. А при получении убытка (а также еще в одном случае) мы должны заплатить минимальный налог — 1% от суммы доходов.

Таким образом, налог составит:

100 000 руб. × 1% = 1000 руб.

Тут есть немного лукавства. На самом деле платить минимальный налог нужно только по итогам года. Если вы получили убыток по итогам I квартала, II квартала, III квартала, то ничего платить не надо. А если по итогам года — тогда да, надо. Однако, если убытков не было, то каждый квартал платим налог (не минимальный, а какой получается при расчете «доходы минус расходы»).

Теперь изменим условия. Мы же собираемся получать прибыль на самом деле. Так вот, пусть сумма расходов у нас останется прежней, а доходы будут 200 000 руб.

Тогда при выборе объекта «доходы» наш налог будет равен:

200 000 руб. × 6% = 12 000 руб.

Уменьшаем его на сумму страховых взносов (они у нас по-прежнему составляют 10 872 руб., а поскольку налог можно уменьшить не более чем в два раза, сумма уменьшения будет лишь 6000 руб.).

И получаем сумму налога, которую должны заплатить:

12 000 руб. — 6000 руб. = 6000 руб.

А если мы выбрали «доходы минус расходы», налоговая база будет равна:

200 000 – 45 000 – 18 000 – 2000 – 36 000 – 10 872 – 12 000 = 76 128 руб.

А налог будет равен:

76 128 руб. × 15% = 11 419,20 руб.

Таким образом, если ваш вид деятельности предполагает, что расходы (относительно доходов) большими не будут, то выгоднее упрощенка с 6%. А если расходов будет много (и все они перечислены в ст. 346.16 НК РФ), то, наверно, будет более выгодна упрощенка с 15%.

Повторимся: при выборе упрощенки с 15% нужно помнить о том, что документальное подтверждение расходов так же важно, как и при общей системе налогообложения. То есть вы не имеете права уменьшить налоговую базу на сумму расхода, который не подтвержден документами, оформленными в соответствии с требованиями законодательства.

Есть еще некоторые нюансы. В частности, расходы на покупку товаров вы сможете учесть (уменьшить налоговую базу) только после продажи этого товара. Иначе говоря, если вы в первом квартале купили (заплатили деньги и получили) товар на 1 млн руб., а продали из этого (в том же первом квартале) товар, стоимость покупки которого была 400 000 руб., то ваш расход — 400 000 руб., а не 1 млн руб. Несмотря на то что фактически был потрачен 1 млн руб.

Если вы через некоторое время поняли, что выбранный объект налогообложения вам абсолютно невыгоден, не огорчайтесь. Согласно п. 2 ст. 346.14 НК РФ, вы можете изменить объект налогообложения со следующего календарного года. Нужно только уведомить об этом налоговый орган до 31 декабря текущего года по форме №26.2–6 (установлена приказом ФНС РФ от 02.11.2012 №ММВ-7–3/829@).

Еще ИП на упрощенке при некоторых видах деятельности может оформить патент или быть плательщиком ЕНВД по отдельным видам деятельности с учетом регионального законодательства. Может быть, это позволит законно сэкономить на налогах.

ВОПРОСЫ И ОТВЕТЫ

Получается, 15% упрощенка более выгодна в розничной торговле? Может, есть подводные камни?

Мы думаем, какая ставка выгоднее — зависит от маржи. Нужно считать в абсолютных цифрах, на примере конкретного товара. И если вы выбираете упрощенку с 15%, то нужно ОЧЕНЬ внимательно следить за наличием и правильностью оформления документов, подтверждающих расходы.

Выбрал 15% (доходы минус расходы). Занимаюсь торговлей: покупаю товар дешевле, продаю подороже. Грубо говоря, покупаю за 1000 руб., продаю за 1 200 руб. и налог плачу 15% с 200 руб. Какие документы мне нужны от той фирмы, у которой я закупаю продукцию, чтобы потом предоставить налоговой как мои расходы?

У вас должно быть:

1. Товарная накладная формы ТОРГ-12 от поставщика на купленный товар, и в ней должны быть указаны ваши реквизиты — ИП (ООО) такой-то, адрес, банковские реквизиты (если есть), код по ОКПО, подписи ответственных лиц, печати поставщика и покупателя.

2. Платежный документ, подтверждающий, что вы оплатили товар, — платежные поручения и выписки банка (если платили по безналу) или кассовые чеки от поставщика, если платили наличными. При оплате наличными, кстати, накладную ТОРГ-12 может заменить товарный чек, но предпочтительнее ТОРГ-12.

Имейте в виду: вы можете уменьшить налоговую базу только на стоимость уже проданных товаров. То есть купили 10 шт. по 10 руб. на сумму 100 руб., продали 5 шт. по 12 руб. на сумму 60 руб. Фактический расход — 100 руб., но налогооблагаемый доход тем не менее равен 10 руб.:

60 руб. (доход) – 50 руб. (покупная стоимость проданного товара) = 10 руб.

2.3. Чем плоха упрощенка?

При всей своей простоте и минимальном количестве налогов упрощенка выгодна не всегда. Почему?

Во-первых, упрощенцы не являются плательщиками НДС. То есть они не имеют права брать НДС в зачет. Поэтому все товары, работы и услуги, в стоимость которых входит НДС, обычно обходятся упрощенцам на 20% (или как минимум 10%) дороже, чем плательщикам НДС.

Что такое НДС и почему товары дороже на 20% — см. главу 3.1 «НДС. Налог, который платят все, но не все о нем знают».

Значит, для получения прибыли упрощенец должен «накручивать» на стоимость покупных товаров больший процент, чем это делают конкуренты, которые являются плательщиками НДС.

Проще всего будет разобраться на примерах.

1. У вас есть розничный магазин все равно чего, или вы занимаетесь индивидуальным пошивом одежды, или делаете ремонт квартир и т.п. То есть ваши клиенты (покупатели) — частные лица, которым все равно, есть ли НДС в цене вашего товара (услуги) или нет. В такой ситуации целесообразно перейти на упрощенку.

Однако это не однозначно. Например, вы делаете детскую обувь, реализация которой облагается НДС по ставке 10%. Для этого закупаете сырье, которое облагается НДС по ставке 20%. То есть входной НДС будет всегда больше, чем начисленный. И государство будет вам должно сумму переплаты. В такой ситуации общая система налогообложения может быть удобнее, чем УСН.

2. Ваши основные клиенты (покупатели) — организации, и вы что-то перепродаете.

А. Если вы — плательщик НДС, то вы покупаете товар по цене 120 000 руб. (в том числе НДС 20 000 руб.) и продаете его по цене 240 000 руб. (в том числе НДС 40 000 руб.).

Вашим покупателям (тоже плательщикам НДС) этот товар обходится в 200 000 руб., а 40 000 руб. они принимают к вычету, уменьшая собственный НДС.

Для вас купленный товар сто́ит 100 000 руб., потому как 20 000 руб. уменьшают ваш собственный начисленный НДС. То есть прибыль со сделки у вас равна 100 000 руб. (200 000 руб. – 100 000 руб.).

Б. Если вы — упрощенец, то покупаете товар по цене 120 000 руб. (неважно, есть ли там НДС) и продаете по цене 240 000 руб. (без НДС). Ваша прибыль со сделки составляет 120 000 руб. (240 000 руб. – 120 000 руб.).

Но! Вашему покупателю приобретение товара у вас обходится не в 200 000 руб., как в первом случае, а во все 236 000 руб., и уменьшить собственный НДС он не сможет.

И возможно, покупатель предпочтет поставщика, который предложит такую же сумму, но в ней будет НДС, и, чтобы сохранить конкурентоспособность, вам придется снижать цену.

До какой степени снижать — считайте сами. Параллельно считайте уменьшение своей прибыли со сделки.

Чем меньше процент, который накручивает перепродавец, тем менее выгодно ему не платить НДС (если его покупатели — плательщики НДС).

Учитывая, что, перейдя на упрощенку, вы не имеете права отказаться от нее до конца календарного года… делайте правильный выбор!

3. Если вы оказываете услуги (выполняете работы) и ваши основные расходы — зарплата и «зарплатные налоги» (которые, естественно, не включают в себя входной НДС), то упрощенка вам не страшна, а вполне даже выгодна.

Но имейте в виду, что любовь к НДС у некоторых покупателей (заказчиков) иррациональна. Выбирая из двух, например, подрядчиков, один из которых дает цену с НДС, а другой — без НДС, но на 20% меньше, выберут того, у кого есть НДС.

Возникает законный вопрос: какая разница — заплатите вы НДС сейчас подрядчику (если выберете подрядчика с НДС) или ту же сумму заплатите потом государству (если выберете подрядчика без НДС)? Ответ может быть таким, например: «Наш бухгалтер требует». Или: «Подрядчику платить не так обидно, как государству».

4. И еще один нюанс. Если вы собираетесь импортировать товары, то при ввозе на таможенную территорию России НДС платить вам придется, даже если вы применяете УСН. И уменьшить этот НДС вы никак не сможете.

Только если у вас упрощенка с 15%, вы сможете учесть сумму НДС, уплаченного на таможне, в составе расходов. И таким образом уменьшить налоговую базу по единому налогу.

ВОПРОСЫ И ОТВЕТЫ

Я открыл ООО с упрощенной системой налогообложения. Пока выполняем заказы частного характера. А что делать, если появится заказчик на ОСН? Им ведь обязательно нужен НДС?

Для начала стóит все-таки попробовать договориться. Может, заказчик будет вменяемым, и вы сможете дать ему более выгодную цену, чем конкуренты.

Если очень-очень нужен НДС, то возможны два варианта.

Первый. Ваша организация выставляет счета-фактуры и оформляет прочие документы для конкретного заказчика (которому нужен НДС), в которых указывается этот самый НДС. В этом случае вы должны будете по итогам тех кварталов, в течение которых вы такие документы составляли, уплатить всю сумму НДС, которая указана в счетах-фактурах, и сдать налоговую декларацию. Уменьшить начисленный НДС вы в таком случае не сможете никаким образом (в отличие от тех, кто применяет общую систему). Этот вариант может быть вам невыгоден. Поэтому прежде чем поступать так, надо все хорошенько просчитать.

Второй. Вы регистрируете еще одно ООО или регистрируетесь в качестве индивидуального предпринимателя. Это ООО (ИП) работает на общей системе налогообложения, заключая договоры, выставляя счета и прочее с НДС. Это еще более хлопотный вариант, потому что увеличиваются и организационные трудности (учет и отчетность на общей системе гораздо более сложные; всегда возникает вопрос, где должны числиться работники и т.д.), но зато будете предлагать заказчику варианты на выбор: хочешь — с НДС, хочешь — без НДС, но на ХХ% дешевле.

2.4. Что должна государству организация на упрощенке

1. Организации, которые применяют УСН, должны платить следующие налоги и взносы:

- авансовые платежи не позднее 25 календарных дней со дня окончания отчетного периода, которые засчитываются в счет налога по итогам года (итого за год получается три авансовых платежа);

- налог по УСН по итогам года;

- страховые взносы за работников (см. главу 4.2 «Работодатель, ты в ответе за тех, кого нанял») платятся ежемесячно;

- из зарплаты сотрудников следует удерживать и уплачивать государству НДФЛ (ставка — 13%), платится ежемесячно (см. главу 4.4 «Налог на доходы физических лиц. Кто платит — работодатель или работник?»).

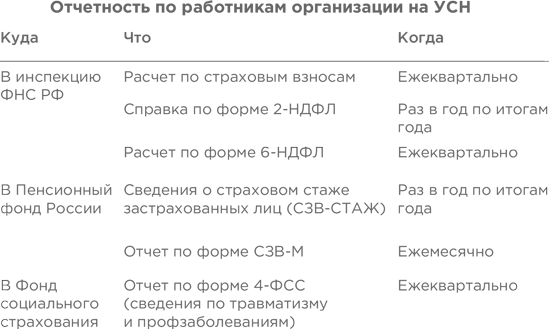

2. По итогам года организации на УСН подают отчетность:

- декларацию по УСН;

- бухгалтерский баланс и отчет о финансовых результатах (можно по упрощенной форме), иногда и другие бухгалтерские отчеты;

- сведения о среднесписочной численности (сдается, даже если нет ни одного работника; это особенный отчет, организации первый раз сдают его до 20-го числа месяца после месяца регистрации, потом — раз в год по итогам года).

3. Организации на УСН должны вести налоговый учет, а именно книгу учета доходов и расходов (ее форма и порядок заполнения утверждены приказом Минфина России от 22.10.2012 №135н). С 2013 года относить и штамповать ее в налоговой не нужно.

Что касается бухгалтерского учета, то с 2013 года организации на УСН должны вести бухгалтерский учет в полном объеме и сдавать бухгалтерскую отчетность.

Кроме того, вам могут понадобиться бухгалтерские отчеты, если, например, вы захотите взять кредит в банке. А сумма прибыли, которую можно распределять среди участников ООО, определяется по данным бухгалтерского учета. Если в уставе вашего ООО написано, что участник может выйти из него в любое время, и кто-то из участников решил выйти, ООО должно выплатить ему действительную стоимость его доли, которая рассчитывается по данным бухгалтерского учета.

В любом случае организация должна хранить все документы, касающиеся ее деятельности, в течение как минимум пяти лет. Некоторые кадровые документы следует хранить 75 лет.

4. Следует обратить внимание на операции с наличными деньгами.

Во-первых, если вы продаете что-либо за наличку, то по общему правилу вы должны применять контрольно-кассовую технику (см. главу 9.1 «Контрольно-кассовая техника: нужна или нет»).

Во-вторых, есть такая вещь, как кассовая дисциплина. Организации и ИП (любые, в том числе и те, которые применяют УСН) должны соблюдать ряд ограничений при операциях с наличными и правильно оформлять кассовые документы. (Данному вопросу посвящена глава 9.3 «Кассового аппарата нет, а касса есть?».) Это важно, потому что за нарушения кассовой дисциплины установлены штрафы: «…на должностных лиц в размере от четырех тысяч до пяти тысяч рублей; на юридических лиц — от сорока тысяч до пятидесяти тысяч рублей» (ст. 15.1 КоАП РФ).

5. Нанимая работников, вы должны правильно и своевременно оформлять все трудовые договоры и первичные документы о приеме работников, о прохождении ими инструктажа по технике безопасности, об ознакомлении их с должностными инструкциями, учете отработанного времени, о начислении заработной платы. Это важно, в частности, потому, что нарушение трудового законодательства и иных нормативных правовых актов, содержащих нормы трудового права, влечет административную ответственность в соответствии со ст. 5.27 КоАП РФ.

Кроме того, именно эти первичные документы будут основой для начисления «зарплатных налогов». Поэтому контролирующие органы с большой степенью вероятности будут их проверять при проведении выездных и камеральных проверок.

Эти документы могут потребоваться и в случае возникновения споров с работниками. То, что суды всегда на стороне работников, — это миф. Суды всегда на стороне тех, кто смог подтвердить свою позицию документально.

6. Вы должны своевременно и правильно оформлять первичные документы при расчетах с покупателями (заказчиками) и поставщиками (подрядчиками). Если упрощенка с 15%, то и внимательно следить за наличием и оформлением документов, подтверждающих расходы.

7. Если организация на УСН выставит покупателю (заказчику) счет-фактуру, в котором укажет сумму НДС, этот самый НДС надо будет уплатить в бюджет и сдать налоговую декларацию по НДС по окончании квартала, в котором этот НДС появился, а также передать в инспекцию ФНС РФ журналы учета полученных и выставленных счетов-фактур. И декларацию, и журналы следует сдавать в электронном виде, по телекоммуникационным каналам связи через оператора электронного документооборота.

Может случиться, что организация-упрощенец станет налоговым агентом по НДС (см. параграф 3.1.5 «Налоговые агенты»). В этом случае тоже придется перечислять в бюджет НДС и сдавать декларации.

8. Если организация-упрощенец работает как посредник (на основании агентского договора, договора комиссии, в некоторых случаях — договора транспортной экспедиции), то у нее тоже может возникнуть обязанность сдавать в инспекцию ФНС РФ журналы учета полученных и выставленных счетов-фактур. И тоже — по телекоммуникационным каналам связи через оператора электронного документооборота.

9. Может случиться, что ваша организация получит доходы в виде дивидендов и (или) доходы от операций с некоторыми видами ценных бумаг. Такие доходы придется обложить налогом на прибыль. Ставка, правда, будет 0, 9 или 15%: меньше, чем обычная ставка налога на прибыль в размере 20% (п. 3, 4 ст. 284 НК РФ).

10. Если вы собираетесь торговать подакцизными товарами (ст. 181 НК РФ), уточните, не появится ли у вас обязанность платить акцизы. Если в собственности организации есть имущество, имеющее кадастровую стоимость, следует платить соответствующий налог. Если есть транспорт — транспортный налог. При наличии объекта налогообложения нужно платить водный налог, сборы за пользование объектами животного мира и водных биологических ресурсов и сдавать декларации по соответствующим налогам.

2.5. Что должен государству индивидуальный предприниматель на упрощенке

1. При применении УСН индивидуальный предприниматель БЕЗ РАБОТНИКОВ платит следующие налоги и взносы:

- авансовые платежи по УСН не позднее 25 календарных дней со дня окончания отчетного периода; они засчитываются в счет налога по итогам года (итого за год получается три авансовых платежа);

- налог по УСН по итогам года;

- фиксированные страховые взносы за себя.

Авансовые платежи и сам налог по УСН нужно платить при наличии деятельности (поступлении дохода). Фиксированные платежи ИП платит обязательно вне зависимости от выбранной системы налогообложения и факта ведения деятельности, то есть даже при отсутствии дохода.

Если РАБОТНИКИ ЕСТЬ, то к этому ежемесячно добавляются:

- страховые взносы за работников (см. главы 4.2 «Работодатель, ты в ответе за тех, кого нанял» и 4.3 «Пониженные ставки страховых взносов»);

- из зарплаты сотрудников следует удерживать и уплачивать государству НДФЛ по ставке 13% (см. главу 4.4 «Налог на доходы физических лиц. Кто платит — работодатель или работник?»).

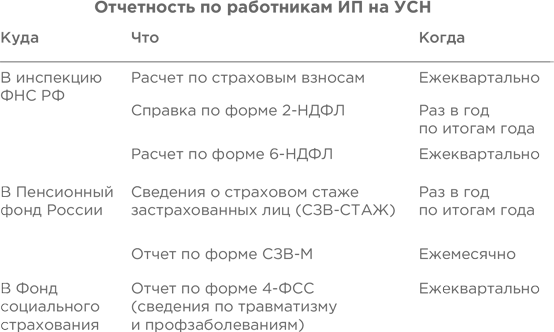

2. Отчеты, которые должен сдавать ИП на упрощенке БЕЗ РАБОТНИКОВ:

- декларация по единому налогу при УСН по итогам года;

- сведения о среднесписочной численности (сдается, даже если нет ни одного работника; ИП сдают его раз в год по итогам года).

Если ЕСТЬ РАБОТНИКИ, то таблица идентична отчетности организаций, так как ИП такой же работодатель.

3. Индивидуальный предприниматель на УСН должен вести налоговый учет — книгу учета доходов и расходов. Бухгалтерский учет ИП вести вообще не обязаны. Но налоговый орган может потребовать вести учет основных средств по правилам бухгалтерского учета. И заполнять соответствующий раздел в книге учета доходов и расходов все же придется.

ИП должен хранить все документы, подтверждающие расчет налогов, в течение как минимум пяти лет. Некоторые кадровые документы следует хранить 75 лет (сдавать их в архив, если хранить не хочется, но не уничтожать).

4. Если ИП продает что-либо за наличные деньги, то в большинстве случаев должен применять контрольно-кассовую технику (см. главу 9.1 «Контрольно-кассовая техника: нужна или нет»).

ИП должны соблюдать кассовую дисциплину (см. главу 9.3 «Кассового аппарата нет, а касса есть?»).

5. Нанимая работников, ИП должен зарегистрироваться в качестве работодателя в Пенсионном фонде и в Фонде социального страхования (см. главу 10.3 «Индивидуальный предприниматель — работодатель»).

ИП-работодатель, как и организация-работодатель, обязан правильно и своевременно оформлять все трудовые договоры и первичные документы о приеме работников (см. пункт 5 обязанностей организации на УСН).

6. ИП должен своевременно и правильно оформлять первичные документы при расчетах с покупателями (заказчиками) и поставщиками (подрядчиками). Если упрощенка с объектом налогообложения «доходы минус расходы», то очень внимательно следить также за наличием документов, подтверждающих расходы.

7. ИП должен уплачивать страховые взносы за себя и, если нанимает сотрудников, то и взносы, начисленные на суммы их заработной платы (см. раздел 4 «Страховые взносы и НДФЛ: “зарплатные налоги”»). При уплате страховых взносов за себя есть особенности, но при уплате взносов за сотрудников особенностей нет. То есть, если ИП заключает трудовой договор с гражданином и, соответственно, выплачивает ему зарплату, он в общем порядке должен заплатить все страховые взносы за сотрудника, в том числе и в ФСС РФ. Однако у предпринимателя могут быть льготы по таким взносам. Тогда они уплачиваются по льготной ставке либо вообще не уплачиваются, но при этом сотрудники ИП могут рассчитывать на больничное пособие в общем порядке, а ИП имеет право на возмещение из ФСС РФ суммы больничного, хотя взносы, как льготник, и не уплачивает.

8. Если ИП на УСН выставит покупателю (заказчику) счет-фактуру, в котором он укажет сумму НДС, то этот самый НДС надо уплатить в бюджет. А по окончании квартала, в котором НДС появился, сдать налоговую декларацию и журнал учета полученных и выставленных счетов-фактур в инспекцию ФНС РФ в электронном виде — по телекоммуникационным каналам связи через оператора электронного документооборота.

Может случиться, что ИП-упрощенец станет налоговым агентом по НДС (см. параграф 3.1.5 «Налоговые агенты»). В этом случае тоже придется перечислять в бюджет НДС и сдавать декларации.

9. Если ИП-упрощенец работает как посредник (на основании агентского договора, договора комиссии, в некоторых случаях — договора транспортной экспедиции), то у него тоже может возникнуть обязанность сдавать в инспекцию ФНС РФ журналы учета полученных и выставленных счетов-фактур.

10. Если вы собираетесь торговать подакцизными товарами (ст. 181 НК РФ), уточните, не появится ли у вас обязанность платить акцизы. Если у вас в собственности есть имущество, имеющее кадастровую стоимость, следует платить соответствующий налог. Если есть транспорт — транспортный налог. При наличии объекта налогообложения нужно платить водный налог, сборы за пользование объектами животного мира и водных биологических ресурсов и сдавать декларации по соответствующим налогам.

ВОПРОСЫ И ОТВЕТЫ

Я ИП на упрощенке, выбрала 6% с дохода. Как платить взносы в Пенсионный фонд и Фонд социального страхования? Обязательно ли мне нужна печать? Если деятельность не веду, нужно ли сдавать декларацию?

С 2017 года все взносы, включая в ПФР и ФСС РФ, находятся в вéдении налоговой инспекции, за исключением взносов на травматизм: они уплачиваются в ФСС РФ.

ИП не обязан использовать печать. Но лучше все-таки ее сделать. Это исходит из практики делового оборота. Вам могут встретиться партнеры, которые морально не готовы принимать документы за вашей подписью, не скрепленной печатью.

Декларацию сдавать обязательно (ежегодно), независимо, ведется деятельность или нет. И не забывайте про фиксированные платежи за себя. Их нужно вносить и при «нулевой» декларации.

Хочу открыть ООО на УСН. Читал, что если открою филиал, то право применения УСН у меня прекратится. Касается ли это правило обособленного подразделения?

Нет, не касается. Ограничения установлены только для филиалов (подп. 1 п. 3 ст. 346.12 НК РФ). Такую позицию подтверждают разъяснения Минфина РФ.

Зарегистрировавшись как ИП, могу ли я рассчитывать на трудовую пенсию? И засчитывается ли в стаж период, когда ИП не осуществлял деятельность (не имел доходов)?

ИП платит за себя обязательные платежи в Пенсионный фонд (в составе фиксированных платежей) и имеет право на получение трудовой пенсии при достижении пенсионного возраста.

Страховой стаж в 2018 году составляет не менее девяти лет, в последующем увеличивается на один каждый год, в 2024 году будет составлять 15 лет.

Размер пенсии зависит от размера страховых взносов, уплаченных в ПФР. Если, помимо деятельности в качестве ИП, вы трудитесь еще где-то, то взносы, уплаченные вашим работодателем, также будут учтены при расчете будущей пенсии.

Если в период, когда деятельность не осуществлялась, вы платили фиксированные взносы за себя (а это ваша обязанность), включая взносы в ПФР, то данный период будет засчитываться в стаж.