Когда покупать и продавать

После всего сказанного я бы не хотел показаться приверженцем маркет-тайминга, рассуждающим о наиболее удачных моментах для покупки акций. Лучшее время для покупки акций наступает тогда, когда вы уверены, что нашли хороший товар по хорошей цене, точно так же, как и в магазине. Вместе с тем существуют периоды, в которые шансы на удачную покупку возрастают.

Один из них — это период так называемых «налоговых продаж» в конце финансового года. Не случайно самые резкие падения цен приходятся на промежуток между октябрем и декабрем. К тому же это еще и период праздников, когда у брокеров, как и у всех прочих, возрастают расходы. У них появляется дополнительный стимул позвонить клиентам и спросить, что бы они хотели продать для реализации налогового убытка. Инвесторы радуются налоговому убытку, словно это удача или подарок. Вряд ли когда еще потери делают людей такими счастливыми.

Институциональные инвесторы в конце года также избавляются от неудачников, облагораживая свои портфели накануне подведения итогов. В результате массовых продаж цена на акции падает, особенно на недорогие, которые, как только достигают 6-долларового порога, перестают служить обеспечением при торговле на марже. Спекулянты сбрасывают дешевые акции, а вслед за ними это делают и институциональные инвесторы, не желающие нарушать установленных ограничений. Возникает цепная реакция, и цена вполне приличных акций падает до нелепого уровня.

Если у вас есть список компаний, чьи акции вы купили бы, будь цены пониже, то конец года — самое удачное время для реализации ваших намерений.

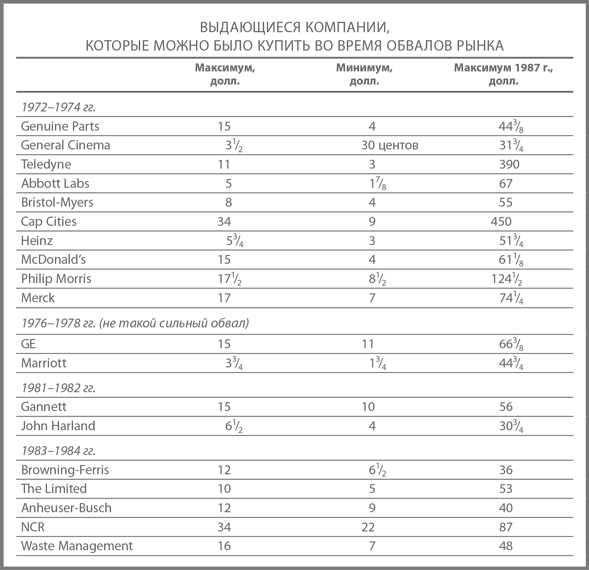

Вторая возможность — это кризисы, обвалы, спады и падения, которые случаются на фондовом рынке раз в несколько лет. Если вы отважитесь покупать в те жуткие моменты, когда внутренний голос кричит «Продавай!», то перед вами откроются возможности, которые трудно даже представить. Профессионалы нередко слишком заняты или зажаты ограничениями, чтобы быстро действовать во время обвалов рынка. Только взгляните, акции каких компаний с высоким темпом роста прибыли можно было недорого купить при последнем обвале рынка.

Обвал 1987 г.

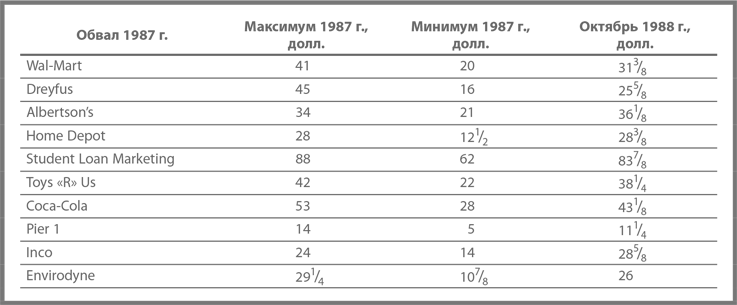

Массовое сбрасывание акций во время обвала рынка в октябре 1987 г. дало уникальную возможность купить акции многих компаний, о которых я говорил в книге. Падение на 1000 пунктов коснулось всех, но в реальности компании, перечисленные ниже, остались жизнеспособными, прибыльными и стабильными. Многие из них быстро восстановились, чем я и воспользовался. Когда-то я упустил Dreyfus, но не в этот раз (плох не тот конь, который спотыкается, а тот, который спотыкается дважды на одном месте). Акции Dreyfus упали до 16 долл., а денежная позиция компании за вычетом долга составляла 15 долл. Ну разве можно говорить здесь о каком-то риске? Кризис даже сыграл Dreyfus на руку в результате бегства инвесторов в фонды денежного рынка, которыми эта компания управляла.

КОГДА ПРОДАВАТЬ

Даже самые вдумчивые и стойкие инвесторы поддаются влиянию скептиков, которые начинают кричать «Продавай!» до того, как наступит подходящий момент. Кому, как не мне, это знать. Меня самого убедили продать целый ряд десятикратников.

После того как в мае 1977 г. я встал во главе Magellan, меня привлекла Warner Communications. То была перспективная компания, выходящая из кризиса после отделения от конгломерата, который слишком увлекся диверсификцией. Фундаментальные показатели Warner внушали уверенность, и я вложил 3% средств своего фонда в ее акции, торговавшиеся по 26 долл.

Спустя несколько дней мне позвонил технический аналитик, который наблюдал за Warner. Я не сторонник технического анализа, но из вежливости все же поинтересовался его мнением. Без колебаний он заявил, что акции «чрезмерно растянуты». Эти слова врезались мне в память. Один из главных недостатков рекомендаций по акциям заключается в том, что все они, и хорошие, и плохие, застревают в голове. От них невозможно избавиться, и в один прекрасный момент вы начинаете следовать им.

Примерно через полгода акции Warner поднялись с 26 до 32 долл., и меня стало одолевать беспокойство. «Если при 26 долл. они чрезмерно растянуты, — размышлял я, — то при 32 долл., наверное, уже сверхрастянуты». Проверка фундаментальных показателей не выявила ничего, что могло бы охладить мой интерес, поэтому я продолжал держать акции. Тем временем они выросли до 38 долл. И тут без всяких причин я начал сбрасывать их. Похоже, толчком стало опасение, что растянутое при 26 долл. и сверхрастянутое при 32 должно было стать чем-то сверхсверхсверх… при 38.

После продажи акции, разумеется, продолжили свое восхождение до 50, 60, 70 и 180 долл. Даже после фиаско Atari в 1983–1984 гг., потеряв 60% своей стоимости, они торговались вдвое выше цены моего выхода (38 долл.). Надеюсь, этот урок пошел мне на пользу.

Другой случай преждевременного выхода связан с первоклассной быстро растущей Toys «R» Us, которую я уже не раз расхваливал. К 1978 г. Toys «R» Us, которая отделилась от Interstate Department Stores при ее банкротстве (долг перед кредиторами был погашен акциями новой Toys «R» Us), была уже признанной и прибыльной компанией, расширяющей сеть своих магазинов. Она добилась хорошего результата в одном месте, а затем стала успешно воспроизводить свою модель в других. Я тщательно изучил ее историю, побывал в магазинах и занял крупную позицию в акциях по цене 1 долл. с учетом дробления. К 1985 г., когда акции Toys «R» Us выросли до 25 долл., некоторые счастливчики получили двадцатипятикратник. Меня среди них, увы, не было. Я слишком рано продал акции, узнав, что один известный инвестор по имени Милтон Петри, специализирующийся на розничных компаниях, купил 20% Toys «R» Us. Логика подсказывала, если Петри перестанет покупать акции, то они пойдут вниз. Петри перестал покупать их при цене 5 долл.

Я купил акции по 1 долл., а продал по 5 и получил пятикратник, мне ли жаловаться? Да, всем нам знакомы такие мудрости, как «Реализуй прибыль при первой же возможности» и «Реальная прибыль всегда лучше возможной потери». Но если инвестор нашел хорошие акции, купил их и, судя по всем признакам, может рассчитывать на рост, то продавать непростительно. Пятикратный рост превращает 10 000 долл. в 50 000, а последующий пятикратный рост — в 250 000. Двадцатипятикратник — редкое явление даже для фондовых менеджеров, а индивидуальному инвестору встреча с ним выпадает всего раз-другой в жизни. Когда он попадает в ваши руки, не расставайтесь с ним до тех пор, пока не иссякнет его потенциал. Именно так поступил в своем фонде Питер Дерутт, от которого я узнал о Toys «R» Us.

Ту же ошибку я умудрился повторить с Flowers, производителем хлебопекарной продукции, а затем и с Lance, производителем крекеров. Узнав от кого-то, что эти компании являются кандидатами на поглощение, я долго ждал этого события, но не дождался и продал акции. Вы, наверное, уже догадываетесь, что произошло после. На деле мне не следовало зацикливаться на поглощении, тем более что компании были неплохи и без него.

Я уже рассказывал, как чуть было не отказался от покупки La Quinta из-за продажи ее акций одним из влиятельных инсайдеров. Отказ от покупки только из-за того, что один инсайдер продает акции, настолько же неразумен, как и продажа акций только из-за того, что аутсайдер (Петри) перестал покупать их. В случае с La Quinta я не поддался порыву, и правильно сделал.

Если покопаться, наверное, можно отыскать и другие примеры неудач, о которых я успешно забыл. Сохранить победителя после того, как цена выросла, намного труднее, чем поверить в него после того, как цена упала. Если я чувствую, что могу попасть впросак, то стараюсь еще раз проанализировать причины, по которым акции были куплены мною.

ШУМОВОЙ ЭФФЕКТ

Инвесторы-любители беззащитны перед информационным шумом точно так же, как и профессионалы. У нас есть коллеги-эксперты, которые нашептывают нам на ухо, а у вас — друзья, родственники, брокеры и разного рода финансовые помощники из средств массовой информации.

Все начинается с получения сообщения в стиле: «Поздравляем!.. Не жадничайте». Например, вам звонит брокер и говорит: «Поздравляю, ваши вложения в ToggleSwitch удвоились. Однако не стоит жадничать. Давайте продадим ToggleSwitch и купим KinderMind». В результате проданные акции ToggleSwitch продолжают расти, а KinderMind становится банкротом и съедает вашу прибыль без остатка. Брокер при этом получает комиссию по обеим сделкам. За каждое «поздравляю» вы платите по двойному тарифу.

В навязчивую идею превращаются не только советы брокера, но и дурные мнения вроде «чрезмерной растянутости акций Warner». В наши дни дурных мнений настолько много, что это уже не информационный шум, а информационный рев.

Из телевизора на вас обрушивается информация о том, что банки пользуются спросом, а авиалинии — нет, коммунальные компании переживают расцвет, а ссудо-сберегательные организации обречены. Стоит включить радио, как сразу слышишь, что перегретая экономика Японии приведет к глобальному краху. Эти слова всплывут при очередном падении рынка на 10% и заставят вас продать Sony и Honda, а заодно и Colgate-Palmolive, которая не является ни циклической, ни японской.

Когда с одной стороны астрологи, а с другой — экономисты из Merrill Lynch высказывают звучащие предельно убедительно, но прямо противоположные мнения, стоит ли удивляться, что многие приходят в замешательство.

В последнее время шумовой эффект проявляется особенно ярко. Самые зловещие пророчества склоняют до тех пор, пока они не начинают восприниматься как реальность. Пару лет назад возник шум вокруг агрегата денежной массы M-1. Когда я служил в армии, так называли винтовку, и я хорошо представлял, о чем идет речь. Внезапно М-1 превратился в показатель, от которого зависело будущее Уолл-стрит, а я и понятия не имел, что он означает. Помните химчистки One Hour Martinizing? Что стоит за этим названием, также никто не знает, в том числе миллионы клиентов, которых этот вопрос никогда не интересовал. Возможно, M-1 обозначает Martinizing One, поскольку одному из членов Совета экономических советников когда-то принадлежала химчистка. Как бы то ни было, целый месяц в новостях говорилось о том, что M-1 растет слишком быстро, и были опасения, что он развалит нашу экономику и поставит под угрозу весь мир. «М-1 растет» — отличный повод для продажи акций, даже если не совсем понятно, что такое М-1.

Затем известия об угрожающем росте агрегата М-1 неожиданно исчезли, и наше внимание переключилось на учетные ставки, установленные для банков Федеральной резервной системой (ФРС). Сколько человек знает, что имеется в виду? Я, например, не знаю. Сколько человек знает, чем занимается ФРС? По словам Уильяма Миллера, бывшего председателя ФРС, 23% населения США считают, что ФРС — это резервация индейцев, 26% — заповедник, а 51% — марка виски.

Каждую пятницу (это был четверг, пока количество посетителей офиса ФРС, желающих узнать новости до открытия фондовой биржи в пятницу, не превысило разумные пределы) половина профессиональных инвесторов ожидала последние данные о денежной массе, и рынок реагировал на них. Сколько инвесторов сбросили хорошие акции лишь из-за опасения, что высокий темп роста денежной массы обрушит фондовый рынок?

Нас попеременно пугают то ростом цен на нефть, то их падением; то сильным долларом, то слабым; то сокращением денежной массы, то ее ростом. На смену тревоге по поводу денежной массы пришли опасения по поводу бюджета и дефицита торгового баланса, которые подтолкнули еще тысячи людей к продаже акций.

КОГДА ДЕЙСТВИТЕЛЬНО НАДО ПРОДАВАТЬ

Если рынок не может дать ответа на вопрос, когда продавать, то кто может? Здесь нет единой формулы. Советы вроде «продавать до того, как вырастут процентные ставки» или «продавать до начала спада» имели бы смысл, если бы мы знали точное время наступления этих событий, но оно нам не известно.

С годами я стал подходить к выбору момента продажи точно так же, как и к выбору момента покупки. Я не обращаю внимания на внешние экономические условия за исключением тех очевидных случаев, когда у меня есть уверенность в том, что на тот или иной бизнес они повлияют определенным образом. Например, падение цен на нефть обязательно скажется на компаниях нефтяного сектора, но не затронет фармацевтические компании. В 1986–1987 гг. я продал пакеты акций Jaguar, Honda, Subaru и Volvo из-за уверенности в том, что падающий доллар отрицательно скажется на прибылях иностранных производителей автомобилей с высокой долей продаж в США. Однако в девяти случаях из десяти я продаю, когда история компании 380 выглядит лучше истории компании 212, особенно если последняя становится все менее правдоподобной.

Когда вы четко знаете, почему купили акции, у вас появляется представление о том, когда с ними лучше расстаться. Рассмотрим сигналы к продаже для компаний различных категорий.

Когда продавать акции медленно растущей компании

Вряд ли я дам полноценный совет по этим компаниям, поскольку их у меня совсем немного. Те, что все же куплены, я продаю, когда они вырастают на 30–50% или при ухудшении фундаментальных показателей, даже если их акции понизились. Ниже приведены некоторые другие сигналы.

- Компания теряет рыночную долю два года подряд и меняет рекламное агентство.

- Нет новых продуктов, сокращаются расходы на исследования и разработки, компания почивает на лаврах.

- Последние два поглощения непрофильных компаний походят на диверсификцию; объявление о дальнейших планах поглощений в «сфере перспективных технологий».

- Компания истратила на поглощения столько, что в ее балансе на месте нулевого долга и денежной позиции в миллионы долларов появился долг в миллионы долларов и нулевая денежная позиция. У компании нет средств для выкупа акций, хотя их цена сильно падает.

- Даже при низкой цене акций дивидендная доходность недостаточно высока, чтобы заинтересовать инвесторов.

Когда продавать акции умеренно растущей компании

В этой категории я часто заменяю одни акции на другие. Бессмысленно рассчитывать на быстрое превращение акций умеренно растущей компании в десятикратник. Если цена акций окажется выше прибыли, а коэффициент P/E выйдет далеко за пределы нормального диапазона, то инвестору стоит подумать о продаже и повторной покупке через некоторое время по более низкой цене или, следуя моему примеру, купить акции другой компании.

Другие сигналы к продаже.

- Продукты, выведенные на рынок за последние два года, приносят смешанные результаты, а новинки все еще находятся на стадии испытаний и попадут на рынок не раньше чем через год.

- Коэффициент P/E равен 15, а у сопоставимых компаний из этой же отрасли — 11–12.

- За последний год ни работники, ни директора компании не покупали акций.

- Крупное подразделение компании, которое приносит 25% прибыли, страдает от последствий экономического спада (строительство жилья, бурение нефтяных скважин и т.д.).

- Темп роста замедляется, компании пока удается сохранять прибыльность путем снижения затрат, но возможности дальнейшего снижения себестоимости продукции ограничены.

Когда продавать акции циклической компании

Лучшее время для продажи — конец цикла, но как узнать, когда он наступит? Как определить, о каких циклах идет речь? Иногда знатоки начинают продавать акции циклической компании за год до проявления первых признаков спада. Кажется, что акции начинают падать без всяких причин.

Чтобы добиться успеха в этой игре, необходимо понимать ее странные правила. Именно в них и заключается коварство циклических компаний. Например, был случай, когда акции General Dynamics, представителя циклической оборонной промышленности, несмотря на высокую прибыль, упали на 50%. Дальновидные инвесторы, следившие за циклом, во избежание ажиотажа начали продавать их заранее.

О продаже циклической компании стоит задуматься не только в конце цикла, но и при первых признаках ухудшения состояния. Начали расти затраты. Существующие производственные мощности загружены, и компания начинает вкладывать деньги в их наращивание. То, что побудило вас купить акции XYZ в период между прошлым спадом и последним бумом, должно подсказать вам, когда этот бум закончится.

Явный сигнал к продаже — рост запасов и неспособность компании избавиться от них. Это означает снижение цен и прибыли в будущем. Я всегда обращаю внимание на рост запасов. Когда место для парковки автомобилей отдано под складирование слитков, самое время продать акции циклической компании. Хотя не исключено, что вы уже опоздали.

Еще один сигнал — падение цен на сырьевые товары. Цены на нефть, сталь и т.д. должны падать на протяжении нескольких месяцев, прежде чем начнет меняться прибыль. Другой сигнал — фьючерсная цена ниже текущей, или спотовой, цены. Если ваших знаний хватило для определения удачного момента для покупки акций циклической компании, то уж изменения цен вы не пропустите.

Наличие конкурентов также создает угрозу циклическим компаниям. Аутсайдер, чтобы привлечь к себе покупателей, снижает цены и вынуждает остальных делать то же (т.е. терять прибыль). Пока спрос на никель высок и нет конкурентов, Inco процветает, но стоит упасть спросу или появиться новым поставщикам никеля, у Inco возникают проблемы.

Другие сигналы.

- Через двенадцать месяцев истекает срок действия договоров с двумя ключевыми профсоюзами. Их лидеры требуют полного восстановления заработной платы и льгот, от которых отказались в прошлом договоре.

- Конечный спрос на продукт уменьшается.

- Компания удвоила капиталовложения в строительство нового суперсовременного завода, отказавшись от менее капиталоемкой модернизации старых заводов.

- Компания снижает затраты, но не может конкурировать с иностранными производителями.

Когда продавать акции быстро растущей компании

С одной стороны, не хочется упустить потенциальный десятикратник. С другой, неудача компании и сокращение ее прибыли приводит к падению коэффициента P/E, на который делали ставку инвесторы. Для преданных акционеров это весьма дорогостоящая дилемма.

Главное здесь — не пропустить конец второй стадии роста, о которой говорилось выше.

Если The Gap прекращает строительство новых магазинов, старые магазины становятся обшарпанными, а ваши дети жалуются на отсутствие в них кислотных джинсов (писк моды), то самое время задуматься о продаже. Если сорок аналитиков с Уолл-стрит дают акциям компании высшую оценку, 60% акций держат институциональные инвесторы, а три общенациональных журнала публикуют лестные отзывы о генеральном директоре, то наступила пора продавать.

Все характеристики акций, которых следует избегать (см. главу 9), относятся и к акциям, которые следует продавать.

В отличие от циклической компании, у которой чем ближе конец цикла, тем ниже коэффициент P/E, P/E компании роста обычно увеличивается и достигает порой абсурдных значений. Взять хотя бы Polaroid и Avon Products. Что означает P/E 50 для компаний такого размера? Любой сообразительный четвероклассник скажет, что их акции нужно продавать. Могла ли Avon продать миллиард флаконов с духами? Сомнительно, если учесть, что каждая вторая американская домохозяйка уже является представительницей Avon.

Акции Holiday Inn можно было продавать, как только P/E достиг 40, и не сомневаться в правильности своего поступка. Когда вы наталкиваетесь на отели Holiday Inn через каждые 20 миль на любой магистрали в США, а попав в Гибралтар, видите Holiday Inn у подножия горы, самое время бить тревогу. Где еще у нее остались возможности роста? На Марсе?

Другие сигналы.

- За последний квартал продажи упали на 3%.

- Результаты новых магазинов вызывают разочарование.

- К конкурентам уходят два руководителя высшего звена и ряд ключевых сотрудников.

- Недавно компания провела в 12 городах презентацию для институциональных инвесторов и представила им невероятно положительную историю.

- Акции торгуются при P/E 30, хотя по самым оптимистичным прогнозам темп роста прибыли на следующие два года не превышает 15–20%.

Когда продавать акции компании, выходящей из кризиса

Акции компании, выходящей из кризиса, лучше всего продавать после ее полного восстановления. Когда все трудности остались позади, и все об этом знают. Когда компания восстановила свой прежний статус: компания роста, циклическая компания и т.п. Когда акционеры снова покупают ее акции. Если оздоровление оказалось успешным, вам следует отнести компанию к какой-либо другой категории.

Chrysler была компанией, выходящей из кризиса, при цене 2, 5 и даже 10 долл. с учетом дробления, но не при 48 долл. в середине 1987 г. К этому времени долг был погашен, трудности преодолены, и Chrysler вновь стала солидной циклической автомобильной компанией. Ее акции могут вырасти, но они вряд ли станут десятикратником. Их следует оценивать точно так же, как General Motors, Ford и другие процветающие компании. Если вам нравятся автопроизводители, держите акции Chrysler. Все ее подразделения функционируют успешно, а поглощение American Motors повышает долгосрочный потенциал, хотя и несет ряд проблем краткосрочного плана. Если же вы специализируется на компаниях, выходящих из кризиса, вам следует продать акции Chrysler и подыскать что-нибудь другое.

General Public Utilities относилась к категории выходящих из кризиса при цене акций 4, 8 и 12 долл., однако после того, как возобновилась эксплуатация второго блока АЭС, а другие коммунальные компании согласились взять на себя часть затрат по ликвидации последствий аварии, GPU стала полноценной электрогенерирующей компанией. Никто не считает, что GPU способна обанкротиться. Ее акции, торгующиеся по 38 долл., вполне могут вырасти до 45 долл., но до 400 долл. им никогда не подняться.

Другие сигналы.

- Долг, который снижался пять кварталов подряд, в последнем квартале вырос на 25 млн долл.

- Запасы увеличиваются вдвое быстрее продаж.

- Коэффициент P/E завышен относительно ожидаемой прибыли.

- Самое сильное подразделение компании продает 50% выпускаемой продукции одному ключевому клиенту, у которого падают продажи.

Когда продавать акции компании с недооцененными активами

В наши дни лучше всего дождаться появления рейдеров. Если где-то действительно есть скрытые активы, то об этом обязательно узнают Сол Стейнберг, Хафты или Райхманны. Пока компания не наращивает долг, который сокращает стоимость ее активов, ее акции вполне можно держать.

Alexander & Baldwin принадлежит 96 тыс. акров гавайской земли наряду с эксклюзивными правами на перевозку грузов на остров и прочими активами. Многие поняли, что ее 5-долларовые акции с учетом дробления стоят гораздо дороже. Они терпеливо ждали, но год проходил за годом, и ничего не менялось. Затем появился Гарри Уайнберг, который купил сначала 5%, затем 9% и, наконец, 15% акций. Следуя его примеру, акции стали покупать и другие инвесторы. Их цена взлетела до 32 долл., но в октябре 1987 г. она упала до 16 долл. Однако спустя семь месяцев Alexander & Baldwin снова торговалась по 30 долл.

То же самое произошло со Storer Broadcasting и Disney. Последняя была спящей компанией, которая не имела представления о своей стоимости, пока не появился господин Стейнберг с намерением «повысить акционерную стоимость». Компания начала добиваться успехов. Она перестала ограничиваться мультфильмами и перешла к удовлетворению потребностей более широкой и зрелой аудитории. Ее проекты с каналом Disney и японским тематическим парком оказались успешными, перспективным выглядит и европейский тематический парк, который скоро должен открыться. Со своей бесценной фильмотекой и недвижимость во Флориде и Калифорнии Disney является одновременно компанией с недооцененными активами, компанией, выходящей из кризиса, и быстро растущей компанией.

В современном мире для выявления скрытых активов уже не нужно ждать смены поколений. Ситуации, в которых можно было всю жизнь держать недооцененные акции без заметного успеха, ушли в прошлое. В наши дни увеличение акционерной стоимости происходит намного быстрее благодаря магнатам, выискивающим компании с недооцененными активами. (Несколько лет назад к нам в офис заглянул Бун Пикенс и рассказал, как можно поглотить компанию вроде Gulf Oil. Несмотря на его хорошо аргументированное выступление, мне не верилось в это, слишком уж крупной была Gulf Oil. Я оставался при своем мнении, пока ее не поглотила Chevron. Сейчас меня не удивит никакое поглощение, даже поглощение какого-нибудь крупного континента.)

Вокруг столько рейдеров, что инвестору-любителю все труднее отыскать приличную компанию с недооцененными активами, зато ему несложно определить наилучший момент для продажи ее акций. Акции не следует продавать до тех пор, пока не появятся братья Басс, а если не они, то Стейнберг, Айкан, Белцберги, Притцкеры, Ирвин Якобс, сэр Джеймс Голдсмит, Дональд Трамп, Бун Пикенс и даже Мерв Гриффин. После этого возможно поглощение, ценовая война или выкуп с использованием заемных средств, которые ведут к удвоению, утроению или учетверению цены акций.

Другие сигналы к продаже.

- Несмотря на то, что акции торгуются ниже реальной рыночной стоимости, руководство объявляет о дополнительном 10%-ном выпуске акций с целью финансирования программы диверсификации.

- Подразделение, которое планировалось продать за 20 млн долл., реально приносит всего 12 млн долл.

- Снижение ставки налога на прибыль приводит к значительному обесцениванию переноса убытка.

- За пять лет доля институциональных инвесторов вырастает с 25 до 60% (основные покупатели — несколько бостонских фондов).