Ключевые показатели

Рассмотрим показатели, на которые инвестору необходимо обращать внимание. Порядок, в котором они следуют, не связан с их значимостью.

ДОЛЯ ПРОДАЖ

Если мой интерес к компании обусловлен определенным продуктом, например L'eggs, Pampers, лекарственным средством буфферин или пластиком Lexan, первым делом я выясняю, что этот продукт значит для компании. Какова его доля в продажах компании? Колготки L'eggs привели к взлету акций Hanes лишь потому, что Hanes — относительно небольшая компания. Подгузники Pampers были намного прибыльнее, чем L'eggs, однако не оказали такого же эффекта на огромную Procter and Gamble.

Предположим, вас заинтересовал перспективный пластик Lexan компании General Electric. У своего брокера или из годового отчета вы узнаете, что пластики — это часть продукции отделения по производству материалов, доля которого в совокупном доходе GE составляет 6,8%. Lexan может ожидать участь Pampers: для акционеров GE этот продукт ничего не меняет. После этого вам надо поинтересоваться, нет ли другого производителя Lexan, или забыть о нем.

КОЭФФИЦИЕНТ P/E

К коэффициенту P/E мы уже обращались, однако у него есть еще одна полезная особенность: у компании, акции которой оценены справедливо, P/E равен темпу роста. Точнее, темпу роста прибыли. Как это узнать? Поинтересуйтесь у брокера темпом роста в сравнении с коэффициентом P/E.

Например, Coca-Cola при P/E, равном 15, должна расти на 15% в год. Если P/E ниже темпа роста компании, то ее акции — удачная находка для инвестора. Так, компания с темпом роста 12% в год и P/E, равном 6, весьма привлекательный объект вложения. Наоборот, компания с темпом роста 6% в год и P/E, равном 12, малопривлекательна и приближается к упадку.

Если P/E вдвое меньше темпа роста, это считается очень позитивным сигналом, а если вдвое больше темпа роста — очень негативным. Мы всегда пользуемся этим показателем при оценке акций для взаимных фондов.

Если у вашего брокера нет данных о темпе роста компании, его можно определить самостоятельно. Для этого нужно взять из Value Line или отчета S&P годовую прибыль и подсчитать процент прироста по отношению к предыдущему году. Полученный показатель также поможет определить, переоценены акции или нет. Что касается будущего темпа роста, то о нем остается только гадать.

Чуть более сложный расчет позволяет учесть дивиденды. Определите долгосрочный темп роста (например, 12% для компании X), прибавьте к нему дивидендную доходность (например, компания X выплачивает 3%) и разделите полученный результат на коэффициент P/E (например, 10 для компании X). Сумма 12 и 3, деленная на 10, равна 1,5.

Плохим считается результат ниже 1, средним — 1,5, а хорошим, который и следует искать, — 2 и выше. Превосходный показатель, равный 3, имеет, например, компания с 15%-ным темпом роста, 3%-ной дивидендной доходностью и коэффициентом P/E, равным 6.

ДЕНЕЖНАЯ ПОЗИЦИЯ

Мы уже определяли чистую денежную позицию Ford (8,35 млрд долл.) путем вычитания долгосрочного долга из денежной позиции. Денежная позиция в миллиарды долларов непременно должна привлечь внимание инвестора. И вот почему.

С 1982 по 1988 г. акции Ford выросли с 4 до 38 долл. с учетом дробления. За это время я купил пять миллионов акций, моя прибыль от них при цене 38 долл. была огромной. С другой стороны, хор аналитиков с Уолл-стрит уже два года возвещал о том, что акции Ford переоценены. Многие консультанты утверждали, что эта циклическая автомобильная компания спела свою лебединую песню и стоит на пороге неудач. Я даже несколько раз порывался продавать ее акции.

Однако годовой отчет компании говорил мне о том, что Ford накопила 16,30 долл. чистых денежных средств на акцию. Иными словами, на каждую акцию, которую я держал, приходился бумажный бонус в размере 16,30 долл., представляющий собой скрытый возврат денег.

Бонус менял все. Выходило, что я покупал автомобильную компанию не по 38 долл. за акцию, как она стоила тогда, а за 21,70 долл. (38 долл. минус 16,30 долл.). Аналитики ожидали, что автомобильный бизнес принесет Ford прибыль в размере 7 долл. на акцию. Тогда при цене 38 долл. за акцию P/E составит 5,4, а при цене 21,70 долл. — 3,1. Второе значение P/E привлекательно как для циклических, так и нециклических компаний. Будь Ford никудышной компанией, а ее последние модели автомобилей — отвратительными, это, наверное, не произвело бы на меня впечатления. Однако Ford — замечательная компания, и ее последние модели легковых и грузовых автомобилей пришлись покупателям по душе.

Денежная позиция удержала меня от продажи акций Ford. После того, как я принял это решение, они поднялись в цене еще на 40%.

Мне также было известно (любой мог прочитать об этом на пятой странице годового отчета, в его глянцевой легкочитаемой части), что в 1987 г. группа финансовых компаний Ford — Ford Credit, First Nationwide, U.S. Leasing и другие — принесла 1,66 долл. на акцию. Ford Credit, чья доля составляла 1,33 долл. на акцию, «демонстрировала рост прибыли тринадцать лет подряд».

Если взять типичный для финансовых компаний коэффициент P/E, равный 10, то окажется, что стоимость этих дочерних предприятий в 10 раз превышает 1,66 долл. на акцию и составляет 16,60 долл. на акцию.

Таким образом, при текущей цене акций Ford 38 долл., вы получаете 16,30 долл. в виде чистых денежных средств и 16,60 долл. в виде стоимости финансовых компаний, и в целом автомобильный бизнес обходится вам в 5,10 долл. за акцию. К тому же ожидаемая прибыль самого автомобильного бизнеса должна была составить 7 долл. на акцию. Спрашивается, рискованны ли инвестиции в Ford? При цене 5,10 долл. акции Ford были настоящей находкой, несмотря на то, что с 1982 г. они выросли почти в 10 раз.

Еще одной компанией, имеющей значительную денежную позицию, является Boeing. В начале 1987 г. ее акции продавались по 40 долл. с небольшим, однако с учетом 27 долл. в виде чистых денежных средств ее акции стоили 15 долл. В начале 1988 г. я приобрел небольшой пакет акций компании и впоследствии увеличил его из-за денежной позиции и рекордно высокого объема коммерческих заказов.

Конечно, денежная позиция не всегда меняет дело. Чаще она недостаточна, чтобы ей уделять особое внимание. У Schlumberger, например, большая денежная позиция, но в пересчете на акцию она становится не очень впечатляющей. Денежная позиция Bristol-Myers в размере 1,6 млрд долл. при долгосрочном долге всего 200 млн долл. выглядит внушительно. Однако при 280 млн акций в обращении чистая денежная позиция в 1,4 млрд долл. дает всего 5 долл. на акцию. Такая сумма при цене акций 40 долл. мало что значит. Вот если бы акции торговались по 15…

Как бы то ни было, в ходе исследования инвестору никогда не помешает проверить денежную позицию компании (а также стоимость взаимосвязанного бизнеса). Кто знает, вдруг посчастливится наткнуться на компанию вроде Ford.

Раз уж речь зашла о Ford, что она собирается делать со своими деньгами? Пока компания наращивает денежную позицию, предположения о ее возможном использовании могут повлиять на курс акций. Ford повышает дивиденды и интенсивно выкупает собственные акции, но у компании все равно остаются миллиарды. Некоторые опасаются, что Ford выбросит их на поглощения, однако пока компания проводит сдержанную политику в этой сфере.

Ford владеет ссудо-сберегательной и кредитной компаниями, совместно с партнерами контролирует Hertz Rent-A-Car. За Hughes Aerospace она предложила низкую цену и поэтому проиграла. Поглощение TRW способно принести ощутимую синергию: это крупнейший мировой производитель автомобильных деталей и компонентов, который присутствует на смежном рынке электроники. Более того, TRW может стать крупнейшим производителем подушек безопасности для автомобилей. Если же Ford купит Merrill Lynch или Lockheed (о чем ходили слухи), не пополнит ли она длинный список игроков в диверсификцию?

ДОЛЯ ЗАЕМНЫХ СРЕДСТВ

Сколько компания должна и сколько у нее собственных средств? Долг против собственного капитала. Именно этот вопрос интересует кредитного эксперта при определении вашего кредитного риска.

Баланс компании имеет две стороны. Слева раскрываются активы (запасы, дебиторская задолженность, основные средства и т.д.), а справа — источники финансирования активов. Финансовую устойчивость компании можно быстро оценить, сравнив собственный капитал с заемными средствами в правой части баланса.

Рассчитать коэффициент «заемные средства/собственный капитал» несложно. Как видно из баланса Ford за 1987 г., совокупный акционерный капитал компании составляет 18,492 млрд долл. Чуть выше указан размер долгосрочных займов — 1,7 млрд долл. (Существуют также краткосрочные займы, но, как уже говорилось, при оценке я не беру их в расчет. Если денежных средств — см. вторую строку — достаточно для покрытия краткосрочных долговых обязательств, то их можно не учитывать.)

В нормальном балансе на собственный капитал должно приходиться 75%, а на заемный — 25%. У Ford отношение заемных средств к собственным составляет 1,7 млрд долл. к 18 млрд долл., т.е. на собственный капитал приходится 91%, а на заемный — менее 10%. Это очень сильный баланс. В еще более сильном балансе долг может составлять 1%, а собственный капитал 99%. Слабый баланс — это, например, 80% долга и 20% собственных средств.

Особое внимание доле заемных средств я уделяю при изучении компаний, выходящих из кризиса или испытывающих трудности. Уровень заимствований, как ничто другое, показывает, какие компании выживут, а какие станут банкротами. Молодые компании с большим долгом — рискованный объект инвестирования.

Одно время я присматривался к двум технологическим компаниям, находящимся в кризисе: GCA и Applied Materials. Они выпускали средства производства для электронной промышленности — оборудование для изготовления микросхем, т.е. принадлежали к одному из высокотехнологичных секторов, с которыми лучше не связываться. Обе компании лишний раз подтвердили это. В конце 1985 г. акции GCA упали с 20 до 12 долл., а акции Applied Materials с 16 до 8 долл.

Разница между ними заключалась в том, что на момент кризиса GCA имела долг в размере 114 млн долл., в основном банковские кредиты. Я поясню это чуть позже. Ее денежная позиция составляла 3 млн долл., а основным активом были запасы стоимостью 73 млн долл. Однако в электронном бизнесе все меняется очень быстро, и то, что стоило 73 млн долл. в одном году, может оцениваться всего в 20 млн долл. в следующем. Кто знает, сколько компания выручит при распродаже запасов по бросовым ценам? Долг Applied Materials составлял 17 млн долл., а денежная позиция — 36 млн долл.

С оживлением рынка электронных компонентов акции Applied Materials поднялись с 8 до 36 долл., чего нельзя сказать об акциях GCA. Одна компания разорилась и была куплена по 10 центов за акцию, а другая стала четырехкратником. Все определило долговое бремя.

Не только фактическая сумма долга, но его характер отделяет победителей от проигравших. Следует различать банковские и облигационные займы.

Банковские займы (наихудший вид заимствования, именно его использовала GCA) подлежат погашению по требованию. Их источником не обязательно должны быть банки. Они могут иметь вид краткосрочных коммерческих бумаг, выписываемых одной компанией в пользу другой. Главное, такие займы имеют очень короткие сроки погашения, нередко с условием возврата по первому требованию. Это означает, что кредитор вправе потребовать свои деньги обратно при малейшем ухудшении положения заемщика. Если последний не в состоянии погасить долг, его объявляют банкротом. Кредиторы в буквальном смысле раздевают компанию, а на долю акционеров не остается ничего.

Облигационные займы (наилучший вид заимствования, с точки зрения акционера) не предусматривают возврата по требованию, какой бы мрачной ни была ситуация, пока заемщик выплачивает проценты. Срок возврата основной суммы долга может составлять 15, 20 и даже 30 лет. Как правило, такие заимствования осуществляются путем выпуска долгосрочных корпоративных облигаций.

Рейтинговые агентства могут повышать или понижать кредитный рейтинг корпоративных облигаций в зависимости от финансового состояния компании, однако, что бы ни случилось, держатели облигаций, в отличие от банков, не вправе требовать возврата основного долга. В некоторых случаях даже процентные платежи отсрочиваются. Облигационный заем дает компаниям время на выход из кризиса. (В примечаниях к годовому отчету компания приводит долгосрочные займы, процентные платежи и сроки погашения.)

Структура долга и его размер требуют особого внимания при анализе выходящих из кризиса компаний вроде Chrysler. Все знали, что Chrysler сидит в долговой яме. Главным элементом плана по выводу компании из кризиса был гарантированный правительством заем в размере 1,4 млрд долл., предоставляемый в обмен на акции. Позднее правительство продало опционы на эти акции и получило большую прибыль, но в тот момент никто не мог поручиться, что будет именно так. Зато было ясно, что правительственные деньги обеспечивают Chrysler возможность маневра.

Я знал, что Chrysler имела денежную позицию в 1 млрд долл. и что она недавно продала компании General Dynamics танковое производство за 336 млн долл. Да, в то время у Chrysler были небольшие убытки, но ее денежная позиция и структура заимствования говорили о том, что банкиры не закроют предприятие в ближайшую пару лет.

Если бы вы, как и я, верили в оживление автоиндустрии, то, учитывая преобразования в Chrysler и превращение ее в низкозатратного производителя, вряд ли усомнились в возможности оздоровления компании. Даже риски были не так страшны, как рисовали газеты.

Micron Technology — еще одна компания, которую спасла структура заимствований, и фонд Fidelity сыграл в этом не последнюю роль. Эта замечательная компания из штата Айдахо была на грани банкротства в результате спада в секторе чипов памяти и демпинга со стороны японских производителей DRAM. Micron подала иск с заявлением, что японцы не могут производить эти чипы дешевле, чем она, а следовательно, продают продукцию ниже себестоимости с целью вытеснения конкурентов. И представьте себе, Micron выиграла.

К тому времени все внутренние производители, кроме Texas Industries и Micron, обанкротились. Возрождению Micron угрожали накопленные банковские займы, ее акции упали с 40 до 4 долл. Последней надеждой компании стал крупный выпуск конвертируемых облигаций (т.е. облигаций, которые держатель мог обменять на акции). Он позволял компании привлечь средства для погашения банковского долга и преодоления кратковременных финансовых трудностей, поскольку срок погашения облигаций наступал через несколько лет.

Фонд Fidelity приобрел большой пакет этих облигаций. С оживлением рынка чипов памяти Micron вновь стала прибыльной компанией, ее акции выросли с 4 до 24 долл., и Fidelity получил хороший выигрыш.

ДИВИДЕНДЫ

Знаете, что меня действительно радует?

Получение дивидендов.

Инвесторы, желающие получать дополнительный доход, отдают предпочтение компаниям, которые выплачивают дивиденды. В этом нет ничего зазорного. Чек, полученный по почте, не лишний даже для Джона Рокфеллера. Но, как мне кажется, главное все же не сами дивиденды, а то, как они (или их отсутствие) влияют со временем на стоимость компании и цену акций.

Принципиальный конфликт между директорами и акционерами в вопросе о дивидендах сродни конфликту между детьми и родителями по поводу сбережений. Детям хочется потратить их сразу, а родителям — сократить расходы для блага детей.

В пользу компаний, выплачивающих дивиденды, есть веский аргумент: тот, кто не платит дивидендов, склонен к выбрасыванию денег на диверсификцию. Я сталкивался с этим достаточно, чтобы поверить в теорию мочевого пузыря в корпоративных финансах, предложенную Хью Линдтке из Pennzoil: чем полнее казна, тем сильнее позывы к ее опорожнению. Первой заслугой Хью Линдтке было превращение небольшой нефтяной фирмы в сильного конкурента, а второй — победа над Texaco (Голиаф) в суде и взыскание с нее 3 млрд долл., когда все пророчили Pennzoil (Давид) поражение.

(Шестидесятые годы, о которых я говорил выше, прошли под знаком «мочевого пузыря». Даже сейчас некоторые руководители не прочь ввязаться в бесперспективное предприятие и спустить прибыль, правда, масштабы уже не те, что были двадцать лет назад.)

Другой аргумент в пользу этих компаний заключается в том, что дивиденды в определенной мере удерживают акции от падения. Во время обвала 1987 г. акции с высокими дивидендами пострадали меньше других, их потери оказались вдвое меньше, чем у рынка в целом. Это одна из причин, по которым я держу в портфеле акции умеренно растущих и даже медленно растущих компаний. Для акций, торгующихся по 20 долл., дивиденд в размере 2 долл. означает 10%-ную доходность, но стоит им упасть до 10 долл., и вы сразу получаете 20%-ную доходность. Инвесторы, уверенные в сохранении высокой доходности, продолжают покупать акции. Это приводит к появлению «дна» для цены акции. Например, акции голубых фишек с долгой историей выплаты и повышения дивидендов идут нарасхват при любом кризисе.

С другой стороны, менее крупные компании, не выплачивающие дивиденды, нередко демонстрируют более быстрый рост. Они направляют средства на расширение бизнеса. Компании выпускают акции в первую очередь для финансирования расширения без использования банковских займов. Лично я отдаю предпочтение компаниям с агрессивной политикой роста, а не скучным компаниям, стабильно выплачивающим дивиденды.

Основными плательщиками дивидендов являются коммунальные компании в сфере электроэнергетики и телефонии. В периоды спадов им не приходится строить заводы и приобретать оборудование, поэтому у них накапливаются денежные средства. В периоды подъемов дивиденды служат хорошим средством привлечения капитала, необходимого для строительства заводов.

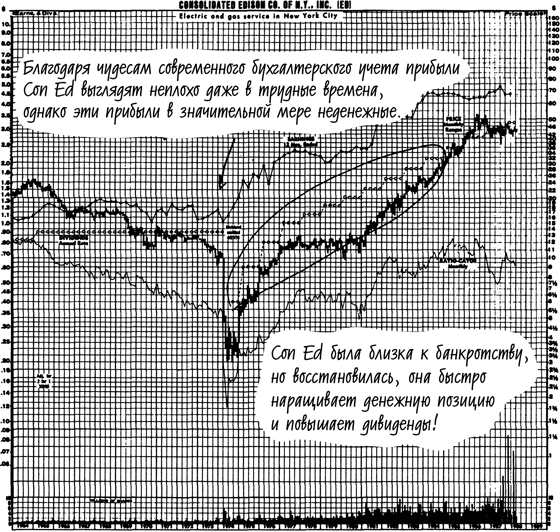

Consolidated Edison обнаружила, что может покупать дополнительную электроэнергию в Канаде. Имеет ли ей смысл тратить деньги на новые дорогостоящие генераторы, а также на получение разрешений и строительство? Поскольку у Con Ed нет крупных расходов, ее денежная позиция увеличивается до сотен миллионов, она выкупает свои акции быстрее обычного и повышает дивиденды.

General Public Utilities, оправившись после аварии на АЭС Three Mile Island, вышла на тот же уровень, что и Con Ed десять лет назад (см. график). Теперь она также выкупает свои акции и повышает дивиденды.

ВСЕГДА ЛИ ОНИ ВЫПЛАЧИВАЮТСЯ?

Если вы покупаете акции из-за дивидендов, поинтересуйтесь способностью компании выплачивать их во время спадов и финансовых трудностей. Вот, например, Fleet-Norstar, ранее Industrial National Bank, стабильно выплачивает дивиденды с 1791 г.

Акционерам медленно растущей компании, которая прекращает выплату дивидендов, приходится нелегко: вялый бизнес не позволяет рассчитывать на рост акций.

Лучший вариант для инвестора — компания с двадцати-, тридцатилетней историей повышения дивидендов. Например, для любителей дивидендов подошли бы акции Kellog или Ralston Purina, компаний, которые в течение последних трех войн и восьми рецессий не только не прекращали выплату дивидендов, но и не снижали их. По надежности обремененные долгами компании вроде Southmark никогда не сравнятся с компаниями, имеющими небольшой долг, типа Bristol-Myers. (Кстати, Southmark, операции которой в сфере недвижимости оказались убыточными, приостановила выплату дивидендов на фоне падения акций с 11 до 3 долл.) Циклические компании не всегда могут похвастаться стабильными дивидендами: Ford прекратила выплаты еще в 1982 г., а ее акции с учетом дробления опустились ниже 4 долл. (исторический минимум за последние 25 лет). Прекращение выплаты дивидендов не является поводом для беспокойства до тех пор, пока чистая денежная позиция Ford положительна.

БАЛАНСОВАЯ СТОИМОСТЬ

В наше время балансовой стоимости уделяется большое внимание, возможно, потому, что ее очень легко отыскать. Она публикуется где угодно. Популярные компьютерные программы мгновенно определяют, какие акции торгуются дешевле балансовой стоимости. Люди вкладывают в них деньги, полагая, что акции, купленные по 10 долл. при балансовой стоимости 20 долл., достаются им за полцены.

Беда в том, что объявленная балансовая стоимость зачастую не имеет отношения к реальной стоимости компании. Она либо ниже, либо выше реальной стоимости. Так, балансовая стоимость обанкротившейся Penn Central на акцию превышала 60 долл.!

В конце 1976 г. балансовая стоимость Alan Wood Steel составляла 32 млн долл., или 40 долл. на акцию. Несмотря на это, через полгода компания объявила о начале процедуры банкротства по статье 11. Проблема была в том, что ее новое сталеплавильное производство, оцениваемое на бумаге почти в 30 млн долл., из-за неумелой организации и определенных технологических недоработок оказалось практически неработоспособным. Чтобы частично погасить долг, компания продала прокатный стан корпорации Lukens почти за 5 млн долл., а все остальное пошло на металлолом.

У текстильной компании может быть склад, забитый неликвидными тканями, которые числятся на балансе по 4 долл. за ярд. На деле их не купят и по 10 центов. Здесь действует неписаное правило: чем ближе к конечному продукту, тем менее предсказуема цена реализации. Цена на хлопок известна, но сколько будет стоить оранжевая хлопчатобумажная рубашка? Известно, сколько денег можно выручить за лист железа, но какой будет цена сделанного из него торшера?

Вот что произошло несколько лет назад, когда Уоррен Баффетт, самый искусный инвестор, решил закрыть нью-бедфордскую текстильную фабрику, одно из своих ранних приобретений. Руководство надеялось хоть что-то получить от продажи ткацких станков, балансовая стоимость которых составляла 866 тыс. долл. Однако на открытом аукционе станки, купленные совсем недавно по 5000 долл., были проданы по 26 долл., т.е. за сумму, которой не хватало даже на их вывоз. То, что имело балансовую стоимость 866 тыс. долл., реально принесло всего 163 тыс. долл.

Если бы кроме текстильного производства у Berkshire Hathaway, компании Баффетта, ничего больше не было, она превратилась бы в то, что привлекает охотников за балансовой стоимостью. «Гарри, взгляни-ка на этот баланс. Стоимость одних только ткацких станков составляет 5 долл. на акцию, а акции продаются по 2 долл. Это беспроигрышный вариант». Однако проиграть здесь проще простого: акции будут стоить не больше 20 центов, как только станки вывезут на свалку.

Переоцененные активы в левой части баланса особенно коварны при наличии большого долга в правой части баланса. Допустим, компания показывает активы в размере 400 млн долл. и долговые обязательства в размере 300 млн долл. Ее балансовая стоимость, таким образом, положительна и составляет 100 млн долл. Вы знаете, что долг абсолютно реален. А что если при банкротстве продажа активов принесет только 200 млн долл.? Тогда фактическая балансовая стоимость будет отрицательной — минус 100 млн долл. Иными словами, компания ничего не стоит.

Именно такая история приключилась с инвесторами-неудачниками, которые купили акции Radice, флоридской девелоперской компании, имеющей листинг Нью-Йоркской фондовой биржи. Их привлекло то, что стоимость активов на акцию составляла 50 долл. при цене акции 10 долл. Однако значительная доля стоимости компании была иллюзорной и объяснялась спецификой бухгалтерского учета в компаниях по недвижимости: проценты по займам отражаются как «актив» до тех пор, пока проект не будет завершен и продан.

Хорошо, если проект успешен, но Radice никак не удавалось найти покупателей для своих крупных проектов, а кредиторы (банки) требовали возврата денег. Долг компании был очень значительным, и когда банкиры взыскали все, что им причиталось, на балансе остались одни обязательства. Цена акций упала до 75 центов. Если фактическая стоимость компании равна минус 7 долл. и об этом известно достаточно широко, вряд ли что изменит цену акций в лучшую сторону. Мне ли не знать об этом. Фонд Magellan держал тогда крупный пакет акций Radice.

Инвестор, покупающий акции из-за их балансовой стоимости, должен четко представлять, какова реальная стоимость активов. Например, в Penn Central в активах числились туннели и непригодные для использования железнодорожные вагоны.

КОЕ-ЧТО ЕЩЕ О СКРЫТЫХ АКТИВАХ

Балансовая стоимость оказывается ниже фактической не реже, чем выше нее. В этих случаях мы имеем дело с недооцененными активами.

Компании, владеющие природными ресурсами (земля, лес, нефть или драгоценные металлы), отражают в балансе лишь часть их реальной стоимости. Например, в 1987 г. Handy and Harman, производитель изделий из драгоценных металлов, имела балансовую стоимость активов, включая довольно крупные запасы золота, серебра и платины, в размере 7,83 долл. на акцию. Однако на балансе такие запасы учитываются по стоимости приобретения, которое могло произойти тридцать лет назад. При текущих ценах (6,40 долл. за унцию серебра и 415 долл. за унцию золота) стоимость этих металлов составляет 19 долл. на акцию.

Handy and Harman торгуется на уровне 17 долл., т.е. ниже стоимости одних металлов — ну чем не возможность сыграть на активах? Наш друг Баффетт посчитал эту возможность хорошей. На протяжении нескольких лет у него была крупная позиция в акциях Handy and Harman. Цена акций, однако, не изменилась, прибыль компании неустойчива, а программа ее диверсификации не имела особого успеха. (Думаю, вы уже поняли, к чему ведут эти программы.)

Недавно стало известно, что Баффетт сокращает свое участие в этой компании. На сегодняшний день среди инвестиций Баффетта только приобретение Handy and Harman, несмотря на ее скрытые активы, кажется неудачным. Но стоит ценам на серебро и золото резко подняться, то же самое произойдет и с акциями.

Помимо золота и серебра существует множество других скрытых активов. Например, бренды Coca-Cola и Robitussin обладают колоссальной стоимостью, которая не отражена в балансе. То же самое справедливо и для патентованных лекарств, лицензий на кабельное телевещание, теле- и радиостанций — все это учтено на балансе по первоначальной стоимости, которая в результате амортизации постепенно списывается.

Я уже говорил о Pebble Beach, замечательной компании, имеющей скрытые активы в форме недвижимости. Я до сих пор упрекаю себя за то, что упустил ее акции. Pebble Beach далеко не единственный владелец недооцененной недвижимости. Пожалуй, самый лучший пример — железнодорожные компании. Например, Burlington Northern, Union Pacific и Santa Fe Southern Pacific имеют в собственности огромные земельные угодья, которые учтены в балансе по ничтожной стоимости.

Santa Fe Southern Pacific — крупнейший землевладелец в Калифорнии, которому принадлежит 1,3 млн акров (площадь всего штата — 100 млн акров). Суммарно в четырнадцати штатах в ее собственности находится 3 млн акров земли — вчетверо больше площади штата Род-Айленд. Другой пример — CSX, железнодорожная компания на юго-востоке страны. В 1988 г. CSX продала штату Флорида железнодорожную ветку протяженностью 80 миль. На балансе земля имела почти нулевую стоимость, а сама ветка оценивалась в 11 млн долл. SCX сохранила право использования ветки в непиковые часы, поэтому ее доходы не пострадали (перевозки стали осуществляться в другое время), а сделка принесла ей 264 млн долл. после уплаты налогов. Вот уж поистине, продали пирог, но остались при нем!

Встречаются нефтяные компании и нефтеперерабатывающие заводы, которые являются собственниками запасов в недрах земли по сорок лет и учитывают их по ценам приобретения, т.е. ценам времен администрации Тедди Рузвельта. Одна только нефть стоит больше, чем все их акции по текущим ценам. Они могут закрыть нефтеперерабатывающий завод, уволить весь персонал и сделать для акционеров состояние за сорок пять секунд путем продажи нефти. Продажа нефти не составляет труда. Это не торговля одеждой — покупателей мало интересует, этого года она или прошлого, цвета фуксии или пурпура.

Пару лет назад бостонская телекомпания Channel 5 была продана почти за 450 млн долл., по рыночной стоимости. Вместе с тем лицензия на телевещание и подготовка необходимой документации стоили примерно 25 тыс. долл., телебашня — около 1 млн долл., оснащение телестудии — 1–2 млн долл. Вся затея обошлась в 2,5 млн долл., которые со временем были полностью амортизированы. К моменту продажи балансовая стоимость компании оказалась заниженной почти в триста раз.

После смены владельцев балансовая стоимость телекомпании будет равна цене продажи, т.е. 450 млн долл, и противоречие исчезнет. При покупке телекомпании с балансовой стоимостью 2,5 млн долл. за 450 млн долл. разница в 447,5 млн долл. учитывается как гудвилл. Гудвилл отражается в новом балансе как актив и постепенно списывается. Это в свою очередь ведет к появлению нового потенциала игры на активах.

После 1960-х гг., на протяжении которых многие компании сильно переоценивали свои активы, правила учета гудвилла изменились. Теперь ситуация прямо противоположна. Например, Coca-Cola Enterprises, новая компания по розливу напитков, созданная Coca-Cola, имеет на балансе гудвилл в 2,7 млрд долл. Это сумма, уплаченная за лицензии на розлив напитков сверх стоимости заводов, запасов и оборудования, т.е. стоимость нематериального актива в виде лицензий.

По нынешним правилам бухгалтерского учета Coca-Cola Enterprises должна «списать» гудвилл до нуля за сорок лет. Между тем рыночная стоимость лицензий с каждым годом увеличивается. Списывая гудвилл, Coca-Cola Enterprises снижает свою прибыль. В 1987 г. она показала прибыль в 63 цента на акцию, однако реальная прибыль была выше на 50 центов, которые ушли на списание гудвилла. Помимо того, что фактические результаты Coca-Cola Enterprises выше, чем на бумаге, еще и стоимость ее скрытых активов растет день ото дня.

Скрытую стоимость имеет лекарственный препарат, который никто больше не может производить в течение семнадцати лет. А если удастся немного улучшить этот препарат, то патент будет продлен еще на семнадцать лет. Балансовая стоимость этих замечательных патентов на лекарства может быть нулевой. Когда Monsanto купила Searle, она получила права на препарат NutraSweet. Срок действия патента на NutraSweet истекает через четыре года, но и после этого бренд не потеряет своей стоимости. Monsanto же быстро списывает ее. Через четыре года балансовая стоимость NutraSweet станет нулевой.

Как и в случае с Coca-Cola Enterprises, списания, осуществляемые Monsanto, уменьшают реальную прибыль. Если фактическая прибыль составляет 10 долл. на акцию, но 2 долл. из нее идут на списание чего-нибудь вроде NutraSweet, то после полного списания NutraSweet прибыль вырастет на 2 долл. на акцию.

Аналогичным образом Monsanto относит на прибыль и затраты на исследования и разработки. После завершения исследований и вывода нового продукта на рынок прибыль стремительно возрастет. Тот, кто владеет такой информацией, имеет преимущество.

Скрытые активы могут быть и у дочерних предприятий, полностью или частично принадлежащих материнской компании. Мы уже упоминали дочерние компании Ford. Другой пример — United Airlines (UAL), диверсифицированная материнская компания, которая прежде называлась Allegis (не путать с аллергенами). Ее приметил Брэд Льюис, аналитик Fidelity по авиакомпаниям. UAL принадлежали Hilton International стоимостью 1 млрд долл., Hertz Rent-A-Car стоимостью 1,3 млрд долл. (впоследствии проданная товариществу во главе с Ford), Westin Hotels стоимостью 1,4 млрд долл. и служба бронирования номеров в гостиницах стоимостью 1 млрд долл. За вычетом долговых обязательств и налогов совокупная стоимость этих активов превышала стоимость акций UAL, которые доставались инвестору, по сути, бесплатно. Фонд Fidelity приобрел целый грузовик акций этого крупнейшего авиаперевозчика, и они стали двухкратником.

Обладателем скрытых активов может оказаться компания, имеющая долю в другой компании, например Raymond Industries, которая приобрела акции Teleco Oilfield Services. Знающим эти компании было очевидно, что за акциями Raymond по 12 долл. стояли акции Teleco, торгующиеся по 18 долл. Покупатель Raymond приобретал акции Teleco за минус 6 долл. Инвесторы, которые изучили ситуацию, покупали Raymond и получали акции Teleco за минус 6 долл. Тот же, кто не хотел утруждать себя исследованиями, покупал Teleco за 18 долл. Подобные случаи не редкость.

Последние несколько лет желающие купить DuPont могли сэкономить, купив акции Seagram, которой принадлежали 25% выпущенных акций DuPont. Seagram давала возможность сыграть на DuPont. Акции Beard Oil (ныне Beard Company) торговались по 8 долл., но за ними стояли 12-долларовые акции USPCI. При покупке акций Beard все ее буровые вышки и оборудование доставались инвестору за минус 4 долл.

Иногда лучше инвестировать в ту или иную компанию через ее иностранного владельца. Конечно, сказать проще, чем сделать, но, если у вас есть выход на европейские компании, вы можете обнаружить невероятные возможности. Европейские компании в целом исследованы недостаточно, а некоторые из них и вовсе не изучены. Я узнал об этом во время ознакомительной поездки в Швецию, где изучением Volvo и прочих гигантов шведской промышленности занимался всего один человек, который и компьютера-то не имел.

После того, как Esselte Business Systems стала публичной в США, я купил ее акции и начал следить за фундаментальными показателями, которые были положительными. Джордж Ноубл, управляющий Fidelity Overseas Fund, посоветовал мне посетить материнскую компанию в Швеции. Оказалось, что материнскую компанию можно было купить дешевле дочерней американской компании, а заодно получить множество других интересных акций, не говоря уже об активах в недвижимости. Если за два года акции американской компании чуть повысились, то цена акций материнской компании удвоилась.

Если приглядеться к истории Food Lion Supermarkets, то можно заметить, что 25% ее акций принадлежит бельгийской компании Del Haize, а цена Food Lion выше цены Del Haize. При покупке Del Haize вы бесплатно получаете ценный европейский бизнес. Европейские акции, которые я приобрел для Magellan, выросли с 30 до 120 долл., а акции Food Lion — всего лишь на 50%.

В США любой желающий может купить акции телефонных компаний и получить бесплатно сотовые активы. Телефонные компании имеют две лицензии на сотовую связь. Возможно, вы слышали об одной, которая достается счастливчику, выигравшему в лотерее по распределению частот. В действительности победителю приходится ее покупать. Вторая лицензия выдается местной телефонной компании бесплатно. Инвесторы, понимающие, что к чему, видят в ней огромный скрытый актив. В настоящее время акции компании Pacific Telesis of California можно купить по 29 долл. и вместе с ними получить как минимум 9 долл. на акцию в сотовых активах. Еще один вариант — Contel, у которой на акцию ценой 35 долл. приходится 15 долл. в сотовых активах.

Коэффициент P/E у этих компаний не превышает 10, а дивидендная доходность выше 6%. Если вычесть стоимость сотовых активов, то P/E становится еще более привлекательным. Хотя акции телефонных компаний десятикратником не станут, они имеют хорошую доходность и потенциал 30–50%-ного роста при благоприятных условиях.

Наконец, у компаний, выходящих из кризиса, скрытыми активами становятся налоговые льготы. При восстановлении Penn Central после банкротства перенос учитываемых при налогообложении убытков позволил не платить налоги на миллионные прибыли от поглощенных компаний. Поскольку в то время налоги на прибыль компании составляли 50%, Penn Central могла купить компанию и тут же удвоить свою прибыль в силу того, что она не платила налогов. В результате оздоровления Penn Central в период с 1979 по 1985 г. ее акции выросли с 5 до 29 долл.

На данный момент размер перенесенного операционного убытка Bethlehem Steel составляет 1 млрд долл., что является чрезвычайно ценным активом, если компания продолжит процесс восстановления. Это означает, что полученная в США прибыль в размере 1 млрд долл. не будет облагаться налогом.

ДЕНЕЖНЫЙ ПОТОК

Денежный поток — это количество денег, получаемое компанией в результате своей деятельности. Денежные средства получают все компании, но затраты, связанные с их получением, у всех разные. Именно поэтому акции Philip Morris являются очень надежным объектом вложения, а акции сталелитейной компании — довольно неустойчивым.

Например, Pig Iron, Inc. распродает запасы чугуна и получает 100 млн долл. Это плюс. На реконструкцию доменных печей она вынуждена потратить 80 млн долл. Это минус. Как только компания перестанет вкладывать ежегодно по 80 млн долл. в реконструкцию, ее сразу же начнут теснить более эффективные конкуренты. Если для получения денежных средств требуются значительные расходы, компании не удастся продвинуться далеко.

Такой проблемы нет ни у Philip Morris, ни у Pep Boys, ни у McDonald's. Вот почему я предпочитаю инвестировать в компании, которые не зависят от капиталовложений. Входящий денежный поток не должен поглощаться исходящим. Попросту говоря, Philip Morris проще заработать деньги, чем Pig Iron, Inc.

Денежный поток часто используется для оценки акций. Например, акции ценой 20 долл. при годовом денежном потоке 2 долл. на акцию имеют стандартное соотношение 10 к 1. Эта 10%-ная доходность по денежному потоку соответствует минимальной ожидаемой доходности акций в долгосрочной перспективе. Акции ценой 20 долл. при денежном потоке 4 долл. на акцию дают потрясающую доходность в 20%. Если же вам попались акции с ценой 20 долл. и стабильным денежным потоком 10 долл. на акцию, заложите дом и купите их как можно больше.

Нет смысла углубляться в подобные расчеты. Однако если на денежный поток ссылаются как на основание для покупки акций, убедитесь в том, что речь идет о свободном денежном потоке. Свободный денежный поток — это средства, которые остаются после вычитания капитальных затрат. Это поступления, которые не обязательно тратить. Свободный денежный поток Pig Iron, Inc. намного меньше, чем у Philip Morris.

Иногда мне попадаются компании, которые, несмотря на скромную прибыль, являются прекрасными объектами инвестирования из-за свободного денежного потока. Эти компании, как правило, имеют огромные амортизационные отчисления по старому оборудованию, не требующему замены в ближайшем будущем. Они пользуются налоговыми льготами (амортизационные отчисления вычитаются из налогооблагаемой базы) и расходуют минимальные средства на модернизацию и обновление.

Пример Coastal Corporation ясно показывает, насколько важен свободный денежный поток. По всем обычным меркам компания, акции которой торговались по 20 долл., была оценена справедливо. При прибыли 2,50 долл. на акцию коэффициент P/E составлял 8, что в то время было нормальным для газодобывающих и диверсифицированных трубопроводных компаний. Однако за внешней простотой скрывалось нечто удивительное. Coastal привлекла заем в размере 2,45 млрд долл. для приобретения крупной трубопроводной компании American Natural Resources. Трубопровод хорош тем, что не требует больших затрат на обслуживание. Он, в принципе, не нуждается в особом внимании. По большей части трубы просто лежат в земле, разве что иногда их приходится выкапывать и латать. Между тем стоимость трубопровода амортизируется.

В период экономического спада денежный поток Coastal составлял 10–11 долл. на акцию, а после вычета капиталовложений оставалось 7 долл. Это и был свободный денежный поток. По данным бухгалтерского учета, компания могла вообще не иметь прибыли на протяжении десяти лет, но акционеры получали выгоду от поступлений в размере 7 долл. на акцию в год, что было эквивалентно доходу в 70 долл. на вложенные 20 долл. Таким образом, один лишь денежный поток обеспечивал акциям значительный потенциал роста.

Для охотников за активами идеальна следующая ситуация: рядовая компания, значительный свободный денежный поток, владельцы, не стремящиеся к расширению бизнеса. Это может быть лизинговая компания, имеющая массу железнодорожных контейнеров с 12-летним сроком службы. Все, что она хочет, — это заключить контракт с предприятием, занимающимся контейнерными перевозками, и выжать из него максимум денег. В следующие десять лет руководство компании сокращает заводские мощности, прекращает производство контейнеров и накапливает денежные средства. Таким образом, 10-миллионная сделка может принести им 40 млн долл. (Подобная стратегия не работает в компьютерном бизнесе, где цены падают настолько быстро, что запасы теряют стоимость раньше, чем удается получить от них что-либо.)

ЗАПАСЫ

В разделе «Обсуждение и анализ прибыли руководством» годового отчета есть примечание, раскрывающее детальную информацию о запасах. Я всегда смотрю, увеличиваются ли запасы. Рост запасов в производственных или рознично-торговых компаниях, как правило, плохой знак. Когда запасы растут быстрее продаж, это сигнал опасности.

Существует два основных метода учета стоимости запасов: LIFO и FIFO. Хотя по звучанию они напоминают собачьи клички, смысл их следующий: LIFO (last in, first out) — «поступил последним, выбыл первым», а FIFO (first in, first out) — «поступил первым, выбыл первым». Если Handy and Harman купила золото около тридцати лет назад по 40 долл. за унцию, вчера купила его по 400 долл., а сегодня продала по 450 долл., какова ее прибыль? По методу LIFO — 50 долл. (450 долл. минус 400 долл.), а по методу FIFO — 410 долл. (450 долл. минус 40 долл.).

Я мог бы развить эту тему, но, думаю, если не сразу, то довольно скоро мы придем к понятию убывающей доходности. Двумя другими популярными методами учета являются: GIGO (garbage in, garbage out — «мусор на входе, мусор на выходе») и FISH (first in, still here — «поступил первым, все еще тут»), что чаще всего и происходит с запасами.

Независимо от используемого метода инвестор может сравнить стоимость LIFO или FIFO за текущий и предыдущий периоды и определить, увеличились или уменьшились запасы.

Однажды я попал в компанию по производству алюминия, где нереализованной продукцией были заняты все помещения и значительная часть служебной стоянки. Когда из-за накопившейся продукции сотрудники вынуждены парковать свои автомобили за пределами стоянки, это явное свидетельство чрезмерного увеличения запасов.

Если компания кичится ростом продаж на 10%, но рост ее запасов составляет 30%, вам следует сказать: «Стоп. Компании следовало бы поступиться ценой и избавиться от запасов. В противном случае в следующем году она столкнется с проблемами, а через год — тем более. Новая продукция будет конкурировать со старой, в итоге запасы вырастут настолько, что компании придется сильно снизить цены, а значит, и прибыль».

Рост запасов не так страшен для автомобильных компаний, поскольку новый автомобиль всегда имеет определенную ценность, и, чтобы его продать, производителю не нужно слишком снижать цену. Например, Jaguar ценой 35 тыс. долл. никогда не уценят до 3500 долл., а вот 300-долларовую юбку пурпурного цвета, вышедшую из моды, не купят и за 3 долл.

С другой стороны, если запасы компании, находящейся в кризисе, начинают сокращаться, это первый признак восстановления.

Любителю и новичку не просто оценить запасы и понять их значимость, однако инвесторы, понимающие характер того или иного бизнеса, знают, как это сделать. В наши дни компании обязаны публиковать баланс в квартальных отчетах для акционеров, что позволяет регулярно контролировать состояние запасов.

ПЕНСИОННЫЕ ПЛАНЫ

В условиях, когда все больше компаний предоставляют своим сотрудникам опционы на акции и пенсионное обеспечение, инвесторам нелишне учитывать возможные последствия. Компании, которые добровольно обеспечивают сотрудников пенсионными планами, должны соответствовать требованиям федерального регулирования. Пенсионные планы, подобно облигациям, являются абсолютными обязательствами. (Планы участия в прибылях не несут таких обязательств: нет прибыли, не в чем участвовать.)

Даже при банкротстве компании и прекращении нормальной деятельности она обязана выполнять обязательства по пенсионным планам. Прежде чем вкладывать деньги в акции компании, выходящей из кризиса, я всегда смотрю, нет ли у нее непосильных пенсионных обязательств. В частности, я проверяю, действительно ли активы пенсионного фонда больше обязательств по гарантированным выплатам. Так, если пенсионные активы USX составляют 8,5 млрд долл., а ее гарантированные выплаты — 7,3 млрд долл., то я спокоен. Пенсионные активы Bethlehem Steel равны 2,3 млрд долл., а гарантированные выплаты — 3,8 млрд долл., т.е. налицо дефицит в размере 1,5 млрд долл. Для Bethlehem Steel это большой минус в случае усугубления финансовых трудностей. Это означает, что инвесторы будут давать меньше за ее акции до тех пор, пока проблема пенсионных планов не разрешится.

Если раньше инвесторы могли лишь строить догадки относительно пенсионных планов, то теперь вся информация есть в годовых отчетах.

ТЕМП РОСТА

Смешивание понятий «рост» и «расширение» — одно из самых распространенных заблуждений Уолл-стрит, из-за которого без внимания остаются замечательные компании роста вроде Philip Morris. О ее росте не скажешь по отрасли, поскольку на внутреннем рынке США рост потребления сигарет составляет минус 2% в год. В действительности на место американских курильщиков приходят курильщики из других стран. Сигареты Malboro производства Philip Morris курит теперь каждый четвертый житель Германии, а в Японию каждую неделю отправляют Boeing 747, груженный этими сигаретами. Однако экспортные продажи — не самое главное в феноменальных достижениях Philip Morris. Ключ к успеху кроется в способности увеличивать прибыль путем снижения затрат, а еще в повышении цен. Реальное значение имеет лишь темп роста одного показателя — прибыли.

Philip Morris сокращает затраты за счет использования более производительного оборудования. Ну а цены в табачной отрасли растут постоянно. При повышении себестоимости на 4% компания может поднять цены на 6% и получить прибавку к валовой прибыли в размере 2%. На первый взгляд это немного, однако при уровне прибыли 10% (почти как у Philip Morris) прибавка 2% означает рост на 20%.

(Procter and Gamble удалось обеспечить рост прибыли от продаж туалетной бумаги путем постепенного изменения ее качества, в частности путем гофрирования, повышения мягкости и уменьшения длины бумаги в рулоне. Укороченный рулон был представлен рынку как новая модификация бумаги с улучшенной мягкостью. Это был самый удачный ход в истории «коротких продаж».)

Бизнес, который, несмотря на ежегодное повышение цен, сохраняет клиентуру (например, табачный бизнес, чья продукция вызывает привыкание), — превосходный объект инвестирования.

Швейная промышленность или сфера быстрого питания не могут повышать цены, как Philip Morris, если они пойдут на это, то мигом обанкротятся. Состояние Philip Morris постоянно растет, и компании все сложнее найти применение ему. Ей не нужно делать крупные вложения в доменные печи, ей не приходится тратить много ради получения немногого. Помимо прочего, затраты компании существенно снизились после того, как правительство запретило телевизионную рекламу табачной продукции! Здесь мы имеем тот редкий случай, когда свободных денег настолько много, что даже диверсификция не может повредить акционерам.

Philip Morris купила Miller Brewing, но получила посредственные результаты, то же случилось и с покупкой General Foods. Разочарованием обернулось и поглощение Seven-Up, но на стремительном росте акций Philip Morris это не отразилось. В октябре 1988 г. Philip Morris объявила о подписании окончательного соглашения о покупке Kraft, производителя фасованных продуктов питания, за 13 млрд долл. Несмотря на стоимость сделки (которая в 20 раз превосходила прибыль Kraft за 1988 г.), акции Philip Morris подешевели всего на 5%. Это объяснялось тем, что денежный поток компании позволял погасить все связанные со сделкой заимствования за пять лет. Для роста компании нет никаких препятствий, разве что семьи жертв курения начнут выигрывать крупные судебные тяжбы.

Компания уже более сорока лет демонстрирует стабильный рост прибыли, а ее акции пользовались бы спросом при P/E 15 и выше, если бы не риск судебных процессов и не отрицательный имидж производителей табачных изделий. Это наглядный пример эмоционально заряженной ситуации, которая притягивает охотников за выгодными приобретениями, включая меня. Лучших показателей не бывает. Инвестор может купить акции этого чемпиона роста и сегодня при P/E 10, что вдвое меньше его темпа роста.

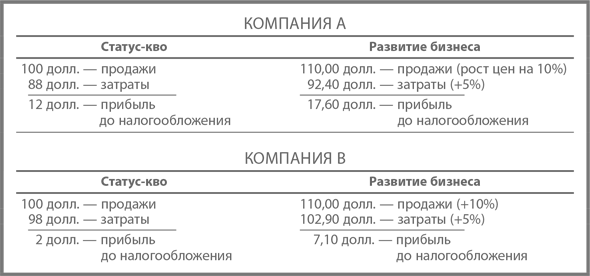

Еще одна деталь, касающаяся темпа роста: при прочих равных условиях компания с темпом роста 20% и P/E 20 гораздо лучшее приобретение, чем компания с темпом роста 10% и P/E 10. Каким бы загадочным это ни казалось, важно понимать, как меняется прибыль компаний с более высоким темпом роста. Посмотрите, как увеличивается разрыв в прибылях двух компаний с темпом роста 20% и 10% и начальной прибылью 1 долл. на акцию.

В начале периода компания А торгуется по 20 долл. (20 × 1 долл.), а в конце — по 123,80 долл. (20 × 6,19 долл.). Компания B торгуется вначале по 10 долл. (10 × 1 долл.), а в конце — по 26 долл. (10 × 2,60 долл.).

Даже если бы коэффициент P/E компании А снизился с 20 до 15 из-за сомнений инвесторов в ее способности сохранить высокий темп роста, она все равно торговалась бы по 92,85 долл. В любом случае выгоднее держать акции компании А, чем компании B.

Если бы темп роста компании А был равен 25%, то прибыль на акцию в десятом году составила бы 9,31 долл.: даже при консервативном коэффициенте P/E, равном 15, цена акций достигла бы 139 долл. (Заметьте, я не рассматриваю прибыль при темпе роста 30% и выше. Такой темп роста трудно поддерживать даже в течение трех лет, не говоря уже о десяти.)

Это, вкратце, ключ к пониманию того, как появляются многократники и почему акции компаний с темпом роста 20% демонстрируют удивительные результаты на рынке, особенно с годами. Нет ничего случайного в том, что Wal-Mart и The Limited взлетели так высоко за десять лет. Секрет кроется в сложных процентах.

ПОДВЕДЕМ ИТОГ

Сегодня повсюду говорят об «итоговых результатах». Вопрос «Каков итоговый результат?» — обычный рефрен в спорте, бизнесе и даже при ухаживании. Так что же это такое? Итоговый результат — это число в конце отчета о прибылях и убытках, иными словами, прибыль после налогообложения.

В нашем обществе многие понимают прибыльность компании не совсем правильно. Однажды мне на глаза попались ответы студентов университетов и других представителей молодежи, которых попросили назвать средний размер прибыли компаний. Большинство респондентов назвали 20–40%. Реально в последние же десятилетия он приближается к 5%.

Прибыль до налогообложения, или валовая прибыль, — главный показатель, по которому я оцениваю компании. Он показывает, что остается от годовой выручки от продаж после вычета всех затрат, включая амортизационные отчисления и процентные платежи. В 1987 г. продажи Ford Motor составили 71,6 млрд долл., а ее прибыль до налогообложения — 7,38 млрд долл., т.е. 10,3%. У розничных продавцов более низкая валовая прибыль, чем у производственных компаний. Так, крупная сеть супермаркетов и аптек Albertson's довольствуется всего 3,6%. А валовая прибыль производителей высокодоходных лекарственных препаратов, например Merck, составляет 25% и выше.

Сравнение валовой прибыли компаний разных отраслей — малополезное занятие, поскольку их базовые показатели сильно отличаются друг от друга. Сопоставление в пределах одной отрасли — совсем другое дело. Компания с наивысшей валовой прибылью является, по определению, самым низкозатратным бизнесом, а такой бизнес, в свою очередь, имеет более высокие шансы на выживание при ухудшении условий.

Допустим, компания А имеет валовую прибыль 12%, а компания B — 2%. Предположим, что в условиях спада деловой активности обе компании, чтобы продать свою продукцию, вынуждены снизить цены на 10%. Это приводит к сокращению объема продаж на те же 10%. Теперь валовая прибыль компании А составляет 2%, т.е. компания все еще прибыльна. Компания B демонстрирует убыток в размере 8% и рискует пополнить список вымирающих видов.

Валовая прибыль, без углубления в детали, также полезна для оценки устойчивости компании в трудные времена. Применять ее следует с большой осторожностью, поскольку при резком подъеме рынка в наиболее выгодном положении оказываются компании с самой низкой валовой прибылью. Рассмотрим, что происходит с продажами двух компаний.

При оживлении рынка прибыль компании А почти удваивается, а прибыль компании B возрастает более чем в три раза. Именно так предприятиям, находящимся на грани краха, удается стать победителями. Такое то и дело случается в автомобильной, химической и целлюлозно-бумажной отраслях, а также в индустрии авиаперевозок, в сталелитейном производстве, в цветной металлургии и электронике. Неменьшим потенциалом обладают такие переживающие депрессию сектора, как лечение и уход за престарелыми, добыча природного газа и розничная торговли.

На что вам нужно обращать внимание, так это на компании с относительно высокой валовой прибылью, акции которых можно держать и в хорошие, и в плохие времена, а также на компании, успешно выходящие из кризиса, с относительно невысокой валовой прибылью.