Акции, которые я избегаю

Чего бы я не стал покупать, так это самых популярных акций в какой-нибудь популярной отрасли. Иными словами, широко разрекламированных акций, о которых говорят в транспорте и на которые инвестор нередко клюет под влиянием стадного инстинкта.

Популярные акции могут быстро расти без всякой связи с фундаментальными показателями, однако и падают они так же быстро, поскольку, кроме пустой надежды, за ними ничего нет. Если вы не знаете, когда надо сбрасывать такие акции (а то, что вы с ними связались, говорит именно об этом), ваша прибыль в мгновение ока превратится в убыток по той простой причине, что цены падают быстро и редко останавливаются на уровне цены покупки.

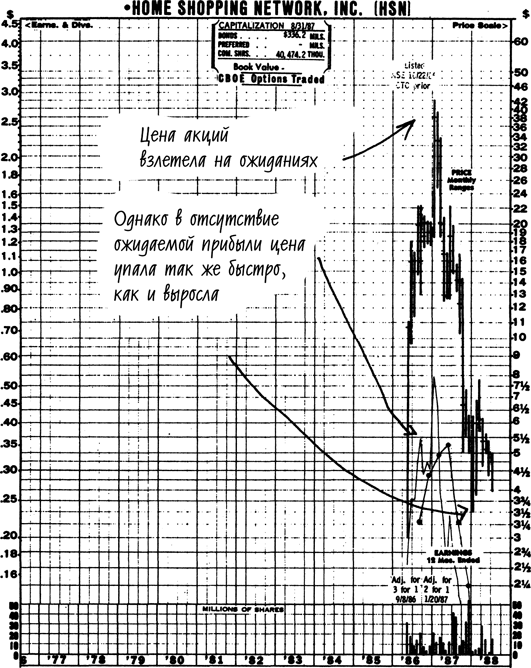

На графике Home Shopping Network хорошо видно, как быстро горячие акции из популярного сектора телемаркетинга, взлетевшие за 16 месяцев с 3 до 47 долл., возвращаются к исходному уровню в 31/2 долл. (с учетом дробления). Тем, кто расстался с ними по 47 долл., здорово повезло, чего не скажешь о тех, кому они достались на пике. Что стояло за ростом цены этих акций, прибыли и перспективы? Нет, его причиной были всего лишь ожидания.

Структура баланса компании стремительно ухудшалась (компания влезла в долги, чтобы купить телевизионные станции), возникли проблемы с телефонами, появились конкуренты. А потом, сколько циркониевых ожерелий может носить один человек?

Я уже приводил примеры популярных отраслей, взлет которых завершился падением. Мобильные дома, цифровые часы и организации страхового медицинского обеспечения были настолько популярными видами бизнеса, что большие ожидания затмевали реальные показатели. Когда аналитики предсказывают вечный рост на десятки процентов в год, отрасль непременно идет на спад.

Тот, кто живет на доходы от инвестиций в горячие акции из очередной популярной отрасли, рискует оказаться на социальном пособии.

Отрасль ковровых покрытий одно время пользовалась невероятной популярностью. Когда я был мальчишкой, каждая американская домохозяйка мечтала о ковровом покрытии от стены до стены. Сначала появилась новая технология ворсования, которая значительно сократила расход волокна, а потом автоматизировали ткацкое производство, в результате чего цены за ярд упали с 28 до 4 долл. Ковролин, как только он подешевел, стали использовать в школах, офисах, аэропортах и миллионах домов по всей стране.

Деревянный пол был когда-то дешевле ковролина, а теперь более дешевым стал ковролин, поэтому высшие слои общества переключились с ковровых покрытий на деревянные полы, а массовый потребитель — наоборот. Продажи ковролина выросли многократно, пять или шесть крупных производителей стали зарабатывать больше, чем могли потратить, а их бизнес расширялся с поразительной скоростью. Именно тогда аналитики стали говорить фондовым брокерам о том, что ковролиновый бум будет длиться вечно, брокеры поделились этим со своими клиентами, а те начали покупать акции производителей ковролина. Тем временем на рынке появилась еще пара сотен конкурентов, развернулась нешуточная борьба за покупателя, цены упали, а вместе с ними и прибыли.

Быстро растущие и популярные отрасли притягивают толпы жаждущих заняться прибыльным бизнесом. Предприниматели и венчурные капиталисты только и ждут момента, чтобы включиться в него. Если есть беспроигрышная идея, которую нельзя защитить ни патентом, ни нишей, то одновременно с первыми успехами появится масса подражателей. Подражание — бич коммерции.

Помните, что произошло с производителями дисководов? По словам экспертов, эта замечательная отрасль должна была расти на 52% в год — и они не ошиблись, так и случилось. Однако прибылью в ней и не пахло из-за жесткой конкуренции между тридцатью или тридцатью пятью участниками.

Ну а обслуживание нефтедобывающего сектора? В проспекте эмиссии достаточно было написать слово «нефть», и акции покупали, даже если компания имела отношения к нефти не больше, чем магазин на автозаправочной станции.

В 1981 г. во время конференции по энергетике в Колорадо я присутствовал на банкете, гвоздем которого было выступление Тома Брауна, учредителя и генерального директора Tom Brown, Inc., популярной компании нефтедобывающего сектора, чьи акции продавались тогда по 50 долл. Он рассказал, как в ответ на хвастливое заявление своего знакомого о том, что тот занял короткую позицию в акциях Tom Brown (т.е. сделал ставку на их падение), заметил: «Тебе, дружище, должно быть, ненавистны деньги, раз ты сделал это. Гляди, не останься без штанов к Рождеству». Г-н Браун выставил своего знакомого дураком, однако через четыре года акции компании торговались уже по 1 долл. Тот знакомый г-на Брауна, думаю, был в восторге от заработанного состояния. Если кто и остался без штанов, так это постоянные акционеры, имевшие длинные позиции. Они избежали бы такой участи, если бы не клюнули на популярность акций из популярной отрасли или изучили бы их получше. Все, что стояло за Tom Brown, Inc., — это несколько непродуктивных скважин, сомнительные нефтеносные участки, внушительные долги и плохой баланс.

В 1960-х гг. не было более популярных акций, чем Xerox. Производство копировальной техники было процветающим бизнесом, а Xerox контролировала все его составляющие. Появился даже глагол «ксерокопировать», это говорило о несомненном успехе. Именно так считало большинство аналитиков. В 1972 г., когда акции стоили 170 долл., они прогнозировали их бесконечный рост. Но на рынке появились японские компании, а также IBM и Eastman Kodak. Вскоре уже двадцать фирм производили устройства для сухого копирования. Xerox упала духом, приобрела непрофильный бизнес, с которыми не справилась, и ее акции обесценились на 84%. Не лучше оказались и успехи некоторых конкурентов.

Более двадцати лет копировальная техника остается в почете и пользуется устойчивым спросом, однако это не приносит ее производителям успеха.

Сравним доходность акций Xerox и акций Phillip Morris, компании, которая торгует сигаретами и относится в США к отрасли отрицательного роста. За последние пятнадцать лет акции Xerox упали со 160 до 60 долл., а акции Phillip Morris выросли с 14 до 90 долл.. Прибыль Phillip Morris растет из года в год за счет расширения рынков сбыта за границей, повышения цен и сокращения затрат. Торговые марки компании — Marlboro, Virginia Slims, Benson & Hedges, Merit и др. — имеют свои ниши. Отрасли отрицательного роста не привлекают к себе толпы конкурентов.

ОСТЕРЕГАЙТЕСЬ «ВТОРЫХ»

Не стал бы я покупать и акции компании, рекламирующей себя как вторую IBM, вторую McDonald's, вторую Disney и т.д. В моей практике тот, кто называл себя «вторым», никогда не был им на деле — ни на Бродвее, ни в списке бестселлеров, ни в Национальной баскетбольной ассоциации, ни на Уолл-стрит. Сколько раз объявляли о появлении второго Вилли Мейза или второго «Моби Дика»? Конец всегда был один — новоявленную звезду бейсбола отчисляли из команды, а очередной эпохальный роман заканчивал жизнь на полке уцененной литературы. Такое случается и с акциями.

Когда акцию преподносят как «вторую», это нередко предвещает провал не только имитатора, но и оригинала, на который кивают. Когда появляются «вторые IBM», нетрудно сообразить, что сама IBM переживает не лучшие времена. Если сегодня среди компьютерных компаний не видно желающих стать IBM, значит, перспективы осажденного оригинала не так уж плохи.

Как только Circuit City Stores, бывшая Wards, добилась успехов в розничной торговле электроникой, возникла целая группа «вторых» (First Family, Good Guys, Highland Superstores, Crazy Eddie и Fretters), однако она каким-то образом избежала участи IBM. После 1984 г., когда Circuit City Stores стала торговаться на Нью-Йоркской фондовой бирже, ее акции выросли в четыре раза, а акции всех «вторых» упали на 56–96%.

«Вторая Toys "R" Us» — Child World — потерпела неудачу. Не лучше была судьба и Warehouse Club, «второй Price Club».

ИЗБЕГАЙТЕ ДИВЕРСИФИКЦИЙ

Прибыльные компании вместо выкупа акций или повышения дивидендов нередко тратят деньги на неразумные поглощения. Приверженец диверсификции выискивает такой товар, который, во-первых, переоценен, а во-вторых, полностью выходит за рамки его понимания. Это гарантирует максимальные убытки.

Раз в десятилетие компании кидаются то в безудержную диверсификцию (когда на привлекательные поглощения тратятся миллиарды), то в безудержную реструктуризацию (когда теперь уже малопривлекательные поглощенные фирмы продаются дешевле первоначальной стоимости). То же происходит с людьми и их парусными лодками.

Цепочку, в которой за поглощением следует разочарование, продажа, новое поглощение и новое разочарование, можно, пожалуй, рассматривать как канал трансфертных платежей со стороны акционеров крупной и богатой компании в пользу акционеров небольшой поглощаемой фирмы, поскольку в таких сделках большие компании нередко переплачивают. Причина этих непонятных мне сделок, возможно, в том, что поглощение любой ценой небольших фирм привлекает руководство компании больше, чем выкуп акций или простая выплата дивидендов, не требующая фантазии.

Психологам стоит присмотреться к этому явлению. Некоторые компании, как и отдельные люди, совершенно не переносят благополучие.

С точки зрения инвестора, диверсификция имеет лишь два положительных момента — получение в собственность акций поглощенной компании и реструктуризация, которая может привести к появлению кандидатов на оздоровление среди жертв диверсификции.

Примеров диверсификции так много, что даже не знаю, с чего начать. Вот, например, Mobil Oil, которая приобрела Marcor Inc. Одним из направлений деятельности Marcor был совершенно незнакомый Mobil Oil розничный бизнес, который висел на ее шее многие годы. Другой основной бизнес Marcor — Container Corporation — был продан по очень низкой цене. Еще больше миллионов Mobil выложила на поглощение переоцененной Superior Oil.

С 1980 г., когда цены на нефть достигли своего максимума, акции Mobil выросли на 10%, а акции Exxon удвоились. Exxon после пары неудачных приобретений — Reliance Electric и провалившегося венчурного бизнеса — отказалась от диверсификции и вернулась к своему основному делу. Избыток денежных средств она стала использовать для выкупа собственных акций. Акционеры Exxon получили гораздо больше, чем акционеры Mobil, хотя ее руководство и занялось оздоровлением компании. В 1988 г. оно продало Montgomery Ward.

Я уже говорил о безрассудных действиях Gillette. Она купила производителя домашних аптечек, занялась производством цифровых часов, а затем объявила о прекращении этих видов деятельности и списании всех затрат. На моей памяти это единственный случай, когда крупная компания объявила о выходе из убыточного бизнеса до того, как все поняли, что она вошла в него. После этого Gillette провела ряд реформ и скорректировала свою политику.

Компании General Mills принадлежали китайские и итальянские рестораны, гриль-рестораны, компания по производству игрушек Parker Brothers, производитель рубашек Izod, фирмы, торгующие монетами и почтовыми марками, туристические фирмы, розничная сеть швейной компании Eddie Bauer и обувная компания Footjoy. Большинство своих приобретений она сделала в 1960-х гг.

После диверсификции Римской империи, в результате которой она распространила свое влияние на всю Европу и Северную Африку, следующая волна пришлась на 1960-е. Трудно найти хоть одну уважающую себя компанию, которая не расширила бы набор видов деятельности в эти годы, когда все верили, что «лучшие и умнейшие», справлявшиеся с одним бизнесом, справятся и с двумя.

Allied Chemical скупила все, кроме кухонных раковин, хотя не исключено, что среди ее приобретений все же был их производитель. За диверсификцию взялись было Times Mirror и Merck, однако вовремя спохватились и вернулись к своей основной деятельности — издательскому делу и фармацевтическому бизнесу.

U.S. Industries за один год совершила триста поглощений. Ей бы подошло название «одно-в-день». Beatrice Foods переключилась со съедобного на несъедобное и поглощала все, что под руку попадало.

Эра поглощений завершилась обвалом рынка в 1973–1974 гг., когда до Уолл-стрит наконец дошло, что «лучшие и умнейшие» попросту переоценили свои возможности и даже самые гениальные из них не сумели превратить всех купленных лягушек в принцесс.

Нельзя сказать, что поглощения вообще лишены смысла. Это очень хорошая стратегия в ситуации, когда основной бизнес находится в ужасном состоянии. Мы бы никогда не узнали об Уоррене Баффетте и его Berkshire Hathaway, если бы он остался в текстильной отрасли. То же относится и к семейству Тишей. Они начали с сети кинотеатров Loew's, на полученные доходы купили табачную компанию Lorrilard, которая помогла поглотить страховую компанию CNA, ну а последняя принесла им крупный пакет акций CBS. Вся хитрость в том, чтобы правильно выбирать кандидатов на поглощение и затем успешно ими управлять.

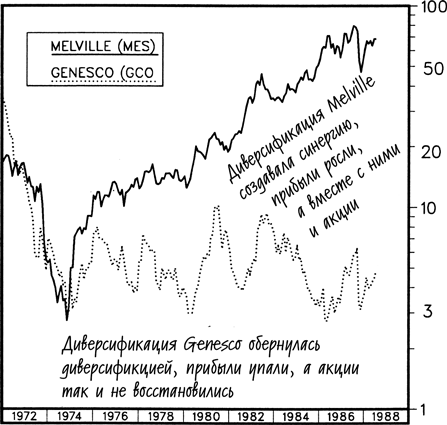

Интересно сравнить две обувные компании — Melville и Genesco, из которых первая осуществила успешную диверсификацию, а вторая — диверсификцию (см. графики). Тридцать лет назад мужская обувь Melville за редкими исключениями продавалась в сети ее магазинов Thom McAn. Продажи выросли, когда компания стала арендовать обувные отделы в других универмагах, особенно в сети магазинов Kmart. Расширение Kmart, начавшееся в 1962 г., привело к взрывному росту прибылей Melville. Имея многолетний опыт дисконтной розничной торговли обувью, компания занялась поглощениями, но действовала не без оглядки: прежде чем осуществить следующее поглощение, она добивалась успеха в предыдущем. В 1969 г. ею была приобретена сеть дисконтных аптек CVS, в 1976 г. — сеть дисконтных магазинов одежды Marshall's и в 1981 г. — Kay Bee Toys. Параллельно Melville сокращала число своих обувных фабрик: если в 1965 г. их было двадцать две, то к 1982 г. осталась одна. Производитель обуви успешно трансформировался в диверсифицированную фирму розничной торговли.

Genesco, в отличие от Melville, была одержима поглощениями. После 1956 г. она поглотила универмаги Bonwit Teller, Henri Bendel, Tiffany и Kress, затем приобрела консалтинговую фирму по вопросам безопасности, продавца женских и мужских ювелирных украшений, магазины товаров для вязания, тканей и джинсовых изделий, а также множество других оптово-розничных предприятий. При этом Genesco не оставляла попыток остаться производителем обуви. За семнадцать лет, с 1956 по 1973 г., компания провела 150 поглощений. Эти приобретения значительно повысили совокупный объем продаж, но, хотя на бумаге Genesco укрупнялась, ее фундаментальные показатели только ухудшались.

Различия в стратегиях Melville и Genesco в конечном счете сказались на размерах прибыли и доходности акций. В период медвежьего рынка 1973–1974 гг. акции обеих компаний упали. Однако прибыли Melville стабильно росли, ее акции поднялись и к 1987 г. превратились в тридцатикратник. Что касается Genesco, то после 1974 г. ее финансовое положение только ухудшалось, а акции так и не восстановились.

Почему Melville удалось достичь успеха, а Genesco нет? Ответ на вопрос тесно связан с понятием синергии. Синергия — это модное название теории «два-плюс-два-равно-пяти», по которой объединенные родственные компании имеют больший потенциал, чем сумма потенциалов отдельных компаний.

Так, теория синергии предполагает, что для Marriott, владеющей гостиницами и ресторанами, было бы логичным приобретение сети ресторанов Big Boy и компании, занимающейся организацией питания в тюрьмах и университетах. (Студенты подтвердят, что между тюремным и университетским питанием много синергии.) Но что может знать Marriott об автомобильных деталях и видеоиграх?

На практике поглощения иногда приводят к появлению синергии, а иногда нет. Gillette, ведущий производитель бритвенных лезвий, добилась синергии, когда приобрела Foamy, производителя кремов для бритья. Однако этого не произошло с шампунями, лосьонами и другими туалетными принадлежностями, производство которых оказалось под контролем Gillette. А вот Berkshire Hathaway, компания Баффетта, чего только ни приобретала — от кондитерских и мебельных магазинов до газет, и каждый раз результат был замечательным. И это у компании, которая специализируется на поглощениях.

Если приспичило приобрести что-нибудь, лучше если это будет родственный бизнес, хотя в целом поглощения не вызывают у меня симпатии. Компании, имеющие избыток денежных средств и готовые переплатить за поглощение, склонны возлагать на целевые компании слишком большие надежды и плохо управлять ими. Вместо этого я бы предпочел увидеть энергичный выкуп акций, который является синергией в чистом виде.

ОСТЕРЕГАЙТЕСЬ АКЦИЙ, РАСТУЩИХ НА СЛУХАХ

Мне постоянно звонят люди, которые рекомендуют серьезные компании для Magellan, а потом, понизив голос, добавляют: «А еще у меня есть замечательная компания лично для вас. Фонду она, наверное, неинтересна, но вам стоит к ней присмотреться. У нее потрясающие перспективы, и она может оказаться победителем».

Это рискованные акции, о которых ходят удивительные слухи. Они быстро разлетаются по округе, из них вы узнаете о компаниях, которые предлагают продукты переработки сока папайи в качестве средства от боли в спине (Smith Labs); лекарства из тропических растений от всех болезней; высокотехнологичные штучки; коровьи моноклональные антитела (Bioresponse); различные чудодейственные добавки и методы получения энергии, противоречащие законам физики. Нередко такие компании вот-вот должны решить ту или иную острую проблему национального масштаба: устранить дефицит нефти, положить конец наркомании и победить СПИД. Однако решения, которые они предлагают, либо надуманы, либо невероятно сложны.

Мне особенно нравится KMS Industries, которая, судя по годовым отчетам, в 1980–1982 гг. занималась «фотоэлементами на основе аморфного кремния», в 1984 г. переключилась на «видеомультиплексоры» и «оптические стержни», в 1985 г. перешла к «обработке материалов с использованием объемного химического взрыва», а в 1986 г. увлеклась «программой по инерциальному удержанию плазмы», «ударным сжатием с помощью лазера» и «визуальным иммунологическим анализом». За это время ее акции упали с 40 до 21/2 долл. Они не стали мелкими акциями ценой ниже 1 долл. лишь благодаря обратному дроблению в соотношении 8 : 1. А вот акции Smith Labs упали с максимума в 25 долл. до 1 долл.

Я посетил головной офис Bioresponse в Сан-Франциско после встречи с их представителем в Бостоне. На верхнем этаже здания в довольно захудалом квартале Сан-Франциско (что само по себе неплохо) в одном конце зала находилось руководство, а в другом — коровы. Пока я беседовал с президентом и бухгалтером, лаборанты в белых халатах забирали лимфу у животных. Эта процедура менее затратна, чем забор лимфы у мышей, с которыми обычно работают. Инсулина, полученного от двух коров, могло хватить на всю страну, а одного грамма коровьей лимфы достаточно для миллиона диагностических тестов.

За акциями Bioresponse следил целый ряд брокерских фирм, а Dean Witter, Montgomery Securities, Furman Selz и J.C. Bradford рекомендовали покупать их. Я купил акции Bioresponse при вторичном размещении в феврале 1983 г. по 91/4 долл. Они выросли до 16 долл., а сейчас практически ничего не стоят. К счастью, я успел продать их с небольшими потерями.

Акции, растущие на слухах, гипнотизируют людей, а рассказы о них обычно взывают к эмоциям. Это как раз тот случай, когда шипение настолько завораживает, что отсутствия бифштекса не замечают. Для покрытия убытков от регулярного инвестирования в подобные акции нужна дополнительная работа. Хотя такие акции могут вырасти незадолго до падения, в долгосрочной перспективе они не принесли мне ничего, кроме убытков.

Вот несколько примеров: World of Wonder; Pizza Time Theater (владелец Чак Чиз купил ферму); One Potato, Two (символ акций SPUD); National Health Care (упала с 14 долл. до 50 центов); Alhambra Mines (им так и не удалось найти нормального рудника); MGF Oil (мелкие акции); American Surgery Centers (к чему им пациенты!); Asbetec Industries (сейчас торгуется по 1/2 долл.); American Solar King (можно найти на «розовых листках» с забытыми акциями); Televideo (пошла под откос); Priam (мне следовало бы держаться подальше от дисководов); Vector Graphics Microcomputers (мне следовало бы держаться подальше и от микрокомпьютеров); GD Ritzys (быстрое питание, но далеко не McDonald's); Integrated Circuits; Comdial Corp и Bowmar.

Общим для этих рискованных компаний, кроме того, что вы теряете на них деньги, является ореол перспективности, не имеющий под собой основы. Вот в чем суть акций, растущих на слухах.

Инвестор избавлен от необходимости контролировать прибыль таких компаний, поскольку ее, как правило, нет. Не возникает проблем и с анализом коэффициента P/E — его тоже нет. Зато недостатка в микроскопах, докторских степенях, больших надеждах и деньгах от продажи акций не наблюдается.

Я постоянно говорю себе (но, видимо, не всегда слышу), что компания с феноменальными перспективами не может потерять инвестиционную привлекательность через год или два. Почему бы не отложить покупку ее акций до тех пор, пока она не заработает репутацию, не начнет показывать прибыль? Акции зарекомендовавшей себя компании вполне могут стать десятикратником. В случае сомнений покупку лучше отложить.

Нередко вокруг многообещающих, но рискованных компаний поднимается ажиотаж, и люди начинают скупать акции при первоначальном публичном размещении (IPO) из боязни опоздать. Это редко приносит успех, хотя известны случаи, когда первые покупатели получали фантастическую прибыль всего за один день. Например, 4 октября 1980 г. при публичном размещении акций Genentech первоначальная цена составляла 35 долл., днем акции достигли максимума в 89 долл., а потом понизились до 711/4 долл. Magellan получил совсем небольшой пакет этих акций (купить акции по цене первоначального предложения удается не всегда). Мне больше повезло с акциями Apple Computer, которые я продал в первый же день с прибылью 20%, поскольку имел возможность купить их столько, сколько хотел. Дело в том, что за день до публичного размещения власти штата Массачусетс приняли решение о продаже акций Apple только опытным покупателям, поскольку для широкой публики они слишком рискованны. В следующий раз я купил акции Apple уже после того, как она обанкротилась и превратилась в компанию, выходящую из кризиса.

Покупка акций новоиспеченной публичной компании сопряжена с большим риском, потому что о ней слишком мало информации. Хотя в моем портфеле были компании, которые показывали хорошие результаты продолжительное время (например, Federal Express, которая стала двадцатипятикратником), в долгосрочной перспективе успехи трех из четырех компаний оставляют желать лучшего.

Намного результативнее IPO отделившихся компаний и компаний, имеющих хорошую историю. В их числе Toys «R» Us, Rent-A-Car и Safety-Kleen. Они уже были известными, что позволяло исследовать их так же, как Ford или Coca-Cola.

ОСТЕРЕГАЙТЕСЬ КОМПАНИЙ, ЗАВИСИМЫХ ОТ КРУПНЫХ КЛИЕНТОВ

Компания, которая продает 25–50% своей продукции единственному покупателю, находится в неустойчивом положении. SCI Systems (не путайте с похоронной компанией) имеет хорошее управление и является основным поставщиком компьютерных компонентов для IBM. Однако никто не гарантирует, что однажды IBM не начнет производить эти компоненты самостоятельно, не откажется от них за ненадобностью или не расторгнет контракт с SCI. Если потеря одного покупателя грозит поставщику катастрофой, я бы поостерегся инвестировать в его акции. Производители дисководов вроде Tandon всегда стояли на грани краха, потому что слишком зависели от небольшого числа клиентов.

Даже если не брать в расчет угрозы расторжения контракта, у крупного клиента достаточно рычагов, позволяющих добиваться снижения цен и других уступок, которые сокращают прибыль поставщика. При таких условиях вероятность успешных инвестиций невысока.

ОСТЕРЕГАЙТЕСЬ БРОСКИХ НАЗВАНИЙ

Как жаль, что Xerox не взяла себе название вроде David's Dry Copies, которое заставило бы больше народу относиться к ней с недоверием. Скучное название у хорошей компании отталкивает покупателей, а яркое название у посредственной компании притягивает инвесторов, поскольку дает ложное ощущение надежности. Люди влюбляются в названия, где есть слова передовой, ведущий или микро, что-нибудь загадочное, интригующий акроним, наконец. UAL сменила название на Allegis в надежде привлечь внимание людей современных с претензией на стиль. Хорошо, что Crown, Cork, and Seal сохранила свое название без изменений. Если бы она прислушалась к консультантам по корпоративному имиджу и стала называться CroCorSea, то с самого начала ей был бы гарантирован большой интерес со стороны институциональных инвесторов.