Идеальная акция

Оценивать состояние компании намного легче, если понимаешь существо бизнеса. Вот почему я предпочитаю вкладывать средства в производство колготок и в сети мотелей, а не в производство спутников связи и волоконной оптики. Чем проще компания, тем больше она мне нравится. Когда говорят: «Этой лавочкой может управлять любой дурак» — я воспринимаю это как плюс, поскольку нет гарантии, что дурак и в самом деле не окажется у руля.

Доведись мне выбирать между прекрасной компанией с отличным руководством в сложной отрасли с высоким уровнем конкуренции и скучной компанией с посредственным руководством в незамысловатой отрасли без конкуренции, то я бы предпочел последнюю. Причина проста: ее легче контролировать. За долгие годы поглощения пончиков и приобретения шин у меня выработалось своего рода чувство такой продукции, чего не скажешь о лазерных лучах или микропроцессорах.

Фраза «С этим бизнесом справится любой дурак» — один из признаков идеальной компании, об акциях которой можно только мечтать. Хотя идеальной компании в реальной жизни не найти, попробуйте вообразить ее, и вы поймете, как она должна выглядеть. Наиболее существенны следующие тринадцать признаков.

1. Скучное, а еще лучше нелепое название

Идеальная акция должна принадлежать идеальной компании, идеальная компания должна заниматься предельно простой деятельностью, а предельно простая деятельность должна иметь скучное название. Чем скучнее, тем лучше. Например, Automatic Data Processing — неплохое начало.

Automatic Data Processing, однако, не настолько скучно, как Bob Evans Farms. Что может быть зауряднее акций под названием Bob Evans? От самого названия уже веет тоской, но именно в этом одна из причин перспективности акций. Однако даже Bob Evans Farms не лучший вариант, так же как и Shoney's или Crown, Cork, and Seal. Им далеко до Pep Boys—Manny, Moe, and Jack.

Из всех известных мне названий Pep Boys—Manny, Moe, and Jack — самое многообещающее. Оно лучше, чем скучное, оно нелепое. Ну кто захочет вложить деньги в компанию, название которой ассоциируется с комедийным телесериалом «Три бездельника»? Какой аналитик с Уолл-стрит или портфельный менеджер в здравом уме порекомендует акции с названием Pep Boys—Manny, Moe, and Jack, пока не убедится в их сверхдоходности? Но к тому времени они вырастут в десять раз.

Громогласное заявление на приеме с коктейлем о том, что вы держите Pep Boys, вряд ли привлечет к вам публику, но стоит только прошептать «GeneSplice International», как все начинают прислушиваться. Между тем акции GeneSplice International только и делают, что падают, а акции Pep Boys—Manny, Moe, and Jack растут все выше и выше.

Тот, кто обнаружит такие акции достаточно рано, может даже получить скидку за нелепость названия. Вот почему я всегда выискиваю компании вроде Pep Boys, Bob Evans или Consolidated Rock. Что касается последней, то к сожалению эта замечательная «цементная» компания изменила свое название сначала на Conrock, а затем на более стильное Calmat. Пока она называлась Consolidated Rock, никто ее не замечал.

2. Скучная деятельность

Еще заманчивее, когда компания со скучным названием занимается чем-то совершенно скучным. Например, компания Crown, Cork, and Seal производит консервные банки и бутылочные пробки. Что может быть скучнее? В журнале Time рядом с интервью с Ли Якоккой вы не найдете интервью с генеральным директором Crown, Cork, and Seal, и это только плюс. Зато с акциями компании уж точно не соскучишься.

Я уже упоминал о Seven Oaks International — компании, которая занимается обработкой купонов, дающих право на скидку в продуктовых магазинах. Так вот, взлет ее акций с 4 до 33 долл. вряд ли оставит кого равнодушным. На фоне успехов Seven Oaks International и Crown, Cork, and Seal компания IBM смотрится как ревю в стиле Лас-Вегаса. А агентство Rent-A-Car? Это чудесное предприятие при тесном сотрудничестве со страховой компанией обеспечивает клиентов автомобилями на то время, пока их собственные машины находятся в ремонте. Первоначальное публичное размещение акций, которое агентство осуществило по цене 4 долл., осталось незамеченным на Уолл-стрит. Какой уважающий себя финансовый магнат будет думать о том, на чем ездят люди, пока их автомобили стоят в мастерской? На проспект эмиссии агентства могли не обратить внимания точно так же, как не обращают внимания на рекламу обезболивающего средства. Его акции, однако, когда я последний раз интересовался ими, стоили уже 16 долл.

Компания, которая занимается скучными вещами, почти так же хороша, как и та, что имеет скучное название. Сочетание того и другого дает потрясающий эффект. Оно гарантирует, что профессиональные инвесторы не будут замечать компанию до тех пор, пока хорошие результаты не заставят их начать скупку акций, которая еще больше подхлестнет цену. Если у компании высокая прибыль и сильный баланс, но она занимается скучным делом, то ее акции долгое время идут по низкой цене. Как только компания станет модной и переоцененной, ее акции можно смело продавать падким на моду.

3. Неприятное занятие

Компанию, чья деятельность вызывает не только скуку, но и отвращение, можно считать исключительно удачной находкой. В идеале занятие компании должно заставлять людей передергиваться и вызывать тошноту. Взять хотя бы компанию Safety-Kleen. Название ее выглядит многообещающе — компания, в имени которой на месте буквы «C» стоит «K», заслуживает внимания. Плюсом является и то, что когда-то Safety-Kleen была связана с Chicago Rawhide (см. «Отделившийся бизнес» в этой главе).

Safety-Kleen предлагает автомастерским установки для мойки грязных деталей. Установки освобождают автомехаников от необходимости промывать детали вручную в бензине, поэтому автомастерские охотно платят за услугу. Время от времени работники Safety-Kleen удаляют из установки отстой и масло и отправляют их на переработку. Они занимаются этой черной работой уже давно, но вы не увидите сюжета о ней ни на одном телеканале.

Удалением грязного машинного масла Safety-Kleen не ограничилась. Она освоила производство жироуловителей для ресторанов и систем для улавливания других загрязнений. Какой аналитик захочет писать об этом, какой портфельный менеджер захочет включить Safety-Kleen в свой список бумаг, рекомендованных к покупке? Желающих не так много. Именно этим и привлекательна Safety-Kleen. У нее, как и у Automatic Data Processing, непрерывно растет прибыль, а вместе с ней и акции.

Ну а Envirodyne? Об этой компании я узнал несколько лет назад от Томаса Суини, который был тогда аналитиком Fidelity по продуктам лесопереработки, а теперь управляет Fidelity Capital Appreciation Fund. Ее название вполне соответствует первому из признаков идеальной компании: оно напоминает нечто разрушающее озоновый слой, но на самом деле имеет отношение к обеденному столу. Clear Shields, один из ее филиалов, производит пластиковые вилки и соломинки, иными словами, представляет собой идеальный бизнес, с которым любой дурак справится. На деле, однако, им управляют высококлассные менеджеры, имеющие значительные доли в капитале компании.

По производству столовых приборов из пластика Envirodyne занимает второе место, по производству пластиковых соломинок — третье, но главное не в этом, а в том, что она — самый низкозатратный производитель в отрасли.

В 1985 г. Envirodyne начала вести переговоры по покупке Viskase, ведущего производителя натуральных оболочек для сосисок и колбас. В результате Viskase был куплен у Union Carbide почти что даром. В 1986 г. она приобрела Filmco, ведущего производителя пищевой упаковочной ПВХ-пленки. Пластиковые вилки, оболочки для сосисок, упаковочная пленка… — еще немного, и без ее продукции не обойдется ни один семейный пикник.

В результате этих поглощений с 1985 по 1987 г. прибыль компании выросла с 34 центов на акцию до 2 долл. и в 1988 г. должна достичь 2,5 долл. Компания успешно погасила долги, связанные с поглощениями, за счет собственных денежных потоков. Я купил ее акции в 1985 г. за 3 долл. На пике в 1988 г. они торговались по 367/8 долл.

4. Отделившийся бизнес

Компании, появившиеся в результате отделения направлений деятельности или частей существующего бизнеса, подобно Safety-Kleen, которая вышла из недр Chicago Rawhide, или Toys «R» Us, отпочковавшаяся от Interstate Department Stores, нередко становятся удивительно привлекательными объектами инвестирования. Dart & Kraft, возникшая когда-то в результате слияния, в конечном итоге разделилась для того, чтобы Kraft снова стала чисто пищевой компанией. Dart, которой принадлежит Tupperware, при отделении получила название Premark International и превратилась в превосходный объект инвестирования. То же самое произошло и с Kraft, которую в 1988 г. поглотила Phillip Morris.

Крупные компании не хотят, чтобы отделенные подразделения оказались в беде и бросили них тень. Отделенный бизнес имеет, как правило, сильный баланс и полностью готов к самостоятельной деятельности. Независимость развязывает руки новому руководству, которое может сократить затраты и найти нестандартные пути повышения прибылей в краткосрочной и долгосрочной перспективе.

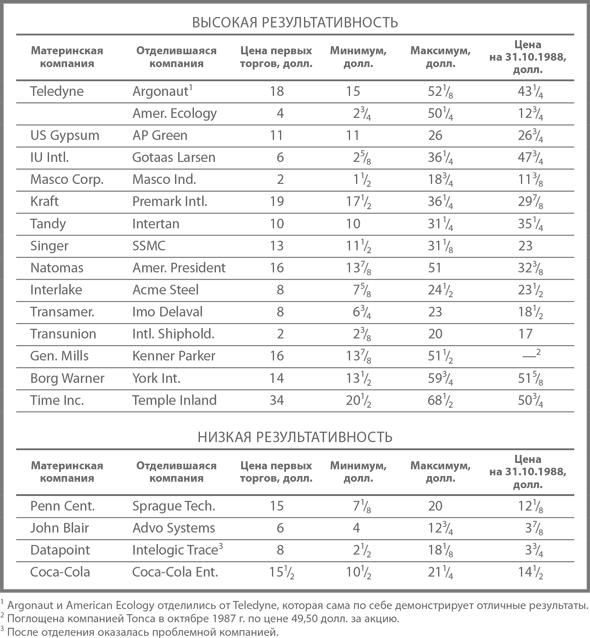

Ниже приведены две группы отделившихся компаний: первая демонстрирует высокие результаты, а вторая — посредственные.

Материалы об отделении, рассылаемые акционерам, обычно готовятся наспех и потому получаются небрежными и неполными, что превращает их в нечто лучшее, чем стандартная годовая отчетность. Уолл-стрит зачастую не понимает идею отделения и практически не обращает внимания на новых игроков. Инвесторам нередко навязывают акции новоиспеченной компании в виде бонуса или дивиденда за участие в капитале материнской компании. Институциональные инвесторы расстаются с такими акции так же легко, как расстаются с карманной мелочью или найденными деньгами. Все это верные приметы акций отделившихся компаний.

Здесь море возможностей для инвестора-любителя, особенно после недавнего бума слияний и поглощений. Компании под угрозой враждебного поглощения частенько спасаются от рейдеров путем продажи или отделения подразделений, которые потом становятся публичным бизнесом. После поглощения компании обычной практикой является продажа ее частей, которые также обретают самостоятельность и превращаются в объекты инвестирования. Если вы узнали об отделении или получили несколько акций новой компании, немедленно исследуйте перспективы дальнейших инвестиций. Через месяц другой после завершения отделения проверьте, не скупает ли кто из инсайдеров, руководителей и директоров акции. Это красноречиво характеризует уверенность руководства в перспективах компании.

Самое крупное отделение связано с ATT, в результате расчленения которой появились компании с общим прозвищем Baby Bells: Ameritech, Bell Atlantic, Bell South, Nynex, Pacific Telesis, Southwestern Bell и US West. Пока материнская компания развивалась ни шатко ни валко, в семи новых компаниях средний прирост капитала с ноября 1983 г. по октябрь 1988 г. составил 114%. С учетом дивидендов совокупная доходность приблизилась к 170%. Это вдвое выше среднерыночного уровня и выше доходности большинства известных взаимных фондов, включая и тот, которым управляет ваш покорный слуга.

Получив свободу, семь региональных компаний сумели повысить свои доходы, снизить затраты и заработать хорошую прибыль. Они получили весь местный и региональный бизнес, желтые страницы и 50 центов с каждого доллара, поступающего ATT за междугородную связь. Их ниша была превосходна. Крупные вложения в современное оборудование остались позади, поэтому им не пришлось разводнять акционерный капитал, выпуская дополнительные акции. Вполне естественным образом Baby Bells начали конкурировать друг с другом и с самодовольной материнской компанией. Последняя постепенно теряла господство в высокодоходной сфере аренды оборудования, тратила силы на борьбу с новыми конкурентами Sprint и MCI и несла большие убытки в секторе компьютерных коммуникаций.

Инвесторам, державшим акции старой ATT, отвели восемнадцать месяцев на принятие решения, что делать. Они могли продать акции ATT и поставить на этом точку; оставить акции ATT вместе с полученными акциями Baby Bells или продать акции ATT и сохранить акции Baby Bells. Те из них, кто не поленился и провел исследование, продали ATT и не только сохранили Baby Bells, но и максимально увеличили их долю в своих портфелях.

Акционеры ATT, которых насчитывалось 2,96 млн, получили горы информационных материалов с разъяснением планов Baby Bells. Новые компании выложили все свои намерения. Миллионы сотрудников ATT и ее бесчисленные поставщики ясно видели, что происходит. Знающих было слишком много, чтобы преимущество инвестора-любителя досталось лишь отдельным счастливчикам. Уж если на то пошло, то каждый владелец телефона ощущал приближение больших перемен. Я тоже не остался в стороне, но мой выигрыш оказался скромным, поскольку трудно было представить, что традиционно консервативным компаниям удастся добиться успеха так быстро.

5. Отсутствие интереса со стороны институциональных инвесторов и аналитиков

Акции, которые мало привлекают или вообще не интересуют институциональных инвесторов, — потенциальные победители. Найдите компанию, где ни разу не побывал аналитик и которую не знает ни один из них, и у вас в руках двойной победитель. Я едва не прыгаю от радости, когда в компании говорят, что в последний раз там видели аналитика три года назад. Это совсем не редкость в банках, ссудо-сберегательных и страховых компаниях. Их тысячи, а Уолл-стрит интересуют не более сотни.

Не меньший интерес я проявляю и к некогда популярным акциям, от которых отвернулись профессионалы. Такое случилось с Chrysler и Exxon вблизи минимума, как раз перед разворотом.

Информацию о вложениях институциональных инвесторов можно найти в следующих источниках: Vicker's Institutional Holdings Guide, Nelson's Directory of Investment Research и Spectrum Surveys, издаваемом компанией CDA Investment Technologies. Не менее полезны Value Line Investment Survey и книги с отрывными листами агентства S&P, которые обычно предоставляются фондовыми брокерами.

6. Слухи о причастности к токсичным отходам или мафии

Трудно представить более идеальную отрасль, чем утилизация отходов. После натуральных оболочек для колбасных изделий, жира и грязного масла ничто не отвращает людей больше, чем сточные воды и токсичные отходы. Вот почему я очень обрадовался, когда однажды ко мне в офис пожаловали руководители компании по утилизации твердых отходов. Они прибыли в город для участия в конференции по твердым отходам и привезли с собой стенды и кучу слайдов — только представьте, как чудесно это должно было выглядеть. Но одеты они были не в привычные всем голубые хлопчатобумажные наглухо застегнутые робы, которые мы видим изо дня в день, а в тенниски с надписью «Твердые отходы». Ну прямо члены команды по боулингу с одноименным названием! Однако нет ничего лучше именно таких руководителей.

Те счастливчики, которые купили акции Waste Management, Inc., уже знают, что они выросли почти в сто раз.

Перспективы у Waste Management еще лучше, чем у Safety-Kleen, потому как эта компания связана с немыслимыми вещами: токсичными отходами и мафией. Тот, кто полагает, что мафия заправляет итальянскими ресторанами, газетными киосками, химчистками, стройплощадками и прессами для получения оливкового масла, наверняка думает, что мафия контролирует и переработку мусора. Такое фантастическое представление сыграло на руку тем, кто раньше всех приобрел акции Waste Management, которые, как это обычно бывает, были недооцененными.

Наверное, это слухи о причастности мафии к утилизации отходов отпугнули инвесторов, опасавшихся мафии в гостиничном и игорном бизнесе. Помните, какой ужас навевали акции казино, которые сегодня готов купить каждый? Считалось, что респектабельным инвесторам нельзя связываться с этими акциями, потому как казино — это сама мафия. Но стоило акциям и прибылям взлететь, и мафия отошла на второй план. С приходом в этот бизнес компаний Holiday Inn и Hilton инвестиции в акции казино стали обычным делом.

7. Гнетущее впечатление

Мой фаворит в этой категории — Service Corporation International (SCI), которая к тому же имеет скучное название. Я узнал об этой компании от Джорджа Вандерхайдена, бывшего аналитика Fidelity в сфере электроники, успешно руководящего сегодня Fidelity Destiny Fund.

Помимо токсичных отходов Уолл-стрит не любит все, что имеет отношение к смерти. А SCI напрямую связана с ритуальными услугами.

На протяжении нескольких лет эта хьюстонская компания скупает местные семейные предприятия, занимающиеся похоронным бизнесом, как это делала Gannett с провинциальными газетами. SCI превратилась в своего рода McDonald's в сфере ритуальных услуг. Предмет ее внимания — активный бизнес, организующий не менее десятка похорон в неделю, мелкими похоронными бюро, для которых пара похорон в неделю является нормой, она не интересуется.

Последний подсчет показал, что SCI принадлежат 461 похоронное бюро, 121 кладбище, 76 цветочных магазинов, 21 производственно-складской центр и 3 службы доставки гробов — классическая вертикально интегрированная компания. Вершиной ее славы стали похороны Говарда Хьюза.

SCI первая ввела полисы предварительной оплаты или резервирования услуг, завоевавшие большую популярность. Они позволяли любому оплатить собственные похороны и гроб заранее, когда есть деньги, и избавить от расходов своих родственников. Даже если стоимость ритуальных услуг утроится к тому моменту, когда они понадобятся, тело предадут земле по старым ценам. Это выгодно семье покойного и еще выгоднее компании.

SCI получает деньги от предварительной оплаты сразу, и ее касса постоянно пополняется. Если она будет получать за полисы 50 млн долл. каждый год, то эти деньги превратятся в миллиарды к тому времени, когда придется выполнять обязательства. Не так давно компания расширила свои операции и стала предлагать полисы другим похоронным бюро. В последние пять лет предварительные продажи похоронных услуг росли на 40% в год.

Бывает, что история успеха дополняется неожиданной удачей. Именно это произошло с SCI, которая заключила очень выгодную сделку с American General, компанией, заинтересованной в покупке принадлежавшего SCI земельного участка в Хьюстоне. В обмен American General предложила 20%-ный пакет акций SCI. SCI не только вернула без затрат свои акции, но и получила право продолжать работу на старом месте в течение двух лет, пока не переберется в другой район Хьюстона.

SCI замечательна тем, что долгие годы профессиональные инвесторы избегали ее. Даже фантастические достижения компании не помогали, руководителям SCI оставалось только устроить демонстрацию на катафалках для привлечения внимания. Те инвесторы-любители, которые были в курсе событий, могли купить акции гарантированного победителя с устойчиво растущей прибылью намного дешевле, чем ходовые акции компании из какой-нибудь популярной отрасли. Инвестиционная возможность была идеальной — компания работала как часы, каждый мог убедиться в этом сам, прибыль стабильно росла, бизнес быстро, практически без заимствований расширялся, а Уолл-стрит смотрела в другую сторону.

Лишь в 1986 г. SCI обрела наконец поклонников среди институциональных инвесторов, которые скупили более 50% акций, и стала пользоваться вниманием со стороны аналитиков. К тому моменту, когда акции SCI признали на Уолл-стрит, они превратились в двадцатикратник, а потом сильно сдали по сравнению с рынком. Помимо давления со стороны институциональных инвесторов (доля которых к этому времени была очень высокой) и брокеров на компанию отрицательно повлияло поглощение двух фирм, занимающихся производством гробов. К тому же резко повысилась стоимость приобретения перспективных похоронных бюро и кладбищ, поэтому рост доходов от продажи полисов оказался ниже ожидаемого.

8. Нерастущая отрасль

Многие предпочитают инвестировать в быстро растущие отрасли, где много шума и суеты. Но только не я. Мне по душе медленно растущие отрасли вроде пластмассовых ножей и вилок, если на горизонте нет совсем нерастущей отрасли вроде ритуальных услуг. Вот где появляются самые крупные победители.

В наэлектризованной атмосфере быстро растущей отрасли уже ничто не может взволновать, разве что падение акций. Производство ковровых покрытий в 1950-е гг., электроники в 1960-е гг. и компьютеров в 1980-е гг. росло захватывающе быстро, однако процветание многочисленных компаний в этих секторах было недолгим. Все потому, что в популярных отраслях на каждый продукт приходится тысяча выпускников Массачусетского технологического университета, занятых удешевлением производства путем его переноса на Тайвань. Стоит одной компьютерной компании создать лучший в мире текстовый процессор, как десять конкурентов вкладывают 100 млн долл. в разработку еще более совершенного и выпускают его на рынок уже через восемь месяцев. Такого не случается с бутылочными пробками, услугами по учету купонов, переработкой грязного масла и сетями мотелей.

SCI помогло то, что в отрасли ритуальных услуг практически нет роста. Похоронный бизнес в стране растет всего на 1% в год. Это слишком мало, чтобы заинтересовать любителей бурной деятельности, которые предпочитают компьютеры. Зато этот бизнес стабилен, а его клиентская база надежна как ни одна другая.

В нерастущей отрасли, особенно той, которая занимается скучнейшим делом и вызывает у людей неприятные ассоциации, нет проблем с конкуренцией. В ней не нужно опасаться наплыва новых соперников — желающих просто не находится. Это создает условия для непрерывного развития и укрепления позиции на рынке подобно SCI. В ее собственности 5% похоронных бюро страны, и ничто не мешает ей довести рыночную долю до 10–15%. С SCI не станет связываться ни один выпускник Школы бизнеса Уортона, а в инвестиционных банках вряд ли поймут того, кто пожелает специализироваться на акциях фирм, собирающих грязное масло в автомастерских.

9. Своя ниша

Акциям Twentieth Century-Fox я бы предпочел акции местного гравийного карьера, потому что у кинокомпании много конкурентов, а гравийный карьер имеет свою нишу. Twentieth Century-Fox поняла это, когда купила Pebble Beach вместе с ее карьером.

Гравийный карьер, несомненно, более надежный бизнес, чем ювелирный. В ювелирном бизнесе конкуренция идет между ювелирами города, штата и даже других стран, потому что ювелирные изделия можно купить во время отпуска где угодно и привезти домой. Владельцы же единственного в Бруклине гравийного карьера фактически монополисты, которым непопулярность их бизнеса дает дополнительную защиту.

Работники карьера называют свой продукт «конгломерат», но даже такое благородное название не меняет существа камня, песка и гравия как одних из самых дешевых материалов. Парадокс в том, что тонна их смеси стоит примерно 3 долл. Стакан апельсинового сока стоит столько же, сколько и полтонны щебня, который, если есть грузовик, можно отвезти домой и вывалить на газон.

Ценность гравийного карьера в том, что с ним никто не может конкурировать. Ближайший конкурент, находящийся в другом округе, вряд ли повезет камень в чужой район, поскольку транспортные расходы съедят всю его прибыль. Каким бы хорошим ни был камень из Чикаго, владелец чикагского карьера никогда не появится на вашей территории в Бруклине или Детройте. Из-за большого веса камня производство конгломерата — эксклюзивный бизнес. Для его защиты не нужно платить дюжине адвокатов.

Владельцы и акционеры эксклюзивного бизнеса прекрасно знают его стоимость. Inco является крупнейшим производителем никеля в мире сегодня и будет им через пятьдесят лет. Когда мне довелось побывать на медном руднике Бингем-Каньоне (штат Юта) и увидеть масштабы разработок, я вдруг понял, что ни в Японии, ни в Корее никто никогда не изобретет нечто подобное.

Имея эксклюзивную лицензию в какой-либо сфере, можно поднимать цены. В случае с гравийным карьером можно поднять цены до уровня, при котором владелец ближайшего карьера станет подумывать о возможности конкурентной борьбы. Он и сам устанавливает цены таким же способом.

Амортизация экскаваторов, камнедробилок и прочей тяжелой техники позволяет заметно снизить налоги плюс налоговая скидка на истощение природных ресурсов вроде той, что получают за свои нефтяные и газовые месторождения компании Exxon и Atlantic Richfield. Трудно даже представить, чтобы кто-то с гравийным карьером обанкротился. Итак, если у вас нет собственного карьера, то лучшее, что остается делать, это покупать акции производителей конгломерата вроде Vulcan Materials, Calmat, Boston Sand & Gravel, Dravo и Florida Rock. При продаже частей бизнеса крупные компании вроде Martin-Marietta, General Dynamics и Ashland непременно оставляют себе гравийные карьеры.

Я постоянно высматриваю нишевые компании. Наличие ниши — обязательный атрибут идеальной компании. Первой компанией, купленной Уорреном Баффеттом, была Нью-Бедфордская текстильная фабрика в штате Массачусетс, которая, как вскоре стало понятно, представляла совсем не нишевый бизнес. Потерпев неудачу в текстильной отрасли, он переключился на нишевые компании, которые принесли его акционерам миллионы. Баффетт одним из первых обратил внимание на стоимость газетных и телевизионных компаний, господствовавших на рынке, и начал с газеты Washington Post. Руководствуясь теми же соображениями, я приобрел максимально возможное количество акций Affiliated Publications, владельца местной газеты Boston Globe. Разве может проиграть Globe, которой принадлежит 90% дохода от печатной рекламы в Бостоне?

Если Globe имеет одну рыночную нишу, то у Times Mirror Company их несколько: Los Angeles Times, Newsday, Hartford Courant и Baltimore Sun. Компании Gannett принадлежит 90 ежедневных газет, большинство из которых являются единственными крупными ежедневными изданиями в административных центрах округов. Инвесторы, которые в начале 1970-х гг. осознали преимущества эксклюзивных лицензий на газетный и кабельный бизнес, получили набор десятикратников, когда акции кабельных компаний и средств массовой информации стали популярными на Уолл-стрит.

Любой работавший в Washington Post журналист, рекламный агент или редактор мог обратить внимание на рост прибыли и осознать стоимость ниши. Газетный бизнес очень перспективен по целому ряду причин.

Фармацевтические и химические компании также имеют ниши — продукты, которые, кроме них, никто не имеет права производить. SmithKline потратила не один год, чтобы получить патент на тагамет. Как только она стала его обладателем, угроза со стороны конкурентов, вкладывающих в исследования миллиарды долларов, исчезла. Им пришлось разрабатывать новое лекарство, доказывать его непохожесть на другие лекарства и три года испытывать его в клинических условиях, чтобы получить разрешение государства на его продажу. Кроме того, нужно еще доказать, что новое лекарство не убивает крыс, хотя похоже, что от большинства из них крысы все же дохнут. Как минимум, их здоровье ухудшается. Только представьте, однажды я заработал на крысах деньги, вложив в акции лаборатории по их разведению Charles River Breeding Labs. Такой бизнес многим не по душе.

Нишевыми продуктами химических компаний являются пестициды и гербициды. Получить разрешение на производство ядохимиката ничуть не легче, чем на лекарство. Пестицид или гербицид, запатентованный и одобренный федеральным правительством, превращается в станок для печатания денег. У Monsanto их сегодня несколько.

Торговые марки вроде Robitussin, Tylenol, Coca-Cola и Marlboro почти так же хороши, как и нишевые товары. Доверие публики к безалкогольному напитку или лекарству от кашля покупается огромной ценой. На это уходят долгие годы.

10. Продукт, который покупают постоянно

С моей точки зрения, лучше вкладывать средства в компании, производящие лекарства, безалкогольные напитки, бритвенные лезвия и сигареты, а не в производителей игрушек. Конечно, и в этой отрасли кто-нибудь может создать замечательную куклу — мечту любого ребенка. Но ребенку нужно не более одной куклы. Через восемь месяцев этот товар снимут с продажи, чтобы предложить новую куклу-мечту, созданную другим производителем.

Зачем испытывать судьбу на неустойчивом рынке, если вокруг полно стабильных компаний?

11. Пользователь технологии

Вместо инвестиций в компьютерные компании, которые борются за выживание в бесконечной ценовой войне, почему бы не вложить деньги в компанию, которой ценовая война на руку, например Automatic Data Processing? По мере снижения цен на компьютеры сокращаются затраты Automatic Data и растет ее прибыль. Или вместо компании, производящей автоматические сканеры, почему бы не инвестировать в супермаркеты, устанавливающие эти сканеры? Если один сканер снизит затраты супермаркета всего на 3%, то прибыль владельца сети супермаркетов может вырасти в два раза.

12. Акции покупают инсайдеры

Нет лучшего свидетельства перспективности акций, чем деньги, которые в них вкладывают работники компании. Инсайдеры в целом — чистые продавцы: на одну купленную акцию они продают 2,3 акции. После падения Dow Jones на 1000 пунктов в период с августа по октябрь 1987 г. обнадеживало лишь то, что на одну проданную инсайдерами акцию приходилось четыре купленных. Хоть они не утратили веру.

Когда инсайдеры активно скупают акции, можно как минимум не опасаться, что компания в ближайшие шесть месяцев обанкротится. Бьюсь об заклад, что за всю историю среди компаний, в которые вкладываются деньги инсайдеров, не было и трех быстро обанкротившихся.

В долгосрочной перспективе инвестиции инсайдеров дают еще одно преимущество. Руководители, которые держат акции своей компании, заботятся о выгоде акционеров, а те, которые просто получают заработную плату, — о своей собственной. Чем крупнее компания, тем выше оплата труда руководства. Это толкает менеджеров на расширение бизнеса любой ценой, нередко в ущерб акционерам. Такое происходит реже в тех компаниях, где руководители имеют большие пакеты акций.

Неплохо, если генеральный директор или президент компании с зарплатой в миллионы долларов покупает несколько тысяч акций своего предприятия, однако лучше, когда рядовые работники увеличивают участие в капитале компании. Если вы видите, что работник с годовым окладом 45 000 долл. покупает акции на 10 000 долл., можно не сомневаться — это вотум доверия. Вот почему для меня предпочтительнее семь вице-президентов, приобретающих по 1000 акций, а не президент, купивший 5000 акций.

Если акции падают после того, как их купят инсайдеры, и у вас появляется шанс купить их дешевле, это еще лучше.

Покупки инсайдеров отследить несложно. Каждый раз, когда руководитель покупает или продает акции, он обязан представить отчет по форме 4 в SEC. Эта информация публикуется в информационных бюллетенях, например Vicker's Weekly Insider Report и The Insiders, а также в таких изданиях, как Barron's, The Wall Street Journal и Investor's Daily. Во многих местных деловых газетах есть сведения об операциях инсайдеров. Соответствующая колонка есть, например, в Boston Business Journal. Информацию можно получить у брокера или в местной библиотеке, если она выписывает информационные бюллетени. Агентство Value Line публикует сводные таблицы операций инсайдеров.

(Продажа акций инсайдерами обычно ничего не значит, и реагировать на нее глупо. Если акции выросли с 3 до 12 долл., а девять руководителей начинают их продавать, то я бы насторожился, особенно когда речь идет о значительной доле пакетов. Но в большинстве случаев продажи инсайдеров не являются прямым свидетельством трудностей в компании. Есть масса причин, по которым инсайдерам приходится продавать акции. Деньги могут потребоваться для оплаты обучения детей, покупки нового дома, погашения долга или диверсификации портфеля. Но для покупки у инсайдеров есть только одна причина: они считают, что стоимость акций занижена и в конечном итоге вырастет.)

13. Выкуп акций

Самый простой и лучший способ вознаграждения инвесторов — выкуп компанией собственных акций. Если компания уверена в будущем, почему бы ей не вложить деньги в себя, как это делают акционеры? Объявление о массовом выкупе акций 20 октября 1987 г. после краха остановило бы падение и стабилизировало бы обстановку на пике паники. В долгосрочной перспективе такие выкупы непременно приносят инвесторам прибыль.

Выкуп приводит к сокращению количества акций в обращении. Это чудесным образом отражается на величине прибыли на акцию и в конечном итоге на цене акции. У компании, выкупившей половину своих акций, при неизменной прибыли величина прибыли на акцию удваивается. Мало кому удается достичь такого результата путем снижения затрат или увеличения объемов продаж.

Exxon выкупает свои акции потому, что это дешевле бурения нефтяных скважин. Поиск нового месторождения нефти может обойтись в 6 долл. на баррель, и если каждая из акций представляет 3 долл. на баррель нефтяных запасов, то их изъятие из обращения эквивалентно открытию месторождения на Нью-Йоркской фондовой бирже всего за 3 долл. на баррель.

Еще не так давно о таком разумном шаге не было и речи. Одной из первой компаний, решившихся на выкуп акций еще в 1960-х гг., была International Dairy Queen, но ее примеру последовали немногие. Славная фирма Crown, Cork, and Seal выкупает понемногу свои акции на протяжении последних двадцати лет. Она не выплачивает дивидендов и не занимается поглощениями, однако вывод акций из обращения дает отличный эффект. Если так будет продолжаться и дальше, то однажды у нее может остаться всего 1000 акций, каждая стоимостью 10 млн долл.

Председатель правления Teledyne Генри Синглтон периодически делает предложения по выкупу акций по гораздой более высокой цене, чем их предлагают на фондовой бирже. Когда акции Teledyne продавались по 5 долл., он мог заплатить 7 долл., когда они стоили 10 долл., то — 14 долл. и т.д. С самого начала он давал акционерам возможность продать акции с хорошей премией. Столь наглядная демонстрация уверенности в себе намного убедительнее, чем данные годового отчета.

Обычные альтернативы выкупу акций: 1) повышение дивидендов; 2) разработка новых продуктов; 3) освоение новых видов деятельности и 4) поглощения. Gillette испробовала все четыре с упором на последние три. Относительный размер необычайно прибыльного производства бритвенных приборов этой компании постепенно сокращался в результате поглощения менее доходных видов бизнеса. Если бы компания регулярно занималась выкупом и повышала дивиденды вместо того, чтобы отвлекать капитал на производство косметики, туалетных принадлежностей, шариковых ручек, зажигалок, блендеров, офисных товаров, зубных щеток, средств по уходу за волосами, электронных часов и прочего, то ее акции могли бы стоить более 100 долл., а не 35 долл. как сегодня. Дела Gillette пошли на лад после того, как она стала избавляться от убыточных направлений деятельности и сконцентрировала усилия на основном бритвенном бизнесе, где у нее доминирующее положение на рынке.

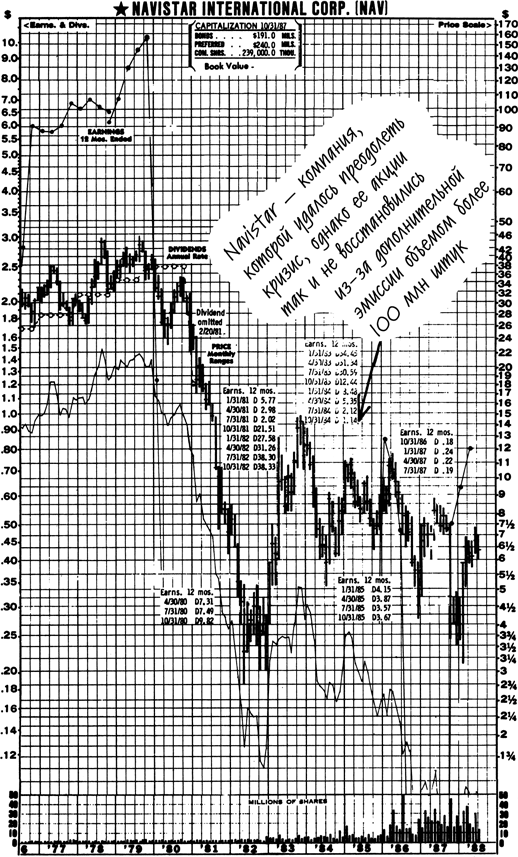

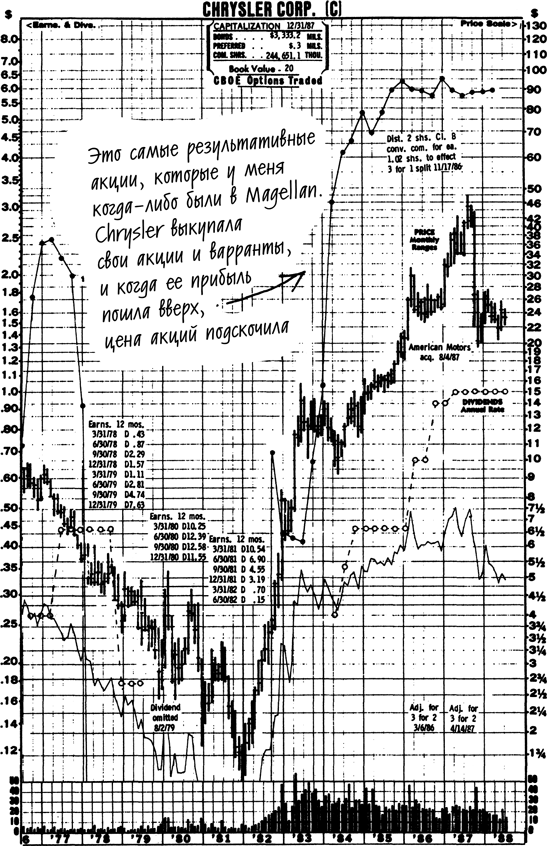

Действием обратным выкупу акций является выпуск новых акций, или разводнение капитала. International Harvester, ныне Navistar, продала миллионы дополнительных акций, чтобы получить деньги для выхода из кризиса в сфере производства сельскохозяйственного оборудования (см. график). Chrysler, если помните, поступила наоборот: по мере оздоровления бизнеса она выкупала акции и варранты (см. график). Navistar восстановила свою прибыльность, однако из-за чрезмерного разводнения капитала воздействие получаемой прибыли на цену акций минимально, а акционеры мало что получили от оздоровления компании.

САМАЯ ВЫДАЮЩАЯСЯ КОМПАНИЯ

Если бы меня попросили назвать чудо-компанию, в которой сочетаются все худшие черты Waste Management, Pep Boys, Safety-Kleen, гравийных карьеров и производителей бутылочных пробок, это была бы Cajun Cleansers. Она занимается скучнейшим бизнесом — удалением с мебели, редких книг и ткани пятен плесени, которая появляется при повышенной влажности. Cajun Cleansers недавно отделилась от Louisiana BayouFeedback.

Поскольку головной офис компании расположен в болотистой части Луизианы, добраться до него можно на самолете с двумя пересадками, а затем из аэропорта на пикапе. В Cajun Cleansers не бывал ни один аналитик из Нью-Йорка или Бостона, а институциональные инвесторы не купили ни одной ее акции.

Попробуйте упомянуть о ней на приеме с коктейлем, и вы моментально лишитесь собеседников. Ее нелепое название отпугивает всех, кто слышит его.

Тем не менее компания очень популярна в болотистых и глухих районах, где ее услуги пользуются невероятным успехом. Размах операций Cajun Cleansers должен вырасти еще больше в связи с получением патента на гель для удаления всех видов пятен с одежды, мебели, ковров, кафеля и даже алюминиевого сайдинга. Патент открывает нишу, о которой Cajun давно мечтала.

Кроме этого, компания собирается предложить пожизненные страховое обслуживание миллионам американцев, которые готовы заплатить авансом за гарантированное удаление любых загрязнений и пятен в будущем.

О Cajun c ее патентом вы не найдете упоминания ни в одном популярном журнале, за исключением, может быть, тех, которые верят, что Элвис все еще жив. Семь лет назад при первоначальном публичном размещении акций Cajun цена открытия составила 8 долл. и очень быстро поднялась до 10 долл. Именно по такому курсу директора компании покупали акции.

Я услышал о Cajun от дальнего родственника, который клялся, что только она способна избавить от пятен плесени кожаные пиджаки, долгое время провисевшие в сыром шкафу. Поверхностное исследование показало, что последние четыре года темп роста прибыли Cajun составлял 20%, у нее не было ни одного неудачного квартала, в балансе отсутствуют заемные средства, а во время последней рецессии дела компании шли хорошо. На месте же выяснилось, что производством геля может управлять даже ребенок.

За день до того, как я решил купить акции Cajun Cleansers, знаменитый экономист Генри Кауфман предрек рост процентных ставок, а глава Федеральной резервной системы во время игры в боулинг поскользнулся и повредил спину. Такое стечение обстоятельств вызвало падение фондового рынка, а вместе с ним и акций Cajun Cleansers на 15%. В итоге я купил ее акции по 7,50 долл. — на целых 2,50 долл. дешевле, чем директора компании.

Вот такая картина. Не судите строго. Дайте помечтать.