Глава 22

Мастер-класс «Правило двух шагов: два пути к миллиону долларов»

Мастер-класс «Правило двух шагов: два пути к миллиону долларов» приобрели более двух тысяч человек, последняя цена на мастер-класс была тысяча долларов США, вы же получаете его материалы бонусом. Успешного тренда!

Правило двух шагов гласит: «Сохранить нельзя заработать». Поставить запятую вы должны в том месте, где считаете нужным. Неважно, какое решение вы примете, главное, чтобы оно привело вас к финансовой свободе. Запомните, что этот мастер-класс не полноценное обучение биржевой торговле. Он лишь позволит вам комплексно решать финансовые задачи.

У нас есть первый (защитный), второй (инвестиционное страхование), третий (биржевая торговля) и четвертый (дополнительные заработки) портфели.

Что такое первый портфель? Почему он называется защитным? Это программа, которая называется страхованием жизни, или накопительным страхованием. За небольшие суммы вы получаете колоссальный финансовый резерв на случай непредвиденных обстоятельств. Первый портфель – это портфель финансовой защиты.

Второй портфель – инвестиционное страхование со стопроцентной защитой суммы, которую вы инвестируете. Это нужно для того, чтобы ваши деньги были сохранены. К тому же ожидаемая доходность здесь существенно выше, чем по депозиту.

Самое главное: если программы по первому портфелю – до 30 лет, то программы по второму портфелю – семи- или десятилетние. Семилетние программы – это что-то среднее между депозитом, где есть практически мгновенная ликвидность, и накопительным страхованием жизни. Вы можете закрыть депозит или брокерский счет и на следующий день вывести деньги, а в накопительных программах вам придется ждать 20–30 лет. Однако чем короче временной период, тем выше риск.

Так вот, второй портфель – это семилетняя программа, которая приучит вас к финансовой дисциплине.

Третий портфель – это то, что мы очень любим, – биржевая торговля. Вы будете удивлены, но даже через месяц или два люди, с которыми я работаю, забывают, что мы торгуем по алгоритму, где есть определенные правила. Если их не соблюдать, то существенно вырастет вероятность убытков. Мы же должны с минимальным риском и положительным математическим ожиданием инвестировать деньги на биржу, чтобы они увеличились.

По каким условиям биржевой торговли мы торгуем?

Во-первых, мы работаем только в Long.

Во-вторых, мы всегда должны проверять фильтры. У нас есть три фильтра. Самый важный, который мы проверяем еще до открытия торговой сессии, – это фьючерс на S&P500. Здесь есть нюанс. Есть просто S&P500, а есть фьючерс S&P500, которым торгуют круглосуточно. Мы проверяем именно фьючерс.

В-третьих, каждый месяц мы пополняем свой брокерский счет на небольшую сумму, создавая таким образом положительное математическое ожидание.

Если у вас есть мой алгоритм, то по нему очень сложно проиграть. Представим, что мы только покупаем акции Газпрома в течение пяти месяцев, не продаем и не ставим стоп-приказов. В начале июля мы купили акции по 111 рублей за штуку, в начале августа – по 130 рублей, в начале сентября – по 132 рубля, в начале октября – по 147 рублей, в начале ноября – по 150 рублей. Сегодня вы получили от меня рекомендацию, что был сигнал на закрытие. Если он подтверждается и Газпром закрылся, то мы потеряем всего несколько рублей на закрытии.

Запомните, что мы входим ступенями, ежемесячно инвестируя небольшую сумму. Есть люди, у которых крупная сумма уже лежит на брокерском счете, и если человек сразу входит и берет плечо, то это большой риск.

Что такое флэт (от англ. flat – «плоский»)? Это сленг – слово из биржевой торговли, означающее боковой тренд (боковик). Флэт забирает деньги, однако с ним можно и нужно бороться. Для этого надо работать с ним на длинных стратегиях, хотя бы на «купил и держи».

Рынок все время меняется, поэтому нам нужно регулярно под него подстраиваться. Биржа постоянно дает возможности для зарабатывания денег. Даже если почти все падает, что-то растет. Однажды мы даже умудрились заработать на Газпроме, когда он еще продолжал падать!

Один из моих знакомых услышал о том, что нужно покупать акции Газпрома. Но услышал об этом поздно, в 2006 году, когда акции уже стоили 360 рублей. Он заложил квартиру и загородный дом, чтобы купить акции. Мой знакомый думал, что они будут увеличиваться в цене, но ошибся. Все потому, что у каждой рекомендации есть свой срок, окно возможностей, которое имеет временные рамки: иногда это день, иногда это несколько дней. Упустив инвестиционную возможность, смотрим, как другие заработали и ждем следующее окно возможностей.

Четвертый портфель – дополнительные источники дохода. Расскажу про них на своем примере. Я управляющий активами, консультационный управляющий, моя цель – сформировать клиентский портфель, измеряемый в деньгах, в размере 100 миллионов долларов. Если вы порекомендуете меня своим друзьям или знакомым и кто-то из них начнет со мной работать (размер капитала от миллиона долларов), я выплачу одному из вас из собственных средств один миллион долларов, когда через вас, через партнеров будет сформирован этот клиентский портфель (100 миллионов долларов).

Если вам интересна тема партнерства, вы всегда можете связаться со мной, чтобы узнать подробности. Сейчас у меня появились клиенты из Арабских Эмиратов, Германии, КНР, Кореи и Новой Зеландии, у нас нет никаких географических ограничений, важно только знание русского языка.

Итак, вернемся к алгоритму третьего портфеля. Когда у нас на рынке флэт или идет разворот вниз, позиция будет либо «в деньгах», либо «в бумагах», если мы работаем по стратегии «купил и держи» на дневных графиках. Я обращаю ваше внимание на то, что по нашей стратегии, когда мы ежемесячно инвестируем на биржу определенную сумму денег, у нас будет положительное математическое ожидание. Однако вы должны быть уверены в том, что покупать.

Мы знаем, что у нас есть три варианта для входа в позицию. Первый вариант, когда свеча пересекает скользящую среднюю, – пересечение. Второй вариант, когда свеча закрылась выше скользящей средней. И третий вариант – это пробой, то есть мы делаем небольшой отступ от цены.

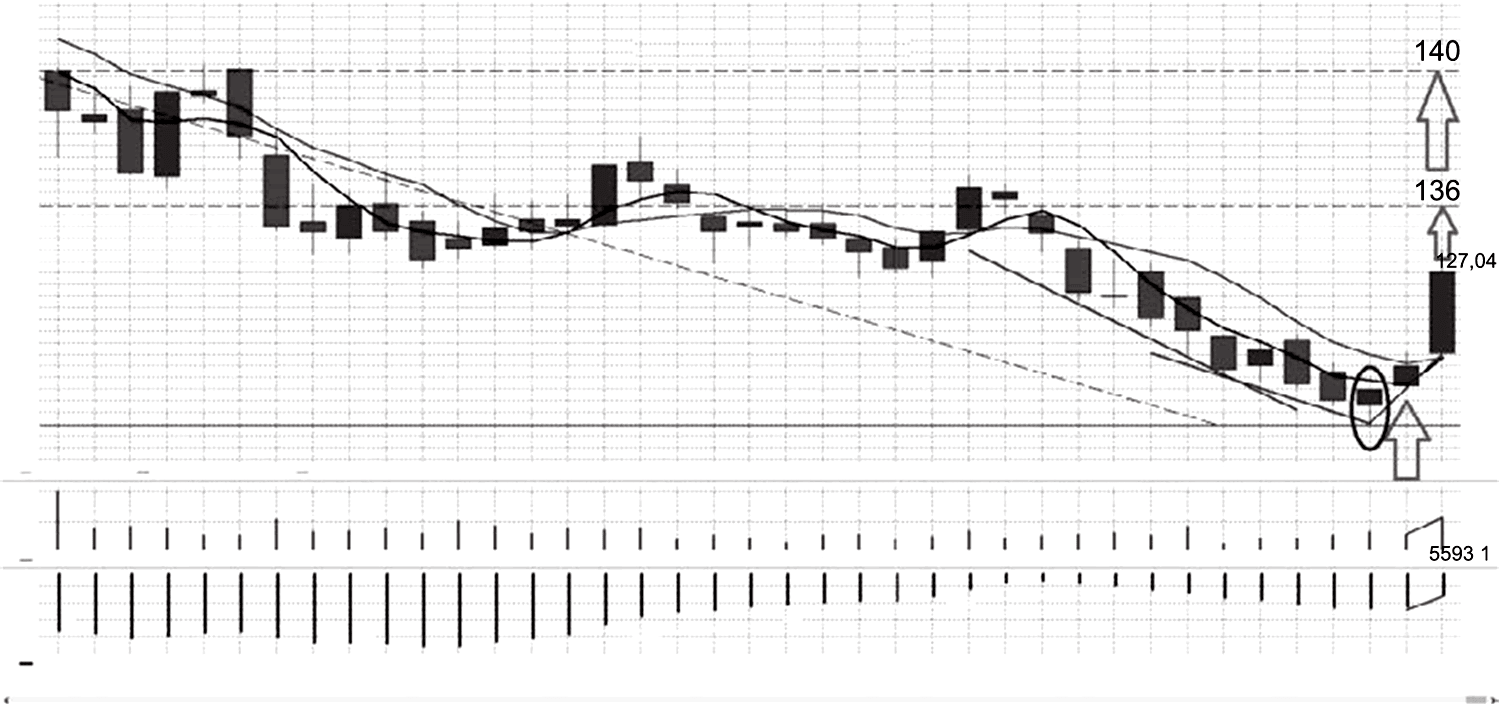

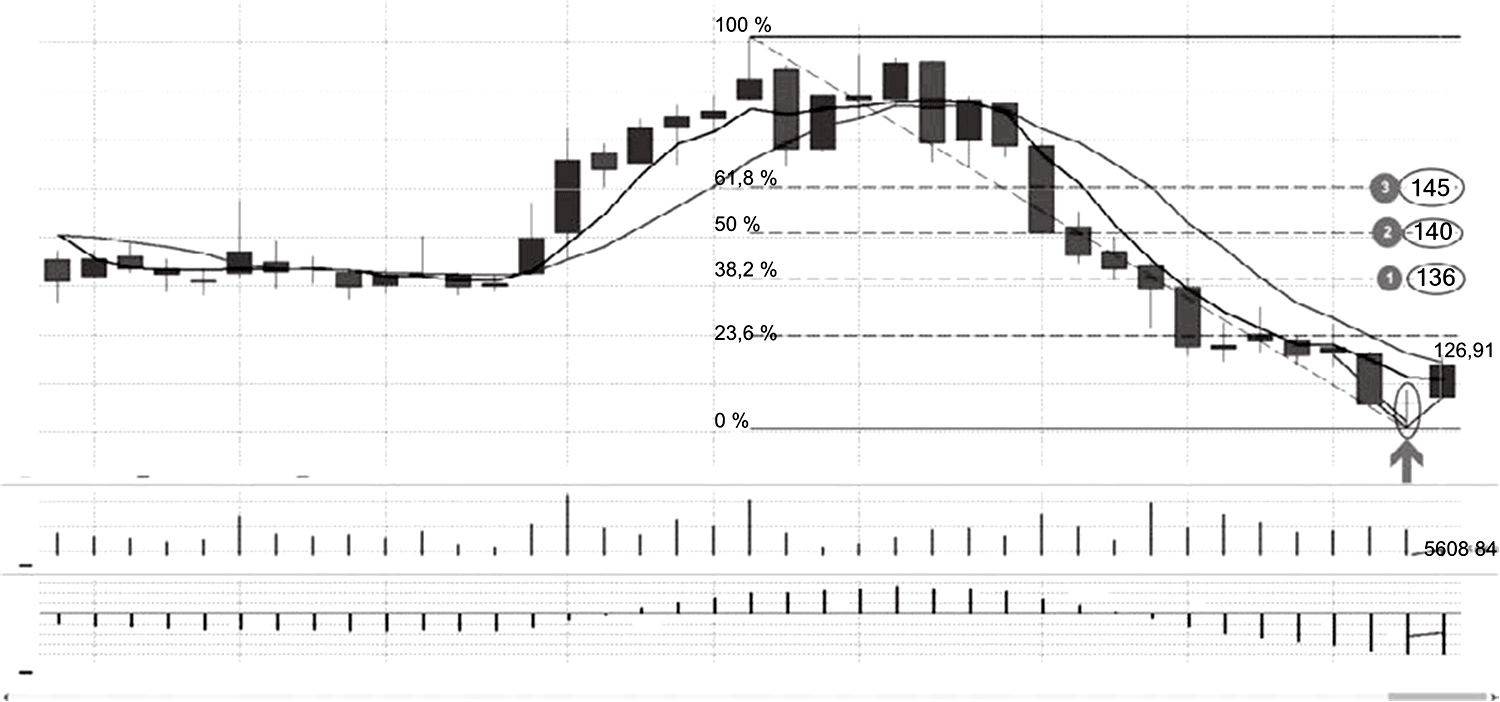

Обратите внимание на дневной и недельный графики Газпрома.

Газпром – дневной график

Газпром – недельный график

Например, можно взять десятидневную скользящую среднюю. В середине июля идет пересечение скользящих средних. Когда две или три такие линии пересекаются в одном месте, получается точка влияния или перемены тренда. Очень серьезные игроки с очень большими объемами входят здесь. По моей стратегии мы входим чуть раньше, то есть зарабатываем больше.

Если у вас будет возможность, поставьте у себя на графике не две скользящих средних, а три. Третья – это десятидневная скользящая средняя. Мы ее не используем, но смотрим и визуально определяем по ней входы и выходы.

У нас есть три стратегии по третьему портфелю. Первая стратегия – спекулятивная, равная 30 минутам. Вторая стратегия – инвестиционная, с двухчасовым периодом. И третья стратегия – «купил и держи» – это день, то есть дневной график.

Есть еще четвертая стратегия – универсальная. Эта стратегия биржевой торговли по алгоритму с положительным ожиданием выглядит следующим образом. Вы должны войти в позицию по спекулятивной стратегии. Если вы сделали это правильно, то переведите ее в инвестиционную. Когда по этой двухчасовой стратегии вы видите, что вошли правильно, переходите на «купил и держи» и дальше лишь максимизируете свой доход. Таким образом вы убегаете от флэта. При этом напоминаю, что ежемесячно часть годового плана вы инвестируете на свой брокерский счет. Не снижайте риски с 1,5 до 3 %, а увеличивайте стоп-приказ сначала до 2 %, а затем и до 3 %.

Вновь взглянем на график. В начале июля вы вошли по спекулятивной, перешли на двухчасовик и далее с июля до начала ноября просидели в стратегии «купил и держи», заработав очень хорошие деньги без плеча. В этом и заключается универсальная стратегия.

Как докупить? Все очень просто. В начале месяца мы делаем отступ в три или пять рабочих дней и просто покупаем (на росте, на снижении не покупаем, падающие ножи не ловим). Либо в течение месяца ищем моменты для входа. Но эта запланированная 1/12 часть годового инвестиционного счета должна быть на вашем брокерском счете. Это ваш резерв. Если перед этим сработал стоп-приказ, то вы из бумаг выходите в деньги и дополнительно довносите – пополняете свой брокерский счет.

Будут и другие нюансы. Например, когда сумма превысит миллион долларов, можно выводить прибыль, которая превышает 3 % в месяц. То есть возникают два потока – поток ежемесячного пополнения брокерского счета и поток вывода прибыли более 3 % за месяц. Эти потоки сальдируются, чтобы не гонять деньги два раза.

Помните, что 30-минутные стратегии по фьючерсам очень опасны. Надо работать на других временных интервалах, более 30 минут, иначе можно остаться ни с чем.

Таким образом, мы делаем диверсификацию и по стратегиям, и по бумагам – по инструментам. Если мы видим на рынке инвестиционную возможность – сильные бумаги, которые растут, это замечательно. Однако на российском рынке это случается довольно редко. Поэтому мы находим одну или две ликвидные ценные бумаги и работаем только по ним. Например, сегодня у нас были две бумаги – ВТБ и Газпром. Одна из них (Газпром) просела, и наш счет, соответственно, тоже, однако из-за того, что мы перед этим на ВТБ очень хорошо заработали, а ранее еще и на Газпроме, мы остались в плюсе. Да, у нас стало не 38 % годовых, а 36 %, по сложному проценту, но это все равно выдающийся результат (вспоминаем инвестиционную оговорку).

Это значит, что если у вас был миллион долларов на счете в начале года, то через два года по «формуле 72» из одного миллиона долларов вы получите два миллиона (вспоминаем инвестиционную оговорку). Сейчас я пишу про американский фондовый рынок – АФР, где намного больше выбор инструментов и можно зарабатывать намного больше.

Инвестиции – это возможности, которые постоянно появляются. Ко мне однажды пришел человек, который раз десять сливал свой депозит, а сейчас заработал вместе со мной более 30 миллионов. Он работал с одной компанией, где учат проводить как можно больше сделок, руководствуясь следующим: «Чем больше сделок, тем больше заработаете». Поэтому они проводят внутри дня сотни сделок и таким образом «кормят» брокера и биржу. Когда этот товарищ в одной очень известной брокерской компании слил свой депозит и пришел ко мне, мы сначала восстановили его депозит, а потом дошли до того, что внутри дня он начал зарабатывать очень много, иногда несколько процентов, хотя до этого 0,2 % в день (по году) было для него стандартом. Он не пользовался правильным алгоритмом, а работал только на бирже и начал очень много зарабатывать, а когда человек начинает много зарабатывать, у него возникает иллюзия, что так будет всегда. Это такая психологическая ловушка. И что в результате, если у него не было ни первого, ни второго портфеля? Ему пришлось уйти с работы, а дополнительных заработков, кроме биржи, у него не было. Сначала пришлось увеличивать плечо. Потом он перешел на фьючерсы и опять взял плечо. Потом открыл позицию по синтетическому фьючерсу с плечом 1:50 на FORTS фьючерсы и опционы на РТС. Естественно, он проиграл все.

Вы должны понимать, что правило двух шагов – это то, что «доктор прописал». Если вы будете только зарабатывать, пренебрегая необходимостью переводить деньги из третьего или четвертого портфеля (как говорится, «переливать из портфеля в портфель»), и не сохранять, то в один прекрасный день вы с высокой долей вероятности можете потерять заработанные деньги. Представьте четыре одинаковых кувшина с водой. Если в одном жидкости будет слишком много, то она выльется через край и испарится. Нужно разливать воду поровну по всем кувшинам, то есть деньги по всем портфелям.

Вы не прогадаете с выбором сильной бумаги по спекулятивной стратегии. Рынок вам сам ее покажет. Если, допустим, Сбербанк стал расти, значит, нужно перейти, переложиться в Сбербанк. Как только вы увидели тренд, вы сразу должны за него схватиться и держать как можно дольше, то есть максимизировать прибыль. Если вы по учебникам диверсифицируете и купите 10 или 20 акций по 5 % от депозита, то доходность у вас будет существенно меньше.