Часть III

Бонусные материалы

Глава 21

Курс по основам инвестиций и биржевой торговли от Андрея Черных (для начинающих)

В этой части книги я расскажу о минимизации рисков и предложу проверенный на практике алгоритм биржевой торговли. Вы узнаете и о том, как стоит себя вести, чтобы сохранить и приумножить ваш капитал. Забираем деньги с рынка!

Основы фондового рынка

Первый урок поможет вам сориентироваться в следующих вопросах.

• Что такое финансовый рынок?

• Что такое фондовая биржа?

• Чем торгуют на фондовых биржах?

• Кто такой брокер?

• В чем разница между консультационным и доверительным управлением?

• Что собой представляет Московская биржа?

• Чем различаются отечественный и зарубежные фондовые рынки?

Что такое финансовый рынок?

Прежде чем стать успешным частным инвестором, следует разобраться в основных характеристиках и тонкостях того «места», где вы будете действовать.

Финансовый рынок – особое экономическое пространство, где объектом купли-продажи выступают свободные денежные средства субъектов хозяйствования, государства и населения. Это институт, который обеспечивает связь между теми, кто имеет свободные денежные средства (кредиторы), и теми, кто в них нуждается (заемщики).

Задача финансовых рынков состоит в организации торговли финансовыми активами (наличными деньгами и валютой, монетарным золотом, депозитами в банках, вложениями в ценные бумаги и так далее) и обязательствами между покупателями и продавцами финансовых ресурсов. Как и любой рынок, финансовый также складывается из спроса и предложения на определенные товары и услуги и сводит покупателей и продавцов.

Структура финансового рынка

В общем виде финансовый рынок включает в себя три вида.

1. Денежный рынок представляет собой рынок платежных средств, включающий в себя не только наличные деньги, но и безналичные платежные средства.

2. Кредитный рынок связан с кредитными операциями банков и иных организаций.

3. Рынок ценных бумаг (фондовый, или биржевой рынок) представляет собой экономические отношения, связанные с движением ценных бумаг, прежде всего акций. Вы также сможете работать на этом рынке, сначала задействовав небольшие начальные вложения, которые могут, однако, существенно вырасти.

В расширенной трактовке финансовый рынок включает в себя, кроме упомянутых выше, страховой, валютный, инвестиционный рынки, рынок драгоценных металлов и другие.

Банковский депозит

По статистике, 90 % населения России держит деньги на банковских депозитах. Для защиты от колебаний валютных курсов часть средств размещается в валютных депозитах (в долларах или евро), при этом доходность по ним в надежных банках составляет около 1 % годовых.

В то же время большинство россиян даже не догадываются, что каждый совершеннолетний гражданин может открыть брокерский счет на бирже, приобрести, к примеру, валютные облигации ВТБ или Газпрома под 5–6 % годовых на 5 и 10 лет соответственно.

Проверим, правильно ли вы усвоили материал.

Выгоднее инвестировать капитал в:

1) банковский валютный депозит под 1 % годовых;

2) валютные облигации системообразующей компании под 5–6 % годовых.

Правильный ответ: № 2.

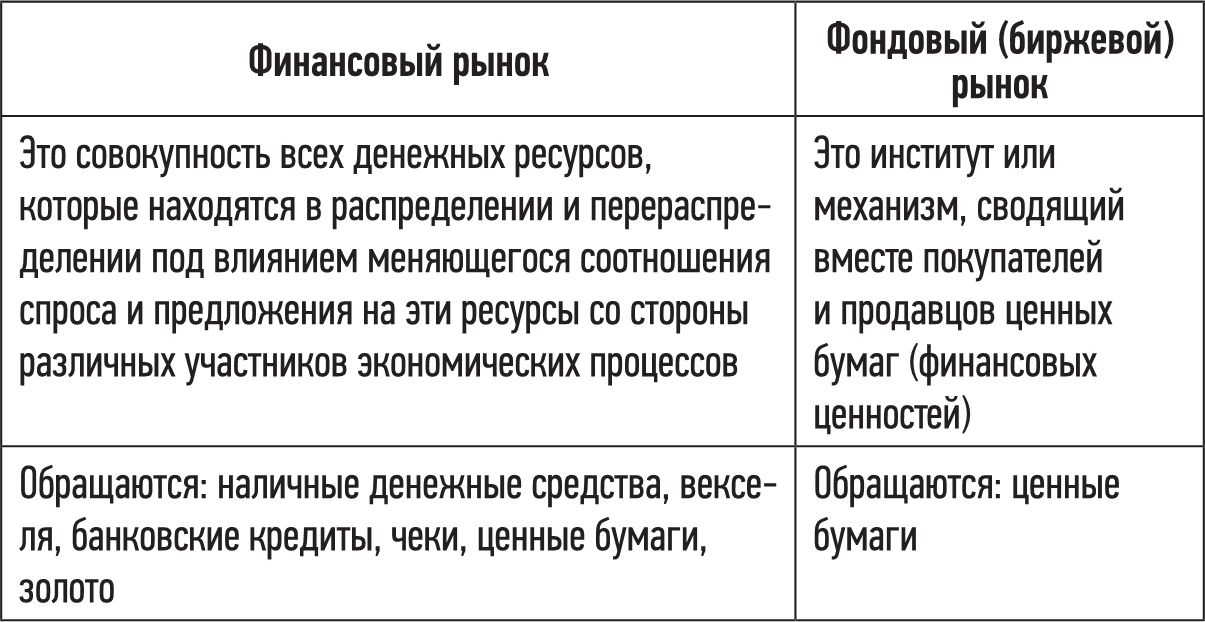

Соотношение понятий финансового и фондового рынка

Финансовый и фондовый рынок сходны в том, что предназначены для привлечения (мобилизации и аккумуляции) и перераспределения средств, однако осуществляют эти процессы в разных формах.

Различия финансового и фондового рынков

Таким образом, финансовый рынок включает в себя биржевой (рынок ценных бумаг), который является частью финансового. Мы с вами будем работать на фондовом рынке, то есть заниматься покупкой и продажей ценных бумаг, прежде всего акций.

Проверим, правильно ли вы усвоили материал.

Каково соотношение понятий «финансовый рынок» и «биржевой рынок»?

1. Это разные названия одного и того же.

2. Финансовый рынок – это часть биржевого рынка. 3. Биржевой рынок – это часть финансового рынка.

Правильный ответ: № 3.

Из приведенного списка терминов отметьте те, которые имеют одинаковое значение.

1. Рынок ценных бумаг.

2. Финансовый рынок.

3. Фондовый рынок.

4. Биржевой рынок.

Правильные ответы: № 1, 3 и 4.

Фондовый рынок

Товаром на фондовом рынке являются ценные бумаги: акции, облигации и другие. Иначе фондовый рынок называют также рынком ценных бумаг, или биржевым рынком.

Биржевой рынок – это организованный рынок ценных бумаг, поскольку торговля здесь ведется строго по правилам конкретной биржи и только между биржевыми посредниками, которые тщательно отбираются среди всех других участников рынка.

Организованный фондовый (биржевой) рынок – это часть финансового рынка, на который влияют правила и механизмы, позволяющие вести операции по купле и продаже ценных бумаг (к примеру, акций). На фондовые биржи имеют доступ и частные инвесторы, для которых ценные бумаги являются наиболее привлекательным способом вложения денег, так как позволяют быстро осуществлять сделки и неоднократно получать прибыль.

Нас с вами биржа интересует прежде всего как площадка, где мы можем покупать и продавать акции как наиболее простой для понимания и доступный в изучении и применении инструмент инвестирования с целью сохранения и приумножения доходов.

Ценная бумага – это форма существования капитала, которая может передаваться вместо него и обращаться на рынке. Она также может выступать в качестве самостоятельного платежного инструмента.

Ценная бумага – это документ (бумажный и (или) электронный) установленного вида, который удостоверяет имущественные права ее владельца. Выпуск и обращение ценных бумаг регламентируется законодательством.

Ценные бумаги выполняют следующие основные функции:

• получение дохода;

• капитализация фирм (определение истинной стоимости компаний на рынке, которая рассчитывается на основе суммарной биржевой стоимости всех ее акций);

• определение правовых взаимоотношений собственников.

Проверьте свою память и логику: отыщите верную концовку предложения.

Биржа нужна для…

1) покупки валюты с целью сохранения в ней сбережений;

2) доступа к кредитованию;

3) пенсионных накоплений и страхования рисков;

4) хранения средств на банковских вкладах (депозитах) с целью минимизации потерь от инфляции;

5) приобретения недвижимости;

6) инвестирования свободных средств в финансовые инструменты (акции, облигации, сертификаты и прочие).

Правильный ответ: № 6.

Доходы от разницы цен и дивидендов

Зарабатывать на бирже можно не только за счет изменения цены продажи и покупки финансовых инструментов, например акций, но и благодаря начисляемым на них дивидендам, а также с помощью обоих способов сразу.

Например, в 1999 году я рекомендовал своим друзьям и знакомым покупать акции Газпрома по одному рублю. Сейчас только ежегодные дивиденды по Газпрому составляют порядка восьми рублей в год, не говоря уже о том, что их цена возросла более чем в 100 раз. Хорошая инвестиция, не так ли? (Не является рекомендацией на покупку или продажу акций Газпрома на момент прочтения этой страницы.)

Для изучения и анализа актуальных рекомендаций по биржевой торговле смотрите мои ежедневные рекомендации по биржевой торговле.

Фондовая биржа

Фондовая биржа – это конкретная торговая площадка, действующая в соответствии с законодательством, государственная, акционерная или иная организация, имеющая помещение, предоставляющая определенные гарантии, информационную поддержку, осуществляющая расчеты и оказывающая услуги, которые предназначаются для проведения сделок и иных операций с ценными бумагами. Она также взимает за это комиссионное вознаграждение с каждого участника торгов. Проще говоря, это место, где заключаются сделки.

Мы начнем освоение искусства инвестирования с покупки и продажи акций системообразующих – стабильных и наиболее предсказуемых – компаний: Сбербанка, Газпрома, Роснефти, Норникеля и ЛУКОЙЛа. Затем, когда вы достигнете в этом определенных успехов, перейдем к работе с более сложными финансовыми инструментами для еще большего увеличения вашего благосостояния.

Зачем нужна биржа?

Фондовая биржа – это определенным образом организованный рынок, на котором проводятся сделки купли-продажи ценных бумаг. Ее особенности:

• постоянный и организованный по определенным правилам характер функционирования;

• ведение торгов без предъявления товаров;

• заключение сделок по массовым, заменимым товарам.

Представьте, что я как физическое лицо захочу купить акции, например, Газпрома. Я не могу прийти в Газпром и попросить у него продать мне акции, потому что он занимается своим делом – продает газ. Фондовая биржа – это площадка, с одной стороны, позволяющая эмитентам, которые делают публичными здесь ценные бумаги, продавать их, а с другой стороны, являющаяся местом, где инвесторы, трейдеры или спекулянты могут купить эти бумаги или какие-либо другие финансовые инструменты.

Когда на бирже совершается сделка, это значит, что кто-то покупает, а кто-то продает один и тот же инструмент, например акцию или облигацию. То есть определенное количество людей, посмотрев телевизор и биржевые сайты, прочитав газеты или журналы, решили, что нужно покупать, а другая часть людей, сделав то же самое, решила продать.

Таким образом, на фондовом рынке всегда присутствуют и продавцы, и покупатели. Вам предстоит играть обе эти роли. Так, вы сможете получать прибыль за счет разницы в ценах покупки и продажи финансовых инструментов.

Основной вопрос биржевой торговли звучит так: что покупать или продавать? Не менее важно также решить, когда покупать или продавать?

Количество денег на фондовом рынке неуклонно растет, количество его участников постоянно увеличивается. Несмотря на кризисы, биржи были, есть и будут. Биржевой рынок – это неиссякаемый источник доходов, если уметь грамотно их извлекать. То есть в нужные моменты времени на практике отвечать на основные биржевые вопросы.

Проверим, правильно ли вы усвоили материал.

Извлечение прибыли на бирже происходит благодаря:

1) присутствию на фондовом рынке продавцов и покупателей;

2) постоянному росту количества денег и числа биржевых игроков;

3) разнице между ценой покупки и ценой продажи ценных бумаг.

Правильный ответ: № 3.

Структура рынка ценных бумаг

Рынок ценных бумаг можно классифицировать по разным критериям, в частности, сегменты рынка могут выделяться по следующим основаниям:

• первичный и вторичный;

• организованный и неорганизованный;

• биржевой и внебиржевой;

• традиционный и компьютеризированный;

• спотовый (кассовый) и срочный.

Первичный и вторичный рынки (движение акций)

Первичный фондовый рынок – это рынок, на котором размещаются впервые выпущенные ценные бумаги (IPO). Это происходит, когда коммерческая организация или государственный институт выпускает ценные бумаги с целью привлечь инвестиции и получить дополнительные средства для развития или поддержания производства. Таким образом, свободные деньги направляются в экономику для увеличения доходов. Вам же предстоит действовать на вторичном рынке.

Вторичный фондовый рынок – это рынок, на котором осуществляется обращение ценных бумаг в форме перепродажи ранее выпущенных. Основными участниками рынка являются не эмитенты и инвесторы, а игроки, трейдеры и инвесторы, желающие получить прибыль за счет курсовой разницы цены бумаг. Купить подешевле и продать подороже – основной и постоянный принцип их деятельности.

Биржевой и внебиржевой, организованный и неорганизованный рынки

Биржевой рынок – это система фондовых бирж, деятельность которых регулируют государственные органы. Биржи обеспечивают эффективный оборот ценных бумаг, устанавливают правила защиты инвесторов. Здесь оборачиваются ценные бумаги наиболее высокого качества, а операции совершаются профессиональными участниками, имеющими соответствующие подготовку, опыт и лицензии.

Внебиржевой рынок охватывает рынок операций с ценными бумагами, которые по разным причинам не зарегистрированы на фондовых биржах. Их цена определяется, как правило, самими владельцами бумаг.

Внебиржевой рынок может быть как организованным, так и неорганизованным. Организованный базируется на компьютерных системах. Здесь действуют собственные четкие правила допуска ценных бумаг к торговле, требования к участникам торгов.

На неорганизованном рынке ценных бумаг продавцы и покупатели самостоятельно определяют уровень спроса и предложения на те или иные инструменты и заключают сделки непосредственно друг с другом. Неорганизованному рынку присуща высокая степень риска.

Спотовый и срочный рынки

Спотовый, или кассовый, рынок. При заключении на нем сделки права на ценные бумаги переходят мгновенно. Оплата и поставка предмета сделки происходит весьма оперативно (на расчеты по покупке отводится максимум два дня, не считая дня совершения сделки). Цена, складывающаяся на таком рынке, называется спотовой, или кассовой.

Срочный рынок ценных бумаг – это рынок, на котором заключаются разнообразные сделки со сроком исполнения, превышающим два рабочих дня. Срочная сделка – это реальная сделка с отложенным сроком исполнения обязательств сторон друг перед другом. Отсрочка исполнения может доходить до нескольких месяцев.

К срочному рынку относятся производные инструменты – фьючерсы и опционы. Фьючерсы (от англ. futures contract – фьючерсный контракт) – контракты на покупку или продажу базового актива. Базовым активом на производные инструменты (к примеру, фьючерсы) могут быть акции, товары или индексы: фьючерс на акции Сбербанка, фьючерс на индекс РТС, фьючерс на нефть сорта Brent, фьючерс на золото и так далее.

Опцион (лат. optio – «желание, усмотрение») – контракт или договор между покупателем опциона и продавцом опциона. По этому договору покупатель опциона получает право, но не обязательство, совершить покупку или продажу данного актива по заранее оговоренной цене в определенный договором момент в будущем (или в определенный отрезок времени).

Компьютеризированные биржи

Современные биржи отличаются высокой степенью компьютеризации и автоматизации – в отличие от традиционных, где продавцы и покупатели ценных бумаг лично встречаются в конкретном месте, публично обсуждают цены и оформляют сделки на бумаге.

Сегодня биржи, в том числе российские, – это электронные системы для торговли ценными бумагами. Вам предстоит иметь дело с торговыми программами и совершать сделки через компьютерную сеть.

Компьютеризированная биржа – это:

• отсутствие физического места встречи продавцов и покупателей;

• расположение рабочих мест участников биржевого рынка в их офисах или непосредственно там, где продавцы и покупатели находятся со своими стационарными или переносными компьютерами, планшетами или смартфонами;

• отсутствие публичного процесса ценообразования;

• автоматизация процесса торговли ценными бумагами;

• непрерывность во времени и пространстве процесса торговли ценными бумагами.

Преимущества биржевой торговли и инвестирования

Сравним биржевую торговлю (инвестирование) с бизнесом (бизнес – это один из финансовых инструментов, причем высокорискованный). Чтобы открыть бизнес в России, нужно зарегистрироваться в качестве юридического лица или индивидуального предпринимателя, купить офисную мебель, арендовать офис, позаботиться о его охране, нанять работников, вести бухучет и так далее. Сразу возникает миллион вопросов с налоговой, санэпидстанцией, пожарными, сотрудниками и так далее.

По статистике, 60–70 % новых бизнесов становятся банкротами в течение первого года и 90 % – в течение трех лет. Я сам через это проходил, и не один раз. Однажды я даже стал владельцем ресторана, но, к счастью, вовремя понял, что нужно из этой сферы уходить: невозможно работать по 12 часов в день. Я продал ресторан и профессионально занялся инвестициями. Хотя сам по себе бизнес уже является рискованным инструментом инвестиций.

У вас есть возможность в комфортных условиях, занимаясь своими делами, научиться инвестированию (не путать с трейдингом). Прочитав до конца эту книгу и занявшись самообразованием или пройдя специальные курсы или мастер-классы, за полгода-год вы получите знания, которые помогут вам при наличии необходимого капитала с высокой долей вероятности начать зарабатывать на биржевой торговле больше, чем при работе на кого-то целый месяц с утра до вечера, и уж точно больше, чем дают вам банки по банковским депозитам. Для этого вам не нужно арендовать и содержать офис и сотрудников, не нужно никого страховать или охранять, а зарабатывать, в теории, можно намного больше, чем при ведении своего бизнеса.

Защита интересов частных инвесторов на рынке ценных бумаг

Частные лица, приобретая ценные бумаги и предоставляя тем самым свой капитал брокеру или компании, рассчитывают, что их средства будут использовать в соответствии с заявленными целями и в их интересах. Чтобы ожидания инвесторов превратились в уверенность, необходимы гарантии, обеспечивающие реализацию интересов и прав акционеров.

Защита прав частных инвесторов, согласно Федеральному закону «О защите прав и законных интересов инвесторов на рынке ценных бумаг», понимается прежде всего как обеспечение государственной и общественной защиты прав и законных интересов физических лиц, объектом инвестирования которых являются ценные бумаги, а также определение порядка выплаты компенсаций и предоставления иных форм возмещения, причиненного инвесторам противоправными действиями эмитентов и других профессиональных участников рынка ценных бумаг.

Отечественное (российское) законодательство в области защиты прав инвесторов является довольно развитым. Однако вряд ли вам интересно тратить силы и деньги на претензии и судебные тяжбы. Поэтому выбирайте надежных эмитентов и проверенных брокеров, прислушивайтесь к моим советам и рекомендациям, чтобы сохранить и, главное, увеличить свой капитал.

Участники рынка ценных бумаг

Участники рынка ценных бумаг (РЦБ) – это юридические или физические лица, которые продают и (или) покупают ценные бумаги или обслуживают их обращение и расчеты по ним на рынке.

Всех участников рынка ценных бумаг можно разделить на две группы.

1. Профессиональные участники – банки, инвестиционные компании и брокеры, имеющие соответствующие лицензии ЦБ РФ, чья деятельность контролируется государством (это дает максимальный уровень гарантий по сравнению с другими нерегулируемыми рынками).

2. Участники, которые выходят на фондовый рынок с целью инвестирования или временного размещения свободных финансовых ресурсов. Такими участниками могут быть как юридические, так и физические лица, в том числе и вы.

Кто такие брокеры и зачем они нужны

Физическое лицо не может самостоятельно (напрямую) торговать на бирже. Что делать? Для этого необходимо обратиться к посреднику, который обладает нужной квалификацией и полномочиями: брокеру или инвестиционной компании, имеющим соответствующую (брокерскую) лицензию, – и открыть брокерский счет.

Брокер или инвестиционная компания – это юридическое лицо, профессиональный участник рынка ценных бумаг, имеющий право предоставлять услуги на основании соответствующей лицензии.

За посредничество брокер (как и биржа) получает комиссионное вознаграждение, или брокерскую комиссию. Следовательно, брокер заинтересован, чтобы вы пользовались его услугами результативно и долго.

Брокерская комиссия может отличаться в зависимости от того, каким тарифом брокера вы пользуетесь, который, в свою очередь, обусловлен торгуемым объемом капитала человека, а также частотой совершения сделок на бирже. Поэтому при открытии брокерского счета анализируйте тарифы и выбирайте тот, который лучше всего вам подходит.

При среднесрочной торговле, в которой вы сможете разобраться, пользуясь этой книгой и моими рекомендациями, тариф будет невысоким и не окажет существенного влияния на размер вашей прибыли.

Брокер может также оказывать услуги доверительного управления (ДУ) при наличии у него соответствующей лицензии.

Обычно стоимость таких услуг – 30 % от прибыли, необходимый стартовый капитал различается у разных брокеров и начинается, как правило, от 100 тысяч долларов США.

Консультационное управление

Консультационное управление (КУ) отличается от доверительного тем, что вы можете открыть брокерский счет у любого брокера, при этом не передавая свои деньги ему в ДУ. Все ваши средства находятся полностью под вашим контролем. КУ брокера, как правило, стоит от 10 тысяч рублей в месяц или предполагает комиссию за консультационное управление, обычно от 0,5 % за покупку и 0,5 % за продажу от суммы сделки.

Инструменты фондового рынка таковы, что неподготовленному инвестору нелегко сразу разобраться во всех тонкостях работы на бирже. Для успешной торговли нужно накопить опыт, приобрести необходимые навыки, быть психологически устойчивым к колебаниям рынка, победам и неудачам. Самостоятельная торговля, особенно в первый год, когда вы без опыта выходите на биржу, похожа на то, как если бы вы вчера получили права и выехали на трассу «Формулы-1». Можно рискнуть, действовать самостоятельно и набить немало шишек – и понести существенный убыток, прежде чем выйти на желаемый результат. Именно поэтому и нужны услуги консультационных управляющих, или финансовых советников (персональных брокеров). Условия сотрудничества с таким специалистом существенно выгоднее, чем доверительное управление, а результаты, если вы работаете с профи, – лучше рынка.

Таким образом, консультационное управление сделает ваши инвестиции менее рискованными и более эффективными. Оно дает вам максимум гарантий, которые только существуют на рынке и в этой сфере, а ваши деньги будут всегда находиться на вашем брокерском счете. Главное – вы контролируете свои деньги, а я вас консультирую, то есть оказываю информационные услуги. Вы получаете информацию (рекомендации) и принимаете итоговое решение.

Консультационный управляющий – это и аналитик, и трейдер, и специалист по хеджированию. Я являюсь экспертом как в сфере сохранения, так и в сфере зарабатывания, то есть уникальным экспертом на финансовом рынке. Честно говоря, подобных экспертов, умеющих и сохранять, и зарабатывать, очень мало.

Давайте сравним консультационное управление и другие виды инвестирования. Доверительное управление подойдет, если это надежный брокер, или инвестиционная компания, или банк, имеющие соответствующую лицензию. Но если у вас серьезный капитал, то с вас за услугу попросят процент от прибыли, до 30 %. Если у вас крупный капитал, то это очень серьезные деньги.

Существует еще «Форекс», ПАММ-счета и бинарные опционы, криптовалюты, токены и ICO, но их я даже не рассматриваю, потому что ваши шансы заработать при самостоятельной торговле этими высокорискованными инструментами составляют менее 1 %.

Если вы отдаете доверительнее управление кому-либо без лицензии, то должны осознавать, что контроля там нет, а риск потери капитала очень высок. Этот риск в варианте КУ минимален, потому что деньги остаются на вашем счету, и вы их контролируете.

Московская биржа

Группа «Московская Биржа» (официальное название – ПАО «Московская биржа ММВБ-РТС») управляет единственной в России многофункциональной биржевой площадкой по торговле акциями, облигациями, производными инструментами, валютой, инструментами денежного рынка и товарами. Стабильное положение на рынке независимо от изменений в экономике обеспечивает широкая линейка разнообразных продуктов.

Московская биржа является акционерным холдингом, крупнейшими акционерами которого являются Центральный банк РФ, Сбербанк, Внешэкономбанк, Европейский банк реконструкции и развития и прочие. Это то место, где ваши средства будут в наибольшей степени защищены от непрофессионализма и недобросовестности брокеров.

Биржа входит в список 25 ведущих фондовых площадок мира по суммарной капитализации торгуемых акций, а также в десятку крупнейших площадок по объему торгов облигациями и срочными контрактами. На фондовый рынок Московской биржи допущены к торгам ценные бумаги более 720 эмитентов, многие из них относятся к «голубым фишкам», среди которых самыми ликвидными являются акции Газпрома, ЛУКОЙЛа, Сбербанка, Роснефти и ГМК «Норникель».

В зависимости от торгуемых активов (инструментов) биржи подразделяются на товарные, фондовые, валютные, фьючерсные и опционные. ММВБ-РТС является универсальной, то есть там можно работать со всеми финансовыми инструментами, и компьютеризированной.

Основные функции Московской биржи:

• организация торгов в рамках валютного, фондового, срочного и товарного рынков;

• контроль выполнения участниками торгов своих обязательств;

• предоставление участникам торгов информативных, расчетных, клиринговых и депозитарных услуг;

• поддержание баланса между интересами всех участников рынков: инвесторов, акционеров, государства, профессиональных финансовых организаций и др.

Торговая сессия на Московской бирже начинается в 10:00 по московскому времени и заканчивается в 18:45. После этого в 19:00 начинается вечерняя сессия, которая длится до 23:50. В течение дня также есть две клиринговые сессии: промежуточная с 14:00 до 14:03 и основная с 18:45 до 19:00.

Единственное отличие отечественных бирж от иностранных – это время их торговой сессии, потому что каждая биржа работает в своем часовом поясе. Если вам комфортнее торговать на западных рынках, то там есть наши эмитенты и возможность открыть счет и торговать полным перечнем финансовых инструментов, включая акции, ETF, фьючерсы и опционы. Выбор инструментов на американском фондовом рынке (АФР) существенно выше, чем на российском фондовом рынке (РФР), – на АФР более 1500 ликвидных инструментов. Зарабатывать можно на обоих рынках, надежные и проверенные брокеры есть, эксперты тоже найдутся.

Московская биржа для частных инвесторов

Физическое лицо может выйти на Московскую биржу только через посредников: брокерские компании, которые имеют статус профессиональных участников рынка ценных бумаг и допущены к торгам.

Список компаний-брокеров всегда можно посмотреть на официальном сайте Московской биржи.

Частный инвестор при посредничестве брокера может получить доступ к торгам по следующим финансовым инструментам:

• ценные бумаги акции и облигации российских и зарубежных эмитентов;

• опционы и фьючерсы (срочные контракты);

• золото и серебро;

• валютные пары.

Что вы сможете делать по мере и после прочтения книги

В книгу включены материалы моего ставшего уже легендарным мастер-класса «Правило двух шагов: два пути к миллиону долларов», который приобрели в свое время более двух тысяч человек. Мастер-класс был построен на модифицированной и оптимизированной базе теоретических изысканий нобелевского лауреата Гарри Марковица – портфельной стратегии Марковица. Уже во время изучения курса вы сможете начать формировать свой личный финансовый план (ЛФП): начиная с правил и процедур сохранения своего капитала и постепенно переходя к зарабатыванию денег – биржевой торговле.

Материалы распределены по четырем базовым блокам: от уроков для новичков, затем занятий по торговле акциями и опционами и до уроков для более опытных и продвинутых инвесторов, вплоть до открытия брокерского счета в инвестиционной компании, международном холдинге, который дает доступ на АФР и в наиболее интересные в текущий момент IPO (первичные размещения акций компаний) на американском рынке.

Рынок всегда дает возможности. Чтобы воспользоваться ими и заработать, нужно быть готовыми.

Amat victoria curam – победа любит подготовленных.