Глава 9

Как купить акцию, облигацию или ETF

Что такое торговый терминал

Вспомните, что вы делаете, когда хотите проверить свой банковский счет. 15 лет назад вам приходилось ради этого идти в банк, ждать своей очереди в окошко, подавать паспорт и разговаривать с сотрудником банка. То же самое приходилось делать, чтобы перевести деньги родственникам или заплатить по кредиту.

Сегодня все это можно сделать через сайт или мобильное приложение банка, буквально не вставая с дивана. То же самое произошло и в сфере инвестиций.

Торговый терминал– это программа, аналогичная сайту или мобильному приложению банка (или, как его еще называют, интернет-банку, банк-клиенту и т. п.). Через него можно осуществить почти все основные операции на бирже: заключение договора с брокером, покупку и продажу акций, облигаций или ETF и т. д.

Брокеры предлагают разные версии терминалов – QUIK, MetaTrader, Альфа-Клик и т. п. Активно приобретают популярность и специальные мобильные приложения.

Самым распространенным торговым терминалом считается QUIK. В этой главе я расскажу, как его установить и как им пользоваться. Вся информация будет сопровождаться скриншотами (фото экрана) c ОС Windows, так что, уверена, разобраться будет несложно.

Многие новички теряются в этой программе, что вызывает у них сильнейший дискомфорт и отбивает желание инвестировать. Поэтому давайте сделаем первые шаги вместе.

Если вы уже успели познакомиться с программой QUIK, то можете смело пропустить этот раздел и перейти к следующему, где мы поговорим об отслеживании доходности инвестиционного портфеля.

Установка торгового терминала QUIK

Скачать программу можно с сайта брокера, где вы открыли счет, в разделе «Дистрибутивы».

1. Найдите файл вида «Дистрибутив QUIK v.номер версии. exe». Нажмите «Скачать».

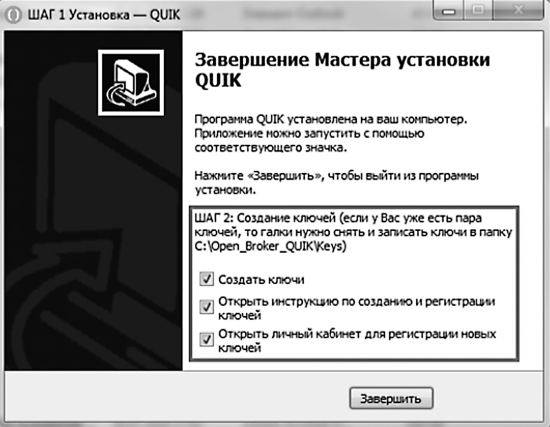

2. После скачивания запустите файл установки и следуйте его инструкциям. В конце завершения установки вам предложат создать ключи. Обязательно нажмите все галочки. Без этих ключей вы не сможете войти в терминал под своим именем.

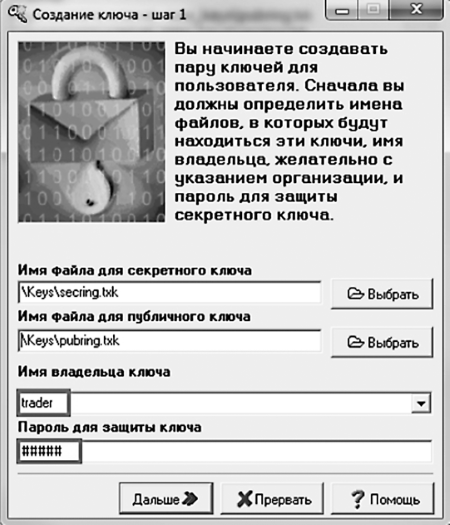

3. В открывшемся окне введите имя и пароль, которые будете использовать для входа в терминал в дальнейшем. Их нужно запомнить или записать, так же как логин и пароль в соцсетях, почте, в Скайпе и т. п. После того как задали имя и пароль, нажмите кнопку «Дальше».

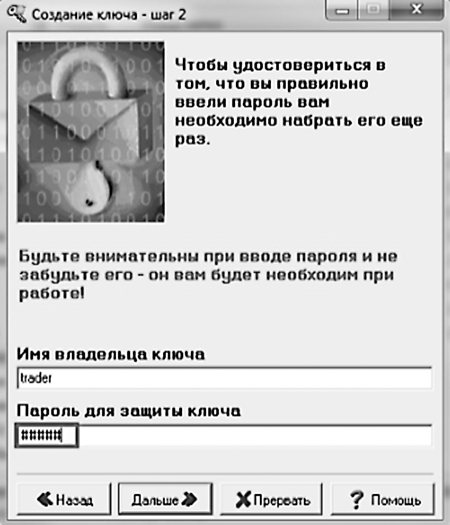

4. Программа попросит ввести имя и пароль повторно. Сделайте это и снова нажмите «Дальше».

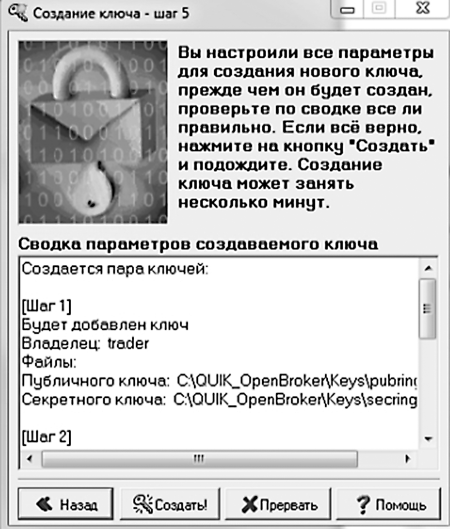

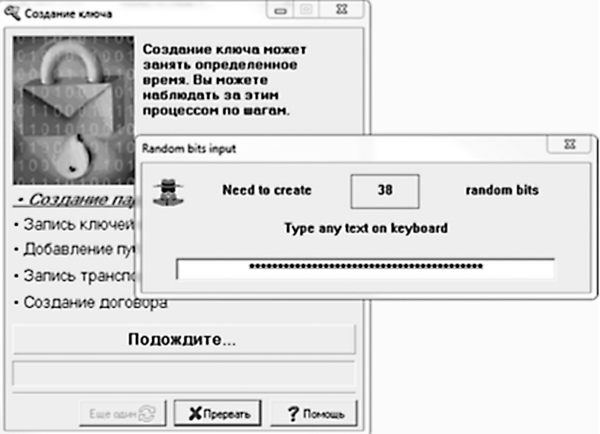

5. В новом окне нажмите кнопку «Создать». Программа сгенерирует (создаст) электронные ключи для защиты доступа к терминалу.

Возможно появление дополнительного окна, «Random bits input», где нужно будет ввести случайные символы, нажимая вперемежку все подряд клавиши на клавиатуре, пока цифра в окне не уменьшится до нуля.

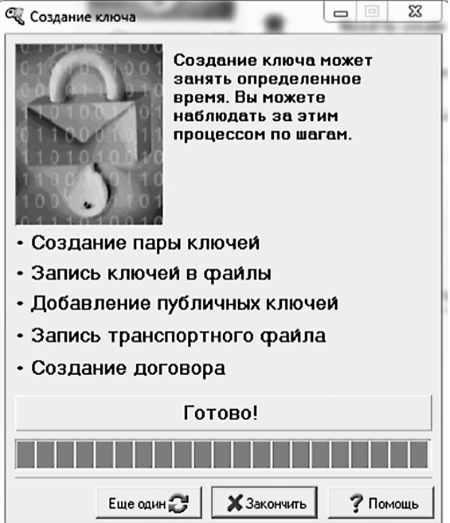

6. В новом окне нажмите кнопку «Закончить», чтобы завершить процесс создания ключей.

В результате создается два ключа – секретный (файл secring) и публичный (файл pubring).

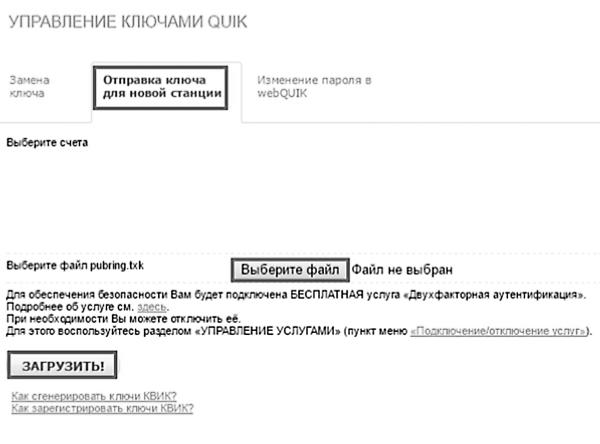

7. Публичный ключ нужно зарегистрировать у брокера. Обычно это делается в личном кабинете, в разделе «Регистрация ключей». Зайдите в него и загрузите публичный ключ в соответствующее поле. Для этого нажмите кнопку «Выберите файл» и в открывшемся окне укажите файл pubring.txk, который был создан при генерации ключей по пути C:/QUIK_OpenBroker/Keys (название папки может меняться в зависимости от брокера, с которым вы заключили договор).

8. Некоторые брокеры для дополнительной проверки пришлют смс на номер телефона, который вы указали при заключении договора на брокерское обслуживание. Введите код из смс в соответствующее поле.

После этого можно открывать торговый терминал QUIK, нажав соответствующую иконку на своем компьютере или ноутбуке.

Многие брокеры помогают с установкой терминала бесплатно, нужно только приехать к ним в офис с ноутбуком, с которого будете совершать операции.

ВАЖНО! Проследите, чтобы к компьютеру или ноутбуку с установленной программой не имели доступа посторонние. Позаботьтесь о безопасном пароле. От этого зависят ваши данные и деньги.

Настройка торгового терминала QUIK, совершение операций по покупке и продаже ценных бумаг

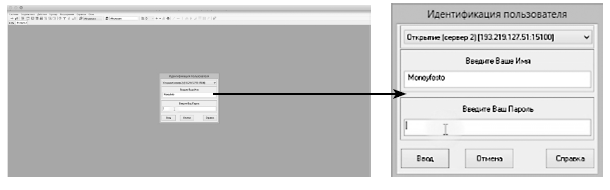

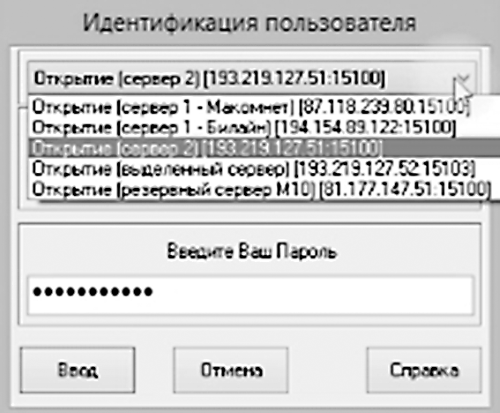

1. При входе в программу введите логин и пароль, которые указали при регистрации.

2. В верхней строке можно выбрать сервер, на котором вы будете совершать операции. Брокер предлагает несколько серверов на выбор, чтобы даже в случае падения одного из них всегда была возможность совершить операции на другом сервере. Нажмите кнопку «Ввод».

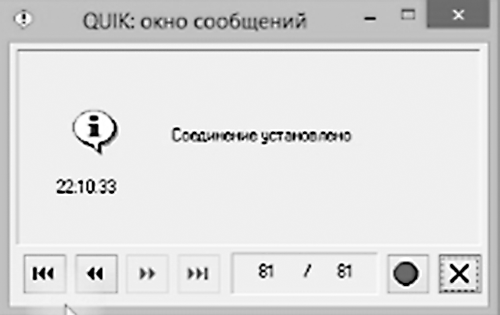

3. После входа программа также может попросить ввести код из смс-сообщения в дополнительном окне. После окончательного входа в терминал появляется соответствующее окно.

QUIK обладает огромным количеством функций, большая часть которых нужна при активных спекуляциях на рынках (например, инструменты технического анализа). Но для следования стратегии пассивного инвестора необходимо владеть менее чем десятью операциями. Именно их мы и рассмотрим. Для более подробной инструкции к QUIK обратитесь к руководствам пользователя или видеоинструкциям брокеров.

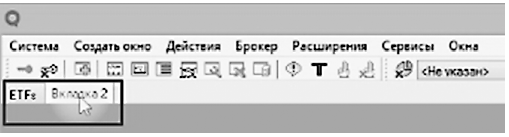

Под каждый набор инструментов можно для удобства создавать отдельные вкладки, например отдельно акции, отдельно облигации, отдельно ETF.

4. Для создания новой вкладки кликните на существующую правой клавишей мыши и в выпадающем меню выберите строку «Добавить». Появится новая вкладка.

Ее можно переименовать. Для этого также кликаем правой клавишей мыши по вкладке и в выпадающем меню ниже строки «Добавить» выбираем строку «Переименовать». И задаем новое имя вкладке.

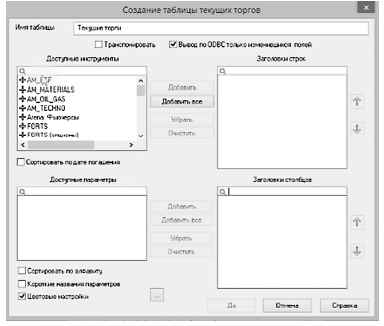

5. Выбираем ценные бумаги, которые будем покупать или продавать. Для этого нужно создать таблицу текущих торгов. Кликните на соответствующую кнопку в меню.

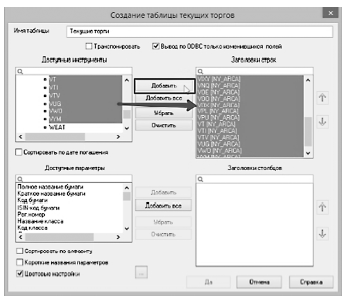

При нажатии на нее выпадает поле создания таблицы текущих торгов, в котором 4 основных поля – «Доступные инструменты», «Доступные параметры», «Заголовки строк» и «Заголовки столбцов».

В поле «Доступные инструменты» указаны все торговые площадки, к которым у вас есть доступ, например российский рынок акций и облигаций, валютный рынок, иностранные торговые площадки и т. д. В этом поле нужно выбрать интересующие нас ценные бумаги, например десяток российских голубых фишек и несколько ETF в соответствии с портфелем, который вы сформировали.

Чтобы долго не искать инструменты внутри каждой площадки, проще всего начать вводить в окно поиска сокращенные названия ценных бумаг, так называемые тикеры. Они указываются в описании инструментов на большинстве аналитических сайтов и выглядят так: SBER (Сбербанк), GAZP (Газпром), VTBR (Банк ВТБ), LKOH (Лукойл), ROSN (Роснефть), MGNT (Магнит) и т. д. по российским акциям и VT (Vanguard Total World Stock ETF), VWO (Vanguard FTSE Emerging Markets ETF), BNDX (Vanguard Total International Bond ETF), VNQI (Vanguard Global ex-US REIT) и др. по ETF.

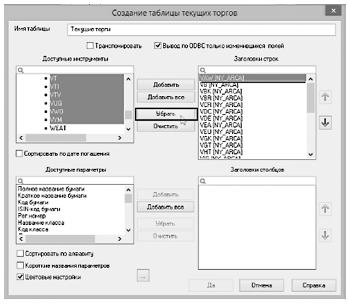

6. После появления инструмента в поле «Доступные инструменты» нужно добавить его в поле «Заголовки строк». Для этого выбираем инструмент кликом мыши и нажимаем кнопку «Добавить» между двумя верхними полями. Другой вариант – два раза кликаем на «Инструмент».

Аналогичным образом мы можем убрать ту или иную ценную бумагу из списка, за которым наблюдаем. Для этого в поле «Заголовки строк» выбираем соответствующий инструмент и нажимаем кнопку «Убрать», расположенную ниже кнопки «Добавить».

7. В поле «Доступные параметры» выбираем набор характеристик ценных бумаг, которые будут отображаться в готовом окне. Их там очень много, но для стратегии долгосрочного инвестора нужны буквально несколько. Предлагаю необходимый минимум, а остальные можете добавлять на свое усмотрение.

Итак, добавляем «Полное название бумаги», «Краткое название бумаги», «ISIN-код бумаги», «Размер лота», «Лучшая цена спроса», «Лучшая цена предложения», «% изменения от закрытия».

ISIN-код бумаги позволяет нам проверить, правильно ли мы выбрали ценную бумагу, если запутались с тикерами. Кстати, если вы не нашли нужную бумагу – можете попросить брокера добавить ее через личный кабинет. Брокер спросит у вас ISIN-номер бумаги и выполнит вашу просьбу.

Размер лота подскажет, сколько ценных бумаг можно купить за один раз. Например, акции Лукойла продается лотами по 1 штуке, акции Сбербанка лотами по 10 штук, а акции ВТБ лотами по 10 000 штук. Это значит, что при планировании сделки нужно умножать цену покупки или продажи на количество бумаг в лоте.

Лучшая цена спроса и предложения показывает нам текущие уровни цен, за которые можно купить или продать инструмент.

% изменения от закрытия показывает, насколько текущая цена отличается от цены, на которой завершились торги по данному инструменту в предыдущий рабочий день. Этот параметр помогает отслеживать какие-то экстраординарные события на рынке. Если цена сделки отличается от последней сделки предыдущего дня больше чем на 5 % – значит, с рынком что-то происходит.

Перенос нужных параметров из поля «Доступные параметры» в поле «Заголовки столбцов» производится аналогично переносу выбранных ценных бумаг. После того как вы выбрали необходимые инструменты и их параметры, нажмите кнопку «Да» для получения итоговой таблицы.

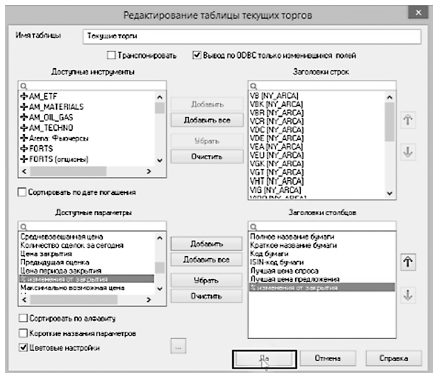

Чтобы откорректировать таблицу инструментов и их параметров, поместите курсор над окном, нажмите правую кнопку мыши и выберите строку «Редактировать таблицу».

Что означает выделение строк с инструментами и их параметрами разными цветами? Цвет означает направление изменения цены последней сделки на бирже по этому инструменту. Зеленым цветом выделяется сделка, совершенная по более высокой цене, т. е. стоимость ценной бумаги растет. Красным цветом отражается падение цены бумаги на последней сделке. Желтым цветом подсвечивается сделка по прежней цене.

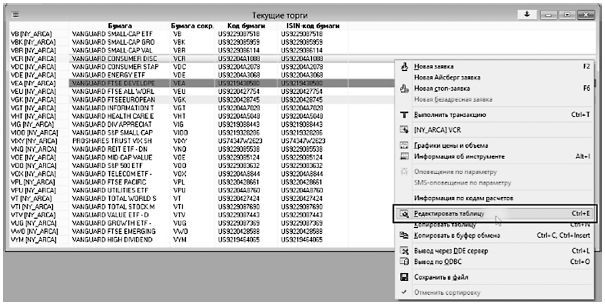

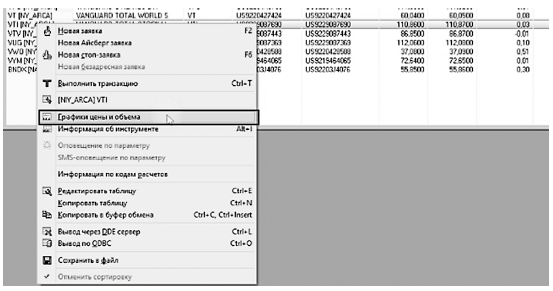

8. Прежде чем купить бумагу, можно посмотреть, как изменилась ее цена за последнее время. Для этого программа может построить удобный график. Выбираем соответствующий инструмент (ценную бумагу), наведя на него курсор и кликнув левой кнопкой мыши. Затем кликаем по нему правой кнопкой мыши и в появившемся меню выбираем строку «Графики цены и объема».

На экране появляется соответствующий график.

В шапке окна с графиком мы видим частоту отображения данных, в нашем случае 5 минут. То есть программа снимает цену каждые 5 минут и отображает ее на графике.

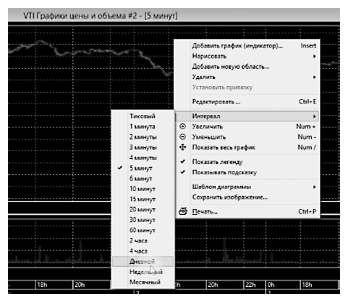

Такая высокая частота нужна больше спекулянтам. Нам же достаточно отображения дневных данных. Чтобы изменить частоту отображения цены в графике, кликаем правой кнопкой мыши, в выпадающем меню находим поле «Интервал» и в дополнительном меню выбираем «Дневной».

Ширину окон можно регулировать по своему усмотрению, устанавливая курсор на границу окна. Зажмите левую кнопку мыши и переместите курсор влево-вправо-вверх-вниз. Либо поместите курсор в шапку окна и также зажмите левую кнопку мыши, перемещая ее в нужном направлении, – все как с обычными окнами Windows.

Также можно менять период отображения графика, разместив курсор в нижней части окна в районе даты. Зажмите левую клавишу мыши и перетащите график вправо (увеличивает период отображения данных) или влево (уменьшает период отображения данных).

или

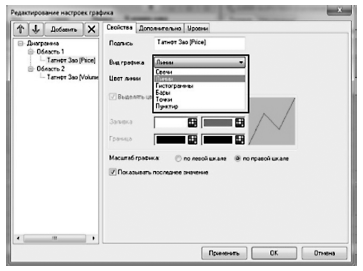

Сам график тоже может быть отражен по-разному – в виде линии, пунктира, свечей, точек и т. д. Для наших целей удобнее всего линия. Меняется он в меню, выпадающем по щелчку мыши по графику.

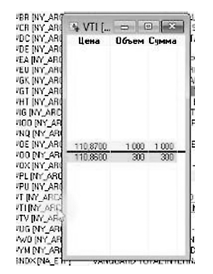

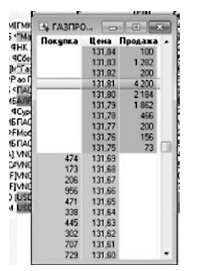

9. Чтобы совершить сделку, необходимо открыть так называемый «биржевой стакан», где указаны цены спроса и предложения на ценную бумагу. Рядом с ценой указаны объемы ценных бумаг, которые готовы купить или продать участники торгов. Проще всего это сделать, кликнув по нужному инструменту два раза мышью.

или

Мы видим, что в стакане по российскому рынку отображается большое количество цен спроса и предложения, а на Нью-Йоркской бирже, где мы покупаем ETF, брокер отображает только лучшую цену покупки и продажи бумаги. Обратите внимание на очень узкую разницу между ценой спроса и предложения, особенно по крупным, часто торгуемым (ликвидным) ценным бумагам. Она гораздо меньше, чем в обменных пунктах в периоды скачка курса доллара и евро. Поэтому и валюту для сделок на американской бирже предпочтительнее покупать на бирже, хотя минимальный лот по валюте составляет $1000. Исключения есть, но у каждого брокера свои особенности в этом вопросе.

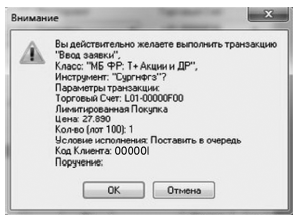

10. Для покупки бумаги кликаем два раза по «Лучшей цене предложения» (предложение сверху, спрос снизу). Появляется окно ввода заявки. В нем нужно проверить 5 основных пунктов (на картинке ниже отмечены числами): тикер инструмента (1), направление сделки (2), цена сделки (3), количество ценных бумаг (4) и код клиента (5).

Тикер проверяем, чтобы по ошибке не купить ненужный инструмент. Направлением сделки должна быть покупка, если вы хотите купить, или продажа, если вы планируете продать. Его можно менять прямо в окне ввода заявки. Цена, отображаемая в поле, уже может не совпадать с ценой в стакане, т. к. сделки происходят каждую секунду.

Если нужной вам цены не будет, а будет только более высокая, то система поставит вашу заявку в очередь. Сделка по ней будет совершена только в тот момент, когда цена вновь опустится. Если цена не опустится, то по окончании торговой сессии ваша заявка будет снята автоматически.

Сколько ценных бумаг покупать во время сделки? Поясню на примере. Допустим, у вас есть $1000 для распределения в 4 ETF поровну. Вы также решили, что для снижения комиссии по сделкам (минимум $1 за сделку) не станете совершать сделки меньше чем на $300. Значит, в этот раз можно приобрести паи 3 ETF примерно на $333 каждый. Представим, что один пай стоит $42,18. Делим $333 на $42,18 и получаем 7,89.

Дальше можно поступить двумя способами. Либо купить 8 паев, затратив $337,44, т. е. на $4,44 больше, чем изначально планировали. Либо округлить в меньшую сторону, т. е. до 7 паев, потратив на сделку $295,26, а оставшиеся $37,74 потратить на другие паи. Оба варианта практически равносильны, т. к. кардинальной разницы в наличии/отсутствии одного пая определенного ETF в вашем инвестиционном портфеле не будет.

После расчета вводим в поле «Заявки» нужное количество ценных бумаг.

Далее выбираем нужный код клиента. При покупке на счет ИИС у номера счета добавляется буква I. При покупке валюты на валютном рынке к номеру счета добавляются буквы FX. ETF покупаем на код клиента, относящийся к американской бирже. Акции покупаем на фондовом рынке, доллары – на валютном рынке. Если выбрать код клиента неверно, система не позволит провести сделку.

При работе через филиал брокера на Кипре нужно будет установить отдельный торговый терминал.

11. После проверки всех полей в окне ввода заявки нажимаем кнопку «Да». В системе появится дополнительное окно подтверждения нашего решения. При необходимости еще раз проверяем параметры сделки и нажимаем «ОК».

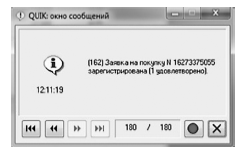

После подтверждения сделки торговый терминал сообщит, что заявка успешно зарегистрирована. Если установленная вами цена не совпадает с рыночной – например, вы ждете, что цена на бумагу упадет, – то заявка встанет в очередь. Если же цена рыночная, то сделка пройдет сразу же. Система подтвердит это сообщением.

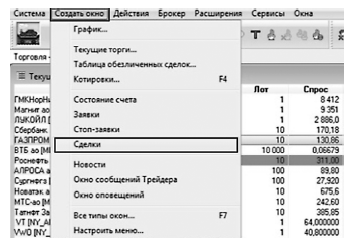

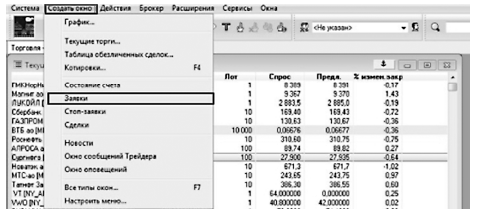

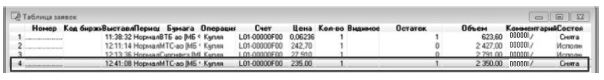

Также можно убедиться в прохождении сделки, открыв окно «Таблица сделок». В панели управления в верхней левой части экрана находим надпись «Создать окно». При нажатии на нее появляется меню, в котором нужно выбрать строку «Сделки» и кликнуть мышью.

В торговом терминале появится окно «Таблица сделок», в котором будут отражены все сегодняшние сделки с указанием названия бумаги (1), направления сделки (2), цены (3), количества купленных лотов (4), объема операции в деньгах (5) и счета, на который были куплены инструменты.

Уменьшаем размер окна до удобного и размещаем его, например, под окном «Текущие торги» или как вам будет удобно: снизу, сверху или даже сбоку.

12. Возможна такая ситуация: вы случайно указали в заявке на покупку цену ниже, чем предлагают продавцы, и она попала в очередь заявок. Далее вы завели еще одну заявку и купили бумагу по нужной цене. На данный момент больше акций купленной компании вы приобретать не планировали. Важно снять заявку, которую вы поставили в очередь, ведь цена в любой момент может опуститься и система проведет сделку, которая вам уже не нужна.

Итак, как снять заявку на покупку? Откройте окно заявок. Для этого также выберите в меню «Создать окно» и дальше строку «Заявки».

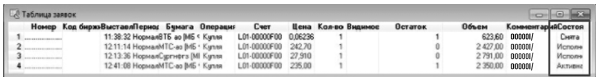

Появляется окно заявок. Синим выделены проведенные заявки, красным заявка, стоящая в очереди, а черным – отмененная заявка. Справа можно увидеть статус заявки.

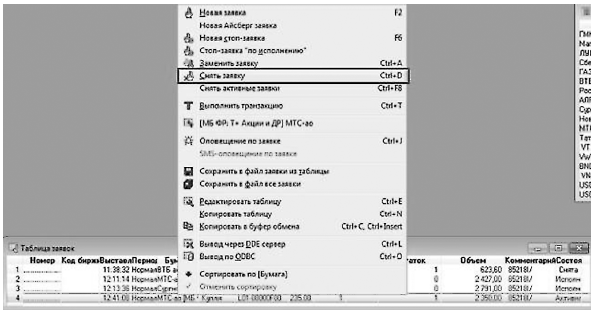

Наведите курсор на активную заявку, которую хотите удалить, и кликните по ней правой кнопкой мыши. В выпадающем меню выберите поле «Снять заявку» и кликните по нему.

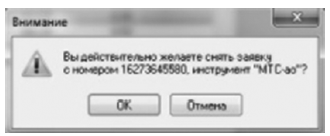

Система запросит у нас подтверждение на снятие заявки. Подтвердите, нажав кнопку «ОК».

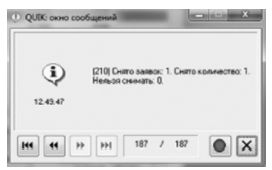

После подтверждения система снимает заявку, о чем уведомит вас в сообщении.

Дальше убедитесь, что в таблице заявок прежде активная заявка поменяла цвет с красного на черный и статус с «Активна» на «Снята».

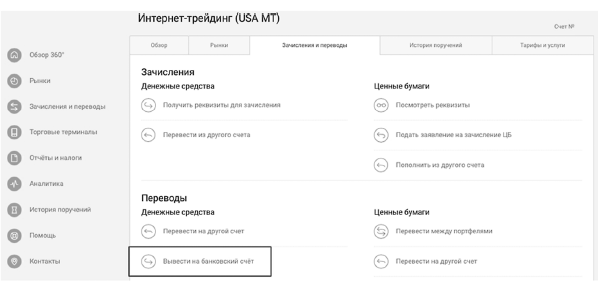

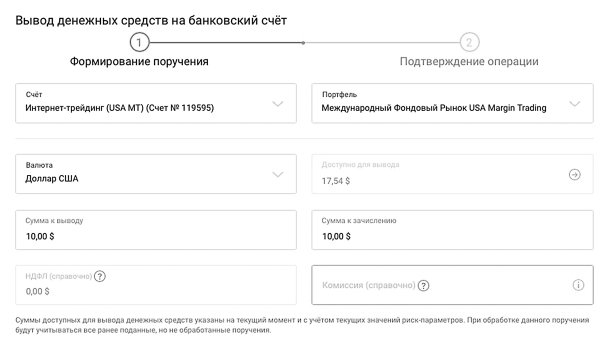

13. Чтобы продать бумагу, откройте окно ввода заявок и выберите направление сделки «Продажа». Деньги, полученные в этих сделках, вернутся на ваш брокерский счет. Затем в личном кабинете вы сможете подать заявку на вывод денег.

После нажатия на кнопку «Вывести на банковский счет» система запросит сумму к выводу и укажет сумму к зачислению на счет с учетом комиссии.

Через некоторое время (прописанное брокером в договоре) вы увидите деньги на банковском счете, указанном при заключении договора.

Вот, пожалуй, и весь минимальный набор действий, необходимых вам для покупки и продажи ценных бумаг.

Обращаю ваше внимание, что скриншоты, указанные для демонстрации работы системы, сделаны в торговом терминале QIUK при торговле на Московской фондовой бирже через брокера в РФ.

Скриншоты личного кабинета также сделаны у выбранного мною брокера.

Вполне возможно, что после написания книги QUIK произвел какие-то обновления программы и расположение полей могло поменяться. Но принцип останется тот же, необходимые поля меню можно найти интуитивно.

Совершение сделок с помощью голосового поручения брокеру

Если у вас нет доступа к торговому терминалу, сделки можно совершать с помощью так называемого голосового поручения, т. е. по телефону. В тарифах брокера указано, какое количество поручений в день можно сделать бесплатно и сколько нужно заплатить за последующие.

1. Прежде чем позвонить, определите, какие ценные бумаги, в каком количестве и по какой цене вы хотели бы купить или продать.

2. После этого позвоните в свою брокерскую компанию на городской номер, указанный на сайте, и попросите соединить с трейдером. Вас переключат на трейдера и уточнят, на какой секции биржи вы планируете совершать сделки – фондовой, валютной или срочной.

3. Когда трубку возьмет нужный трейдер, он уточнит номер счета, с которого вы будете совершать сделки (у одного человека может быть несколько счетов – ИИС, обыкновенный брокерский, с доступом на западные площадки). Помимо счета, он спросит ваше ФИО и кодовое слово. После идентификации трейдер спросит, какие операции вы хотели бы совершить.

4. Далее назовите ему нужную ценную бумагу, направление сделки (покупка или продажа), количество лотов (напоминаю, что в лоте может находиться разное количество бумаг). Затем вы можете уточнить лучшие текущие цены покупки и продажи. Ради эксперимента можете совершить голосовые сделки, имея перед глазами открытый QIUK, и проверить, услышите ли вы от трейдера действительно рыночные цены, без подвоха.

5. Дальше трейдер спросит, хотите ли вы купить/продать по рынку, т. е. по лучшим в настоящую секунду ценам в биржевом стакане, или по какой-то другой цене. Вы отвечаете «по рынку», так как в игру «угадай лучшую цену» мы с вами решили не играть. Сказать нужно примерно так: «Хочу купить акции Газпрома, 5 лотов по рынку».

6. После согласования деталей сделки трейдер еще раз их резюмирует примерно так: «Покупаем акции Газпрома, 5 лотов, по рынку, подтверждаете?» Вы отвечаете «да», и трейдер озвучивает итоги сделки: «Куплено 5 лотов акций Газпрома по цене Х рублей» (назовет цену сделки).

В течение нескольких минут ваш портфель обновится в личном кабинете брокера – доля наличных в портфеле уменьшится, доля купленных ценных бумаг возрастет.

Аналогичным образом совершаете остальные запланированные сделки. Затем прощаетесь с трейдером и вешаете трубку. Как видите, ничего сложного.

Отслеживание доходности инвестиционного портфеля с помощью сервиса Morningstar

В том, чтобы отследить, сколько денег вы заработали на инвестициях, есть одна главная сложность. Если вы инвестируете каждый месяц, то через 3 года успеваете сделать больше 30 взносов. И в момент расчета доходности одна сумма денег лежит на счете 3 года, другая 1,5 года, третья считаные месяцы. А доходность любых вложений считают в годовых. Как же привести все расчеты к общему знаменателю?

К сожалению, ни функционал QUIK, ни возможности личного кабинета брокера пока не позволяют это сделать. Опытные инвесторы самостоятельно вносят данные по операциям в Excel и считают доходность с помощью формул. Но этот вариант нам также не подходит, потому что он слишком громоздкий.

Один из удобных сервисов отслеживания доходности предоставляет сайт yahoo.com в разделе finance.yahoo.com. Раньше он рассчитывал среднегодовую доходность по каждой ценной бумаге, но потом перестал. Поэтому инвесторы предпочли обращаться к широко известному в США сервису Morningstar.com, который позволяет отслеживать доходность инвестиционного портфеля в целом.

1. Для получения доступа к сервису нужно в нем зарегистрироваться. Часть функционала программы доступна бесплатно, так что от платной подписки можно отказаться. Процедура регистрации стандартна и схожа с регистрацией почты на Яндексе.

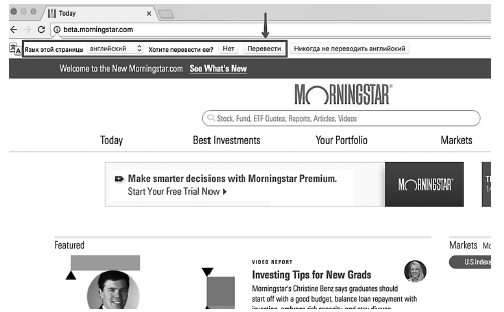

Сайт morningstar.com на английском языке. Если вы им не владеете, можно воспользоваться браузером Google Chrome, который позволяет перевести сайт на русский язык. Перевод не идеален, но в целом понятен.

2. Сайт может перебросить вас на страницу бета-версии beta.morningstar.com (фото выше), где нужно выбрать раздел «Your Portfolio» («Ваш портфель»).

Иногда он сразу открывает именно Morningstar.com, где есть большое количество аналитических данных по мировым финансовым рынкам. Там в меню в верхней части экрана вам также нужен раздел «Portfolio».

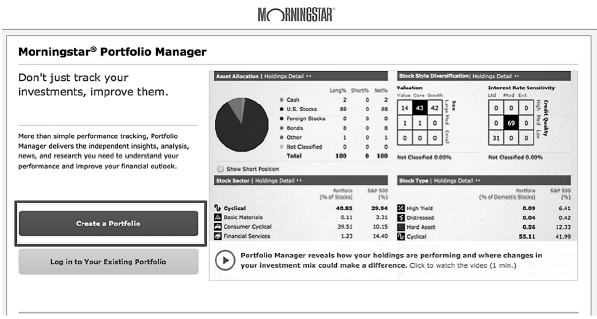

3. Далее вы попадаете на страницу создания инвестиционного портфеля. Нажмите кнопку с надписью «Create Portfolio» («Создать портфель»).

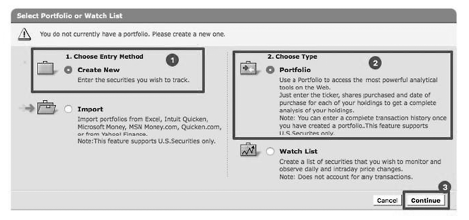

4. Появляется окно, разделенное на 2 части. Слева вам предлагают либо создать портфель с нуля (Create new), либо загрузить имеющийся (Import). Справа находятся типы портфеля: непосредственно инвестиционный портфель с купленными ценными бумагами (Portfolio) и лист наблюдения (Watch list), который позволяет отслеживать выбранные ценные бумаги. Выберите метод создания портфеля с нуля «Create new» (1) и тип портфеля «Portfolio» (2). Нажмите кнопку «Continue» (3).

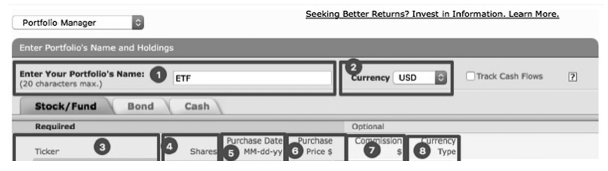

5. Дальше вы попадаете на страницу непосредственного создания портфеля. Сайт предлагает вам ввести название портфеля (1), где мы прописали ETF, валюту портфеля (2), где мы оставили доллары по умолчанию, затем ввести данные совершенных сделок. Заполняем поля: тикер, или краткое наименование ценной бумаги (3), количество ценных бумаг (4), дата покупки (5), цена покупки (6), сумма комиссии за сделку (7), тип валюты (8) – и после внесения всех данных нажимаем кнопку «Done», что означает «Сделано» (9).

Данные по сделкам лучше вносить сразу после их совершения, когда они еще отображаются в системе QUIK в окне «Таблица сделок». Если не сделать этого сразу, то придется заказывать отчет за соответствующую дату в личном кабинете брокера.

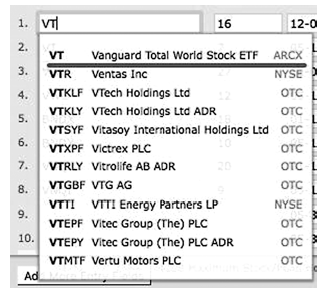

При введении тикера ценных бумаг сайт поможет вам проверить правильность выбранного тикера, отобразив в выпадающем меню полное наименование фонда.

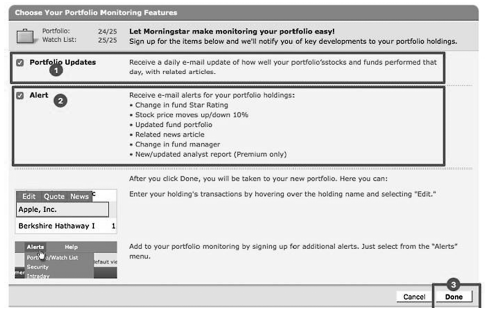

6. Следующее окно предлагает вам получать почтовые уведомления двух типов – «Portfolio updates» (обновления портфеля) и «Alert» (сигнал тревоги).

Вариант «Обновления портфеля» (1) предполагает ежедневное получение одного письма об изменении состояния вашего инвестиционного портфеля. На мой взгляд, это вредная информация: она будет съедать ваше время и побуждать к различным спекуляциям, что в корне противоречит рассматриваемой в этой книге стратегии долгосрочного инвестора. Так что лучше такие уведомления отключить, сняв галочку в соответствующем поле.

«Письма с сигналами тревоги» (2) сайт предлагает присылать вам в том случае, если с какой-нибудь из ваших ценных бумаг случится что-то важное. Например, изменится ее рейтинг или цена больше чем на 10 %, появятся новости о компаниях, в которые вы инвестируете, или сменится портфельный менеджер, управляющий вашим фондом. Также уведомление придет, когда появится аналитический отчет (опция для оформивших платную подписку).

Большинство из этих данных вам тоже не нужны. Исключением можно считать только изменение цены более чем на 10 %. Однако вероятность такого резкого изменения цены на фонд очень сомнительна в обычных рыночных условиях. Поэтому проще отключить и эту опцию, сняв галочку в соответствующем поле. Далее нажимаем кнопку «Done» (3).

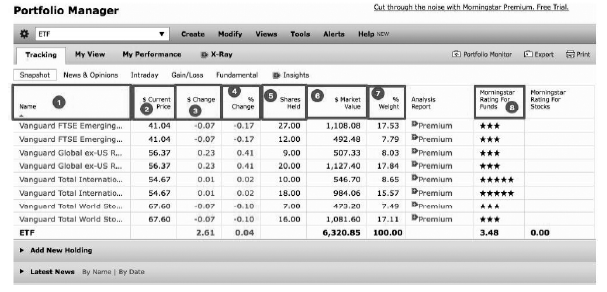

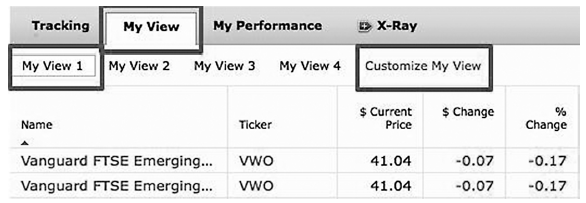

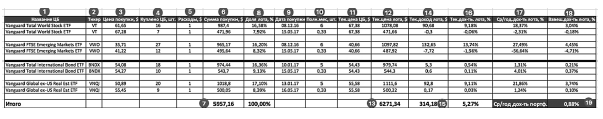

Вот пример портфеля, который предстает перед нами в следующем окне.

Столбцы портфеля означают следующее: название ценной бумаги (1), текущая рыночная цена бумаги (2), изменение в долларах за текущий день (3), изменение в процентах за текущий день (4), количество ценных бумаг в каждом лоте (5), текущая рыночная стоимость каждого лота (6), вес лота в общем портфеле (7) и рейтинг сайта Morningstar, выданный каждой бумаге (8).

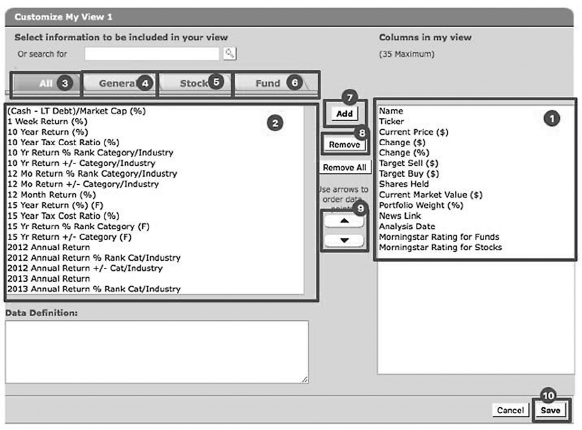

7. Часть из этих данных нам не нужны, а некоторых необходимых данных в таблице не хватает. Доработаем таблицу для наших целей отслеживания доходности портфеля долгосрочным инвестором. Для этого в шапке меню выберите «My view» («Мой вид») и пункт «Customize my view» («Настроить мой вид»).

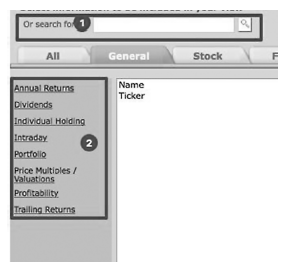

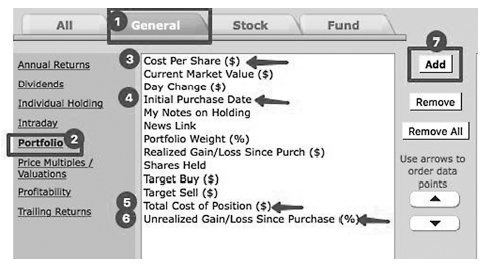

Выпадет новое окно, в котором отражены следующие интересующие нас поля и кнопки: выбранные типы данных (1), возможные данные по каждому разделу (2), 4 раздела возможных данных (3), общие для всех видов ценных бумаг (4), для акций (5), для инвестиционных фондов (6). Затем идут кнопки добавления и удаления данных из выбранного списка – добавить (7), убрать (8), передвинуть в начало или в конец (9) и сохранить (10).

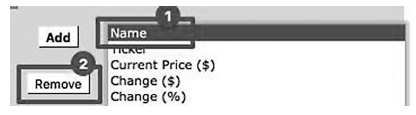

Вначале уберем ненужные данные. Наведите курсор на соответствующий пункт, например «Name» (1), что означает «Название ценной бумаги», и нажмите кнопку «Remove» (2), что переводится как «Удалить». Соответствующая строка исчезнет из списка выбранных данных.

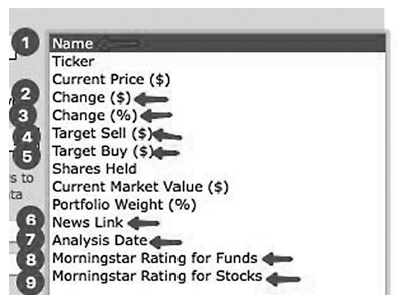

Удалите следующие данные: название (1), т. к. нам достаточно тикера, изменение цены за день в валюте (2) и изменение цены за день в процентах (3), т. к. эти данные не нужны для нашей инвестиционной стратегии, целевую цену продажи (4) и покупки (5), т. к. мы не выгадываем цену, а покупаем по мере откладывания денег практически по любой цене, ссылка на новости (6), аналитические данные (7), а также рейтинги сайта Morningstar для фондов (8) и акций (9).

Дальше добавьте нужные данные. Найти их можно в строке поиска (1) или в разделе данных (2).

Во вкладке «General» (1) выберите раздел «Portfolio» (2). Выберите «Cost Per Share» («Расходы на покупку одной ценной бумаги») (3), «Initial Purchase Date» («Дата покупки») (4), «Total Cost of Position ($)» («Суммарная стоимость данной позиции») (5), «Unrealized Gain/Loss Since Purchase (%)» («Нереализованная прибыль/убыток с момента покупки в %») (6). Нажмите кнопку «Add» («Добавить») (7).

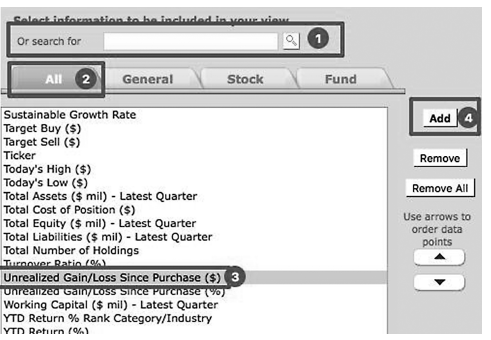

Нам понадобится еще один показатель: «Unrealized Gain/Loss Since Purchase ($)» (Нереализованная прибыль/убыток с момента покупки в $). Его можно найти или через строку поиска (1), или во вкладке показателей «All» (2) практически в самом низу списка (3), который для удобства расположен в алфавитном порядке. Добавьте показатель, нажав кнопку «Add» (4).

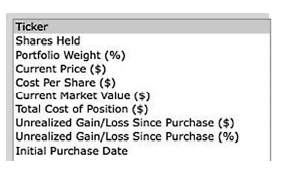

Это и есть основные параметры отслеживания доходности портфеля, необходимые долгосрочному инвестору. Расположим их в удобной для нас последовательности. Для этого выберите нужный показатель и подвиньте его до нужного места с помощью кнопок «Вверх» и «Вниз».

Получаем следующий порядок:

• «Ticker» («Тикер» – краткое буквенное наименование бумаги);

• «Shares Held» («Количество купленных ценных бумаг»);

• «Portfolio Weight (%)» («Вес позиции в общем инвестиционном портфеле в %»);

• «Current Price ($)» («Текущая цена ЦБ в долларах»);

• «Cost Per Share ($)» («Цена покупки одной ЦБ в долларах»);

• «Current Market Value ($)» («Текущая рыночная стоимость позиции в долларах»);

• «Total Cost of Posotion ($)» («Расходы на открытие позиции, т. е. расходы на купленные ЦБ»);

• «Unrealized Gain/Loss Since Purchase ($)» («Нереализованная прибыль/убыток в долларах с момента покупки»);

• «Unrealized Gain/Loss Since Purchase (%)» («Нереализованная прибыль/убыток в процентах с момента покупки»);

• «Initial Purchase Date» («Дата покупки»).

Убедившись в правильности расположения данных, нажмите кнопку «Save» («Сохранить»). Получится такая таблица:

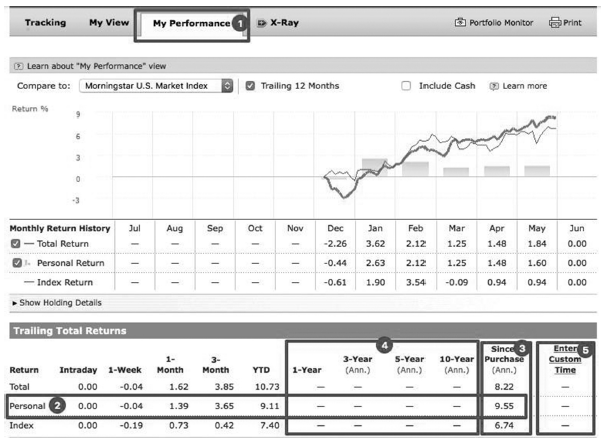

8. Остается найти главный показатель – среднегодовая доходность портфеля с учетом разного времени покупок ценных бумаг. Ее можно найти, перейдя во вкладку «My performance» («Мои показатели эффективности») (1). Ниже графика находится таблица доходностей. Найдите там строку «Personal» («Персональная/личная») (2). Именно она учитывает не просто доходность фонда за период, а с учетом времени ваших покупок ценных бумаг в инвестиционный портфель.

В первые месяцы инвестирования вас больше всего будет интересовать столбец «Since Purchase (Ann.)» («Среднегодовая доходность с момента покупки») (3). По истечении года более интересными становятся среднегодовые доходности за 1, 3, 5 и 10 лет (4). Также можно задать произвольные сроки (5).

Данные о среднегодовой доходности портфеля позволяют вычислить реальную доходность ваших инвестиций. Это крайне важный показатель, но брокеры и управляющие компаний не очень любят рассчитывать его для своих клиентов. Чаще всего они предпочитают прятать эти цифры, ограничиваясь доходностью отдельных фондов или портфеля в целом с момента покупки. Но одна и та же доходность в зависимости от прошедшего времени означает совсем разную эффективность инвестиций.

Так что не позволяйте вводить себя в заблуждение. Считайте среднегодовую доходность инвестиционного портфеля с учетом разного времени покупки с помощью сервиса Morningstar.

Этот сервис предоставляет огромное количество возможностей и показателей для отслеживания. Например, можно сравнивать доходность своего портфеля с многочисленными биржевыми индексами на графике выше. Но большая часть этих показателей лишь отвлечет вас от выбранной стратегии долгосрочного инвестора.

Отслеживание доходности инвестиционного портфеля с помощью таблички в Excel

Если вы не хотите пользоваться интернет-сервисами, нужно быть готовыми тратить время на заполнение табличек в Excel.

В Центре финансовой культуры мы составили небольшую таблицу, которая позволяет отследить доходность с минимальной погрешностью самостоятельно. Вот как она выглядит:

Поясню содержание столбцов по порядку. Полное наименование инструмента, в нашем случае инвестиционного фонда (1), тикер, или краткое наименование ценной бумаги (2), цена бумаги в момент покупки (3), количество купленных ценных бумаг (4), уплаченная комиссия за сделку (5). Далее сумма покупки (6) рассчитывается по формуле = цена покупки (3) × куплено ЦБ (4) + расходы (5). Сумму покупки не нужно считать вручную, чтобы не ошибиться. Предоставьте возможность посчитать программе Excel.

(8) – это доля лота в общей стоимости портфеля. Чтобы ее определить, надо посчитать общую сумму купленных лотов (7), сложив сумму всех покупок с помощью формулы «Сумма» и выбрав в поле значений весь столбец 6. Затем уже вычисляем долю лота (8) по формуле = сумма покупки (6): общая стоимость портфеля (7).

(9) – это дата покупки. (10) – количество прошедших полных месяцев с момента совершения покупки. Этот показатель мы также вычисляем вручную на дату расчета доходности портфеля. Вы видите, что в части строк у нас стоит 0,33, т. е. прошла только треть месяца с момента последней покупки. Дальше будут только полные месяцы – 1, 2, 3 и т. д.

Затем вносим текущую цену ценных бумаг (11). Ее можно взять на любом из многочисленных сайтов, аккумулирующих информацию по рынку. Например, стоимость паев ETF можно смотреть на сайте etfdb.com.

В следующем столбце вычисляется текущая стоимость каждого купленного лота (12), т. е. пакета ценных бумаг за одну сделку. Делается это с помощью формулы: куплено ЦБ (4) × текущая цена ЦБ (11). Затем вычисляем общую текущую стоимость портфеля (13), используя формулу «Сумма» и внося в поле значений весь столбец 12.

В столбце 14 мы вычисляем разницу между текущей стоимостью лота (12) и полными расходами на приобретение лота (6), т. е. в формуле простое вычитание одного из другого: текущая цена лота (12) – сумма покупки (6). Также с помощью формулы «Сумма» вычисляем общий доход по портфелю (15).

Затем считаем текущую доходность лота в процентах (16). Для этого вносим формулу = текущая цена лота (12): сумма покупки (6). Но доходность сама по себе не так интересна, как доходность в годовых, ведь цены активов на фондовом рынке за год могут неоднократно сильно изменяться. И если мы инвестируем вдолгую, то не должны чрезмерно интересоваться текущей доходностью, а ориентироваться прежде всего на долгосрочную доходность.

Итак, считаем среднегодовую доходность лота в процентах годовых (17) по формуле: Тек. доходность лота (16): полные месяцы (10) × 12 месяцев. Конечно, в этом есть определенная погрешность. К примеру, фонд вырос за месяц на невиданные 10 %. Это не значит, что остальные 11 месяцев в году он будет расти так же. А в формуле это как будто подразумевается. Но данная погрешность будет уменьшаться с каждым следующим месяцем владения ценными бумагами, и ею можно пренебречь.

Чтобы определить общую доходность портфеля (19), нужно сделать еще 2 действия. Вначале посчитать взвешенную доходность лота (18), т. е. на сколько процентов данный лот изменяет общую доходность портфеля с учетом своего веса в общей стоимости купленных ценных бумаг. Ведь даже если какой-то лот вырос на 20 %, но его вес в портфеле менее 5 %, то существенно на стоимость портфеля это не повлияет. Вот поэтому и считаем взвешенную доходность лотов.

Для этого забиваем формулу: доля лота в портфеле (8) × среднегодовая доходность лота (17). Затем в нижней строке «Итого» считаем среднегодовую доходность портфеля (19), используя формулу «Среднее значение» и выбирая значения всего столбца «Взвешенная доходность лота» (18).

Как видите, ничего сложного, просто механическая работа с простейшими формулами, требующая немного внимательности. Хотя специализированные сервисы вроде Morningstar, конечно, намного удобнее.

Если вы уже отправили запрос на почту [email protected], то данная таблица тоже есть в раздаточных материалах к этой книге.