Глава 7

Создание вашего персонального инвестиционного портфеля

Итак, мы наконец приступаем к самому интересному – составлению инвестиционного портфеля. С чего начать?

Забиваем в поисковик слово «инвестиции». Он выдает нам около 58 млн результатов. Там будут сайты банков, брокеров, финансовых пирамид – все вместе. И ни один из этих сайтов не скажет прозрачно и доступно, какова вероятность того, что вы потеряете свои деньги.

Каждый фонд, каждый инструмент будет кричать вам только о своих плюсах, потому что так устроена реклама. И в случае, скажем, с зубной пастой анализ плюсов – это логично и правильно. Вы сравниваете, сколько полезных веществ находится в одной и другой, оцениваете вкус и упаковку, затем смотрите на стоимость и принимаете решение. Вы не раз покупали разные зубные пасты, и появление нового бренда на рынке не должно вас настораживать: система контроля качества уже позаботилась о том, чтобы паста не нанесла никакого ущерба вашему здоровью, и вам остается только выбирать лучшее.

Однако когда дело касается инвестиций, никто не проверяет качество продукта и не несет ответственности за вред, нанесенный вашему кошельку. Даже в случае с финансовыми пирамидами мошенникам часто удается скрыться от правосудия.

Именно поэтому, приступая к созданию инвестиционного портфеля, вам придется отступить от привычной модели «анализ выгод» к модели «анализ рисков». Принимая решение о вложении в тот или иной вид инвестиций, вы должны понимать продукт, который планируете купить, а не слепо верить в него, поддавшись рекламе.

Мы часто мечтаем о волшебной таблетке «с огромной выгодой и нулевыми рисками», поэтому соблазн купить новый продукт, не разобравшись в нем как следует, огромен. Однако на поверку 90 % этих новых продуктов в лучшем случае оказываются старыми в новой упаковке. А в худшем – очередным обманом.

Чтобы чувствовать себя более уверенно на таком сложном рынке, как рынок инвестирования, нужно усвоить только одно, но самое главное: методы управления рисками. На самом деле это не так уж сложно.

Эту книгу я задумала как пособие для людей, у которых инвестиции не основная работа, а инструмент для сохранения сбережений и достижения финансовых целей. В тренинге мы называем таких людей пассивными инвесторами. Поэтому все способы управления рисками здесь будут простыми и действенными.

Вспомните, что вы делаете, чтобы устранить риск проспать на важную встречу, от которой зависит ваша карьера. Правильно, устанавливаете будильник. Именно о таких простых инструментах управления рисками мы и будем здесь говорить.

Как управлять риском высоких издержек

Издержки на пути инвестирования есть на разных этапах. На рис. 1 представлен список издержек, которые встречаются на пути каждого инвестора. Брокеры зарабатывают на комиссиях от сделок с ценными бумагами, депозитарий берет оплату за услуги по хранению, банки – за перевод денежных средств, управляющие компании берут свой процент за управление и т. д.

Рис. 1.

Профессиональные инвесторы зарабатывают на прибыли от удачных сделок. Мы же, как пассивные инвесторы, должны учиться контролировать издержки. И делается это очень просто.

1. Сравните тарифы разных брокеров

Прежде чем направлять деньги на инвестиции, сравните тарифы у разных брокеров. Не верьте, что комиссий нет, потому что так просто не бывает. Не ведитесь на рекламные акции: возможно, что-то будет бесплатно какое-то время, но потом с вас все равно возьмут деньги.

Например, не так давно один из банков запустил у себя новый сервис «Инвестиции» – действительно удобное приложение для инвестиций. Прошло полгода, сервис завоевал свои позиции, кого-то переманили своей простотой, кому-то просто интересно было попробовать и т. д. И банк увеличил тарифы по всем операциям. Замечу, что это не единичный случай, не исключение и даже не надувательство. Это закон рынка.

Другой брокер активно рекламировал свой сервис о продаже ценных бумаг без комиссии, с оплатой по банковской карте в два клика. Однако оказалось, что комиссия за услуги брокера все-таки была, просто скрывалась она в другом месте и в сумме намного более высокая, чем у других брокеров. Он брал комиссию за хранение, при продаже и так далее, да еще ввел ограничения по выбору активов для покупки.

2. Не доверяйте медийному образу брокера

Не стоит принимать на веру, что у вашего любимого или зарплатного банка автоматически будет низкая комиссия при инвестициях. Например, от самого зеленого российского банка был создан брокер, у которого тарифы выше рынка на момент написания книги.

Чтобы убедить вас в опасности высоких издержек, я подготовила простой расчет, который представлен на рис. 2.

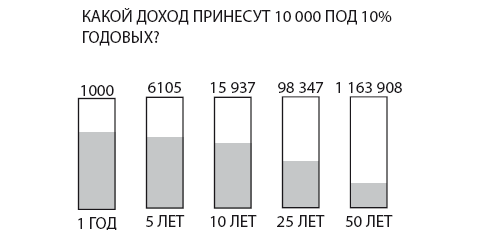

Рис. 2.1

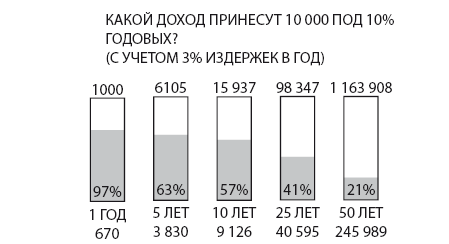

Рис. 2.2

Например, мы вложили 10 000 рублей под 10 % годовых. На рис. 2.1. сверху указаны цифры, которые вы бы получили при инвестировании этих денег без каких-либо издержек (как приятно фантазировать!).

Теперь посмотрим на рис. 2.2. Сверху указан все тот же доход без издержек, а внизу доход, который мы получим за вычетом издержек в размере 3 % в год. Сравните эти цифры между собой. Через 25 лет из всего того, что мы могли бы заработать, остается 41 %, т. е. меньше половины. Вот чем грозят высокие издержки.

3. Узнайте, с какими банками брокер работает без комиссий

Чтобы избежать комиссии за перевод денег с банковского счета на брокерский, стоит узнать, с какими банками брокер работает без комиссий. Чаще всего у каждого брокера есть дружественный ему банк.

Как управлять риском одного класса активов

Вернемся к девизу этой книги: «Не класть яйца в одну корзину». Ранее мы говорили, что этот принцип называется диверсификацией. Однако покупка акций разных компаний – это еще не диверсификация.

Дело в том, что многие компании ведут себя одинаково. Например, вы купили акции Лукойла, Сургутнефтегаза и Газпрома и на следующий же день упала цена на нефть. Что произойдет со всеми тремя компаниями? Стоимость их акций упадет с вероятностью в 99 %, вне зависимости от их финансовой отчетности, качества менеджмента и т. д. То же самое произойдет, если в отношении России будут объявлены очередные санкции. Именно поэтому такое деление нельзя назвать диверсификацией.

Простой пример из жизни. Собираясь в отпуск, вы вряд ли забьете весь свой чемодан разными видами шлепок. Разумнее будет взять шлепки для похода на пляж, удобную обувь для экскурсий, туфли или ботинки для похода в ресторан – это и будет разумной диверсификацией. Если все они будут лежать у вас в чемодане, то вы с комфортом проведете время, независимо от того, как поменялись обстоятельства. Рынок ценных бумаг действует примерно по такой же логике.

Ваш портфель может называться диверсифицированным тогда, когда будет состоять из ценных бумаг и классов активов, которые в одной и той же рыночной ситуации будут вести себя по-разному. Это называется корреляция.

Корреляция – это термин из математики, и означает он взаимосвязь двух или нескольких величин. Она бывает слабой и сильной, отрицательной и положительной. Если величины зависимы друг от друга до такой степени, что взаимно реагируют на каждое изменение, значит, у них сильная корреляция. Например, у акций Лукойла, Сургутнефтегаза и Газпрома очень сильная корреляция. Если одна величина изменилась, а другие на это не отреагировали – значит, у них слабая корреляция. Если, увеличивая одну величину, мы автоматически увеличили остальные – значит, корреляция положительная. Если уменьшили – отрицательная.

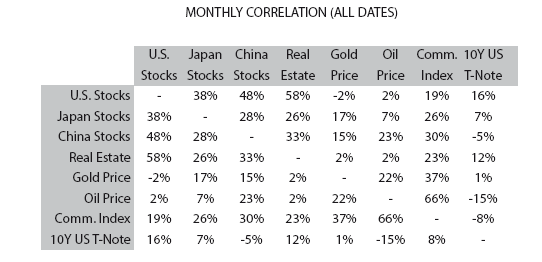

На рис. 3 приведена таблица с разными классами активов. На пересечении между ними указан коэффициент корреляции этих активов между собой. При формировании портфеля нам нужно отдавать предпочтение классам активов, которые слабо или даже отрицательно коррелируют между собой.

Рис. 3

Посмотрите на нижнюю строчку, где написано «10Y US T-Note». Это американские государственные облигации. Теперь посмотрите на пересечение нижней строчки и первого столбца, где указаны акции американских компаний. На пересечении между ними в клетке написано «16 %». Это значит, что когда акции растут на 100 %, то облигации растут всего на 16 %.

Теперь посмотрим на пересечение все тех же облигаций со столбцом «Oil Price». Там стоит показатель «–15 %». Это значит, что, когда цены на нефть растут, американские облигации падают. То есть у этих активов отрицательная корреляция.

Или возьмем строчку «Gold Price» (цены на золото) и оценим пересечение с американскими акциями (первый столбец). «–2 %». Это значит, что при росте американских акций падают цены на золото. Снова отрицательная корреляция.

Для стабилизации своего портфеля в него нужно включать разные классы активов, которые либо не коррелируют, либо слабо коррелируют между собой, либо имеют отрицательную корреляцию.

Таким образом, если какой-то актив будет падать, другой в этот момент будет расти. Следовательно, можно избежать сильной просадки – или просадки в принципе. Это и есть главный принцип формирования инвестиционного портфеля.

Как управлять риском редких инвестиций

Частные инвесторы, как правило, долго копят деньги, прежде чем приступить к инвестированию. И естественно, хотят, чтобы их ожидание и длительные лишения немедленно были вознаграждены стопроцентной выгодой. С точки зрения психологии это совершенно оправданно, однако, как и в случае с анализом выгод, здесь придется отступить от привычного сценария и поступить по-другому.

Погоня за немедленной доходностью заканчивается плачевно, потому что влечет за собой высокие риски. Поэтому для инвестиционного портфеля важно диверсифицировать не только активы и компании, но и время покупки ценных бумаг.

Если вы будете вкладывать деньги небольшими частями, но регулярно, то сможете выгадать разницу в стоимости активов. Где-то купите дороже, а где-то дешевле и таким образом, скорее всего, получите бо́льшую выгоду, чем вложив все деньги разом.

Например, если к началу создания портфеля вы накопили 100 тыс. рублей, разделите их на 10 взносов по 10 тыс. рублей и поставьте себе задачу раз в месяц 10-го числа инвестировать эту сумму в ценные бумаги. Можно установить и другие сроки: например, раз в квартал или раз в полгода. Главное – делать это частями и регулярно, а не всю сумму разом.

Тогда цена «входа» в ценные бумаги в вашем портфеле тоже будет диверсифицирована и риск прогадать в цене будет сведен к минимуму.

Как управлять риском волатильности ценных бумаг

В предыдущих главах мы с вами говорили, что, вкладывая деньги на долгий срок, можно минимизировать убытки. Даже если по вашему портфелю больно бьют санкции, за несколько лет он восстановится, залатает дыры и отыграет свои позиции. В этом разделе я покажу вам, как это происходит, более наглядно.

Однако сначала поговорим о первом возражении, которое возникает у новичков в инвестировании. Разве нельзя выгадать больше денег, если не вкладывать на долгий период, а, например, почаще продавать свои бумаги на бирже?

Нам часто кажется, что мы чуть-чуть лучше других. Работаем усерднее, чем коллеги, водим машину лучше, чем соседи, воспитываем своих детей прогрессивнее, чем наши родители. Поэтому, попробовав свои силы в разных инвестиционных инструментах и получив первую прибыль, вы тоже обречены попасть в эту ловушку сознания. В какой-то момент вы подумаете: «Что ж, была не была, пора делать ставку». И станете угадывать, какие акции вырастут, а какие упадут в цене.

В этот момент вспомните одну вещь. У желания рискнуть и желания заработать всегда разные цели. Цель риска – потратить. Цель заработка – сохранить.

Если вы хотите заработать, то сначала позаботьтесь о том, чтобы сохранить имеющиеся сбережения. Например, откройте в банке депозит и оформите накопительную страховку. Если же вы решите рискнуть, то просто признайтесь себе, что хотите немножко потратиться. Не вложить, не проинвестировать, а просто промотать деньги ради острых ощущений.

На тренинге я всегда привожу слова нобелевского лауреата по экономике Пола Самуэльсона о том, что инвестирование должно быть скучным. Если хотите захватывающих впечатлений, то возьмите 800 долларов и поезжайте в Лас-Вегас.

Давайте теперь подкрепим эту мысль цифрами.

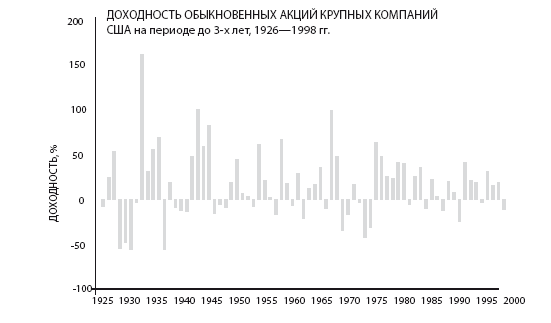

Ниже на графиках приведена статистика рынка акций в Америке за период с 1926 по 1998 год. Каждый график показывает срез небольшого периода в этом промежутке. Читать эти графики просто: если шкала идет вверх, то это был рост рынка акций. Иными словами, положительный год. Встречаются столбики, которые идут вниз, – это падение рынка акций, отрицательный год.

Рис. 4.1

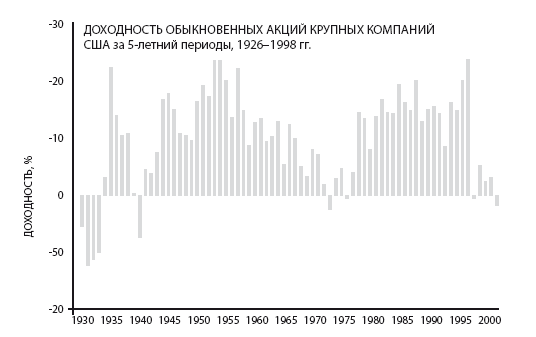

Рис. 4.2

Представим, что мы вкладываемся в начале года, а продаем в конце. Если мы посмотрим на рис. 4.1, где представлена динамика за трехлетний период, то увидим там немало лет с отрицательной динамикой. Видим Великую депрессию 30-х годов, когда просадка по рынку составила более 40 %.

Теперь представим, что наш горизонт инвестирования увеличивается на 5 лет. Мы купили акции и держим их 5 лет, вне зависимости от того, упал рынок или вырос. Посмотрите на рис. 4.2, где представлена динамика за пятилетний период. Да, Великая депрессия и Вторая мировая война существенно повлияли на наш портфель. Вместе с тем количество отрицательных лет значительно сократилось.

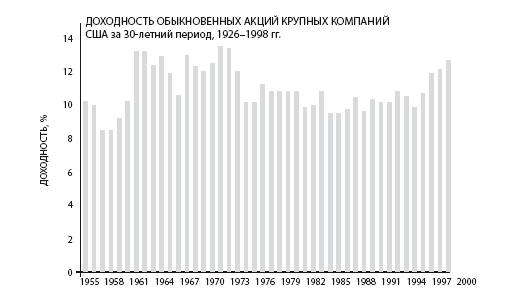

И завершает анализ рис. 4.3. На этом графике указан горизонт инвестирования в 30-летний период. Ни депрессии, ни самой страшной войны, ни тем более нефтяных кризисов мы просто не видим.

Рис. 4.3

Вывод: чем больше у вас инвестиционный горизонт, тем больше вы позволяете себе думать стратегически, не реагируя сгоряча на неизбежные исторические события.

Длинный горизонт инвестирования – то есть вложение на долгий период времени – позволяет оставаться в плюсе. Этим модель поведения пассивного инвестора отличается от модели поведения спекулянта, который стремится сорвать куш.

Создание инвестиционного портфеля

В главе 5 мы говорили про акции и облигации. Определили, что акции не имеют верхнего порога по доходности и считаются более рискованным инструментом по сравнению с облигациями.

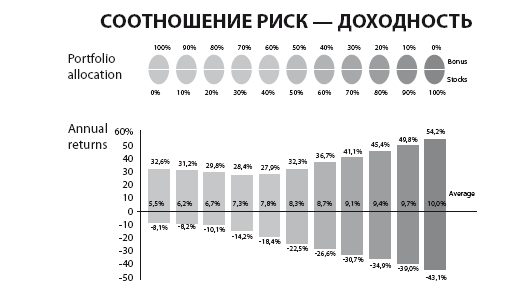

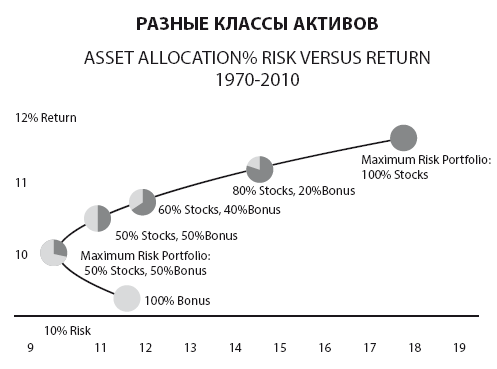

На рис. 5 представлена таблица по соотношению риска – доходности. Изучите ее внимательно и примерьте на себя ту или иную статистику.

Рис. 5

Овалы изображают ваш портфель с активами. Сверху % облигаций, снизу % акций. Под каждым овалом идет шкала, которая показывает максимальный доход и максимальную просадку по портфелю. В центре шкалы – среднегодовая доходность по такому портфелю. Пусть вас не смущают такие процентные ставки, здесь данные приведены в долларах США. Этот пример рассчитан на реальных цифрах американского рынка, и средний срез показателей вполне применим к российскому.

Теперь давайте оценивать. Вы молоды и активны, для вас риск – это образ жизни. Вы ждете максимальной доходности от своего портфеля и принимаете решение вложить весь свой капитал в акции – смотрим последний овал, где указано «0 % облигации» и «100 % акции». Шкала под ним указывает сверху, что максимальная доходность составляет 54,2 %. Однако и максимальная просадка по такому портфелю составляет 43,1 %. В целом среднегодовая доходность по нему будет 10 %. Если вы хотите зарабатывать 10 % годовых на своих инвестициях, то должны быть готовы к тому, что с одинаковой вероятностью у вас может выдаться как очень хороший год – плюс 54 %, так и очень плохой год – минус 43 %. То есть за один год вы можете получить в полтора раза больше, чем вложили, а можете потерять половину от вложенного.

Допустим, ваш портфель просел на 40 %. Было 100 тыс. рублей, а на следующий день стало 60. Что вы будете делать? Если скажете: «Я не переживу это и все продам», значит, такой портфель просто не для вас. Однако если вы не запаникуете и не выведете бумаги достаточно долго, то со временем они восстановятся. Как это происходит, мы подробно разбирали в предыдущем пункте «Как управлять риском волатильности ценных бумаг».

В самом начале я формировала свой портфель в пропорции 20 % облигации и 80 % акции, уверенная в том, что буду спокойно относиться к просадкам рынка. Но со временем поняла, что обманывала себя: очень переживала из-за падений портфеля, думала только об этом. Обдумав все еще раз, я приняла решение изменить соотношение риска – доходности. Внося очередные транши в портфель, я постепенно увеличила вложения в фонды облигаций и сделала ребалансировку. Теперь у меня 50 % облигаций и 50 % акций.

Очень важно оценить, к какому уровню риска вы готовы. Я бы посоветовала людям в возрасте делать портфель с бо́льшим количеством облигаций, нежели акций. Вложения в облигации создают бо́льшую безопасность и меньше стресса. Молодежи можно смело делать выбор в пользу рисковых портфелей с большим горизонтом инвестирования.

На рис. 6 изображены вложения в два класса активов: акции и облигации. По горизонтали – уровень надежности портфеля, по вертикали – доходность. Это среднегодовые значения при инвестировании на 40 лет.

Что мы видим: если вложить деньги в 100 % облигаций, то уровень риска составит около 12 %. Доходность такого портфеля скромная и составляет чуть больше 9 %. Если же в этот портфель добавить немного акций, то одновременно вырастает и уровень его надежности, и уровень доходности. Получается, портфель с минимальным уровнем риска – это 28 % акций и 72 % облигаций, а совсем не 100 % облигаций.

Рис. 6

Если мы продолжаем добавлять в портфель акции и формируем его в пропорции 60 % – акции, 40 % – облигации, то мы ожидаемо увеличиваем доходность. Но посмотрите, насколько незначительно увеличились риски! Портфель, состоящий на 100 % из облигаций, будет менее доходным, чем портфель, на 40 % разбавленный акциями. А уровень рисков у них будет примерно одинаковый.

Этот пример показывает, что происходит с правильно диверсифицированным портфелем. Если вы вложились в классы активов со слабой или отрицательной корреляцией – то есть в те, которые по-разному реагируют на колебания рынка, – ваш портфель будет не только менее рискованным, но и более доходным, чем недиверсифицированный.

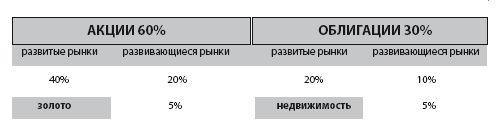

Вы сделаете свой портфель более устойчивым к любым колебаниям, если к базовым классам активов в небольших пропорциях добавите золото и недвижимость. Так вам будет легче перенести периоды высокой волатильности на рынке.

Объединив все, о чем мы говорили на страницах этой книги, можно выделить три шага формирования инвестиционного портфеля:

1. Выбрать соотношение риск – доходность.

2. В акциях и облигациях сделать диверсификацию по географии, отраслям, эмитентам.

3. Включить в небольшой пропорции золото и недвижимость.

Например: 60 % акции, 30 % облигации, 10 % золото и недвижимость. В этом случае процентное соотношение активов в портфеле будет таким, как указано на рис. 7.

Рис. 7

Так мы достигнем максимальной диверсификации.

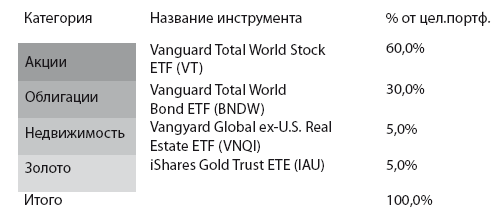

Если же вместо отдельных акций, облигаций и золотых монет покупать фонды ETF, то такой диверсификации можно достичь, купив всего 4 фонда. При этом внутри каждого фонда будет диверсификация не только по странам (развитым и развивающимся), но и по разным отраслям экономики.

Рис. 8

Ребалансировка активов

Скорее всего, через какой-то промежуток времени та доля вашего портфеля, в которой находятся акции, просто вырастет быстрее, чем растут облигации. Например, если вы изначально купили 50 % акций, 50 % облигаций, то через какое-то время доля акций станет 70 %, а облигаций – 30 %. Это произойдет без вашего участия, по законам роста рынка. Но ваша задача осталась прежней: 50 % акций и 50 % облигаций. Таков выбранный вами уровень распределения рисков, и лучше всего его придерживаться.

Поэтому время от времени вам придется делать ребалансировку активов, приводя доли своего портфеля к изначальному уровню. Если ваш портфель стал 70/30, а был 50/50, тогда в следующий раз просто докупите нужное количество облигаций, чтобы привести портфель в целом обратно к базовым пропорциям.

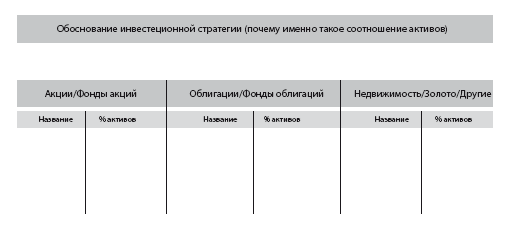

ДОМАШНЕЕ ЗАДАНИЕ: Составьте свой инвестиционный портфель, распределив активы в процентах между конкретными инвестиционными инструментами в конкретных компаниях (ETF, акции, облигации, недвижимость, драгметаллы). Будем исходить из факта, что резерв денег на депозите уже отложен и распределяются только свободные для инвестиций деньги. Обязательно обоснуйте, почему выбрали именно такую инвестиционную стратегию с таким соотношением активов и почему включили в портфель каждый из перечисленных инвестиционных инструментов.

Для выполнения этого задания вам нужно будет проанализировать разные фонды ETF. По ним достаточно много информации. Это очень прозрачный инструмент. Например, есть такой ресурс, как etfdb.com. Там можно ознакомиться со статистикой, аналитикой, можно сравнить два ETF, которые инвестируют в один и тот же класс активов.

Также вы можете написать нам на [email protected], запросить материалы к этой книге. В них будет предоставлена сводная таблица с наиболее популярными фондами ETF.