Глава 4

Критерии оценки надежности инвестиций: как понять, заработаю или точно потеряю. Простым языком о рискованных и надежных инструментах

Не суй свой взнос не в свое дело.

Вложить или не вложить?

В этой главе мы рассмотрим разные инвестиционные инструменты и определим критерии их надежности. Если в результате анализа будет ясно, что инструмент сверхрискованный, я не буду отговаривать вас от вложений в него. Однако помните про одно правило – никогда не стоит вкладывать в подобные инструменты более 10 % от своего капитала, чтобы не потерять все деньги.

Например, если ваш капитал составляет 15 млн рублей, – можете смело вкладывать 1,5 млн рублей в микрофинансовую организацию и получать от этого вложения от 25 % годовых. Правило 10 % соблюдено. Однако лично я от таких вложений воздерживаюсь.

Вам регулярно будут попадаться инвестиционные предложения с невероятными доходностями или в очень привлекательной маркетинговой упаковке. Скорее всего, фантазия уже нарисует картины красивой жизни на заработанные проценты, а безудержный оптимизм и вера в свою исключительность подтолкнут к роковому решению.

Чтобы не попадаться на такие уловки, важно не верить, а понимать. Как это работает? Какова вероятность заработать или потерять вложения? На чем основан риск? Как им управлять? Важно понимать общий принцип работы, чтобы осознанно подходить к выбору: рисковать или нет.

Давайте рассмотрим все на простых примерах из жизни.

Финансовые пирамиды и хайпы

Начну с истории одного из участников нашего тренинга по инвестициям, который за пару лет до обучения вложился в новый МММ: «Вроде все уже обожглись на предыдущей пирамиде, но мы с отцом почему-то решили, что в этот раз точно успеем вытащить деньги. В итоге потеряли 400 тыс. рублей».

Помните детский конкурс «Горячий стул»? Толпа людей бегает вокруг стульев, пока играет музыка, затем ведущий ее отключает, и каждый должен сесть на свой стул. Стульев обычно на один меньше, чем людей, – и оставшийся без стула участник выбывает.

В финансовых пирамидах аналог Сергея Мавроди в нужный момент тоже выключает музыку. Только вот «стульев» хватает не на 9 из 10 человек, а на 1 из 10 или даже на 1 из 100.

В этом конкурсе вы ни на что не влияете. Момент, когда организатор пирамиды прекратит выплаты, исчезнув с вашими деньгами, непредсказуем. Готовы ли вы рискнуть своими накоплениями на квартиру или на обучение ребенка в вузе, вложив их в финансовую пирамиду? Если нет, то давайте научимся распознавать врага в любом его обличье.

В 2010-х появился новый аналог финансовых пирамид – хайпы. Хайпы – это интернет-проекты, которые обещают людям доход от 1,5 % в день – т. е. больше 500 % годовых. Уже в этом месте стоит задуматься: реально ли хоть в каком-то бизнесе, кроме производства долларов, зарабатывать пятьсот процентов для инвестора, а еще сколько-то для себя?

Хайпы чаще всего регистрируются где-нибудь далеко, например на Мальте или в Китае, а значит, клиент не может проверить, есть у компании офис или нет. А также не может прийти в него и потребовать свои деньги назад. Из документов, подтверждающих деятельность компании, хайпы размещают на сайте свидетельство о регистрации или договор о страховании рисков клиентов. Конечно, документ на английском языке может произвести впечатление свитка с тайным знанием и вызвать благоговейный трепет. Вот только сделан он в фотошопе.

Порог входа в такие проекты составляет от 10 долларов, деньги списываются прямо с банковской карточки. Перевозбудившийся от обещанных процентов клиент прикидывает, что сумму просят небольшую, не жалко и потерять. Некоторые организаторы таких псевдоинвестиционных компаний могут даже выплатить деньги с обещанными процентами – первые пару раз. Большинство горе-инвесторов после этого только увеличивают взносы. Но в один прекрасный день все они обнаруживают, что в личном кабинете деньги начислены, перевод отправлен, а на карточке – ничего.

В отличие от финансовых пирамид, хайпы не сворачивают деятельность разом. Обманутые вкладчики не могут отсоветовать делать рискованное вложение всем остальным, потому что офиса у хайпа нет. А интернет-репутацию не так сложно подчистить.

Главный признак финансовой пирамиды или хайпа: старые участники получают выплаты только за счет привлечения новых.

И страшен тот факт, что организаторы финансовых пирамид становятся все наглее и заманивают людей не только высокими доходами, но и обещаниями низких кредитов на покупку жилья, например, создавая ширму – жилищный кооператив. Пример анализа таких ширм ищите в конце главы.

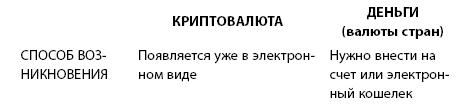

На момент написания этой книги успел развернуть и свернуть свою деятельность в РФ самый масштабный хайп начала XXI века – КЭШБЕРИ. К сожалению, организатора не привлекли к ответственности, и он продолжает свою преступную деятельность как на территории РФ, так и в странах Юго-Восточной Азии – просто под другими именами. Подробный анализ этой пирамиды вы сможете прочитать в конце этой главы.

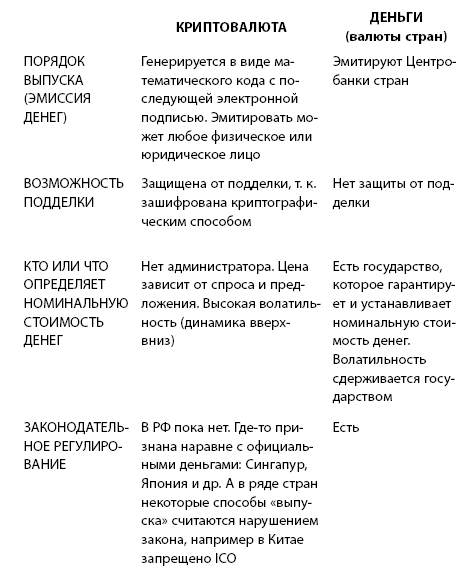

Криптовалюта простым языком

Споры о криптовалюте будут продолжаться еще не один год. Изначально криптоденьги использовались только для расчетов в онлайн-играх, а потом закрутилось…

Криптовалюта – это особая разновидность электронного платежного средства. Строго говоря, это математический код. При обращении криптовалюты используются криптографические элементы, а именно – зашифрованная электронная подпись. Единицей измерения в этой системе считаются «коины» (буквально – «монеты»). Криптовалюта не имеет никакого реального выражения типа металлических монет или бумажных банкнот и существует исключительно в цифровом виде.

За криптовалютой нет никаких золотовалютных запасов и государственных резервов. Ее стоимость поддерживается только за счет веры людей и зависит от спроса и предложения. Однако многие сторонники криптовалюты утверждают, что золотые запасы уже давно не стоят ни за одной государственной валютой. Все деньги мира сегодня – фиатные, т. е. символические. И стоимость их, точно так же, как и стоимость криптовалюты, поддерживается только за счет веры людей в государство.

Давайте попробуем во всем разобраться. Ниже – сравнительная таблица между криптовалютой и государственными денежными знаками.

Обращение криптовалюты происходит по системе «блокчейн» (в переводе с английского – буквально «замкнутая цепь»). Эта система представляет собой распределенную по миллионам персональных компьютеров во всем мире базу данных. При этом хранение и запись информации при обращении криптовалюты происходит на всех устройствах сразу, что гарантирует абсолютную прозрачность и открытость производимых транзакций.

И это поистине гениальное изобретение. Давайте сравним перевод денег по блокчейну с обычным переводом. Чтобы перевести деньги своим родителям, я должна дать поручение банку, указать реквизиты счета, оплатить комиссию за перевод. Мой банк зафиксирует, что деньги списаны с моего счета, и направит информацию о переводе в банк получателя. Там деньги примут, обработают и зачислят на счет родителей. Обычно на такую операцию уходит от двух дней + минимум 3 % комиссии. Блокчейн же позволяет осуществить подобный перевод за 3 минуты и с гораздо меньшим размером комиссии. К тому же если рухнет мой сервер, то при переводе через блокчейн информация не сотрется из цифрового мира, а при банковском переводе – вполне возможно.

Сейчас блокчейн применяют не только для обращения криптовалюты. Крупные корпорации активно внедряют его в работу, например для передачи информации. Есть мнение, что блокчейн потенциально может быть удобной системой для хранения персональных данных и в будущем заменит паспорта, визы, дипломы о высшем образовании и медицинские страховки.

Еще одно явное отличие криптовалюты от традиционных денег – это способ ее возникновения. «Выпуск» криптовалюты возможен несколькими способами:

1. ICO – это первичное размещение токенов (монет), система инвестирования. Разные блокчейн-стартапы могут выпускать свои монеты (токены), чтобы пользователи могли оплачивать с их помощью какие-либо услуги проекта. Если стартап становится популярным, его токены вырастают в цене. Те, кто вкладывает деньги в ICO, верят в рост проекта и токенов.

2. МАЙНИНГ – в переводе с английского «добыча полезных ископаемых». По сути, майнинг – это поддержание специальной платформы для создания новых криптоденег, а также подтверждение сделок (транзакций) в блокчейне. Майнеры (тот, кто занимается майнингом) получают комиссию за подтверждение транзакций и за добычу новых криптовалют – это их доход.

3. ФОРЖИНГ – образование новых блоков в уже имеющихся криптовалютах.

Если у вас остались вопросы – пишите на feedback@fincult.ru. Обязательно прочитаю и дам ответ.

Программисты и другие специалисты в этой теме найдут, в чем меня покритиковать. Я не ищу в этих определениях 100 %-ной точности – важна суть.

Мой вывод: цена любой криптовалюты зависит от грамотного маркетинга, в основе которого лежат принципы сетевого маркетинга, т. е. чем больше людей будет покупать ту или иную валюту, тем дороже она будет стоить на рынке.

При этом у криптовалюты нет дополнительной ценности, как в классическом MLM-бизнесе: привлекая клиентов-партнеров, мы покупаем бытовую химию, косметику, биодобавки и другие товары от производителя. В случае же с криптовалютой все ждут только роста ее цены на рынке.

Инвестирование в криптовалюту напоминает мне полет братьев Райт. В 1903 году эти американцы первыми в мире смогли построить экспериментальный самолет, которым можно было управлять в воздухе. Для своего изобретения они использовали двигатель внутреннего сгорания и определенную систему крыльев и хвоста. Самолет продержался в воздухе всего 12 секунд и пролетел 36,5 метра, зато сделал возможным дальнейшее развитие отрасли самолетостроения. Вы готовы сесть в такой самолет? В тот самый первый «Флайер-1», зная, что до этого все подобные эксперименты были фатальными для испытателей? Если вы далеки от романтики полета и от этого изобретения, то, скорее всего, будете ждать развития отрасли и не станете рисковать своей жизнью. Так и в криптовалюте.

Тренинг «Деньги есть всегда. Инвестиции» прошли многие поклонники инвестирования в криптовалюту. 90 % из них – программисты высокого уровня, поэтому разобраться в тонкостях этой сферы им не составляет труда. То, что для нас с вами звучит как белый шум, для них – четкая инструкция.

Испытать эту опасную для жизни, но такую романтическую конструкцию для многих программистов – давняя мечта. Они хотят быть первопроходцами и втайне жалеют, что не придумали биткойн первыми. Как сказала одна из моих клиенток: «Криптовалюта – это моя любовь навсегда. Я вижу и понимаю все риски, я посчитала размер своих потерь, но жить без нее уже не смогу! Можно считать, что я в нее очень сильно верю».

Если вы не готовы стать проповедником криптовалюты и обращать в свою веру всех знакомых и незнакомых людей, то этот вид инвестирования не для вас. Конечно, можно надеяться, что кто-то другой будет раскачивать лодку и активно продвигать криптовалюту в массы, но это плохо работающая схема.

Лично я буду ждать. Да, мое имя не внесут в историю, но я сохраню сбережения для себя и своих детей. Дам им достойное образование и покажу мир. Обеспечу себе безбедную старость и буду жить в каком-нибудь красивом месте и хорошем доме. У меня есть финансовый план, и я знаю, когда и за счет чего я этого достигну. Рисковать своими мечтами совсем не хочется.

Я предполагаю, что криптовалюта действительно войдет в нашу жизнь, но с некоторыми изменениями. Скорее всего, коины будут привязаны к цене какого-то товара, например нефти или золота. Возможно, государство выпустит свою криптовалюту, чтобы гарантировать ее номинальную стоимость. Но это уже будет совсем другая история.

Трейдинг на фондовой бирже

Трейдинг – это торговля разными инструментами (акции, фьючерсы и опционы и др.) на бирже. Трейдеры пытаются поймать выгодную цену покупки и продажи актива, чтобы заработать на разнице в цене.

На что похож трейдинг новичков финансовых рынков? Возможно, вы видели в Интернете ролик, когда чемпионка мира приходит в секцию тайского бокса под видом дилетантки. Какое-то время она изображает слабую координацию и над ней смеются более опытные бойцы. Она выходит на спарринг – тренировочный бой один на один в ринге – и там тоже демонстрирует беззащитность. Ее противник совсем расслабляется… и вот тут-то она и наносит ему ряд победоносных ударов!

Примерно так и выглядит бой новичков с профессионалами на бирже. Обычно торговля начинается на учебном или демо-счете. Противник там выглядит не особенно опасным, и у большинства получается заработать деньгами с первого раза. Они воодушевляются кажущейся легкостью заработка – и спешат поскорее внести деньги на счет, чтобы выйти на реальную биржу. Но вот там-то притворство наконец заканчивается.

Почему же непрофессионалы до сих пор лезут в трейдинг? Их привлекают мифические истории о чьих-то больших заработках: мол, Вася Пупкин, автомеханик из Воронежа, в обеденный перерыв заработал на паре сделок месячную зарплату. Почему так происходит?

Если подкрасться сзади к чемпиону мира, который отдыхает после спарринга в углу ринга, дать ему подзатыльник и быстро убежать, то можно остаться непобитым. Но представьте, что этот подзатыльник надо отвешивать каждый день. Вряд ли получится без последствий. Согласны?

Поэтому, услышав очередную историю о том, как непрофессионал заработал на бирже, спросите, какой процент его сделок выигрышный и сколько он зарабатывает в месяц. Сколько комиссий и процентов заплатил на этих сделках? В ответ услышите невнятный бубнеж или откровенное вранье. Потому что угадать движение рынка в долгосрочной перспективе нельзя.

Еще более рискованное дело – торговля с плечом, то есть с использованием кредитных денег. Например, на один ваш рубль брокер добавляет три своих. Заработав 10 % за счет плеча, вы увеличите прибыль до 30 %. Но и убытки вырастут также в три раза.

Вернемся к аналогии с боем против чемпиона мира по тайскому боксу. Если обычный трейдинг можно было сравнить с малозначимым тренировочным боем, то торговля с плечом – это бой с чемпионом во время подготовки к соревнованиям. Ставки, концентрация и упорство спортсмена – в разы выше, а ваша участь в таком бою – печальнее. Никогда не торгуйте на кредитные деньги.

Торговля фьючерсами и опционами

Фьючерсы и опционы – это контракт на покупку или продажу актива (акцию, облигацию, баррель нефти и т. п.) по фиксированной цене. Если объяснять совсем на пальцах, то представьте, что покупаете квартиру в ипотеку. Заплатив 1 рубль в качестве первого взноса, вы забронировали себе покупку на 10 или 20 рублей. Это гораздо больше, чем плечо 1 к 3, – а значит, и риски выше.

Если получится удачно продать квартиру – вы в хорошем плюсе. Даже небольшая прибыль в 5 % вырастает за счет плеча до 50 или 100 %. А если не получится – то и убытки огромные, вплоть до полной потери вложенных денег.

Весь подвох в том, что, работая с фьючерсами и опционами, вы не можете отказаться от предоставления плеча.

Продолжим нашу боксерскую аналогию. Раз плечо больше, значит, ставки выше – и вы уже бьетесь с чемпионом не на тренировке, а на реальных соревнованиях. Представьте, насколько сильнее он мобилизован, сколько сил он будет вкладывать в удары. Время, за которое он с вами расправится, будет еще меньшим.

Торговля валютой на форексе

Форекс – это рынок межбанковского обмена валютой по свободным ценам. Колебания курсов валют обычно меньше, чем колебания курсов акций. Чтобы зарабатывать здесь, трейдеры используют плечо 1 к 100, 1 к 200. Только вдумайтесь в эти цифры. Колебания рынка даже на 0,5 % вниз может лишить вас всех вложенных денег – или оставить должником.

Форекс – это уже полноценный бой за титул чемпиона мира по тайскому боксу. До этого все были тренировки, ерунда. Пояс чемпиона заставит противника выжать из себя максимум, драться на пределе своих возможностей. Вы не продержитесь и десяти секунд.

Еще один подвох торговли на форексе – частые обманы клиентов брокерами, предоставляющими эту услугу. В отличие от фондового рынка, рынок форекс слабо регулируется. Если вы купили акцию на фондовом рынке, то вы действительно купили акцию, а при работе с форекс-брокером вашу сделку могут даже не вынести на реальный рынок. Зафиксировали у себя в системе, и все – играйте теперь против компании брокера, как против казино.

Брокер понимает, что проиграете вы очень быстро, – так зачем ему выводить ваши деньги в реальный мир? И даже выиграв, новички чаще всего не выводят деньги со счетов у форекс-брокера, играют дальше – пока наконец не проигрывают.

Накануне Нового года один менеджер копировального центра из Казани решил заработать на разнице курсов валют. Он работал на реальной валютной бирже (очень громкая история, про нее была статья в РБК). Меньше чем за час мужчина совершил 2650 валютных операций с использованием кредитного плеча от брокера. Через какое-то время ему позвонил представитель брокера и объяснил, где в торговом терминале можно посмотреть, сколько он теперь должен своему брокеру за использование кредитного плеча. Выяснилось, что за четыре с половиной часа казанский менеджер провел больше пяти тысяч операций на 42 миллиарда рублей – и это притом, что на его счету было всего 5,5 миллиона. В ужасе он начал все продавать обратно, пытался отыграться – и в новый год вошел с долгами на 9,5 миллиона рублей.

ПАММ-счета

ПАММ-счета – это когда вы передаете свои деньги в доверительное (чужое) управление разным трейдерам, спекулирующим на валютном и фондовом рынке. Они управляют своими и клиентскими деньгами и стремятся заработать, получив часть от вашей прибыли. Ответственности за убытки они не несут.

Стремиться к убыткам трейдер не будет: там его деньги, да и доли с прибыли не хотелось бы лишаться. Но любые спекуляции – вещь сверхрискованная, и большинство трейдеров все-таки теряют деньги. Если вы думаете, что защититесь, давая деньги под управление разным трейдерам, – то это совсем не так. Диверсифицировать нужно не доходность, а риски. Вы можете получить разную доходность с разных управляющих, но риски никуда не уйдут.

Помните фильм «Смертельные гонки» с Джейсоном Стетхэмом в главной роли? Представьте, что вы поставили понемногу денег на победу каждого из гонщиков. Причем неизвестно, кто победит, – ведь это не Голливуд, а жизнь и здесь нет главных героев. Вероятность того, что на спекуляциях проиграют все выбранные вами трейдеры, очень высока. Готовы ли вы доверить свой пенсионный капитал ставкам на смертельные гонки? Я бы не стала.

Бинарные опционы

Еще один привлекательный для новичков, но очень рискованный инструмент – бинарные опционы. Как правило, этот продукт предоставляют форекс-брокеры. Риски остаются те же самые, что на валютных спекуляциях: высокое кредитное плечо и отсутствие регулирования.

Главная фишка бинарных опционов – это упрощенный механизм торговли на рынке, где вам остается только нажать одну кнопку – вверх или вниз. Вы как бы делаете свою ставку: куда пойдет рынок. В качестве актива может выступать все что угодно – ценные бумаги, курсы валют, а может, погода. Просто нажмите одну кнопку – и вы в игре.

Это очень напоминает ставку в казино или в тотализаторе. Готовы ли вы поставить стоимость своей квартиры на футбольный матч или на красное/черное в казино? Ровно такой же ответ должен быть и в отношении подобных «инвестиций».

Торговые роботы

Торговый робот – это программа, которая анализирует поступающие с рынка данные и принимает решение: что и когда покупать или продавать. Однако и с ними возникают определенные риски.

Во-первых, ни один алгоритм пока не может постоянно обыгрывать рынок. Если бы такой гениальный робот был создан, вам бы его точно не продали.

Во-вторых, такая программа продается сразу большому количеству клиентов. Когда много участников торгов начинают делать одно и то же, это становится очевидно другим участникам, и алгоритм перестает выигрывать.

В-третьих, это очень дорогое удовольствие. Сам робот сто́ит от пяти сотен долларов, за каждую сделку взимается комиссия. Чтобы начать работать, нужно проинвестировать не меньше нескольких тысяч долларов. А риск потерять вложения остается. К тому же робота нужно постоянно обучать, чтобы он не терял форму, а это затраты не только денег, но и времени на поиски обновлений.

В-четвертых, робот все равно проиграет в спекуляциях акулам финансовых рынков, например Goldman Sachs или Bank of New York.

Инвестиции в микрофинансовые организации

Микрофинансовые организации (МФО) – организации, которые специализируются на выдаче небольших займов под очень высокие проценты. К ним обращаются, как правило, люди в очень плачевной финансовой ситуации.

Статистика утверждает, что чаще всего в МФО обращаются женщины в возрасте от 26 лет, в разводе, имеющие минимум одного ребенка. Доход ниже среднего, образование среднее специальное, работают в сфере обслуживания и торговли. Уровень невозвратов по таким кредитам – в 2–5 раз выше, чем в банках. Это сказывается на деятельности МФО: только за 2018 год было исключено из госреестра 603 компании. А банков всего 57. При этом в МФО нет системы страхования вкладов, как в банке.

Суммы вкладов, как правило, начинаются от 1,5 млн рублей, сроки – от года. Предлагают они довольно щедрые проценты, до 35 % годовых. Это неудивительно, раз на своих клиентах они зарабатывают до 800 % годовых. Но повторюсь, что риск потерять свой вклад при банкротстве такой компании крайне высок.

При банкротстве собственники МФО не станут закрывать обязательства перед вами: они рассчитаются с банками и поставят вас в длинную судебную очередь. Если вы выиграете суд, возвращать им уже будет нечего.

Помимо рисков, лично у меня вызывает дискомфорт моральная сторона таких займов. Хуже, наверное, только мародерство на войне: снятие золотых зубов и коронок с убитых.

Кредитные потребительские кооперативы (КПК) специализируются на финансовой взаимопомощи членам кооператива. Основная цель их создания – это взаимное кредитование членов и сбережение денежных средств.

В советские годы кооперативы были очень популярны как определенный знак качества. В кооперативных жилых домах была хорошая звукоизоляция, толстые стены и отличные планировки. Люди вкладывались в кооперативы и получали блага от этого участия: квартиру, гараж и пр.

Сегодня от славного прошлого остались только многочисленные КПК, которые постоянно банкротятся. На это есть две причины: либо их создали откровенные мошенники, либо владельцы не смогли ими управлять. Инвесторов в КПК всегда мало, а желающих занять деньги – много.

Портрет заемщика типичного члена в кооперативе совпадает с портретом заемщика в МФО. Риски невозврата очень высоки. Ко мне, как к юристу и финансовому консультанту, редко приходят с хорошими новостями, поэтому я наслышана о потерях в таких схемах.

Например, в 2017 году, рассказывая участникам тренинга о кредитных кооперативах, я рекомендовала лишний раз оценить все риски и посмотреть юридические документы, расклад движения своих денег и пр. Одна из участниц тренинга сказала, что ее мама вложила в КПК около 150 тыс. рублей и отказывается их забирать. В конце тренинга, через месяц, ее мама все потеряла: выплаты в ее КПК были приостановлены, возбуждены уголовные дела в отношении организаторов и пр. Сказать, что мне было жаль, это ничего не сказать. Я бы очень хотела ошибаться в таких вопросах, но практика говорит об обратном.

Если вы решитесь вложить деньги в кооператив, то нужно понимать, что не вы управляете этой машиной и вероятность потерять свои деньги очень высока. Если уже вложили, то наймите юриста или толкового бухгалтера, который оценит финансовое состояние кооператива. Как ни крути, это очень рискованный инструмент.

Российские паевые инвестиционные фонды (ПИФы)

ПИФ – это фонд, в который люди (иногда компании) объединили небольшие суммы денег – и отдали их в управление профессионалам. Сама идея неплохая: вы занимаетесь своим делом, а вашими деньгами управляют специалисты. Но исполнение, как это часто бывает, подкачало.

Во-первых, управленцам приходится платить много денег. В основном – от 3 до 5,5 % от суммы средств ежегодно независимо от результатов управления. Даже если ПИФ несет убытки – управляющая компания все равно заберет себе деньги за работу.

Во-вторых, попытки регулярно обыгрывать рынок чаще всего приводят лишь к убыткам. Один российский бизнес-журнал проводил в 2010 году эксперимент. Мартышке из московского цирка (по имени Лукерья) дали на выбор 30 кубиков, на которых были наклеены названия акций. Она выбрала 10 случайных. Сформированный мартышкой портфель обыграл по доходности за следующие 2 года 75 % профессиональных управляющих активами, у которых зарплаты в сотни тысяч или даже миллионы рублей.

Подумайте только: их обыграла мартышка! Дело не в том, что она умная. Просто невозможно постоянно предсказывать движения фондового рынка и обыгрывать его.

Получается, что, вкладываясь в ПИФ, вы платите за беспомощность управляющих активами комиссии в 5,5 % ежегодно и получаете соответствующий результат. За последние 5 лет из 300 паевых инвестиционных фондов 7 %-ный банковский депозит обыграли только 14. Получается, что ПИФы кормят не инвесторов, а их управленцев.

Есть альтернатива ПИФу, которая лишена главных его недостатков – биржевые инвестиционные фонды (ETF). Они не пытаются обыграть рынок, просто следуют за ним и берут за это меньшую комиссию. Но о них мы поговорим позже.

ПИФ нельзя отнести к сверхрискованным инструментам, но он крайне малоэффективен. Вероятность потери денег сильно превышает вероятность дохода. Лично я воздерживаюсь от вложения денег в ПИФы.

Структурные продукты с защитой капитала

Структурный продукт – это некая упаковка, содержащая в себе два продукта. Первый, как правило, это банковский депозит или вклад – чтобы обеспечить «защиту» капитала. Второй – рискованная инвестиция, дающая возможность заработать прибыль.

Допустим, вы приносите 100 000 рублей, чтобы купить этот структурный продукт. Из них большая часть – 91 000 рублей – кладется на депозит или на эту сумму покупаются облигации с 10 % годовых. Ровно через год вы заработаете 9100 рублей на основную сумму, что в итоге даст вам изначальные 100 000 рублей. То есть вы вроде как остаетесь при своих деньгах, которые принесли в компанию.

На вторую часть ваших денег, в нашем случае 9000 рублей из первоначальной сотни, покупается опцион на какую-нибудь акцию или другой актив. Выше я упоминала, что в этом инструменте заложено кредитное плечо, позволяющее неплохо заработать при удачном раскладе. В случае потери денег на опционе вы лишаетесь своих 9000 рублей – и остаетесь с тем, что принесли в продукт.

Идея как будто неплохая, но давайте посмотрим глубже.

Во-первых, 100 000 рублей в 2018-м – это уже меньше, чем в 2019-м, так как их обесценивает инфляция, а структурные продукты чаще всего выпускаются сроком на 3 года. Посчитайте, на сколько обесценятся ваши деньги, если сложить инфляцию за все эти годы (ответ: примерно на 15 %).

Во-вторых, с таким же успехом можно было сделать связку «депозит + ставка на футбольный матч», или «депозит + рулетка в казино», или «депозит + вложение в финансовую пирамиду». Во всех случаях вы можете заработать, но скорее всего потеряете.

В-третьих, когда начинаешь смотреть условия опционов, то часто находишь почти невыполнимые для прибыли условия. К примеру, одна крупная российская инвестиционная компания предлагает такой структурный продукт с опционами на 4 компании и целевой доходностью в 25 % годовых. Условия заработка по ним – если цена на любую из этих акций не изменится больше чем на 25 % за один год.

Открываем графики изменения цен на акции любой из этих компаний и видим, что за последний год, да и за предыдущие, цены на их акции колебались до 50 %. А если взять компании надежнее, то риска меньше, опцион стоит дороже и заявленной доходности по инструменту не достичь.

Вот и выходит, что вероятность заработка инвестора крайне низка. Зато инвестиционная компания гарантированно зарабатывает свою комиссию на выпуске опциона. Согласитесь, несправедливо, что посредник зарабатывает при любом раскладе, а вы – только если повезет.

Покупка наличной валюты

Очень распространенная «инвестиция» в 90-е, когда рубль был крайне нестабилен. Многие вернулись к ней в декабре 2014 года, когда курс рубля упал по отношению к доллару в 2,5 раза.

Конечно, никто не знает, что будет дальше. Наша страна крайне зависит от цен на нефть и от санкций. Никто не гарантирует, что черное золото вновь не упадет до 30 долларов за баррель. Но и того, что это непременно случится, тоже никто не гарантирует. В такой ситуации полной неопределенности хочется подстраховаться и иметь активы в долларах.

Но покупка и владение наличной валютой имеет неоспоримые недостатки. Во-первых, инфляция. Уровень инфляции, по данным www.statbureau.org, за 5 лет с 2005 по 2009 год составил 13,4 %, этот же показатель с 2010 года достиг 16,34 %. Конечно, не обесценивание в 2 раза, но посчитайте ее за 10–15 лет: ощутимые потери. Уж лучше держать долларовый депозит, который хотя бы частично отбивает инфляцию.

Во-вторых, самые активные покупки валюты совершаются в моменты резких скачков курса рубля. В этот момент банки, пользуясь возможностью, увеличивают разницу между ценой покупки и продажи валюты (так называемый спред) до 10 %. Значит, вы теряете деньги еще в момент покупки.

Повторюсь, что снижать валютные риски и с этой целью иметь долларовые активы – нормальное желание. Но покупка и хранение именно наличных долларов – далеко не самое лучшее решение.

Давать в долг под высокий процент

Многие пробуют себя в роли ростовщика, не задумываясь при этом, что будут делать, если должник не захочет возвращать деньги.

Если ваш друг или родственник не смог занять деньги в банке под меньший процент – значит, у него проблемы с деньгами. Скорее всего, в скором времени он начнет просить продлить долг, умолять, давить на жалость. И вы рискуете потерять не только деньги, но и друга.

Одна из моих клиенток решила подзаработать таким образом. Чтобы дать в долг одному человеку, взяла в долг у другого, тоже под высокий процент. Но должник начал «динамить», денег вовремя не вернул, закармливал завтраками, скрывался. А тот, у кого она заняла, был серьезным человеком с криминальным прошлым и начал морально давить на девушку. Вот так из-за сравнительно небольшого дохода она попала на крупную сумму денег.

Воздержитесь от подобных «инвестиций» – и сохраните не только деньги, но и дружбу, спокойствие, здоровье и хорошее настроение.

Накопительное (долгосрочное) страхование жизни

Накопительная страховка – это один из принципов культуры обращения с деньгами, и подобная есть у каждого члена моей семьи.

Если у моих детей возникают проблемы со здоровьем, мы идем на прием к врачу, чаще всего в платный центр, где нас принимают без очереди и ставят диагноз. После получения всех необходимых документов я обращаюсь в свою страховую компанию, которая производит выплату по полису в течение 5 дней. Затраченные на лечение деньги компенсируются за счет полученной выплаты по каждому страховому случаю. Важно отметить, что компенсируется обычно намного больше, чем реально ушло на лечение, потому что выплата зависит не от моих затрат, а от суммы, на которую был застрахован ребенок.

Долгосрочную страховку, в отличие от обычной страховки от несчастных случаев, можно купить не только от травмы (переломы, сотрясения и пр.), но и от более серьезных заболеваний, таких как рак, инсульт, инфаркт и других смертельно опасных заболеваний (СОЗ). У каждой страховой компании свой список СОЗ; в нашей список состоит из 27 пунктов. При первом диагностировании заболевания из списка вы получаете выплату в той сумме, на которую были застрахованы: 300 тыс. рублей, 500 тыс. рублей или даже 1 млн рублей – а затем направляете эти деньги на лечение, не теряя имущество и не влезая в долги.

И это еще не все. Идея «накопительной» страховки в том, что часть ваших ежегодных платежей за страховку идет на накопления. Сколько – решаете сами. По истечении срока страхования (5—10–20 или даже 30 лет) вы получаете накопленные деньги себе на счет. Многие выбирают этот инструмент, чтобы накопить детям на учебу, на пенсию или любую другую цель.

Однако НСЖ – это в первую очередь все-таки страховой инструмент, и я бы не советовала вам вкладывать в него все свои сбережения. Чтобы накопить и приумножить доход, лучше всего обратиться к другим инструментам, откуда можно в любой момент вывести деньги. На НСЖ же не стоит тратить больше 5 % годового дохода, чтобы в случае чего обязательные платежи по страховке не стали для вас неподъемными.

В Центре финансовой культуры мы проводим бесплатные консультации по подбору подобных страховых продуктов. Опытные консультанты не только расскажут вам обо всех особенностях страхования, но и смогут подобрать выгодную программу. Если у вас уже есть полис страхования, то приходите за его оценкой: мы подскажем, как сделать его выгоднее при сохранении параметров защиты.

Записаться на встречу можно на нашем сайте: trening.fincult.ru или по почте [email protected] с темой письма: «Хочу консультацию по страхованию».

Инвестиционное страхование жизни и здоровья

Многие жадничают платить за классический вариант долгосрочного страхования – хочется, чтобы деньги не просто копились, но и приносили большой доход. Для этих целей маркетологи банков и страховых компаний придумали сделать продукт «два в одном» – защита + инвестиции.

Вот только нам с вами, финансово грамотным людям, должно быть сразу понятно, что хорошую страховку лучше купить в одном месте, а инвестиционный продукт – в другом. Дело в том, что в пакетные предложения всегда «зашивается» дополнительная наценка (комиссия за услуги инвестирования), которая не видна, если не сравнивать продукты по отдельности.

Лично я – за максимально прозрачные отношения, чтобы была видна стоимость каждого компонента продукта. Купив страховку отдельно, вы сначала защитите себя, а потом вложитесь в инвестиционные инструменты, которыми сможете управлять. Не нужно будет больше переживать ни за свой капитал, ни за свое будущее.

У многих страховых компаний есть консервативные инвестиционные программы, созданные против обесценивания вложенных денег на уровень инфляции. Вместе с тем всегда стоит помнить, что накопительное (долгосрочное) страхование жизни направлено не на получение доходности, а на сохранение ваших сбережений в случае опасности для здоровья. А доходность можно получить в другом месте.

Вложение в чужой бизнес без участия в управлении

Расскажу вам одну историю из жизни. Двое людей решили создать бизнес. С одного деньги, с другого мозги и управление. Начали работать – и, естественно, столкнулись с трудностями. Партнер-управленец, не вложивший ни копейки денег, понял, что не справится, помахал ручкой и ушел. А первый, инвестор, теперь вынужден разбираться в сфере, в которой мало что понимает. Чтобы разобраться с документами, долгами и прибылью, ему даже пришлось уволиться с основной работы.

Другой пример. Также два партнера, один вложил деньги и ждет пассивного дохода, другой управляет. Бизнес пошел в гору. Сложные времена становления бизнеса и риска потерять вложения быстро забылись. Управляющий сидит и думает, зачем он делится доходом с инвестором, когда тот ничего не делает, – и быстренько кидает компаньона, воспользовавшись слабой проработкой документов при создании фирмы.

Случай из моей юридической практики. Один собственник инвестировал в компанию, не принимая никакого участия в управлении. Смотрел на красивые отчетности, ничего в них не понимая, подписывал договоры займа, протоколы согласия учредителей, поручительства главных лиц компании-заемщика. Каково же было его удивление, когда компания обанкротилась и он был вынужден встать в очередь за своими деньгами, как все остальные кредиторы.

Помните: когда вы вкладываетесь в тот бизнес, в котором не разбираетесь, вы, скорее всего, потеряете все вложения.

Если все-таки надумали вложиться в бизнес, готовьтесь к управлению, качественной проработке документов и конкуренции.

Франшизы, инвестиции в недвижимость и прочие активные инвестиции

Российский рынок затоплен всевозможными курсами по заработку на аукционах по банкротству, созданию доходных домов или хостелов без копейки вложений, покупке дебиторских задолженностей и прочему. Люди любят слушать, как открыть свой детский сад, школу или кофейню без стартового капитала или, еще лучше, купить франшизу готового бизнеса.

Вот только все это не инвестиции в привычном понимании этого слова. Это активные инвестиции. Чтобы заставить бизнес приносить доход, вам придется полностью его организовать.

Верите ли вы, что создадите сеть топливных заправок без вложений и, самое главное, без опыта? А сеть гипермаркетов или кафе? Ведь вам придется исследовать рынок, обеспечивать регулярную зарплату сотрудникам, платить налоги и работать над улучшениями. Если сомневаетесь – значит, не стоит вкладывать деньги в открытие своего бизнеса или покупку франшизы.

Даже покупая франшизу, то есть готовые бизнес-процессы, в которых вас обещают консультировать, направлять и выводить на результат, вы столкнетесь с большими рисками. Во-первых, грамотное сопровождение и консультирование предоставляют только крупные бренды – но и франшиза у них будет стоить очень дорого. В небольшом бизнесе вас могут оставить без помощи или снабдить нерелевантной информацией. Отнеситесь внимательно к договору, т. к. он может оказаться агентским, по которому никто ни за что перед вами ответственности не несет.

Нельзя исключать тот факт, что эта франшиза может просто не зайти в вашем районе или городе. Поэтому прежде чем вкладывать деньги, нужно обязательно провести анализ рынка и понять, есть ли у вас конкуренты и как их превзойти.

С организацией хостелов или инвестициями в недвижимость тоже не все гладко: большинство из них пустует или заполняется на небольшой процент. Да и соседи часто пишут жалобы на шум, грязь, нарушения закона и т. д. Тем, кто покупает квартиру под сдачу на Airbnb, также стоит иметь в виду, что сегодня принят закон о запрете сдачи квартир или комнат в аренду на короткий срок. Нежилой фонд – пожалуйста, а жилой – только для долгосрочного проживания.

Многие предприниматели переводят квартиру в нежилое помещение, но здесь есть нюанс: при таком переводе нужно согласие соседей. Чтобы перевести в нежилой фонд квартиру на третьем этаже, нужно уговорить соседей этажом выше и ниже на перевод их квартир в нежилые. Поэтому чаще всего переводят только квартиры первых этажей. Вот только в нежилом фонде тарифы на услуги ЖКХ выше, чем в жилом, – и уговорить соседей бывает непросто.

Я не против того, чтобы вы занялись бизнесом. Но по всем правилам, накопив предварительно опыт, сделав разведку боем, настроившись на упорный труд, на преодоление начальных сложностей.

Те же люди, которые обещают вам золотые горы без опыта, – мягко говоря, переоценивают ваши возможности. Или очень хотят заработать быстрых денег.

Инвестирование в коллекционные монеты

Коллекционные монеты нельзя путать с инвестиционными. Первые покупают для коллекции. У вторых же нет коллекционной ценности, и их основную цену составляет стоимость металла + наценка за чеканку монеты.

Коллекционные монеты претендуют на уникальность. Например, первая цветная монета в России – серии «Писатели России», на которой с одной стороны изображен Носов, с другой – Незнайка в синем колпаке. Эта монета имеет историческую ценность как первая в своем роде, и ее цена ежегодно растет.

Однако заранее угадать, какие серии будут популярны, практически невозможно. Спрос на коллекционные монеты складывается стихийно. Влияют на цену и дополнительные факторы. Например, в одной из серий – «Знаки зодиака» – ограниченного тиража через несколько лет все монеты стоили одинаково и лишь один знак на 20 % был дороже остальных. Какой? Лев. Почему, спросите?

Дело в том, что золотые коллекционные монеты часто дарят на дни рождения руководителям компаний – солидно и сравнительно недорого. А среди руководителей почему-то больше всего львов по гороскопу. Сотрудники готовы переплачивать за подарок руководителю – и цена на такие монеты постоянно растет.

Вот еще несколько подводных камней, связанных с коллекционными монетами. Ни в коем случае нельзя покупать иностранные монеты, выпущенные Банком России по заказу каких-нибудь небольших африканскиих или других стран, потому что на них совершенно нет спроса. Профессионалы зовут такие монеты Микки-Маусами: синоним чего-то несерьезного.

Ни в коем случае нельзя доставать монету из герметичной пломбы и трогать руками. Качество изготовления коллекционных монет в разы выше, чем у обычных инвестиционных, и на них легко останутся отпечатки пальцев. Ценность таких «нестерильных» монет сразу упадет.

Нельзя исключать и китайские подделки! На блошином рынке вам могут запросто продать царский червонец, который на самом деле является китайским новоделом. Цена, конечно, будет чуть ниже рыночной, но внешне отличить от оригинала его будет непросто. Покупая монеты с рук, очень важно иметь проверенного консультанта. Второй вариант – покупать монеты при их изначальном выпуске. Однако никто не сможет предсказать вам ее будущую популярность.

Держать коллекционные монеты дома может быть небезопасно. Придется арендовать банковскую ячейку. Это окупается, только если в монеты у вас вложено несколько сотен тысяч рублей. Тогда доходность по ним способна оправдать расходы на аренду ячейки.

Продать подобные монеты по адекватной цене вы сможете лишь коллекционерам. На них тоже влияют экономические циклы. Растет бизнес, идет прибыль, предприниматель-коллекционер докупает монеты. А если в экономике кризис, то ему и не до монет. Поэтому при экономических спадах цена на коллекционные монеты падает.

Целевая доходность удачных коллекционных монет в хорошие годы не превышает 20 % годовых. А если посчитать годы спадов в экономике, то и того меньше. И это еще надо угадать популярные монеты.

Как видите, проблем и подводных камней, связанных с инвестициями в коллекционные монеты, очень много. Занимаются этим действительно фанаты-коллекционеры. Если вы не относитесь к этой категории и ищете только заработка – инвестируйте в инвестиционные золотые монеты. Но о них в следующей главе.

Инвестиции в антиквариат

Главная сложность при инвестициях в антиквариат заключается в правильной оценке рыночной стоимости предмета старины, будь то икона, старая мебель, картина, ваза или скульптура. Чтобы не купить никому не нужное старье, нужен опыт, на базе которого вырабатывается чутье.

Но и этого недостаточно. Владельца одного крупного антикварного салона в Санкт-Петербурге можно регулярно увидеть в «Доме книги» на Невском проспекте листающим каталоги предметов старины. Ищет аналоги какой-нибудь вещицы, которую ему предлагают купить, чтобы правильно оценить ее цену.

Это гораздо сложнее, чем инвестиции в коллекционные монеты. И цена сделки может достигать нескольких миллионов рублей, если речь идет о дворцовой мебели, украшениях. Начинающий неопытный инвестор вряд ли потянет.

Критерии оценки надежности инвестиций

Новые финансовые инструменты появляются регулярно. Но большинство из них – лишь очередная попытка создать что-то непрозрачное, но привлекательное. Пока люди разберутся, набьют шишек, поймут продукт – можно будет успеть заработать.

Все адекватные финансовые инструменты так или иначе связаны с бизнесом. О них пойдет речь в следующих главах.

Помните про правило 10 % от капитала при вложении в сверхрискованные инвестиционные инструменты?

Так вот я рекомендую вкладывать в подобные инструменты 0 %. Потому что наш капитал (активы) – это наше с вами будущее, наша безопасность.

Наш портфель состоит из трех китов. Надежность – самый большой кит, дальше ликвидность, а затем доходность. Если мы будем гоняться за этой призрачной доходностью, за скоростью получения денег, то наше время уйдет на поиски и эксперименты, в которых будет больше потерь, чем дохода.

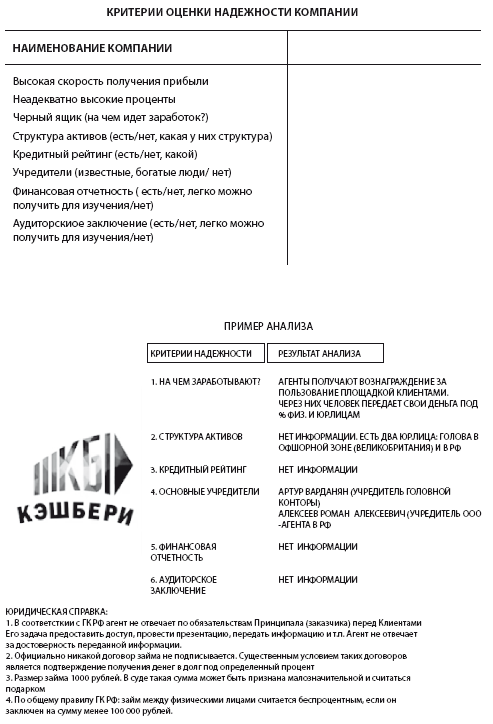

Прежде чем вложить деньги в тот или иной инвестиционный проект, обязательно оцените его по следующим критериям надежности:

1. Первый критерий – скорость. Если вам говорят: «Сегодня вложи 100 рублей, а завтра ты получишь 150 рублей» – это спекуляция в чистом виде. Там нет никакой ценности. Инвестиции – это всегда создание ценностей. Деньги – товар – деньги. Когда вам говорят о быстром получении результата, значит, речь идет о спекуляциях: деньги перетекают из одного кармана в другой.

2. Второй важный критерий – высокие проценты. Я бы даже сказала – неадекватные проценты. Вам обещают, что с маленькими вложениями вы получите проценты, в несколько раз превышающие размер вложения.

Однако подумайте сами: если в этом виде бизнеса такие большие проценты, то почему они сами туда не вкладываются каждый день со своей прибыли?

Неадекватные проценты – тоже признак спекуляции и сверхрискованный инструмент. По этим принципам работают хайпы, финансовые пирамиды и криптовалюта (да простят меня ее поклонники).

3. Черный ящик. Если вам непонятна идея бизнеса и никто не хочет ее прояснять – значит, что-то тут не так. Нужно обязательно оценить идею и понять ее, прежде чем вкладывать в нее свой капитал.

4. Структура активов. Структура активов – это состав капитала компании, которой вы отдаете свое имущество. Есть ли у них хоть что-то за душой? Наличие активов очень важно, потому что за их счет будут решаться самые сложные финансовые вопросы, погашаться долги кредиторам и пр.

5. Кредитный рейтинг компании, которая предлагает взять ваши деньги.

Их огромное множество, можно посмотреть рейтинги в Яндексе или на специализированных сайтах, например banki.ru.

6. Состав учредителей компании. В XXI веке оценить состав учредителей проще простого: просто вбейте ФИО в поисковую строку. Так можно, например, наткнуться на специальные сайты, предостерегающие от инвестиций в откровенно мошеннические схемы. На многих из них есть перечень компаний и физических лиц, которые «кинули» людей.

Если учредитель богат и популярен, значит, у него больше шансов спасти свое дочернее предприятие.

Например, раньше мы редко рекомендовали своим клиентам вкладываться в банк «Тинькофф». Да, Олег Тиньков очень популярный бизнесмен в нашей стране, но фактически банк был завязан только на одном физическом лице, а это большой риск. Если бы с Олегом Тиньковым что-то случилось, то и банк мог бы рухнуть.

Понимая это, Олег Тиньков продал часть акций крупнейшему в мире инвестиционному банку Goldman Sachs и шведскому фонду Vostok Nafta. Таким образом он стабилизировал свой банк от основных рисков и потерь. Если с ним что-то случится, совладельцы помогут компании оставаться на плаву. И это тоже важно учитывать.

7. Финансовая отчетность. Я не предлагаю вам ее анализировать, я прошу вас смотреть на ее наличие. Узнайте, предоставляют ее или нет и где ее можно получить. Затем подойдите, например, на работе к бухгалтеру или юристу, которому вы доверяете, чтобы он ее просмотрел. То, что компания не скрывает свою финансовую отчетность, говорит о том, что владельцы открыто рассказывают о своих действиях.

Если вам говорят, что финансовую отчетность показать невозможно или это коммерческая тайна, – будьте осторожны. А уж если говорят «заплатите, и мы вам все покажем» – сразу нет! Компания не готова раскрыть все свои карты, а значит, ей есть что скрывать.

Чаще всего финансовую отчетность скрывают строительные компании. В моей юридической практике был опыт работы на рынке долевой недвижимости – и поверьте, это плохой признак.

Конечно, достоверность всех предоставленных сведений – тоже спорный момент. Однако если отчетность предоставляется свободно, это говорит как минимум об умении компании работать с клиентами.

8. Аудиторское заключение – то, что поможет распознать достоверность финансовой отчетности. Аудиторы – это юридические лица, которые анализируют финансовое, юридическое и прочее состояние компании. Они дают свое заключение, в котором отражают, насколько компания надежна в плане работы и инвестиций.

Если компания готова предоставить аудиторское заключение по своей работе, со всеми штампами и печатями – это хороший признак. Достоверность заключения можно проверить в самой аудиторской компании.

Многие считают, что аудиторов можно подкупить. Я не буду это оспаривать или оправдывать. Однако замечу, что в аудиторских компаниях работают юристы и бухгалтеры, которые дорожат своей репутацией и местом. И если аудиторская компания дает неверное заключение – люди теряют деньги и аудитор теряет доверие. В скором времени его перестанут приглашать для оценки.

Мне хочется верить, что в большей степени аудиторским заключениям стоит доверять. Ну и конечно, все лицензии того или иного аудитора стоит проверить через сайт ЦБ РФ.

Как разоблачить врага по пунктам:

Возьмем, к примеру, финансовую пирамиду, которая прикрывает свою деятельность жилищным кооперативом. Наша задача оценить такую пирамиду по критериям надежности и найти подводные камни, которые от нас будут скрывать организаторы.

1. Первый критерий – быстро получаем выгоду. В пирамидах с ширмой не будет обещания быстрой выгоды. Там вас станут убеждать вложить свои деньги и ждать очереди для покупки жилья. Очередь может идти год-полтора. Но уже сейчас вы должны будете внести 35–50 % от стоимости жилья на счет кооператива. Вас это смущает? Конечно. На это и расчет, чтобы опытный сотрудник начал активно помогать вам уладить эти вопросы.

Предположим, что у вас нет 35–50 % для начала работы. Или вас не устраивает размер очереди, которую вы должны ждать. Выход будет найден в виде некоего инвестиционного дома. Это уже будет работа с другим юридическим лицом, и от вас будет требоваться открыть счет в нем и внести туда всего 1000 или 2000 евро для начала работы. А дальше, чтобы накопить быстрее на взнос для покупки жилья, вы должны будете привлекать других людей в этот кооператив и открывать им такие же счета в инвестиционном доме. За каждого клиента вам будут начислять 200 евро. И это не все: чем активнее вы привлекаете людей, тем быстрее двигается ваша очередь. Вы даже можете купить очередь в первых рядах. По сути, схема пирамиды будет такой:

2. Высокие проценты – конечно да. Тот самый инвестиционный дом обещает вам доходность 25 % годовых в евро или долларах!!! Вам будут показывать красивые графики и кружочки, бросать громкие имена компаний, куда якобы вложены ваши деньги. Но с реальностью эти картинки никак не связаны. Я искренне сомневаюсь, что кто-то в принципе там занимается инвестициями. И это обязательно нужно проверить – переходим к 3 и 4 критериям надежности

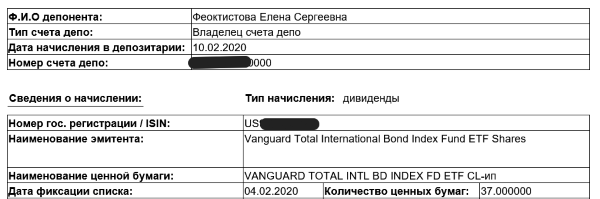

3. Черный ящик, или на чем строят доход. Если задать такой вопрос, то ответят – «у нас диверсифицированный портфель, который позволяет получать высокую доходность». Так вас убеждают, что ваши деньги под контролем, и они их разумно распределили. А реально нужно запросить, а потом на сайте https://cbr.ru/ проверить лицензию от ЦБ РФ на брокерское обслуживание и лицензию от ЦБ РФ на право привлекать деньги от населения. Дополнительно просим персональный отчет брокера – не красивый график, который нарисовали в фотошопе, а тот отчет, который высылает брокер своему клиенту. И в этой истории вас должен насторожить тот факт, что прямого договора у вас с брокером реально нет. У вас есть договор с главной конторой, какой-нибудь «Лайф в Кайф», на агентское обслуживание или на оказание консультационных и образовательных услуг. Все. На самом же деле при работе с фондовым рынком должны быть в обязательном порядке договоры с брокером и депозитарием. И в рамках этих договоров брокер и депозитарий ежеквартально направляют отчеты и показывают вам ваши доходы и расходы – какие именно комиссии были ими удержаны и за что. В отчетах можно увидеть количество ценных бумаг, наименование эмитента (тот, кто выпустил акцию), уникальный номер ценной бумаги и тот факт, что это все принадлежит лично вам. Как это сделано у меня (закрасила личный номер счета и уникальный номер купленного актива):

4. Продолжаем анализ и ищем активы. Заглянем в учредительные документы и найдем адрес. Проверяем главную контору и ее инвестиционный дом – регистрация в офшорной зоне (признак пирамиды), лицензии от ЦБ РФ на привлечение денежных средств от населения нет (признак пирамиды). Адепты будут утверждать, что никакие лицензии от ЦБ РФ не нужны, потому что они – иностранная контора. Хорошо. Для нас это означает, что право и суд будет по их месту нахождения – в офшорной зоне. Вы туда реально сможете улететь за своими деньгами? Или будете себя успокаивать, что уже столько людей туда вошло? Ответ один: сколько бы людей уже не втянулось в эту аферу, вы должны помнить печальный опыт МММ – там полстраны пострадало. Идем дальше!

Фондовый рынок за рубежом развит лучше, чем наш, и имеет контрольные органы. Если перед вами иностранный брокер, то можно направить запрос в организацию, контролирующую финансовый рынок и инвестиционные дома в том числе. Заполняем запрос в поисковик Яндекса или Google: «фондовый рынок в Великобритании». Попадаем в Википедию и там видим, что контрольным органом является Управление по финансовому регулированию и надзору Великобритании (FSA). Составляем простой запрос на английском языке, если не владеете, то онлайн-переводчики вам в помощь. Если мошенники не совсем обнаглели, то они вам предоставят лицензию – это будет подделка с красивыми печатями и подписями, но вы сможете ее сфотографировать и приложить к своему запросу с описанием ситуации – «Выдавали или нет? Могут они заниматься брокерской деятельностью и привлекать деньги от населения?» А если вас начинают стыдить, повышать голос, материть и посылать – это первый признак воров и тунеядцев. Ведь для них лучший способ защиты – это нападение. Бегите оттуда. И помните, что у мошенников есть страсть регистрировать свои фирмы в странах, которые у нас ассоциируются с надежностью. Не удивляйтесь, если их адрес будет в Австрии, например. Продолжайте изучать, и в помощь для вас – Австрийский финансовый регулятор FMA, который контролирует деятельность инвестиционных корпораций Австрии.

5. Кредитный рейтинг. Если мы не смогли найти подтверждение, что их лицензии реальны, то и рейтинг не найдем. Но для подстраховки можно направить запрос в международные или российские рейтинговые агентства. Вот список самых крупных: Moody’s (международное агентство), Fitch Ratings (международное агентство), АКРА – российское рейтинговое агентство (РФ), Национальное Рейтинговое Агентство (РФ), Dominion Bond Rating Service (DBRS) (международное агентство), РА АК&M (РФ), Standard & Poor’s (S&P) (США).

6. При анализе личностей учредителей и руководителей такой пирамиды мы обнаружим большую популярность этих людей в СМИ или в каких-то структурах. Например, почетный член общества строителей или что-то в этом духе. Один раз в качестве аргумента мне сказали – «Он надежный человек, каждый день в Госдуму ездит». Ваша задача быть циником и помнить, что статья в популярной газете или выступление на каком-то коммерческом форуме не доказывает порядочность или надежность человека. Помните, что статьи официально можно купить у любого СМИ, выступления на форуме тоже. Мошенники не жалеют на пиар денег. Миллионы рублей готовы заплатить только за то, чтобы выступить с интервью на федеральном канале. Могут себе орден купить и вручить с большим пафосом каким-нибудь доктором наук, если никого посолиднее не найдут!

7. Финансовая отчетность. Она должна быть и точка! Если вам ее не предоставляют или дают, но это явно не отчет о прибылях и убытках, а слайды из презентации, это должно вас оттолкнуть. И можно не тратить свое время, направляя запросы за границу.

8. Аудиторское заключение. Его не будет, и это факт. А если будет, то в ней указана образовательная, консалтинговая (консультационная) или агентская деятельность. Ни слова про инвестиции, счета и сверхдоходность.

А теперь созрел вопрос – если такие пирамиды существуют, почему их не закрывают? Закроют, обязательно. КэшБери работал 5 лет в общей сложности. Пирамида сама себя исчерпает, когда люди перестанут активно нести в нее деньги или даже начнут требовать вывод. Сколько веревочки не виться, а конец будет.

Сейчас ширма покупает квартирки в маленьких городах, торжественно вручает золотые ключи или таблички из красного дерева. Задача мошенников продолжать пускать пыль в глаза, чтобы народ продолжал вкладывать деньги на выдуманные счета и тогда они смогут жить еще очень долго. А людей ничего не останавливает, даже тот факт, что квартиры реально принадлежат другим физическим лицам или самому жилищному кооперативу.

Юридическая справка: по закону жилищный кооператив должен управлять многоквартирным домом, т. е. он всегда ограничен территорией одного дома. А у мошенников ЖК квартиры скупает по всей стране, и не важно, в каком городе его головной офис, – противоречие, на которое никто не обращает внимание. В уставе кооператива укажут, что все принимается без участия членов и по решению правления. А вы в правление не входите. Значит, и устав без вас изменят в любой момент. Ваша задача – платить всегда и везде – членский взнос, за юриста, за обслуживание счета, за его открытие (между прочим, брокеры, как и банки, за открытие счета денег не берут) и другие расходы. А руководство пирамиды не будет прятаться. Ведь к ним никаких претензий нельзя предъявить.

Низость такой схемы в том, что мошенники играют на основных потребностях людей – собственное жилье. Не стоит верить, что есть где-то альтруисты, которые готовы себе в убыток покупать недвижимость для других. Помните, что не может являться аргументом добросовестности схемы тот факт, что кооператив принимает материнский капитал или иные сертификаты льготных категорий граждан. Пенсионный фонд не проверяет добросовестность кооператива, для перевода денег достаточно вашего заявления и договора между вами. Пенсионный фонд не обладает даже полномочиями, чтобы оценивать юридическую частоту сделки и добросовестность участников. Ведь жилищный кооператив – это ширма, и там нигде в документах не указан факт привлечения денег на счет постороннего юридического лица с целью их инвестирования. Это вам будут говорить устно и показывать слайды презентации, но на бумаге зафиксировано это не будет. Берегите свои сбережения

ДОМАШНЕЕ ЗАДАНИЕ: Заполните таблицу. Оцените какой-либо сверхрискованный инструмент по критериям надежности.

Если вы решите проверить свое вложение: не путайте посредника и инструмент для инвестиций.

Для полной оценки ситуации стоит проверить посредника и инструмент в отдельности!

Посредник (например, брокер) дает возможность покупать и торговать, он не отвечает перед вами за качество инструмента для инвестирования, который он купит.

Посредник может соответствовать этим критериям (например, брокер альпари), но инструменты которые он предоставляет, являются сверхрисковыми (например, памм-счета, бинарные-опционы, форекс и др.) и они оценку по критериям не пройдут