Компания с нулевыми предельными издержками

Само по себе программное обеспечение давно коммодитизировано.

Основатель Union Square Ventures (USV) Фред Уилсон — широко известный инвестор и венчурный капиталист. Его компания неоднократно инвестировала в бизнес-платформы: Twitter, Etsy, Lending Club, Tumblr, Foursquare, SoundCloud и Kickstarter. Поясняя инвестиционную теорию своей компании, он рассказал «историю ПО для зубного». Эта «современная легенда об обороноспособности в сфере создания программного обеспечения» начинается с того, что одному предпринимателю надоело сидеть в очередях к стоматологу. Как типичный предприниматель, он решил сразу перейти к делу: разработал ПО, которое решит проблему. Он представил его на рынке и продавал за $25 000 для офиса в год. И хотя ПО было дорогим, «стоматологи понимали, что установка системы позволит существенно сократить затраты. Компания Dentasoft быстро превратилась в бизнес с ежегодной прибылью в $10 млн и после того, как стала публичной, была оценена в $1 млрд».

Однако на этом история не закончилась. Вскоре два молодых предпринимателя запустили стартап под названием Y Combinator, который занялся разработкой удешевленной версии Dentasoft. Их продукт, Dent.io, использовал более современное ПО и имел мобильное приложение, с помощью которого стоматологи могли управлять своими делами удаленно. Предложение Dent.io быстро вышло на рынок по цене $5000 за год. Многие стоматологи перешли на новую, более дешевую программу. Dentasoft не оправдала квартальный прогноз, ее акции резко упали. В то же время Dent.io прошла раунд роста на средства Sequoia и наняла генерального директора. Затем появился проект для создания открытого ПО под названием DentOps. Вскоре стала популярной хостинговая версия этого приложения, DentHub. Dentasoft объявила о банкротстве. Пытаясь справиться с возникшими трудностями, Dent.io уволила генерального директора.

Смысл этой истории, пояснял Уилсон, заключается в том, что «программное обеспечение само по себе давно коммодитизировано. Каждый может скопировать набор функций, сделать программу лучше, дешевле и быстрее». Это утверждение легло в основу инвестиционной теории USV. Руководство компании пришло к выводу, что не хочет инвестировать в коммодитизированное ПО. Тогда Уилсон спросил партнеров: «А что сделает ПО “обороноспособным”?» Они сформулировали следующий ответ: «Сеть пользователей, транзакции или данные». — «Так мы и пришли к социальным сетям, Delicious, Tumblr и Twitter. А также рынкам вроде Etsy, Lending Club и Kickstarter».

Один из партнеров USV, Альберт Венгер, придумал для этой истории альтернативный конец. В его версии дантист по имени Хофф Рейдман «решил работать вместе с коллегами». Он создал сайт Dentistry.com, привлек начальную аудиторию и запустил свой проект. Он также разработал руководство по использованию сайта, с помощью которого «пациенты могли заводить профили на , хранить там свои истории болезней, записываться на прием и отслеживать состояние зубов. Кроме того, пациенты могли установить специальное приложение, которое будет напоминать о необходимости использовать зубную нить и чистить зубы по меньшей мере два раза в день». Регистрация на платформе была бесплатной, монетизация происходила через рекламу и организационные сборы от каждой проведенной через сайт транзакции. В результате проект «Dentistry.com превратился в компанию с прибылью в $1 млрд и рыночной капитализацией в $7,5 млрд. Аналитики с Уолл-стрит обожают упоминать компанию как пример эффективного завоевания рынка и защитного эффекта сетей».

Эволюция корпоративного программного обеспечения

История Фреда выдуманная, однако она отлично отображает историю отраслей корпоративных информационных технологий и программного обеспечения. Прекрасный тому пример — ПО для управления отношениями с клиентами. Oracle и SAP построили бизнес на продаже и установке дорогого ПО для крупных компаний. Однако в начале 2000-х появился проект , который существенно снизил цены на предложения этих компаний, организовав продажу аналогичного ПО через интернет. Марк Бениофф, занимавший в то время пост генерального директора Salesforce, назвал это «концом программного обеспечения». На самом деле он говорил о конце эпохи традиционного, дорогостоящего ПО и наступлении эпохи SaaS (Software as a Service, программное обеспечение как услуга) — облачного ПО, доступ к которому можно получить через интернет, то есть дешево. Однако со временем крупнейший конкурент Salesforce начал выпускать аналогичные предложения, и компании пришлось продолжить дифференциацию. Что в сложившейся ситуации предложил Бениофф? Создать платформу для разработчиков. В 2006-м Salesforce запустила площадку и магазин приложений AppExchange. Компания вложила много средств в создание экосистемы третьих лиц, связанных с ее основными приложениями. На сегодняшний день ее магазин продал миллионы приложений и стал важной частью ценностного предложения компании. Другие отрасли облачного ПО эволюционировали по похожему сценарию: например, облачные хранилища данных или так называемые IaaS-компании (Infrastructure as a Service — инфраструктура как услуга). И Google App Engine, и Amazon Web Services создали полноценные платформы для разработчиков, на которых доступны тысячи приложений и интеграций.

ПО для сферы здравоохранения — еще один отличный пример этого тренда. Первая волна нового программного обеспечения для здравоохранения возникла в эпоху доткомов. Как и Dentasoft Уилсона, и большинство корпоративного ПО того времени, эти продукты продавались на условиях большой предоплаты. В то время возникли такие компании, как Epic Systems Corp., athenahealth и eClinicalWorks. Как выразился в интервью 2014 года сооснователь и генеральный директор eClinicalWorks Гириш Навани, «в 1999-м здравоохранение еще не было автоматизированным. Оно морально устарело». Компании по разработке серверного ПО продавали системы, которые переводили в цифровую плоскость бо́льшую часть общения и бумажной работы, связанной с врачебной практикой. Одним из продуктов компании стала система для ведения электронных медицинских карт (ЭМК). «Эффективность в любой отрасли должна вырасти, если устранить бумажную волокиту», — говорил Навани. Но на этом переход к цифровым формам работы с информацией тогда и ограничился: перемены фактически никак не коснулись пациентов. Тем не менее отрасль и технологии продолжили развиваться, и следующее поколение ПО уже было облачным, а значит, более дешевым и доступным. На сегодняшний день отрасль существенно изменилась, созрела: в ней доминируют пять главных игроков, а проникновение систем ЭМК на рынок достигло почти 80%. Большинство современных медицинских заведений используют серверное ПО для ведения документации и координации других офисных процессов. Следующий шаг на этом пути будет связан с пациентами.

Признаки перехода к платформенной модели, ориентированной на потребителя, заметны повсюду. В первую очередь, конечно же, они относятся к телемедицине, которая за последние годы получила порядка $500 млн венчурного финансирования — и продолжает расти. На конец 2015-го ведущими платформами можно было назвать American Well (собрано $128 млн), Doctor on Demand ($87 млн), Teladoc ($74 млн) и MDLIVE ($73 млн). Google тоже экспериментировала с телемедициной. «Компании, которые сосредоточиваются на использовании облачных платформ и идее выстраивания взаимосвязей между потребителями и поставщиками, а также разными группами поставщиков, ломают шаблоны традиционной системы здравоохранения, основанной на платежах, вскоре совершат серьезный прорыв», — считает Навани. Эти компании не только объединяют докторов и пациентов, но также помогают медицинским специалистам выстраивать профессиональные взаимосвязи, делают повседневное здравоохранение доступнее и эффективнее. Тем не менее пока телемедицина — очевидный, но все еще потенциальный источник прибыли для платформ в области здравоохранения. В ближайшие годы нас ожидают еще более серьезные изменения по мере того, как цифровые технологии станут обычным делом в сфере здравоохранения. Значит ли, что эта сфера трансформируется по аналогии с Uber? «Это случится медленнее, чем в отрасли такси, потому что здравоохранение сильнее регулируется. Однако я бы сказал, что процесс займет два или три года», — считает Навани.

Вам понадобится ров побольше

Похоже, Уилсон оказался прав и программное обеспечение само по себе действительно коммодитизировано. Выражаясь словами легендарного инвестора Уоррена Баффета, у компаний, сосредоточенных исключительно на создании ПО, недостаточно эффективных оборонительных «рвов» для защиты собственного бизнеса — конкурентам легко прорвать баррикады и занять их место. Так как проникнуть в большинство сфер, связанных с разработкой ПО, несложно — особенно сегодня, когда создание стартапов обходится дешевле, чем когда-либо, — появление в будущем конкурента с более привлекательным для потребителя предложением с аналогичным функционалом по меньшей цене можно практически гарантировать. И здесь вступают в силу сетевые эффекты.

Если выражаться максимально просто, сетевой эффект возникает, когда поведение одного пользователя оказывает прямое влияние на ценность этой же услуги для других пользователей. Благодаря сетевым эффектам платформы становятся более полезными и ценными по мере роста их аудитории. Подробнее мы обсудим сетевые эффекты в главе 4, однако уже сейчас можно сказать, что их наличие гарантирует: чтобы конкурировать с успешной платформой, придется соперничать не только на уровне продукта и его функций. Вы также будете соревноваться со способностью платформы поддерживать целое сообщество потребителей и производителей, а также ценность, которой они обмениваются. Это сообщество является основой ценности платформы, которую не способны создать никакие отдельно взятые продукты.

Создавать аналоги сетей намного сложнее, чем аналоги продуктов. На примере того, как Nokia и BlackBerry проиграли Apple и Google, становится ясно: любые функции телефонов были бы для пользователей намного менее ценными, чем возможность взаимодействия с сообществом разработчиков приложений. Сетевые эффекты можно считать «самым мощным экономическим оборонительным рвом», сказал однажды Билл Герли из венчурной компании Benchmark. Телеведущие годами обсуждали потенциальный упадок Facebook, особенно после появления новых компаний аналогичной направленности вроде Twitter и Snapchat, а также распространения мессенджеров для смартфонов. Тем не менее Facebook побила все прогнозы Уолл-стрит в одиннадцати из двенадцати последних кварталов, а платформа Facebook Messenger всего за несколько лет собрала вокруг себя 500 млн пользователей. Крупные приобретения компании, WhatsApp и Instagram, существенно развились после присоединения к Facebook. Как показывает практика, сеть из 1,5 млрд активных пользователей — отличный оборонительный ров.

Инвесторы любят платформы

Фред Уилсон настаивает: инвесторы любят платформы. Успешные платформы, у которых разработаны целые оборонительные системы из сетей пользователей, способны развиваться до масштабов, позволяющих доминировать в своей отрасли.

Поэтому нет ничего удивительного в том, что платформы в итоге стоят дороже линейного бизнеса. Согласно нашим исследованиям, инвесторы оценивают платформы выше, чем их линейные эквиваленты. Если смотреть на индекс S&P 500, мультипликатор выручки бизнес-платформ в чистом виде или компаний, существенную часть прибыли которым приносят платформы, составляет 8,9. В то же время у линейных компаний этот показатель в зависимости от конкретной бизнес-модели в среднем достигает 2–4. Другие исследования демонстрируют аналогичный разрыв в оценке между платформами и линейным бизнесом.

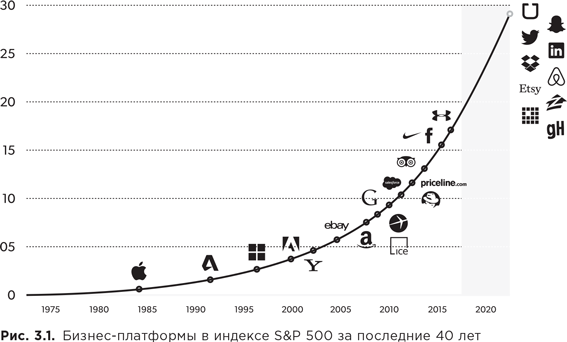

Более того, со временем этот разрыв только увеличивается, и не без причины. По ряду ключевых финансовых измерений платформы показывают более впечатляющие результаты как в краткосрочной, так и в долгосрочной перспективе. Так, они быстрее растут, демонстрируют лучшую доходность капитала и более высокие коэффициенты прибыли. В результате с начала 2000-х платформы быстро одержали верх над другими бизнес-моделями в верхнем сегменте экономики. Если текущие тенденции не изменятся, к 2020 году платформы составят 5% общего индекса S&P 500. У них есть все, чтобы войти в группу с наивысшей оценкой в S&P 500 в ближайшие пять лет.

К публичным компаниям, которые могут войти в S&P 500 в следующие несколько лет, можно отнести LinkedIn, Twitter, Zillow и GrubHub. Uber, Snapchat, Airbnb, Dropbox и Pinterest также могут войти в их число, если станут публичными, потому что даже по текущим оценкам они превышают требования S&P 500 в отношении показателей рыночной капитализации. Многие существующие компании также создадут или приобретут платформы, чтобы включить платформенные бизнес-модели и сетевые эффекты в некоторые части своей цепочки ценности. Наконец, платформы создают очень большую часть прибыли, генерируемой S&P 500. Долгосрочные прогнозы всегда получаются несколько размытыми. Однако если текущие тенденции сохранятся, платформы могут составить 50% чистой прибыли S&P 500 за ближайшие 25 лет (см. рис. 3.2).

Подобные прогнозы кажутся удивительными, однако они отражают рост, который мы наблюдали на протяжении последнего десятилетия. Бизнес-платформы из S&P 500 увеличили свою чистую прибыль за прошедшие десять лет в среднем на 330% по сравнению с 16% — показателем по S&P 500 в целом (хотя точка отсчета у платформ, конечно же, была намного меньше). По мере того как все больше платформ будут присоединяться к S&P 500, их вклад в чистую прибыль индекса будет расти очень быстро.

Планета «единорогов»

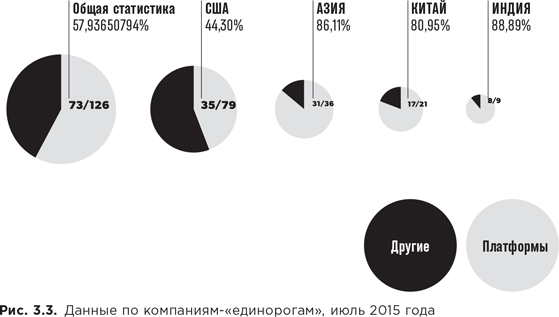

Если взглянуть на происходящее в экономике стартапов, эти прогнозы покажутся еще более реалистичными. В каждой новой волне крупных публичных компаний значительно увеличивается количество бизнес-платформ. По состоянию на июль 2015-го из 126 компаний-«единорогов» (частные компании с капитализацией больше $1 млрд) 73 были платформами — а это 58%. Мировые показатели еще более внушительны. В Азии платформой оказалась 31 компания-«единорог» из 36, то есть порядка 86%. К этим странам относится и Китай, где из 21 «единорога» 81% являются платформами, а также Индия, где восемь из девяти «единорогов» оказались платформами (см. рис. 3.3).

Эти данные показывают, что развитие платформ — явление, распространенное по всему миру. На самом деле в экономиках развивающихся стран платформы играют даже более важную роль, чем в экономике США. Китай и Индия — отличные тому примеры. Экономики обеих стран быстро росли одновременно с распространением интернета. В них не было такой же коммерческой инфраструктуры, как в экономиках развитых стран, поэтому производства по большому счету сразу выстраивались вокруг интернета. В США, где существует разветвленная сеть физической розничной продажи, было бы просто невозможно «оцифровать» коммерческие процессы до такой степени, как в Китае. К компаниям-платформам из Китая можно отнести Alibaba и Tencent, а также новичков вроде Xiaomi, которым удалось создать наиболее успешную платформу для Android в Китае. Теперь эта компания — третий в мире поставщик смартфонов и уступает только Samsung и Apple.

Инвесторы предпочитают стартапы-платформы

Стартапы-платформы также оцениваются в целом выше, чем линейные аналоги. Средняя оценка стоимости платформ-«единорогов» составляет порядка $4,51 млрд по сравнению с $2,49 млрд у линейных компаний-«единорогов». Иными словами, средняя линейная компания-«единорог» оценивается едва ли не в два раза ниже, чем аналогичные платформы. Неудивительно, что именно платформенные стартапы собирают самое крупное финансирование. Платформы стоимостью в миллиард долларов получили почти в два раза больше денег, чем их линейные конкуренты: $46,24 млрд по сравнению с $21,96 млрд соответственно. И наконец, платформы получают финансирование от инвесторов на более выгодных условиях. По сравнению с линейными компаниями-«единорогами» платформы-«единороги» получают примерно на 12% больше финансирования — то есть инвесторы чувствуют себя увереннее, вкладываясь в такие проекты.

Естественно, не все эти «единороги» выживут в конкурентной борьбе. Однако тенденции на публичных и частных рынках указывают на то, что платформы быстро вытесняют линейные компании. В частности, существенный сдвиг в сторону платформенной бизнес-модели среди стартапов-«единорогов» указывает на то, что большая часть представителей следующей волны публичных компаний окажется платформами.

Компания с нулевыми предельными издержками

Сетевые эффекты — лишь одна из целого комплекса причин, обусловливающих эффективность платформенных бизнес-моделей. Чтобы увидеть картину целиком, нужно подробнее разобраться в свойственной им структуре издержек и прибыли.

Давайте начнем с экономики информационных товаров, например приложений, музыки или электронных книг. На создание оригинальной версии приложения уйдет порядка $250 000. Однако сделать его копию можно будет практически бесплатно. Используя экономическую терминологию, можно сказать, что у этого приложения будут почти нулевые предельные издержки. Благодаря интернету и сетевым технологиям предельные издержки на распространение информационных товаров сегодня тоже практически нулевые. Стоимость обслуживания отдельного клиента приближается к нулю. Однако в главе 2 мы уже увидели: в областях, где произошел сдвиг к нулевым предельным издержкам в области информационных товаров, потенциальный рост компаний вроде Encyclopaedia Britannica все еще ограничивается высокими фиксированными расходами на производство. Собрать всю необходимую информацию, профессионально оформить и составить из нее энциклопедию — процесс не из дешевых.

Компании, предлагающие ПО как услугу, оказались среди первых, кому удалось заработать на переходе к дешевому распространению товаров через интернет. Они предложили клиентам больше не тратить время и деньги на установку и обслуживание физических серверов для установки программного обеспечения: компании сами распространяли его через интернет при нулевых предельных издержках. Однако стоимость создания исходного приложения оставалась высокой, а потому компаниям, которые стремились к расширению, нужно было создать дополнительные модули для продажи и тем самым разнообразить свои предложения. Иными словами, им так или иначе приходилось покрывать крупные начальные расходы.

Платформы же зашли еще дальше. Они снизили высокие расходы на создание исходного продукта и распространили нулевые предельные издержки на поставщиков. Wikipedia не нанимает специалистов для доработки статей и написания новых текстов. Это делают сами пользователи. И хотя создание программного обеспечения все равно связано с определенными начальными расходами, платформенная бизнес-модель оказывается намного более эффективной, когда речь заходит о росте компании. Причем эффективность платформ растет по экспоненте: чем крупнее компания, тем эффективнее она работает.

Эти изменения приводят к серьезнейшим последствиям. В XX веке для успешного роста бизнеса нужно было находить каналы, которые позволили бы существенно снизить издержки на формирование спроса и удешевить распространение товара. Появление интернета само по себе устранило некоторые высокие фиксированные затраты на запуск бизнеса, значительно удешевив и облегчив выход на большую аудиторию. Однако линейным бизнес-моделям все еще приходилось сталкиваться с трудностями, связанными с предельной себестоимостью, а значит, чтобы сохранять конкурентоспособность, им нужно было экономить на стоимости поставок. Как мы уже упоминали в главе 2, вся концепция цепочки ценности Майкла Портера строилась вокруг идеи объединения разных видов деятельности ради создания максимальной ценности с минимальными затратами — иными словами, за счет снижения стоимости производства. Это ограничение вдохновляло многих инноваторов ХХ века, в том числе на создание конвейерной линии сборки, которая значительно увеличила эффективность производства. Сюда же можно отнести не столь широко известные инновации: например, сетевые магазины, которые снижали издержки за счет эффекта масштаба и во многом покрывали затраты на открытие новых торговых точек. Еще более новый подход, создание товаров по запросу, сосредоточился на снижении отходов и уменьшении издержек на хранение торговых запасов. Короче говоря, все подобные инновации были направлены на сокращение издержек производства для линейного бизнеса.

Линейный бизнес обычно растет благодаря расширению штата и/или физических активов. В рамках этой тактики ценность создается через контроль производительности, поэтому линейным компаниям нужно инвестировать ресурсы в расширение производительности и рост продаж. Но увеличивать физические активы и штат нелегко. Намного легче развивать сети.

Для успешного увеличения масштабов компании платформам требуются значительно меньшие вложения. Внутренних ресурсов, в том числе и человеческих, им тоже нужно меньше, чем линейному бизнесу. Uber, Airbnb и LinkedIn оказывают услуги по всему миру, при этом в штате каждой из этих компаний не больше 8000 сотрудников. На начало 2015-го в Alibaba работало меньше 35 000 человек — а в сети Walmart, объем продаж которой сравним с Alibaba, трудится свыше 2 млн.

Платформы избавляются от предельных издержек, сосредоточиваясь на стимуляции взаимосвязей. За производство отвечает сеть. У Uber нет парка такси; Alibaba не владеет заводами по производству товаров, продаваемых онлайн; Google не создает веб-страницы, которые находит поисковик; YouTube не снимает миллионы размещенных на сайте роликов. Платформа — это естественная бизнес-модель для интернета, это 100%-ный информационный бизнес с нулевыми предельными издержками. Платформы используют данные для стимуляции транзакций и поддерживают сетевое производство. Низкие предельные издержки производства гарантируют, что расходы будут расти медленнее, чем прибыль.

Эти изменения имеют огромные последствия для линейных компаний. Платформы могут дешево и быстро расширяться, оставляя линейных конкурентов позади.

Давайте в качестве примера рассмотрим Hyatt. Компания организует онлайн-бронирование номеров через собственный сайт и другие ресурсы для путешественников. Однако чтобы расширять предложение, компании нужно строить новые отели — что очень недешево. В то же время, чтобы предложить пользователю более широкий выбор комнат, Airbnb просто надо привлечь новых арендодателей на сайт — платформе это практически ничего не стоит. У Airbnb нет своего производства, а потому ей не нужно вкладывать средства в расширение предложения. Сетевое производство радикально меняет структуру издержек бизнеса и количество внутренних ресурсов, необходимых для создания ценности. В результате предельные издержки снижаются до нуля и потенциальный размер рынка растет взрывными темпами (см. рис. 3.4).

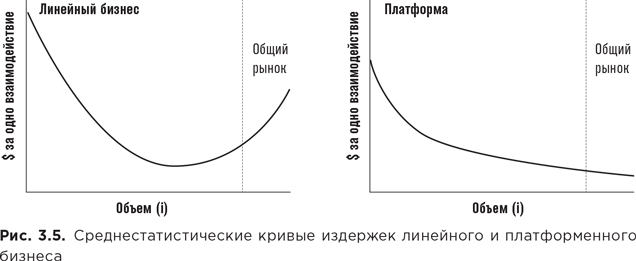

Такая структура издержек позволяет платформам не иметь огромных капиталов и обеспечивать более высокую прибыль от инвестиций по сравнению с линейным бизнесом. Для запуска платформы нужен меньший капитал, чем для старта линейного бизнеса, и еще меньший — для расширения уже созданной сети. Кроме того, нулевые предельные издержки на доставку позволяют платформам разрастаться до размеров, недоступных линейным компаниям. Издержки линейного бизнеса продолжат расти по мере его развития, а издержки на содержание платформы обычно логарифмически выравниваются (см. рис. 3.5).

Экономия на подразделениях делает теоретически возможным расширение платформы до полного заполнения рынка — что даже в теории нереально для линейных компаний, которые, как мы объясняли в главе 2, обычно исчерпывают свой капитал задолго до достижения размеров рынка. Возможность расти и управлять большими сетями стала важнее, чем формирование крупного капитала для инвестирования в расширение внутренних ресурсов.

Так почему же все не строят платформы? Безусловно, для сетевого производства также характерны определенные трудности. Например, Airbnb не имеет прямого контроля над предложениями и не владеет своим самым ценным активом — пользователями. Создание платформы связано с серьезными рисками, особенно на этапе выстраивания сети. Чтобы стать нужной потребителям, Airbnb пришлось сначала убедить арендодателей разместить свои предложения на платформе, что было особенно сложно на первом этапе, когда пользователей было мало. Даже несмотря на то, что обе группы пользователей (и путешественники, и хозяева) получили бы от платформы пользу, они не стали бы присоединяться к Airbnb, если бы одновременно с ними этого не сделали достаточное количество представителей другой группы. Платформы могут решить эту проблему «курицы и яйца», когда ценность участия для новых пользователей платформы превысит затраты на участие. Этот момент называют достижением критической массы. Как только показатели платформы достигают критической массы, за счет активизации сетевых эффектов бизнес может занять существенную долю рынка. Подробнее мы разберем проблему «курицы и яйца» в главе 7. Пока же можно сказать, что процесс формирования сети пользователей организовать порой намного сложнее, чем выстроить работу по линейной модели, увеличивая и улучшая эффективность процессов за счет контроля изнутри. Собирать цепочку ценности намного легче и проще, чем управлять децентрализованной сетью. Однако если вам удастся справиться с этой задачей, потенциальный масштаб бизнес-платформы может быть намного большим по сравнению с линейным бизнесом, потому что после достижения критической массы ее рост не ограничивается со стороны поставщика.

Масштаб приносит прибыль

Хотя линейный бизнес может сразу начать генерировать выручку, из-за проблемы «курицы и яйца» платформам на первых ступенях развития это обычно не удается. Пока у платформы мало пользователей, она не создает достаточно ценности и не стимулирует нужного количества транзакций, чтобы обеспечить стабильный поток выручки. Но по мере роста сети выручка начинает расти быстрее, чем затраты. В то же время снижается стоимость привлечения отдельного пользователя, а ценность, создаваемая платформой, постепенно начинает превращаться в чистую прибыль. Так, например, развивалась платформа для резервирования столиков в ресторане OpenTable по мере расширения сети участников: ресторанов и кафе. «Чем больше у вас пользователей, тем проще привлекать новые кафе. А чем больше у вас кафе, тем проще заинтересовать рестораны», — рассказывал генеральный директор OpenTable Мэтью Робертс. В результате, по его словам, «вся наша структура издержек снижается по мере созревания платформы».

Главная функция сетевого эффекта — его способность увеличивать количество транзакций. Развивая и увеличивая сеть пользователей, Uber снижает цену услуг и время ожидания. Водители при этом получают ту же прибыль, что и раньше, — хотя за счет увеличения спроса снижаются цены для потребителей. Чем больше водителей присоединятся к сети, тем быстрее потенциальный потребитель найдет машину и тем выше будет вероятность того, что он воспользуется платформой. Итого: больше транзакций и больше выручки.

Сети создания ценности: как Handy обошла конкурентов

Handy — платформа для заказа уборки и услуг на дому, которая на начало 2016 года работала в тридцати пяти городах США, Великобритании и Канады. Платформа помогает потребителям найти проверенных профессионалов для уборки, ремонта, переезда и т.п. На Handy можно бронировать и оплачивать услуги; платформа также гарантирует тысячам своих пользователей возврат денег в случае ненадлежащей работы исполнителей.

В начале своего пути Handy стремилась обеспечить себе конкурентное преимущество за счет сетевых эффектов. Основатель и генеральный директор Handy Усин Ханраан говорит: «Наша стратегия заключалась в том, чтобы постоянно повышать планку ожиданий потребителя. Если конкуренты прославились, потому что оказывают услуги за два дня, вы стремитесь заработать конкурентное преимущество, сокращая этот промежуток до одного дня, а то и вовсе предлагаете исполнить заказ клиента в тот же день. Вы предлагаете потребителям новый тип ценности, который и поможет бизнесу расти и сохранять отвоеванное положение. И конечно же, тем самым вы оказываете давление на конкурентов».

Однако конкуренты проиграли Handy не без причины. «Когда мы только начинали, в среднем могли гарантировать выполнение заказа за пять дней. Чтобы сократить это время, нужно было значительно расшириться на каждом региональном рынке и достичь больших показателей критической массы», — говорил Усин. Компании необходимо было собрать сеть профессиональных мастеров, которые могли бы быстро реагировать на запросы заказчиков в каждом городе. Построить крупную сеть с сильными позитивными сетевыми эффектами — задача не из легких. Чтобы сократить время ожидания, Handy пришлось найти способ одновременно увеличить спрос и предложение.

Отчасти в решении этой задачи помогает правильный выбор рынка. Компания дотошно отбирала города, в которых открыла первые филиалы. Во-первых, чтобы бизнес-модель Handy сработала, на рынке должно было быть достаточно исполнителей. Во-вторых, качество предлагаемых услуг было не менее важно, чем их количество. Ведь нет никакого смысла в том, чтобы быстро предоставлять потребителям услуги, которые их не удовлетворят. «Наша бизнес-модель выстроена вокруг многократных заказов, и пока что нам удавалось справляться с этим лучше конкурентов. 80% от нашего миллиона заказчиков возвращаются», — говорит Усин. Успешно освоив один рынок, Handy снижала время ожидания и тем самым удовлетворяла клиентов. «Теперь, когда мы собрали на платформе больше 10 000 независимых профессионалов [в начале 2015-го], нам удается найти исполнителя уже на следующий день после заказа». А благодаря сетевым эффектам это привело к увеличению спроса со стороны потребителей, которых привлекают квалифицированные профессионалы.

В итоге конкурентам Handy стало сложно держать марку. Площадка Homejoy, их главный конкурент, в июле 2015 года вдруг прекратила существование. По словам источника из компании, Homejoy не удалось собрать достаточное количество постоянных клиентов, чтобы оправдать заявленную экономическую модель. Homejoy пыталась выдержать конкуренцию, вкладываясь в привлечение новых пользователей, которые с радостью заказывали первую уборку с большой скидкой. Но многие пользователи, которых привлекла низкая стоимость первого заказа, повторных заказов по более высокой цене просто не делали. Homejoy столкнулась с классической проблемой «дырявого ведра», которую так и не смогла решить: привлечение новых пользователей для обеспечения спроса не влияло на тот факт, что существующие пользователи уходили. Стратегия роста компании была нацелена на краткосрочные результаты (привлечение пользователей, экспансия), но никак не затрагивала долгосрочные перспективы (удержание пользователей, снижение затрат) — и в результате компания не получила никаких долгосрочных преимуществ. Рост показателей по «тщеславным» критериям вроде роста актуальной выручки не отражал реальной картины происходящего. Homejoy тратила деньги и безнадежно отставала от конкурентов.

В то же время Handy справилась с привлечением постоянных клиентов намного лучше и выстроила прочную сеть взаимодействия между профессионалами и потребителями. В Forbes писали, что, по сообщениям бывших сотрудников Homejoy, лишь 15–20% клиентов повторно заказывали на платформе услуги в течение следующего месяца. В то же время на площадку Handy возвращалось более 35% заказчиков, причем на самых крупных и ликвидных рынках этот показатель мог достигать 45%. «На рынках, где нам удалось достичь критической массы, главным критерием улучшения качества по мере роста экосистемы стало поддержание высокого уровня удовлетворенности платформой как среди профессионалов, так и среди потребителей — иными словами, нам нужно было продолжать превосходить ожидания обеих взаимодействующих сторон», — говорил Усин.

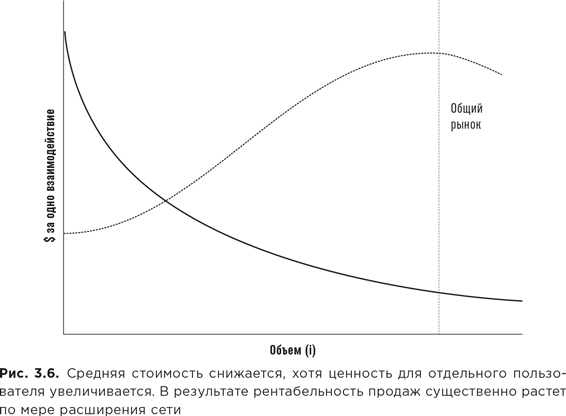

Подобные постепенные улучшения возникают в результате создания платформами сетевой ценности. У продуктов и услуг есть определенная внутренняя ценность, которую пользователь извлекает в процессе потребления того, что он приобрел. Потребительская ценность продукта может быть существенной, но она статична — то есть не меняется со временем. А платформы добавляют к ней сетевую ценность — ценность, которую пользователи извлекают из использования платформы другими людьми. В результате для каждого отдельного пользователя ценность растет естественным образом по мере расширения сети. Платформы монетизируются через получение части ценности, которую сами же и создают; соответственно, когда растет ценность, растет и выручка. И так как платформы способны расширяться с практически нулевыми предельными издержками, по мере их роста издержки существенным образом не увеличиваются. Поэтому рентабельность продаж значительно возрастает, когда платформа начинает доминировать на рынке, — и для этого ей не нужно взвинчивать цены или надувать поставщиков, как делала бы традиционная монополия. Просто общая ценность, создаваемая платформой, тоже поднимется.

Развивайся или уходи

Так как платформы напрямую не контролируют производство, они, скорее всего, будут создавать меньше прибыли, пока их размеры не превзойдут потенциальный охват линейного бизнеса. Это значит, что создавать небольшие бизнес-платформы практически не имеет смысла. Зачастую обслуживание небольших рынков лучше удается линейному бизнесу.

Размер рынка — одна из главных причин, по которой многие инвесторы сомневались в перспективах роста Etsy, площадки для продажи товаров ручной работы, когда компания стала публичной. Каковы размеры рынка хендмейд-товаров? За последние несколько лет рост платформы со стороны производителей замедлился, что, безусловно, нельзя считать предвестником роста в долгосрочной перспективе. Если рынок Etsy окажется недостаточно велик, компания не сможет выстроить устойчивый долгоиграющий бизнес. Возможно, в результате Amazon вытеснит ее из занятой ниши своим дочерним проектом Amazon Homemade, который компания запустила в конце 2015-го. Платформенная модель сама по себе не гарантирует успеха.

Правильный выбор рынка для платформ даже важнее, чем для линейного бизнеса. Обычно устойчивая бизнес-модель предполагает наличие крупного рынка. Однако если вы можете доминировать на достаточно большом рынке, стоит рискнуть и создать платформу. Масштабные платформы генерируют больше продаж, чем линейный бизнес. И как отмечали Фред Уилсон и Билл Гарли, благодаря сетям и своей позиции на рынке они действительно могут лучше защищаться от конкурентов.

Создай платформу или исчезни

Платформы не просто могут превзойти линейный бизнес по размеру, они должны это сделать. Бизнес-платформам приходится использовать преимущества масштаба — иначе многие из них попросту не достигнут успеха. Alibaba обслуживает сотни миллионов покупателей, Uber координирует взаимодействие миллионов водителей и пассажиров. Airbnb скоро станет крупнейшим в мире гостиничным бизнесом. Платформам необходимо расти — и это плохая новость для линейного бизнеса. Ведь если платформа созревает, она начинает доминировать на рынке, ее прибыли одновременно затмевают и уменьшают прибыли линейных конкурентов, остающихся в отрасли.

Платформ становится все больше, и они все больше подрывают самые разные отрасли. Их стремление к доминированию заставит многие неплатформенные компании бороться за все меньшие доли рынка. Не-платформы все еще могут оторвать кусок экосистемы другой платформы (вспомните хотя бы Samsung с Android); но вряд ли можно найти более устойчивый — и соблазнительный — путь развития, чем полный контроль над собственной платформой.