ГЛАВА 3. МОДЕЛИ

После выхода моей первой книги я продолжил консультации с японскими специалистами, которые помогли мне ранее, привлек к обсуждению свечной проблематики других трейдеров и получил ряд новых переводов с японского. Кроме того, мой собственный опыт обогатился еще тремя годами практики. В результате у меня появились новые знания и взгляды, которыми я бы хотел поделиться в этой главе.

В ней будут упомянуты не все модели из первой книги, так как я преследую иную цель, причем двойного плана. Новичкам в свечном анализе данная глава покажет, как с помощью некоторых наиболее распространенных и важных свечных моделей можно достичь более глубокого и четкого видения рыночной ситуации. Знатоки свечных моделей найдут здесь новые приемы торговли, а также ряд усовершенствований известных подходов. Особое значение я придаю подробным объяснениям, сопровождающим графики. Именно они помогут понять и освоить новые детали и тонкости свечной теории.

В одной из переведенных мною японских книг говорится: «Психология участников рынка, баланс спроса и предложения, соотношение сил быков и медведей — все это ясно отражено в единичной свече или комбинации свечей». В данной главе будут описаны многочисленные правила интерпретации сигналов единичной свечи или моделей из двух и более свечей, а также правила торговли на их основе. Модели представлены в порядке возрастания числа составляющих их свечей. То есть в первом разделе главы будет рассказано о единичных свечах — таких как молот и падающая звезда. Следующий раздел касается моделей из двух свечей. В их числе — завеса из темных облаков и две черные разрывающие свечи. Завершающий раздел главы посвящен моделям из трех и более свечей, к которым относятся вечерняя звезда, рекордные сессии и некоторые другие.

ЕДИНИЧНЫЕ СВЕЧИ

В главе 2 подробно рассказано, как по длине теней определить устойчивость быков или медведей. Так, длинная верхняя тень отражает способность медведей восстановить контроль над рынком во время подъема. Длинная нижняя тень наглядно демонстрирует способность быков поднять рынок после того, как он установил новые минимумы сессии.

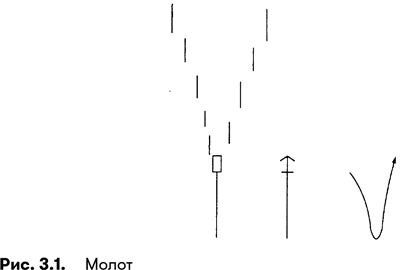

Описанные в этом разделе единичные свечи (молот, повешенный и падающая звезда) имеют либо длинную верхнюю, либо длинную нижнюю тень. Кроме того, их объединяет еще один важный элемент, благодаря которому значимость этих свечей возрастает: это маленькое тело, расположенное у верхней или нижней границы ценового диапазона сессии.

Молот

Молот (hammer) с его длинной нижней тенью и ценой закрытия около или строго на максимуме является отчетливым бычьим сигналом (см. рис. 3.1). Своим названием эта свеча обязана тому, что она как бы «выковывает основание»; другими словами, ударяясь о массивное основание, молот не разбивает, а только упрочняет его.

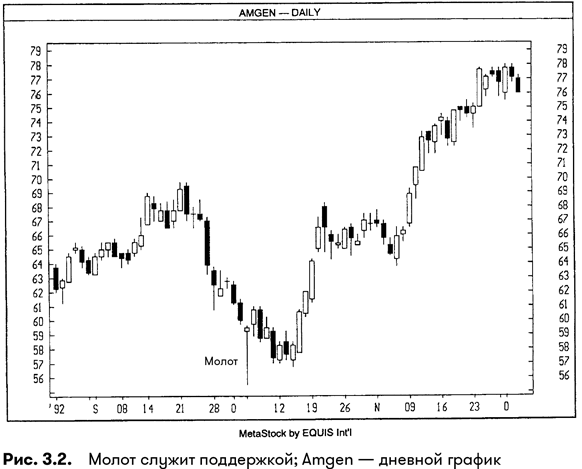

Особенность молота состоит в том, что он имеет значимость, только если появляется после серьезного спада или на перепроданном рынке. Молот — индикатор разворота и может проявить себя в этом качестве только при наличии нисходящей тенденции. Молот, образовавшийся после двух-трехдневного падения цены, обычно нейтрален. Поскольку полноценному молоту предшествует глубокий спад цен, следует иметь в виду, что подъем от него может вызвать активные продажи. В результате первый отскок от молота может не удаться, и тогда не исключен возврат рынка к молоту и проверка образованной им поддержки.

Таким образом, торговать или нет при появлении молота, зависит от решительности трейдера и его индивидуальной переносимости риска. Кто-то, вероятно, решит покупать сразу после молота, чтобы не упустить выгодную сделку, так как отката к уровню молота может не произойти. Другие же предпочтут подождать возможного возврата рынка к молоту и купить уже на этом откате. Если область поддержки, заданная молотом, успешно пройдет проверку, то и прочность поддержки и вероятность нового подъема возрастут. Лично я иногда советую клиентам сначала прозондировать почву, открыв сразу после молота небольшую длинную позицию, а уже потом — в случае успешной проверки молота — увеличить ее. Независимо от выбранного момента вхождения в рынок стоп-приказ (основанный на цене закрытия) можно разместить ниже минимума молота.

На рис. 3.2 представлен молот, который можно считать классическим из-за его крайне длинной нижней тени. Она отражает решительность быков, сумевших так высоко подбросить цены с минимумов сессии. Подъем от этого молота продлился неполных два дня. Но последующий откат уперся в поддержку молота, тем самым подтвердив ее и расширив опорную базу для более крупного подъема.

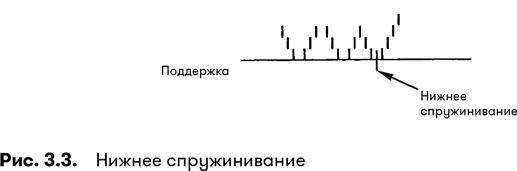

На мой взгляд, очень полезно использовать свечи в ситуации, которая по западной терминологии именуется нижним спружиниванием (spring). Как видно из рис. 3.3, она возникает, когда медведи оказываются неспособны удержать цены ниже прорванной зоны поддержки. Такое развитие событий следует рассматривать как бычье, поскольку оно доказывает, что медведи упустили свой шанс захватить власть над рынком. Обратный аналог нижнего спружинивания — это верхнее спружинивание (upthrust). Оно возникает, когда рынок достигает новой высоты, но не удерживает ее. О верхнем спружинивании будет рассказано далее, в разделе «Падающая звезда». (Нижнее и верхнее спружинивания подробно описаны в моей первой книге.)

В одной старинной восточной книге по военной тактике рассказывается, как достичь преимущества над противником с помощью приема «движущаяся тень». Автор книги, опытный воин, рекомендует для раскрытия замыслов противника, состояние которого неизвестно, прибегнуть к имитации мощной атаки. Переосмыслив этот военный прием применительно к биржевой торговле, нетрудно оценить тактическую важность спружинивания.

На каждом рынке крупные трейдеры постоянно зондируют уровни поддержки и сопротивления. Их цель — выяснить, как поведет себя рынок в случае прорыва. По сути, они действуют по принципу «движущейся тени», когда с помощью крупного приказа о покупке или продаже проводят разведку боем, пытаясь преодолеть сопротивление или поддержку. Например, если крупный трейдер отдаст приказ продавать при приближении рынка к уровню поддержки, то его приказа может оказаться достаточно, чтобы столкнуть цены ниже этого уровня. И тогда наш трейдер, он же «движущаяся тень», по последующему поведению рынка сможет оценить его скрытую силу. Если рынок не удержится под прорванным уровнем поддержки и спружинит вверх, то «движущиеся тени» (т.е. продавцы, которые пытаются прощупать рынок) увидят в этом стойкость быков и, возможно, решат закрыть короткие позиции.

На рис. 3.4 мы видим одну из наиболее мощных комбинаций восточных и западных технических сигналов — молот и нижнее спружинивание. Молот, задавший минимум 1993 г., одновременно оказался и нижним спружиниванием: его нижняя тень, слегка проколов уровень поддержки, спружинила затем выше него. Другой интересный момент на этом графике — это максимум середины 1992 г. вблизи 360 долл., который представлен дожи, последовавшим за высокой белой свечой.

Повешенный

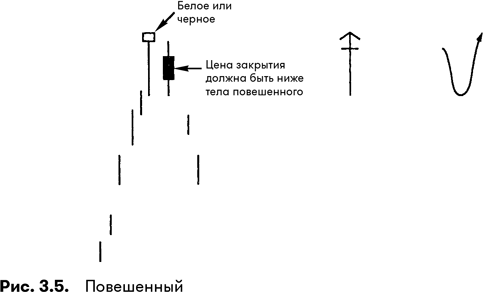

Из рис. 3.5 видно, что повешенный (hanging man) имеет очень длинную нижнюю тень, маленькое тело (черное или белое) около верхней границы ценового диапазона сессии и короткую — если не вовсе отсутствующую — верхнюю тень. Конфигурация этой свечи та же, что и у молота. Но, как говорят японские источники, «если она появляется снизу — покупай; а если сверху — продавай».

Эта фраза означает, что свеча одной и той же формы может быть как бычьей, так и медвежьей в зависимости от тенденции, в рамках которой она сформировалась. Если она появляется «снизу», то есть при спаде, то это — бычий молот. Но если она появляется «сверху», то есть при восходящей тенденции, то это — сигнал к продаже, известный как «повешенный».

Таким образом, повешенный — это сигнал разворота на вершине, который должен появиться во время подъема, а молот — это сигнал разворота в основании, который должен появиться во время спада. Одна и та же свеча может быть и бычьей, и медвежьей — в зависимости от тенденции, в ходе которой она сформировалась. В этой связи любопытно отметить, что у японцев есть два слова со значением «рис»: «райсу» (raisu) и «гохан» (gohan). Словом «райсу» японцы называют рис, приготовленный по-европейски. Оно даже похоже на английское слово «райс» (rice). «Гохан» — это тоже рис, но приготовленный по-японски. Иначе говоря, продукт один и тот же — рис; а называют его японцы по-разному — в зависимости от ситуации. Аналогично дело обстоит с молотом и повешенным. Какой сигнал подает свеча — бычий (молот) или медвежий (повешенный) — зависит от того, что предшествовало ее появлению.

Поскольку длинная нижняя тень повешенного говорит об активности покупателей, может показаться, что эта свеча подает бычий сигнал. С другой стороны, столь сильное падение цен в ходе сессии повешенного указывает на то, что рынок стал очень неустойчивым. Малое тело повешенного также свидетельствует о том, что предшествующая восходящая тенденция, возможно, находится на переломе. Однако, поскольку поведение рынка в ходе сессии повешенного носит явно бычий характер (рынок падает, а затем поднимается к моменту закрытия), важно, чтобы эта свеча имела медвежье подтверждение. Обычно достаточным подтверждением можно считать закрытие следующей сессии ниже тела повешенного (см. рис. 3.5).

Важность подтверждения обусловлена наличием у повешенного длинной нижней тени: она свидетельствует о том, что у рынка еще есть подъемная сила. Если же цена упадет ниже тела повешенного, то это будет означать, что все, кто покупал по цене открытия или закрытия сессии повешенного, теперь несут потери. В этом случае не исключено, что упомянутые покупатели решат ликвидировать свои позиции, что, в свою очередь, может привести к дальнейшему падению цен.

После семинара по японским свечам, который я провел в Мировом банке реконструкции и развития (Вашингтон, округ Колумбия), некоторые трейдеры банка периодически обращаются ко мне, интересуясь моей интерпретацией свечных моделей на графиках различных рынков. Так, одна слушательница попросила меня прокомментировать график немецких облигаций, представленный на рис. 3.6. Это было 10 апреля — после того как на графике сформировался повешенный. Я объяснил ей, что если сигнал повешенного будет подтвержден следующей более слабой сессией, то мой прогноз — медвежий. Как видно из графика, во время следующей сессии рынок подтвердил медвежий сигнал повешенного.

Насколько важно дождаться подтверждения сессии повешенного, демонстрирует рис. 3.7. Обратите внимание, что на следующей же неделе после повешенного быки протолкнули цену выше его максимума. Это значит, что те, кто покупал в сессию повешенного, теперь в выигрыше, и им незачем ликвидировать длинные позиции. Отсюда следует, что, закрывшись выше повешенного, рынок уничтожает весь медвежий потенциал его сигнала. Именно это и произошло в данном случае, когда рынок превзошел сессию повешенного. Отметим еще одну важную деталь этого графика. В апреле 1992 г. на нем сформировался молот, который одновременно стал и бычьим нижним спружиниванием, так как он достиг нового минимума, но не удержался на нем.

На рис. 3.8 представлен график, который был опубликован в газете Wall Street Journal вместе со статьей о моих методах работы со свечными графиками. В этой статье я объяснил, каким образом повешенный на уровне 40 долл. помог подтвердить образование вершины. Суть дела заключалась вот в чем. До кризиса на Ближнем Востоке в 1990 г. максимум цены фьючерсов на сырую нефть был около 32 долл. (торговля фьючерсами на сырую нефть началась в 1983 г.). Когда рынок превысил его, я определил, что следующий ценовой ориентир приблизительно равен 40 долл., ибо таким был уровень сопротивления на наличном рынке нефти в 1979 г. Заметьте, что именно из этой области поступил медвежий сигнал повешенного. Сначала рынок отступил от 40-долларового уровня и проверил линию поддержки. Затем он двинулся вверх, и быки, можно сказать, из последних сил подбросили цену выше 40 долл., но почва тут же ушла у них из-под ног.