Некоторые особые случаи использования мультипликаторов

9.1. Использование мультипликаторов при привлечении кредитного финансирования

В тех случаях, когда оценка компании делается с целью привлечения кредитов, обеспеченных ее активами, из всех мультипликаторов, на которых мы останавливались в предыдущей главе, особую роль начинает играть один. Допустим, речь идет о так называемом выкупе компании в кредит. Выкуп в кредит означает, что сторона, которая поглощает компанию, т.е. выкупает ее акции у существующих акционеров, не имеет достаточно собственных свободных денежных средств, чтобы рассчитаться c продавцами полностью. Если «поглотителем» является более крупная (по отношению к поглощаемой) публичная компания, то она может частично расплачиваться своими акциями, поскольку они ликвидны и, следовательно, практически равноценны деньгам. Но что делать, если поглощающая компания мала (в несколько раз меньше поглощаемой) и не является публичной или поглощаемая компания выкупается у ее акционеров самими менеджерами, т.е. физическими лицами? Решение есть. Можно осуществить выкуп, привлекая кредитное финансирование, причем структурировать сделку таким образом, что должником по этим кредитам будет сама поглощаемая компания, т.е. кредиты в результате сделки попадут на ее баланс. В тех случаях, когда покупатель стеснен в средствах и ему приходится занимать под активы (бизнес) поглощаемой компании, он будет оценивать, какой максимальный размер кредитного финансирования ему удастся привлечь.

В этом случае по вполне понятным причинам трудно обойтись без показателя EV/EBITDA. И хотя мы уже неоднократно обсуждали это выше, все-таки еще раз зададимся вопросом, что такое EBITDA? Это — прибыль компании до амортизации, уплаты процентов по кредитам и налогов. Амортизация, как известно, не является расходом, точнее не является им в момент своего начисления; это чисто бухгалтерское понятие. Начисление амортизации не влияет на размер реальных денежных средств, которыми располагает компания (если абстрагироваться от влияния на расчет налога на прибыль). Таким образом, величина амортизации никак не может повлиять на текущую способность компании обслуживать свои кредиты. Не учитываемый при расчете EBITDA налог на прибыль также начисляется на доходы, остающиеся после уплаты процентов по долгу, и поэтому на способность обслуживать долг не влияет. Кроме того, при расчете этой маржи не учитываются и сами процентные выплаты. С другой стороны, в расходах, вычитаемых из выручки для расчетов EBITDA, учитываются все затраты, понесенные компанией в ходе нормального ведения своего бизнеса, то есть те траты, которые нужно будет покрывать независимо от размера процентных выплат. Если же эти необходимые затраты пришлось бы сокращать, чтобы рассчитаться по долгу, то это было бы уже первым признаком тяжелого финансового положения или даже предбанкротной ситуации. Таким образом, EBITDA является лучшим индикатором способности компании обслуживать свои кредиты в кратко- и среднесрочной перспективе, а следовательно, и максимальных объемов кредитного финансирования.

Весь объем привлекаемого долгового финансирования можно поделить в определенной пропорции между акциями и так называемыми «старшим» (senior) долгом и «субординированным» (subordinated), или «младшим» (junior), долгом. 100% финансирования компании за счет долга покрываться не может, так как в этом случае ее бизнес становится слишком рискованным и повышается вероятность банкротства. (Вспоминаем теорему Миллера и Модильяни, гласящую, что стоимость компании не зависит от того, из каких источников она финансируется.) Долговое финансирование, как известно, дешевле акционерного капитала, т.е. доходность, требуемая инвесторами в акции, выше стандартных процентов за кредит. Казалось бы, средневзвешенную стоимость привлечения финансирования можно было бы уменьшить путем увеличения доли долга в структуре капитала. Но это не так! Чем больше долга в капитале компании, тем более рисковыми являются вложения акционеров и тем бóльшую доходность они требуют. Вложения кредиторов, соответственно, также будут связаны с бóльшим риском, и они тоже захотят получать более высокие проценты. В результате эти два эффекта (рост доли долга и удорожание как долга, так и акционерного капитала) уравновешивают друг друга, поэтому выиграть ничего нельзя. Не забывайте, однако, что данная теорема доказана для абстрактного, или, иначе говоря, идеального, финансового мира, определяемого множеством предпосылок-ограничений (таких, как рациональность инвесторов).

В последующих главах мы еще поговорим о том, что «разумные» значения тех или иных мультипликаторов зависят от отраслевой принадлежности компании. А пока нарисуем немного упрощенную картинку оценки компании на основе EBITDA. Но сначала — небольшое отступление. Как уже говорилось в предыдущей главе, все мультипликаторы можно условно привязать либо к тем или иным показателям отчета о прибылях и убытках (отчета о движении денежных средств), либо к балансовым показателям. Этим характеристикам отвечают два фундаментальных подхода к оценке размеров финансирования, которое можно привлечь под ту или иную компанию. Первый подход исходит из активов или баланса компании, а второй — из ее способности зарабатывать прибыль (денежные потоки).

Согласно «балансовому» подходу акционерный капитал должен составлять как минимум 15–20% всего финансирования (положим, для простоты, что ровно 20%). Оставшиеся 80% можно поделить на «старший» долг, менее рисковый, потому что требования «старших» кредиторов удовлетворяются в первую очередь. «Старший» долг может составлять приблизительно 50% всего финансирования. Остальные 30% — это «младший», или «субординированный», долг.

Подход на основе отчета о прибыли и убытков исходит из EBITDA компании. Бизнес компании может стоить, скажем, 7 × EBITDA. Иными словами, компания оценивается на основе мультипликатора EV/EBITDA, равного 7. Однако считается, что компания не должна занимать (включая все виды долга) больше чем 4–6 × EBITDA, а «старший» долг не должен составлять более 3–4 × EBITDA.

Попробуем применить эти коэффициенты на практике. Допустим, покупатель оценивает компанию, у которой показатель EBITDA равен $100. Тогда вся компания стоит $700. «Старший» долг можно привлечь в размере максимум 4 × 100 = $400, общий долг составит 6 × 100 = $600, и, следовательно, «субординированный» долг будет равен 600 – 400 = $200. Кроме того, в покупку компании нужно вложить как минимум $100 собственных средств (акционерного капитала), иначе никто из кредиторов сделку не профинансирует.

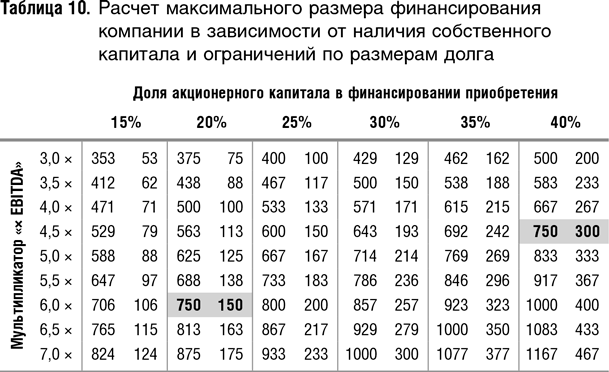

Давайте посмотрим, как зависит максимальная цена компании, которую будет готов заплатить за нее покупатель, от того, на каких условиях он привлекает кредитные ресурсы. Для простоты предположим, что деления на «старший» и «младший» долг не существует. Допустим, кредиторы готовы дать взаймы сумму, равную 4 × EBITDA поглощаемой компании, и требуют, чтобы как минимум 20% от цены сделки составлял собственный капитал покупателя, т.е. обоим этим ограничениям нужно удовлетворять. Тогда максимальная сумма, которую покупатель готов заплатить за акции нашей компании, составит (4 × 100)/0,8 = $500, из них на собственные средства должно приходиться 500 – 4 × 100 = $100. Мы можем составить матрицу (табл. 10), в которой по горизонтали будет представлен процент акционерного капитала в общем объеме финансирования, по вертикали — мультипликатор EV/EBITDA, а на пересечении, в ячейках таблицы, — возможная цена компании, которую инвестор будет готов за нее платить (левые колонки), и размер собственных средств, которые покупателю придется вложить в сделку (правые колонки).

Обратите внимание, что для одного и того же мультипликатора «× EBITDA» максимальная цена компании растет с ростом доли инвестора в финансировании сделки и, естественно, целиком за счет его доли. При большем мультипликаторе для одной и той же доли инвестора и цена компании, и абсолютный размер его вклада пропорционально больше. Таким образом, за нашу компанию покупатель может заплатить $750 и в том случае, когда кредитор готов дать ему взаймы 6 × EBITDA, и когда он даст только 4,5 × EBITDA, но во втором случае покупатель должен будет финансировать уже не 20, а 40% сделки самостоятельно, и это обойдется ему не в $150, а в $300. Обратим внимание на то, что при падении мультипликатора с 6 до 4,5 (на 25%) инвестору потребуется в два раза больше собственных средств, и если таковых нет, то, возможно, это заставит его отказаться от сделки. С другой стороны, чем меньше мультипликатор «× EBITDA», тем ниже риск не расплатиться с кредитом. Минимизируя собственную долю в финансировании сделки, покупатель существенно увеличивает свои риски. Повышение рисков должно оправдываться большей ожидаемой доходностью, но эта тема лежит за пределами данной книги. Вот какую важную роль играет мультипликатор EV/EBITDA при оценке компании финансовым инвестором, который не в последнюю очередь смотрит на доступность кредитного финансирования. Я полагаю, что у читателя по ходу рассуждений мог возникнуть вопрос. Допустим, что мы нашли максимально возможную цену, которую финансовый инвестор может заплатить. А вдруг она окажется выше той цены, которую он заплатить хочет, или ниже той, которую просит продавец? Выгодна ли эта покупка по максимально возможной (для инвестора) цене. Подробный ответ на этот вопрос находится за пределами данной книги. Скажем вкратце, что финансовые инвесторы покупают компании на короткий срок (3–7 лет) с целью их дальнейшей перепродажи. Как правило, самую высокую цену за компанию готов платить так называемый «стратег» — компания, которая поглощает другую компанию в своей или смежной отрасли, так как видит синергию между двумя бизнесами. В этом случае оценка, проводимая «стратегом», будет включать и расчет возможной синергии. Финансовый инвестор синергию в расчет не принимает, его оценка базируется на показателях поглощаемой компании как независимой, и она, как правило, оказывается ниже оценки «стратега», которому в случае удачного поглощения и реструктуризации компании ее можно будет потом перепродать. Конечно, в реальном мире не все так просто, бывает, что фонды портфельных инвестиций переплачивают за бизнес, особенно когда покупают его у других фондов, но в целом это рассуждение верно передает картину. Вы спросите, почему же тогда есть ниша для бизнеса финансовых инвесторов? Одна из причин состоит в том, что они быстры и могут оказаться единственными, кто готов совершить сделку в жесткие сроки. Кроме того, они могут купить слишком диверсифицированную компанию, которую не считает своей ни один «стратег», и продать ее бизнес по частям разным «стратегам». Мало ли ситуаций!

В заключение необходимо упомянуть и о существующих ограничениях в применении мультипликатора «× EBITDA» для расчетов максимального объема долгового финансирования. Как было сказано в начале данной главы «в оправдание» «× EBITDA», амортизация не является оттоком денежных средств и не влияет на свободный денежный поток, получаемый компанией, а поэтому весь денежный поток до амортизации может быть использован для расчетов по кредитам. Однако это верно только в кратко- и среднесрочной перспективе. При длинном временном горизонте нужно учитывать, что основные средства компании нуждаются в модернизации или полной замене, иначе бизнес может потерять конкурентоспособность, и амортизация — это хорошее приближение годовых расходов на поддержание основных фондов. Таким образом, если долговое бремя таково, что на выплату процентов придется пустить весь денежный поток до амортизации, то рано или поздно компания будет не в состоянии профинансировать капитальные вложения. Расчет максимального размера долга должен строиться таким образом, чтобы компания не только не теряла ликвидность при постоянном рефинансировании долга, но и могла его полностью погасить с учетом всех необходимых капитальных вложений.

Уоррен Баффетт жестко критикует саму концепцию EBITDA. Однажды он ехидно выразился так: «Почему бы не рассчитывать прибыль до заработной платы? Почему бы не рассчитывать прибыль до арендной платы? На самом деле, почему бы не рассчитывать прибыль до всех расходов? Она называется выручкой» (цит. по [Kilpatrick 2005, p. 1396]). «Если вы посмотрите на такие сверхуспешные компании, как Wal-Mart или Microsoft, то, я думаю, там эти слова [EBITDA — Е.Ч.] никогда не появлялись» [Там же, p. 963].

9.2. Использование мультипликаторов при расчете остаточной стоимости бизнеса

Как говорилось выше, при оценке компании на основе дисконтируемых денежных потоков ее стоимость рассчитывается как сумма дисконтированных денежных потоков за прогнозный период и приведенной стоимости остаточной стоимости компании (present value of terminal value). Остаточная стоимость — это стоимость бизнеса по окончании прогнозного периода, поэтому возникает вопрос о его правильном выборе. Длина прогнозного периода зависит от ряда факторов.

Прежде всего, прогнозный период определяется тем сроком, в течение которого стабилизируются показатели компании, а это произойдет, когда завершится программа капитальных вложений, закончится период быстрого роста и т.п., иными словами, компания войдет в стабильную стадию и будет развиваться средними темпами, т.е. станет похожа на среднюю компанию отрасли. Кроме того, во многих случаях предполагается, что по окончании прогнозного периода доходность инвестиций компании сравняется со средневзвешенной стоимостью ее капитала (ROIC = WACC), т.е. бизнес начнет приносить среднюю рыночную доходность на вложенный капитал.

Вторым фактором, влияющим на длительность прогнозного периода, является трудность точного прогнозирования на длительный срок. Это касается не только показателей самой компании, но и макропараметров, таких как процентная ставка и курс валюты. Наступит такой момент, скажем, через 20 лет, в отношении которого у аналитика практически нет никаких оснований предполагать, что инфляция или процентная ставка будут выше или ниже, чем год назад, т.е. в нашем примере — 19 лет. Поэтому предполагается, что в 20-м прогнозном году никаких существенных изменений по сравнению с 19-м не произойдет, т.е. завтра будет, как вчера.

Третья причина бессмысленности слишком долгосрочной финансовой модели — это относительно небольшое влияние того, что будет происходить с компанией в отдаленные годы, на ее стоимость, что связано с дисконтированием, которое придает удаленным денежным потокам меньший вес в сегодняшней оценке. Именно поэтому детальный прогноз делают на ближайшие годы, скажем на восемь лет, а стоимость компании рассчитывают как приведенную стоимость чистых денежных потоков за эти восемь лет плюс стоимость компании через восемь лет, приведенной к сегодняшней стоимости. Конечная стоимость рассчитывается на основе мультипликатора, который в этом случае называется «мультипликатором выхода» (exit multiple), но в данном контексте этот термин не совсем удачен.

И наконец, считается, что прогнозный период должен быть таким, чтобы доля остаточной стоимости бизнеса в его общей стоимости не превышала примерно 20%. Это связано с тем, что погрешность при расчете остаточной стоимости бизнеса выше, чем при подсчете его дисконтированной стоимости в прогнозный период, поэтому высокая доля остаточной стоимости в стоимости бизнеса может привести к существенным искажениям общей стоимости.

Как правило, для расчета остаточной стоимости применяется мультипликатор, в числителе которого стоит чистый денежный поток (FCF), NOPLAT или чистая прибыль (E). Для расчета знаменателя используется разность: норма дисконта (WACC или r) минус темпы роста числителя (g), т.е. (WACC – g) или (r – g). При этом за несколькими небольшими исключениями предполагается, что по окончании прогнозного периода бизнес будет расти темпами, близкими к средним темпам роста экономики страны (а для транснациональных компаний — мировой экономики), т.е. не более чем на 4–5% в год. Предположение о стабильных более высоких темпах роста было бы чересчур агрессивным. Классическим примером компаний, у которых темпы роста в среднем превышали мировые, является Coca-Cola — компания с монопольным положением на рынке содовых напитков. Однако и она в последние лет десять показывает устойчивое падение прибыли. И таких примеров в истории немного. Уоррен Баффетт называет всего три (помимо Coca-Cola, еще Gillette и Wrigleys).

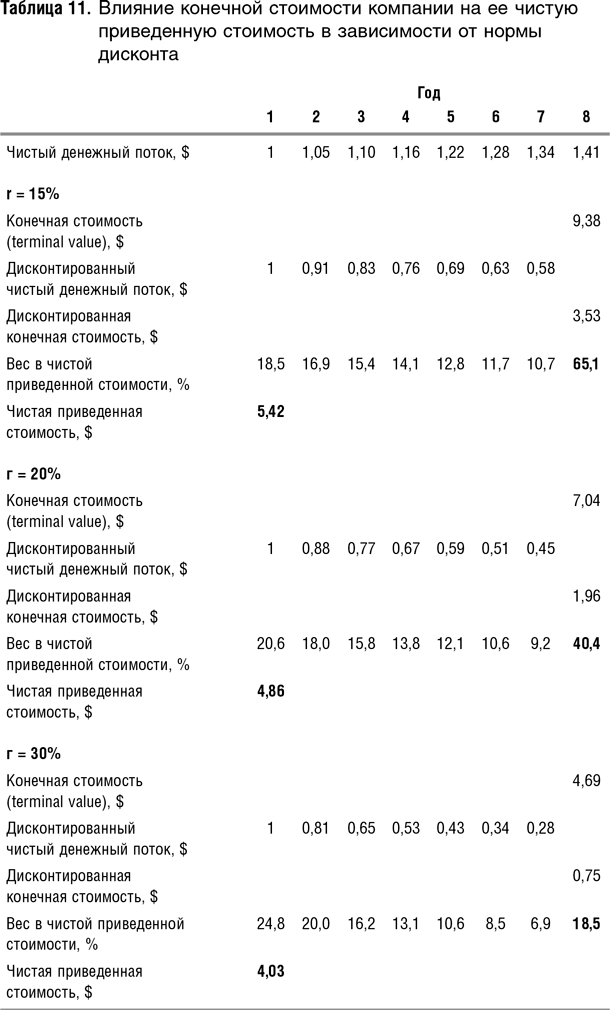

В табл. 11 показан пример таких расчетов. Допустим, что чистый денежный поток компании в нулевой год составляет $1, в последующие 7 лет он растет темпами g1 = 5%, на 8-й год достигая $1,4, а затем стабилизируется, т.е. уже не растет (g2 = 0%). Конечная стоимость компании рассчитывается как:

l,4 × (l + g2)/(WACC – g2),

где WACC — средневзвешенная стоимость капитала.

Потоки каждого года дисконтируются к моменту времени t = 0, при этом вместо потока 7-го года берется конечная стоимость компании и также дисконтируется. Можно посмотреть, какую долю в оценке компании составляет поток того или иного года. По причине дисконтирования более отдаленные годы имеют меньшее влияние на оценку, чем менее отдаленные. Чем выше норма дисконта, тем быстрее это влияние ослабевает. Так, при норме дисконта, равной 15%, конечная стоимость компании в 8-й год в нашем случае будет составлять около 65% чистой приведенной стоимости компании, при норме дисконта 20% — около 40%, а при возрастании нормы дисконта до 30% — только около 18% (табл. 11).

Стандартной ошибкой, ведущей к завышению конечной стоимости компании, является неявное предположение о том, что умеренный рост в постпрогнозном периоде не потребует инвестиций. В действительности ситуация аналогична той, которая описывалась в предыдущем параграфе: чистый денежный поток от операционной деятельности (т.е. до инвестиций) не может служить proxy чистого денежного потока в долгосрочном периоде, поскольку он меньше него на величину инвестиций в основные средства и оборотный капитал, необходимых как для поддержания существующего бизнеса, так и для его роста.

Если в числителе стоят NOPLAT или чистая прибыль (E), то в них уже учтена амортизация, которая примерно отражает затраты на поддержание существующих мощностей. Если же в числителе стоит чистый денежный поток (FCF), то амортизацию из него необходимо вычесть. Далее потребуется корректировка на размер инвестиций, необходимых для поддержания темпов роста в постпрогнозном периоде. Мы предлагаем рассчитывать размер необходимых инвестиций следующим путем. Во-первых, инвестиции следует разбить на инвестиции в основные средства и в оборотный капитал. Необходимые инвестиции в оборотный капитал можно рассчитать через среднее отношение размера оборотного капитала к выручке для самой компании, оцениваемой по историческим данным, или через тот же показатель для группы аналогов, который легко определяется по финансовой отчетности. Инвестиции в основные средства можно рассчитать либо через показатель «выручка на $1 основных средств» (S/BV), либо через долю амортизации в выручке и среднюю ставку амортизации основных средств, что, по идее, должно привести к схожему результату.

Предположим, например, что у компании с выручкой $100 амортизация составляет $2 (или 2% от выручки), а средняя ставка амортизации — 10%. Рассчитаем ежегодные инвестиции в основные средства, необходимые для поддержания 5%-ного роста. Так, 5% от $100 — это $5, а 2% от $5 (амортизация основных средств, которые необходимы для роста выручки на $5) — это 10 центов. Раз средняя ставка амортизации составляет 10%, то размер необходимых основных средств равен $1 (или 1% выручки). Таким образом, для того чтобы выручка росла на 5%, капитальные вложения должны составлять приблизительно 1% от выручки. Аналогично этому рассчитываем необходимый прирост оборотных средств. Допустим, при выручке $100 оборотный капитал компании составляет $20 (или 1/5 часть годовой выручки). Тогда для роста выручки на $5 необходимо будет увеличить оборотный капитал на $1. Если NOPLAT составляет, скажем, $12, а WACC — 10%, то остаточная стоимость компании будет равна: (12 – 1 – 1)/(10% – 5%) = 10/5% = $200.

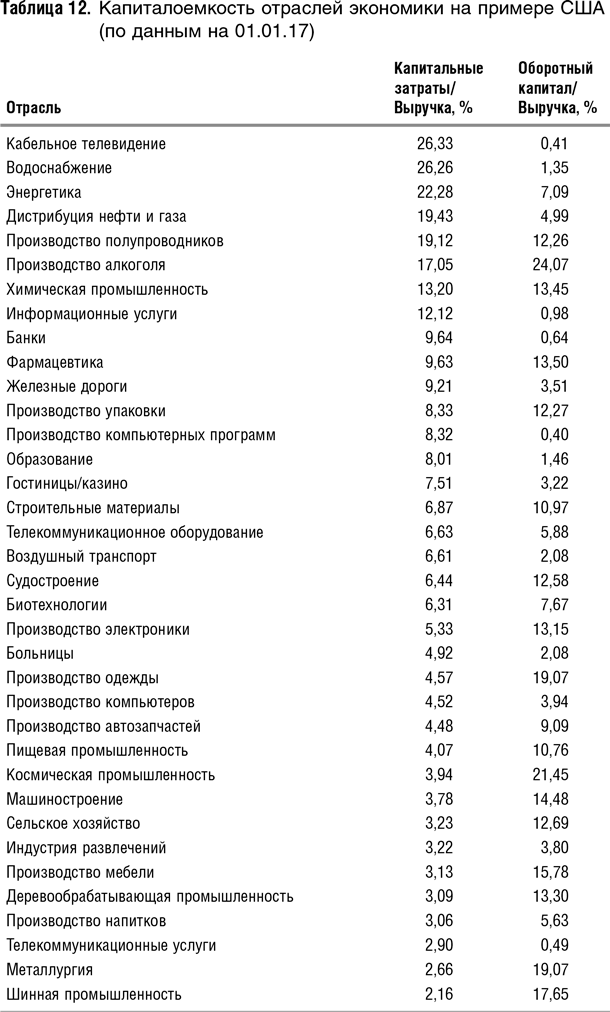

Следует иметь в виду, что потребности в оборотном капитале, а также в инвестициях сильно различаются в зависимости от отрасли. Ниже приводятся выборочные данные на начало 2017 г. для некоторых отраслей США (табл. 12). Таблица отсортирована по первой колонке — отношению выручка/капитал, являющейся мерой капиталоемкости. Капиталоемкости в зависимости от отрасли могут отличаться в 10 раз. Учтите, данные в табл. 12 приведены для примера. Не стоит делать выводы о капиталоемкости и потребностях в оборотном капитале за один год, ведь показатели не стабильны по годам, лучше рассчитать их на временном ряде лет в 10. На сайте Дамодарана можно найти данные за несколько лет назад, проследить статистику по интересующей отрасли в динамике и вывести средние.

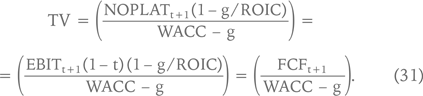

В книге [Коупленд, Коллер, Муррин 2008] предлагается такая формула для оценки остаточной стоимости (TV):

Соотношение g/ROIC представляет собой долю операционной прибыли после уплаты налогов, которая пошла на дополнительные инвестиции для обеспечения роста. Таким образом, выражение в числителе и есть свободный денежный поток, оставшийся после инвестирования.

Как уже упоминалось, для большинства компаний в долгосрочной перспективе ROIC = WACC, т.е. рентабельность инвестиций становится равной цене капитала. Легко доказать, что в этом случае формула (31) примет следующий вид:

Иными словами, можно пренебречь как темпами роста, так и необходимыми для них инвестициями, поскольку, когда рентабельность инвестиций сравнивается с ценой капитала, инвестиции и вызванный ими рост не приводят к увеличению стоимости бизнеса.

Чтобы читатель представил себе масштабы ошибки, к которой может привести учет только одного роста (положительный эффект влияния на стоимость) без соответствующего учета инвестиций на его поддержание (отрицательный эффект), я хотела бы привести следующий пример. Допустим, бизнес приносит чистый денежный поток в размере $1 в год. Такой бизнес при нулевом росте и ставке дисконта, равной 10%, стоит 1/10% = $10. Если этот бизнес растет темпами 6% без инвестиционных затрат, то он стоит 1/(10% – 6%) = $25, т.е. в 2,5 раза больше. А если на поддержание этого роста нужны инвестиции в размере 50 центов на каждый доллар прироста, то такой бизнес стоит (1 – 0,5)/(10% – 6%) = $1,25. Таким образом, этот пример показывает, что корректировки на рост в постпрогнозном периоде и необходимые для его поддержания инвестиции обязательны.

9.3. Использование мультипликаторов для выражения стоимости бизнеса в виде формулы

Я хотела бы очень коротко остановиться еще на одном случае использования мультипликаторов при оценке компаний. При создании закрытой компании группой акционеров стороны иногда заранее договариваются о том, как они будут выходить из бизнеса, скажем, через 5–7 лет, и прописывают эти условия в договоре акционеров. Представим себе, например, такую ситуацию. Бизнес создан двумя акционерами в форме совместного предприятия в равных долях. Есть договоренность о том, что по истечении 5-летнего периода один из них выкупит долю другого по справедливой цене. Возникает вопрос: как сегодня договориться о цене, которая будет справедливой через несколько лет? Понятно, что расчет такой цены сейчас будет содержать очень большую погрешность. Кроме того, вложения в бизнес, из которого вы сможете выйти через пять лет по цене, известной уже сейчас, строго говоря, не являются вложениями в акции, а с финансовой точки зрения похожи на кредит, так как доходность таких вложений ограничена. В акции для того и вкладываются, чтобы иметь нелимитированную доходность на вложения.

Есть несколько стандартных приемов, позволяющих достичь некоторых договоренностей о цене выхода из бизнеса в момент входа в него. Первый состоит в том, что через пять лет одна сторона называет цену другой стороне, а другая сторона выбирает, будет она по этой цене покупать или продавать, при этом сторона, предложившая цену, обязана согласиться. Этот прием очень красив, так как не дает возможности той стороне, которая называет цену, сильно «мухлевать»: если она назовет слишком низкую цену, то по этой цене у нее бизнес купят, а если слишком высокую, то ей продадут. В то же время во многих ситуациях этот подход неприменим. Например, в тех случаях, когда заранее известно, какая сторона хочет и собирается через пять лет выйти, а какая — остаться. Если сторона хочет выйти (например, это фонд закрытого типа, рассчитанный на определенный срок), то возможность выкупить бизнес целиком, даже по низкой цене, не решает проблему.

Второй подход состоит в том, что обе стороны выберут надежного оценщика и тот произведет оценку, по которой и должна состояться сделка.

И наконец, есть третий вариант. Цена будет оговорена сейчас, но это будет не фиксированная цена, а... формула на основе мультипликаторов. Например, 5 × EBITDA + стоимость инвестиций в незавершенное строительство – чистый долгосрочный долг. Формула «5 × EBITDA + стоимость инвестиций в незавершенное строительство» является аппроксимацией стоимости бизнеса (EV). При этом имеется в виду, что тот бизнес, который уже работает, мы оцениваем по денежным потокам, а если на момент выхода из него одного из акционеров какие-то активы еще будут находиться в стадии строительства, то они будут учитываться по затратам. Затем вычитается чистый долгосрочный долг, т.е. от стоимости бизнеса мы переходим к стоимости акций.

Контрольный вопрос 14

Справедливости ради нужно сказать, что применение мультипликаторов в такой ситуации не является идеальным решением. Грамотно сконструированная формула даст, конечно, более точный результат, чем определенная заранее фиксированная сумма, но этот результат все равно будет не самым точным. А в чем, если разобраться, основная причина погрешности? Используйте для рассуждений приведенный в тексте пример.

Использование формулы цены акций на основе мультипликаторов широко применяется и для структурирования сделок, в которых речь не идет о долгосрочных договоренностях. Например, в случае, если одна компания покупает 100% акций другой. Как правило, оценка делается на основе информации, переданной продавцом. Если он согласен с предлагаемой ценой, то покупатель может быть допущен к комплексной финансовой и юридической проверке приобретаемой компании (due diligence), но, чтобы получить этот допуск, нужно дать твердые обязательства на покупку. Поскольку покупатель не знает заранее, что выявит проверка, то он может либо оговориться, что его предложение является твердым, при условии, что основные параметры (выручка, EBITDA, чистая прибыль и т.п.) будут подтверждены, либо сформулировать цену формулой с использованием мультипликаторов. Он, например, может дать такое обязательство: «Я готов купить 100% акций компании по формуле "1,5 годовых выручки за последний финансовый год минус чистый долгосрочный долг"». Соответственно, если реальная выручка оказалась на 10% меньше декларируемой, то и цена сделки будет на 10% ниже.

9.4. Краткие выводы

- Мультипликатор «EV/EBITDA» является важным показателем, служащим основой для расчета максимального размера долгового финансирования, которое может привлечь компания. Это связано с тем, что данная маржа теоретически может полностью пойти на обслуживание кредитов в кратко- и среднесрочной перспективе.

- В долгосрочной перспективе основные фонды компании нуждаются в модернизации. Амортизация — это хорошее приближение расходов на поддержание основных фондов, и в конце концов она является оттоком денежных средств. По этой причине показатель EBITDA переоценивает операционные доходы компании в долгосрочной перспективе.

- Мультипликаторы могут использоваться для расчета остаточной стоимости бизнеса. Как правило, для этой цели используются мультипликаторы, у которых в числителе могут стоять чистый денежный поток, NOPLAT или чистая прибыль, а в знаменателе — разность: WACC – g или r – g, где g — темпы роста бизнеса в постпрогнозном периоде.

- Даже умеренный рост в постпрогнозном периоде потребует инвестиций в основные фонды и оборотный капитал, которые учитываются в мультипликаторе, поэтому чистый денежный поток до инвестиций должен быть скорректирован на эти затраты, приведенные к среднегодовым расходам.

- Мультипликаторы могут использоваться в целях выражения стоимости бизнеса формулой при структурировании сделок по слияниям и поглощениям.