«Доходные» финансовые мультипликаторы

5.1. Показатели отчета о прибылях и убытках, используемые для расчета мультипликаторов

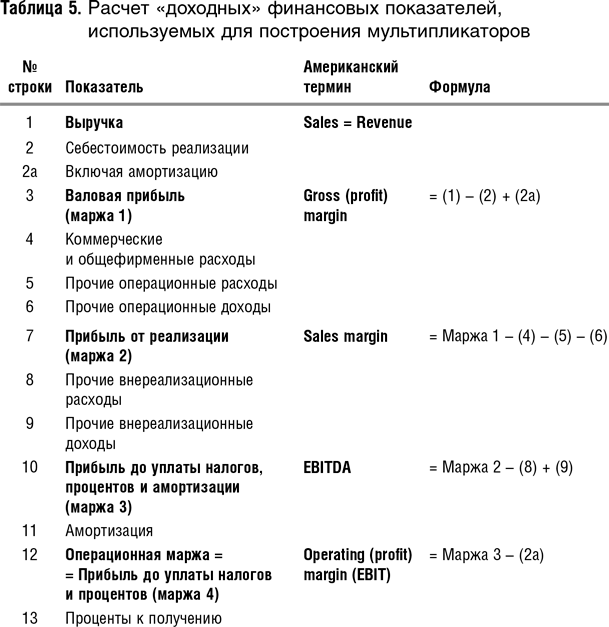

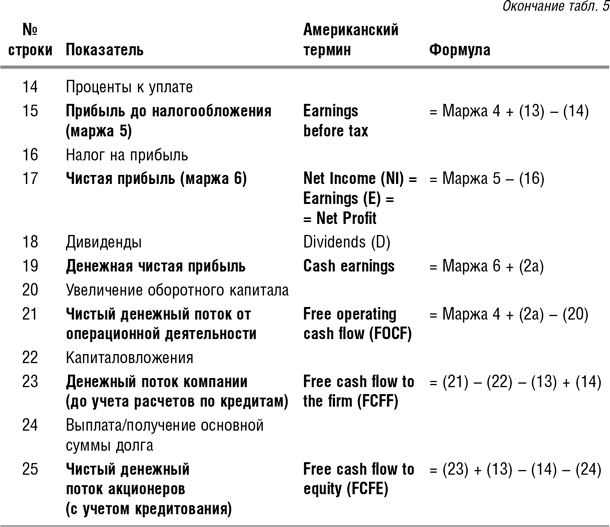

Более подробный разговор о видах мультипликаторов начнем с рассмотрения «доходных» финансовых показателей. В табл. 5 представлена приблизительная схема их расчета. Я подчеркиваю — приблизительная, ибо после выхода первого издания книги больше всего вопросов было именно к этой таблице. Те финансовые величины, которые выделены в ней полужирным шрифтом, могут служить знаменателями мультипликаторов.

Необходимо отметить, что левая колонка таблицы соответствует принципам российского бухгалтерского учета, который по ряду позиций существенно отличается от Общепринятых принципов бухгалтерского учета США — ГААП (Generally Accepted Accounting Principles — GAAP). Детальный анализ различий между двумя системами учета выходит за рамки данной книги, но я хотела бы заострить внимание читателя на самом важном, с точки зрения наших целей, различии. Согласно ГААП амортизация не входит в себестоимость реализации (cost of goods), а учитывается отдельной строкой ниже, в российском же бухгалтерском учете, напротив, существует понятие себестоимости, включающее амортизацию. В связи с этим при работе с российской отчетностью для корректного расчета стандартных показателей необходимо в первую очередь «вытащить» амортизацию из себестоимости реализации. Такая корректировка крайне важна, поскольку она влияет на расчет почти всех мультипликаторов.

Как видно из табл. 5, для построения «доходных» мультипликаторов может использоваться как минимум десять различных марж. Самыми распространенными из них являются P/S, P/E и EV/EBITDA.

5.2. Мультипликатор «цена/выручка»

Мультипликатор «цена/выручка» (price/sales — P/S, или P/Revenue), при помощи которого оценивают компанию по продажам, является одним из самых распространенных. Согласно финансовой теории более корректным считается мультипликатор «стоимость бизнеса/выручка» (EV/S), поскольку выручка компании служит источником доходов как для акционеров, так и для кредиторов, а также источником уплаты налогов, но на практике более широкое распространение получил все-таки мультипликатор P/S, что объясняется его простотой.

Причины широкого распространения показателей Р/S и EV/S состоят в следующем:

- во-первых, их можно рассчитать практически для всех компаний, кроме тех, которые находятся в стадии разработки продукта. Чем ниже в табл. 5 находится строка, используемая для построения мультипликатора, тем больше шансов, что значение в ней может оказаться отрицательным, и, следовательно, мультипликатор не будет иметь смысла. Выручка же не может быть отрицательной, поэтому мультипликатор определен практически всегда, за исключением тех случаев, когда компания находится на начальной стадии развития. Таким образом, в том случае, когда оцениваемая компания или ее аналоги несут убытки (например, компании-авиаперевозчики после 11 сентября 2001 г.), мультипликатор P/S (EV/S) является «палочкой-выручалочкой»;

- во-вторых, волатильность выручки гораздо ниже, чем прибыли, и она меньше подвержена влиянию случайных факторов. Следовательно, мультипликатор P/S (EV/S) в меньшей степени будет зависеть от сиюминутной ситуации. Исследования показали, что разница между величинами P/S (EV/S) разных компаний может отражать различия в долгосрочной доходности бизнеса, которая напрямую влияет на оценку компании;

- в-третьих, чем «ближе» финансовый показатель к чистой прибыли и чем «дальше» он от выручки, тем сильнее на него влияют применявшиеся компанией методы бухгалтерского учета. С этой точки зрения выручка — практически единственный показатель, по которому можно сравнивать компании, в том числе и пользующиеся разными бухгалтерскими стандартами;

- в-четвертых, выручка — это тот финансовый показатель, в отношении которого легче всего найти информацию. Например, нужно оценить дочернюю компанию (или направление бизнеса) публичной компании. Вероятность того, что в годовом отчете материнской компании вы найдете разбивку прибыли по дочерним компаниям или видам бизнеса, очень мала, однако там наверняка содержатся данные о выручке в такой разбивке. То же касается и непубличных сделок по слияниям и поглощениям. Стороны гораздо чаще раскрывают выручку поглощенной компании, чем ее прибыль. Более того, в случае отсутствия достоверных данных о финансовом состоянии компании такой показатель, как продажи, легче всего поддается косвенной оценке.

Приведу пример из собственной практики. В 2000 г. мне довелось оценивать отечественный завод по производству автомобильных двигателей, который был объектом поглощения одной из российских компаний. У меня были все основания не доверять данным официальной финансовой отчетности завода. В то же время была доступна чуть ли не ежемесячная статистика по производству двигателей (в разбивке по типам и моделям) в натуральном выражении. Это позволило произвести независимую оценку объема продаж в штуках. Во-первых, можно было найти прайс-листы на данные двигатели у дистрибьюторов и оценить продажи с учетом, конечно, дистрибьюторской скидки, которую дает производитель. Во-вторых, как известно, в мире существует достаточно устойчивое отношение цены двигателя к цене автомобиля (цена двигателя составляет приблизительно одну четверть от цены автомобиля, независимо от марки). Известно также, какие автомобили оснащаются этими двигателями, а цены на них указаны в прайс-листах или могут быть рассчитаны по другим данным производителей автомобилей (например, по выручке). Таким образом, было легко получить еще одну оценку. Рассчитанные двумя методами оценки совпали и отличались от данных бухгалтерской отчетности примерно на 20% в большую сторону. Впоследствии, когда компания была поглощена и покупатель получил доступ к реальным данным, мои расчеты подтвердились.

Аналогичную историю рассказывает Алан Гринспен в своих мемуарах [Гринспен 2017, с. 50–51]: в 1950-е гг. он работал аналитиком и ему нужно было оценить масштабы государственной программы по строительству военных самолетов. Статистика была засекречена. Но Гринспен знал вес каждого типа самолета, мог предположить, какую долю в этом весе занимали алюминий, медь и другие материалы, а также располагал статистикой по закупкам металлов Пентагоном. Постепенно картинка сложилась. Когда он опубликовал результаты своих исследований, шишки в Пентагоне удивились, насколько близки они были к засекреченным цифрам.

Если руководство предприятия скрывает от налоговых органов реальное положение дел и официальная отчетность искажена, то легче всего оценить реальные продажи. Очень часто статистика в штуках более достоверна, т.е. можно сказать, используя сленг, что «все штуки уже белые, а часть выручки еще черная». Этими данными руководство компаний обычно более охотно делится со средствами массовой информации, чем информацией о выручке. Кроме того, отчетность в натуральных показателях — в весьма детальной разбивке (традиция, сохранившаяся с советских времен) — подается в Росстат. Зная объем продаж в натуральном выражении, можно умножить его на соответствующие цены, которые тоже сравнительно легко найти в прайс-листах, определить по рыночным котировкам и т.п. Однако если вы попробуете — в случае недостоверной отчетности — оценить прибыль или денежный поток компании, то сделать это будет гораздо сложнее. Потребуется огромный массив данных (таких, как численность рабочих, тип и возраст оборудования, цены на сырье), многие из которых невозможно найти в открытом доступе. Погрешность при оценке продаж практически всегда будет меньше погрешности при оценке любого другого показателя.

Однако эти достоинства мультипликатора P/S (EV/S) являются обратной стороной его недостатков. Стоимость любого актива определяется той прибылью, которую он приносит инвестору, поэтому общий объем продаж — это лишь один из факторов, влияющих на прибыль. Компании с одинаковыми продажами могут иметь совершенно разную маржу чистой прибыли или разный чистый денежный поток, следовательно, и стоимость их будет разной:

E = S × E/S, отсюда P/S = P/E × (E/S). (11)

Таким образом, показатель P/S не учитывает разницы в эффективности операций сравниваемых компаний. Так, низкий P/S может отражать низкую прибыльность операций, поэтому неверно думать, что компания, показатель P/S которой ниже среднеотраслевого, недооценена. Можно подозревать, что компания с невысоким P/S действительно недооценена рынком только в том случае, если как минимум ее маржа чистой прибыли не ниже среднеотраслевой и т.д.

5.3. Отношение цены акций к прибыли до уплаты налогов, процентов и амортизации и к операционной марже

Следующими в логическом ряду идут мультипликаторы «цена/прибыль от реализации» (P/Sales margin), или «стоимость бизнеса/прибыль от реализации» (EV/Sales margin), и EV/EBITDA.

Если мультипликатор P/Sales margin оценивает компанию по доходности ее основной деятельности, то EV/EBITDA — по всему денежному потоку, остающемуся в распоряжении компании до того, как она выплатит проценты и налоги и, разумеется, начнет осуществлять капиталовложения.

Что касается мультипликатора P/Sales margin, то применяется он сравнительно редко и всегда с определенной целью: с его помощью «вычленяется» доходность основного бизнеса компании. Например, доходность продаж не зависит от поступлений от одноразовой продажи основных средств, от расходов на благотворительность и т.п.

Показатель EBITDA, как видно из его определения, отличается от чистой прибыли (в большую сторону) на сумму уплачиваемых процентов, налогов и амортизации. EBITDA является очень важным показателем и был сконструирован не случайно. Он имеет четкий финансовый смысл, поскольку показывает, какие ресурсы остаются в распоряжении компании для погашения процентов по кредитам. Во-первых, амортизация — это единственная существенная величина, вычитаемая из выручки при расчете налогооблагаемой прибыли, которая не является оттоком денежных средств, а представляет собой формальное бухгалтерское начисление — своего рода виртуальный резервный фонд будущих капитальных вложений. Во-вторых, проценты по кредитам относятся на себестоимость, т.е. налог на прибыль уплачивается только с той части прибыли, которая осталась у компании после выплаты процентов, и, таким образом, он тоже не влияет на способность компании обслуживать свой долг.

Итак, EBITDA представляет собой один из самых лучших индикаторов способности компании платить по кредитам и облигациям, а мультипликатор EV/EBITDA широко применяется не только для классических расчетов, но и в специфических ситуациях, связанных с привлечением долгового финансирования. Он используется, в частности, для планирования так называемых сделок по выкупу акций (компаний) за счет заемных средств (leveraged buyouts), когда сторонний инвестор или сами менеджеры компании выкупают ее у существующих акционеров, финансируя эту покупку на 70–80% за счет кредитов, «навешиваемых» на саму покупаемую компанию. При этом по размеру EBITDA оценивается способность «закладываемой» компании обслуживать привлеченные долги. Я посвятила этой теме разд. 9.1 «Использование мультипликаторов при привлечении кредитного финансирования» главы 9.

Мультипликатор EV/EBITDA целесообразно также использовать для оценки компаний, у которых капиталовложения неэффективны, так как этот показатель дает представление о том, какие средства останутся в распоряжении компании, если одновременно сократить капиталовложения и кредиты, что влечет за собой сокращение процентных выплат. EBITDA также позволяет сравнивать компании с разным уровнем задолженности, поскольку этот показатель устраняет различия в доходности, вызванные процентным бременем.

Что касается отраслевого применения, то в первую очередь мультипликатор EV/EBITDA используется при оценке компаний капиталоемких отраслей, где амортизация составляет существенную статью, таких как сталелитейные компании и кабельное телевидение.

Существует понятие «нормализованный, т.е. очищенный от случайных расходов и доходов, показатель EBITDA» (normalized EBITDA). Различие между нормализованным показателем EBITDA и прибылью от реализации состоит в том, что в последнюю не входят неоперационные расходы, хотя они могут быть и регулярными. Так, в российских условиях курсовые разницы являются регулярными, но неоперационными расходами, т.е. они не учитываются при расчете прибыли от реализации. В то же время штрафы и пени считаются операционными, но нерегулярными расходами. Они вычитаются при расчетах нормализованного показателя EBITDA, но не при расчетах прибыли от реализации. Зачастую в условиях недостатка информации, позволяющей произвести нормализацию, вместо нормализованного показателя EBITDA используется мультипликатор P/Sales margin.

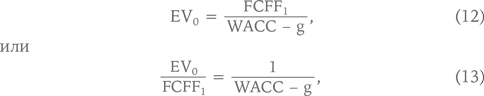

Формально EV/EBITDA можно связать с другими финансовыми показателями, используя аналог формулы Гордона (2) для стоимости бизнеса:

где FCFF — свободный денежный поток компании, который, в свою очередь, определяется как FCFF = EBITDA + Амортизация – Капиталовложения – Увеличение оборотного капитала.

Путем пары нехитрых преобразований можно получить соответствующую формулу для EV/EBITDA, правда, слишком неуклюжую для отслеживания зависимости между EV/FCFF и EV/EBITDA.

Далее следуют показатели, которые соотносят стоимость бизнеса EV c операционной маржой (operating margin). Операционной маржой называют прибыль до вычета процентов по кредитам, причем различают доналоговую операционную маржу — EBIT (earnings before interest and tax) и посленалоговую, обозначаемую как EBIT × (1 – t), где t — ставка налога на прибыль, или как EBIAT (earnings before interest after tax). Принципиальная разница между EBIT × (1 – t) и EBIAT состоит в том, что при расчете EBIT × (1 – t) налог на прибыль по номинальной ставке берется со всей прибыли до уплаты процентов, а при расчете EBIAT вычитается фактически уплаченный компанией налог на прибыль, который несколько ниже, из-за того что процентные выплаты были отнесены на себестоимость. Таким образом, EBIT × (1 – t) меньше EBIAT на величину (1 – t) × i, где i — процентные выплаты.

Посленалоговую операционную маржу называют еще чистой операционной маржой после уплаты налогов (net operating profit less adjusted tax — NOPLAT или net operating profit after tax — NOPAT). Для расчета NOPAT, как и для расчета EBIAT, применяется фактический налог, а для расчета NOPLAT, как и для расчета EBIT × (1 – t), — гипотетический.

Между NOPLAT и EBIT × (1 – t) существует, однако, небольшая историческая разница. Показатель NOPLAT был придуман, когда нормы бухгалтерского учета ГААП США позволяли амортизировать гудвилл, который представляет собой разницу между рыночной и бухгалтерской стоимостью активов, приобретаемых в ходе покупки компаний. Если при определении EBIT учитывалась вся амортизация, в том числе материальных и нематериальных активов, то при расчете NOPLAT не учитывался гудвилл. В настоящее время само понятие «гудвилл» и его амортизация в бухучете практически не применяются, поэтому разница между NOPLAT и EBIT × (1 – t) исчезла, хотя в финансовой литературе успели прижиться оба термина.

Итак, в разных источниках вы можете встретить различные показатели, базирующиеся на операционной марже: в общем виде это выражается соотношением EV/Operating margin, которое в зависимости от особенностей расчетов может принимать вид: EV/EBIT, EV/EBIT × (1 – t) (EV/NOPLAT) или EV/EBIAT, EV/NOPAT. Эти показатели в основном используются для сравнения компаний с различными уровнями задолженности и, соответственно, разными процентными выплатами.

5.4. Мультипликатор «цена/чистая прибыль»

Наконец, обратимся, пожалуй, к самому распространенному показателю «цена/чистая прибыль» (Price/Net Income или Price/Earnings — P/E). Несмотря на то что Р/Е используется очень широко, он, на наш взгляд, является и одним из самых проблемных мультипликаторов. Его недостатки — зеркальное отображение достоинств показателя Р/S.

Во-первых, как уже говорилось, Р/Е гораздо чаще, чем другие показатели, бывает не определен, так как чистая прибыль чаще бывает отрицательной, чем EBITDA или EBIT. Но не это создает самую большую сложность для финансового аналитика. Гораздо сложнее дать интерпретацию значению Р/Е, когда мы видим, скажем, что у некой компании, бизнес которой является нерастущим, Р/Е равен 100. Означает ли данное значение мультипликатора, что он может служить корректной базой для оценки похожих компаний? Как уже говорилось во введении, значение Р/Е для компаний со стабильной (нерастущей) прибылью является числом, обратным норме дисконта. Означает ли это, что норма дисконта для подобных бизнесов равна 1%? Крайне маловероятно. Скорее всего, мы имеем дело с компанией, у которой в силу каких-то специфических причин выдался неудачный год, и ее чистая прибыль именно в этом году близка к нулю, однако инвесторы ожидают, что в будущем дела компании должны пойти существенно лучше. Итак, для компании, которая получила очень маленькую прибыль, Р/Е может устремляться в бесконечность (так как знаменатель дроби приближается к нулю), и его нельзя использовать в качестве надежного ориентира (benchmark) для сравнительного анализа.

С точки зрения теории эти рассуждения выглядят довольно просто. На практике же аналитик может столкнуться со следующей ситуацией. В его выборке аналогов будет часть компаний с «нормальными», как ему кажется, значениями Р/Е, а часть — с «аномальными», т.е. слишком высокими или отрицательными. Допустим, он попросту исключит из выборки компании с отрицательными Р/Е, как это зачастую делается. При этом как минимум он получит искажение среднего значения чистой прибыли для оставшихся аналогов по сравнению с первоначальной группой. Далее возникает вопрос: где граница между «нормальными» и «аномальными» значениями Р/Е для положительных (очень больших) значений показателя? Это очень субъективный вопрос, и неправильное определение такой границы может привести к недооценке или переоценке компании.

Анализ затрудняет тот факт, что Р/Е может быть высоким как вследствие прекрасных перспектив, открывающихся перед компанией (учет в оценке высоких ожидаемых темпов роста), так и в том случае, когда компания показывает неутешительные финансовые результаты, т.е. ее операции лишь маржинально прибыльны, а котировки не падают до нуля из-за того, например, что высока ликвидационная стоимость активов.

Во-вторых, по понятным причинам чистая прибыль подвержена бóльшим случайным колебаниям, чем, скажем, EBITDА, что вносит погрешность в оценку по P/E. Это особенно верно для цикличных отраслей. Известно, что на дне цикла, когда прибыли компаний ниже всего, показатель Р/Е бывает выше, и наоборот. Подобная статистическая зависимость называется эффектом Молодовского по имени американского ученого, зафиксировавшего этот факт в 1950-е гг. Для учета цикличности в оценке предлагается прибегать к нормализации прибыли, т.е. либо исходить из средней прибыли на протяжении цикла (назовем его способом А), либо рассчитывать чистую прибыль на основе средней исторической доходности акционерного капитала (return on equity — ROE) и размера чистых активов на одну акцию (текущих или на начало года) (способ Б).

Контрольный вопрос 7

Какой из способов нормализации прибыли (А или Б) представляется вам более корректным и почему?

В-третьих, при расчетах прибыли до уплаты налогов учитываются также единовременные (non-recurring) доходы и расходы (например, доходы от продажи части имущества, убытки от списаний, резервы, созданные под плохие долги), которые не должны были бы приниматься во внимание при оценке компании, поскольку оценка должна отражать будущие, а не прошлые денежные потоки компании. Очистить мультипликатор P/E от влияния единовременных доходов и расходов можно простыми корректировками. На практике, как правило, все компании-аналоги не проверяются на наличие единовременных доходов и расходов, так как это весьма трудоемко, однако если аналитик видит аномальную прибыль (или убыток), которая приводит к искажению показателя Р/Е конкретной компании, он может скорректировать (или нормализовать) прибыль данной компании. Прибыль, очищенная от влияния единовременных доходов и расходов, называется нормализованной (normalized), или поддерживаемой (maintainable). При такой корректировке потребуется и перерасчет налога на прибыль. Соответствующий показатель может называться «цена/скорректированная прибыль» (P/adjusted E). Если же, наоборот, размер корректировки не ясен, например, в силу слабого раскрытия информации, то такую компанию можно исключить из выборки.

В-четвертых, из-за того, что проценты по долгу входят в себестоимость и влияют на размер как прибыли до уплаты налогов, так и чистой прибыли, мультипликатор P/E сильно зависит от доли долга в структуре капитала компании и потому игнорирует различия между компаниями с высокой и низкой долей долга в задействованном капитале. Если такая ситуация складывается в рамках необходимой нам выборки, то целесообразно использовать другие показатели, скажем, EV/EBITDA или EV/EBIT. Или же включать в выборку только компании с примерно одинаковой долей долга в капитале. Но здесь мы уже касаемся другой темы — как выбирать компании-аналоги, а этому вопросу посвящена отдельная глава.

У Р/Е, как и у мультипликаторов, базирующихся на денежном потоке, есть теоретическое преимущество перед другими показателями. В случае с Р/Е можно производить корректировки оцениваемой компании и группы аналогов на разницу в риске. Как я уже говорили, для стабильной компании этот мультипликатор является величиной, обратной норме дисконта. Допустим, Р/Е аналога равен 10. Это означает, что применимая норма дисконта составляет 10%. Если мы предполагаем, что дисконт для оцениваемой компании на 2% выше, то применимый к ней дисконт составит 12%, и, следовательно, применимый Р/Е будет равен 1/12% = 8,33. Злоупотреблять этим приемом не рекомендуется, ведь при заданном объеме текущей прибыли Р/Е является функцией от риска только для компаний с нулевым ростом, а в реальности таких компаний не много. Средний рост по стране в целом равен росту валового национального продукта, а для большинства стран этот показатель положительный на длительном промежутке времени. Для растущих же компаний данная корректировка не верна!

5.5. Показатели, базирующиеся на денежном потоке

Несмотря на явные различия между показателями, базирующимися на данных отчета о прибыли и убытках, у них есть один объединяющий фактор. Все они не учитывают тот факт, что для инвесторов важны не бухгалтерские доходы компании, а реальные денежные потоки, которые могут отличаться от «бумажной» прибыли на весьма существенную величину. Для учета отклонений денежного потока от прибыли вводятся мультипликаторы, основанные на денежных потоках:

- «цена/денежная прибыль» (Price/Cash earnings — P/СЕ);

- «цена/чистый денежный поток от операционной деятельности» (Price/Free operating cash flow — Рrice/FОCF или Price/OpFCF);

- «цена/чистый денежный поток компании» (Price/Free cash flow to the Firm — P/FCFF);

- «цена/чистый денежный поток акционеров» (Price/Free cash flow to equity — P/FCFE).

Денежная прибыль отличается от чистой прибыли на величину амортизации. Пожалуй, правила бухгалтерского учета ГААП в отношении учета амортизации дают компаниям бóльшую гибкость. Существуют различия в учете амортизации между МСФО и ГААП, а также страновые различия. Добавление амортизации к чистой прибыли снимает одно из бухгалтерских искажений финансового результата сравниваемых компаний. Нужно, правда, отметить, что денежная прибыль — это искусственно сконструированный финансовый показатель, на мой взгляд, не имеющий под собой концептуальной основы. Это не бухгалтерский, но и не финансовый показатель, который измерял бы денежный доход акционеров (чему служит такой показатель, как чистый денежный поток), однако многие аналитики используют его как некий измеритель прибыли.

Чистый денежный поток от операционной деятельности отличается от чистой прибыли на величину амортизации и изменений в оборотном капитале, влияющих на денежный поток. Этот показатель интересен не столько тем, что в нем не учтена амортизация (подобные показатели существуют: это проанализированные выше P/CE и EV/EBITDA), сколько корректировкой на изменения оборотного капитала, которая может быть весьма существенной. Такие факторы, как быстрый рост и финансирование новых потребностей в оборотном капитале для поддержания этого роста (увеличение запасов сырья и материалов и др.), сокращение оборачиваемости запасов, увеличение сроков предоплаты за сырье, предоставление покупателю отсрочки по оплате готовой продукции, вызывают уменьшение денежных потоков от операционной деятельности, и наоборот. Таким образом, отличительная особенность мультипликатора, построенного на основе чистого денежного потока от операционной деятельности, заключается в том, что он учитывает в оценке потребности в финансировании оборотного капитала и эффективность управления им у различных компаний.

В свою очередь, чистый денежный поток отличается от чистого денежного потока от операционной деятельности на величину капитальных вложений и денежных потоков от финансовой деятельности (привлечение или выплата кредитов, привлечение акционерного капитала, выпуск акций, выплата дивидендов и т.п.). Поправка на инвестиции крайне важна, так как именно она позволяет провести корректное сравнение двух схожих компаний, если они имеют одинаковую выручку и прибыль, но одна из них, допустим, обладает новыми производственными мощностями, а другая — старыми и нуждается в их замене.

Например, у одной нефтяной компании месторождения могут быть старыми и сильно выработанными, поэтому без капиталовложений в разработку новых месторождений неизбежно произойдет падение добычи, тогда как другая может добывать нефть на только что введенных в эксплуатацию месторождениях и увеличивать добычу без существенных дополнительных затрат.

С другой стороны, привлечение финансирования или обратные операции (погашение крупных инвестиционных кредитов, выкуп акций) не являются регулярными событиями в жизни компании, и, если такие события в данном году имели место и существенно повлияли на значения показателя, это означает, что он сильно отличается от стандартного (в типичный год) и вряд ли хорош для целей сравнения с показателями других компаний.

Два показателя — чистый денежный поток компании и чистый денежный поток акционеров — в каком-то смысле аналогичны показателям посленалоговой операционной прибыли NOPLAT и чистой прибыли. Первая показывает прибыль до вычета процентов, т.е. прибыль, из которой осуществляются выплаты и кредиторам, и акционерам, а вторая — прибыль после уплаты процентов, т.е. источник выплат исключительно акционерам. Точно так же в случае денежного потока компании речь идет о чистом денежном потоке без учета расчетов по кредитам, тогда как в случае денежного потока акционеров — о той сумме денежного потока, которая остается после расчетов с кредиторами, т.е. после выплаты процентов и погашения основной суммы долга (!). Использование для построения мультипликатора чистого денежного потока компании в целом нивелирует разницу в источниках финансирования сравниваемых компаний (долг или акционерный капитал), так как позволяет сравнивать компании, как если бы 100% финансирования осуществлялось за счет акционерного капитала. Второй показатель не обладает этим преимуществом, однако его знаменатель точнее отражает доходы, на которые могут претендовать акционеры компании. В этом смысле с ним может конкурировать только один мультипликатор, который мы рассмотрим в следующем разделе.

Между финансовыми аналитиками существуют расхождения во взглядах, в каком размере нужно вычитать капиталовложения для расчета чистого денежного потока. Одни вычитают все инвестиции компании. Другие — только капиталовложения для поддержания существующего бизнеса, игнорируя при этом капиталовложения для роста. Объяснение простое: если уж речь зашла о капиталовложениях для роста, то для оценки такой компании лучше всего использовать модель дисконтированных денежных потоков, ибо очень трудно сравнивать компании с разными инвестиционными программами в растущий или новый бизнес на основе статичных мультипликаторов. Я с этим полностью согласна, вопрос только в том, всегда ли аналитику удается выделить из общих капиталовложений те, которые идут на поддержание существующего бизнеса, на основе публичной информации.

5.6. Мультипликатор «цена/дивиденды»

Мультипликатор «цена/дивиденды» (Price/Dividends — P/DIV) используется для так называемых дивидендных акций. Как правило, это акции крупных компаний со стабилизировавшимися операционными и финансовыми показателями, регулярно выплачивающих дивиденды. Дивидендные акции по-английски называют еще стоимостными (value), в противоположность акциям быстрорастущих компаний (growth stocks).

Основная критика показателя P/DIV сводится к тому, что доходы инвестора в акции формируются не только за счет дивидендных выплат, но и благодаря росту их курсовой стоимости. Чем выше текущие дивиденды, тем меньше средств остается для финансирования инвестиционных проектов и тем медленнее будут расти прибыль и дивиденды в будущем, и наоборот. Иными словами, высокие дивиденды текущего года не обязательно должны означать более высокую оценку акций. В среднем на длительном временном интервале зрелая компания выплачивает в виде дивидендов определенный (более или менее фиксированный) процент чистой прибыли. Усредненные дивидендные выплаты можно взять за основу для расчета стоимости компании. Именно поэтому использование показателя P/DIV представляется наиболее корректным для компаний, у которых бизнес стабилен и дивидендные выплаты тоже стабилизировались. Я говорю о плюсах и минусах показателя P/DIV в первом разделе главы 11, см. подробности там.

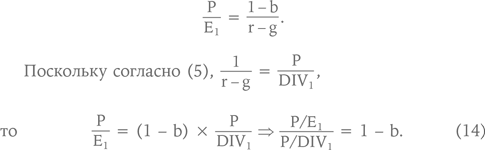

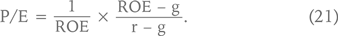

Сейчас же посмотрим, как связаны между собой мультипликаторы Р/Е и Р/DIV. Вспомним, что согласно формуле (6)

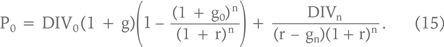

Таким образом, если каждый год 50% чистой прибыли выплачивается в виде дивидендов, то P/E будет в два раза ниже, чем P/DIV. Формулу Гордона можно трансформировать и для случая, когда ожидается, что первые n лет компания будет находиться в фазе быстрого роста, при этом темпы роста прибыли составят g0 и будут выплачиваться относительно низкие дивиденды DIV0, так как прибыль будет направляться на финансирование роста. Затем темпы роста замедлятся до gn < g0, а дивиденды увеличатся до DIVn > DIV0. В этом случае формула Гордона примет следующий вид:

Необходимо отметить, что равенство (6) совершенно не дает нам основания полагать, что если дивиденды не выплачиваются (1 – b = 0 или b = 1), то акции ничего не стоят. Формулу можно переписать так, чтобы избавиться от разности 1 – b, обозначающей долю чистой прибыли, выплачиваемую в виде дивидендов. Таким образом, будет показано, что цена акций определяется доходностью компании, поэтому то, как чистая прибыль распределяется между дивидендами и нераспределенной прибылью (retained earnings), для цены акций не имеет значения. Дивиденды, не полученные сегодня, означают увеличение их размера завтра.

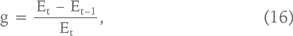

Посмотрим, что такое темпы роста g:

в свою очередь Et–1 = BVt–1 × ROEt–1, (17)

a Et = (BVt–1 + REt–1) × ROEt, (18)

где ROE (return on equity) — доходность акционерного капитала, a RE (retained earnings) — нераспределенная прибыль. Соответственно, из формул (16), (17) и (18) следует, что

при ROE = const,

g = ROE × b. (20)

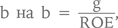

Если теперь в формуле (14) мы заменим  что следует из (20), то получим, что

что следует из (20), то получим, что

Таким образом, если доходность акционерного капитала компании равна доходности, требуемой инвесторами на свои вложения в эту компанию, т.е.  Следовательно, P/E равен величине, обратной норме дисконта. Вот мы и объяснили наконец формулу, которая в начале книги вводилась на понятийном уровне. Как мы видим, в этом случае темпы роста прибыли g не влияют на величину P/E. Иными словами, для оценки стоимости неважно, выплачивается ли прибыль в виде дивидендов или вкладывается в инвестиционные проекты, если только инвестиции генерируют требуемую акционерами доходность r (вспомним теорему Миллера–Модильяни).

Следовательно, P/E равен величине, обратной норме дисконта. Вот мы и объяснили наконец формулу, которая в начале книги вводилась на понятийном уровне. Как мы видим, в этом случае темпы роста прибыли g не влияют на величину P/E. Иными словами, для оценки стоимости неважно, выплачивается ли прибыль в виде дивидендов или вкладывается в инвестиционные проекты, если только инвестиции генерируют требуемую акционерами доходность r (вспомним теорему Миллера–Модильяни).

Если же ROE > r, то легко показать, что  т.е. мультипликатор P/E у такой компании выше. Иначе говоря, в этом случае выгодно реинвестировать прибыль. Это понятно на интуитивном уровне, а также следует из математики: чем выше доля реинвестированной прибыли b, тем согласно (20) выше темпы роста прибыли g, а чем выше g, тем согласно (21) выше значение P/E при прочих равных. И наоборот, при ROE < r выгоднее выплатить дивиденды, так как в противном случае прибыль «разбазаривается» на низкодоходные проекты. Нужно отметить, что в долгосрочной перспективе для большинства компаний величина r приблизительно равна ROE, что обеспечивается колебанием курса акций: когда r < ROE, акции возрастают в цене, а при r > ROE — падают.

т.е. мультипликатор P/E у такой компании выше. Иначе говоря, в этом случае выгодно реинвестировать прибыль. Это понятно на интуитивном уровне, а также следует из математики: чем выше доля реинвестированной прибыли b, тем согласно (20) выше темпы роста прибыли g, а чем выше g, тем согласно (21) выше значение P/E при прочих равных. И наоборот, при ROE < r выгоднее выплатить дивиденды, так как в противном случае прибыль «разбазаривается» на низкодоходные проекты. Нужно отметить, что в долгосрочной перспективе для большинства компаний величина r приблизительно равна ROE, что обеспечивается колебанием курса акций: когда r < ROE, акции возрастают в цене, а при r > ROE — падают.

Подведем краткий итог по «доходным» мультипликаторам в целом. Каждый из вышеперечисленных коэффициентов имеет свои достоинства и недостатки, и какие из показателей использовать, должен решать аналитик, делающий оценку, однако в заключении раздела хотелось бы сделать обобщение, которое поможет аналитику принять правильное решение. Неписаным правилом считается, что при сравнении финансовых результатов различных компаний чем к более дальней от начала строке отчета о прибылях и убытках мы обращаемся, тем более искаженным — в плане различий в бухгалтерском учете — будет такое сравнение. Эти различия, в частности, касаются амортизации, учета отложенных налогов и доходов от инвестиций (в операционной марже или после нее). Поэтому самой неискаженной в смысле бухучета считается оценка по выручке. Альтернативой оценке по P/S считается оценка по денежным потокам или по чистым денежным потокам, при расчете которых многие из наиболее «искаженных» статей о прибылях и убытках добавляются к чистой прибыли, благодаря чему искажение уменьшается.

5.7. Краткие выводы

- Для расчета финансовых мультипликаторов можно использовать выручку и любую маржу, но самыми распространенными являются мультипликаторы на основе выручки, EBITDA и чистой прибыли.

- Мультипликатор P/S имеет следующие преимущества: 1) применим для оценки компаний с отрицательной операционной маржей; 2) в меньшей степени, чем другие мультипликаторы доходности, подвержен краткосрочной волатильности; 3) меньше зависит от специфики применявшегося стандарта бухучета; 4) информация по выручке, необходимая для его расчета, относительно легкодоступна. Основным недостатком P/S считается то, что он совершенно не учитывает разницу в доходности продаж между оцениваемой компанией и группой аналогов.

- Показатель EBITDA отражает прибыль до уплаты налогов, процентов и амортизации, поэтому его используют для оценки способности компании обслуживать свои долги; соответственно, показатель «× EBITDA» (по-английски читается «times EBITDA») может применяться, когда нужно оценить максимальный размер привлекаемого долгового финансирования.

- Мультипликатор EV/EBITDA хорош для оценки компаний с разной величиной долга, так как нивелирует различия в доходности, связанные с разной процентной нагрузкой. Его также применяют для оценки компаний с неэффективными капиталовложениями, поскольку он дает возможность оценить, каким будет финансовое положение компании, если она одновременно сократит инвестиции и откажется от кредитного финансирования.

- Теоретически существует такой показатель, как нормализованный, т.е. очищенный от случайных расходов и доходов EBITDA (normalized EBITDA), но он редко используется для расчетов соответствующего мультипликатора по причине трудностей, связанных с получением информации, необходимой для нормализации. Поэтому вместо него часто используют показатель «цена/прибыль от реализации» (Р/Sales margin) или «стоимость бизнеса/прибыль от реализации» (EV/Sales margin).

- Различные показатели, базирующиеся на операционной марже (в общем виде это мультипликатор EV/Operating margin, который в зависимости от особенностей расчетов может принимать вид: EV/EBIT, EV/EBIT × (1 – t), EV/NOPAT, EV/NOPLAT или EV/EBIAT), используют в основном для сравнения компаний с различными уровнями задолженности и, соответственно, процентными выплатами.

- Мультипликатор P/E неопределен чаще, чем другие показатели, поскольку при подборе аналогов сложно произвести отсечение компаний с аномально высокими значениями этого показателя, вызванными низкой чистой прибылью. Прибыль и, соответственно, мультипликатор P/E более подвержены случайным колебаниям, чем другие финансовые показатели (и мультипликаторы) компании, и более зависимы от единовременных расходов и доходов. Наконец, P/E не учитывает различий между компаниями с высокой и низкой долями долга в структуре капитала. Все эти факторы делают P/E весьма «проблемным» мультипликатором. Главное его достоинство — очень большая популярность у аналитиков.

- Все мультипликаторы, базирующиеся на показателях отчета о прибыли и убытках, игнорируют тот факт, что для инвестора важны денежные потоки компании, а не «бумажная» прибыль.

- Мультипликатор «цена/денежная прибыль» (P/cash earnings — P/СЕ) устраняет одно из главных «искажений» Р/Е, вызванных влиянием методов учета амортизации на расчет прибыли.

- Мультипликатор «цена/чистый денежный поток от операционной деятельности» (P/Free operating cash flow — Р/FОCF, или P/OpFCF) интересен тем, что помимо корректировки на амортизацию в нем учитываются потребности в финансировании оборотного капитала и эффективность управления им в различных компаниях.

- Мультипликатор «цена/чистый денежный поток» (Price/Free cash flow — P/FCF) учитывает также потребность в капиталовложениях и денежные потоки от финансирования. Если поправка на инвестиции позволяет провести корректное сравнение компаний с разными инвестиционными потребностями, то поправка на денежные потоки от привлечения финансирования, напротив, может существенно затруднить сравнение похожих компаний, если некоторые из них привлекали инвестиции в большом масштабе.

- Мультипликатор «цена/чистый денежный поток компании» (Price/Free cash flow to the firm — P/FCFF) рассчитывается исходя из предположения, что 100% финансирования компании осуществляется за счет акционерного капитала, т.е. без учета влияния заимствований на денежные потоки. Тем самым нивелируется разница в оценке, возникающая из-за различий в структуре капитала сравниваемых компаний.

- Мультипликатор «цена/чистый денежный поток акционеров» (P/Free cash flow to equity — P/FCFE), напротив, отражает доходность, на которую могут претендовать акционеры при использовании долгового финансирования для повышения своей доходности.

- Мультипликатор «цена/дивиденды», или дивидендная доходность (Price/Dividends — P/DIV), наиболее часто используется для зрелых компаний, стабильно выплачивающих дивиденды.