Числитель мультипликатора

3.1. Цена одной акции или 100% акций?

До настоящего момента мы приводили примеры мультипликаторов, в числителе которых стояла цена акций компании (price — Р). Пришла очередь поговорить о том, какие еще показатели могут находиться в числителе дроби.

При ответе на этот вопрос нам прежде всего необходимо решить, хотим ли мы, оценивая компанию по чистой прибыли, производить все расчеты на одну акцию. Тогда искомый мультипликатор — это отношение цены одной акции к чистой прибыли на акцию. Если же мы этого не хотим, мы поделим стоимость всех акций компании, т.е. ее рыночную капитализацию (market capitalization — МС), на совокупную чистую прибыль. И в этом случае, для того чтобы подчеркнуть разницу, числитель обозначается уже не буквой Р, а, например, аббревиатурой MC, и тогда абсолютно ясно, что речь идет о 100% акций.

Разумеется, оба подхода приводят к одному и тому же результату. Казалось бы, если следовать математической логике, то совсем не важно, какую формулу применять. Но в некоторых случаях разница оказывается значительной.

Действительно, при использовании таких «простых» мультипликаторов, как P/E или P/S, разница не видна. Но есть и более сложные мультипликаторы, в частности (P/E)/g и (P/S)/g, в которых g обозначает темпы роста соответствующего показателя (в данном случае — E и S). Эти мультипликаторы используются в тех случаях, когда оцениваемая компания и аналог растут разными темпами: например, оцениваемая компания относительно быстрорастущая и ее выручка растет на 10% в год, а ее аналог растет медленно: выручка увеличивается только на 3% в год. Мультипликатор (P/S)/g в какой-то степени учитывает тот факт, что рыночная цена акций аналога отражает низкий будущий рост компании, и для быстрорастущей компании эту цену нужно скорректировать в сторону повышения. Более подробно о том, как появилась эта формула и темпы роста за какой период нужно использовать в расчетах, будет рассказано в последующих главах («Мультипликаторы будущего» и «Расчеты и интерпретации»). Сейчас же нас интересует другой вопрос.

Предположим, что выручка оцениваемой компании действительно росла средними темпами 10% в год и эти темпы сохранятся некоторое время в будущем. Это связано с тем, что компания активно привлекает новый акционерный капитал для финансирования инвестиционных проектов или поглощает компании-конкуренты. Данный факт означает, что доля существующих акционеров постоянно размывается за счет дополнительных эмиссий. После эмиссии каждый конкретный акционер имеет меньшую долю в компании большего размера, и совершенно не очевидно, что его акции должны стоить дороже (или дешевле). Для того чтобы понять направление изменения цены акций в результате эмиссии, нужно производить более детальные расчеты. Акция может подорожать только в том случае, если в результате привлечения новых денег компания начнет более интенсивно развиваться и ее выручка и прибыль на одну акцию возрастут. Таким образом, нужно, чтобы росла не совокупная прибыль, а прибыль на одну акцию! Вот здесь-то и проявляется разница между расчетами на всю компанию и на одну акцию.

3.2. С опционами или без?

Для расчета мультипликаторов считается корректным учитывать в рыночной капитализации и суммарную капитализацию опционов. Этому можно дать двоякое объяснение. С одной стороны, когда мы рассчитываем капитализацию компании с учетом выпущенных ею опционов, мы учитываем тот факт, что в будущем прибыль будет делиться на большее количество акций. Если данный факт не учитывать, это приведет к недооценке мультипликатора.

Рассмотрим упрощенный пример. Допустим, что у компании есть 100 акций, рыночная цена которых составляет $50 за штуку, и 100 опционов на покупку, или опционов колл (call options) со сроком исполнения «сегодня» и ценой исполнения $0, которые также котируются по $50 (это весьма разумное предположение, иначе возможен арбитраж). Допустим, компания зарабатывает $1000 в год чистой прибыли. Если рассчитать мультипликатор P/Е по формуле P/Е = (50 × 100)/1000, то мы получим, что он равен 5. Однако опционы будут исполнены сегодня, и завтра такой же расчет покажет, что реальный P/Е = 10, поскольку (50 × 100 + 50 × 100)/1000 = 10, т.е. инвесторы готовы платить за $1 прибыли компании $10, а не $5.

С другой стороны, исполнение опционов их держателями по цене, которая ниже рыночной цены акций, приводит к (виртуальному) убытку или (виртуальному) уменьшению прибыли компании. Поэтому, если бы мы при альтернативном подходе в числитель дроби поставили размер капитализации, рассчитанный как произведение цены одной акции и количества акций, т.е. не учли бы в капитализации опционы, то из знаменателя (размер прибыли) нам нужно было бы вычесть приведенный к сегодняшнему дню размер убытков от будущего исполнения опционов (он равен рыночной цене опционов на текущий момент). В противном случае мультипликатор оказался бы заниженным из-за завышенного знаменателя.

Итак, если доля опционной составляющей в общей капитализации компании существенна, то мультипликатор P/Е, рассчитанный на основе рыночной цены одной акции и прибыли на одну акцию, может быть существенно искажен. Чем ближе срок исполнения опционов, тем значительнее искажение рыночного коэффициента. В идеальном случае желательно производить корректировку на основе количества выпущенных опционов и их рыночных цен.

Компромиссным вариантом расчета прибыли на одну акцию является использование не текущего, а будущего количества акций — уже после исполнения опционов. Расчеты с учетом будущих выпусков акций называются «расчетами после полного размывания доли существующих акционеров» (on the fully diluted basis). Этот подход менее точен, чем метод, предусматривающий использование рыночных цен опционов, и применять его имеет смысл исключительно с целью упрощения расчетов в тех случаях, когда опционы не котируются, т.е. не имеют рыночных цен. В такой ситуации аналитику придется принимать решение о том, на какую дату в будущем он станет рассчитывать количество акций. Если опционная программа рассчитана на 10–15 лет, решение будет очень непростым. Чем более отсрочены по исполнению опционы, тем менее искаженной будет оценка, которая их не учитывает, так как в этом случае вся зарабатываемая компанией прибыль дольше принадлежит ее сегодняшним акционерам. При таком подходе учет опционов с очень отдаленным сроком исполнения приводит к чрезмерному занижению рассчитываемого рыночного коэффициента, а отказ от их учета — к завышению, при этом не всегда понятно, где же золотая середина.

В первом издании книги, которое вышло весной 2005 г., я написала: «Вполне возможно, что в ближайшем будущем финансовым аналитикам не придется больше иметь дело с проблемой грамотного расчета мультипликаторов с учетом опционов, который требует корректировок числителя или знаменателя мультипликатора. Вопрос о том, является ли расходом компании выдача опционов ее сотрудникам, дебатируется уже много лет. Если да, то рыночная стоимость опционов должна полностью относиться на себестоимость, т.е. отражаться в отчете о прибылях и убытках в виде уменьшенной прибыли. Как читатель может догадаться, инвесторы на этот вопрос, как правило, отвечают "да", а компании, конечно же, "нет". Противодействие корпоративного сообщества введению данной нормы бухгалтерского учета связано с тем, что выпуск опционов для своих сотрудников позволяет им финансировать часть расходов на персонал (по сути дела, часть заработной платы) без отражения этого в финансовой отчетности. Это особенно актуально для компаний, еще не вышедших на окупаемость, — в основном для вновь созданных компаний (startup) в секторе высоких технологий. Однако в последнее время регулирующие органы США все больше склоняются к позиции инвесторов. Принятие соответствующих норм возможно уже с 2005 г.»

Действительно, это произошло, и именно тогда. Американские корпорации с середины 2005 г. обязаны учитывать выдачу опционов в расходах. Международные стандарты финансовой отчетности (International Financial Reporting Standards — IFRS) тоже этого требуют. Опционы учитываются по рыночной цене на день выдачи, а если таковая не существует, то берется расчетная рыночная цена. Большинство корпораций используют для этого формулу Блэка–Шоулза. Это большой шаг вперед, но видна и половинчатость подхода — выданные опционы могут расти в цене вместе с ростом курса акций, а эти (косвенные) убытки никак не учитываются.

Пока шли споры о том, нужно ли относить на себестоимость выданные опционы, инвестиционное сообщество было озабочено вопросом, насколько масштабным для американских компаний будет эффект от отражения в отчетности (по рыночной стоимости) убытков по выпущенным для сотрудников опционам? На эту тему существует множество исследований. Например, по оценкам специалистов Федеральной резервной системы США, при отражении опционов по их рыночной стоимости в отчете о прибылях и убытках средние темпы роста прибыли компаний, входящих в индекс S&P 500, в 1995–2000 гг., т.е. в период интернет-бума, составили бы 9,4% вместо заявленных 12%. По данным инвестиционного банка Merrill Lynch на 2002 г., только одна компания из тех, что входят в индекс Dow 30, добровольно списывала рыночную стоимость выданных опционов на убытки. Если бы так делали все компании из этого списка, то их совокупная прибыль в 2001 г. была бы на 7% меньше декларированной. Цифра 7% — это все равно что «средняя температура по больнице». Для некоторых компаний скорректированные результаты выглядят просто катастрофическими. Подсчитано, например, что у Cisco Systems в 2001 г. убыток, составляющий $1 млрд, при отражении опционов вырос бы до $2,7 млрд, а убытки компании Walt Disney стали бы выше в 6,5 раза. Если же сравнивать данные расчетов по компаниям из отдельных отраслей, то прибыль энергетических компаний уменьшилась бы в среднем всего на 2%, в то время как прибыль компаний здравоохранения — на 5%, а компаний высоких технологий — на 12%. Эти факты, кстати, объясняют, почему корпоративное сообщество США изо всех сил лоббировало отказ от данной нормы. Более свежей статистики у меня нет — просто не попадалась, видимо, об этом мало пишут, так как острота темы несколько снизилась, но и старые цифры весьма показательны.

Кроме того, согласно МСФО и ГААП, в отчетности должен быть представлен такой финансовый показатель как разводненная прибыль на акцию (diluted earnings per share). Это по сути дела готовый знаменатель для мультипликатора P/E, который аналитик может брать прямо из отчетности. Выше я говорила только об опционах, но для расчета разводненной прибыли на акцию учитываются и другие конвертируемые инструменты: конвертируемые облигации и привилегированные акции, если ожидается, что они будут конвертированы в обыкновенные акции, варранты и некоторые другие подобные инструменты. Сравнение базовой и разводненной прибыли на акцию — это простейший метод, который позволяет прикинуть, на какой процент увеличивать количество акций компании для того, чтобы рассчитать другие мультипликаторы, без самостоятельных подсчетов разводнения. Все очень просто: если разводненная прибыль меньше обыкновенной на 10%, то и показатель P/S c учетом разводнения будет ниже этого же показателя без разводнения на те же 10%.

Кстати, при расчете прибыли на одну акцию не учитываются казначейские акции, т.е. те акции, которыми владеет сам эмитент. Более того, согласно МСФО, не учитываются даже так называемые квазиказначейские акции, т.е., например, акции, принадлежащие компании через перекрестное владение (когда компания А владеет компанией Б, а та в свою очередь владеет компанией А) или акции компании, которые держит ее дочернее общество.

3.3. Рыночная капитализация или стоимость бизнеса?

Итак, мы установили, что в числителе будет стоять либо цена одной акции, либо рыночная капитализация всей компании, причем последняя может рассчитываться как с учетом, так и без учета опционов, но в каждом случае речь идет о финансовых активах акционеров компании. Это во-первых.

Во-вторых, мы можем учитывать все активы компании: хорошей альтернативой рыночной капитализации (MC) является стоимость бизнеса, обозначаемая либо аббревиатурой EV (enterprise value — стоимость предприятия), принятой в инвестиционно-банковской среде, либо сокращением MVIC (market value of invested capital — рыночная стоимость инвестированного капитала), используемым профессиональными оценщиками. Термины «стоимость бизнеса», «стоимость предприятия», «стоимость компании» и «рыночная стоимость инвестированного капитала» означают одно и то же. В данной книге мы будем использовать аббревиатуру EV.

Согласно определению

EV = MC + D – Cash = (MC + D) – Cash = MC + (D – Cash) = MC + ND, (8)

где MC, как уже упоминалось, — рыночная капитализация компании;

D — рыночная стоимость долгосрочного долга (включая ту часть, которая погашается в текущем году);

ND (Net Debt) — чистая рыночная стоимость долгосрочного долга;

Cash — ликвидные денежные средства на балансе (касса, счета в банках, котируемые ценные бумаги и т.п.).

Если у компании имеются более сложные инструменты, чем акции и долги (например, опционы на покупку, привилегированные акции, конвертируемые облигации), то при расчете стоимости бизнеса их стоимость также следует учитывать.

Во многих западных странах в совокупный долг включаются такие нехарактерные для России долги, как обязательства компании по пенсионным выплатам, поскольку их несет не только государство, но и работодатель. В связи с этим для расчета чистого долга определяется превышение этих обязательств над соответствующими фондами, т.е. учитывается размер недофинансирования фондов. К долгосрочным долговым обязательствам относят также отсроченные налоги. В случае холдинговых компаний, которым акции их дочерних компаний не принадлежат на 100%, в понятие «долг» входят также обязательства холдинга перед миноритарными акционерами. К долгосрочным долговым обязательствам относятся и лизинговые платежи, поэтому их капитализированная стоимость тоже прибавляется к сумме долга.

Как видно из формулы (8), чистый долгосрочный долг определяется как совокупный долгосрочный долг за вычетом ликвидных финансовых средств на балансе. Уменьшение суммы долга на сумму ликвидных средств делается, во-первых, исходя из того, что компания теоретически могла бы выплатить часть долга, расставшись с наличными и вложениями в ценные бумаги, а во-вторых, для того, чтобы посмотреть, как рынок оценивает сам бизнес компании, а не ее запасы денежных средств. Однако не следует забывать, что определенный минимум ликвидных средств компании необходим для осуществления текущих платежей и поддержания ликвидности. Таким образом, уменьшение долга на сумму всех ликвидных средств является неким упрощением. Аналитики, в том числе и ведущих инвестиционных банков, более консервативные в своих расчетах, порой совсем не делают корректировки размера долгосрочного долга на размер свободных денежных средств. Нужно также учитывать, что возможна и обратная корректировка — в том случае, если оборотный капитал недоинвестирован.

Также нужно обратить внимание, что у компаний с низким долгосрочным долгом и избыточными денежными средствами чистый долг может быть отрицательным. С точки зрения оптимизации структуры капитала такая ситуация, как правило, считается аномальной, однако подобные компании встречаются. В России на протяжении многих лет такой компанией является ОАО «Сургутнефтегаз».

Кроме того, не следует забывать, что чистый долг учитывается по своей рыночной стоимости. Долгосрочный долг может существовать в форме кредитов или облигаций. В случае долгосрочных кредитов их переоценка, как правило, не делается, так как их рыночная стоимость обычно совпадает с балансовой стоимостью или очень близка к ней, к тому же неясно, как делать такую переоценку. Что касается облигаций, то они должны учитываться по рыночной стоимости на момент оценки.

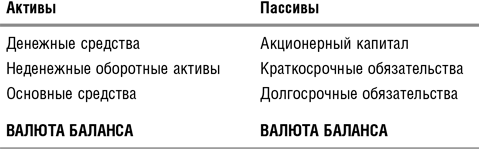

Взглянем еще раз на формулу EV = MV + ND. Посмотрим, что такое валюта баланса компании. Очень упрощенно агрегированный баланс компании выглядит следующим образом:

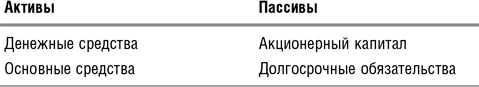

По пассиву валюта баланса представляет собой сумму балансовой стоимости акций, краткосрочных и долгосрочных долгов; а по активу — сумму оборотных активов, подразделяемых на свободные денежные средства и неденежные оборотные активы, и капитальных активов. Неденежные оборотные активы в основном складываются из запасов сырья, незавершенного производства и готовой продукции, иными словами, это выручка завтрашнего дня. Когда же я говорю о стоимости бизнеса, то имею в виду капитальные активы, благодаря которым эта выручка ежедневно создается. Можно грубо предположить, что неденежные оборотные активы финансируются за счет краткосрочных обязательств и примерно равны друг другу. Если мы сократим эти части равенства (под «равенством» имеется в виду валюта баланса), то получим: Cash + FA = MC + D (денежные средства плюс основные средства равны сумме акционерного капитала и долгосрочных обязательств).

Отсюда:

FA = MC + D – Cash, (9)

т.е. стоимость основных средств равна сумме рыночной капитализации компании и ее долгосрочного долга за вычетом ликвидных денежных средств на балансе компании.

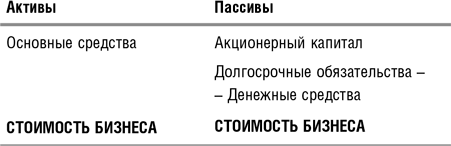

Далее предполагается, что имеющиеся в распоряжении компании денежные средства являются свободными, т.е. не используются для финансирования текущей деятельности и в этом смысле представляют собой резервы. По своей экономической сути они представляют собой накопления прошлых доходов, а не инструмент для создания новых. Что касается стоимости бизнеса компании, то, как я уже говорила, она определяется лишь стоимостью ее капитальных активов (основных фондов), их способностью создавать доход. Таким образом, мы получаем вышеупомянутую формулу:

Стоимость бизнеса = Стоимость капитальных активов = Стоимость акционерного капитала + Долгосрочные обязательства – Денежные средства.

Для упрощения понимания определения «стоимость бизнеса» мы использовали в наших рассуждениях баланс компании, в котором все активы и пассивы числятся по бухгалтерской (или балансовой) стоимости. На практике же нас будут интересовать реальные или рыночные стоимости и того и другого. Если бы мы составляли виртуальный баланс компании исходя из рыночных стоимостей ее активов и пассивов, то в капитальные активы у нас попали бы существующие у компании инвестиционные проекты, и их перспективы были бы отражены в рыночной стоимости акций компании. Однако общая логика наших рассуждений верна и для такого, скорректированного, баланса.

Итак, при сравнительной оценке использование в расчетах стоимости бизнеса (EV) (в отличие от прямого сравнения рыночных капитализаций (МС) компании-аналога и оцениваемой компании) позволяет нивелировать погрешность, возникающую из-за разницы в уровне задолженности (который измеряется как доля заемного капитала в общем финансировании компании или как отношение «заемный капитал/собственный капитал» — D/E ratio) и размерах свободных денежных средств у оцениваемой компании и группы аналогов. Эти различия — и, соответственно, погрешность — возникают, поскольку точные аналоги (компании, по всем показателям похожие на оцениваемую) найти крайне трудно. Если бы аналитику при выборе аналогов потребовалось бы еще и контролировать уровни задолженностей и свободных денежных средств оцениваемых компаний и их аналогов (отбирать в качестве аналогов компании с точно такой же структурой капитала, как у оцениваемой), то это сделало бы его работу практически невыполнимой. Но, как мы выяснили, для оценки по аналогии вовсе не требуется подбирать компании, схожие по этому фактору, ведь его влияние на оценку можно учесть путем нехитрых арифметических действий.

Рассчитав сначала мультипликатор с желаемым знаменателем и EV в числителе, аналитик может затем перейти к мультипликатору, содержащему в числителе МС. Если EV = МС + ND, то из этого следует, что:

MC = EV – ND = EV + Cash – D. (10)

Таким образом, стоимость акций компании есть сумма стоимостей ее бизнеса и свободных денежных средств за вычетом ее долгосрочных обязательств.

Теперь на абстрактных примерах покажем, как делаются расчеты. Для простоты сначала рассмотрим только разницу в денежных позициях между оцениваемой компанией и аналогом.

Предположим, что у компании А на балансе имеется $50 и ее рыночная капитализация равна $200. Компания Б имеет схожий бизнес, который в будущем предположительно будет приносить акционерам такие же доходы, как и бизнес компании А, но при этом у нее на балансе $100. Ни у той, ни у другой компании долгосрочных долгов нет. Из условий задачи следует, что бизнес компании А оценен рынком в $150 ($200 – $50). Тогда бизнес компании Б тоже должен стоить $150, но ее акции будут на $100 дороже, так как в них будет учтена стоимость денежных средств на балансе: 150 + 100 = $250.

Теперь допустим, что все условия вышеприведенного примера остаются в силе, но у компании А имеется еще долг в размере $75, а у компании Б — $90. Тогда стоимость бизнеса компании А составит: $200 + ($75 – $50) = $225, стоимость бизнеса компании Б, по аналогии, равна $225, а стоимость ее акций равна: $225 – ($90 – $100) = $235.

Приведенный пример наглядно показывает: на основе предположения о том, что компании А и Б имеют одинаковые бизнесы, нельзя сделать вывод об одинаковой стоимости их акций, поскольку на эту стоимость влияют как размер долгосрочной задолженности, так и накопления от предыдущей деятельности компаний. Таким образом, при оценке акций желательно всегда переходить от цены акций аналога к цене бизнеса аналога, а затем к цене бизнеса оцениваемой компании и наконец к цене ее акций: PA → EVA → EVБ → PБ. Иными словами, если бы мы делали расчеты стоимости акций через EBITDA, то формула выглядела бы так: MCБ = (EV/EBITDAA) × EBITDAБ – ND. В практических целях мы, как правило, ищем рыночную капитализацию, а в промежуточных расчетах используем стоимость бизнеса.

3.4. Котировки или цены крупных сделок? Премия за контроль

До настоящего момента — шла ли речь о цене одной акции, рыночной капитализации или стоимости бизнеса компании — подразумевалось, что в расчетах мы используем котировки ценных бумаг компании. Но помимо ежедневных котировок существуют и другие цены — это цены продажи крупных пакетов акций и цены сделок по поглощениям компаний. Как правило, при продаже крупного пакета цена одной акции в нем выше, а в случае поглощения компании — еще выше.

Так, в ходе одного из исследований [Barclay, Holderness 1989] было установлено, что крупные миноритарные пакеты (более 5%) в США торгуются со значительной премией к цене небольших пакетов (в 1978–1982 гг. эта премия составляла около 13% по отношению к рыночной цене до сделки и около 20% — к рыночной цене после сделки). Для проанализированной выборки сделок 13%-ная премия за крупный пакет составляет примерно 4% всей капитализации компании.

Большинство исследователей сходятся во мнении, что в цене крупного пакета акций учтена премия за контроль, так как контроль над компанией имеет цену. Одним из важнейших доказательств этой гипотезы является работа [Zingales 1995], где на временном периоде 1984–1990 гг. были исследованы цены акций тех американских компаний, которые имели два класса обыкновенных акций с одинаковыми имущественными правами, но с разными правами голоса. Были проанализированы все сделки с акциями, независимо от величины продаваемого пакета. Выяснилось, что даже при продаже неконтрольного пакета акции, дающие больше неимущественных прав, были в среднем на 10,5% дороже. И чем больше пакет в процентном отношении, тем выше премия. Была обнаружена также положительная зависимость величины премии от размера вознаграждения генерального директора компании. Почему это трактуется как подтверждение того факта, что контроль имеет цену? Вознаграждение сверх среднего уровня можно считать разновидностью личных выгод, которые менеджмент может извлекать из компании. Чем больше выгод, тем дороже контроль. Оказалось, что на счет разницы в вознаграждении можно отнести около 30% колебаний в величине премии, которая платится за контроль. Выяснилось также, что премии за контроль различаются в зависимости от страны и составляют: в Швеции — 6,5%; в Великобритании — 13,3%; в Канаде — 23,3%; в Швейцарии — 27%; в Израиле — 45,5% и в Италии — 81%.

Иногда покупка крупного, близкого к контрольному или даже контрольного пакета не ведет к автоматическому приобретению контроля над компанией, а только дает возможность получить его в будущем. Следовательно, цифры, приведенные выше, несколько занижают реальную стоимость контроля.

Здесь мы подошли к очень важному различию между оценкой на основе дисконтированных денежных потоков и оценкой на основе рыночной капитализации аналогов. Модель дисконтированных денежных потоков строится для 100% денежных потоков компании, поэтому теоретически оценка на основе этой модели является максимальной. Происхождение же премии за контроль как раз и связано с тем, что денежный поток распределяется между контролирующей стороной (владельцем контрольного пакета и высшим менеджментом компании) и миноритарными акционерами отнюдь не пропорционально их долям в капитале. Предполагается, что владелец контрольного пакета извлекает для себя дополнительные выгоды за счет миноритариев. К таким выгодам относятся личное потребление в рамках компании, трансфертное ценообразование с участием подставных компаний, и т.д. Рыночная капитализация, рассчитываемая на основе сделок по мелким пакетам, отражает ценность акций компании для мелких акционеров, и, согласно теории, она должна быть ниже оценки по дисконтированным денежным потокам, если та включает все денежные потоки, генерируемые бизнесом. Совокупная премия за контроль не может превышать разницу между рыночной капитализацией и оценкой на основе дисконтированных потоков. Так, если оценка компании по дисконтированным денежным потокам равна $200 млн, а ее рыночная капитализация — $120 млн, то размер совокупной премии за контроль не превышает $80 млн (или 66%).

Какие цены использовать при оценке — сделок, котировки или и те и другие, — вопрос нетривиальный. Понятно, что все зависит от целей. Если мы хотим оценить контрольный пакет, то, разумеется, нас интересует цена с учетом премии. Если же мы оцениваем мелкий пакет, то лучшим аналогом будут рыночные котировки. Блокирующий пакет (в большинстве стран это 25% + 1 акция), как правило, оценивается с премией по сравнению с ценой мелкого пакета, однако эта премия ниже, чем в случае контрольного пакета. Из этих рассуждений, однако, не следует, что цены сделок, по которым продавались контрольные пакеты или компании целиком, будут лучшими индикаторами для оценки контрольных пакетов по сравнению с рыночными котировками. С одной стороны, если мы используем сделки с контрольными пакетами, нам не нужно задумываться о размере премии за контроль, что является очень большим плюсом (однако при этом все равно остается проблема с учетом синергий между покупателем и продавцом, которые заложены в цену, если они в принципе есть). С другой стороны, достоверной информации по сделкам с крупными пакетами значительно меньше. Во-первых, потому, что слияния и поглощения — это не ежедневное явление, а во-вторых, потому, что во многих случаях информация о сделке сторонами не раскрывается. Вот тогда приходится пользоваться данными котировок и делать соответствующие корректировки. Потому-то для грамотной оценки на основе мультипликаторов и нужно иметь представление о возможных размерах этой премии.

Основным поставщиком статистики по размерам премий за контроль на американском рынке является компания FactSet, которая публикует квартальное исследование FactSet Mergerstat/BVR Control Premium Study. Эта база содержит данные по размерам премий, рассчитанных поквартально по отраслям и рынку в целом.

Согласно расчетам Mergerstat, в последние годы средние по рынку США премии за крупные миноритарные пакеты составляют 30–55%, а за контрольные пакеты — 40–60%.

К значениям премий, представленных в данной базе, нужно относиться как к очень приблизительным ориентирам. Разброс размеров премий по отдельным компаниям очень высок; к тому же за один квартал проходит слишком мало сделок, чтобы говорить о корректных (статистически значимых) средних. Кроме того, существует ряд факторов, которые могут вести как к завышению, так и к занижению премий. Я суммирую их ниже, базируясь на дискуссии в [Pratt 2009, pр. 63–64], в скобках — мое личное отношение к высказанным аргументам.

Два основных довода в пользу занижения премий таковы.

- Если какая-то компания приобретается, то цены акций похожих на нее растут, что понижает премии в последующих сделках в отрасли. (Думаю, что этот эффект очень слабый, ведь приобретение одной компании не ведет к автоматическому приобретению других, подобные сделки могут быть сильно отсрочены во времени и не связаны с модой на определенную отрасль.)

- При расчете средних не учитываются негативные премии, возникающие, когда покупатель приобретает компанию за цену ниже ее капитализации до того момента, когда рынку становится известно о предполагаемой сделке. Между тем негативные премии наблюдаются в 15% сделок.

Аргументы в пользу завышения премий выглядят, на мой взгляд, весомее, и премии за контроль по данным Mergerstat скорее несколько завышены, нежели занижены.

- Премии за контроль отражают и синергию между бизнесами покупателя и продавца. (В связи с этим некоторые специалисты предлагают рассчитывать премии только по сделкам, где покупателем был финансовый инвестор. Это, разумеется, имеет смысл, но тогда сравнимых сделок будет еще меньше.)

- Приобретаются компании, которые являются лучшими из лучших, и премии, уплачиваемые за них, нельзя применять к середнячкам. (Да уж! Это действительно так, и оценить этот эффект качественно очень сложно — он может быть сильным.)

- Покупатель в среднем переплачивает. Например, согласно исследованию [Kaplan 1995], проведенному на базе 70 сделок первой половины 1990-х гг., прирост совокупной стоимости в ходе приобретения на 13% раскладывается на 21%-ный выигрыш для продавцов акций и 8%-ные потери для покупателей компании. (Да, покупатель в среднем переплачивает, но, пожалуй, не так много, как следует из данных [Kaplan 1995]. В классической, правда старой статье [Jensen, Ruback 1983], где авторы суммировали результаты многочисленных исследований рыночных премий в сделках по слияниям и поглощениям на год написания статьи, показано, что при объявлении о сделке котировки покупателя в среднем практически не меняются, а это означает, что, по мнению рынка, в среднем переплаты нет.)

Итак, применять средние премии и скидки за контроль и его отсутствие при оценке конкретной компании нужно с большой осторожностью. В идеале лучше всего исходить из конкретной ситуации. Можно, например, пользоваться не средними значениями премий по отрасли в целом, а данными по компаниям-аналогам, а также учитывать качество оцениваемых активов. То же касается и скидок за отсутствие ликвидности, обсуждаемых ниже.

3.5. Цены сделок по закрытым или публичным компаниям? Скидка за неликвидность

Еще одним серьезным фактором, которым нельзя пренебречь для достижения сравнимости оцениваемой компании и компании-аналога, является ликвидность акций той и другой компаний. Термин «ликвидность» отражает простоту и быстроту, с которой ценная бумага может быть продана по репрезентативной текущей цене, без существенной скидки в случае быстрой вынужденной продажи. Аналогично тому, как инвесторы предпочитают платить премию за крупный, тем более контрольный, пакет, неликвидные бумаги они оценивают со скидкой по сравнению с ликвидными. Такая скидка называется «скидкой за отсутствие ликвидности», или «скидкой за ограниченную ликвидность» (liquidity discount или discount for the lack of marketability). Это касается как котирующихся, но низколиквидных бумаг, так и ценных бумаг закрытых (некотируемых) компаний, которые имеют еще меньшую ликвидность, чем низколиквидные котируемые бумаги.

Есть две основные причины существования скидки за недостаточную ликвидность. Первая связана с бóльшими трудностями при продаже крупных пакетов котируемых, но малоликвидных акций и акций закрытых компаний, нежели высоколиквидных акций. Последние могут быть проданы практически мгновенно, а деньги получены в течение нескольких часов. Спешная реализация малоликвидных акций связана с потерями, в том числе и из-за разрыва между ценой спроса и ценой предложения. Еще хуже обстоит дело с закрытыми компаниями. Продажа доли в такой компании может занимать несколько месяцев и бывает сопряжена с расходами на оценку пакета, подготовку информационных материалов, оплату услуг юридического и финансового консультантов и т.п. Количество интересующихся покупкой закрытой компании может быть меньше. Зачастую ситуация усугубляется тем, что устав компании содержит положения, ограничивающие возможность покупки или продажи акций.

Второй причиной существования скидки за неликвидность считается худший доступ к информации о компании в силу того, что к закрытой компании неприменимы требования к раскрытию информации, существующие для публичных компаний.

Чем серьезнее ограничения на продажу акций и чем хуже доступ к информации, тем выше величина скидки. Размер скидки становится меньше, если компания вынашивает планы первичного публичного предложения своих акций.

Кроме того, более высокую цену ликвидных акций можно объяснить через опционы: ликвидность акции можно рассматривать как опцион на ее продажу в любой момент — например, в тот момент, когда цена по какой-то причине явно завышена. Понятно, что в условиях волатильности цен активов такой опцион имеет стоимость.

На ликвидность акций закрытой компании влияет множество факторов, которые я бы разнесла на три группы:

- Факторы, связанные с ситуацией в отрасли и состоянием рынков капитала и слияний и поглощений в данной отрасли: принадлежность компании к «горячей» отрасли; количество сделок по слияниям и поглощениям в отрасли; количество потенциальных покупателей (которое, правда, зависит и от привлекательности самой компании).

- Факторы, связанные со структурой акционерного капитала и правами акционеров: количество акционеров (чем больше, тем лучше); концентрация собственников контрольной доли (чем меньше, тем лучше); размеры пакетов акций (крупный пакет ликвиднее); наличие или отсутствие конфликта акционеров (конфликт делает акции менее ликвидными); наличие соглашений, ограничивающих продажу акций; доступность и качество финансовой информации.

- Факторы, связанные с бизнесом компании: размер бизнеса (крупную компанию продать легче); прибыльность, дивидендная политика; компетентность менеджмента.

Эти факторы придумала не я, они перечислены в [Хитчнер 2008, с. 136–137], я только сгруппировала и отсекла менее значимые. Если бы оценщиком была я, то не увлекалась бы корректировками скидки за недостаточную ликвидность акций в зависимости от факторов, подобных компетентности менеджмента и т.п. Во-первых, трудно найти объективный измеритель компетентности, а во-вторых, компетентность должна отражаться в прибыльности и других финансовых показателях, а учитывать ее еще раз — это, на мой взгляд, двойной счет.

Как и в случае с премией за контрольный пакет, размер скидки за отсутствие ликвидности также стал предметом многочисленных эмпирических исследований. Ее расчет является нетривиальной задачей, и ученые-финансисты предлагают целый спектр решений.

Одним из стандартных приемов является сравнение котировок акций, торгуемых на бирже, и так называемых акций ограниченного обращения (restricted shares). Это акции, которые не прошли регистрацию в Комиссии по ценным бумагам и биржам США; раскрытие информации по ним делается в меньшем объеме, чем по обыкновенным акциям публичных компаний, и они могут начать свободно обращаться только через два года после выпуска. Акциями ограниченного обращения могут быть акции, размещаемые по закрытой подписке, акции, которыми покупатель расплатился с продавцом при поглощении компании, либо акции, ограничения на продажу которых на свободном рынке были наложены в момент IPO. Такие акции, как правило, могут быть проданы в частных закрытых сделках — вне рынка. Метод сравнения котировок свободно обращающихся акций и акций ограниченного обращения хорош тем, что он позволяет сравнивать цены на акции одних и тех же компаний.

Обобщая результаты почти двух десятков эмпирических исследований на основе анализа цен акций ограниченного обращения, можно сказать, что размер скидки за отсутствие ликвидности варьировал от 13 до 45% [Pratt 2009, p. 89]. До 1990 г. средняя (медианная) скидка составляла 33–35%, в 1990–1997 гг. — не выше 27%. Это исследователи связывают с введением в 1990 г. так называемого правила 144А и ослаблением ряда ограничений на торговлю акциями ограниченного обращения, в частности снятие требования регистрировать сделки с ними. В 1997 г. срок держания акций ограниченного обращения был сокращен с двух до одного года, что существенно повысило ликвидность этих акций и привело к еще большему сокращения дисконта, он стал ниже 20%. В 2008 г. срок держания акций ограниченного обращения сократился до полугода-года.

Еще одно решение состоит в анализе изменения цен одних и тех же акций, которые сначала торговались на OTC (over the counter, OTC), или внебиржевом рынке США, где ликвидность относительно низкая, а затем были включены в котировальный список Нью-Йоркской биржи.

Одно из самых известных исследований, проведенное в 1986 г. на материале 1966–1970 гг., показало, что средняя скидка составляет примерно 20% [Sanger, McConnell 1986]. Эти годы были выбраны не случайно, поскольку в то время еще не существовал NASDAQ, который создавался как внебиржевой, но более ликвидный, чем OTC, рынок.

Третий метод вычисления скидки за неликвидность предполагает сравнение цен акций одной и той же компании до и после IPO, до IPO — по ценам сделок закрытой продажи пакетов акций, при этом корректное применение этого метода подразумевает поправки на рост компании в период с момента продажи пакета и до проведения IPO, ведь IPO, как правило, проводят быстрорастущие компании. Считается, что, если сделана поправка на рост компании, этот метод недооценивает скидку за неликвидность, так как при оценке инвесторы учитывают перспективу IPO.

Самое обширное исследование с помощью этой методологии, проведенное оценщиком из США Джоном Имори (John Emory), охватывает период с 1980 по 2000 г. Средняя скидка, по его расчетам, составляет 46% — это для всех сделок, отстоящих от даты IPO не более чем на 150 дней. К сожалению, Имори свое исследование впоследствии не обновлял.

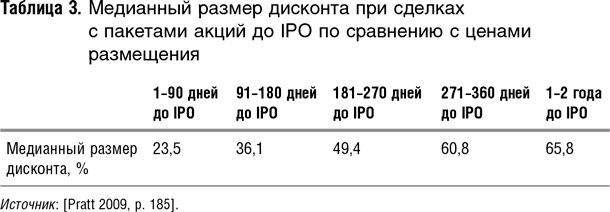

Другое серьезное исследование — Valuation Advisors' Lack of Marketability Discount Study. В этом исследовании цены IPO сравниваются с ценами сделок с пакетами акций в период, охватывающий два года до IPO. Исследование начато в 1995 г. и ведется по настоящее время. В табл. 3 представлены его результаты за период 1999–2007 гг.

С учетом разбивки по датам Имори получил схожие данные: у него скидка падает с 55% по сделкам, заключенным за 120–150 дней до IPО, до 30% по сделкам, заключенным в месяц перед IPO [Pratt 2009, p. 180].

Ни в первом, ни в во втором исследовании поправок на рост компании за период между сделками и IPO не производилось, таким образом, приведенные цифры размер дисконта завышают.

Обратите внимание, что в двух последних исследованиях изучалась несколько другая скидка, нежели в описанных выше: акции ограниченного обращения, особенно котирующиеся на OTC, более ликвидны, чем акции полностью закрытых компаний. Как мы видим из статистики, размер скидок при различных методологических подходах в общем соответствует степени ликвидности инструментов.

Однако хочу заметить, что методологию расчетов дисконта через цену сделок перед IPO я считаю не совсем некорректной. По моему мнению, размер скидки за неликвидность она должна завышать. Приведу простой пример. Часть сделок с акциями перед IPO — это продажа небольших пакетов так называемым репутационным инвесторам, например портфельным инвесторам с прекрасной репутацией (из инвесторов в российские активы это фонды Темплтона, семья фондов «Флеминг» и т.п.). Смысл данной сделки в том, что фонд покупкой пакета как бы дает гарантию качества акций другим инвесторам. Низкая цена сделки отражает не только разницу между ценой акций закрытой и публичной компании, но и плату за репутацию инвестора.

Интересующиеся методологическими вопросами расчета скидок за недостаточную ликвидность через цены до и во время IPO, а также через котировки акций ограниченного обращения найдут изложение интересной дискуссии в [Хитчнер 2008]. Я не вдаюсь в нее здесь, поскольку для практикующих оценщиков это уже такие дебри, в которые многие углубляться не захотят.

Контрольный вопрос 4

Стоит ли при оценке закрытой компании в ходе ее дружественного поглощения применять скидку за отсутствие ликвидности в полном размере? Какие аргументы вы можете привести в защиту своей позиции? Частично ответ на этот вопрос приведен ниже, поэтому, если вы хотите ответить сами и проверить себя, отложите на время книгу и не заглядывайте вперед.

Наконец еще один метод — сравнение мультипликаторов цен сделок схожих публичных и закрытых компаний.

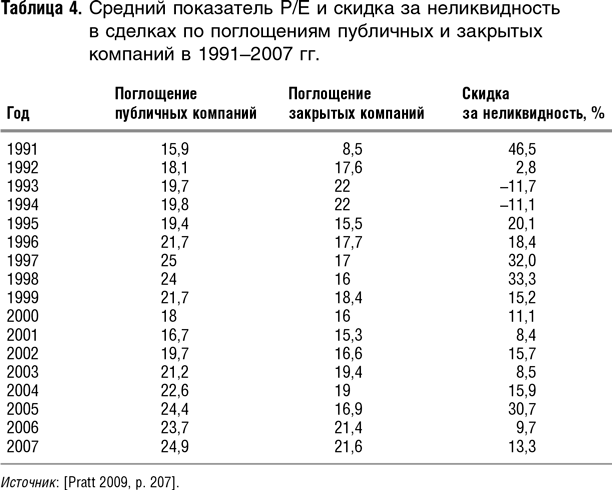

Согласно данным Mergerstat Review 2001, 2006 и 2008 гг., средний показатель P/E в сделках по поглощениям публичных и закрытых компаний в 1991–2007 гг. составлял от –11% до 46%. См. табл. 4 ниже.

Согласно исследованию [Koeplin, Sarin, Shapiro 2000], в 1984–1998 гг. средняя скидка за закрытую компанию по показателю EV/EBIT составляла 30%, а EV/EBITDA — 18%. Еще одно, недавнее исследование [Officer 2007] показало, что размер дисконта зависит от состояния дел на кредитном рынке, которое влияет на способность владельцев бизнеса искать другие источники ликвидности. В годы, когда долговое финансирование доступное и дешевое, дисконт для закрытых компаний составил в среднем 14%, а в годы, когда оно дорогое и найти его трудно, — 23%. В том же самом исследовании было показано, что дисконт зависит также и от того, чем расплачивается покупатель бизнеса: он выше (22%), если это акции, и ниже (12%), если это деньги. Средний дисконт, по данным исследования, составил 17%. В работе [Franco, Gavious, Jin, Richardson 2007], которая считается одним из самых масштабных исследований скидки за закрытость компании на сегодняшний день, по мультипликатору EV/EBITDA она оценивается в 37%, а по EV/Sales — в 21%.

Из анализа эмпирических данных можно сделать однозначный вывод: при покупке небольших пакетов ценных бумаг скидка за отсутствие ликвидности больше, чем при покупке контрольного пакета компании. Я полагаю, это вполне логично, поскольку:

- покупатель контрольного пакета в меньшей степени озабочен его ликвидностью, чем портфельный инвестор, зарабатывающий на торговле акциями;

- зачастую поглощение публичной компании приводит к ее превращению в закрытую и делистингу (исключению из котировального листа биржи). С этой точки зрения опять не очевидно, что публичная компания при покупке должна стоить дороже, чем аналогичная закрытая;

- как уже было сказано, есть две причины существования скидки за отсутствие ликвидности: трудности с продажей бумаг и худший доступ к информации. Худший доступ к информации затрудняет оценку справедливой цены акций и повышает риски инвестора. При дружественной сделке по приобретению компании объем раскрытия информации может даже превышать тот, который раскрывается публичными компаниями по требованию законодательства. В связи с этим, по моему мнению, применение полной скидки в том случае, когда покупатель проводит комплексную бизнес-, финансовую и юридическую проверку (due diligence), необоснованно.

Западные ученые придерживаются схожего мнения относительно размеров скидки за неликвидность при покупке контрольных пакетов. Так, Пратт считает, что ее можно применять, но она тогда должна быть гораздо меньше, чем в случае миноритарного пакета [Pratt 2009, p. 5]. В книге [Хитчнер 2008, с. 5] отмечается, что к контрольным пакетам скидка за недостаточную ликвидность в принципе не должна применяться, но многие аналитики с этим не согласны.

Что касается размеров скидки, то не хотелось бы делать никаких выводов о ее правильном размере «в среднем по больнице». По той причине, что не очень нравится сама идея скидки за неликвидность (хотя теоретически обосновать ее применение можно). Уоррен Баффетт, например, считает, что закрытая форма лучше подходит многим компаниям, и любые компании, которые он приобретает целиком, делает закрытыми. См. [Чиркова 2008]. С другой стороны, верно и то, что он старается в первую очередь покупать именно закрытые компании, поскольку они, как правило, обходятся дешевле. Поэтому разрешите оставить читателя наедине со статистикой и предложить ему оценить возможный размер скидки исходя из конкретных обстоятельств той или иной компании. Если кому приведенных мною цифр мало, то в [Хитчнер 2008] можно найти результаты и других исследований премий и скидок, правда, они не отличаются радикально. Там же можно найти описание исследований размеров скидки в зависимости от внешних и внутренних факторов компании. Любопытно об этом почитать, но я бы не стала так глубоко вдаваться в схожие подробности в целях оценки акций на российском рынке.

Контрольный вопрос 5

Вопрос о суммируемости скидок и премий. Допустим, что оцениваемая компания является закрытой и нужно оценить 100% ее акций, т.е. контрольный пакет. Вы подобрали группу компаний-аналогов, в которую входят котируемые компании с высоколиквидными акциями. Вы собираетесь провести сравнительную оценку на основе рыночных котировок. Какие скидки и премии вы используете?

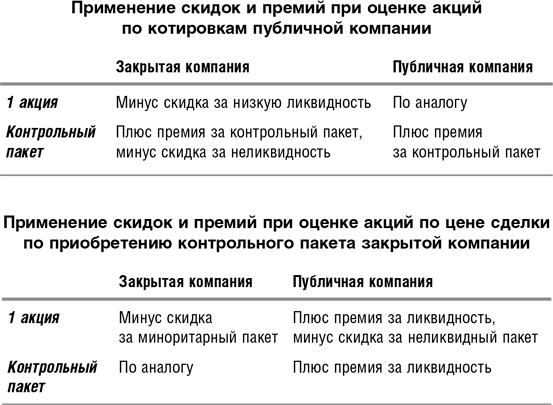

Вышесказанное можно представить в виде таблиц, которые суммируют применение премий и скидок в зависимости от аналога и оцениваемого объекта.

3.6. Цены активов

До сих пор мы обсуждали мультипликаторы, числитель которых представляет собой рыночную стоимость акций или стоимость бизнеса (EV), рассчитанную на основе рыночной стоимости акций. Однако существуют и иные возможности. Если в знаменателе мультипликатора стоит какой-либо показатель, характеризующий мощности компании, то в числителе, в зависимости от ситуации, могут стоять различные стоимости активов, например стоимость возмещения активов (replacement cost), т.е. стоимость строительства предприятия с учетом его амортизации, или ликвидационная стоимость. Об оценке компаний по активам мы поговорим в главе 6.

В моей практике был случай. Возникла необходимость оценить новый российский гофрокартонный завод. Было известно, что его оборудование приобреталось по ценам существенно ниже рыночных, а точные данные о стоимости строительства производственных помещений отсутствовали. Более того, завод строился в 1999–2000 гг., и на дату оценки (конец 2001 г.) цены в строительстве существенно возросли. В одном из вариантов предлагалось оценить исторические вложения собственников, что и было сделано. В качестве альтернативы этому можно было найти данные по стоимости строительства других гофрокартонных производств в России. Оказалось, что такие данные существуют, так как иностранные инвесторы — а их в этой отрасли много — охотно рассказывают, какие средства они вложили в российские проекты. Сделав поправки на разницу в оснащенности аналогов и оцениваемого завода, мы пришли еще к одной оценке.

К этому примеру мы еще вернемся в главе 10, где речь пойдет о временных корректировках.

Такие показатели, как стоимость строительства на единицу мощности, часто используются в оценке, поскольку во многих случаях компании, покупающие существующий бизнес, принимают решение исходя из того, что дешевле: купить готовое производство или его построить. При этом, естественно, принимаются во внимание и сроки получения отдачи от вложений. Если при покупке завода инвестор начинает получать доходы немедленно, то при строительстве — только с момента его запуска, тогда как инвестирование средств в строительство начинается с первого дня. Получается, что при прочих равных условиях покупка по цене строительства оказывается выгодной.

3.7. Краткие выводы

- При определении «двухуровневых» мультипликаторов (например, вида P/E) не имеет значения, как проводятся все расчеты — по компании в целом или на одну акцию.

- Для более сложных мультипликаторов, учитывающих темпы роста компании (например, вида (P/E)/g), это различие становится важным. Это объясняется тем, что темпы роста прибыли на одну акцию могут существенно отличаться от темпов роста прибыли компании в целом, поскольку рост может обеспечиваться благодаря новым инвестиционным проектам или приобретению компаний, финансируемых за счет новых выпусков акций. При этом роста прибыли на одну акцию не происходит.

- Для расчета мультипликаторов считается корректным в рыночной капитализации учитывать также суммарную капитализацию опционов. Если доля «опционной составляющей» в общей капитализации компании существенна, то P/Е, рассчитанный на основе рыночной цены одной акции и прибыли на одну акцию, может быть значительно искажен.

- Расчет мультипликатора оцениваемой компании с числителем в виде стоимости акций, при котором сначала производится уравнивание тех мультипликаторов оцениваемой компании и аналога, в числителе которых стоит стоимость бизнеса (EV), является более точным, чем «прямое» уравнивание мультипликаторов, «завязанных» на стоимости акций. Такой расчет позволяет учитывать в оценке акций ту разницу, которая возникает из-за различной доли долга в структуре капитала оцениваемой компании и ее аналога.

- При использовании рыночных котировок акций для оценки крупных пакетов нужно производить дооценку пакета с учетом премии за контроль, и наоборот, при использовании цен сделок по слияниям и поглощениям для оценки мелких пакетов акций необходима скидка за миноритарный пакет.

- При сравнении закрытой и публичной компаний необходимо применять скидку за отсутствие ликвидности.