Что такое мультипликаторы, как они возникли и как применяются

2.1. «Сто тысяч почему» — о мультипликаторах

В переводе с английского термин «мультипликатор» (multiplier) обозначает множитель, или коэффициент. Для оценки стоимости компании мы умножаем на этот коэффициент какой-нибудь из показателей компании.

Допустим, например, финансовый рынок считает, что стоимость компании по производству зубочисток должна в 1,5 раза превышать ее годовую выручку. Если компания А производит зубочисток на $100 в год, то она должна стоить $100 × 1,5 = $150.

На простейшем примере мы увидели механизм применения мультипликаторов. Он кажется простым, однако, чтобы грамотно использовать мультипликаторы для оценки компаний, нужно очень многое о них знать.

Контрольный вопрос 2

Какие вопросы у вас возникают, когда вы смотрите на этот пример? Попробуйте сформулировать все «почему?», которые приходят вам в голову, и сравнить их с вопросами, задаваемыми ниже в книге.

На мой взгляд, здесь логично было бы задать следующие вопросы.

- Почему мы решили, что стоимость компании зависит именно от ее выручки? Может быть, компания А работает крайне неэффективно, и ее убытки составляют 10 центов на каждый доллар выручки, и чем больше выручка, тем больше убытки?

- Готовы ли будут инвесторы вкладывать деньги в такую компанию в принципе и уж тем более по такой цене, т.е. платить $1,5 за каждые 10 центов годовых убытков, иными словами, «покупать убытки»?

- Не лучше ли оценивать компанию на основе ее чистой прибыли и умножать эту чистую прибыль на какой-нибудь другой коэффициент? Тогда как наша компания, будучи убыточной, ничего не стóит, каким бы этот (нормативный) коэффициент ни был, поскольку при его умножении на отрицательное число результат не может быть положительным.

- Почему мы решили, что для получения стоимости компании выручку нужно умножать именно на 1,5, а не на 1,3; 1,7 или 0,7?

- Когда мы говорим, что компания зарабатывает $100 в год, то какой отрезок времени мы имеем в виду — прошлый, текущий или будущий год? Хорошо, если ее выручка стабильна, тогда можно не задумываться об этом, а если нет? Например, в прошлом году она заработала $70, в этом заработает $100, а в следующем — $150? А если ее бизнес цикличен, и цикл выглядит так: $80, $90, $100, $90, $80, $90, $100 в год и т.д.?

Поиском ответов на эти и другие вопросы мы займемся в последующих разделах книги.

2.2. Логика мультипликаторов на примере показателя P/E

Начнем наши рассуждения с простейшего и всем известного мультипликатора «цена/прибыль» (price/earnings — P/E), который представляет собой отношение цены одной акции к чистой прибыли на одну акцию (за год) и равен, естественно, рыночной капитализации компании, деленной на чистую прибыль компании в целом. Иными словами, P/E показывает, во сколько раз больше инвесторы готовы заплатить за компанию по сравнению с зарабатываемой ею чистой годовой прибылью. Если мультипликатор Р/Е равен 5, то это означает, что инвесторы, покупающие акции компании, готовы платить за них из расчета $5 за $1 годовой чистой прибыли компании. Теперь проведем ряд простейших рассуждений.

Предположим, что компания Х зарабатывает каждый год $1 чистой прибыли, которая полностью выплачивается в виде дивидендов, т.е. доля дивидендов в чистой прибыли (payout ratio) равна 100%, и так до бесконечности.

Держатель такой акции каждый год получает доход в виде дивидендов:

С = DIV = E × (1 – b) = E, (1)

где DIV — дивиденды, b — доля реинвестируемой прибыли, т.е. (1 – b) — доля прибыли, выплачиваемой в виде дивидендов.

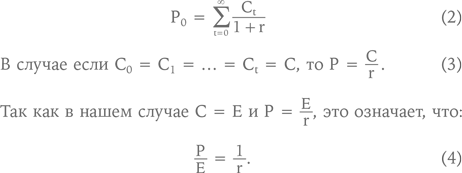

Допустим, что требуемая инвесторами доходность вложений в эту компанию равна 20%. Сколько будут стоить акции такой компании? Вспоминаем начало учебника по корпоративным финансам. Цена акции есть сумма дисконтированных денежных потоков, приносимых данной акцией в бесконечном периоде:

Таким образом, если компания ежегодно зарабатывает $1 чистой прибыли, то инвесторы, требующие 20%-ную доходность на свои вложения, оценят ее в $5, а ее мультипликатор Р/Е будет равен 5. Как видно из формулы, в данном случае Р/Е — это коэффициент, обратный норме дисконта.

В простейшей ситуации, когда выплаты по акции составляют $1 ежегодно вплоть до бесконечности, при Р/Е компании, равном 5, требуемая инвесторами доходность на свои вложения равна 20%, при Р/Е = 4 она составит 25%, а при Р/E = 10 будет 10% и т.д.

Понимание того, что при определенных упрощениях мультипликатор Р/Е есть число, обратное норме дисконта, дает нам возможность разобраться, какие предположения лежат в основе грубой оценки компании при помощи этого коэффициента. Традиционное дисконтирование чистой прибыли можно свернуть в более короткую формулу  (где С — ежегодный чистый денежный поток), но только для тех случаев, когда актив приносит одну и ту же чистую прибыль из года в год, а дисконт не меняется.

(где С — ежегодный чистый денежный поток), но только для тех случаев, когда актив приносит одну и ту же чистую прибыль из года в год, а дисконт не меняется.

Таким образом, когда мы, вместо расчета реальных значений коэффициента Р/Е с использованием данных по компаниям-аналогам, производим деление текущей прибыли оцениваемой компании на норму дисконта, обратную требуемой доходности, или, иначе говоря, капитализируем текущую прибыль оцениваемой компании, мы исходим из предположения о ее стабильности. В каких же случаях описанное применение мультипликатора P/E будет давать наибольшую погрешность в оценке? Это происходит, если чистая прибыль компании нестабильна и текущий год не является типичным! Это может относиться как к компании из цикличной отрасли, так и к быстрорастущей компании и даже к компании, которая будет создана на короткий срок, ведь применение формулы perpetuity подразумевает, что объект оценки живет вечно!

Контрольный вопрос 3

Предположим, что мы будем оценивать компанию на основе мультипликатора Р/Е, рассчитанного как число, обратное норме дисконта, и применимого к прибыли оцениваемой компании за текущий год. Какую оценку — завышенную или заниженную, — если сравнивать ее с дисконтированием чистой прибыли, мы получим в следующих случаях:

а) компания будет продолжать свою деятельность только 10 лет; остаточная стоимость активов = 0;

б) отрасль цикличная, и в текущем году был спад;

в) прибыль компании будет расти на 5% в год вплоть до бесконечности;

г) прибыль компании будет расти на 5% в год в три последующих года, а затем будет оставаться неизменной?

Естественно, когда есть понимание искажений в оценке при таком использовании P/E, возникает вопрос, как сделать эту оценку более точной. Здесь возможны два варианта действий:

- Во-первых, можно попытаться уточнить (скорректировать) значение мультипликатора Р/Е. Если мы знаем, что для компании, которая будет приносить инвестору $1 в год на бесконечном отрезке времени, Р/Е равен 5, то, возможно, для компании, которая будет приносить инвесторам $1 только в течение 20 лет, Р/Е должен быть равен 4?

- Во-вторых, можно сконструировать другие мультипликаторы, которые будут больше подходить для оценки конкретной компании, то есть обеспечат более точный результат.

В первом случае следует задаться вопросом, откуда берутся значения мультипликаторов. До этого момента, спрашивая, сколько стоит компания, мы делали допущение о том, что ее Р/Е равен 5 и она зарабатывает $1 чистой прибыли в год. А откуда мы знаем, что Р/Е компании должен быть равен 5? Это число может быть нам дано только в задачке из учебника, а на практике его необходимо найти.

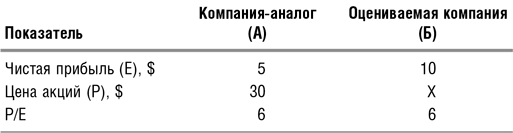

Для этого используется известный нам мультипликатор какой-либо компании или группы компаний, принимаемых за аналог оцениваемой компании (впоследствии я буду употреблять слово «аналог», уже не оговаривая, что речь может идти и о группе компаний). У компании-аналога А нам должна быть известна ее прибыль на 1 акцию и цена акций (положим, они котируются на бирже), а у оцениваемой компании Б мы знаем только прибыль на 1 акцию:

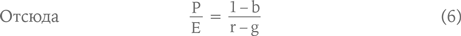

Затем для оценки нужной нам компании мы можем составить простую пропорцию:  отражающую наше предположение о том, что мультипликаторы компании-аналога А и оцениваемой компании Б равны. Отсюда:

отражающую наше предположение о том, что мультипликаторы компании-аналога А и оцениваемой компании Б равны. Отсюда:

Компания Б в два раза дороже компании А, потому что ее чистая прибыль в два раза больше.

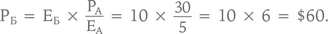

Вспомним, что мы говорили о недостатках показателя P/E: оценка по текущей прибыли и по этому показателю, рассчитанному как число, обратное норме дисконта, совпадает с более точной оценкой методом дисконтирования только в том случае, если компания зарабатывает одну и ту же прибыль каждый год вплоть до бесконечности, а дисконт неизменен. В противном случае возникает погрешность, направление которой мы пытались определить, отвечая на контрольный вопрос 3. Допустим, что чистая прибыль на 1 акцию растет определенными темпами. Тогда формула дисконтирования такого возрастающего денежного потока сворачивается в известную формулу Гордона:

где g — темпы роста прибыли.

и при 1 – b = 1, т.е. когда прибыль не реинвестируется и полностью выплачивается в виде дивидендов:

Формула (5) выявляет влияние источников роста компании на ее стоимость. Чем меньше b, тем больше знаменатель дроби и тем больше P/E. Упрощенно, если компания растет без дополнительных капитальных вложений или инвестиции малы, то мультипликатор P/Е такой компании будет выше. Если же, напротив, инвестиции неэффективны или речь идет об объективно капиталоемком бизнесе, когда доля дивидендов в прибыли мала, а темпы роста компании невысоки, то P/Е должен быть ниже. Из этих рассуждений следует, что, применив мультипликатор, обратный норме дисконта, мы можем недооценить или переоценить компанию по сравнению с результатом, полученным при дисконтировании, так как не учтем рост прибыли и его источник. Таким образом, существует теоретическая причина, по которой применение для оценки мультипликатора, обратного норме дисконта, не всегда оправданно.

И как поступить, если у компании-аналога прибыль испытывает те же колебания, что и у оцениваемой компании? (Это вполне разумное предположение, поскольку цикличны именно отрасли.) Считается, что эффективный и рациональный рынок учел эти колебания в цене акций аналога, и мультипликатор Р/Е компании-аналога уже скорректирован и не содержит этой погрешности! А это означает, что чем точнее выбран аналог, тем точнее будет оценка! Если мы уверены, что наш аналог хорош, т.е. очень похож на оцениваемую компанию, то, не слишком задумываясь о том, каков экономический смысл Р/Е, мы придем к точному результату, даже не имея возможности расшифровать значение Р/Е и соотнести его с полученным при дисконтировании! Другое дело, что, для того чтобы выбрать точный аналог, мы должны четко понимать, какие ключевые факторы влияют на значение Р/Е.

Существует еще одна причина, почему для расчета Р/Е мы все же используем данные сравнимых компаний, а не манипуляции с нормой дисконта (требуемой доходностью) для оцениваемой компании. Допустим, мы уверены, что вложения в оцениваемую компанию будут приносить по $1. Ежегодно до бесконечности, тогда при g = 0 мы будем иметь  Но дело в том, что мы не всегда знаем значение r для оцениваемой компании. Именно аналогия и позволяет установить норму доходности, которую требуют инвесторы на свои вложения в подобные бумаги. Таким образом, применяя мультипликатор Р/Е компаний-аналогов при оценке нашей компании, мы фактически выявляем этот дисконт, ведь Р/Е является его косвенной оценкой! Это и есть практическая причина того, почему конструирование мультипликаторов исходя из нормы дисконта не всегда применимо.

Но дело в том, что мы не всегда знаем значение r для оцениваемой компании. Именно аналогия и позволяет установить норму доходности, которую требуют инвесторы на свои вложения в подобные бумаги. Таким образом, применяя мультипликатор Р/Е компаний-аналогов при оценке нашей компании, мы фактически выявляем этот дисконт, ведь Р/Е является его косвенной оценкой! Это и есть практическая причина того, почему конструирование мультипликаторов исходя из нормы дисконта не всегда применимо.

Итак, мы уточняем оценку путем более точного выбора аналога, но, кроме того, мы можем попытаться посмотреть, по какому из показателей оцениваемая компания и ее аналог больше всего схожи и динамика каких показателей более близка, и применить в этом случае другой мультипликатор.

Допустим, мы хотим оценить компанию, прибыль которой подвержена случайным колебаниям вокруг некоторого среднего значения, но при этом выручка из года в год стабильна. Может быть, нам лучше оценивать компанию по выручке на основе мультипликатора Р/S (где S (sales) — объем продаж, выручка), как в примере, открывающем эту главу? Альтернативных вариантов здесь множество, однако наиболее логически и математически обоснован мультипликатор Р/Е — у него, как мы выяснили, есть четкий экономический смысл. Упрощенно, в предположении о стабильной прибыли, он является числом, обратным норме дисконта, и его применение тождественно дисконтированию стабильных денежных потоков по фиксированной норме дисконта. Другие мультипликаторы, хотя их применение и аналогично применению Р/Е, не имеют никакого отношения к норме дисконта! По мультипликатору Р/Е вы вычисляете дисконт или ту доходность, которую инвесторы хотят получить от вложений в подобную компанию. По мультипликатору Р/S этого сделать нельзя! Форма у него та же, сконструирован он по аналогии, но первоначальный смысл (упрощение дисконтирования) здесь уже утрачен!

Итак, сравнительная оценка состоит из трех основных шагов:

- принятие решения о том, какой мультипликатор или группу мультипликаторов лучше применить для оценки компании;

- выбор аналога и вычисление значений мультипликаторов;

- собственно оценка компании на основе найденных мультипликаторов.

2.3. Краткие выводы

- Для компании, выплачивающей своим акционерам $1 на акцию ежегодно в бесконечном периоде, показатель P/E равен числу, обратному норме дисконта r. Капитализировать текущую прибыль по рассчитанному таким образом мультипликатору Р/Е можно только для стабильных компаний.

- Для компании, выплачивающей своим акционерам дивиденды, которые в году 1 составляют $1 на акцию и растут темпами g вплоть до бесконечности, мультипликатор P/E равен 1/(r – g), т.е. он выше, чем в том случае, когда дивиденды не растут.

- При прочих равных условиях акции растущих компаний стоят дороже, чем акции нерастущих. Оценка стабильной компании по мультипликаторам растущей компании привела бы к ее переоценке, и наоборот.

- Для оценки компании важен также источник роста: выше будет оценена компания, у которой капиталоемкость роста ниже.