Инвестиции

Риски. Определение профиля риска

Что ж, бюджет оптимизирован. Активы с пассивами — тоже. Подбираемся к теме инвестиций. Однако, прежде чем говорить о том, куда вложить деньги, нужно определиться, насколько вы готовы рискнуть. Конечно, речь не идет об игре в казино, но все же следует понять, к какому типу инвесторов вы относитесь. Зная свой уровень риска, вы сможете подобрать инвестиционные инструменты, подходящие именно вам.

Всего есть три основных типа инвестиций:

- Консервативные. Инвестиции с гарантией сохранности изначально вложенных средств, но небольшой доходностью в пределах 5–15%. Капитал, как правило, растет медленно, но постоянно.

- Умеренные. Инвестиции без гарантии сохранности первоначальных вложений, но с небольшим риском. Доходность колеблется от 10 до 20% в долгосрочных периодах. На небольших промежутках времени могут быть и отрицательные результаты.

- Агрессивные. Инвестиции без каких-либо гарантий, с повышенной степенью риска, но с возможностью получения очень хорошей прибыли.

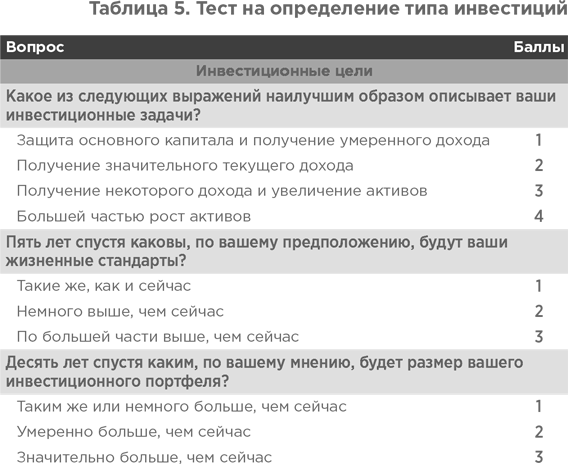

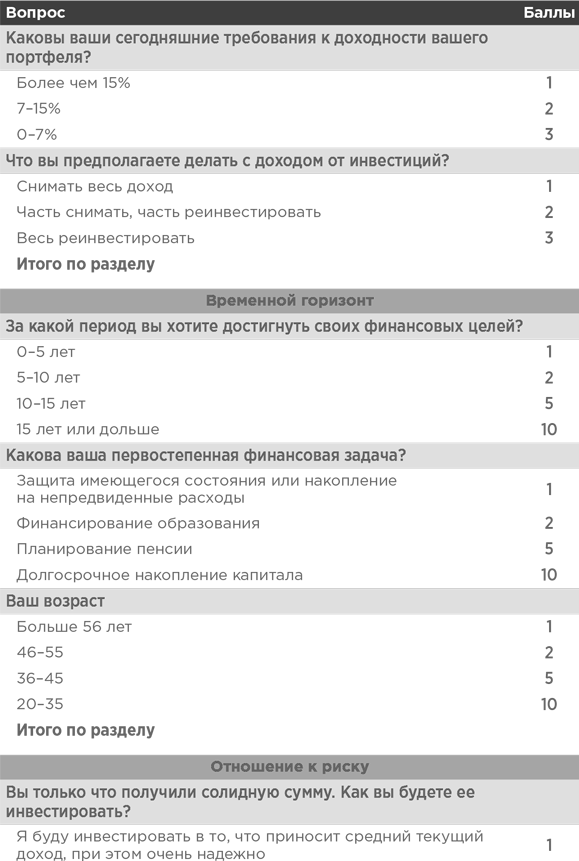

Пройдя тест ниже, вы определите, какой тип вам больше всего подходит. Однако это совсем не значит, что агрессивный инвестор должен вкладываться только в крайне рисковые инструменты. Это говорит о том, что доля таких инвестиций в его портфеле должна быть больше, чем консервативных или умеренных.

Итак, вопросы и варианты ответов к ним, которые помогут вам определиться с принадлежностью к одному из типов инвесторов:

Выберите наиболее подходящий вам вариант ответа к каждому ответу и посчитайте сумму баллов. Оцените полученный результат:

- 25–35 баллов — консервативный инвестор;

- 36–45 баллов — умеренный инвестор;

- 46–55 баллов — агрессивный инвестор.

Какой бы результат у вас ни получился, имейте его в виду, но прошу, руководствуйтесь здравым смыслом. Например, по ответам вышло, что вы — агрессивный инвестор. А вы даже банковский депозит ни разу не открывали, ничего пока не смыслите в инвестициях и боитесь. Вдохните, выдохните и никуда не вкладывайте свои деньги, пока не изучите тему от и до. Только при абсолютном понимании инвестиционного инструмента можно его использовать.

Помимо своего профиля риска, надо понимать и возможные риски в целом. Где вы можете потерять свои деньги? Как это может произойти? Я бы выделила два основных риска — рыночный и валютный.

Рыночный — основной. Речь идет о риске изменения стоимости активов под влиянием колебания рынков. И чем сильнее будут колебания цен, тем выше риск. Ведь если в один день вам понадобится вывести деньги из активов, цена (при значительных ее изменениях) может быть как на пике, так и в минусе.

Валютный риск вы наверняка на себе ощущали, и не раз. Речь идет об изменении стоимости активов в зависимости от курсов валют: 100 долларов — неизменны, но вот их рублевый эквивалент может существенно отличаться даже в рамках одного месяца, как показывают события последних лет.

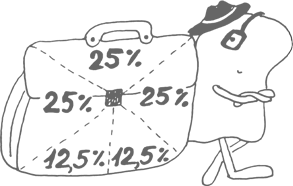

Избежать всех рисков невозможно. Тут нужен грамотный риск-менеджмент. Говоря проще — нужно от рисков защищаться. И универсальным рецептом будет диверсификация, то есть распределение средств между различными активами. Говоря еще проще — не стоит класть все яйца в одну корзину.

Когда меня спрашивают «А может, купить доллары?» или «А может, вложиться в недвижимость?», я всегда отвечаю: «Да, можно, но не только». То есть нет одного-единственного отличного актива, который подходит всем. Нужно распределить деньги по разным инструментам. Докажу на цифрах.

Допустим, у вас было 100 000 рублей. Вы купили доллары на всю сумму. Рублей так по 68. А потом доллар упал до 57 рублей, и ваши 100 000 рублей превратились в 83 000. Вы потеряли 17%.

А если бы вы вложили эти 100 000 хотя бы пополам в доллары и, например, самое банальное, в банковский депозит под 9%, то на руках у вас суммарно было бы 96 400 рублей. Потеря бы составила всего 4,6%. За счет диверсификации, за счет того, что, пока доллар падал, депозит продолжал приносить доход, вы сократили бы ущерб в 3,7 раза.

Бояться не нужно. Как и в любом деле, в случае с инвестициями нужно очень хорошо понимать, что вы делаете, что происходит и какие есть риски. И просто идти к своим целям. Все обязательно получится.

Резюме:

- Пройдите тест и определите, к какому типу инвестора вы относитесь.

- Подумайте, совпадает ли результат теста с вашим мировосприятием.

Банковские продукты

Как выбрать банк?

Самый простой и привычный способ инвестировать деньги — обратиться в банк. Думаю, что многие из вас имеют счета в банках, карты или депозиты. Основная проблема тут в том, что многие только банковскими услугами и ограничиваются. Но, друзья, не депозитом единым! Впрочем, об этом чуть позже.

Пока нам нужно разобраться, как грамотно выбрать банк и какие банковские продукты в каких случаях нас могут заинтересовать.

После того как вы определили, к какому типу инвестора относитесь, можно пользоваться следующей схемой:

- Выбрать абсолютно любой банк, где устраивает ставка, если вы — агрессивный инвестор.

- Выбрать банк из топ-50, если вы умеренный инвестор.

- Выбрать банк из топ-20, если вы консервативный инвестор.

Страхование вкладов нивелирует ваши риски, какой бы банк вы ни выбрали. При условии, что на счету хранилось не более 1,4 миллиона рублей, в случае отзыва у банка лицензии свои деньги вы обязательно вернете.

Но мы же помним, что тип инвестора — это не только про риски, но еще и про душевный комфорт. Для консерватора проблемы с банком, ожидание собственных денег, написание дополнительных заявлений могут стать серьезным стрессом. А инвестиции должны жизнь упрощать, а не усложнять.

Для тех, кто предпочитает досконально во всем разбираться, предлагаю систему отбора банков по шести критериям.

1. Рейтинг международного агентства.

Основные агентства — Standard & Poor's, Moody's, Fitch Ratings. Чем выше рейтинг — тем лучше, что логично. Выражается этот рейтинг, как правило, буквенным обозначением: максимум — это ААА, и далее по убывающей.

Можно ли доверять агентствам? Полностью — нет, но если не их рейтинги, то вам придется исследовать рынок самостоятельно. И вот тут 100% гарантия того, что у вас получится хуже, чем у профессионалов.

2. Финансовые показатели банка.

Их много, и есть довольно сложные для понимания параметры. Но копаться во всей отчетности сразу не стоит. Нас с вами интересуют два основных показателя — чистая прибыль и отчетность по международным стандартам. Найти эту информацию несложно. Мой любимый сайт — banki.ru, где есть как свежие ставки по кредитам и вкладам, так и подробная информация о банках.

Чистая прибыль — это итоговый финансовый показатель, представляющий комплексный результат работы банка за минусом всех налогов и обязательных платежей. Прибыль растет — все хорошо, падает — надо насторожиться.

Через чистую прибыль можно отследить как соблюдение банком налоговых обязательств, так и размер выплачиваемых дивидендов. Если большая часть прибыли направляется именно на выплату дивидендов, то банк снижает свой потенциал для дальнейшей работы. В идеале должно быть наоборот — основная часть чистой прибыли должна направляться на капитализацию, на наращивание собственных средств, что повлечет за собой развитие банка.

Международные стандарты финансовой отчетности (МСФО) — это, по сути, привычная нам «советская» бухгалтерская отчетность, но по западным стандартам. Почему нам, простым потребителям, важен этот показатель? Дело в том, что только отчетность в формате международных стандартов дает реальное представление о делах банка. Российская же отчетность тесно связана с налоговыми обязательствами, что в худшую сторону сказывается на ее объективности.

3. Акционерный банк.

Банк будет акционерным, если его ценные бумаги торгуются на бирже. Найти эту информацию несложно (как правило, она есть на сайте самого банка). Важно это потому, что такие банки регулярно размещают в открытом доступе всевозможные виды отчетности для участников биржи. А трейдеры и аналитики следят за состоянием банка внимательнее, чем мы с вами.

4. Отзывы.

Тут нам в помощь сайты banki.ru и sravni.ru. Но по поводу отзывов сразу хочу вас предупредить: скорее всего, большинство из них будут негативными, если не сказать пугающими. Связано это с тем, что довольный клиент не пойдет писать хвалебные оды чудесному банку, а отправится дальше по своим делам. Недовольный же человек постарается написать везде, да еще и приукрасить ситуацию в свою пользу. Ну и заказные отзывы от конкурентов никто не отменял (впрочем, как и положительные, купленные банком).

Как же в этом «болоте» найти то, что будет действительно полезно? Ваша задача — отслеживать тенденции в отзывах. Если несколько человек жалуются, что банк, например, заморозил выдачу вкладов — дела не очень хороши. А если один недоволен медленным обслуживанием, второй не прочитал договор и теперь винит банк, а третий не заказал заранее сумму вклада для снятия — это вас интересовать не должно.

5. Новости.

Отслеживайте новости о банке: не все подряд, конечно, а только основные — смена владельцев, продажа активов, изменения в уставном капитале и так далее.

6. Сайт.

Следите за сайтом: появляются ли новые продукты, активно ли работает поддержка сайта, есть ли современные сервисы вроде интернет-банка.

Ну и, несмотря на то, что я писала об этом выше, еще раз повторю: банк обязательно должен быть участником системы страхования вкладов.

Как выбрать депозит?

Теперь поговорим о банковских продуктах. Стандартный и самый популярный вариант — депозит, он же вклад. Покопавшись в словарях и банковских документах, можно выявить некоторую разницу между двумя этими терминами, но нам на практике это совершенно не важно. Для обывателя вклад и депозит — одно и то же.

Часто люди используют только банковские вклады, не прибегая ни к каким иным инвестиционным инструментам. Не буду утверждать, что это плохо. Но то, что это лишает вас дохода от имеющихся средств, — без сомнения, верно.

Тем не менее есть финансовые цели, под которые депозит отлично подходит. И я бы даже рекомендовала его в этих случаях использовать. Это краткосрочное хранение средств, которыми никак нельзя рисковать, и хранение подушки безопасности.

Что имеется в виду под краткосрочным хранением? Например, вы накопили некую сумму на ремонт. Сейчас декабрь, а ремонт у вас в мае. С одной стороны, хочется подзаработать еще и куда-нибудь их инвестировать, с другой стороны, рисковать этими деньгами никак нельзя, ремонт же! В этом случае депозит отлично подойдет. Вы отдадите деньги на хранение, при этом покроете инфляцию за счет доходности по вкладу.

Хранение подушки безопасности тоже задача депозита. Но я бы вам советовала держать в такой форме не всю подушку, а лишь ее часть. Объясню почему. Деньги в подушке — это в первую очередь деньги на случай ЧП. А ЧП не спрашивает, когда ему случаться. И может статься, что средства срочно понадобятся в воскресенье вечером, а вклад у вас открыт в Сбербанке.

Ничего не имею против Сбербанка, более того, являюсь его клиентом. Но кто сталкивался с необходимостью получить деньги в этом банке в воскресенье, сейчас меня поймет. Если коротко, то сделать это крайне затруднительно. Для хранения подушки идеально подойдет карта с процентом на остаток, о чем мы еще поговорим.

По каким критериям выбирать вклад? Если мы говорим о хранении, то это пополняемость (когда вы планируете не раз вносить средства) и процентная ставка. Если речь идет о подушке безопасности, то хорошо бы добавить опцию частичного снятия без потери процентов. Тогда в случае чего вы сможете снять часть средств, не потеряв при этом в доходности вклада.

Важный параметр, связанный с обеими целями открытия вклада, — капитализация. Это увеличение изначально вложенной суммы на сумму процентов. Отлично, когда капитализация ежемесячная. Тогда каждый месяц к сумме вашего вклада добавляются проценты, а на следующий месяц проценты начисляются уже на большую сумму. Получается такой «снежный ком».

Однако хитрые банки идут на уловки. Часто бывает так, что ставка по вкладу с капитализацией процентов ниже, чем по обычному вкладу. Поэтому, прежде чем выбирать вклад с капитализацией, руководствуясь тем, что это выгоднее, посчитайте и сравните ставки.

Если вам нужен валютный вклад, то советую не гнаться за повышенными ставками у мелких банков — они все равно будут максимум в районе 2,5%, зато риск возрастает в разы. Да, в случае отзыва лицензии Агентство по страхованию вкладов (АСВ) вернет вам сумму вклада, но уже в рублях и по курсу на день происшествия, что иногда может быть критично — я так попала с лопнувшим банком и разницами в курсе на три рубля по доллару. Было неприятно. Поэтому рассматривать валютный вклад стоит как просто хранение денег с совсем незначительной прибылью.

Как выбрать карту?

Второй по популярности банковский продукт — карты, кредитные и дебетовые. Каких-то особых хитростей в плане выбора тут нет. Единственный важный критерий — карта должна соответствовать вашим задачам.

Если вы часто покупаете продукты в супермаркетах — ищите карту с повышенным кешбэком именно на эту категорию расходов. Если много ездите за рулем — ищите карту с интересными предложениями по заправкам и автосервисам. Если получаете кредитную карту только для расчетов в беспроцентный период — вас должны интересовать в первую очередь стоимость обслуживания и наличие бонусных программ. А если же кредитка получается для замены кредита (вы заранее знаете, что выйдете за период бесплатного использования средств), то в приоритете будет процентная ставка. Или вообще посмотрите на карты рассрочки.

На момент написания этой книги (июль 2017-го) мои фавориты среди дебетовых банковских карточных продуктов таковы:

- Сбербанк, карта Visa Platinum с большими бонусами «Спасибо». У Сбербанка нет программы кешбэка, зато есть своя бонусная программа «Спасибо». В других картах Сбербанка эта программа не очень интересна — начисляется всего 0,5% от суммы покупок. А вот в карте Visa Platinum предлагается 10% возврата за заправки, 5% за кафе и рестораны, 1,5% за супермаркеты и 0,5% за все остальное. Такое предложение почти полностью совпало с моими основными тратами по карте. И позволило, несмотря на дорогое ежегодное обслуживание (4900 рублей), окупить карту буквально за три недели. Бонусы «Спасибо» трачу в основном на заправках — два, а то и три раза в месяц бесплатно заливаю полный бак машины. И приятно, и экономия.

- Карта Black от «Тинькофф Банка», карта «Рокетбанка» с тарифом «Уютный космос» и смарт-карта от банка «Открытие». Намеренно объединяю их в одну категорию, так как условия у них похожи. У всех есть начисление процентов на остаток, везде есть кешбэк и льготы при обслуживании (читай — карты бесплатны при выполнении некоторых условий). Все эти три карты идеально подходят для хранения подушки безопасности за счет начисления 7–7,5% годовых на остаток. Идеальный аналог банковскому депозиту — всегда под рукой, процентная ставка не меньше, удобно пополнять. Более того, например, карту «Тинькофф» можно открыть в долларовом или евровом эквиваленте, что удобно для тех, кто часто путешествует или хочет хранить деньги в валюте, но не дома и с быстрым доступом к своим средствам.

Из кредитных могу выделить карты:

- ВТБ «Матрешка» с кешбэком 3% на все;

- «Ситибанка» «Cash Back»;

- «Альфа-Банка» «Перекресток»;

- «Почта Банка» и «Альфа-Банка» с большими беспроцентными периодами 120 и 100 дней соответственно;

- «Райффайзенбанка» «Все сразу»;

- рассрочки «Совесть» и «Халва».

Кредитные карты бывают самые разные и подходят для разных целей и групп потребителей соответственно. Карты рассрочки — отлично, если вы планируете покупку техники, но нет возможности оплатить ее наличными, а переплачивать за кредит не хочется. Сюда же можно отнести карты с долгим беспроцентным периодом — они похожи по сути, но позволяют совершать покупки в любых магазинах.

Карты «Ситибанка», ВТБ и «Райффайзенбанка» хороши своими бонусными и кешбэковыми программами. А, например, «Перекресток» от «Альфа-Банка» (карта с говорящим названием) отлично подойдет тем, кто часто покупает продукты в магазинах этой сети.

Для поездок за границу могу выделить карту «Кукуруза» от «Евросети». Она удобна тем, что не нужно заводить отдельную валютную карту, можно открыть привычную рублевую, но при транзакциях в валютной зоне конвертация будет происходить по курсу ЦБ без каких-либо комиссий со стороны системы.

На этом ликбез по выбору карт заканчиваю. Как я уже говорила, рынок вкладов и карт огромен. А учитывая, что от региона к региону в нашей стране условия могут меняться, рынок расширяется еще больше. Поэтому универсальный рецепт по поиску продуктов — обзорные сайты типа banki.ru. Удачного поиска!

Резюме:

- Выберите банк, чьи условия вам подходят.

- Подумайте, где вы будете хранить подушку безопасности.

- Поразмышляйте, какие банковские карты вам подходят.

Ценные бумаги

Как все устроено

Вклады и банковские карты — это не сложно. В повседневной жизни мы сталкиваемся с этим все до единого. А теперь перейдем к вариантам поинтереснее — к ценным бумагам и фондовому рынку. Предполагаю, что сейчас вам хочется закрыть книгу со словами «Ну, это не для меня». Подождите, пожалуйста! Это вполне для вас, поверьте!

Когда речь заходит об акциях и ценных бумагах, люди реагируют примерно так:

- «Это слишком сложно и непонятно».

- «Это для богатых».

- «Сосед там потерял все свои деньги».

Давайте теперь разберемся по пунктам.

«Это слишком сложно и непонятно».

Уверена, что все читатели этой книги имеют среднее образование, то есть окончили школу. А у большинства наверняка есть высшее образование. И вы хотите сказать, что покупка акций сложнее высшей математики в старших классах? Или расчета привода бетономешалки? Я до сих пор с содроганием вспоминаю эту работу на втором курсе института. И отговорки на тему «я гуманитарий» тоже не принимаются. Курс философии или концепции современного естествознания будет почище любых вложений в ценные бумаги.

Безусловно, мы сейчас не говорим о профессиональном трейдерстве или управлении хедж-фондами. Нам важно понимать процессы на уровне потребителя. Наша цель — выгодно вложить деньги, не потерять их и получить хорошую доходность. С такой задачей может справиться абсолютно любой. К слову, в США торговлей на фондовом рынке промышляют почти 80% населения. Для многих домохозяек это основной источник дохода. У нас же только 1% работает с ценными бумагами. Давайте менять статистику!

«Это для богатых».

Так говорят не только про акции и облигации. Так говорят в целом про инвестиции, откладывание денег про запас, поездки за границу, покупку новых вещей… словом, про лучшую жизнь. Но она никогда не настанет, если откладывать все на завтра и валить на каких-то «богатых».

А если в цифрах, то открыть брокерский счет можно от 10 000 рублей, а то и вовсе от 1000 рублей — зависит от брокера. Один лот акций Сбербанка на момент написания этой книги стоил порядка 1500 рублей. Много это или мало — решать вам. На мой взгляд, более чем доступно, чтобы счесть фразу «это для богатых» просто отговоркой.

«Сосед там потерял все свои деньги».

Ну, или не сосед, а другой знакомый или вообще персонаж из телевизора. И тут встает ряд вопросов. А где «там»? А что вообще произошло? Почему потерял? Какие были ошибки, какие выводы из этого сделаны? Как правило, уже на первых двух вопросах говорящий подобное путается в показаниях, и добиться реальной картины произошедшего не удается.

В 99% люди теряют деньги по собственной вине, как бы неприятно это ни звучало. Не прочитали мелкий шрифт в договоре, договора не было вообще, предоставили данные банковской карты третьим лицам, придумали пароль 12345, вложили деньги в непонятный или не до конца понятый инструмент. Поэтому большинство таких историй — просто о человеческих ошибках или глупости. Можно их слушать и бояться, а можно получить знания, а потом и опыт. При таком подходе, скорее всего, позитивный.

Допустим, я вас убедила и вы решились начать. Но куда идти? Что делать? Как на эту самую биржу попадают? Рассказываю. Согласно нашему законодательству, физическое лицо не может напрямую торговать на бирже. Для этого требуется юридическое лицо со специальной лицензией, некий посредник. Выступает в таком качестве брокер.

Поэтому для того, чтобы получить доступ к торговле ценными бумагами, нужно открыть брокерский счет. Осталось только этого самого брокера выбрать.

Как выбрать брокера?

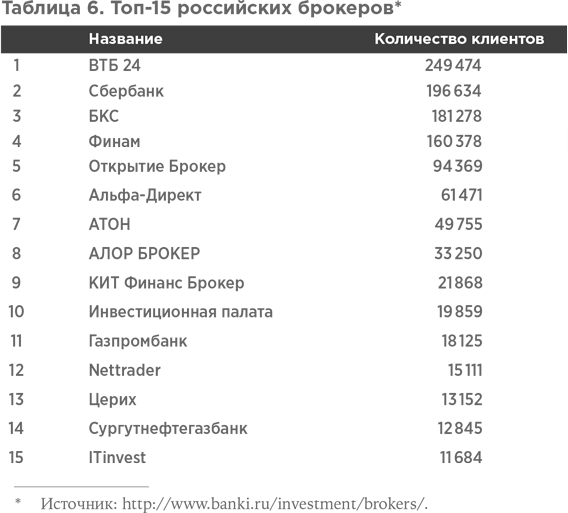

В таблице вы найдете топ-15 российских брокеров по числу клиентов на момент написания данной книги.

Остается отфильтровать этот список, выбрав брокера, подходящего именно вам. Что нужно учесть?

- Наличие лицензии на осуществление брокерской деятельности. Это основной момент, и проверить его элементарно. Зайдите на сайт Центробанка (www.cbr.ru) в раздел «Рынок ценных бумаг и товарный рынок», скачайте список брокеров и найдите там нужную компанию.

- Тарифы. Брокеры зарабатывают на комиссии со сделок, то есть берут процент от каждой покупки или продажи. Плюс бывает дополнительная плата за депозитарий, торговые терминалы, ввод и вывод средств. К выбору тарифов нужно подойти очень тщательно и изучить не только рекламные проспекты, но и все, что написано мелким шрифтом в договоре.

- Программное обеспечение. Речь идет о торговых терминалах, то есть о программах, которые вы будете использовать для покупки и продажи бумаг. Они несколько напоминают интернет-банк. Основной и самый популярный вариант — Quik. Но у каждого брокера есть еще несколько вариантов. У Quik есть интернет-версия и мобильный вариант. У каких-то брокеров эти версии платные, у каких-то бесплатные. Вам нужно определиться с тем, что вы планируете использовать для работы, и выбрать брокера с оптимальными вариантами и ценами по программному обеспечению.

- Порог входа — это тот минимум средств, который вам нужен для старта. У большинства брокеров это 30 000 рублей. Но есть варианты от 10 000 («АЛОР БРОКЕР») и даже вообще без минимальной суммы («Открытие Брокер»). Выбирайте, что вам больше подходит. Но вносить меньше 10 000 рублей, на мой взгляд, нецелесообразно. Они быстро разойдутся на комиссии.

- Доступ к биржевым площадкам. Имеет ли брокер доступ только к Московской бирже или еще к Санкт-Петербургской, где торгуются иностранные бумаги? Есть ли у него доступы к торгам на срочном, валютном и фондовом рынках? Есть ли вариант торговли на Западе? Все крупные брокеры предоставляют полный перечень услуг. Выберите те площадки, которые интересуют вас в данный момент.

- Механизм внесения и снятия средств. Есть ли комиссии за ввод и вывод средств? Каким способом это делается? Как быстро? Важно не переплатить лишнего (наша цель — заработать) и чтобы вам при этом было удобно.

- Дополнительные опции. Например, возможность открыть счет онлайн, грамотность техподдержки, информационная поддержка, способы подачи заявок и так далее. Тут, как говорится, на вкус и цвет товарищей нет.

С критериями выбора определились, список основных компаний есть. Все эти брокеры обладают достаточной степенью надежности и полным спектром услуг. Просто найдите наиболее подходящего именно вам.

Резюме:

- Выберите наиболее подходящего вам брокера.

- Откройте брокерский счет.

- Установите торговый терминал.

Облигации

Облигация — это ценная бумага с фиксированным доходом. То есть, покупая облигации, вы знаете, когда и какой доход получите. Поэтому этот вариант отлично подходит для перехода от банковских вкладов к более интересным и прибыльным инвестиционным инструментам: доходность выше, а сроки и гарантии в целом схожи.

Что такое облигации? Прежде чем ответить на этот вопрос, давайте немного вернемся назад. Помните, мы обсуждали кредиты? Наверняка вы хотя бы раз брали кредит или имеете кредитную карту. Кредиты часто тянутся годами, вы переплачиваете в разы, но это становится привычкой, и никто на эту систему особо не ропщет. Подобные отношения между банками и заемщиками длятся десятилетиями.

Но есть и другой вариант. Бывают ситуации, когда компания, банк или даже государство нуждается в заемных средствах — в кредите, грубо говоря. Тогда они выпускают, а говоря профессиональным языком, эмитируют облигации, становятся эмитентами облигаций. Назвать можно по-разному, сути процесса это не меняет. А мы можем эти облигации купить, тем самым дав в долг под процент корпорации или государству.

Как и у любого кредита, у облигаций есть срок погашения, то есть срок возврата долга, и размер процентов, то есть вашего дохода. Облигации, выпускаемые государством в России, называются «Облигации федерального займа» (ОФЗ). Облигации, выпускаемые компаниями, принято называть корпоративными.

Как же выбрать облигации? В первую очередь нужно учесть ваши инвестиционные цели, то есть сколько процентов доходности вы хотите получать. А во-вторых, ряд показателей самих облигаций. Расскажу обо всем по порядку.

Доход. Тут два варианта. Купонный доход и разница между ценой покупки и ценой продажи. Облигация погашается в конце срока по номиналу, обычно он составляет 1000 рублей. А на бирже бумаги торгуются по рыночной цене, которая может быть как больше номинала, так и меньше (в разные периоды времени).

Допустим, вы купили ценную бумагу за 990 рублей. Разница между ценой покупки и ценой погашения — 10 рублей, это и есть ваш доход. Если же облигация продается дороже номинала, значит, у нее будет хороший купонный доход, который покроет эту изначально отрицательную для вас разницу.

Купонный доход. Это, по сути, аналог процентов по вкладу в банке. Денежные выплаты, которые вам выплачивает компания или государство, выпустившее данную облигацию. Выражаться купонный доход может как в рублях, так и в процентах. Выплачивается он раз в год, раз в полгода или раз в квартал.

Например, вы купили бумагу с купонным доходом 50 рублей, который выплачивается раз в полгода. За год вы получите 100 рублей, или 10% от номинала ценной бумаги.

Купонный доход бывает фиксированным — то есть он заранее известен и не меняется на протяжении всего срока обращения облигации. Бывает переменный купонный доход, который, как правило, привязан к ставке межбанковского рынка RUONIA. В таком случае заранее вы будете знать только размер ближайшего купона, а следующий будет рассчитан ближе к его выпуску.

Доходность. Бывает двух типов: доходность к номиналу (купонная) и к погашению. Если вы покупаете облигации с целью продержать их до конца срока, до погашения, то и доходность вас должна интересовать к погашению. Она отличается от купонной и может меняться в зависимости от того, как меняется цена на облигацию на рынке.

Например, купонная доходность облигации к номиналу 1000 рублей 9%. Если рыночная цена снизится с 1000 до 950 рублей, то доходность будет уже не 9%, а 9,47%. 0,47% добавится за счет снижения цены самой облигации. Когда рыночная цена на бумагу падает, ее доходность к погашению растет.

Еще важно помнить, что доходность выражена в годовых процентах. И если вы видите цифры 12%, а до конца срока обращения облигаций остался месяц, значит, вы получите всего 1%, а не все 12%.

Дата погашения — число, когда будет выплачен номинал облигации. Дату погашения нужно выбирать, исходя из ваших целей и сроков инвестирования.

НКД. Это накопленный купонный доход. О чем идет речь?

Допустим, вы выбрали бумагу с периодичностью купонных выплат раз в полгода, то есть раз в 182 дня. Размер купона 40 рублей. С момента последней выплаты купонного дохода прошло три месяца (90 дней). Значит, накопленный купонный доход равен 20 рублям.

Надежность. Основной риск, которому подвержены облигации, — риск дефолта. Самые надежные облигации — ОФЗ, выпускаемые Министерством финансов. Чуть менее надежные — муниципальные и федеральные, выпускаемые регионами нашей большой страны. Еще менее надежные — корпоративные.

Прежде чем купить облигации, не мешает посмотреть финансовую отчетность эмитента и попытаться оценить надежность бумаг. Упрощенный вариант — смотрите на доходность. Чем она больше и дальше от среднерыночной — тем более рисковыми будут эти облигации.

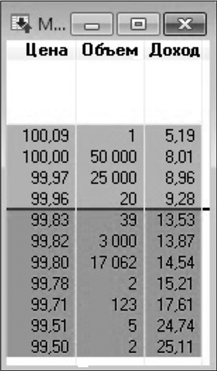

Хороший помощник в выборе облигаций — торговый терминал Quik, о котором мы говорили в главе про выбор брокера. Просто настройте таблицу текущих параметров, добавив туда нужные вам колонки.

Полезные ресурсы по облигациям — сайты http://rusbonds.ru/ и http://bonds.investfunds.ru/.

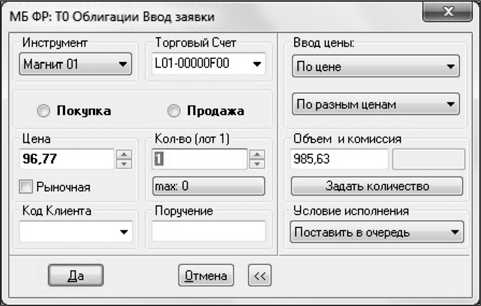

Итак, желаемые бумаги вы выбрали, с нужными параметрами разобрались. Как купить облигации?

Делается это через брокера, после открытия брокерского счета, через торговый терминал. Об этом мы говорили в прошлой главе.

Торгуются облигации поштучно, то есть, даже имея всего 1000 рублей, вы уже можете инвестировать эти средства. Однако цена облигации на бирже выражается не в рублях, а в процентах. Если вы видите 98,5%, то цена такой бумаги будет 985 рублей.

И тут появляется НКД — накопленный купонный доход. Если он накопился к моменту покупки бумаг, то нужно прибавить сумму НКД к цене облигации. Поэтому лучше всего покупать бумаги сразу после выплаты НКД, чтобы не переплачивать.

Теперь нужно зайти в торговый терминал Quik. Найдя подходящую бумагу, откройте «стакан заявок», в котором отображаются все текущие цены на покупку и продажу выбранной вами облигации, а также объем торгов (что позволяет отследить ликвидность) и доходность к погашению.

Купить облигации вы можете как по ценам, предложенным на данный момент продавцами в стакане, так и выставить заявку со своей ценой. После этого остается дождаться, пока кто-то на нее согласится.

В окне подачи заявки нужно выбрать действие, которое вы хотите совершить, — покупку или продажу бумаг. В окошке «Цена» устанавливаете желаемую цену. Не забудьте, что она должна быть в процентах от номинала. А в окошке «Кол-во» прописываете нужное вам количество облигаций. Справа отобразится сумма покупки с учетом накопленного купонного дохода.

Теперь нужно дождаться исполнения заявки. Иногда на это уходит буквально секунда, а бывает, что и больше.

Совершать операции с облигациями не так сложно, как это может поначалу показаться. Самое главное — освоить все термины и разобраться в механике процесса. А дальше — дело техники. И, уверена, вы быстро войдете во вкус и забудете про банковские депозиты с их минимальными доходностями.

Резюме:

- Подумайте о возможности покупки облигаций.

Акции

Сейчас я расскажу, как купить часть «Газпрома» или Сбербанка. Занятно? И я не шучу! Только умалчиваю, что часть эта будет о-о-очень, о-о-очень маленькая. Но зато как звучит!

А если серьезно, то акция — это ценная бумага, закрепляющая права ее владельца на получение части прибыли акционерного общества в виде дивидендов, на участие в управлении акционерным обществом и на часть имущества, остающегося после его ликвидации.

То есть в принципе я вовсе не шутила. Инвестор, купивший акцию той или иной компании, становится ее совладельцем, получает право на часть прибыли, но при этом несет риски, связанные с ее деятельностью.

Как и в случае с облигациями, компании выпускают акции для привлечения дополнительных денег в бизнес. Отличие в том, что эти деньги компания не обязана возвращать инвесторам, они переходят в ее собственность. У акций нет срока действия, даты погашения и определенного установленного дохода. Инвесторы получают прибыль в виде дивидендов и роста стоимости акций.

Акции бывают двух типов:

- Обыкновенные акции. Согласно закону в капитале компании должно быть не менее 75% обыкновенных акций. В некоторых компаниях капитал полностью состоит из обыкновенных акций. Владельцы таких ценных бумаг имеют право голоса на собрании акционеров.

- Привилегированные акции. По сравнению с обыкновенными акциями дают их владельцу приоритет по выплатам при ликвидации компании и фиксированный размер дивидендов. То есть если владелец обыкновенных акций получает дивиденды на усмотрение руководства компании, то владелец акций привилегированных, или «префовых», как их называют, заранее знает, в каком размере должен получить дивиденды. Не все компании выпускают привилегированные акции.

Продаются акции аналогично облигациям — на фондовом рынке. Значительные начальные вложения не обязательны, а вот вооружиться знаниями, пожалуй, стоит. Ведь риски в данном случае выше, так как акции — не долговые бумаги и механизм заработка на них иной.

Для совершения сделок нам опять-таки понадобятся брокер, брокерский счет и торговый терминал. Основной вопрос, как и какие бумаги выбрать, чтобы заработать, а не остаться у разбитого корыта.

Инвестор или спекулянт?

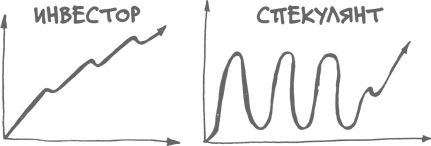

Я выделяю три основных подхода к торговле на фондовом рынке:

- инвестиционный;

- спекулятивный;

- дивидендный.

Споры, кого считать инвестором, а кого спекулянтом, ведутся не один год. Спекулянт, по идее, это человек, зарабатывающий на движении цен на акции, продающий и покупающий их в рамках коротких промежутков времени (от нескольких минут до нескольких дней).

Инвестор же — это человек, вкладывающий средства в бумаги на долгий срок с целью увеличения их стоимости. Однако рано или поздно инвестор все равно их продаст, чтобы получить свою прибыль. Отсюда и возникает путаница в определениях. Ведь, по сути, оба покупают и оба продают, оба зарабатывают на росте. Вопрос лишь в длительности временных отрезков.

Для себя я переименовываю эти две категории в краткосрочных и портфельных инвесторов. Но все это, конечно, лишь игра слов. Однако, раз мы начали говорить об инвестициях, думаю, стоит задуматься, к какой категории принадлежите вы. Какая стратегия вам ближе? И сколько у вас есть времени на торговлю?

Именно время будет определяющим фактором. Если его мало, но нужен результат, то вы — пассивный инвестор (или просто инвестор в классическом варианте). Если есть время, желание разбираться в тонкостях дела, некоторый азарт — попробуйте себя в краткосрочных инвестициях (или спекуляциях, выражаясь проще). Для последнего варианта знаний, пожалуй, потребуется больше.

В этой книге я хочу затронуть две стратегии выбора акций — инвестиционную и дивидендную. Так как мы с вами все же говорим о личных финансах и семейном бюджете, а не о торговле в пределах дня, скальпинге и алготрейдинге. (Всё-всё! Больше не ругаюсь непонятными словами!) Соответственно, и основная наша задача — приумножать личные финансы с базовыми знаниями и минимальными временными затратами.

Инвестиционный подход

Подразумевает под собой анализ ситуации на рынке и поиск недооцененных акций с хорошим потенциалом роста. Бумаги покупаются на долгий срок до достижения желаемой цены.

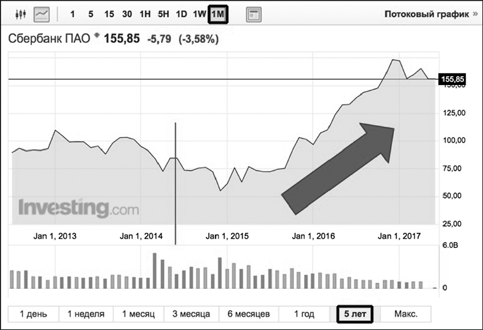

Еще один вариант — buy & hold («купил и держи»). Вы покупаете акции ведущих компаний на очень долгий период времени, зная, что на таких временных отрезках их цена значительно вырастет, обгоняя инфляцию и доходность по другим инструментам. Такой способ можно рассматривать и как вложения на будущее детям.

Метод светофора

Для подбора бумаг удобно использовать «Метод светофора». Вы открываете график цены заинтересовавшей вас бумаги и оцениваете его за три временных периода — за три года, за год и за последние три месяца. Если цена шла вверх — отмечаете зеленым цветом. Если вниз — красным. Если колебалась в районе одних и тех же значений, было боковое движение (так называемый боковик) — желтый.

В итоге по каждой бумаге вы составляете такой светофор из трех показателей. Чем больше зеленого цвета — тем лучше, тем перспективнее выглядит бумага. Если есть сомнения — можно подойти к делу серьезнее и проанализировать ситуацию: посмотреть отчетность компании, изучить последние новости и перспективы.

Дивидендный подход

Дивиденды — это один из вариантов заработка на акциях. Вы не продаете бумаги, а, однажды купив их, держите, регулярно получая выплаты. Дивиденды — часть прибыли компании, выплачиваемая держателям акций. Слегка напоминает проценты по банковскому депозиту. Я часто привожу это сравнение, так как для большинства начинающих оно наиболее понятно.

Соответственно, вашей задачей должен стать подбор в свой портфель акций компаний, которые выплачивают достаточно высокие дивиденды при общей надежности эмитента. Если вам не подходит стратегия «купил бумаги и забыл», получать дивидендную доходность все равно можно.

Для этого нужно успеть купить акции до даты фиксации реестра под дивиденды. По-другому это называют «купить до отсечки». Происходит это так. Компания принимает решение о выплате дивидендов, и назначается дата закрытия реестра — та самая отсечка. Вы должны успеть купить бумаги за два торговых дня до нее, чтобы попасть в список получателей дивидендов.

Например, если дата закрытия реестра 14 июля, то купить бумаги нужно не позднее 12 июля. При этом уже 13 июля вы при желании сможете бумаги продать, при этом оставив за собой право на получение дивидендов.

Подозреваю, что сейчас процесс торговли с любыми подходами, как инвестиционным, так и дивидендным, кажется вам слишком сложным и непонятным. Это нормально, ведь вы только знакомитесь с темой. Попробую вас заинтересовать, рассказав о том, какую среднюю доходность может приносить фондовый рынок.

Так, например, за 2016 год индекс акций второго эшелона (не самых крупных, но перспективных или недооцененных компаний) вырос на 73,2% годовых. Индекс же акций голубых фишек показал результат +32,8% годовых. Облигации показали около 13% годовых. Рублевые депозиты с 8,5% годовых выглядят на таком фоне не особенно интересно. При этом долларовые депозиты и недвижимость показали отрицательную доходность (–16,8% и –8,9% соответственно).

Очень вам советую активно вливаться в тему фондовых рынков. Не бойтесь открывать для себя новое! Весь прогрессивный мир торгует на бирже уже более ста лет. Россия пока в отстающих, но это поправимо.

Резюме:

- Подумайте, инвестор вы или спекулянт.

- Определите, какие бумаги сейчас интересны с точки зрения «метода светофора».

Оптимизация налогообложения

Основная цель инвестиций — заработок. Но у нас, как у законопослушных граждан, есть обязательства по уплате налогов. И они несколько портят чудесную картину любого инвестиционного плана. Ведь с течением времени не только доходы, но и расходы растут экспоненциально. Поэтому в длительной перспективе налоги и издержки могут очень сильно повлиять на доходность выбранных вами инструментов.

Следовательно, наша с вами задача эти налоги оптимизировать. Конечно же, в рамках закона. Но, прежде чем говорить о том, что можно улучшить, расскажу, какие в принципе налоги должен платить инвестор.

НДФЛ — налог на доходы физического лица по ставке 13% (или проще — подоходный налог). Это основной налог инвесторов. Платится он только с фактически полученной прибыли. То есть купили акцию за 1000 рублей, продали за 1500 рублей, заплатите 13% с (1500 – 1000 = 500) рублей. Если же акция в цене выросла, а вы ее пока не продали — ничего платить не нужно. Если прибыль равна нулю или вообще был убыток — платить тоже ничего не нужно.

Налоговым агентом выступит ваш брокер. Сам рассчитает, сам подаст сведения в налоговую, сам все заплатит. От вас требуется только оставлять в конце года на брокерском счету некую свободную сумму на оплату налогов. Если забудете — придется отчитываться потом в налоговую самостоятельно.

Теперь переходим к оптимизации. Способ первый.

В течение года вы что-то покупали и продавали. В конце года брокер подведет итоги по всем сделкам — суммирует их результаты (как отрицательные, так и положительные). Финансовый результат считается как разница между суммой продажи бумаги и суммой покупки минус комиссии брокера. Получится налогооблагаемая база, с которой и будет посчитан налог 13%.

Давайте на примере. Допустим, у вас было две сделки. На первой вы заработали 2000 рублей, на второй понесли 1000 рублей убытка. Ваша налогооблагаемая база 2000 – 1000 = 1000 рублей. С нее брокер возьмет 130 рублей (13%) налога. При этом у вас есть открытая убыточная позиция с минусом на 500 рублей.

Вы продаете эту бумагу с убытком до конца текущего года, и ваша налогооблагаемая база уменьшается на 500 рублей. Тогда и сумма налога вместо 130 рублей составит всего 65 рублей. И никто не запрещает после фиксации убытка снова купить эти бумаги, если вы планируете держать их дальше в надежде на рост.

Если к концу года у вас остались на руках бумаги, которые сейчас стоят меньше, чем вы их покупали, то есть получен убыток, надо его зафиксировать, продав эти бумаги. Тем самым вы уменьшите налогооблагаемую базу и сумму налога.

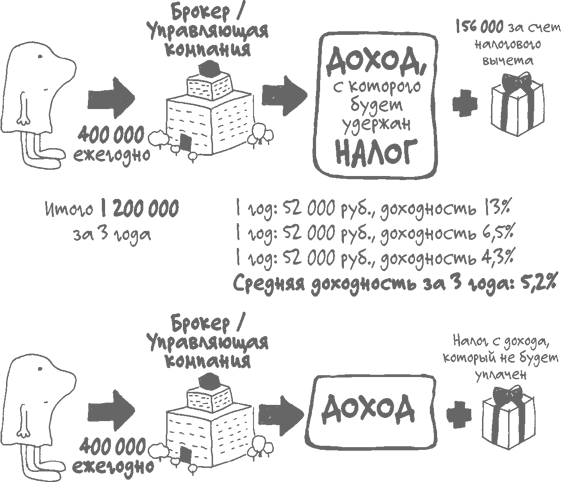

Второй способ оптимизации предложен самим государством. Называется он «индивидуальный инвестиционный» счет (ИИС). Что это такое?

ИИС — аналог обычного брокерского счета, с которого вы можете покупать и продавать ценные бумаги, но с налоговыми льготами. Льгота эта заключается либо в получении налогового вычета на внесенные средства (тип А), либо в неуплате НДФЛ (тип Б). Давайте подробнее.

У ИИС есть несколько особенностей. Так, деньги, внесенные на счет, можно снимать только через три года после его открытия. В противном случае деньги вам, конечно, отдадут, но все налоговые преференции будут потеряны.

Второй момент — внести на счет можно не более миллиона рублей, однако вычет можно получить только с 400 000 рублей. То есть максимальная сумма налогового вычета к получению — 52 000 рублей.

Чем же привлекателен ИИС? Для тех, кто много, активно и «в плюс» торгует, лучшим вариантом будет выбрать тип Б и не платить налоги с прибыли. Те, у кого белая зарплата, могут увеличить доходность своих инвестиций, выбрав тип А и получив налоговый вычет.

Маленькая хитрость. Открывая счет, вы не обязаны сразу же вносить на него деньги. Он вполне может быть пустым все три года. После чего вы вносите на счет максимально 400 000 рублей и получаете 13% налогового вычета. Так буквально за несколько месяцев можно получить доходность гораздо выше депозита даже без покупки ценных бумаг.

Правда, идут разговоры о том, что эту лазейку в законах могут прикрыть, так как целью создания ИИС было привлечение денег именно на фондовый рынок. А люди получают налоговый вычет, не покупая никаких акций. Но на момент написания книги такой способ вполне работает и никак не противоречит законодательству.

Резюме:

- Посчитайте, сколько налогов вы должны заплатить как инвестор на данный момент.

- Подумайте, как можно оптимизировать эту сумму.

- Определите, какой тип ИИС вам больше подойдет.

ПИФы

Если, несмотря на все мои старания, все выше рассказанное про акции и облигации все равно вас пугает и разбираться в этой теме не хочется, то я готова предложить вам альтернативный вариант. Более простой, но при этом не менее доходный. Это паевые инвестиционные фонды. Пожалуй, после акций — мой любимый инвестиционный инструмент.

В чем суть? Речь идет о коллективных инвестициях. Попробую объяснить на пальцах. Например, акции компании «Рога и копыта» стоят 100 000 рублей за штуку. Они дают отличную доходность, и вам очень хочется заиметь себе в портфель такую ценную бумагу. Но 100 000 нет от слова «совсем». Что делать?

В такой ситуации на помощь приходит ПИФ. Вы собираетесь с десятью друзьями, скидываетесь по 10 000 рублей и в складчину покупаете акцию компании «Рога и копыта». При этом доходность каждый из вас будет получать пропорциональной купленной доле.

Еще одним примером может стать поездка на такси или в автобусе. Конечно, вариант далекий от фондового рынка, зато очень наглядный. Вы можете ехать вместе со всеми на автобусе. Это недорого, но много людей, нет индивидуального подхода. Либо можете поехать самостоятельно на такси. Дороже, зато все для вас. И в том и в другом случае вы доберетесь до точки назначения. Вопрос лишь в том, сколько за это заплатите.

Основной плюс ПИФов, пожалуй, это невысокий порог входа. При этом доступны инструменты, в которые частному инвестору бывает войти дорого или даже невозможно. Еще к явным плюсам можно отнести:

- Профессиональное управление — трейдеры и управляющие, скорее всего, будут компетентнее, чем вы, особенно на первых порах.

- Контроль за работой фонда со стороны регистраторов, аудиторов и депозитариев.

Из минусов:

- Нет гарантированной доходности (впрочем, как и при самостоятельной торговле).

- Комиссии со стороны фонда за то, что он управляет вашими средствами.

- Потеря контроля над средствами. Минус условный, но тем не менее. По сути, кладя деньги на банковский депозит, вы тоже теряете над ними контроль.

Безусловно, ПИФы — вид бизнеса. И управляющие компании не занимаются этим просто так, а зарабатывают деньги, как мы уже выяснили в пункте про комиссии со стороны фонда. Что именно нужно оплачивать?

- Надбавки. Оплачиваются единовременно при покупке паев. Рассчитываются от суммы взноса — чем выше сумма, тем ниже надбавка. Максимально — 1,5% от суммы.

- Скидки. Несмотря на название, это скорее накидки. Так как ничего вам никто не скидывает, а, наоборот, вы платите фонду процент при продаже паев. Скидки зависят от срока. Чем дольше вы держали паи, тем меньше заплатите. Через год-два-три, в зависимости от правил управляющей компании, с вас вообще ничего не возьмут. Максимум — 3%, минимум — 0%.

- Вознаграждения и расходы. Это регулярные платежи, ежедневно взимаемые фондом за управление вашими средствами равными долями. Суммы сильно зависят от выбранной вами компании. Максимально это 10% в год, но обычно 2–4%.

Основной показатель деятельности ПИФа — СЧА, то есть стоимость чистых активов фонда. Это стоимостная оценка активов, входящих в фонд, за вычетом обязательств фонда по оплате текущих расходов. Почему при выборе фонда важно обращать внимание на СЧА?

Представьте, что мы выбрали управляющую компанию (УК), которая берет 3% комиссии за управление фондом. СЧА фонда составляет 1 миллион рублей. Получается, что доход УК в месяц — 2500 рублей. Едва ли на эти деньги можно содержать офис, менеджеров и управляющих. Принтер стоит больше! А вот если СЧА фонда — 100 миллионов рублей, то УК зарабатывает 250 000 рублей в месяц, и тут уже можно говорить о каком-то бизнесе.

Покупку и продажу паев лучше всего совершать напрямую в управляющих компаниях, а не в банках-партнерах. Последнее выйдет дороже. Для жителей отдаленных регионов, где нет офиса нужной вам компании, есть возможность отправить нотариально заверенные документы в УК по почте, а потом просто купить паи, перечислив деньги по предоставленным реквизитам.

Как же выбрать фонд и какие они бывают? Выбор огромен. Фонды могут инвестировать средства в крайне широкий спектр инструментов:

- акции;

- облигации;

- индексы;

- денежный рынок;

- товарный рынок;

- недвижимость;

- другие фонды;

- художественные ценности

и так далее.

Фонды бывают открытыми, где вы можете в любой момент продавать и покупать паи, и закрытыми, где вы покупаете паи и ждете истечение срока действия фонда (обычно это фонды недвижимости).

Чтобы определиться, вам нужно понять, в какую область вы хотите инвестировать средства, к чему у вас лежит душа, какой степени риска вы подвержены. Самый универсальный вариант — вложиться пополам в фонд акций и облигаций нашего рынка и взять еще два фонда, также акций и облигаций, но уже нацеленных на западные рынки. Так вы получите валютную диверсификацию, стабильность от покупки облигаций и повышенную доходность при покупке акций.

Важный момент: если вы консервативный инвестор, не стоит останавливаться на покупке облигаций. Добавляя хотя бы 10% акций или акций ПИФ в свой портфель, вы значительно увеличите доходность, а риск при этом практически не изменится. И наоборот, для агрессивных инвесторов будет хорошо купить облигаций хотя бы на 10% от общей суммы, чтобы значительно снизить степень риска. Доходность при этом останется почти прежней.

Так складывается, что российский рынок ПИФов почти весь поделен между основным управляющими компаниями и фондами, им принадлежащими. Вот топ-15 управляющих компаний на момент написания этой книги:

- Сбербанк УА.

- Райффайзен Капитал.

- Альфа-Капитал.

- Газпромбанк — УА.

- Уралсиб.

- Система Капитал.

- ВТБ Капитал — УА.

- КапиталЪ.

- Ингосстрах-Инвестиции.

- Атон-менеджмент.

- Открытие.

- ТКБ Инвестмент Партнерс.

- Трансфингруп.

- Брокеркредитсервис.

- Пенсионные накопления.

Вы можете смело выбирать фонды одной из этих компаний, подходящие вам по направленности, СЧА и комиссиям. Выбрать несколько фондов в одной УК выгодно тем, что вы сможете при желании их обменивать друг на друга без продажи. И тогда не будет необходимости платить комиссии и налоги.

Несмотря на все удобство и актуальность, у ПИФов, к сожалению, не очень хорошая репутация. Связано это с тем, что они были очень популярны в середине нулевых, а потом случился мировой экономический кризис 2008 года. Рынок упал на 70–80%, многие ПИФы прекратили свое существование, некоторые люди потеряли все или почти все.

Однако важно понимать, что виноват в этом не сам инструмент, а в целом ситуация на рынке. И те, кому хватило духа не продавать в самом низу, в попытке спасти хоть что-то, получили гораздо больше, чем имели, так как активы восстановились в цене до прежнего уровня и даже превзошли его.

ПИФы будут отличным вариантом, если у вас немного времени, нет большого опыта или просто страшновато покупать что-то через брокера и торговый терминал, а доходность хорошую получать хочется. Достаточно сформировать набор из нескольких фондов и раз в год его пересматривать, желательно добавляя туда средства, чтобы ваш капитал уверенно рос и приумножался.

Резюме:

- Подумайте о возможности включить ПИФы в свой портфель.

Какую стратегию выбрать?

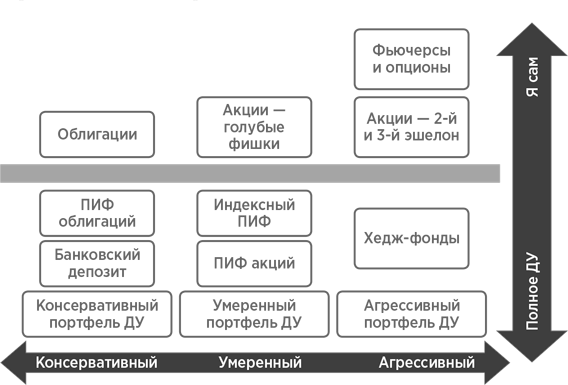

Потеряться в таком разнообразии инвестиционных инструментов — раз плюнуть, особенно новичку. Чтобы облегчить вам жизнь, я подготовила карту, двигаясь по которой, вы сможете выбрать то, что подходит именно вам.

По вертикали мы видим изменения от «Я сам» до «Полного ДУ» (доверительного управления). По горизонтали — градацию от консервативного до агрессивного инвестора.

Вы уже проходили тест и определили, инвестором какого типа вы хотите быть. Соответственно выбираете колонку, которая вам ближе, а потом двигаетесь вверх или вниз в зависимости от того, как вы хотите управлять капиталом — самостоятельно или с чьей-то помощью.

Например, вы умеренный инвестор. Смотрим среднюю колонку. «Акции — голубые фишки» подойдут тем, кто хочет все делать сам. Это брокерский счет, Quik, самостоятельная покупка. Индексные ПИФы и ПИФы акций подойдут тем, кто хочет, чтобы ему немного помогли, и несколько сомневается в своих силах. Ну а «Умеренный портфель ДУ» — это тот случай, когда вы отдаете все свои средства управляющему, составляете с ним портфель, согласно которому он ваши деньги инвестирует и следит за ними.

Хочу сразу оговориться, что я против доверительного управления в любых его формах. Особенно на первых порах. Обычно как все действуют? «Я в этом ничего не понимаю, доверюсь Константину Петровичу, он профессионал». Константин Петрович долго сыплет терминами, расписывает неземные доходности, а когда наступает время подводить итоги, вы получаете в лучшем случае небольшой плюс, а то и вовсе минус. И тут Константин Петрович показывает вам договор, согласно которому прибыль вы пропорционально делите, а минусы — только ваша проблема.

И самое опасное тут даже не потеря денег (хотя и жалко!), а невозможность сделать выводы. Вы же не знаете, что происходило, не понимаете, куда вкладывались деньги. И значит, в будущем так или иначе можете ошибку повторить.

Я за выбор чуть ниже и чуть выше красной линии из категорий «Консервативный» и «Умеренный» инвестор. Только так вы сможете вникнуть в тему с наименьшими потерями и максимальной отдачей при этом.

И помните, что совсем необязательно нести на рынок все, что у вас есть. Вложите небольшие суммы, сформируйте диверсифицированный портфель. Разберитесь, какие кнопки где нажимать, как заходить в личный кабинет, где офис управляющей компании. Развейте все страхи, и тогда — вперед. В мир доходностей бóльших, чем по пресловутому депозиту. Там интересно, обещаю!

Резюме:

- Подумайте, как вы хотите инвестировать — самостоятельно или при помощи профессионалов.

- Определите, какие инструменты инвестирования подходят вам больше всего.

Недвижимость

Недвижимость для многих наших соотечественников синоним надежности и высокой доходности. И, наверное, это справедливо, если оглянуться на прошедшие годы. Однако нет ничего постоянного, и залог успеха в том, чтобы подстраиваться под меняющиеся реалии, а не жить всю жизнь по наработанной схеме. И это справедливо в отношении недвижимости.

Если посмотреть график роста цены квадратного метра в Москве, то видно, что взрывной рост был и продолжался не один год. А пик так и вовсе пришелся на 2008-й — год мирового экономического кризиса, когда все испугались и на оставшиеся деньги бросились скупать квадратные метры (а потом это дало обратный эффект и таки обрушило цены).

Последние несколько лет цены на недвижимость уверенно идут вниз. Связано это и с переизбытком квадратных метров (повышенный спрос породил избыточное предложение), и с изменением курсов валют. А грядущая в Москве реновация с большой долей вероятности еще сильнее снизит цены на недвижимость. Особенно пострадают, на мой взгляд, небольшие квартиры — студии, однокомнатные и маленькие двухкомнатные.

Я прошу жителей регионов не обижаться на меня за то, что примеры относятся к московскому рынку недвижимости. Но уверяю вас, в регионах прослеживаются те же тенденции.

Еще хочу напомнить, что мы сейчас говорим о покупке недвижимости не для собственного проживания, а в инвестиционных целях: для сдачи внаем или перепродажи. Это совершенно два разных взгляда на рынок.

Если говорить о перепродаже, то еще несколько лет назад можно было найти недорогую квартиру (купить со скидкой от застройщика, например), а потом перепродать за большую цену, когда дом будет построен. Сейчас это сделать крайне сложно. Точнее, продать-то можно, вопрос — за какую цену.

Причины тому две. Первая: на фоне стагнации рынка девелоперы значительно снижают цены, устраивают всевозможные акции и рассрочки, ну и в целом рынок падает. Вторая: многие покупают квартиры в ипотеку, а ставки на вторичном рынке, на который попадает ваша пусть и необжитая, но перепродаваемая квартира, будут выше, чем на первичном.

Если же рассматривать недвижимость для сдачи в аренду, то тут все еще проще. Давайте посчитаем. Например, вам от бабушки досталась однокомнатная квартира в центре Москвы. Стоимость ее около 13 000 000 рублей. С «бабушкиным» ремонтом и мебелью вы сдадите ее за 35 000–40 000 рублей в месяц. Как посчитать доходность такой квартиры? Ежемесячную арендную плату надо умножить на 12, поделить на рыночную стоимость квартиры и умножить на 100%.

40 000 × 12/13 000 000 × 100% = 3,69% годовых.

Если предположить, что вы сделаете там ремонт на миллион рублей и сдадите квартиру за 50 000, то доходность будет такова:

50 000 × 12/(13 000 000 + 1 000 000) × 100% = 4,28% годовых.

И это мы не учли коммунальные платежи (предполагаем, что их будут платить жильцы), возможные простои квартиры без арендаторов, потенциальные поломки и расходы на новую мебель, ежегодный налог. Все эти факторы снизят доходность.

4,28% годовых — даже против депозита в Сбербанке под 6% годовых — выглядят совершенно неинтересно.

Предположим, что вы продали бабушкину квартиру за 13 миллионов и взамен нее купили три однушки в районе Новой Москвы уже с ремонтом от застройщика, которые будете сдавать по 25 000 рублей в месяц. Доходность будет такова:

25 000 × 12 × 3/13 000 000 × 100% = 6,9% годовых.

Уже повеселее. А если на эти 13 миллионов купить четыре двухкомнатных квартиры в регионах и сдавать их по 20 000 в месяц, то доходность составит 7,4% годовых. Но, безусловно, этот расчет тоже без учета многих нюансов. Да и представьте, сколько возни со сдачей четырех квартир!

А если вы продадите квартиру и вложите 13 миллионов хотя бы в облигации, то получите ежегодно 10–13% годовых.

Решать вам. Мое дело предоставить расчеты и общую картину происходящего. По моему мнению, сейчас покупка квартир выгодна только для собственного проживания. Ну или если у вас не за горами пенсия, а накоплений нет. В таком случае можно поднапрячься и за несколько лет накопить на недорогую квартиру для сдачи ее внаем, чтобы максимально быстро получить пассивный доход как прибавку к пенсии.

Резюме:

- Посчитайте годовую доходность своей недвижимости под сдачу (если таковая у вас есть).

Валюта

Валюту иметь нужно, даже если вы не ездите за границу и почти не покупаете импортные товары. Наша экономика плотно завязана на нефть, а значит — на валюту и западные рынки.

Конкретной рекомендации, сколько и когда покупать валюты, я вам не дам. Причина тому — индивидуальность каждой семьи и ее инвестиционных целей. Но факт, что иметь валюту нужно, — неоспорим.

Попробую объяснить почему. Для понимания вопроса введу понятие «корреляция». Речь идет о мере взаимодействия между двумя активами. В идеале корреляция должна быть отрицательной. Тогда если, например, индекс Московской межбанковской валютной биржи (ММВБ) растет, то доллар падает, и наоборот. Если же корреляция положительная, то наша пара активов будет двигаться всегда в одну сторону — активы будут синхронно расти в цене и синхронно падать.

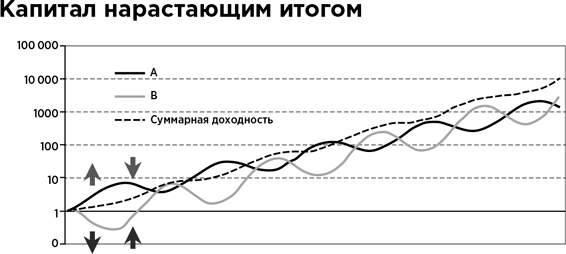

Казалось бы, какая разница, как активы взаимодействуют между собой? Но, согласно расчетам, на длинных промежутках времени, если вы выбирали активы с отрицательной корреляцией, такой портфель начинает обгонять по доходности каждый отдельно взятый из него актив.

Давайте посмотрим на график. У нас есть актив А и актив В. Когда А растет в цене, В — падает. И такие разночтения постоянны. В итоге через некоторое время суммарная доходность активов становится больше, чем по каждому отдельному инструменту. На графике это пунктирная линия, постепенно значительно обгоняющая серую и черную.

Наша с вами цель как инвесторов — доходность, и, значит, этот вариант нам подходит.

Валюта — инструмент, отрицательно взаимодействующий со многими другими инвестиционными продуктами. Например, с индексами акций или облигаций и серебром. Иными словами, добавляя валюту к другим своим инвестициям, мы потенциально снижаем риски и увеличиваем доходность. Убедительный довод в пользу покупки долларов или евро? Думаю, да.

Как выгодно приобрести валюту?

Например, через брокерский счет. Выберите брокера, откройте счет, положите на него деньги, установите торговый терминал, купите валюту. Плюсы — все происходит мгновенно, курс — максимально актуальный на момент покупки. Минусы — минимальная сумма покупки 1000 единиц — долларов или евро плюс страшновато — брокер, счет, биржа… Понимаю.

Какие есть варианты попроще?

Смотрим в интернете, в каком банке наиболее выгодный курс, руки в ноги и мчим в обменник. Плюс — можно найти очень хороший курс. Минус — как правило, такой курс дают маленькие банки, расположенные в разных концах города. Пока вы до них доберетесь — курс может измениться.

Альтернативный вариант — обмен валюты от платежной системы «Золотая Корона». Я сравнивала с лучшим курсом по городу, предлагаемым banki.ru, — разница была всего в одну копейку. При этом по совету банков я должна была ехать в обменник в другой район города, а с «Золотой Короной» можно получить доллары в ближайшем пункте выдачи.

Как все происходит? Заходите на сайт, указываете желаемую сумму покупки, оплачиваете банковской картой, приходите в ближайший пункт выдачи «Золотой Короны» с паспортом и картой, с которой платили, получаете деньги.

При оплате картой банк воспринимает операцию как перевод денег с карты на карту. Нужно убедиться, что ваш банк не берет за это комиссию, чтобы не платить лишнего.

Из минусов способа: обмен валюты односторонний — только рубли на валюту и минимальная сумма 100 у.е.

Важно понимать, что операция «покупка валюты» — это необязательно поход в обменник за баксами. Это могут быть еврооблигации или акции иностранных компаний. Выбор зависит от того, во что вы планируете вкладываться помимо валютной истории.

Резюме:

- Подумайте о возможности приобретения валюты в свой портфель.

Металлы

Какие же инвестиции без драгоценных металлов? Золото — это вечная ценность, оно заслуженно считается тихой гаванью в период кризисов.

С точки зрения профессиональных инвесторов, есть несколько способов приобрести драгоценные металлы. Условно их можно разделить на две большие группы:

- Физический металл, то есть приобретение слитков или монет.

- Бумажный металл, то есть приобретение производных инвестиционных инструментов, связанных с металлами.

И в каждом из этих двух вариантов покупки есть свои подкатегории. Давайте разберемся.

- Физический металл.

- Ювелирные и бытовые изделия. Пожалуй, самый неудачный вариант инвестирования в металлы. Низкая проба, включение художественной ценности в стоимость, крайне низкая ликвидность, огромный спред, то есть разница между ценой покупки и ценой продажи. Украшения носите, но инвестиционные деньги в них не вкладывайте.

- Слитки с получением на руки. В цену включен НДС, также значительный спред 20–40%, есть риски, связанные с хранением. А еще слитки, как правило, привязаны к банку, где они покупались, и продать их «на сторону» будет затруднительно. Из плюсов только, пожалуй, высокая проба металла и возможное эстетическое удовольствие от владения. Все же помнят Скруджа Макдака?

- Металлический счет ответственного хранения. Не путайте, пожалуйста, с обезличенным металлическим счетом — это разные вещи. Тут речь идет о том, что банк оказывает услуги по хранению слитков. НДС в данном случае не платится, так как слиток не покидает пределы банка. Но при этом есть регулярные расходы на хранение, жесткая привязка к банку, и всего пять кредитных организаций оказывают подобные услуги.

- Инвестиционные монеты. В категории «Физический металл» — это самый оптимальный способ покупки. НДС инвестиционные монеты не облагаются. Выпускаются большими тиражами и относительно легко продаются. Спред при соблюдении условий хранения может быть минимальным. Отличный вариант консервативных инвестиций на средние и долгие временные сроки.

- Ювелирные и бытовые изделия. Пожалуй, самый неудачный вариант инвестирования в металлы. Низкая проба, включение художественной ценности в стоимость, крайне низкая ликвидность, огромный спред, то есть разница между ценой покупки и ценой продажи. Украшения носите, но инвестиционные деньги в них не вкладывайте.

- Бумажный металл.

- Обезличенные металлические счета (ОМС). Самый главный минус ОМС — они не попадают под систему страхования вкладов. То есть, если что-то случится с банком, все ваши средства, вложенные в ОМС, пропадут. Второй минус — большой спред между покупкой и продажей. У Сбербанка, основного продавца ОМС, он может достигать 20%. Еще минус — необходимость платить НДФЛ как на имущество. К плюсам можно отнести отсутствие дополнительных расходов и достаточно высокую ликвидность.

- ПИФы драгметаллов. Те самые паевые фонды, которые мы с вами уже обсуждали. Только не те, которые инвестируют в акции или облигации, а те, которые имеют дело с драгоценными металлами. Из плюсов — отсутствие спреда и возможность обмена паев внутри управляющей компании, что снижает налоговую нагрузку. Из минусов — расходы на комиссии фонда и риски управления фондом. То есть вероятны случаи, когда фонд не будет на 100% следовать за официальными ценами на золото.

- Биржевой фонд FinEx ETF Gold. Аналог наших ПИФов, только в западном исполнении. Доступен для покупки через брокера, аналогично акциям и облигациям. Из плюсов — крайне невысокий спред 0,3–0,4%, расходы всего 0,45% в год, мгновенная ликвидность, брокер — налоговый агент, возможность покупки через ИИС, почти 100% следование за официальными ценами Центробанка. Минусов, на мой взгляд, нет. Самый лучший способ вложиться в золото.

- Обезличенные металлические счета (ОМС). Самый главный минус ОМС — они не попадают под систему страхования вкладов. То есть, если что-то случится с банком, все ваши средства, вложенные в ОМС, пропадут. Второй минус — большой спред между покупкой и продажей. У Сбербанка, основного продавца ОМС, он может достигать 20%. Еще минус — необходимость платить НДФЛ как на имущество. К плюсам можно отнести отсутствие дополнительных расходов и достаточно высокую ликвидность.

Вам остается только выбрать, что вам ближе — покупка настоящего золота или «бумажные» вложения без лишних телодвижений, но порой даже с лучшим результатом.

Не бойтесь вложений в неосязаемые вещи! Не стоит опасаться торговых терминалов, покупки ценных бумаг. Вы же пользуетесь банковскими картами, а это тоже неживые деньги у вас в руках.

Мир движется, мы развиваемся, и то, что еще вчера было в новинку, сегодня — как зубы почистить. Я вот хорошо помню, как еще двадцать лет назад надо было с мобильником размером с кирпич пойти куда повыше, на холм или даже на крышу залезть, чтобы поймать сеть и позвонить с дачи родителям. А сейчас я со смартфона могу звонить им по видеосвязи из любой точки мира.

Резюме:

Подумайте, какой способ покупки металла подходит вам больше всего.

Как составить свой портфель?

Итак, мы с вами обсудили всевозможные инвестиционные инструменты. Как выбрать то, что подойдет именно вам? Как собрать всю эту информацию в кучу и сформировать инвестиционный портфель?

Подходов тут два. Первый напрямую связан с вашими финансовыми целями. Что у вас там? Машина, квартира, отдых? Отлично! Сроки вы прописали, будущую стоимость цели посчитали. Теперь осталось понять, какая доходность в процентах годовых вам нужна, чтобы вовремя достичь желаемого.

Разберем на примере. Вам нужно 600 000 рублей через 2 года, ежемесячно можете откладывать по 20 000 рублей. Просто накапливая, получится 20 000 × 12 × 2 = 480 000 рублей. Не хватает 120 000 рублей. Воспользовавшись калькулятором депозитов, можно высчитать, что нужно инвестировать деньги под 21% годовых.

Давайте подберем инструменты, которые дадут такой результат. Подойдут, например, вложения в акции или, если не хочется сильно заморачиваться, фонды акций. Выберите подходящий, вложите деньги, регулярно докупайте паи. Ближе к событию остается акции продать.

Второй подход — портфельные инвестиции, рассчитанные на долгосрочный период. Вспомним понятие корреляции, которое мы обсуждали в разделе про валюту. Нужно подобрать несколько инструментов, как правило, не более четырех-пяти, максимально отрицательно коррелирующих друг с другом. Они должны соответствовать вашей степени риска и в целом отвечать вашим представлениям о прекрасном с точки зрения инвестиций.

Допустим, вы верите в энергетику или металлургов — включите их в свой портфель. А может быть, вам ближе IT-сектор? Без проблем! Определите, в какой пропорции вы хотите эти активы приобрести, купите «первый взнос» и далее регулярно пополняйте портфель.

Важный момент. Например, вы запланировали три актива по 33% от общего депозита по каждому. Прошел год. Один актив вырос, второй не изменился, а третий упал. И картина теперь вместо 33%–33%–33% стала 38%–33%–28%. Вам нужно продать 5% от первого актива и докупить на 5% третий актив, чтобы привести портфель к изначальному балансу.

Такой подход позволит вам покупать то, что упало, а значит, сейчас дешево, но даст результат в будущем. И продавать то, что выросло, тем самым фиксируя прибыль. Комплексно такой метод в длительном периоде времени даст дополнительную доходность к портфелю в целом. Не думаю, что вы готовы отказаться от такой прибавки!

Резюме:

- Подумайте, какие инвестиционные инструменты выбрать.

- Обратите внимание на корреляцию между ними.