Три правила инвестирования на любом этапе жизни

Определившись с общими принципами, можно приступить к выработке инвестиционной стратегии. При этом необходимо учитывать некоторые правила. Разумеется, ни одно из них не может на 100 процентов подходить к каждой конкретной ситуации, так же как и общий план игры вряд ли поможет спортивной команде выиграть все игры сезона. Для каждой игры требуется коррекция плана в соответствии с конкретными обстоятельствами. В этом разделе мы рассмотрим три основных правила, которые помогут вам выработать собственный план инвестиций применительно к данным обстоятельствам.

1. Специфические нужды требуют специфических средств

Всегда помните о том, что для достижения специфических целей требуются специальные инструменты. Предположим, мы планируем инвестиционную стратегию для молодой супружеской пары, которая собирается обеспечить себе безбедную старость. Следовательно, и средства, избранные для достижения этой цели, должны иметь долгосрочный характер. Допустим, нашей паре через год потребуется 30 тысяч долларов, чтобы внести первый взнос за дом. Эти 30 тысяч, предназначенные для конкретной цели, должны быть вложены в надежные ценные бумаги, срок погашения которых истекает именно тогда, когда понадобятся деньги, например в годичный депозитный сертификат. А если ожидаются расходы на учебу в колледже через 3, 4, 5 и 6 лет, то деньги можно вложить в облигации с нулевым купоном и соответствующим сроком погашения.

2. Определите свой порог риска

Чтобы адаптировать общие правила для своих личных нужд, необходимо в первую очередь определиться с отношением к риску. Именно поэтому финансовое планирование представляет собой скорее искусство, чем науку. Общие принципы могут оказать большую помощь в пропорциональном комплектовании индивидуальных инвестиционных портфелей различными категориями ценных бумаг. Но подойдут ли эти рекомендации лично вам, во многом зависит от того, насколько хорошо вы будете при этом спать по ночам. Определение собственного порога риска является очень важным аспектом финансового планирования, и никто за вас этого не сделает. Возможно, вас несколько успокоит тот факт, что риск вложения денег в обыкновенные акции и долгосрочные облигации снижается по мере продолжительности инвестирования. Однако у вас должен быть соответствующий склад характера, чтобы выдержать значительные колебания стоимости портфеля. Как вы чувствовали себя, когда рынок упал почти на 50 процентов в 2008 году? Если вас охватила паника и вы ощутили физическое недомогание из-за того, что ваш портфель состоит преимущественно из акций, то, очевидно, долю акций в нем следует снизить. Таким образом, субъективные факторы играют важную роль в комплектовании портфеля, и вы с полным правом можете отклоняться от изложенных здесь рекомендаций в зависимости от того, насколько приемлем для вас риск.

3. Регулярная экономия даже самых незначительных сумм окупает себя

И еще одно, последнее замечание, прежде чем приступить к выбору средств инвестирования. Как быть, если у вас до сих пор нет никаких вложений? Многие люди, не располагающие денежными средствами, уверены, что у них нет никакой возможности сколотить капитал. Они считают, что скопить какую-то приличную сумму совершенно немыслимо. Не отчаивайтесь. Если вы на самом деле будете последовательно придерживаться программы регулярной экономии, откладывая, например, определенную сумму денег каждую неделю путем отчислений из зарплаты в программу 401(k), то со временем сможете скопить значительную сумму. Можете ли вы позволить себе отчислять по 23 доллара в неделю? Или по 11,5 доллара? Если можете, а до старости еще далеко, то мечта о крупной сумме при уходе на пенсию становится вполне реальной.

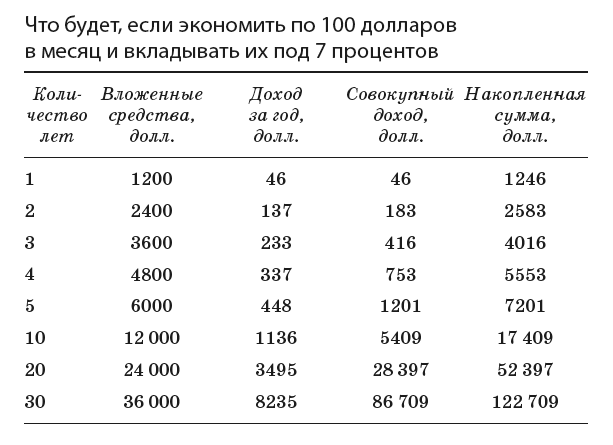

Приведенная ниже таблица демонстрирует, каких результатов вы можете добиться, откладывая по 100 долларов в месяц. При этом предполагается, что вы вкладываете их под 7 процентов годовых. В последней графе таблицы указана общая сумма, накопленная за различные промежутки времени. Очевидно, что, регулярно откладывая даже понемногу, вполне можно скопить весьма крупную сумму, даже если начинать с нуля. Если же вы можете вложить для начала несколько тысяч долларов, то итоговая сумма станет намного больше.

Если вы можете экономить всего по 50 долларов в месяц, то есть чуть больше 11,5 доллара в неделю, то разделите цифры в таблице пополам. А если вы в состоянии откладывать по 200 долларов в месяц, то умножьте эти цифры на два. Инвестировать деньги надо во взаимный фонд, который не берет комиссионных, поскольку регулярные вложения малых сумм обычно обходятся очень дорого. Кроме того, взаимные фонды могут автоматически реинвестировать начисленные проценты, дивиденды и прирост основного капитала. Наконец, надо проверить, имеется ли у вашего работодателя соответствующая пенсионная программа. Если вы можете делать свои взносы одновременно с отчислениями из зарплаты в рамках программы пенсионного обеспечения, которые делает ваша компания, то капитал будет расти еще быстрее.

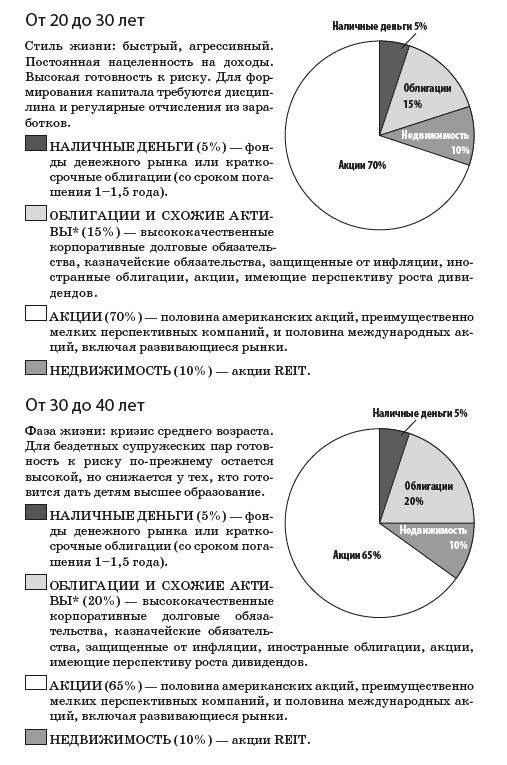

Пособие по инвестированию в любом возрасте

Диаграммы, приведенные на страницах 488–489, представляют собой краткое пособие для определения пропорций инвестиций на любом жизненном этапе. Раввин Исаак пишет в Талмуде, что необходимо всегда делить свои деньги на три части: одну треть надо вкладывать в покупку земли, вторую – в коммерцию (бизнес), а третью – держать наготове в наличном виде. Такой принцип нельзя назвать неразумным, но мы можем усовершенствовать этот древний совет, так как сейчас у нас есть более тонкие инструменты и более ясное понимание того, как различные виды инвестиций могут удовлетворять потребности разных людей. Общие принципы этих рекомендаций уже изложены выше. Тем, кому едва исполнилось двадцать, можно посоветовать очень агрессивный инвестиционный портфель. В этом возрасте у вас впереди вся жизнь с ее взлетами и падениями и вы вполне в состоянии зарабатывать деньги. Такой инвестиционный портфель должен состоять не просто из акций, а из акций международных компаний, в том числе рискованных ценных бумаг развивающихся рынков. Как уже говорилось в главе 8, важным преимуществом международной диверсификации является снижение уровня риска. Кроме того, она дает инвестору возможность пользоваться преимуществами быстрорастущих мировых рынков, даже когда корреляция между разными рынками становится все более заметной.

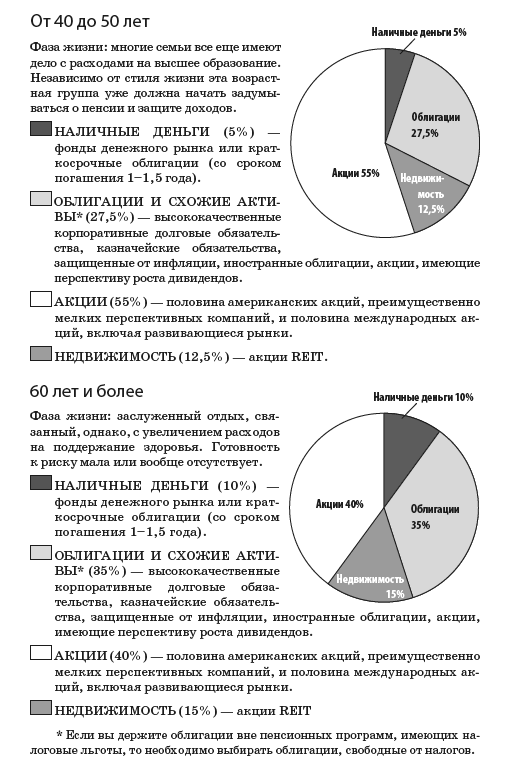

По мере того как инвесторы становятся старше, они постепенно начинают отходить от рискованных вложений и переключаться на облигации и акции, по которым выплачиваются высокие дивиденды, например REIT. В возрасте 55 лет они уже задумываются о предстоящем выходе на пенсию. Пропорция облигаций в инвестиционном портфеле увеличивается, и весь портфель в целом становится более консервативным. Он уже нацелен не на рост, а на получение стабильных доходов. В пенсионном возрасте рекомендуется инвестиционный портфель, состоящий преимущественно из облигаций и других похожих активов.

Существует простое правило, которым могут воспользоваться многие инвесторы. Доля облигаций в портфеле должна примерно соответствовать возрасту. Тем не менее, даже когда человеку уже под семьдесят, примерно 40 процентов портфеля должны составлять акции и 15 процентов – недвижимость (например, акции REIT), чтобы более успешно противостоять инфляции. Поскольку с тех пор, как я высказал такую рекомендацию в 1980-е годы, средняя продолжительность жизни заметно выросла, сейчас мне приходится увеличивать долю акций.

Для большинства людей можно порекомендовать комплектование портфеля не отдельными конкретными акциями, а широким спектром акций индекс-фондов. Для этого есть две причины. Во-первых, большинству вкладчиков не хватает капитала, чтобы самостоятельно диверсифицировать портфель. Во-вторых, большинство молодых людей накапливают свой портфель путем ежемесячных взносов. В этом случае фонды просто необходимы. По мере роста портфеля активы американского рынка акций следует дополнять широким индексом иностранных акций, в том числе развивающихся рынков. Необязательно пользоваться услугами именно тех фондов, которые я рекомендую, но следует обязательно убедиться в том, что эти услуги не связаны с высокими комиссионными вознаграждениями.

Вы, вероятно, заметили, что во всех моих рекомендациях присутствует недвижимость. Я уже говорил, что каждый должен попытаться приобрести собственное жилье. Кроме того, по моему убеждению, каждый должен иметь какую-то долю недвижимости в виде акций трастовых фондов недвижимости (REIT), описанных в главе 12. Что касается облигаций, то я рекомендую более доходные долговые обязательства, облагаемые налогом. Однако если вы находитесь в высшей налоговой категории или живете в штатах с высокими ставками подоходных налогов (например, Нью-Йорк), а ваши облигации не вложены в пенсионную программу, то в этом случае лучше воспользоваться облигациями, освобожденными от налогообложения, и денежными фондами. Лучше всего, если соответствующие фонды находятся в штате вашего проживания, что дает вам возможность избежать уплаты и федеральных, и местных налогов.