Паритет рисков

Рей Далио – настоящий уникум. Он одновременно и миллиардер, входящий в число самых богатых людей мира, и автор бестселлеров. Рей руководит крупнейшим в мире хедж-фондом Bridgewater Associates, в рамках которого чрезвычайно успешно действует на основе паритета рисков так называемый «всепогодный инвестиционный фонд». В своей книге «Принципы» Далио описывает более 200 принципов, на которых основывается деятельность его компании.

Трудно сказать, можно ли считать «Принципы» образцом, по которому должен строиться успешный инвестиционный бизнес. Никто не будет спорить, что инвестиционные стратегии должны основываться на проверенных фактах и оттачиваться в острых дебатах, под огнем критики. Но рабочую обстановку, которую Далио создал в Bridgewater, многие описывают как токсичную.

Он настаивает на том, чтобы сотрудники стремились к результатам наивысшего уровня, проявляя при этом не вежливость и тактичность, а «радикальную честность». Каждый день проводится мониторинг эффективности работы организации в целом и отдельных сотрудников. Осуществляется звукозапись всех совещаний. Работники подвергаются публичной критике, и каждый из них должен иметь при себе карточку, на которой он записывает свои слабые стороны и недостатки и которую должен по требованию продемонстрировать любому члену организации. Критика сотрудников, которые не справляются со своими обязанностями, получила название «публичного повешения». В качестве модели взаимоотношений друг с другом на рабочем месте сотрудникам ставят в пример стаю гиен, убивающих детеныша антилопы гну. Неудивительно, что треть персонала Bridgewater увольняется уже через пару лет. Один из сотрудников пожаловался в Комиссию по правам человека штата Коннектикут на то, что атмосфера в компании «насыщена страхом и запугиванием».

Но невозможно отрицать, что организация приносит своим клиентам экстраординарные результаты. И кому-то эта жесткая культура даже нравится. Один из них – бывший сотрудник Bridgewater, а впоследствии директор ФБР Джеймс Коми. Он говорил: «В этом жизненном путешествии мне немало пришлось испытать. Меня допрашивали в суде, я не раз получал разносы от президента США, я отстаивал свою позицию перед лицом Верховного суда и я работал в Bridgewater. В Bridgewater было тяжелее всего». Характеризуя личность Рея Далио, Коми сказал: «Это умная сволочь».

Одним из самых больших успехов Bridgewater стала разработка метода инвестирования под названием «паритет рисков». Принцип, на котором он основан, состоит в том, что относительно надежные активы зачастую приносят больший доход, чем можно было бы предположить исходя из уровня риска. В то же время рискованные активы оказываются переоцененными и дают доход меньше ожидаемого. Таким образом, инвесторы могут повысить свои результаты, а вместе с ними и доход, искусственно завышая степень риска активов, например покупая их на заемные средства, как показано в приведенных ниже примерах.

Метод паритета рисков

Существует два основных приема, с помощью которых инвестор может надеяться повысить доходность и риск портфеля. Один из них заключается в том, чтобы увеличить в портфеле долю более рискованных активов, например акций. Второй прием состоит в том, чтобы инвестировать в широко диверсифицированный портфель со значительным перевесом относительно надежных активов, обещающих скромный доход и низкую волатильность. Затем к этому портфелю может быть применено кредитное плечо для увеличения как риска, так и дохода. Суть паритета рисков состоит в том, что в определенных обстоятельствах вторая стратегия может приносить больше доходов при сопоставимом риске. Приобретение активов за заемные средства способно породить собственные дополнительные риски, так как инвестору в этом случае становится труднее пережить различные потрясения, нередко случающиеся на финансовых рынках. Однако если инвестор обладает достаточной эмоциональной устойчивостью к риску (и при этом имеет необходимый запас собственных средств), то портфель, основанный на паритете рисков, может оказаться довольно привлекательным.

Есть немало свидетельств того, что люди готовы переплачивать, делая ставки в ситуациях, когда вероятность выигрыша мала, но выигрыш весьма значителен. Представьте себя на ипподроме. Если вы сделаете ставки на всех лошадей, то у вас будет одна гарантированная ставка, потому что какая-то лошадь обязательно выиграет скачки. Но, подсчитав все свои выигрыши и потери, вы убедитесь, что потеряли около 20 процентов денег, так как тотализатор выплачивает выигрыши только после вычета 20 процентов со всей суммы ставок, которые пойдут на налоги, покрытие расходов и прибыль. Если вы будете и впредь в каждом заезде делать ставки на всех лошадей, то в долгосрочной перспективе вас ждет потеря 20 процентов всех вложенных денег.

В каждом заезде есть темные лошадки, вероятность победы которых невелика, но, если они выиграют, вас ждет солидный куш. Предположим, вы соблазнились таким большим выигрышем и начали делать ставки на аутсайдеров в каждом заезде. От случая к случаю вы будете выигрывать, но со временем потеряете в общей сложности около 40 процентов всех вложенных денег. Если же в каждом заезде вы будете делать ставки на фаворитов, то станете выигрывать примерно в одном случае из трех. Однако в долгосрочной перспективе и здесь вас ожидают потери, правда, всего в размере 5 процентов. Поскольку в тотализаторе не существует абсолютно надежных способов выигрыша (если только у вас нет инсайдерской информации о том, какая лошадь находится под допингом), то лучше все же делать ставки на фаворитов, а не на аутсайдеров. Однако заядлые игроки переплачивают, ставя деньги на темных лошадок, так как предвкушают большие выигрыши. И хотя статистика позволяет предсказать порядок, в котором лошади придут к финишу, на аутсайдеров все же делают более крупные ставки, чем на фаворитов.

В мире биржевых активов тоже есть свои фавориты и аутсайдеры. И инвесторы точно так же переплачивают, делая ставки на аутсайдеров. Поразительная схожесть биржи с ипподромом заключается в том, что в надежде на большой куш люди имеют обыкновение вкладывать бо́льшие суммы в высокорискованные активы. Похоже, что очень надежные акции (и другие надежные активы) дают более высокие доходы, чем можно было бы предположить исходя из их уровня риска. Отличные примеры этого мы видели, рассматривая модель ценообразования капитальных активов в главе 9.

В той же главе описывалось и оригинальное исследование Фамы и Френча, которое продемонстрировало, что акции с высокой бетой (самые чувствительные к общему падению фондового рынка) не приносят инвесторам большего дохода, чем более стабильные. Последующие исследования подтвердили данный вывод. На этом основывается одна из стратегий паритета рисков. Если исторические закономерности, подтверждающие отсутствие прямой зависимости между доходом и бетой, будут иметь место и далее, то оптимальным решением станет покупка активов с низкой бетой за заемные средства для повышения риска и доходов до желаемого уровня. При достаточном кредитном плече можно будет увеличить доходность портфеля до среднерыночного. Однако в долгосрочной перспективе это будет означать для инвестора доход выше рыночного уровня.

Надежные облигации тоже можно использовать для паритета рисков

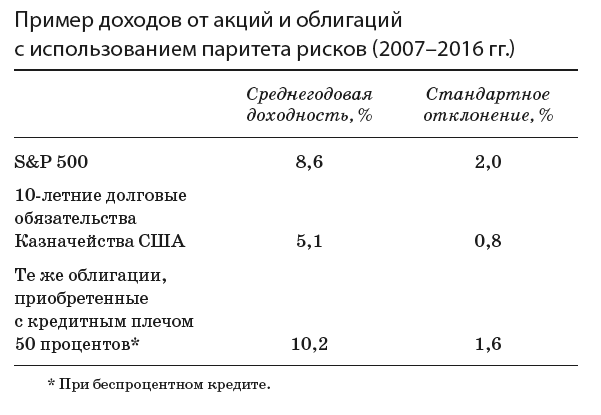

Тот факт, что вполне надежные активы могут давать более высокие доходы, чем можно было бы предположить исходя из их уровня риска, распространяется не только на рынок акций, но и на другие категории активов. Облигации обладают примерно вдвое меньшей волатильностью, чем акции. Разброс в доходах также примерно на 50 процентов ниже, чем у акций (стандартное отклонение для акций составляет 2 процента, а для облигаций – менее процента). Однако на протяжении 50-летнего периода, закончившегося в 2016 году, средняя доходность облигаций составляла 7,1 процента по сравнению с акциями (11,4 процента).

Метод паритета рисков учитывает такие очевидные эмпирические закономерности и пытается извлечь из них выгоду. Для этого облигации приобретаются на заемные средства, чтобы увеличить доходность портфеля за счет повышения риска до уровня, свойственного обычным акциям. Пример подобной операции приведен в следующей таблице. В ней показано, какими могли бы быть результаты за период с 2007 по 2016 год, если бы инвестор приобрел облигации с кредитным плечом 50 процентов. Он смог бы удвоить и риск, и доход. На каждые 100 долларов стоимости облигаций инвестор вносит лишь 50 долларов собственных средств. Это повышает его доходы вдвое, но одновременно удваивает их волатильность (стандартное отклонение доходов).

Паритет рисков против традиционного соотношения портфеля 60/40

Существует альтернатива методу паритета рисков, которая упоминалась в главе 8, где мы рассматривали портфельную теорию. Многие институциональные портфели и фонды, позиционирующие себя как сбалансированные, формируют свои активы в пропорции 60 процентов акций и 40 процентов облигаций. Однако паритет рисков может давать лучшее соотношение рисков и доходов.

Пропорция 60/40 представляется здравым и взвешенным решением, направленным на защиту инвестора от неизбежных провалов на фондовом рынке. На деле же около 90 процентов волатильности в таких портфелях приходится на 60 процентов, вложенных в акции. В кризисном 2008 году портфели 60/40 потеряли свыше 25 процентов своей рыночной стоимости. Мы можем легко продемонстрировать, что портфель 60/40 – это, возможно, не самый оптимальный вариант.

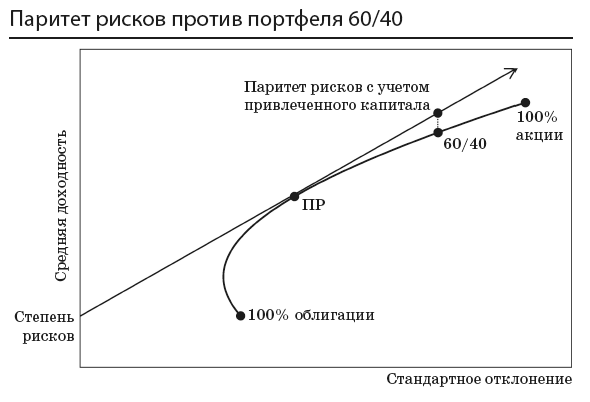

Представьте себе геометрическое место точек (его еще называют локусом возможностей; один из его примеров проиллюстрирован на следующем графике), изображающее все возможные комбинации акций и облигаций и их соотношение рисков и доходов. Портфель с самым низким риском на 100 процентов состоит из облигаций, так как эти ценные бумаги имеют более низкое стандартное отклонение, чем акции. Добавляя некоторое количество акций в портфель, мы повышаем уровень доходов, так как эти ценные бумаги в историческом плане всегда превосходили облигации по доходности. По крайней мере, в некоторых из возможных комбинаций акций и облигаций стандартное отклонение должно уменьшаться, потому что облигации обычно имеют слабую (а иногда и отрицательную) корреляцию с акциями. Однако по мере того, как доля акций в портфеле приближается к 100 процентам, риск возрастает, поскольку стандартное отклонение доходов от акций начинает превышать стандартное отклонение доходов от облигаций.

Интерес представляют две точки на кривой. Заметьте, что портфель, состоящий на 60 процентов из акций и на 40 процентов из облигаций, находится на геометрическом месте точек ближе к концу, соответствующему 100-процентной доле акций. Обратите также внимание на ту часть линии степени риска, которая соприкасается с локусом возможностей. Назовем эту точку паритетом рисков (ПР) акций и облигаций. Инвестор может двигаться вправо от точки ПР, приобретая активы на заемные средства или беря их в долг на беспроцентной основе. Все инвестиционные возможности на линии рисков дают такие же (или лучшие) соотношения риска и дохода, как на кривой. В частности, точка ПР с участием привлеченного капитала явно превосходит по доходности портфель 60/40, имея такой же уровень риска.

«Всепогодный» фонд Далио

До сих пор мы говорили о стратегиях паритета рисков, имея в виду только две категории активов: акции и облигации. В реальности же портфели на базе паритета рисков могут включать в себя и другие активы. Например, в их состав включается недвижимость (в виде ценных бумаг инвестиционных фондов недвижимости REIT), товарно-сырьевые активы, а также защищенные от инфляции казначейские ценные бумаги (TIPS). Разумеется, такие портфели могут иметь существенные преимущества. Если дополнительно включенные в них категории активов имеют относительно низкую (или, по крайней мере, не слишком высокую) корреляцию, это уменьшает волатильность всего портфеля в целом. Кроме того, различные категории активов могут по-разному реагировать на различные экономические условия. Вот почему Bridgewater Associates называет свои инвестиционные предложения, основанные на паритете рисков, «всепогодными».

Заметьте, что все эти стратегии не требуют обязательного активного менеджмента. Различные компоненты портфеля могут индексироваться и видоизменяться как пассивно, так и активно. При этом замены одних активов на другие под влиянием реакции менеджера на изменение рыночной обстановки не производится. Паритет рисков может применяться и в тех случаях, когда чувствительность портфеля к риску представляется более значимым фактором, чем общая волатильность. Главное, чтобы между активами внутри портфеля соблюдались такие пропорции, которые позволяют каждой категории активов вносить равный вклад в показатели риска.

Что может пойти не так?

Метод паритета рисков приобрел популярность в период финансового кризиса, так как инвестиционные портфели, составленные на его основе, как правило, превосходили традиционные взвешенные портфели. В стратегиях ПР могут быть задействованы самые различные категории активов и критерии их оценки, но по сравнению с традиционными портфелями здесь придается больший вес ценным бумагам, приносящим фиксированный доход. Хотя ПР представляет собой не просто ставку на облигации, приобретенные с участием привлеченного капитала, возникающий при этом риск нуждается в пристальном рассмотрении.

Облигации приносили прекрасные доходы (с учетом низкого риска) с начала 1980-х до конца 2010-х годов. Это давало возможность инвесторам, использующим метод паритета рисков, приобретать их за заемные средства и получать на этом чистую прибыль, которая была даже выше, чем у обычных акций. Но в начале 1980-х годов долговые казначейские обязательства имели двузначные цифры доходности, а в 2018 году 10-летние облигации казначейства приносили всего около 3 процентов – лишь чуть больше половины своей средней исторической доходности начиная с 1926 года. Если доходность вновь вырастет до нормального уровня, цены на облигации снизятся, и это в конечном счете уменьшит показатели доходности. Банковские ставки могут оставаться на низком уровне в условиях медленного роста экономики без инфляции, что предсказывают многие экономисты, и это делает крайне маловероятным сюжет, в котором облигации будут давать доходы, хотя бы примерно сопоставимые с уровнем 1982–2018 годов.

Приобретение активов на кредитном плече – это потенциально опасный инструмент для инвесторов. Если вы приобрели облигацию за свои деньги, а она вдруг подешевела, вы можете продолжать хранить ее в надежде, что к моменту истечения срока погашения цена восстановится. Если же облигация приобретена в кредит, инвестор зачастую вынужден продать ее себе в убыток и потенциальная потеря становится реальной. Таким образом, даже если доходы по облигациям мало подвержены волатильности в нормальных условиях, волатильность может резко возрасти и существенно ухудшить ситуацию.

Может также случиться, что другие категории активов в портфеле, построенном на паритете рисков, перестанут давать дополнительные доходы за риск, так как не будут иметь прежней корреляции с экономическими условиями. В частности, товарно-сырьевые активы часто хвалят за их низкую волатильность, а корреляция с инфляцией делает их весьма полезной частью хорошо диверсифицированного портфеля. В историческом плане доходы от сырьевых фьючерсов образовывались благодаря тому, что цены на фьючерсы были ниже рыночных цен на сырье, которые складывались к моменту окончания фьючерсного контракта. Однако по мере того, как в товарно-сырьевой рынок вливается все больше инвестиций, эта разница имеет тенденцию к сокращению и порой даже становится отрицательной.

Кроме того, у сырьевых индексов может сложиться менее благоприятная корреляция с инфляцией, чем в прошлом. Во многих из них наблюдается слишком сильный перекос в сторону нефти. Ввиду изобилия сланцевой нефти и тенденции к переходу на альтернативные источники энергии соотношение цен на нефть и общего уровня инфляции в будущем может оказаться совсем не таким, как в прошлом. И в этом случае кредитное плечо ничем не поможет портфелям, сформированным на базе паритета рисков, так как будет отсутствовать премия за риск.

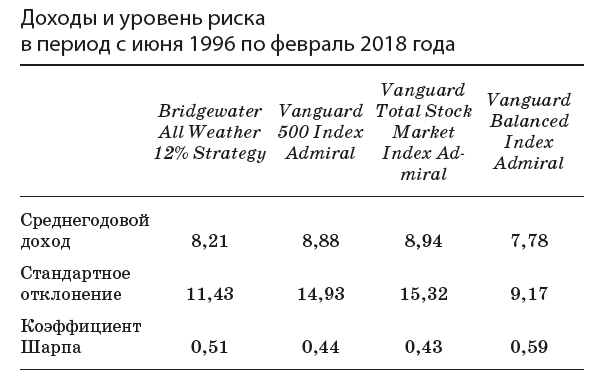

Исторические результаты «всепогодного» фонда Bridgewater All Weather (12 % Strategy) приведены в следующей таблице. Фонд приносил клиентам доходы, близкие к тем, что складываются во всех индекс-фондах с существенно более низкой волатильностью. Таким образом, в Bridgewater был более высокий коэффициент Шарпа. В то же время по сравнению с другими фондами, в которых поддерживается баланс 60/40, All Weather демонстрировал несколько бо́льшую доходность, но и стандартное отклонение в нем тоже было больше и, как следствие, коэффициент Шарпа был немного ниже.

Портфели, созданные на базе паритета рисков, не могут быть оптимальными в любых экономических условиях. Тем не менее такой инвестиционный метод, как использование привлеченного капитала, в арсенале инвесторов должен присутствовать. На мой взгляд, паритет рисков не следует рассматривать всего лишь как ставку на приобретение активов с фиксированным доходом за счет заемных средств. Этот метод в определенных обстоятельствах приемлем и для инвесторов, которые имеют портфель с широкой диверсификацией (содержащий в том числе иностранные активы) и хотят повысить свой доход за счет повышения степени риска путем привлечения заемных капиталов.

Инвесторам, которые стремятся повысить в своих портфелях долю активов с высокой доходностью и при этом могут пойти на риск приобретения активов в кредит, я советовал бы в первую очередь обратить внимание на паритет рисков. Если сравнивать наращивание доли высокодоходных активов и привлечение заемных средств, то последняя стратегия представляется более эффективной. Чтобы получить более высокий доход без привлеченного капитала, инвестору понадобится менее диверсифицированный портфель, значительную часть в котором составляют высокорискованные категории активов.