Фонды смешанного типа на практике

Dimensional Fund Advisors (DFA)

Инвестиционная компания Dimensional Fund Advisors была образована в начале 1980-х годов, чтобы дать инвесторам возможность применить к своим портфелям стратегии сочетания факторов, таких как величина компании и внутренняя стоимость акций в соответствии с оригинальной трехфакторной моделью Фамы и Френча. Можно добавить к ним ценовую инерцию и рост прибыльности. По состоянию на начало 2018 года в управлении DFA находились активы на общую сумму свыше 500 миллиардов долларов.

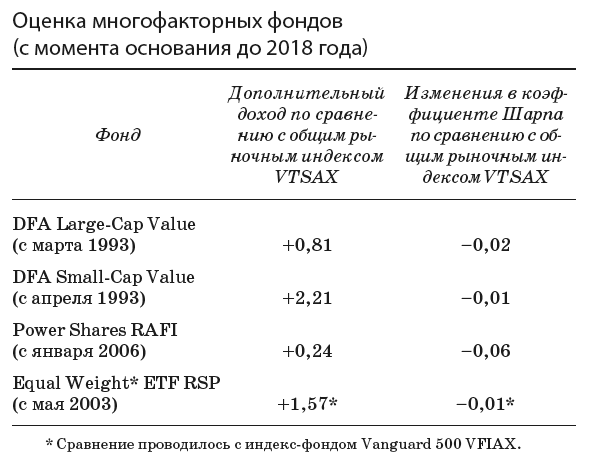

Фонды, входящие в структуру DFA, добились лучших результатов, чем многие другие финансовые организации, работающие с «умной бетой». Они не отличаются дороговизной. Плата за их услуги лишь немного выше, чем в большинстве фондов ETF. Однако купить их паи можно только через инвестиционных консультантов, которые берут лишь плату за консультацию, а не процент от суммы сделки. Таким образом, у них, в отличие от многих других консультантов, отсутствует конфликт интересов. Тем не менее плата за консультацию может достигать 1 и более процента, и, соответственно, на эту величину снижаются доходы инвесторов. В таблице, приведенной на странице 366, представлены результаты фондов DFA, специализирующихся на недооцененных акциях компаний с низкой капитализацией (биржевой символ DFSVX) и на недооцененных акциях компаний с высокой капитализацией (биржевой символ DFLVX). DFA не скрывает, что дополнительные доходы – это компенсация за повышенный риск портфеля. Заметим также, что в фондах DFA, как и во всех фондах, пользующихся «умной бетой», бывают периоды весьма слабых результатов.

Research Affiliates Fundamental Index (RAFI)

Если рассуждать с позиций коммерческого успеха, то фонды RAFI, использующие «умную бету», добиваются хороших результатов. По состоянию на начало 2018 года Research Affiliates управляла активами в раз мере свыше 200 миллиардов долларов. В отличие от DFA, Research Affiliates заявляет, что за дополнительными доходами стоит не повышенный риск, а неэффективность рынка. Основатель компании Роберт Арнотт способен заворожить аудиторию разговорами об оценке рыночной стоимости компаний. Он считает, что в портфелях инвесторов всегда слишком много переоцененных акций растущих компаний. Арнотт избегает этой проблемы, тщательно взвешивая каждую акцию с точки зрения таких базовых показателей компании, как объем доходов, капитализация и т. п. Он называет это «фундаментальным индексированием». Разумеется, портфели RAFI содержат преимущественно недооцененные акции компаний с низкой капитализацией, поэтому напоминают другие мультифакторные фонды, работающие с «умной бетой». Акции RAFI торгуются под биржевым символом PRF.

Одним из самых успешных периодов для PRF был 2009 год. В то время в портфеле фонда находились главным образом акции крупных банков, выходящих из финансового кризиса, так как они продавались с необычно большими скидками от своей номинальной стоимости. Активы RAFI в 2009 году примерно на 15 процентов состояли из двух акций (Citigroup и Bank of America). И это позволило получить великолепный доход. Однако в то время было еще не ясно, смогут ли эти проблемные банки избежать национализации. В любом случае такая стратегия таила в себе значительный риск. Трудно удержаться от вывода, что успех RAFI объясняется не столько недооцененностью акций, сколько повышенным риском.

ETF-фонд Goldman Sachs Active Beta

Компания Goldman Sachs основала свой фонд, работающий с «умной бетой», в 2015 году. Его паи торгуются под биржевым символом GSLC. Этот ETF-фонд основывается на четырех факторах: высокой внутренней стоимости акций, сильной инерции, высокой ликвидности и низкой волатильности. Накладные расходы фонда составляют всего девять базисных пунктов (0,09 процента) – самый низкий показатель в отрасли. Это вообще одни из самых низких расходов среди всех индекс-фондов, покупающих и удерживающих широкий спектр акций фондового рынка.

Равновзвешенные портфели

Выравнивание всех акций портфеля по весу вместо оценки их общей капитализации может принести инвестору такие же результаты, что и некоторые мультифакторные модели. Равновзвешенный портфель S&P 500 включает в себя акции всех 500 компаний индекса, доля каждой из которых составляет 1/500. Это позволяет повысить значимость недооцененных акций малых компаний и снизить долю таких популярных компаний с высокой капитализацией, как Amazon и Google. ETF-фонд Guggenheim Equal Weight 1000 (биржевой символ EWRI) покупает все акции индекса Russel 1000 с таким расчетом, чтобы вес каждой из них составлял 1/1000 всего портфеля, и периодически осуществляет их ребалансировку. Равновзвешенные портфели отличаются по уровню диверсификации и риска от портфелей, взвешенных по капитализации. Их нельзя отнести к эффективным с точки зрения налогообложения, так как ребалансировка требует продавать акции, выросшие в цене, чтобы снизить их вес в портфеле.

Результаты деятельности многофакторных фондов представляются многообещающими. Поскольку они способны извлекать пользу из низкой или отрицательной корреляции между факторами, в них возникает умеренный рост доходов при коэффициенте Шарпа, очень близком к широким рыночным индексам. Однако их эффективность с точки зрения налогообложения невелика, поскольку ребалансировка может создавать облагаемый налогами прирост капитала.

Кроме того, инвесторы должны знать, что вступление в многофакторные фонды возможно только через инвестиционных консультантов, которые требуют оплаты своих услуг.

Применение на практике

Стратегии, в основе которых лежит «умная бета», требуют определенного управления портфелем. Это не активный менеджмент в полном смысле слова. Фонды не пытаются отбирать какие-то конкретные акции, а просто придают портфелю определенные дополнительные характеристики, которые в историческом плане позволяли добиваться доходов, превышающих среднерыночный уровень. Необходимо отметить, что накладные расходы при этом значительно ниже, чем в фондах с активным менеджментом.

В целом результаты деятельности однофакторных фондов и ETF-фондов с «умной бетой» демонстрируют большой разброс. Многие однофакторные ETF-фонды не смогли добиться сколько-нибудь заметных успехов. Кроме того, они менее предпочтительны с точки зрения налогообложения по сравнению с фондами, формирующими портфели со взвешенной капитализацией, где не требуется проводить ребалансировку.

Многофакторные фонды с «умной бетой», похоже, дают более высокие результаты, так как пользуются низкой или отрицательной корреляцией между факторами. Но любой дополнительный доход, как и более выгодный коэффициент Шарпа, следует истолковывать как премию за повышенный риск. Нельзя считать, что портфели на основе «умной беты» хитроумно заманивают инвестора в ловушку. Инвестор сам должен заботиться о том, чтобы в нее не попасть.

В последнее время портфели с «умной бетой» стали объектом активной рекламы. Если говорить об «умном» компоненте этого инструмента, то умного маркетинга в нем зачастую больше, чем умного инвестирования. Станет ли «умная бета» в будущем средством умного вложения денег, зависит от рыночных настроений и условий, в которых эта стратегия будет применяться. Во времена «пузыря» интернет-компаний она имела бы успех, потому что тогда отдавалось предпочтение фактору роста акций, а не их внутренней стоимости. Точно так же она могла бы сработать с акциями мелких компаний, если бы они стоили существенно меньше, чем крупных. Инвесторы должны осознавать, что по мере того, как недооцененные акции и акции компаний с низкой капитализацией входят в моду в инвестиционных фондах, результаты становятся все более разочаровывающими.

Стратегии, которые приобрели широкую известность, теряют свою эффективность после публикации результатов. Это особенно касается случаев, когда результаты являются следствием ошибки ценообразования, а не компенсации за риск. Поэтому нет никакого смысла придерживаться старых советов, изложенных в прежних изданиях этой книги. Ядро любого портфеля должны составлять паи дешевых и эффективных индекс-фондов с широким охватом рынка. Лишь при этом условии будет оправданным ваше желание добавить некоторые факторы риска для повышения доходов. Но и в данном случае я рекомендую вам воспользоваться услугами дешевых многофакторных фондов, а не тех, которые специализируются только на каком-то одном факторе риска.