Какие уроки инвестор должен извлечь из поведенческой экономики?

Совы вроде меня часто смотрят поздние телевизионные шоу. К числу самых забавных эпизодов в шоу Дэвида Леттермана относились трюки с домашними питомцами. Владельцы животных заставляли своих любимцев проделывать самые необычные и глупые трюки. К сожалению, инвесторы зачастую сильно напоминают этих животных из шоу, и в этом нет ничего смешного. Для инвестора нет злейшего врага, чем он сам. Шоумен Пого говорил: «Мы встретились лицом к лицу с врагами, и это оказались мы сами». Если вы поймете, насколько уязвима ваша психология, это поможет вам избежать глупых иллюзий, способных подорвать финансовое благополучие. В покере есть известная присказка: если вы сидите за игровым столом и не можете понять, кого здесь держат за болвана, вставайте и уходите, потому что этот болван – вы. Все, что здесь сказано про психологию инвестора, поможет вам не чувствовать себя дураком.

Чарлз Эллис, который долгое время работал обозревателем фондового рынка и написал блестящую книгу «Как выиграть в игре неудачников» (Winning the Loser's Game), как-то заметил, что в любительском теннисе львиная доля очков выигрывается не за счет собственной удачной игры, а за счет ошибок соперника. То же самое и в инвестировании. Эллис утверждает, что большинство инвесторов сами причиняют себе ущерб, неправильно пользуясь всяческими биржевыми стратегиями, вместо того чтобы прибегнуть к пассивному индексному методу «купить и держать». То, как поступают большинство инвесторов, ведет их прямиком к проигрышу.

Как хорошо было в начале 2000 года, когда курсы купленных вами акций высокотехнологичных фирм безостановочно ползли вверх, убеждая вас в том, что вы – гений инвестирования и что правильный выбор заключается лишь в том, чтобы найти взаимный фонд, в недавнем прошлом добившийся самых больших успехов. А какая захватывающая жизнь была у тех, кто бросил работу и стал все свое время посвящать трейдингу! Они покупали акцию в 10 утра, а к обеду она стоила уже на 10 процентов дороже. Все это закончилось катастрофой. Трейдеры неизменно проигрывают инвесторам, которые покупают акции и подолгу их держат.

Чтобы избавиться от губительных последствий своих ошибок, необходимо сделать первый шаг – признать их. Смиритесь перед мудростью рынка. Подобно теннисисту-любителю, который просто старается отбить мяч через сетку и не выдумывает каких-то хитроумных приемов, инвестор должен всего лишь покупать и держать диверсифицированный набор активов, содержащий все акции, торгуемые на данном рынке. Не становитесь своим злейшим врагом. Избегайте глупых инвестиционных трюков. Я хочу дать вам несколько важных советов, касающихся ваших действий в условиях поведенческой экономики.

1. Не поддавайтесь стадному инстинкту

Специалисты, занимающиеся поведенческой экономикой, разобрались в механизме обратной связи, который заставляет инвесторов следовать за толпой. Когда акции интернет-компаний неуклонно дорожают, трудно не впасть в эйфорию, особенно если все ваши друзья хвастаются своими незаурядными доходами. В литературе хорошо задокументировано огромное влияние друзей на инвестиционные решения. Роберт Шиллер и Джон Паунд опросили 131 индивидуального вкладчика, чтобы выяснить, что привлекло их внимание к недавно приобретенным акциям. Как правило, они ссылались на личную рекомендацию друга или родственника. Хонг, Кубик и Стайн подошли к этому вопросу более системно и показали, какое сильное влияние оказывают друзья на принятие решений инвесторами. Оказалось, что семьи, ведущие активную социальную жизнь – общающиеся с соседями, посещающие церковь, – со значительно большей вероятностью занимаются инвестированием на фондовом рынке, чем те, кто весьма осмотрителен в выборе круга общения.

Любые инвестиции, которые являются предметом оживленного обсуждения, потенциально опасны для вашего благосостояния независимо от того, о чем идет речь: о золоте в начале 1980-х годов; о недвижимости и акциях в Японии в конце 1980-х; об акциях интернет-компаний в конце 1990-х; жилых зданиях в Калифорнии, Неваде и Флориде в первом десятилетии XXI века или биткойне в 2017 году.

Акции или паи фондов, которые представляются самыми привлекательными на данном этапе, спустя время неизменно оказываются в числе худших. Тот же стадный инстинкт, который побуждал инвесторов идти на все больший риск в периоды эйфории, заставляет их выбрасывать полотенце на ринг при нарастании пессимизма. Средства массовой информации, как правило, лишь подкрепляют это саморазрушительное поведение, подчеркивая тяжесть ситуации на рынке и раздувая из мухи слона с целью приобретения новых слушателей и зрителей. Но даже без участия СМИ повышенная активность на рынках побуждает принимать решения о покупке и продаже, основанные на эмоциях, а не на логике.

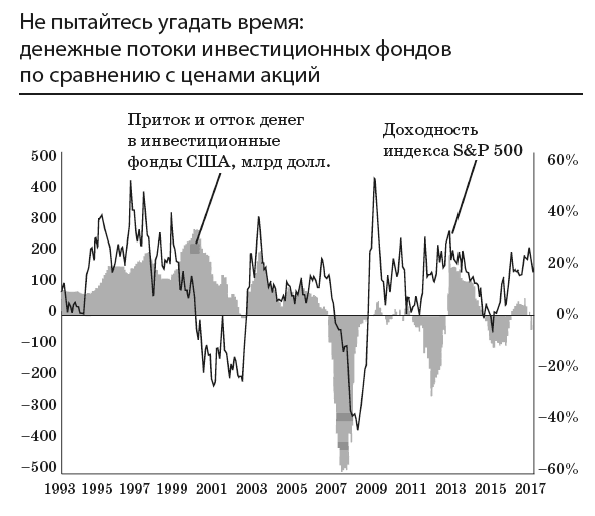

Из-за неправильного выбора времени для своих операций типичные вкладчики взаимных инвестиционных фондов получают на фондовом рынке существенно более низкие доходы, чем если бы они просто покупали и держали широкий рыночный индекс акций. Дело в том, что инвесторы имеют обыкновение вкладывать деньги в фонды, когда уже приближается пик цен (и всех охватывает энтузиазм), и изымать их оттуда, когда уже почти достигнуто дно и наступает время пессимизма. Это хорошо иллюстрирует график, приведенный на следующей странице. Мы видим, что максимальный приток новых денег в фонд почти совпадает с максимальными показателями доходности в начале 2000 года. А когда осенью 2002 года на рынке полным ходом шел спад, инвесторы начали забирать свои деньги. В 2008-м и начале 2009 года, прямо перед тем, как рынок достиг дна финансового кризиса, с него было изъято больше денег, чем когда-либо прежде. На графике видны и последствия такого неудачного выбора времени.

Существует еще и такой фактор, как неправильный выбор актива. На рыночном пике начала 2000 года деньги рекой текли в инвестиционные фонды, специализирующиеся на растущих активах, то есть, как правило, на компаниях, связанных с высокими технология ми и интернетом, и изымались из фондов, хранивших акции надежных компаний старой экономики. Однако на протяжении последующих трех лет именно вторые акции давали инвесторам щедрые доходы, в то время как первые резко упали в цене. В третьем квартале 2002 года, когда индекс NASDAQ, пережив свой пик, упал на 80 процентов, для фондов, нацеленных на рост, настал час расплаты. Погоня за активами, которые пользуются высокой популярностью сегодня, обычно приводит к инвестиционным потерям завтра.

2. Не увлекайтесь трейдингом

Эксперты в области поведенческой экономики обнаружили, что инвесторы имеют обыкновение проявлять самоуверенность в принятии решений и чрезмерно увлекаться покупкой и продажей активов. Многие из них постоянно мечутся от акции к акции и от фонда к фонду, по ходу игры лихорадочно меняя карты. Такое поведение не дает ничего, кроме повышенных операционных расходов и налогов. Краткосрочные прибыли подпадают под обложение по шкале обычных подоходных налогов. В то же время инвесторы, которые предпочитают покупать и держать акции, могут отсрочить налоговые платежи или даже полностью избежать их при определенных условиях. Вспомните совет легендарного инвестора Уоррена Баффета: летаргия, граничащая с ленью, – лучший стиль инвестирования. Самая предпочтительная продолжительность хранения акций – вечность.

Расходы, связанные с увлечением трейдингом, очень существенны. Изучив особенности поведения примерно 66 тысяч семей при покупке и продаже активов в период с 1991 по 1996 год, Барбер и Один обнаружили, что среднестатистическая ячейка общества в этой выборке получала доходы от биржевой деятельности в размере 16,4 процента, в то время как доходность рынка в целом составляла 17,9 процента. А та часть семей, которая активно занималась трейдингом, получила всего 11,4 процента. Другими словами, самые активные трейдеры сильно отставали в прибыльности. Мужчины обычно более самоуверенны и играют на бирже чаще, чем женщины. Один дает инвесторам совет: если вы намереваетесь заняться трейдингом (и при этом женаты), посоветуйтесь с женой, стоит ли это делать.

3. Если уж продавать, то бесполезные, а не выигрышные акции

Мы уже видели, что огорчение от потери проявляется у людей значительно сильнее, чем радость от выигрыша. Как это ни парадоксально, но инвестор охотнее идет на риск, чтобы избежать убытков, чем с целью добиться эквивалентной прибыли. Более того, вкладчики обычно стараются не продавать акции или паи взаимных фондов, которые начинают падать в цене, так как не хотят признаваться самим себе, что допустили ошибку и понесли потери. Однако они охотно продают выигрышные активы, так как это дает им возможность получить доход и порадоваться своему правильному решению.

Иногда целесообразно подержать у себя акцию, которая начала падать в цене на фоне общего спада на рынке, особенно если у вас нет оснований сомневаться в успешности компании. Ведь вы будете вдвойне сожалеть, если продадите эту акцию, а ее стоимость потом восстановится. Однако не имеет смысла хранить акции компаний типа Enron или WorldCom из-за ошибочного убеждения в том, что если их не продавать, то вроде бы и потери никакой нет. Потеря «на бумаге» настолько же реальна, как и фактический убыток. Решение не продавать такую акцию по сути дела ничем не отличается от решения приобрести ее по текущей цене. Более того, если акция хранится на счете, подлежащем налогообложению, то ее продажа позволит вам избежать уплаты налога. А вот если вы продадите акцию, приносящую доход, то вырученная сумма будет облагаться налогом.

4. Другие примеры глупого поведения инвесторов

Будьте осторожны с новыми акциями. Вы считаете, что можете заработать кучу денег, купив акции новой компании при их первом публичном размещении (IPO)? Во время «пузыря» интернет-компаний, лопнувшего в 2000 году, складывалось впечатление, что покупка акций на IPO – верный путь к богатству. Отдельные акции уже вскоре после первого размещения на бирже начали продаваться в два, три, а в одном случае даже в семь раз дороже. Неудивительно, что некоторые инвесторы поверили, будто покупка на IPO – это самый легкий путь зарабатывания денег.

Я советую не покупать акции в ходе IPO по начальной цене, а также по более высоким ценам вскоре после первого размещения. В историческом плане это, как правило, плохое решение. Проанализировав курсы акций на протяжении пяти лет после первого размещения, исследователи установили, что цены на них были в среднем на 4 процентных пункта ниже среднерыночных. Падение цен на эти акции начинается приблизительно спустя шесть месяцев после первого появления на бирже. Данный срок совпадает с периодом, в течение которого сотрудникам компании-эмитента запрещается продавать имеющиеся у них акции. Зачастую, как только запрет снимается, цена резко снижается.

У индивидуальных инвесторов результаты в этом случае еще хуже. Они никогда не имеют возможности купить акции на IPO по действительно низким начальным ценам. Лучшие предложения достаются крупным институциональным инвесторам или богатым клиентам фирмы-эмитента. Если брокер звонит вам и говорит, что есть возможность приобрести акции на IPO, то можете биться об заклад, что это никудышное предложение. Такой шанс может предоставиться вам лишь в том случае, если брокерской конторе не удается распродать все акции крупным институциональным инвесторам и лучшим клиентам компании. Но такое случается, как правило, только с акциями фирм, которые ничего из себя не представляют. Хуже такой стратегии может быть только тотализатор на конных скачках или казино в Лас-Вегасе.

Не слушайте ничьих рекомендаций. Всем нам доводилось слышать разные истории. У вашего дяди Джина есть информация об алмазной шахте в Заире, которая наверняка принесет несметные богатства. Но не забывайте, что шахта – это отверстие в земле, рядом с которым стоит лжец. Гертруде, невестке вашего двоюродного брата, по секрету сообщили об одной никому не известной биотехнологической компании. «Это просто золотая жила. Акции продаются всего по доллару за штуку, и они готовятся объявить об открытии способа лечения рака. Подумай сам: за 2 тысячи долларов ты можешь купить 2 тысячи акций». Подобные известия стекаются отовсюду: от друзей, родственников, по телефону и даже через интернет. Не слушайте их. Отвергните все «горячие» предложения. Они с огромной долей вероятности станут худшими инвестициями в вашей жизни. И помните, что нельзя ничего покупать у человека, который так волнуется, что аж задыхается.

Не доверяйте «абсолютно надежным» схемам. Не только любители, но и профессионалы могут поделиться с вами схемами выбора лучшего фонда или способами вовремя уйти с рынка до того, как он обвалится. Как ни печально, но все это выдумки. Конечно, существуют портфельные стратегии, с помощью которых можно сорвать большой куш (задним числом), но со временем они изживают сами себя. Есть даже стратегии, позволяющие уловить нужный момент времени на рынке и сохраняющие свою эффективность на протяжении нескольких лет или десятилетий. Но в долгосрочной перспективе я все же соглашусь с Бернардом Барухом, легендарным инвестором ХХ века, который говорил: «Угадать нужное время могут только вруны». А Джек Богл, который также был легендой ХХ века, как-то заметил по тому же поводу: «Я не знаю ни одного человека, который постоянно добивался бы успехов в этом деле».

Инвесторы не должны забывать древнюю мудрость: «Если что-то кажется слишком хорошим, чтобы быть правдой, то это неправда». Если бы инвесторы руководствовались этими словами, то никогда не приняли бы участие в самой крупной финансовой пирамиде всех времен, которая была построена Бернардом Мейдоффом и рухнула в 2008 году. Утверждают, что инвесторы потеряли при этом 50 миллиардов долларов. Главной приманкой для людей послужил миф, будто фонд Мейдоффа способен постоянно добиваться прибыли в размере 10–12 процентов годовых для своих клиентов.

Вся гениальность Мейдоффа заключалась в том, что он предложил публике, казалось бы, скромную и надежную доходность. Если бы он заявил о 50 процентах, люди отнеслись бы к этому журавлю в небе скептически. Но постоянные 10–12 процентов выглядели вполне реально. На деле же получение год за годом таких доходов на фондовом рынке (или любом другом) – недостижимая мечта. Американский рынок акций на протяжении долгого периода времени демонстрировал среднюю доходность немного выше 9 процентов, но все это сопровождалось страшной волатильностью, и в некоторые годы инвесторы теряли до 40 процентов своего капитала. Единственный способ, с помощью которого Мейдофф мог бы получить такой доход, заключался в подделывании финансовой документации. И не кивайте на организации, осуществляющие надзор в данной области. Комиссия по ценным бумагам и биржам была предупреждена о том, что результаты Мейдоффа относятся к разряду невозможных, но ничего не могла поделать. Ваша единственная защита состоит в том, чтобы понять: если что-то кажется слишком хорошим, чтобы быть правдой, то это неправда.