В поисках нового инструмента измерения риска: арбитражная теория ценообразования

Если уж репутация беты как эффективного средства количественного измерения риска подорвана, то может ли что-то другое занять ее место? Одним из пионеров в области измерения риска является Стивен Росс. Он разработал новую теорию ценообразования акций, которая называется арбитражной теорией ценообразования (АТЦ). Она произвела большое впечатление и на ученый мир, и на практических специалистов в сфере инвестиционного менеджмента. Чтобы понять логику АТЦ, необходимо вспомнить основные положения САРМ. Единственная разновидность риска, которую инвестор может компенсировать более высокими доходами, – это тот риск, который нельзя устранить посредством диверсификации. Только системный риск может вознаграждаться более высокой прибылью. Но системные элементы риска (то есть тенденцию акции колебаться в большей или меньшей зависимости от колебаний рынка) не так-то просто оценить с помощью беты. Это происходит оттого, что курс каждой конкретной акции не в полной мере соответствует рыночным тенденциям. Поэтому многие специалисты в настоящее время чувствуют, что бета в недостаточной степени отражает многочисленные элементы системного риска.

Давайте повнимательнее присмотримся к этим элементам системного риска. Во-первых, на курс конкретных акций могут повлиять изменения в национальном доходе. Это мы уже видели, рассматривая нашу элементарную островную экономику в главе 8. Кроме того, изменения в национальном доходе сказываются на личных доходах каждого гражданина, а системные взаимосвязи между доходами от акций и заработком по основному месту работы могут оказать существенное влияние на его поведение. Например, рабочий завода Ford может решить, что держать акции этой компании слишком рискованно, поскольку и увольнение, связанное с сокращением штатов, и снижение доходов от акций могут с большой вероятностью произойти одновременно.

Изменение банковских учетных ставок также может оказывать системное влияние на уровень доходов от акций, которое не удается устранить путем диверсификации. Курс акций, как правило, при повышении учетной ставки страдает, а те акции, которые слишком чувствительно реагируют на данный процесс, могут считаться особенно рискованными. В связи с этим динамика некоторых акций и ценных бумаг с фиксированным доходом развивается параллельно, и эти акции никак не смогут уменьшить риск инвестиционного портфеля. Поскольку ценные бумаги с фиксированным процентом доходности составляют значительную часть портфелей многих институциональных инвесторов, этот фактор системного риска представляет собой большую важность.

Еще одним системным фактором, сказывающимся на доходности акций, является уровень инфляции. Для этого есть минимум две причины. Во-первых, повышение уровня инфляции обычно ведет за собой повышение банковских учетных ставок и, как уже было сказано, снижает курс некоторых акций. Во-вторых, повышение уровня инфляции уменьшает доходы определенной группы компаний, работающих, например, в сфере обслуживания. Однако инфляция может благоприятно сказаться на стоимости акций предприятий, связанных с разработкой природных ресурсов. Таким образом, мы вновь наблюдаем важные системные взаимосвязи между доходностью акций и переменными экономическими факторами, которые не могут быть адекватно описаны только с помощью беты.

Статистическое изучение влияния различных экономических факторов на доходы от акций дало многообещающие результаты. Вариации доходности различных акций могут быть лучше объяснены, если наряду с традиционной оценкой риска с помощью беты использовать другие критерии, в частности чувствительность акций к изменениям национального дохода, банковской учетной ставки и к уровню инфляции. Разумеется, оценка риска с помощью АТЦ не лишена некоторых недостатков, которые были свойственны и модели САРМ. Пока еще не ясно, как новая теория выдержит более тщательную проверку.

Трехфакторная модель Фамы – Френча

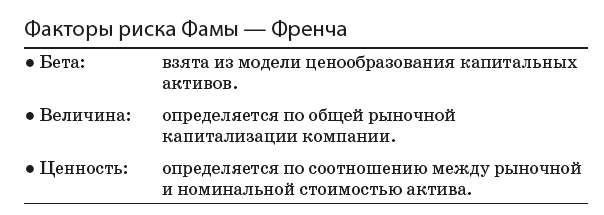

Юджин Фама и Кеннет Френч предложили построенную на трех факторах модель расчета рисков, напоминающую арбитражную теорию ценообразования. Для описания рисков в дополнение к бете используются еще два фактора. Они носят эмпирический характер и сводятся к тому, что доходы от активов связаны с размером компании (ее рыночной капитализацией) и с отношением рыночной цены акций к их номинальной стоимости. Теория Фамы – Френча утверждает, что малые фирмы относительно рискованны. Это объясняется, в частности, тем, что им труднее оставаться на плаву в периоды рецессий и они больше подвержены системному риску из-за колебаний ВВП. По мнению Фамы и Френча, компании, акции которых имеют низкую рыночную цену по отношению к их номинальной стоимости, испытывают ряд финансовых затруднений. Эти взгляды активно обсуждаются, и не все согласны с факторами измерения риска, предложенными Фамой и Френчем. Например, в начале 2009 года, когда акции некоторых крупных банков продавались по очень низким ценам по отношению к их номиналу, вряд ли кто-то мог утверждать, будто инвесторы опасаются банкротства этих банков.

И даже те, кто утверждает, что акции с низким соотношением рыночной и номинальной стоимости дают больший доход вследствие иррациональности инвесторов, считают полезными факторы риска Фамы – Френча.

Некоторые аналитики предлагают внести в трехфакторную модель риска Фамы – Френча дополнительные элементы, например фактор инерции для измерения сохраняющейся тенденции к росту или падению цен на акции. Предлагается также добавить фактор ликвидности, который позволил бы учесть тот факт, что инвесторы претендуют на дополнительный доход за то, что держат активы, имеющие высокую ликвидность. Еще одним фактором могло бы стать «качество» компании, измеряемое по таким показателям, как стабильность доходов, рост объемов продаж и низкая задолженность. В настоящее время подобные модели широко используются для оценки инвестиций и составления портфелей на основе принципа «умной беты», о чем мы поговорим в главе 11.