Посмотрим на результаты

В драме Шекспира «Генрих IV» Глендаур хвастается перед Готспером: «Я духов вызывать из тьмы умею». Тот ему невозмутимо отвечает: «И я, как, впрочем, всякий человек. Все дело в том лишь, явятся ли духи». Каждый может теоретизировать по поводу фондового рынка, а модель ценообразования капитальных активов – это всего лишь одна из теорий. Основной вопрос заключается в том, насколько она соответствует действительности.

Конечно, многие институциональные инвесторы с восторгом встретили концепцию беты. В конце концов, это было академическое изобретение. Обычная цифра, созданная для оценки степени риска, была нейтральной по своей природе. Да, эта теория требовала крупных инвестиций в компьютерные программы, но ортодоксальным техническим аналитикам она понравилась. Даже если вы и не верили в бету, то вам все равно приходилось говорить на этом языке, потому что в университетах страны я и мои коллеги наплодили множество докторов и обладателей степени МВА, из которых эта терминология била словно из фонтана. Теперь они используют бету в качестве инструмента для оценки деятельности менеджеров инвестиционных фондов. Если реальная прибыль оказывается выше, чем можно было ожидать на основании беты, то в этом случае говорят, что менеджер добился положительной альфы. Менеджеры, которым удавалась самая большая альфа, зарабатывали бешеные деньги.

Но является ли бета полезным инструментом оценки риска? Действительно ли инвестиционные портфели с высокой бетой дадут в перспективе больший выигрыш, чем с низкой, как уверяет теория ценообразования? Достаточно ли одной беты, чтобы определить общий системный риск, или необходимо учитывать и другие факторы? Нужна ли для беты еще и альфа? Острые дебаты на эти темы разгорелись между практиками и теоретиками.

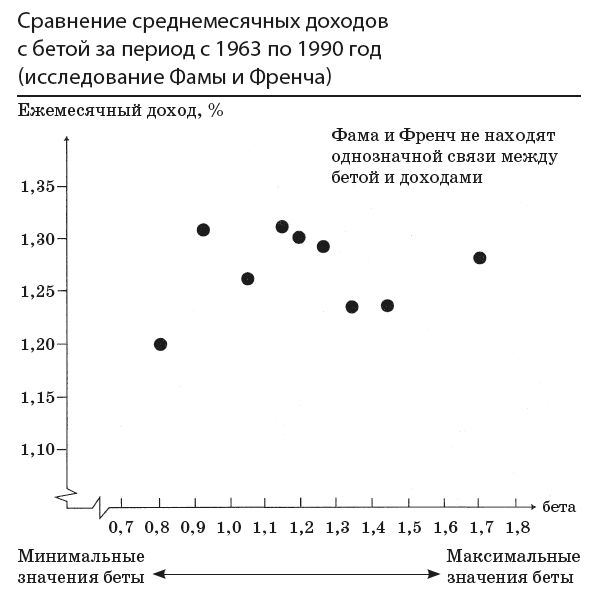

В одном из исследований, результаты которого были опубликованы в 1992 году, Юджин Фама и Кеннет Френч разделили все находившиеся в обращении акции на десять частей в соответствии с их значениями беты за период с 1963 по 1990 год. В первую десятку входило 10 процентов акций с самой низкой бетой, а в последнюю, соответственно, с самой высокой. Необычность результата, который отображен на диаграмме, приведенной на странице 290, заключается в том, что не было обнаружено никакой однозначной связи между доходами этих акций и их значениями беты. Я провел аналогичное исследование, которое должно было показать связь между доходами и бетой, для взаимных фондов и тоже не обнаружил практически никакой взаимосвязи между бетой акций и доходами по ним.

Ввиду того что всеобъемлющее исследование охватывало почти 30-летний период, Фама и Френч пришли к выводу, что взаимосвязь между бетой и доходами практически не прослеживается. Бета, являясь ключевым аналитическим инструментом модели ценообразования капитальных активов, не может служить критерием для измерения соотношений между риском и доходом. Таким образом, в середине 1990-х годов не только практики, но и многие ученые уже готовы были отправить бету на свалку. Финансовая пресса, которая раньше с восторгом писала о бете, теперь начала публиковать статьи под заголовками «Смерть беты», «Прощай, бета» и «Бета потерпела поражение». Типичной для тех времен была публикация одного из обозревателей в журнале Institutional Investor, которая начиналась словами: «В финансовых кругах назревает крупная неприятность. Модель ценообразования капитальных активов приказала долго жить». Далее в статье говорилось: «Математические разработки станут для инвесторов тем же, чем был „Титаник“ для мореплавания». Под подозрение попали все методики новой инвестиционной технологии, включая современную теорию инвестиционного портфеля.

Оценка доказательств

Я все же полагаю, что процитированный выше журналист не прав. Вскрывшиеся серьезные неувязки в модели ценообразования еще не означают, что необходимо отказаться от всех математических инструментов финансового анализа и вернуться к традиционным аналитическим методам. Более того, я еще не готов пока писать некролог бете. На мой взгляд, есть масса причин для того, чтобы не торопиться с выводами.

Во-первых, важно помнить, что стабильные доходы предпочтительнее волатильных ввиду меньшей степени риска. Совершенно очевидно, что если бы на бурении нефтяных скважин можно было заработать ровно столько же, сколько и на абсолютно надежных правительственных долговых обязательствах, то поисками нефти занимались бы только те, кто любит игру ради самой игры. Если бы инвесторов вовсе не беспокоили колебания курса акций, то мы не наблюдали бы такого процветания биржи, где оборачиваются триллионы долларов. Поэтому бета как средство измерения относительной волатильности все же дает представление о том, что мы привыкли называть риском. Что же касается беты инвестиционных портфелей, то по ее значениям в прошлом можно довольно неплохо прогнозировать относительную волатильность в будущем.

Во-вторых, как доказал профессор Калифорнийского университета в Лос-Анджелесе Ричард Ролл, мы должны иметь в виду, что измерить бету с достаточной точностью очень трудно (а может, и вообще невозможно). Индекс S&Р 500 – это еще далеко не весь рынок. Если взять весь рынок в комплексе, то в него входят еще многие тысячи дополнительных акций в США и других странах. Кроме того, он включает в себя многие виды ценных бумаг, недвижимость, драгоценные металлы и другие активы, в том числе самый дорогой, который у нас имеется, – человеческий капитал, состоящий из образования, трудового и жизненного опыта. В зависимости от того, кто и как оценивает рынок, можно получить самые разнообразные значения беты. Заключения о модели ценообразования капитальных активов и оценке риска в большой степени зависят от того, каким образом вы измеряете бету. Экономисты из Миннесотского университета Рави Джаганнатан и Чжэнью Ван пришли к выводу, что если в рыночном индексе учитывать человеческий капитал и варьировать значение беты в зависимости от циклических флуктуаций экономики, то и модель ценообразования капитальных активов, и бета могут служить вполне надежными индикаторами прогнозирования доходов.

Наконец, инвесторы должны учитывать, что даже если между бетой и доходами нет однозначной прямой зависимости, то бета все-таки может служить полезным инструментом инвестиционного процесса. Даже если подтвердится тот факт, что акции с низкой бетой могут давать как минимум не меньший доход, чем акции с высокой бетой (хотя на этот счет есть большие сомнения), то бета сможет принести еще большую пользу, чем при применении модели ценообразования капитальных активов. Инвесторы в данном случае могут покупать акции с низкой бетой и получать приличную прибыль, не неся при этом большого риска. А те, кто хочет повысить свой доход, могут пойти на больший риск, покупая акции с низкой бетой на марже, повышая таким образом и риск, и прибыль. Из главы 11 вы узнаете, что стратегии «умной беты» и «паритета рисков» построены как раз на принципе беты. Однако, как бы то ни было, совершенно очевидно, что никакая бета не заменит здравого смысла и, делая долгосрочные прогнозы доходности, полагаться на нее нельзя.