Модель ценообразования капитальных активов

Предположение, что риск и вознаграждение за него должны быть взаимосвязаны, не ново. Финансовые специалисты уже давно согласились в том, что инвесторы должны иметь компенсацию за больший риск. Главное, что отличает новые инвестиционные технологии от прежних точек зрения, – это определение меры риска. Прежде чем появилась модель ценообразования капитальных активов, господствовало мнение, что величина дохода на каждую акцию зависит от присущего ей общего объема риска. Специалисты полагали, что нестабильность дохода определяется стандартным отклонением. Новая теория утверждает, что общая степень риска акции не играет существенной роли. Для определения величины дополнительного дохода имеет значение лишь его системный компонент.

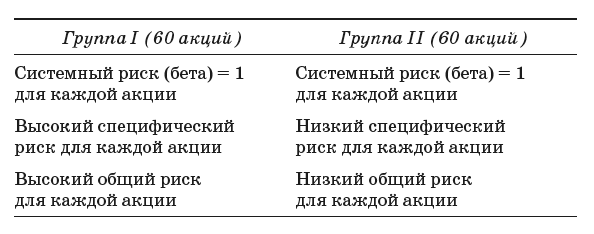

Хотя математическое доказательство этого предположения выглядит устрашающе, логика, лежащая в его основе, очень проста. Представьте, что у вас есть две группы акций по 60 наименований в каждой: группа I и группа II. Предположим, что системный риск (бета) для каждой акции равен 1, то есть каждая акция в обеих группах имеет тенденцию изменять свою стоимость синхронно с колебаниями рынка. Допустим далее, что в связи с факторами, присущими каждой конкретной акции группы I, их общий риск существенно выше, чем у акций группы II. Представим, например, что вдобавок к общерыночным факторам акции группы I подвержены влиянию климата, обменных курсов валют и природных катаклизмов. В связи с этим специфический риск для каждой акции группы I будет очень высоким. Для акций группы II мы примем уровень риска как очень низкий. Схематически эту ситуацию можно изобразить следующим образом:

В соответствии со старой теорией, широко распространенной до появления модели ценообразования капитальных активов, доходы для инвестиционного портфеля, состоящего из акций группы I, должны быть выше, чем для акций группы II, так как каждая акция первой группы имеет более высокую степень риска, который, как известно, должен вознаграждаться. Однако ученые, словно по мановению волшебной палочки, изменили привычный образ мышления. В соответствии с моделью ценообразования капитальных активов доходы для обоих портфелей будут одинаковы. Почему?

Во-первых, вспомним график, приведенный на странице 279. Там мы видели, что по мере того, как количество наименований акций в портфеле приближается к шестидесяти, общий риск снижается до системного уровня. Дотошный читатель уже обратил внимание, что в рассматриваемом нами примере общее количество акций в каждом портфеле также равно шестидесяти. Это значит, что несистемный риск здесь уже отсутствует. Неожиданные капризы погоды компенсируются выгодным обменным курсом валют и т. д. Для каждой акции остается только системный риск, выраженный бетой. Однако в обеих группах бета каждой акции составляет единицу. Отсюда следует, что инвестиционные портфели, состоящие из акций первой и второй групп, будут вести себя совершенно одинаково по отношению к риску (стандартному отклонению), хотя общий риск акций группы I значительно выше, чем у акций группы II.

Старая и новая точки зрения столкнулись лоб в лоб. Согласно старой системе оценки, акции группы I должны давать больший доход в связи с более высокой степенью риска. Новая же модель ценообразования утверждает, что степень риска акций группы I не выше, чем акций группы II, если они диверсифицированы. Разумеется, если бы акции группы I давали более высокие доходы, то все здравомыслящие инвесторы старались бы их приобрести и избавиться от акций группы II. Но в результате такого процесса цены на акции группы I начали бы расти, а на акции группы II – падать до достижения состояния равновесия (когда инвесторам уже нет смысла менять одни акции на другие). В этом случае у обоих портфелей оказалась бы идентичная доходность, соответствующая системному компоненту их риска (бете), а не общему уровню риска, включающего в себя и несистемные составляющие. Поскольку акции можно комбинировать, уменьшая специфический риск, то их доходность будет определяться системным риском, не подверженным влиянию диверсификации. Инвесторы не хотят платить за риск, который можно устранить путем диверсификации. Таковы основные логические предпосылки, на которых строится модель ценообразования капитальных активов.

В общих словах эта модель (которая также известна в виде английской аббревиатуры САРМ) может быть изложена следующим образом.

Диверсифицированный портфель, состоящий из акций с большей долей несистемного риска, позволяет владельцу иметь более высокую доходность, чем портфель из акций с аналогичным уровнем общего риска, но с меньшей долей несистемного риска. Некоторые инвесторы пытаются воспользоваться этим обстоятельством и также получить повышенный доход, приобретая акции с высоким уровнем несистемного риска и продавая те, у которых аналогичная бета, но меньшая доля несистемного риска. Этот процесс будет продолжаться до тех пор, пока уровень ожидаемого дохода акций с одинаковой бетой не сравняется. Таким образом, несистемный риск перестанет приносить дополнительный доход. Любой другой исход в условиях эффективно действующего рынка был бы нелогичным.

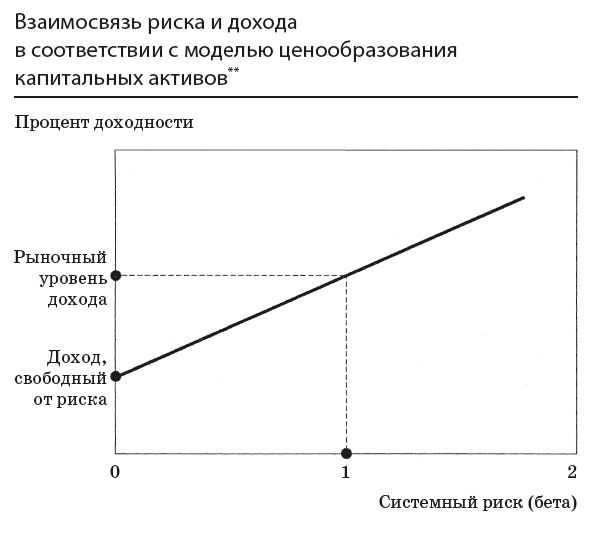

Основные закономерности теории представлены на графике, приведенном на странице 285. По мере роста системного риска (беты) какой-то конкретной акции или инвестиционного портфеля растет и ожидаемый доход инвестора. Если портфель имеет нулевую бету (например, деньги вложены в гарантированный правительством банковский сберегательный сертификат, доходность которого не изменяется в зависимости от колебаний рынка), то инвестор будет получать некоторый скромный доход, свободный от риска. По мере того как инвестор берет на себя повышенный риск, растет и его доход. Если бета инвестиционного портфеля равна 1 (например, при индексных вложениях), то доход будет равен среднерыночному. В долгосрочной перспективе его размер будет выше, чем при отсутствии всяческого риска. В отдельные периоды доход может оказаться ниже, чем в безрисковом варианте, а время от времени инвестор может нести убытки. Именно в этом и состоит риск.

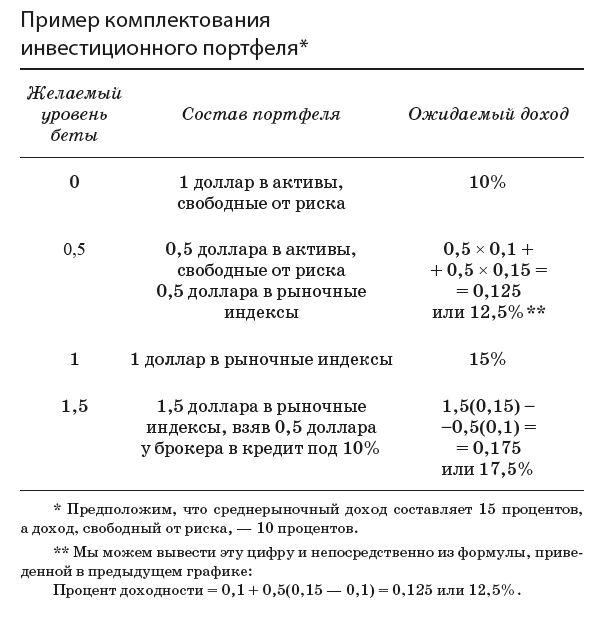

Из графика видно, что ожидаемого дохода можно достичь, всего лишь изменив бету инвестиционного портфеля. Предположим, например, что инвестор вложил половину денег в сберегательный сертификат, а вторую половину – в рыночный индекс. В этом случае его прибыль составит среднюю величину между доходом, свободным от риска, и среднерыночным доходом, а бета его портфеля будет составлять 0,5.

Модель ценообразования капитальных активов утверждает: чтобы получить более высокий доход на длительную перспективу, необходимо просто повысить бету портфеля. Чтобы поднять бету выше единицы, можно купить акции с более высокой бетой или приобрести портфель средней волатильности на марже (см. данный график и таблицу на с. 286).

**

Бета вошла в моду в начале 1970-х годов. Престижный журнал Institutional Investor, который посвятил немало страниц описанию достижений профессиональных финансовых менеджеров, благословил новое движение, поместив на обложке изображение храма с буквой бета на вершине и озаглавив передовую статью «Культ беты! Новый способ измерения риска». Журнал отметил, что иные финансисты, чьи знания в математике едва ли выходили за пределы деления чисел, «стали повсюду сыпать бетами с апломбом докторов наук». Даже Комиссия по ценным бумагам и биржам одобрила введение беты как меры измерения риска.

Первые поклонники беты на Уолл-стрит хвастались тем, что могут повысить уровень доходности только за счет покупки акций с высоким показателем беты. Сторонники игры на бирже полагали, что у них есть еще лучшая идея. Они намеревались покупать акции с высокой бетой в периоды подъема рынка и переключаться на акции с низкой бетой в периоды спада. Чтобы удовлетворить запросы энтузиастов новой инвестиционной идеи, во всех брокерских конторах были созданы службы по измерению беты. Каждая уважающая себя инвестиционная компания публиковала собственные оценки беты. Сегодня вы можете получить данные о бете в таких брокерских компаниях, как Merrill Lynch, и в консультативных службах Value Line и Morningstar. Пропагандисты беты на Уолл-стрит распространяли новый продукт с таким энтузиазмом, на который не могли рассчитывать даже самые оптимистично настроенные ученые.